这只刚拿了晨星奖,2022年正收益的二级债基,做对了什么

比遭遇一个熊市更糟糕的是什么?

毫无疑问,是遭遇两个熊市。

而这正是 2022 年许多 “固收 +” 基金经理所面对的 “悲剧”,一方面是 2022 年最后两个月债市的闪电熊市,另一方面是 A 股 20% 的下跌,让许多曾经的绩优 “固收 +” 基金经理也不得不面对负收益的悲剧。

当然,有 “危” 自然有 “机”。每一次市场的大幅震荡,都是一次沙里淘金,可以帮基民更好的鉴别出那些真正稳健的固收基金。

最近在看申万宏源金工组写的《低波动固收 + 基金的策略优势以及绩优基金复盘》,里面点评了不少低波动绩优 “固收 +”,里面不乏声名赫赫的老将,比如张翼飞、张清华、吴江宏、张芊等,但让我印象最深刻的,却是富国基金的俞晓斌。

为什么关注俞晓斌

为什么关注俞晓斌?

当然,不仅仅是因为俞晓斌管理的富国稳健增强基金,刚刚摘下晨星大奖中的“积极债券型”大奖。

更重要,同时也是很简单粗暴的理由是:2022 年,俞晓斌管理的产品没亏钱。

俞晓斌的代表作品是两只:

❶ 2016 年 12 月 30 日上任的富国泰利,一只一级债基,2022 年上涨 2.59%。

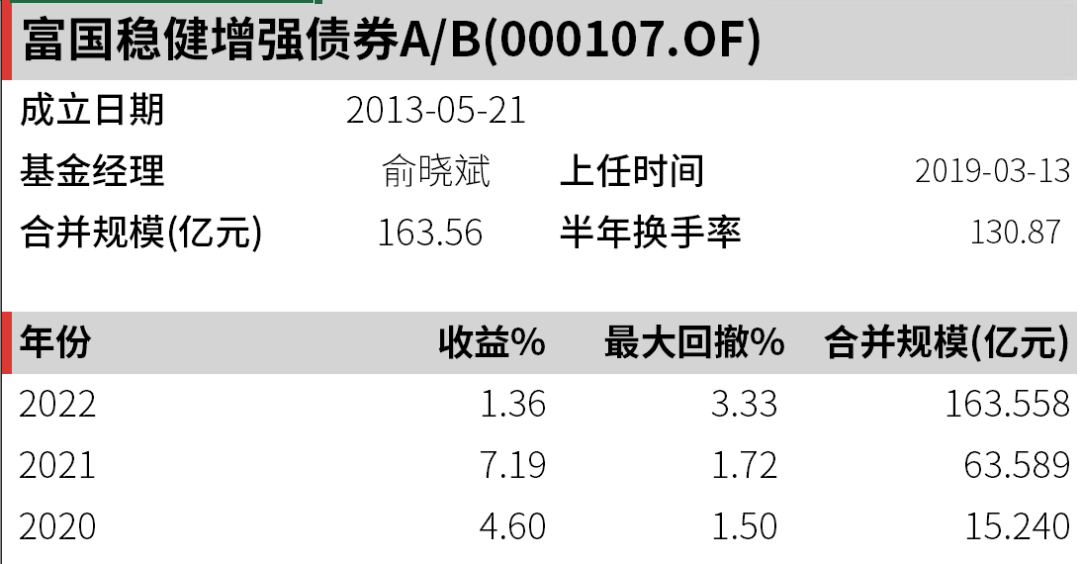

❷ 2019 年 3 月 13 日上任的富国稳健增强,一只二级债基,2022 年上涨 1.36%。

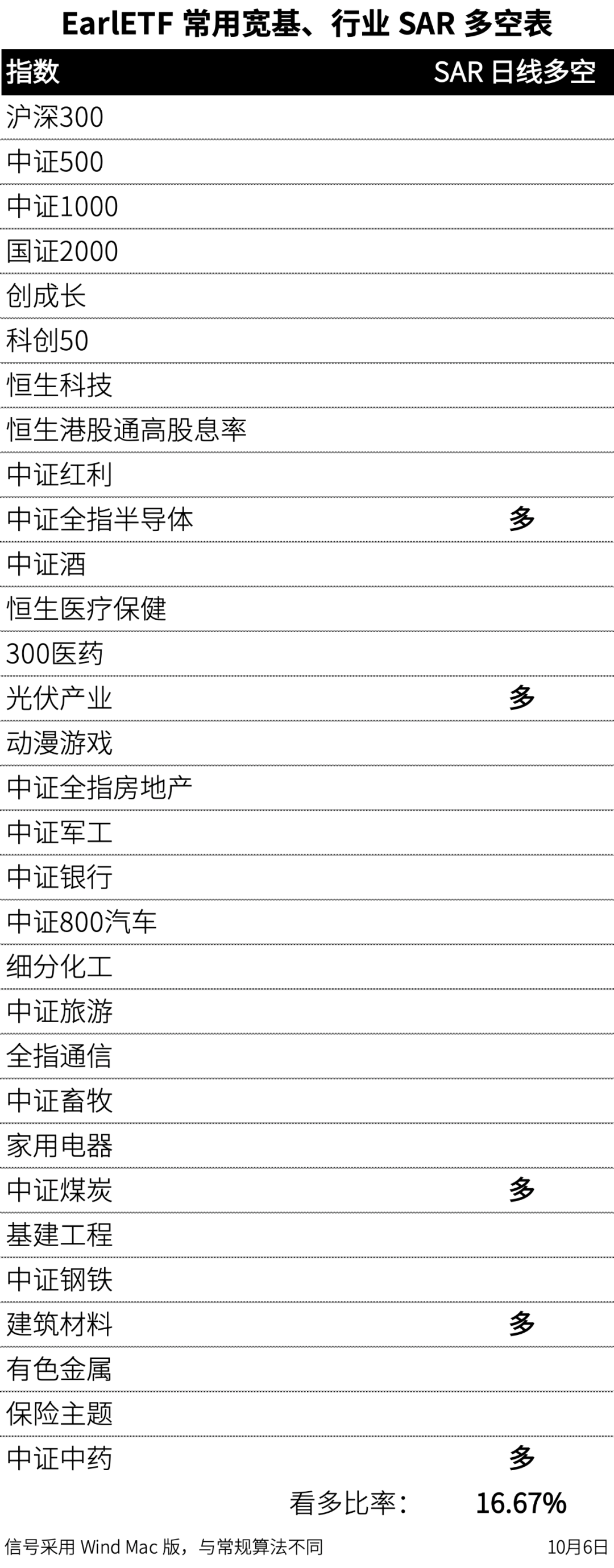

数据来源:iFind 金融终端 制表:EarlETF

在股债双杀的 2022 年,能够保住正收益有多难,你若持有这类产品,应该能明白这个难度;

在股债双杀的 2022 年,能够保住正收益,对于心态、对于整个资产组合的贡献,你若愿意持有这类产品,应该也能明白其价值。

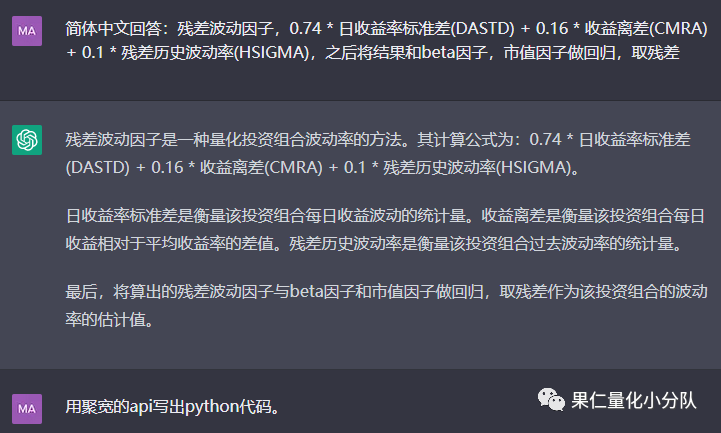

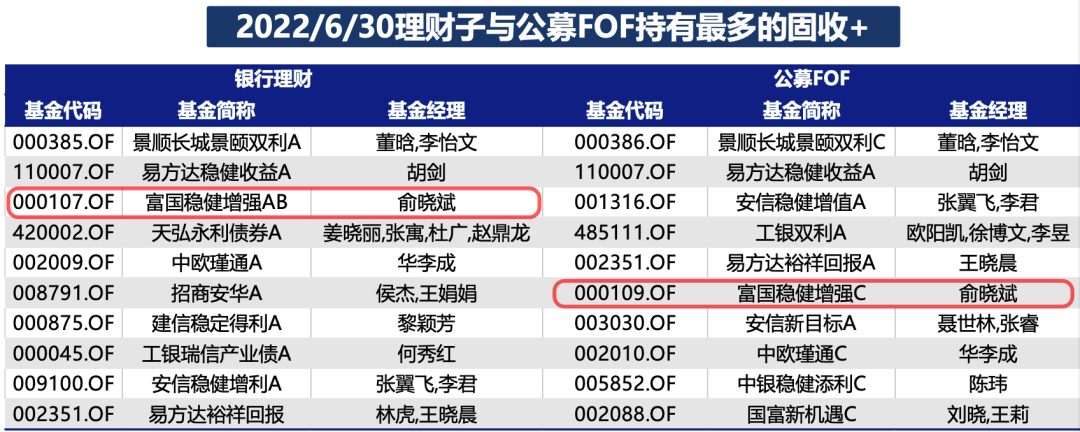

当然,另一个重要的理由,来自申万宏源的这份报告,里面对比了理财子公司和 FOF 在 2021 年末和 2022 年中最喜欢的 “固收 +” 基金经理,在 2021 年末未入十强的俞晓斌,在 2022 年年中就双双杀入两份排行的前十。

来源:申万宏源《低波动固收 + 基金的策略优势以及绩优基金复盘》2023 年 3 月 21 日

而在上面两个十强的基金中,能够做到 2022 年正收益的,也就是俞晓斌的富国稳健增强、张翼飞的安信稳健增利和欧阳凯三人的工银双利。

对于俞晓斌,申万宏源的研报是如此评价的:

以绝对收益为导向,致力于在每个区间内都保持较高的胜率,综合能力突出,擅长各类资产的逆境投资,行业轮动与配置能力突出;多资产投资经验丰富,为组合在震荡市中提供更丰富的收益来源;股票投资偏价值风格,看重企业的性价比和安全边际,专注估值偏低的股票;充分运用可转债 “向下有底、向上有弹性” 的特征,以少跌为优先目标,更偏好于中低价、溢价率合理的标的;纯债投资在组合中的 “安全垫” 作用,避免过度暴露久期、信用风险,追求票息收益。

2022 年如何确保正收益?

俞晓斌是如何在 2022 年保住正收益的?这是我很好奇的问题。

正好,俞晓斌因为将要发行富国稳健添盈 (A 类:016610C 类:016611)这只 “固收 +”,所以能够回答外界的一些问题。我借机提了几个问题,也算是对俞晓斌的投资风格有了一定的了解,这里与诸位分享一二。

股票投资对在何处

回顾 2022 年,俞晓斌觉得在股票投资上,他做对了三件事。

第一件,在年初持股偏价值风格,而价值风格正是在 2022 年最抗跌的板块。对此,俞晓斌强调他个人风格其实一直偏价值。这与他从固定收益领域出身有关,毕竟固定收益更关注经济周期、宏观政策等。而价值股大量集中在周期、金融板块,本就是对宏观经济更为敏感,一定程度上能更好的发挥俞晓斌自身的能力圈。在这点上,俞晓斌是某种程度上带有逆向风格的基金经理,愿意在股票冷门时,以更好的价格介入。

第二件,4 月反弹切换至成长。虽然俞晓斌股票投资始于价值,但并不自我束缚在价值股上。在 4 月的节点上,他认为价值股相对成长股的性价比没那么高,所以增加了部分成长股的配置。

下图是 Wind 股票对富国稳健增强基金风格进行的回归分析,可以很清晰看到其主导风格由 2022 年 1、2 月的大盘或小盘价值风格快速切换到了 2022 年 4 月底的小盘成长风格上。

数据来源:Wind

第三件,三季度末的加仓。对于三季度开始的第二波股市回落,俞晓斌认为市场过于悲观:

港股部分标的跌到了过去 10 年较低的估值水平,大概率是过于悲观了,因此进行了加仓的动作。

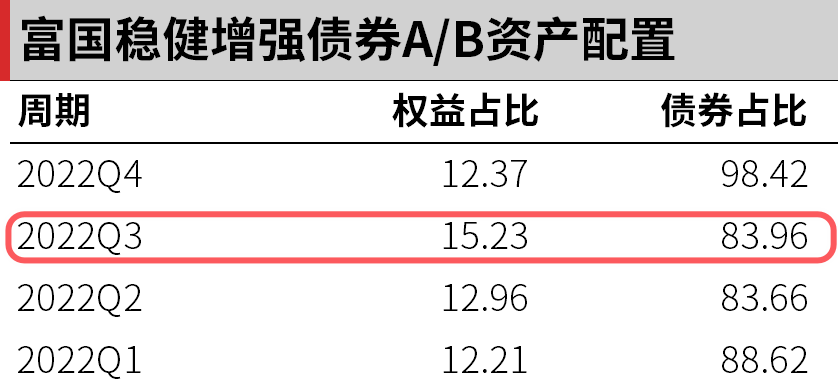

所以,从富国稳健增强的季度报告中也可以很清晰的看到,在 2022 年 Q3 出现了一个权益仓位的小高点,并在 Q4 见好就收回归正常权益水平。

数据来源:iFind 金融终端制表:EarlETF

债券投资对在何处?

主要仓位还是集中在债券上。

回首 2022 年的固定收益投资,俞晓斌觉得主要是提防住了四季度的熊市:

债方面,我们去年做得相对较好的地方,在于四季度的防守,其实三季度就在做了,现在回头看可能偏早了些,七月时觉得一些信用债,特别是从中长期信用债利差、性价比的角度看,可能都偏低,所以降低了杠杆水平和缩短了久期,总体来说是个偏防守的操作。

可转债从 Beta 时代进入 Alpha 时代

2023 年,许多 “固收 +” 大厂都在发行新的 “固收 +” 基金,背后的一个动因是在 “固收 +” 的规范下,对基金的投资范畴做了更严格的界定,让基民可以少担心。

而在这些规范中,最引人注目的,自然是将可转债列入权益类持仓,杜绝了以往 “固收 +” 基金经理利用可转债的股性 “变相突破” 权益仓位上限从而带来的波动风险。

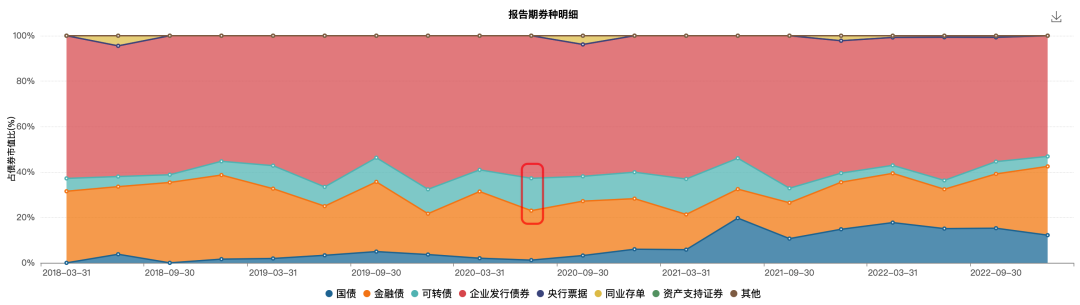

从富国稳健增强的历史券种分布来看,俞晓斌在可转债上,也有着积极的配置操作,高峰期甚至可以达到 15% 左右的权重 (下图红框)。

数据来源:Wind

展望未来的可转债投资,俞晓斌觉得需要从 Beta 时代过度到 Alpha 时代:

2021 年下半年市场出现一个类似于重定价的阶段。重定价之后,整个转债市场的估值水平,从去年到今年都处于中性略偏贵的框架下,有时候贵的多些,有时候相对好些。所以,从这个点上来说,现在转债的贝塔机会其实相较过去比较难,类似 2018 年底或 2021 年初春节时很低的时点在未来不太容易发生,不是说不会发生,可能相较于过去带给我们的这种大幅度加仓做贝塔的机会会减少。相应的,必须通过结构性的择券来发掘一些机会。

放眼未来,俞晓斌对可转债投资偏好立足个券投资:

传统的期权定价或双低策略等较简单的策略,其实现在的空间也被挖掘得差不多了,更多的是逐步要求我们更需要从个券本身的投资机会上寻找机会,变得跟股票投资有点类似,因为转债层面的定价,一些潜在机会会被快速挖掘,只有将深度研究的力量转移到个股研究上,未来才可能在转债上创造阿尔法收益。

今年债市有配置价值

对于 “固收 +” 产品,债券作为底仓意义重大。

对债市,俞晓斌总体是比较看好的,他认为,当下依然有一定的配置价值:

在经济复苏的时候,债券短期大幅走熊的概率其实是降低的。从配置的角度看,至少一些中短久期的高等级信用债具备配置价值,尤其在去年四季度已经经历过一波较明显的调整后,短期表现或不错。从海外看,目前正在经历加息后的风险事件,从某种程度或改变联储包括一些海外其他央行的加息的最终高度。如果说,整体全球加息的时间段开始走向尾声,全球流动性或增加,国内也会受到传导效应,使得整个流动性的环境得到改善,可能对债券至少一部分债券资产是会有一定助力。总的来说,其实现在债券的短期风险不大,具有一定配置价值。

对于权益投资,俞晓斌觉得在近期市场调整之后,机会可能会逐步显现,他比较关注两块:

第一,是调整比较多,不如往昔受人关注的板块,比如新能源、消费。他觉得一些优质资产,从稍微偏长的周期来看,具有一定性价比,会逐步关注其中的机会,这与俞晓斌一向不吝于从冷门股中寻找性价比的思路是一致的。

第二块,是央企重估逻辑,央企运行的特征和优势还是稳定的,无论在宏观较好还是较差的时候,大部分央企的整体波动不会那么大。与此同时,很多关系到国计民生等基础性行业,还是由大型央企主导的,在某种程度上相应的给些溢价也是合理的。

2023 年,A 股的调整,美国市场的风雨飘渺,让许多投资者继续在寻找偏低风险的产品。

这当口,FOF 们大爱并且在 2022 年有着稳健发挥的俞晓斌,无疑是投资 “固收 +” 产品不可忽略的选择。需要低风险产品的投资者,不妨多多关注他的富国稳健增强和正在发行的富国稳健添盈 (A 类:016610C 类:016611)。

本篇文章来源于微信公众号: EarlETF