降息预期过度发酵,美债现金看多——资产因子与股债配置策略1月

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

摘要

宏观因子跟踪:全球增长短期回升,金融条件持续趋缓

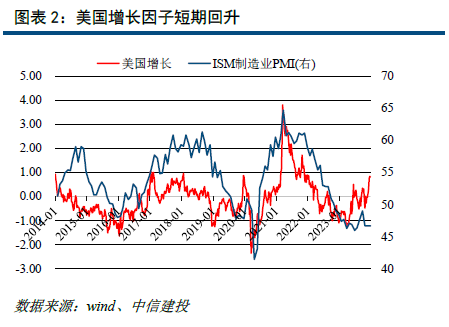

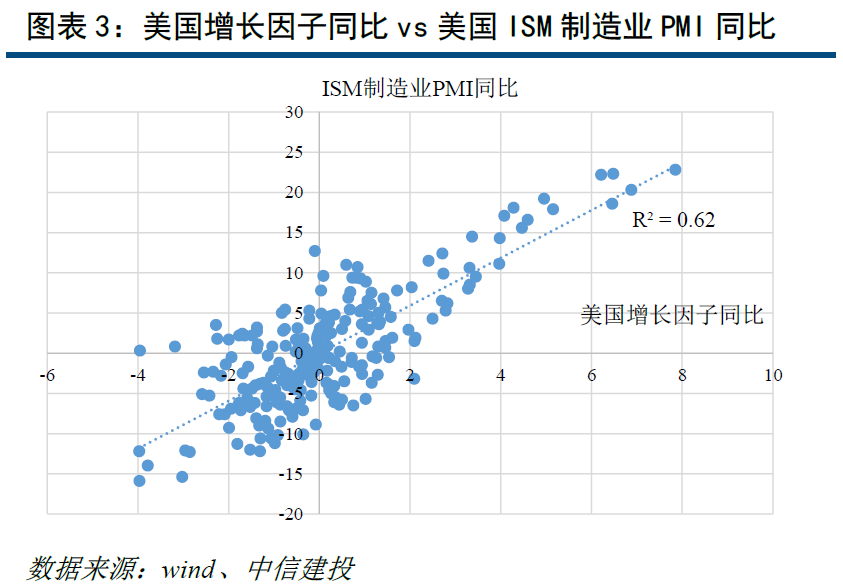

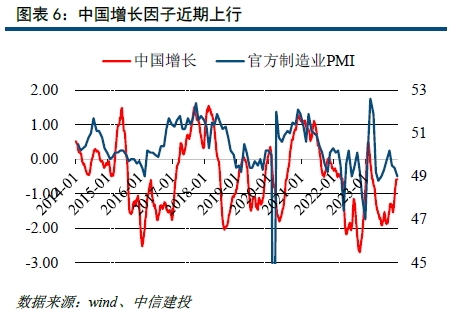

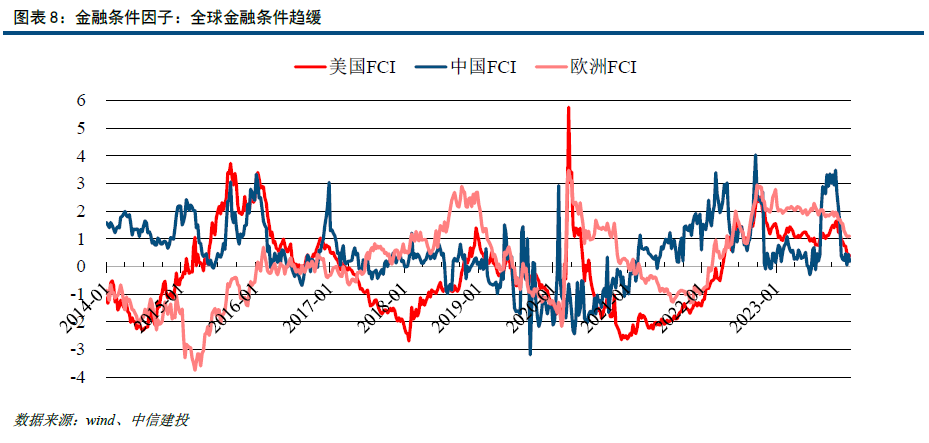

跨市场全球宏观因子体系表现回顾:近期全球增长类因子短期均上行,总体来看欧美库存周期中期下行、中国内生经济曲折向上不变。金融条件类因子全球趋缓。原油供给因子近期下行趋势趋缓,对应供给端收紧趋势放缓。全球资产因子最近1个月的收益率上涨为主,短期除商品外的资产不同程度下跌。

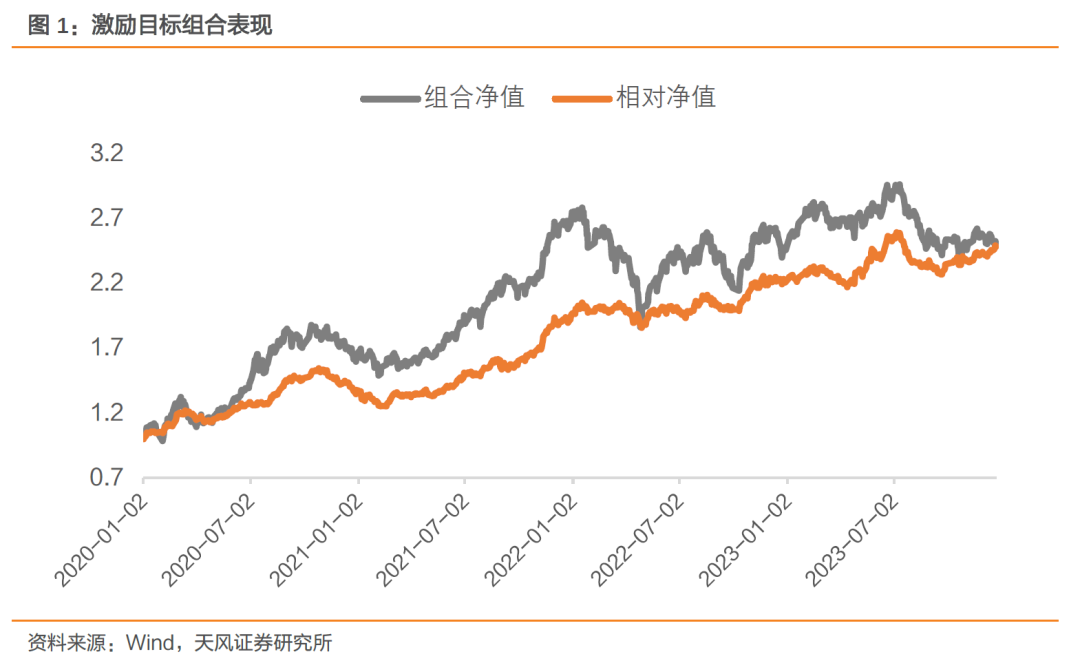

战略配置组合:过去1年收益3.78%,区间最大回撤-0.15%

对涵盖股票、债券、商品的7类国内资产,基于资产的风险平价策略权重长期稳定,可作为战略配置组合。该策略年化收益为3.84%,最大回撤-2.37%,夏普比率2.2,双边年化换手率38%;过去1年滚动收益3.78%,区间最大回撤-0.15%。

战术配置:连续 7 年正收益,年化 21.69%,1月建议配置黄金和债券

普林格周期在美林投资时钟的基础上,加入了信贷指标,将经济周期划分为六个阶段,更好地适应了货币主义时代。我们判断当前中国处于三指标回落的状态。根据我们改进的普林格周期理论构建的策略,过去7年年化收益21.69%,夏普比率1.72,最大回撤-6.38%。当前中国经济正处于该周期体系的第六阶段,建议配置债券和黄金。

债市细分板块建议:一季度中债保持长久期进攻,美债切换现金防御

股市细分板块建议:挖掘结构性机会

根据A股上市公司业绩跟踪体系,沪深300,中证500,创业板指超预期值均高于同期均值。从三季报的情况来看,三大指数的超预期程度均有所回升,上市公司的业绩整体边际修复。伴随财政政策发力,宏观环境持续修复,我们相信上市公司业绩修复速度有望加快。建议在市场整体基本面边际修复的情况下,精选受益于中国经济内生增长的超预期个股。

风险提示:本报告结果均基于对应模型计算,需警惕模型失效的风险。

正文

一、宏观因子表现及市场跟踪

1.1

跨市场全球宏观因子体系:全球增长短期回升,金融条件持续趋缓

1.1.1 经济增长因子:全球增长因子短期回升

1.1.2 金融条件因子:全球金融条件趋缓

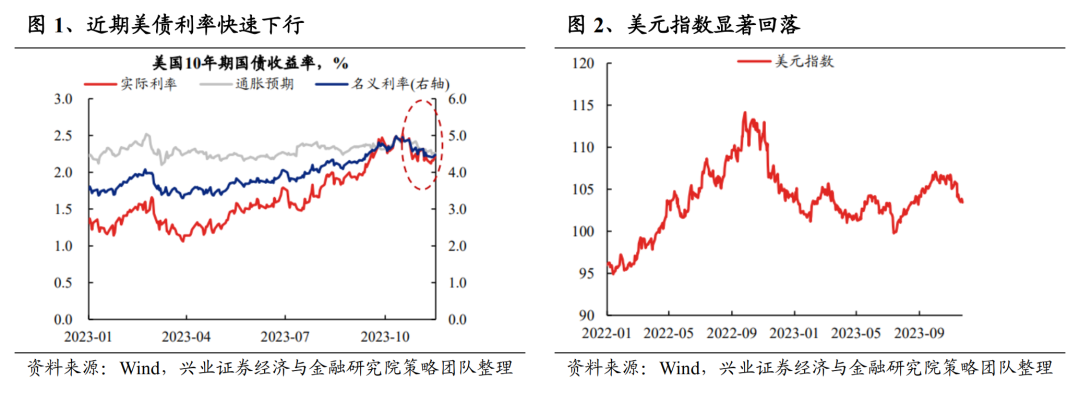

金融条件类因子中,美国、欧洲、中国的金融条件指数最新值分别为0.39、1.1和0.18,近四周分别变化-0.36、-0.2、-0.04,总体来看,海外降息预期发酵,全球金融条件持续趋缓。

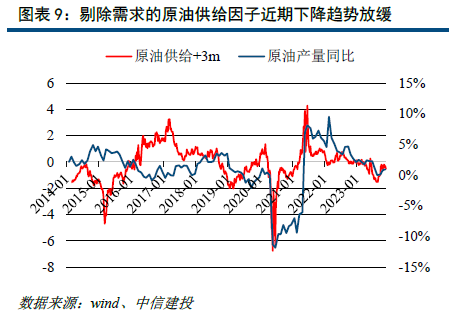

1.1.3 原油供给因子:供给收紧缓和

原油供给因子最新值为-0.51,近期上行0.13,对应短期供给端收紧趋势有所放缓。

1.2

全球资产因子体系

二、风险平价模型跟踪

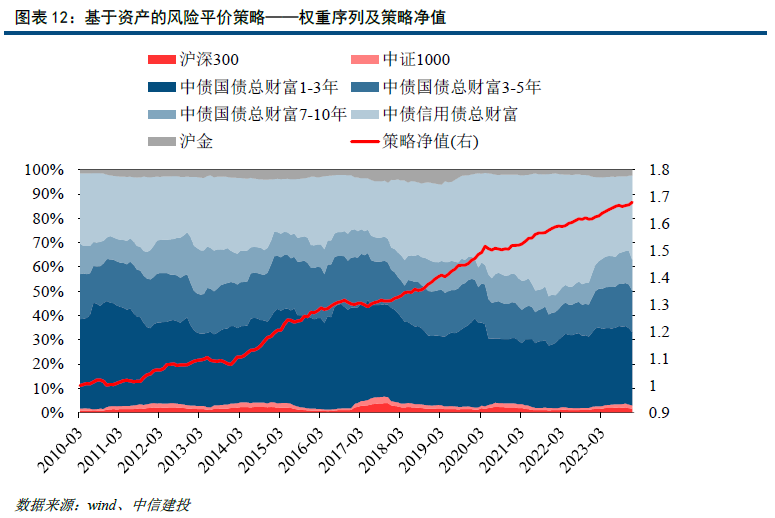

本章选取对涵盖股票、债券、商品三大类的7种国内资产,构建了基于资产和基于主成分宏观因子的月频调仓风险平价策略,其中后者是宏观因子在资产配置中,仅基于风险进行配置的应用。

选取的具体标的为:权益资产中的沪深300全收益、中证1000全收益指数,债券资产中的中债国债总财富1-3年指数、中债国债总财富3-5年指数、中债国债总财富7-10年指数及中债信用债总财富指数,商品期货中的金指数。

2.1

基于资产的风险平价策略

每月末求解各资产的权重,使得各资产对组合的风险贡献相等,具体参见《理论与应用指南:风险平价详解》一文。

从策略的表现来看,自2010年3月以来,风险平价策略取得了3.84%的年化收益率,年化波动率1.75%,最大回撤-2.37%,夏普比率2.2,月度胜率74.5%,双边年化换手率38%。策略最近12个月收益率3.78%,最大回撤-0.15%。

2024年1月,策略在沪深300、中证1000上的权重分别为1.7%和1.3%,在债券资产中选择中债国债总财富1-3年、3-5年、7-10年指数和中债信用债总财富指数上的权重分别为30.1%、17.1%、12.6%和34.9%,在沪金上的配置比例为2.3%。

2.2

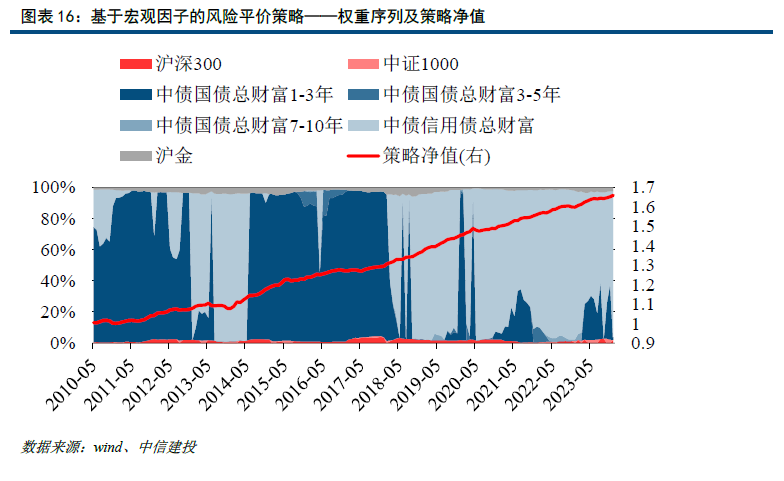

基于宏观因子的风险平价策略

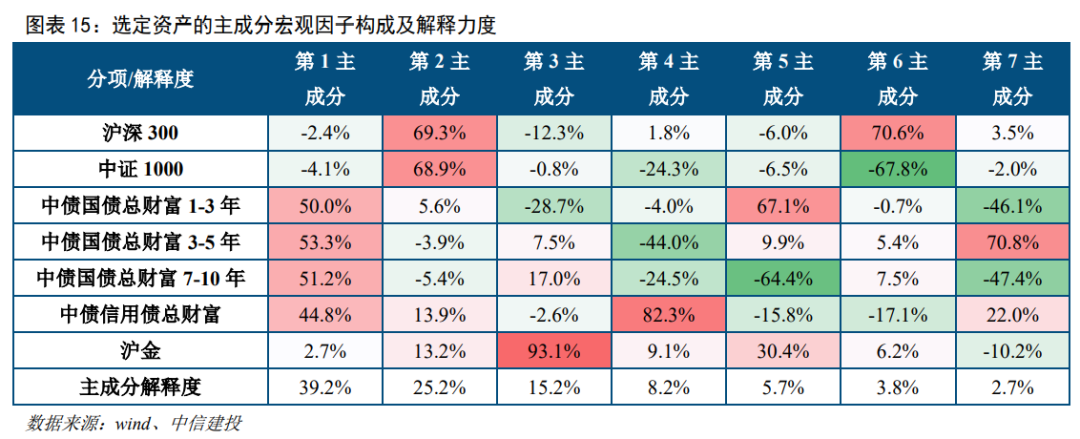

对选定的七类资产,主成分分解得到的主成分对应于利率/增长/商品/信用/利率斜率/权益大小盘/利率凸度等宏观因子。

从因子的解释度来看,第一/二/三主成分可解释各类资产39.2%、25.2%、15.2%的波动,前三个主成分累计解释度近80%。

每月末求解各资产的权重,使得各宏观因子对组合的风险贡献相等,具体参见《宏观因子构造及应用指南》一文。

从策略表现来看,自2010年3月以来,基于宏观因子的风险平价策略取得了3.75%的年化收益率,年化波动率1.5%,最大回撤-2.46%,夏普比率2.45,月度胜率80.6%,双边年化换手率307%。策略最近12个月收益率3.38%,最大回撤-0.15%。总体来看基于宏观因子的风险平价策略表现稳健。

2024年1月,策略在沪深300和中证1000上的权重分别为2.08%和0%,在债券资产中选择中债国债总财富1-3年指数和中债信用债总财富指数上的权重分别为0%和95.67%,在沪金上的配置比例为2.24%。

三、普林格周期配置模型跟踪

3.1

普林格周期配置模型介绍

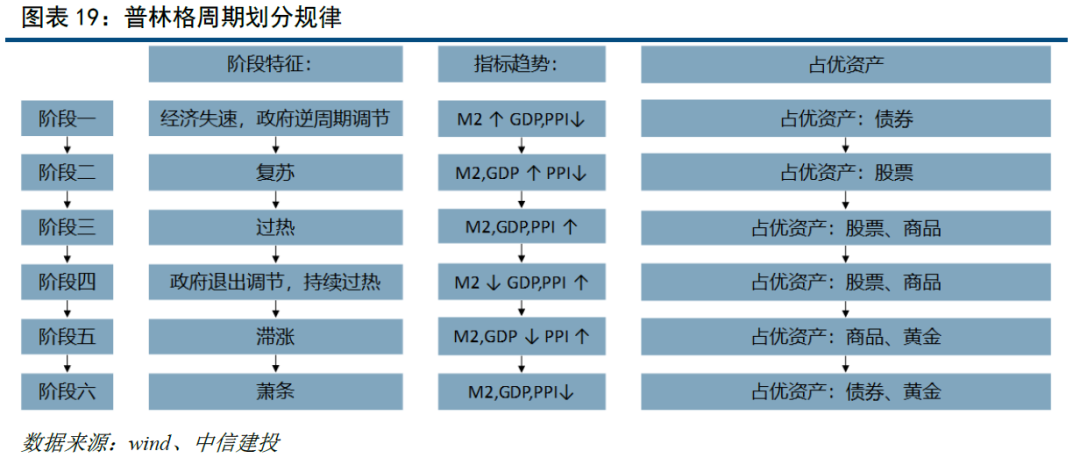

普林格周期脱胎于美林时钟模型,在美林时钟模型增长/通胀的基础上加入信贷指标来更好的适应货币主义时代。在普林格周期中,使用先行指标(M1、M2同比),同步指标(GDP同比、工业增加值同比),滞后指标(PPI同比)三个指标来衡量经济周期,将经济周期划分为六个阶段,并计算了在上述各个阶段中各类资产的回报率和股票不同风格回报率,结果表明,在经济周期各个阶段的轮换中,不论是大类资产还是股票风格,其收益率均有所分化,优势品种有超越大市的表现,具体周期划分以及表现如下图。

3.2

改进版普林格周期配置建议跟踪

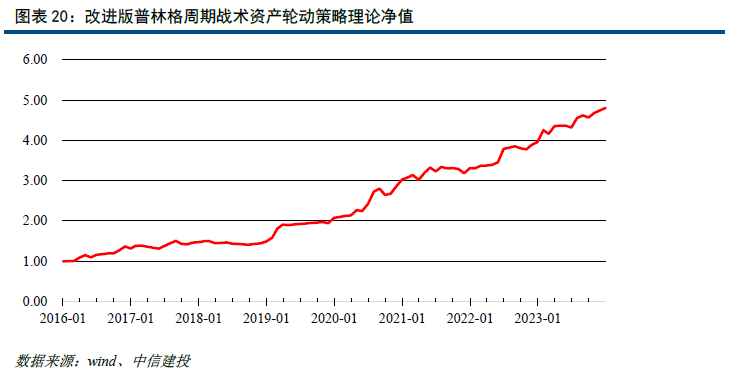

根据我们改进的普林格周期理论构建的策略,过去7年年化收益21.69%,夏普比率1.73,最大回撤-6.38%,分年来看,过去7年策略均获得正收益。

根据我们的改进版普林格周期,普林格六周期信号更新:阶段6。尽管M2同比依然是10%的正增长,但是结合M1同比1.9%的增速我们认为目前先行指标处于下行状态,受制于内需不足以及23Q1高基数,我们认为一季度GDP同比延续下行,同步指标处于下行区间,PPI在前期回升后目前迎来调整,我们认为此次调整仍未结束,滞后指标下行。建议中短期配置债券和黄金。

四、国内外债券久期择时模型跟踪

中美久期择时策略均为季度调仓,每季度末选择未来一年预期收益率最高的期限品种进行集中持仓,当策略一段时间表现不佳时选择将持仓信号改为动量信号,即选择过去一段时间表现较好的品种进行集种持仓。

4.1

中债久期择时策略

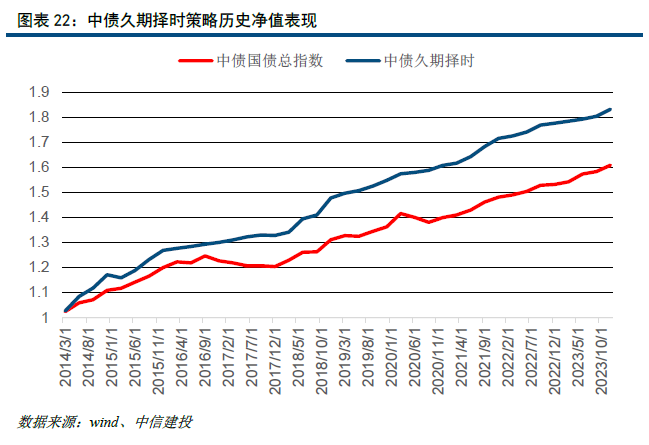

中债久期择时策略标的为:中债1-3年国开行债券财富指数,中债3-5年国开行债券财富指数,中债7-10年国开行债券财富指数,上证5年国债全收益指数,银华日利ETF(代表货币型市场基金)。

中债久期择时策略经过历史样本内回测和样本外跟踪(自2022年11月30日开始样本外跟踪),从2014年1月至2023年(截至12月底)9年时间,中债久期择时组合年化收益6.2%,最大回撤1%,夏普比2.18,季度胜率95%,组合持仓产品收益率在当季排名前2(一共5种期限产品)的季度占比65 %。基准中债国债总指数在此期间年化收益4.87%,最大回撤3.38%,夏普比1.76,季度胜率80%。

4.2

美债久期择时策略

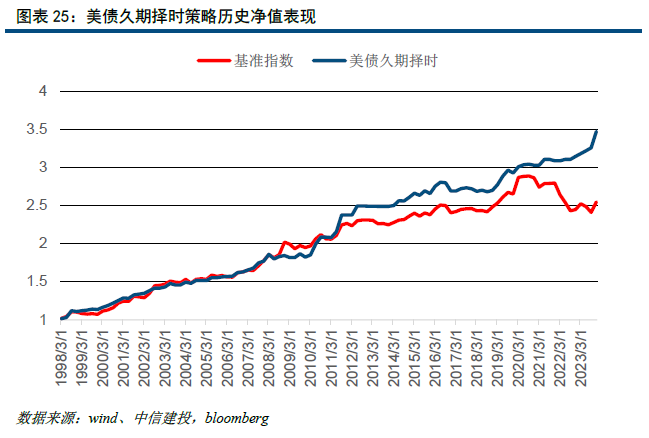

美债久期择时策略标的为:Bloomberg U.S. Treasury: 1-3 Year Total Return Index,Bloomberg U.S. Treasury: 3-5 Year Total Return Index,Bloomberg U.S. Treasury: 5-7 Year Total Return Index,Bloomberg U.S. Treasury: 7-10 Year Total Return Index,领航现金储备联邦货币市场基金(代表货币型市场基金)。

美债久期择时策略经过历史样本内回测和样本外跟踪(自2022年12月31日开始样本外跟踪),从1998年1月至2023年(截至12月底)25年时间,美债久期择时组合年化收益4.9%,最大回撤4.5%,夏普比1.14,季度胜率77.9%。彭博美国国债总指数在此期间年化收益3.66%,最大回撤16.5%,夏普比0.69,季度胜率61.5%。

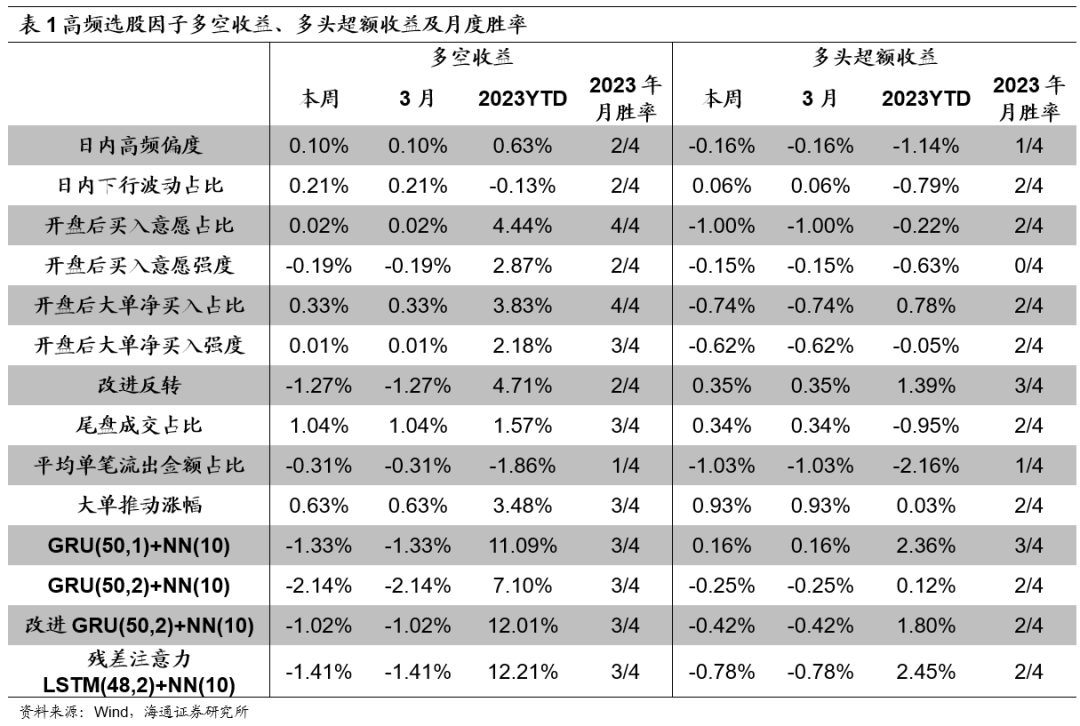

五、国内主要股票指数择时建议

5.1

上市公司业绩跟踪体系介绍

5.2

股票指数择时效果及最新配置建议

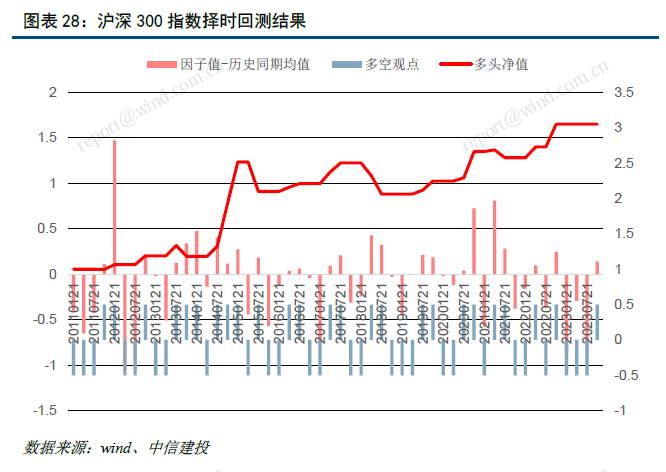

以下图表展示了我们的指数择时模型的历史回测效果。

根据A股上市公司业绩跟踪体系,沪深300,中证500,创业板指超预期值均高于同期均值。从三季报的情况来看,三大指数的超预期程度均有所回升,上市公司的业绩整体边际修复。伴随财政政策发力,宏观环境持续修复,我们相信上市公司业绩修复速度有望加快。建议在市场整体基本面边际修复的情况下,精选受益于中国经济内生增长的超预期个股。

风险提示:本报告结果均基于对应模型计算,需警惕模型失效的风险;历史不代表未来,需警惕历史规律不再重复的风险;模型结果仅为研究参考,不构成投资建议;当前海外地区冲突仍未结束,仍需警惕局部地区冲突大规模升级的风险;当前市场一致预期美联储将要降息,仍需警惕降息落地时间不及预期;当前全球多地区地缘政治局势紧张,仍需警惕某些地区出现局势突发式升级;当前中国经济受国内国际因素影响较多,仍需警惕国内经济增长不及预期带来的风险。

证券研究报告名称:《降息预期过度发酵,美债现金看多——资产因子与股债配置策略1月》

对外发布时间:2024年1月3日

报告发布机构:中信建投证券股份有限公司

本报告分析师:丁鲁明 执业证书编号:S1440515020001

研究助理: 付涵

免责声明:

本公众订阅号(微信号:鲁明量化全视角)为丁鲁明金融工程研究团队(现供职于中信建投证券研究发展部)设立的,关于金融工程研究的唯一订阅号;团队负责人丁鲁明具备分析师证券投资咨询(分析师)执业资格,资格证书编号为:S1440515020001。

本公众订阅号所载内容仅面向专业机构投资者,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众订阅号不构成任何合同或承诺的基础,本公司不因任何订阅或接收本公众订阅号内容的行为而将订阅人视为本公司的客户。

本公众订阅号不是中信建投证券研究报告的发布平台,所载内容均来自于中信建投证券研究发展部已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅本公司已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

本公司对本帐号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本帐号资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据本公司后续发布的证券研究报告在不发布通知的情形下作出更改。本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本帐号资料意见不一致的市场评论和/或观点。

本帐号内容并非投资决策服务,在任何情形下都不构成对接收本帐号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本帐号内容做出的任何决策与本公司或相关作者无关。

本帐号内容仅为本公司所有。未经本公司许可,任何机构和/或个人不得以任何形式转发、翻版、复制和发布相关内容,且不得对其进行任何有悖原意的引用、删节和修改。除本公司书面许可外,一切转载行为均属侵权。版权所有,违者必究。

本篇文章来源于微信公众号: 鲁明量化全视角