首批浮动费率基金运作满三年,互联互通股票标的范围扩大【国信金工】

报 告 摘 要

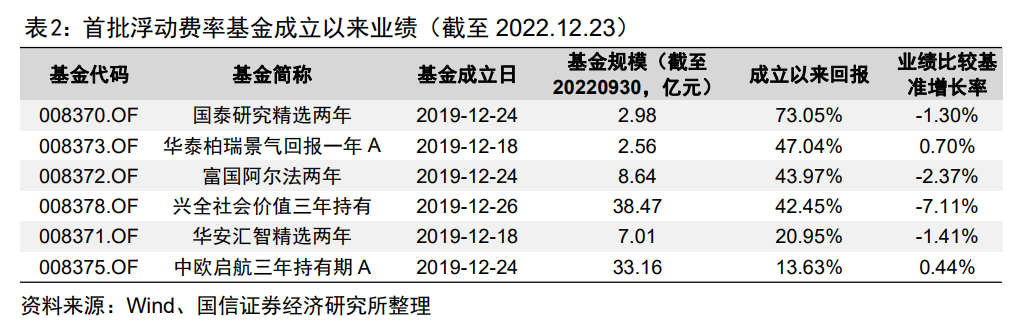

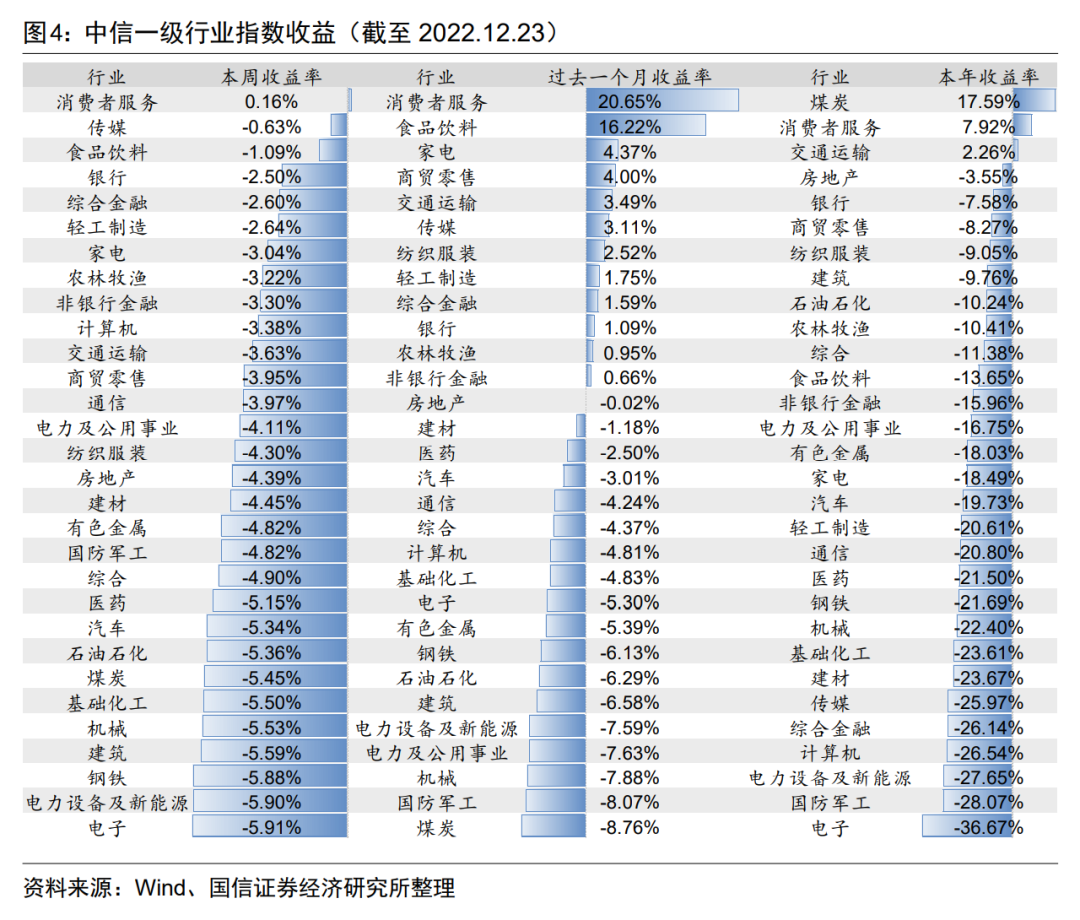

上周A股市场主要宽基指数全线下跌,沪深300、创业板指、中小板指收益靠前,收益分别为-3.19%、-3.69%、-3.83%,科创50、中证1000、中证500收益靠后,收益分别为-5.93%、-5.50%、-5.10%。从成交额来看,上周主要宽基指数均有所减少。上周消费者服务、传媒、食品饮料收益靠前,收益分别为0.16%、-0.63%、-1.09%,电子、电力设备及新能源、钢铁收益靠后,收益分别为-5.91%、-5.90%、-5.88%。

截至上周五,央行逆回购净投放资金7040亿元,逆回购到期490亿元,净公开市场投放7530亿元。不同期限国债利率均有所下行,利差扩大2.95BP,不同评级的1年期、3年期信用债利率均有所下行。上周中证转债指数下跌2.00%,累计成交2233亿元,较前一周减少274亿元。

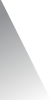

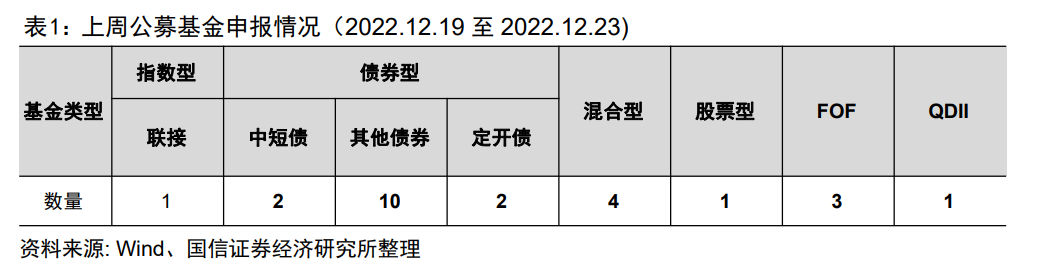

上周共上报24只基金,较上上周申报数量有所增加。申报的产品包括3只FOF、1只QDII等。

12月22日,境内首只中韩合编指数产品——中韩半导体ETF在上交所上市。

12月19日,中国证监会和中国香港证监会发布《联合公告》,原则同意两地交易所进一步扩大互联互通标的范围。

12月23日,证监会核准迈凯希金融公司成为华夏基金主要股东。

12月23日,证监会核准摩根士丹利证券(中国)通过设立子公司从事另类投资业务,限于参与科创板首次公开发行项目的跟投。

二、开放式公募基金表现

上周主动权益、灵活配置型、平衡混合型基金收益分别为-3.49%、-3.04%、-1.91%。今年以来中长期纯债基金业绩表现最优,中位数收益为2.25%,主动权益型、灵活配置型和平衡混合型基金的中位数收益分别为-23.59%、-19.09%、-10.67%。

上周指数增强基金超额收益中位数为0.03%,量化对冲型基金收益中位数为-0.42%。今年以来,指数增强基金超额中位数为1.12%,量化对冲型基金收益中位数为-3.72%。

截至上周末,开放式公募基金中共有普通FOF基金172只、目标日期基金88只、目标风险基金115只。今年以来,目标风险基金中位数业绩表现最优,累计收益率为-5.87%。

上周新成立基金42只(含3只转型基金),合计发行规模为476.56亿元,较前一周有所增加。此外,上周有22只基金首次进入发行阶段,本周将有21只基金开始发行。

一

上周市场回顾

1.1

相关热点回顾

一、基金申报发行动态

上周共上报24只基金,较上上周申报数量有所增加。申报的产品包括3只FOF、1只QDII等。

1、境内首只中韩合编指数产品上市

12月22日,华泰柏瑞中证韩交所中韩半导体交易型开放式指数证券投资基金(以下简称中韩半导体ETF)在上交所上市。中韩半导体ETF是境内首只投资韩国市场的跨境ETF,也是境内首只中韩合编指数ETF,对于深化中韩金融合作具有重要意义。

产品跟踪的中韩半导体指数由中证半导体15指数和KRX半导体15指数按照等权重合并组成,包括沪深交易所市场和韩交所市场各15只半导体主题股票,基本囊括了中韩两国核心的半导体上市公司。

二、互联互通股票标的范围扩大

三、迈凯希金融公司成为华夏基金主要股东

12月23日,证监会发布公告称,核准迈凯希金融公司成为华夏基金主要股东;对迈凯希金融公司依法受让华夏基金3308.2万元人民币出资(占注册资本比例13.90%)无异议。

四、摩根士丹利证券获准设立子公司从事另类投资业务

12月23日,证监会发布公告称,核准摩根士丹利证券(中国)通过设立子公司从事另类投资业务,限于参与科创板首次公开发行项目的跟投。券商的另类投资子公司,主要是用来跟投公司所参与保荐的投行项目。今年以来,包括甬兴证券、中邮证券、摩根士丹利证券3家券商相继获批设立另类投资子公司。

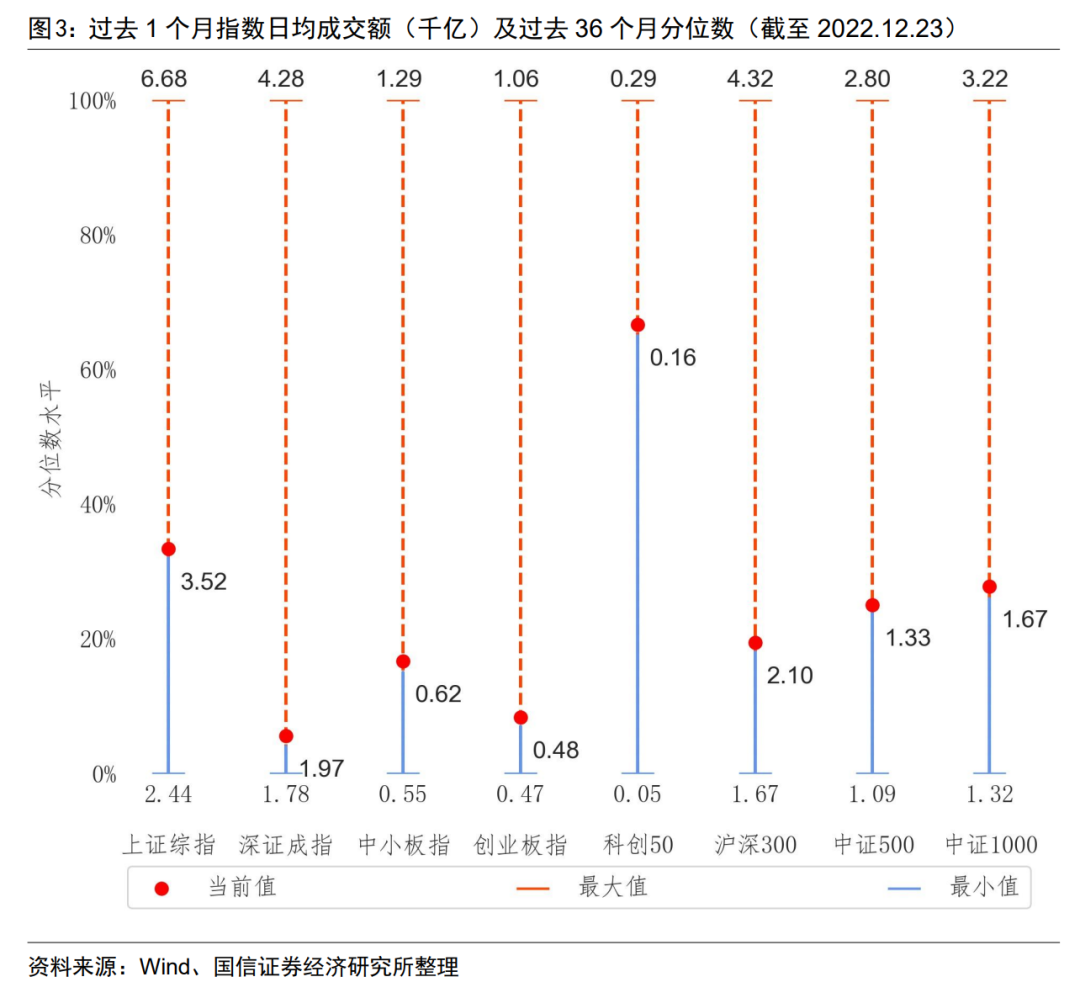

五、首批浮动费率基金运作满三年

2019年12月18日开始,首批浮动管理费率基金陆续成立。浮动管理费率指的是将基金管理人收取的管理费与业绩表现直接挂钩,采用“固定管理费+业绩报酬”的模式。具体地,该批6只基金先收取0.8%的固定管理费,再采用逐笔计提法提取业绩报酬,若单个基金份额持有人的单笔份额在其持有期间的年化收益率超过业绩报酬计提基准(8%)时,按照超过业绩报酬计提基准部分的20%提取业绩报酬。

时隔三年,截至12月23日,首批浮动费率基金成立以来的平均收益率为40.18%,相对各自业绩比较基准的超额收益显著。其中,国泰研究精选两年成立以来的收益最高,为73.05%。

1.2

股票市场

上周A股市场主要宽基指数全线下跌,沪深300、创业板指、中小板指收益靠前,收益分别为-3.19%、-3.69%、-3.83%,科创50、中证1000、中证500收益靠后,收益分别为-5.93%、-5.50%、-5.10%。过去一个月沪深300指数上涨1.39%,涨幅最大,科创50指数下跌7.96%,跌幅最大。年初至今,主要宽基指数中上证综指指数收益最高,其累计收益率为-16.32%。

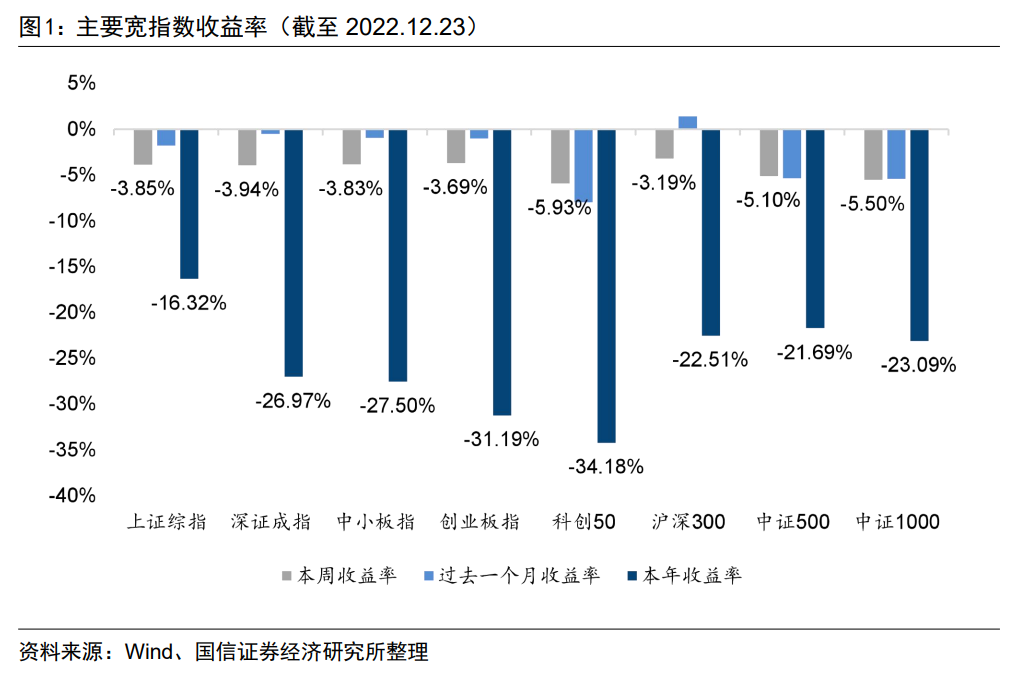

从成交额来看,上周主要宽基指数均有所减少,在过去52周的样本期内,主要宽基指数均位于0%-10%的历史分位水平。

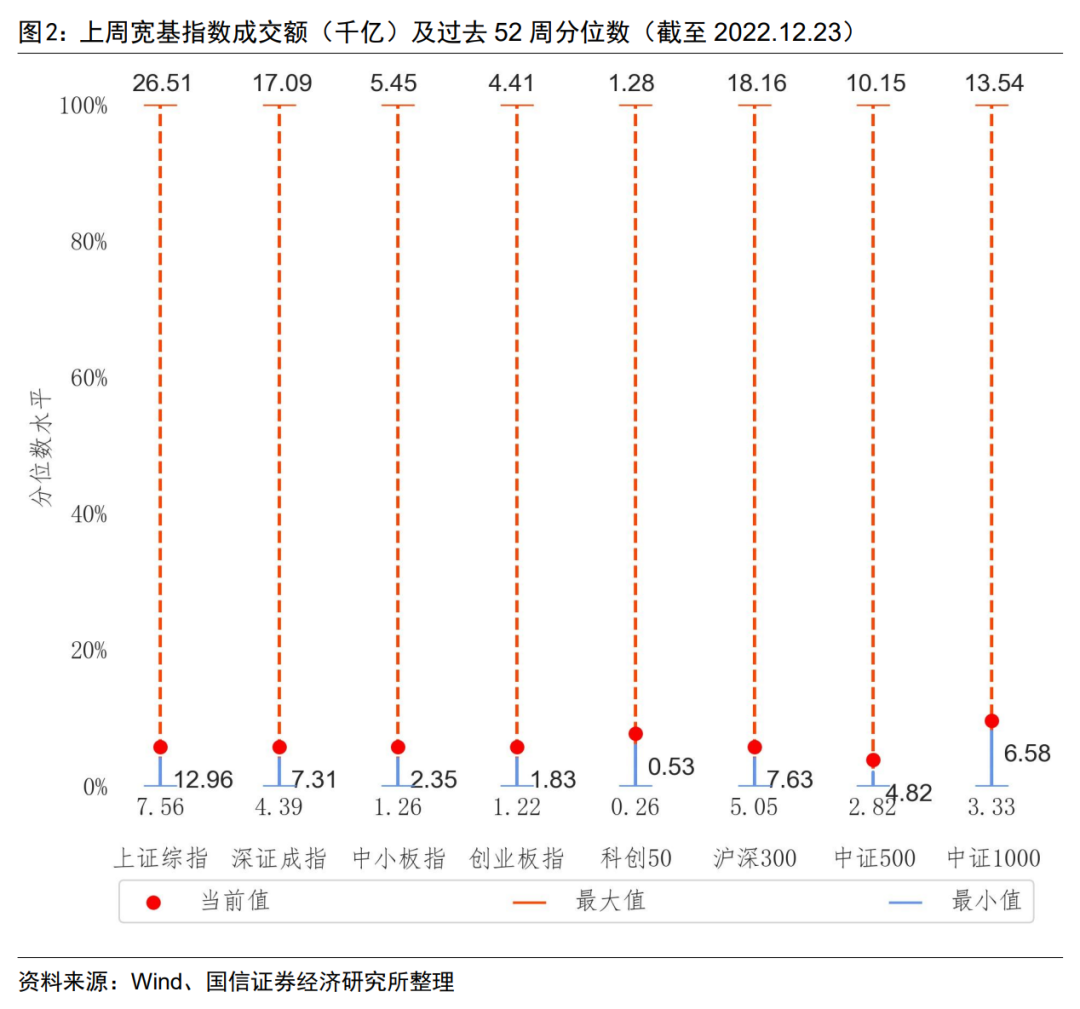

按月度来看,过去一个月主要宽基指数成交额有所减少,主要宽基指数均位于过去36个月5%-70%的历史分位水平。

行业方面,上周消费者服务、传媒、食品饮料收益靠前,收益分别为0.16%、-0.63%、-1.09%,电子、电力设备及新能源、钢铁收益靠后,收益分别为-5.91%、-5.90%、-5.88%。过去一个月,消费者服务行业累计上涨20.65%,涨幅最大,煤炭行业累计下跌8.76%,跌幅最大。今年以来,煤炭、消费者服务、交通运输的累计收益较高,分别为17.59%、7.92%、2.26%,相比之下,电子、国防军工、电力设备及新能源等多个行业的收益率最低。

1.3

债券市场

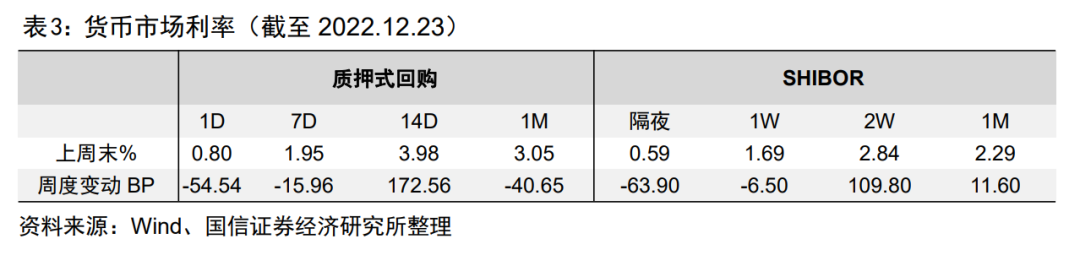

截至上周五,央行逆回购净投放资金7040亿元,逆回购到期490亿元,净公开市场投放7530亿元。质押式回购利率:14D相比前一周增加172.56BP,SHIBOR:2W相比前一周增加109.80BP。

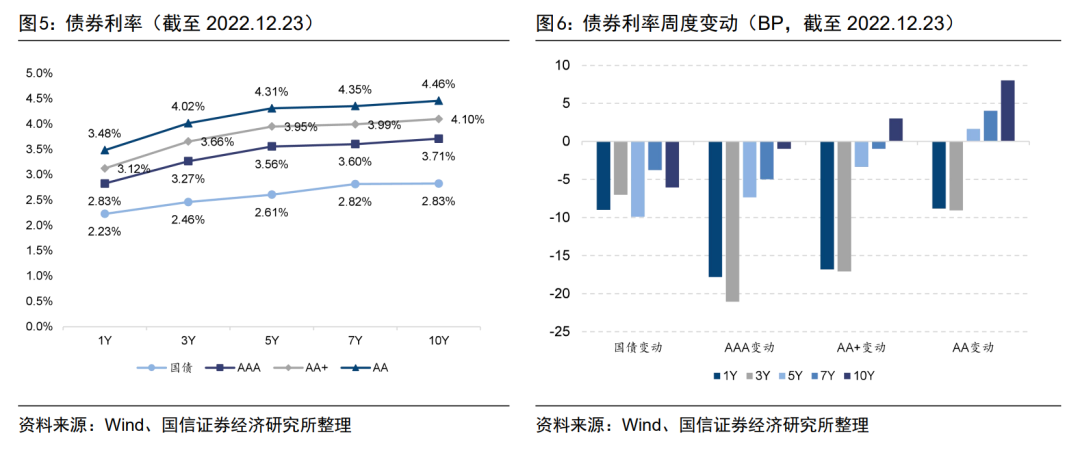

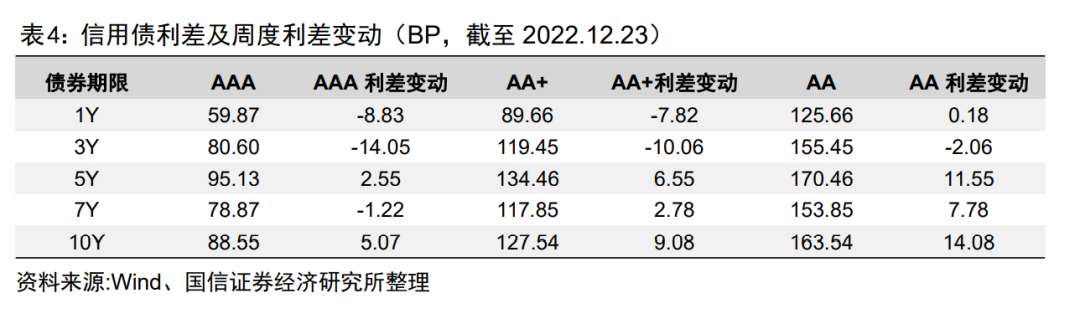

如下图所示,不同期限国债利率均有所下行,利差扩大2.95BP,不同评级的1年期、3年期信用债利率均有所下行。

信用利差方面,5年期、10年期期限的信用债利差均有所上行。

1.4

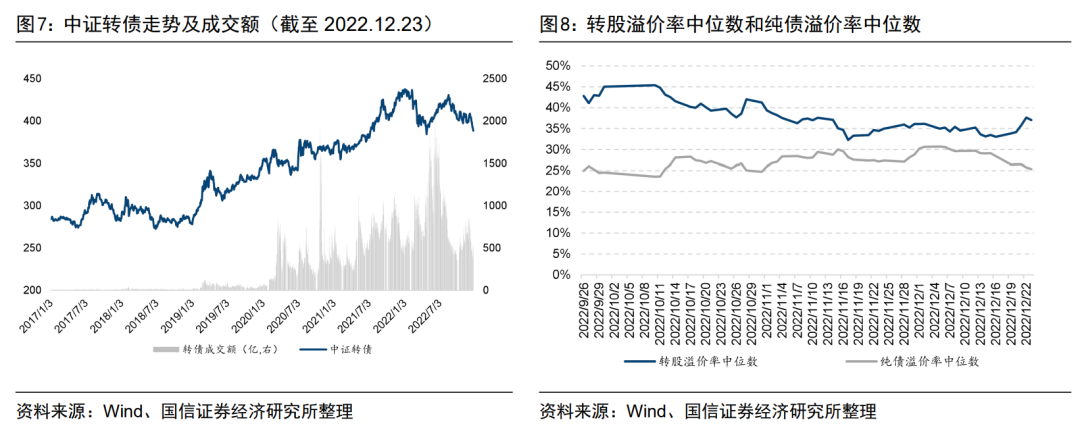

可转债市场

上周中证转债指数下跌2.00%,累计成交2233亿元,较前一周减少274亿元。截至上周五,可转债市场转股溢价率中位数为37.03%,较前一周增加4.01%,纯债溢价率中位数为25.37%,较前一周减少3.06%。

二

开放式公募基金表现

2.1

普通公募基金

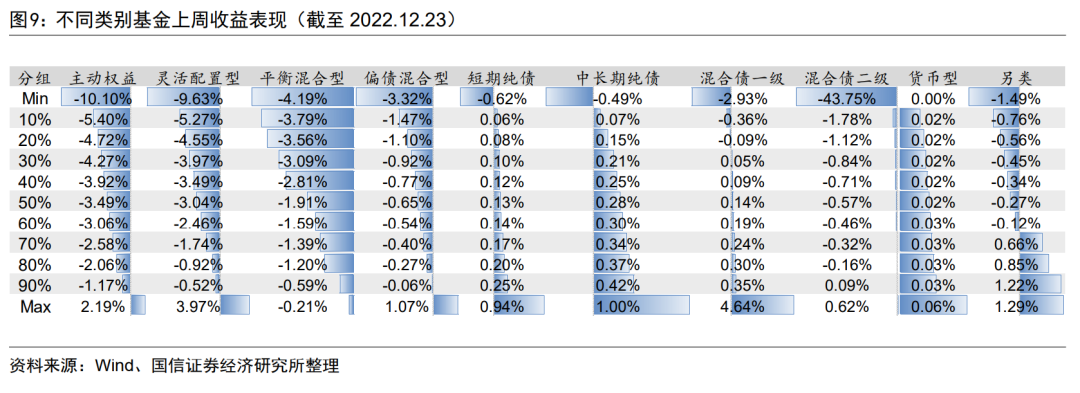

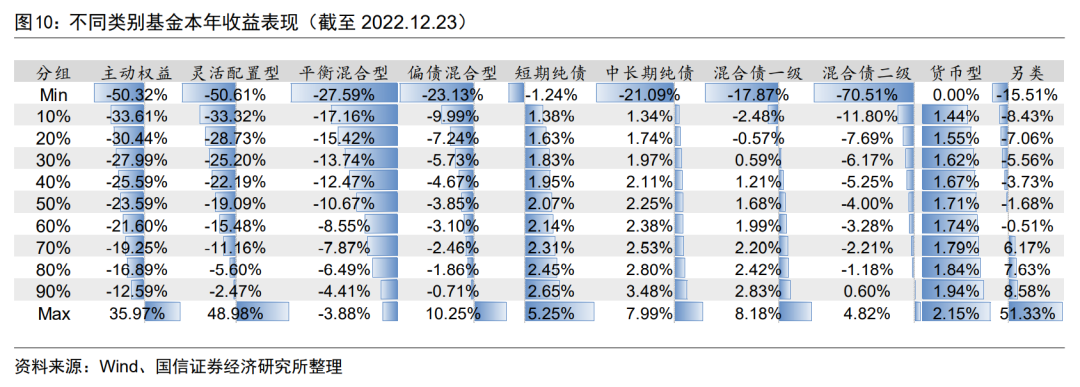

统计普通公募基金的业绩表现(不含指数增强基金、指数基金、FOF基金),新成立基金在6个月建仓期满之后才参与统计,并以开放式基金中的普通股票型基金和偏股混合型基金作为主动权益基金的样本池。上周主动权益、灵活配置型、平衡混合型基金收益分别为-3.49%、-3.04%、-1.91%。

今年以来中长期纯债基金业绩表现最优,中位数收益为2.25%,主动权益型、灵活配置型和平衡混合型基金的中位数收益分别为-23.59%、-19.09%、-10.67%。

2.2

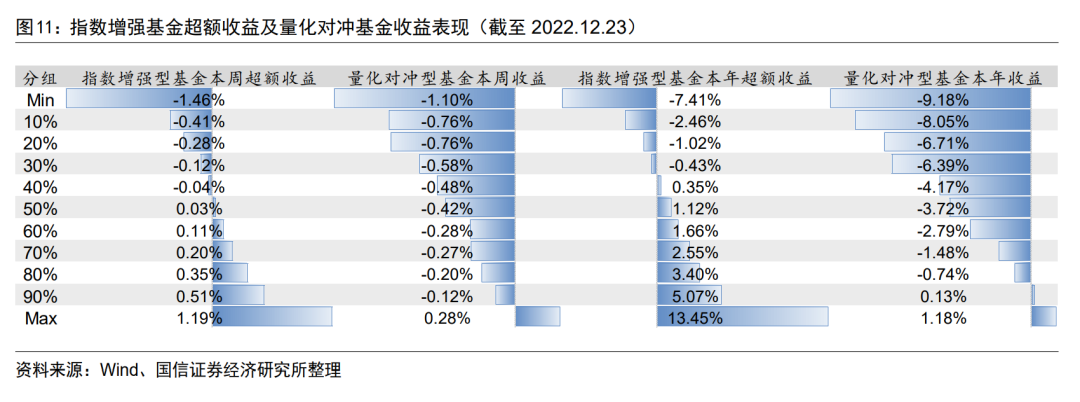

量化公募基金

统计指数增强基金相对基准的超额收益和量化对冲型基金的收益情况,新成立基金在6个月建仓期满之后才参与统计。上周指数增强基金超额收益中位数为0.03%,量化对冲型基金收益中位数为-0.42%。今年以来,指数增强基金超额中位数为1.12%,量化对冲型基金收益中位数为-3.72%。

2.3

公募FOF基金

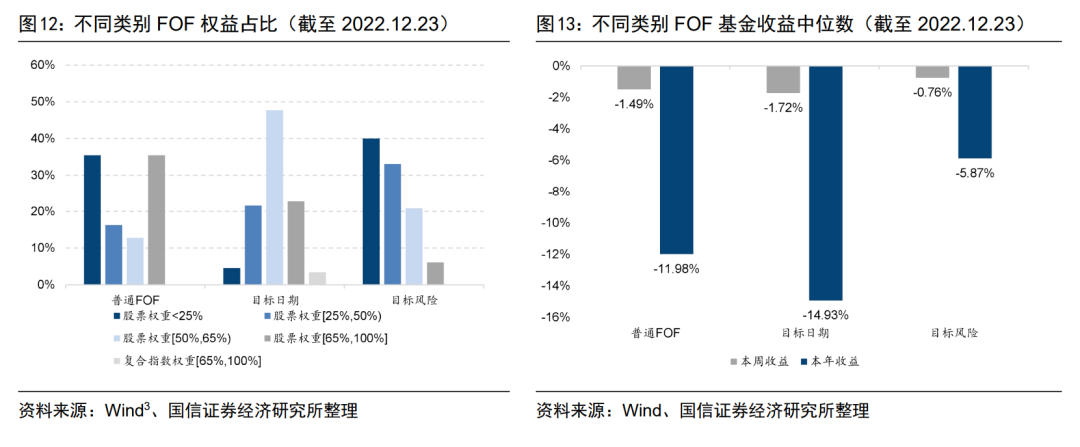

截至上周末,开放式公募基金中共有普通FOF基金172只、目标日期基金88只、目标风险基金115只。上周新成立3只FOF基金,为工银瑞信积极养老目标五年持有、建信优享进取养老目标五年持有、兴证全球安悦平衡养老三年持有。依据业绩比较基准计算FOF基金中权益类资产的权重,并将基金类指数按照预计权益占比进行折算。总的来看,目标日期基金的权益仓位更高,其权益仓位主要分布在50%-65%的区间内,绝大多数目标风险基金权益仓位在50%以下,普通FOF基金的权益仓位分布比较均匀。

统计FOF基金的业绩表现(新成立基金在3个月建仓期满之后才参与统计),上周普通FOF、目标日期、目标风险类基金收益中位数分别为-1.49%、-1.72%、-0.76%。今年以来,目标风险基金中位数业绩表现最优,累计收益率为-5.87%。

2.4

基金经理变更

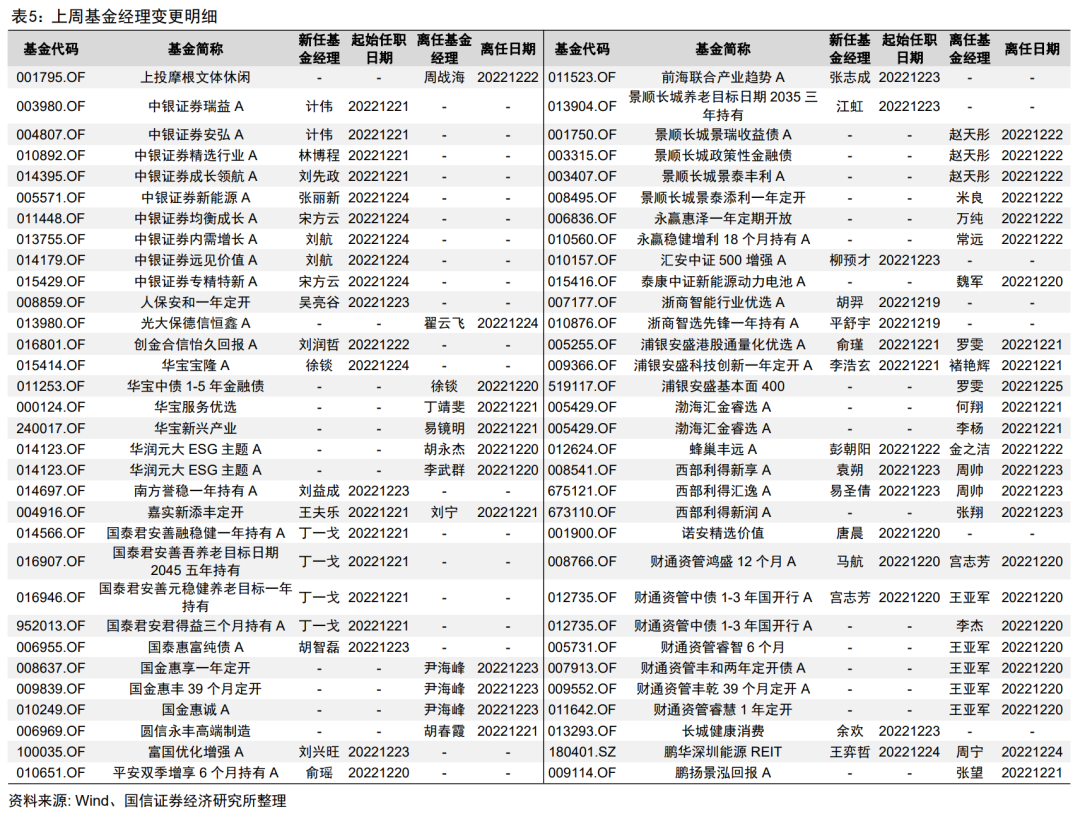

上周共有30家基金公司的61只基金产品其基金经理情况发生变动,其中产品变动数量较多的基金管理人有中银证券(9只)、财通证券资管(6只)、景顺长城基金(5只)。

三

基金产品发行情况

3.1

上周新成立基金

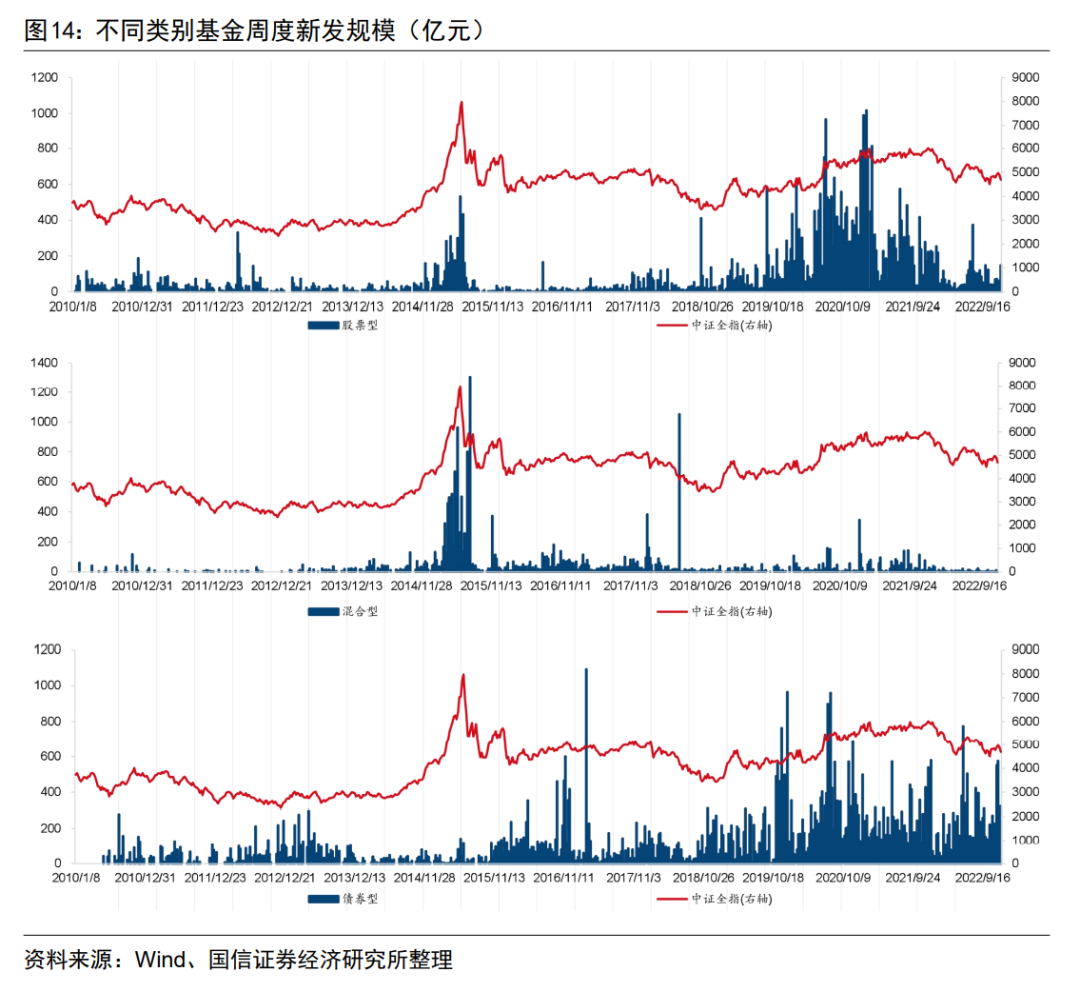

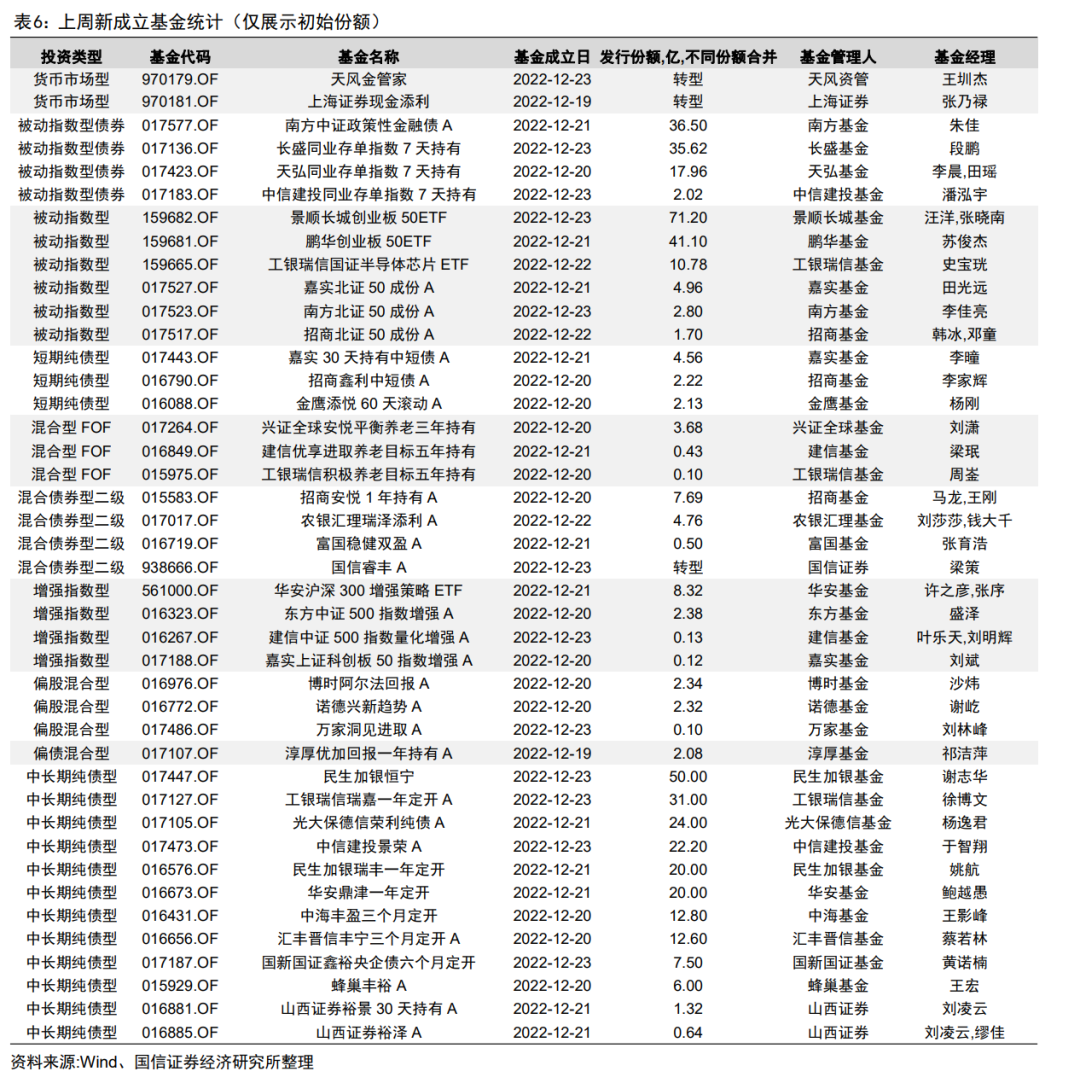

上周新发基金合计发行规模为476.56亿元,较前一周有所增加。其中股票型基金发行148.25亿元、混合型基金发行4.21亿元、债券型基金发行324.1亿元,另类基金和货币基金无新发。

上周新成立基金42只(含3只转型基金),新发基金中数量较多的类型为中长期纯债型(12只)和被动指数型(6只),发行规模分别为208.07亿元和132.53亿元。

3.2

上周首发基金

上周有22只基金首次进入发行阶段。

3.3

本周待发行基金

本周将有21只基金进入发行阶段,其中混合型FOF(6只)、中长期纯债型(5只)、偏债混合型(5只)。

本文选自国信证券于2022年12月25日发布的研究报告《首批浮动费率基金运作满三年,互联互通股票标的范围扩大》

分析师:张欣慰 S0980520060001

风险提示:市场环境变动风险,风格切换风险。

本篇文章来源于微信公众号: 量化藏经阁