龙头股模型的应用:基金重仓股的行业优选 | 开源金工

开源证券金融工程首席分析师 魏建榕

摘要

基金重仓股:个股超额能力突出,行业配置能力一般

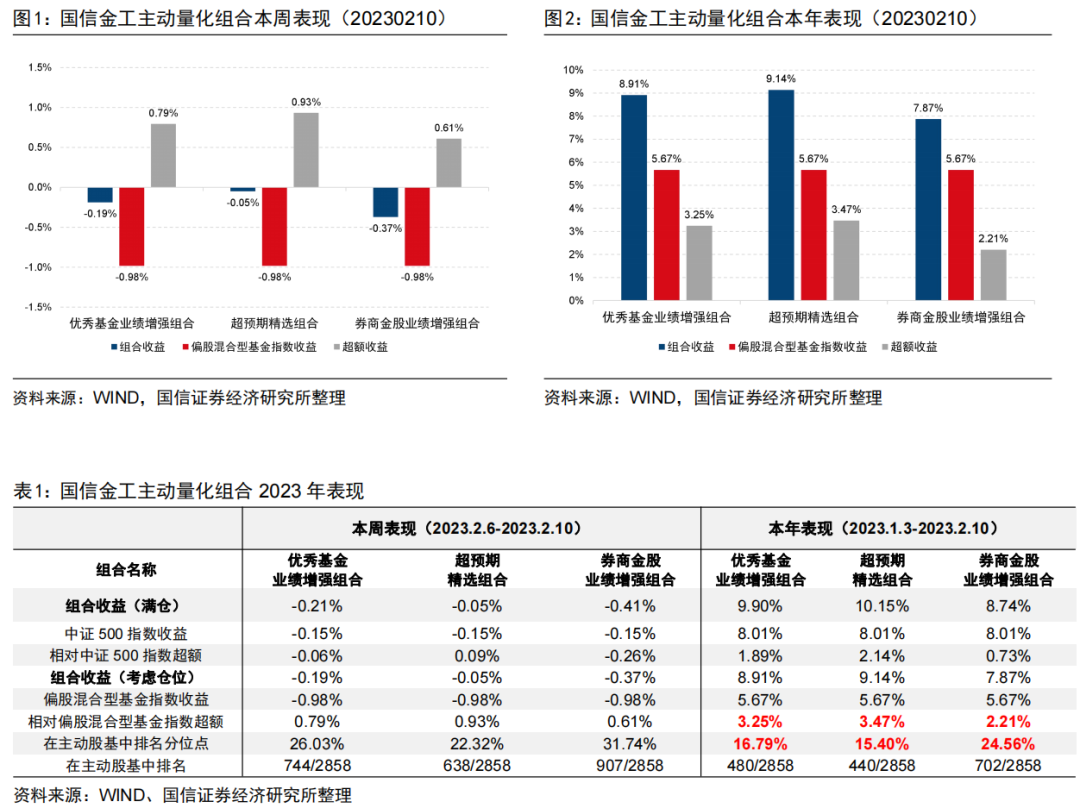

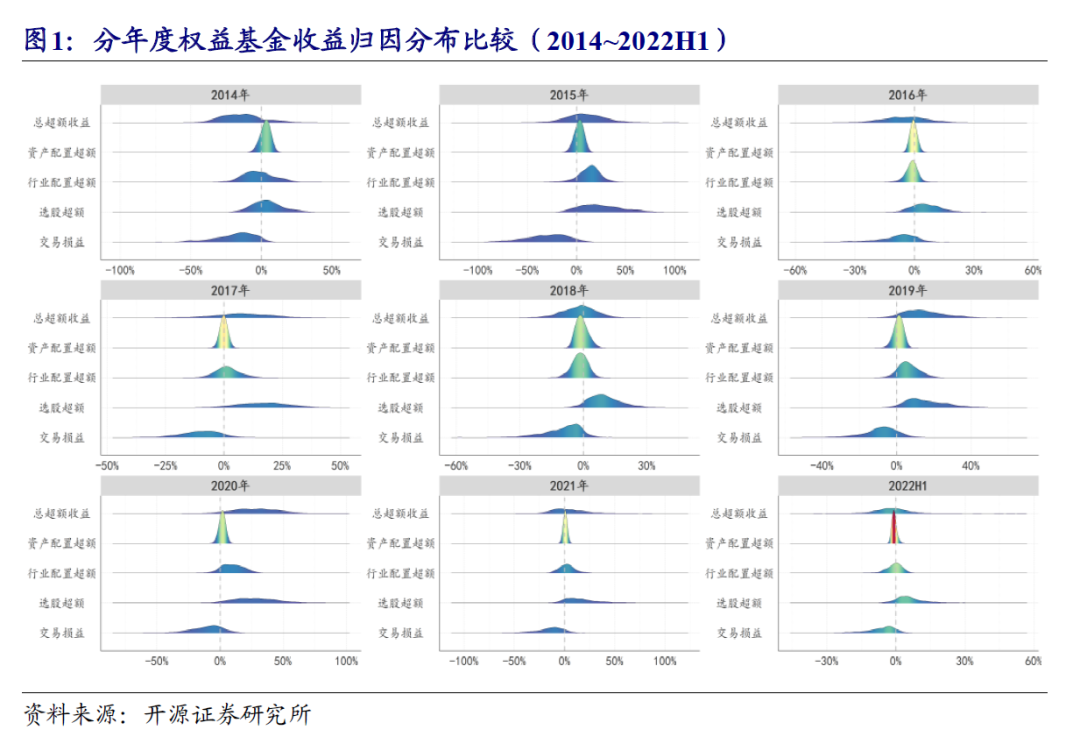

在报告《主动权益基金的投资策略配置与选基因子增强》中,我们使用Brinson收益拆解方法对主动权益基金进行了收益归因与拆解。从全市场角度看,历年基金的资产配置超额差异较小,行业配置贡献不稳定,选股超额整体显著为正贡献。

为了衡量基金重仓股整体的个股超额能力与行业配置能力,我们使用主动股基的基金重仓股信息,采用“整体持仓金额加权”、“行业内个股等权”的方法,分别构建了基金重仓股指数与基金重仓股行业指数。

分析发现:基金重仓股指数表现与主动股基指数相仿,对Wind全A有较好超额表现,但基金重仓股指数的行业配置能力不理想;而使用基金重仓股重构的基金重仓股行业指数,在绝大部分行业上都能跑赢原一级行业指数,体现出了基金重仓股在行业内的超额能力。

龙头股模型对基金重仓股的行业优选

我们在《从龙头股领涨到行业动量:绝对与相对的统一框架》提出了改进龙头股模型因子ND(以下简称龙头股模型)。龙头股模型的RankIC为5.37%,RankICIR为0.84,三分组下月度多空胜率可达58.4%,盈亏比为1.50,模型表现稳健,胜率赔率双优。

我们把龙头股模型应用于基金重仓股行业指数的轮动,模型效果得到进一步提升:模型的RankIC为6.6%,RankICIR为1.07,三分组下,多头组合的年化收益可达13.5%。

我们以基金重仓股指数为基准,使用龙头股模型的信号通过优化约束的方法调整指数中各行业的配置权重,再对个股权重作相应比例的调整,得到基金重仓股指数的行业轮动增强组合,随着阈值的增大,增强组合的表现也逐步提升。与基金重仓股行业指数轮动相比,基金重仓股指数的行业轮动增强组合的可实践性更强。

报告链接

点击文末阅读原文

报告发布日期:2023-02-17

01

基金重仓股:个股超额能力突出,行业配置能力一般

长期来看,主动权益基金可以显著跑赢市场。在报告《主动权益基金的投资策略配置与选基因子增强》中,我们使用Brinson收益拆解方法对主动权益基金进行了收益归因与拆解。结果如图1所示,从全市场角度看,历年基金的资产配置超额差异较小,行业配置贡献不稳定,选股超额整体显著为正贡献,交易损益普遍为负贡献。这也印证了基金经理普遍具有优秀的选股能力。

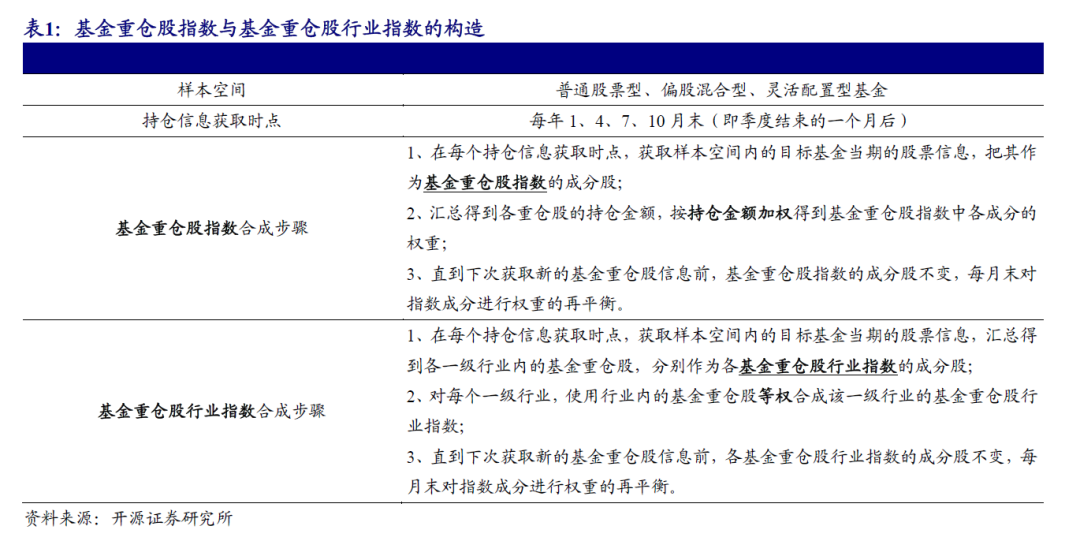

相较于其行业配置能力,基金经理的行业内选股能力普遍更为稳定和优秀,那么,基金重仓股整体的行业配置能力与行业内选股能力如何呢?根据基金信息披露规定,基金管理人应当在季度结束之日起十五个工作日内,编制完成并发布基金季度报告。因此,季度结束的一个月后,绝大部分基金的持仓都已披露完毕。我们选取主动股基披露的季报持仓,分别构造基金重仓股指数与基金重仓股行业指数,构造步骤与细节如表1所示。

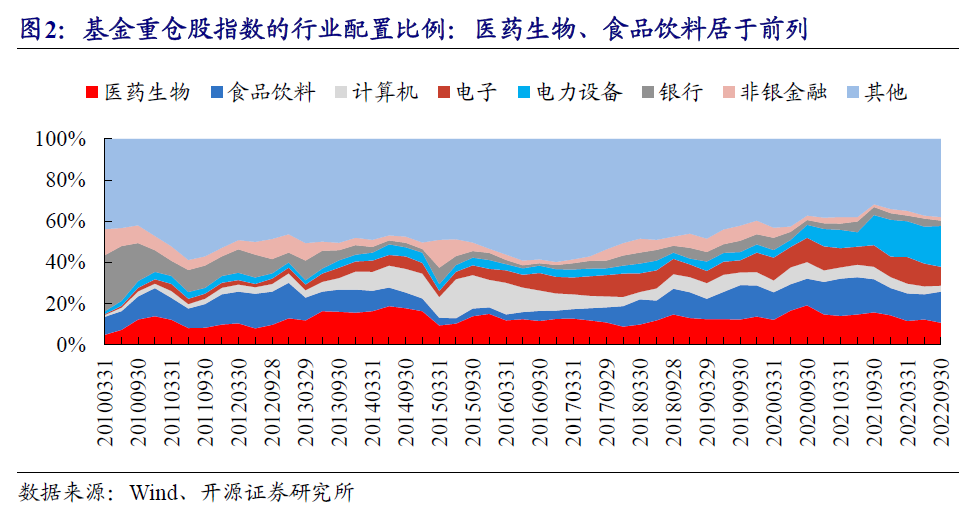

基金重仓股指数使用主动股基的重仓股按照持仓金额加权得到,反映了主动股基整体在行业与个股上的配置偏好。图2展示了基金重仓股指数在各行业上的持仓金额比例变化,长期平均来看,医药生物、食品饮料、计算机、电子等行业居于基金重仓股的行业配置比例前列。

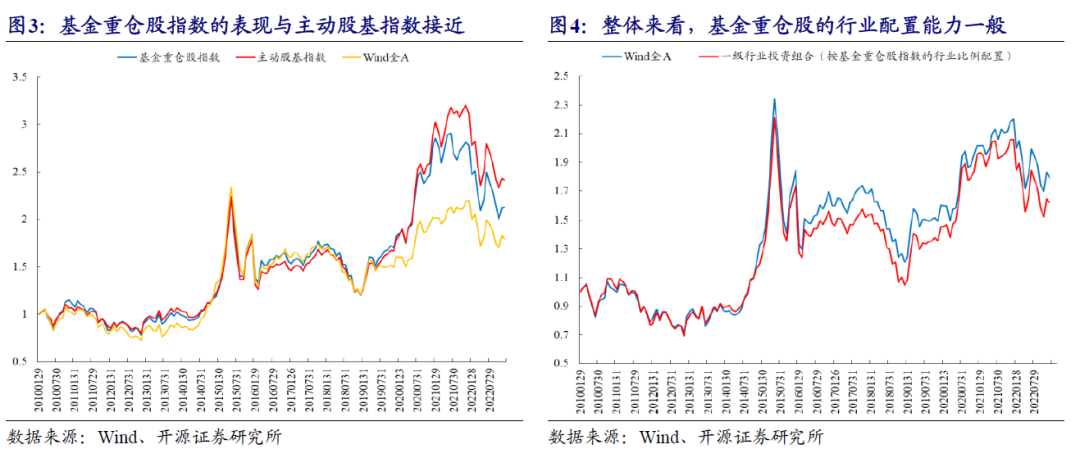

如图3所示,基金重仓股指数的表现与主动股基指数(930890.CSI)较为接近,这表明:基金对重仓股的持仓具有一定的稳定性,通过复制基金重仓股指数可以较好的追踪主动股基指数的表现。从图3还可以看到,基金重仓股指数对Wind全A有较好的超额表现,为了探究超额收益主要来源于行业配置能力还是行业内选股能力,我们做了如下测试:

(1) 每月末,获取基金重仓股指数中各一级行业的权重;

(2) 按照该权重配置一级行业指数并构建投资组合。

该组合与Wind全A的对比如图4所示,根据基金重仓股指数行业比例配置的一级行业组合表现反而稍有落后,说明从整体来看,基金重仓股在行业配置能力上也较为一般。

重构的基金重仓股行业指数与原一级行业指数的年化收益率对比如图5所示。可以看到31个一级行业中,除社会服务、家用电器外,其余行业的基金重仓股指数的收益都要高于原一级行业指数。这表明,基金经理的行业内超额收益能力确实较为显著。

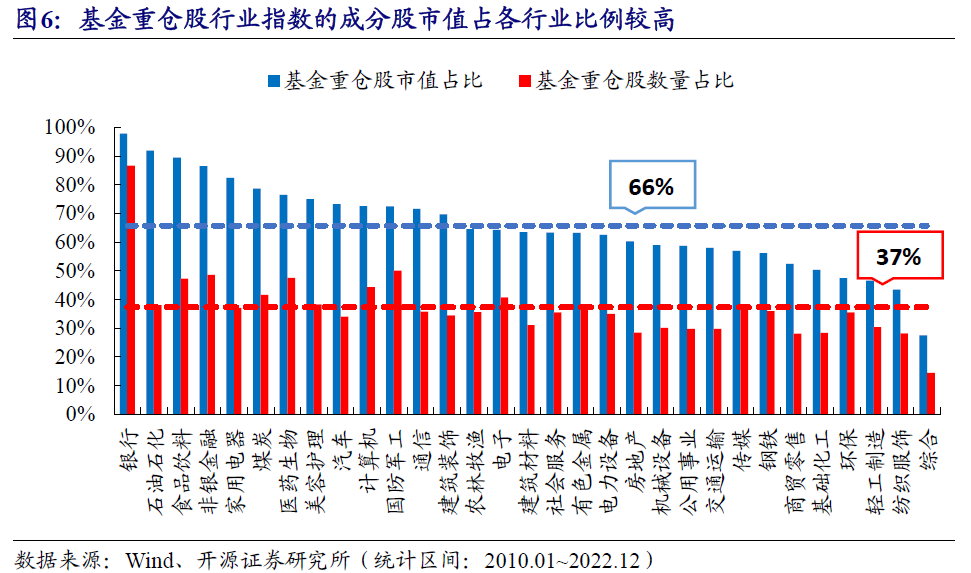

平均来看,基金重仓股行业指数的成分股在数量上只占行业的37%,但市值占比却高达66%(图6),这表明基金重仓股的市值普遍更大。相较于原一级行业指数,基金重仓股行业指数不仅表现更好,可投资性也更强。

02

龙头股模型对基金重仓股的行业优选

2.1、基金重仓股指数的轮动

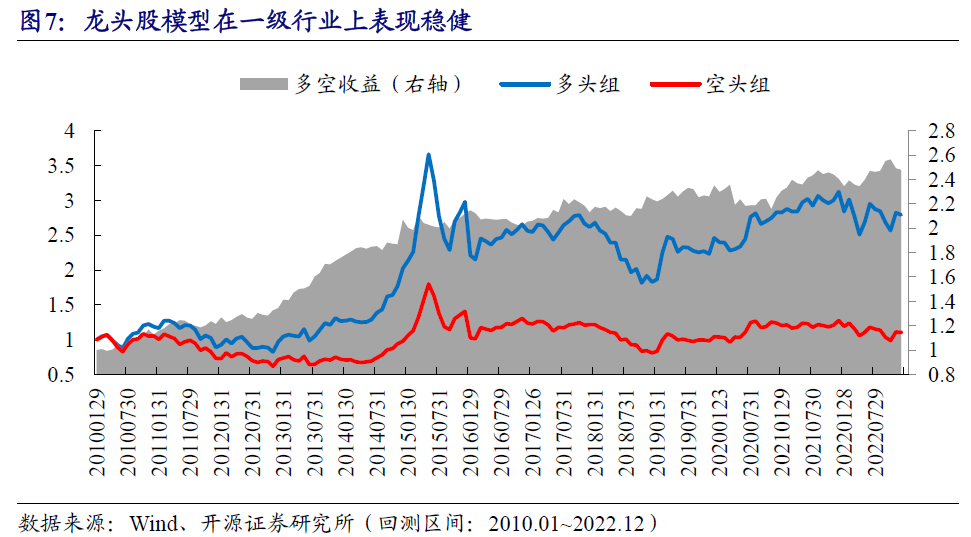

我们在《从龙头股领涨到行业动量:绝对与相对的统一框架》提出了改进龙头股模型因子ND(以下简称龙头股模型)。龙头股模型的RankIC为5.37%,RankICIR为0.84,三分组下月度多空胜率可达58.4%,盈亏比为1.50,模型表现稳健,胜率赔率双优(图7)。

在上一节中我们以基金重仓股行业指数为行业轮动标的,测试龙头股模型在其中的效果。测试过程与原始一级行业指数上的轮动模型一致:

(1) 每月底,计算各一级行业的龙头股模型因子值;

(2) 按照因子的大小对各基金重仓股指数进行排序,分为3组,在下一个月等权持有;

(3) 计算各组的累计收益。

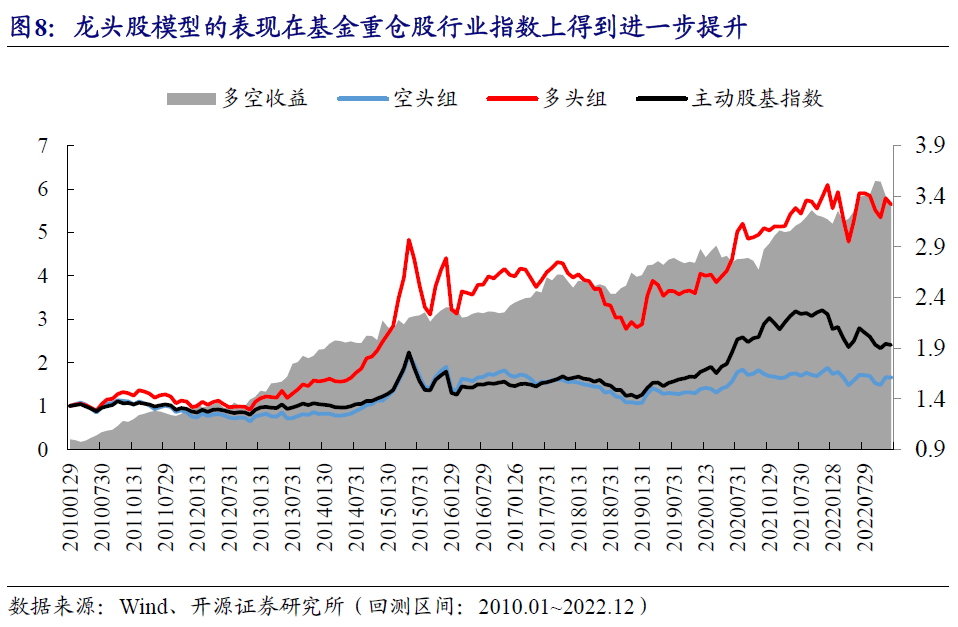

如图8所示,在基金重仓股行业指数中,龙头股模型的效果依然稳健,模型的RankIC为6.6%,RankICIR为1.07,模型表现有显著提升。三分组下,多头组合的年化收益可达13.5%,年化波动为26.0%,同期主动股基指数年化收益仅为6.8%,年化波动为22.5%。组合的多空收益年化收益为9.4%,年化波动为8.3%。

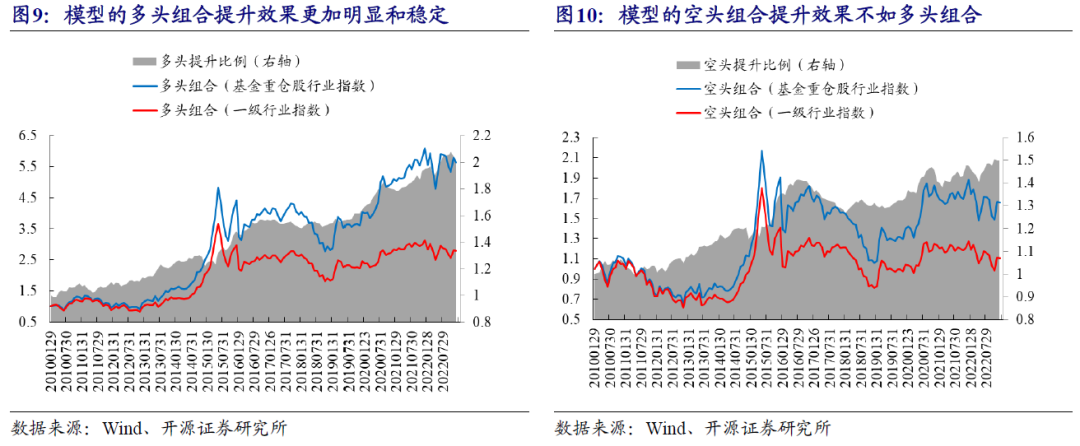

我们还分别比较了图8中基金重仓股行业指数多头与空头组合相对图7的提升幅度,如图9、图10所示,多头组合的提升效果更加明显和稳定。

A股各行业的市值分布较为不均匀,医药生物、食品饮料等行业市值较大,股票众多,资金容纳量大;而美容护理、综合等行业或股票数量较少,或市值较小,难以成为资金的主力配置方向。基金重仓股的行业分布也是如此,在上一章中,我们按照主动股基对基金重仓股的持仓金额加权得到了基金重仓股指数,本节中,我们将尝试以基金重仓股指数为基准,使用龙头股模型信号进行适当的行业配置偏离,对基金重仓股指数进行行业配置增强:

(1) 把行业内的个股权重加总,得到基金重仓股指数的行业配置比例

(2) 按照如下的约束优化模型,得到调整后的行业配置比例

上面的模型中,

(3) 按照调整后的行业配置比例,重新分配得到行业内的个股权重:例如,某股票原始权重为

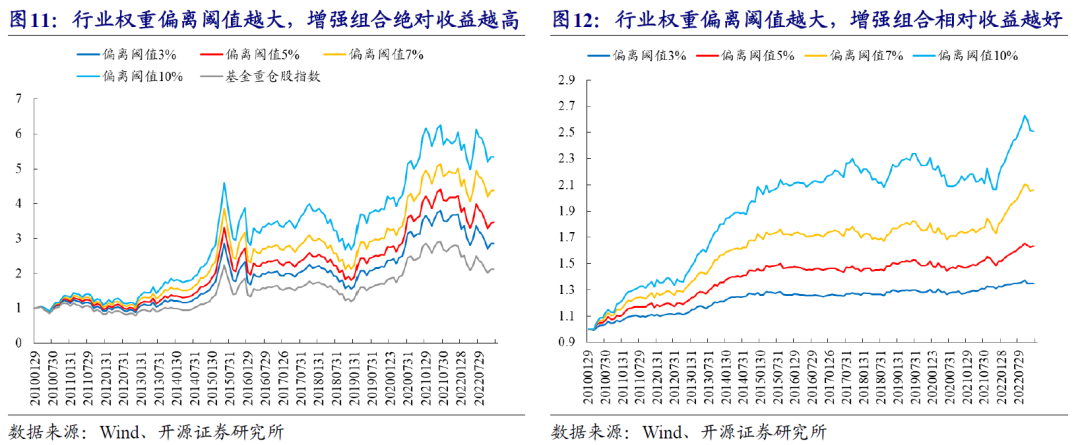

图11和图12展示了不同偏离阈值下增强组合的绝对与相对表现(基准为基金重仓股指数)。随着阈值的增大,增强组合的表现也逐步提升,与基金重仓股行业指数轮动相比,基金重仓股指数的行业轮动增强组合的可实践性更强。

03

补充讨论

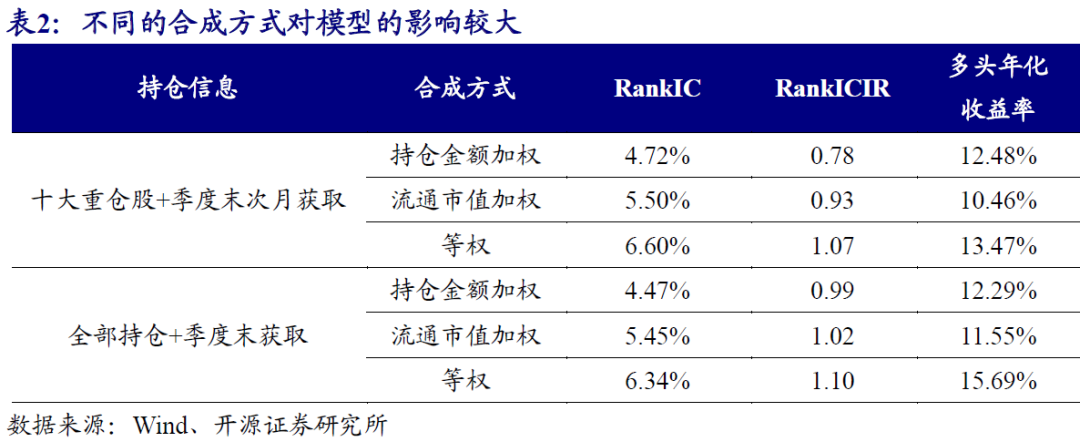

3.1、基金持仓信息与基金重仓股行业指数的合成方式对模型的影响

在第一章中,基于持仓信息的可得性,我们选择了季度日的次月末(1、4、7、10月)作为信息的获取时点,同时使用了等权重的方法合成基金重仓股行业指数。本节我们主要讨论不同的持仓信息与合成方式对基金重仓股行业指数轮动效果的影响,具体如下:

(1) 持仓信息:假设在季度末(3、6、9、12月末)就可以获取当期目标基金的所有持仓信息(一、三季报可以获取前十大持仓;半年报、年报可以获取全部持仓)。此时,我们获取信息的时间提前了一个月,并且在半年报与年报获得了更多的持仓信息。

(2) 合成方式:除等权合成方式外,增加基于股票流通市值加权与基金持仓市值加权的合成方式。

我们基于不同的持仓信息与合成方式构建新的基金重仓股行业指数,并测试龙头股模型在其中的行业轮动效果,结果如表2所示。对比不同的合成方式,可以发现,模型显著性:等权>流通市值加权>持仓金额加权,多头表现上:等权>持仓金额加权>流通市值加权。不同的持仓信息对模型的显著性影响较小,当合成方式为持仓金额加权与流通市值加权时,对组合多头的年化收益率影响也较小;当合成方式为等权时,使用全部持仓信息的多头组合年化收益率更优。

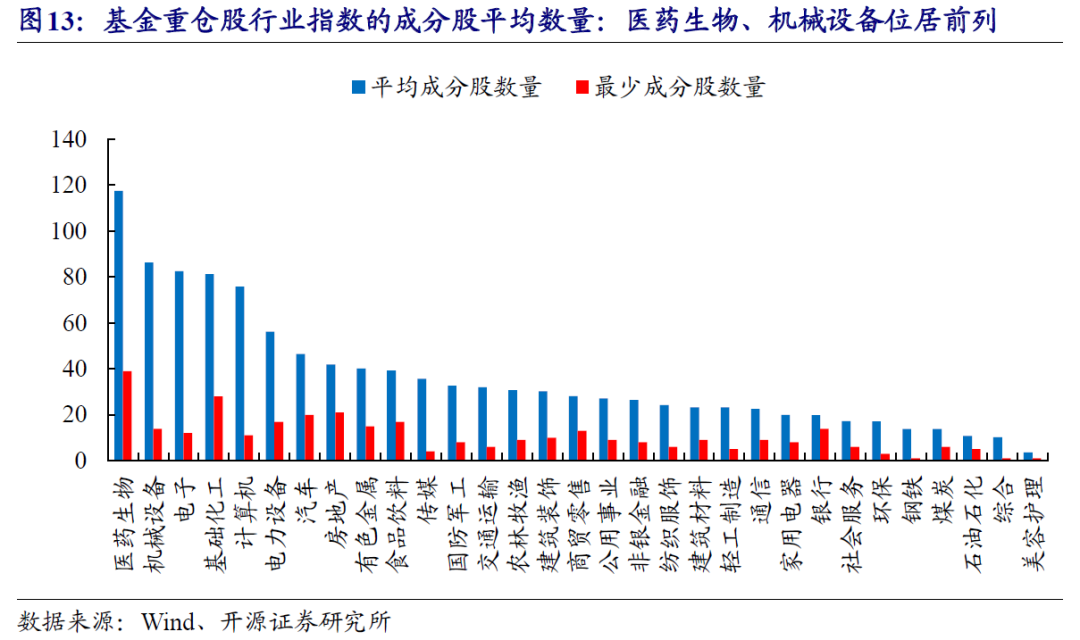

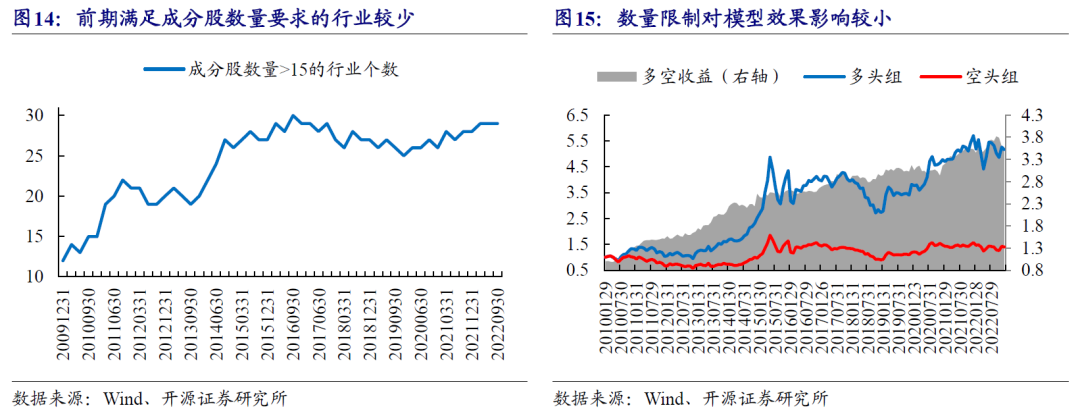

图13中我们统计了各基金重仓股行业指数的平均成分股数量与最少的成分股数量,医药生物高居榜首,而美容护理、综合等行业,成分股曾长期维持在个位数。我们对基金重仓股行业指数做成分股个数的限制:若当期该基金重仓股行业成分股个数小于15,则将其从行业轮动模型中剔除,再对余下行业进行分组轮动。可以看到在前期,A股上市公司数量较少时,满足成分股限制要求的基金重仓股行业指数同样较少,但在后期,大多数行业都有足够数量的股票进入基金的重仓股持仓之中(图14)。图15显示,划定成分股个数最低要求后,龙头股模型在其中的效果没有受到显著影响:RankIC为7.1%,RankICIR为1.05,多头组合收益略微下降至12.8%。

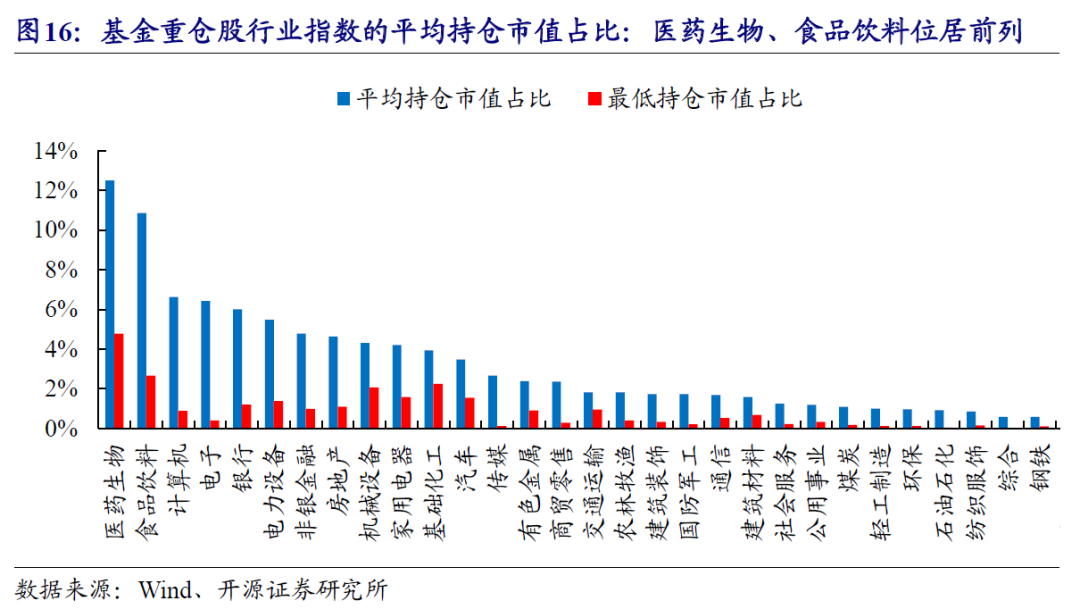

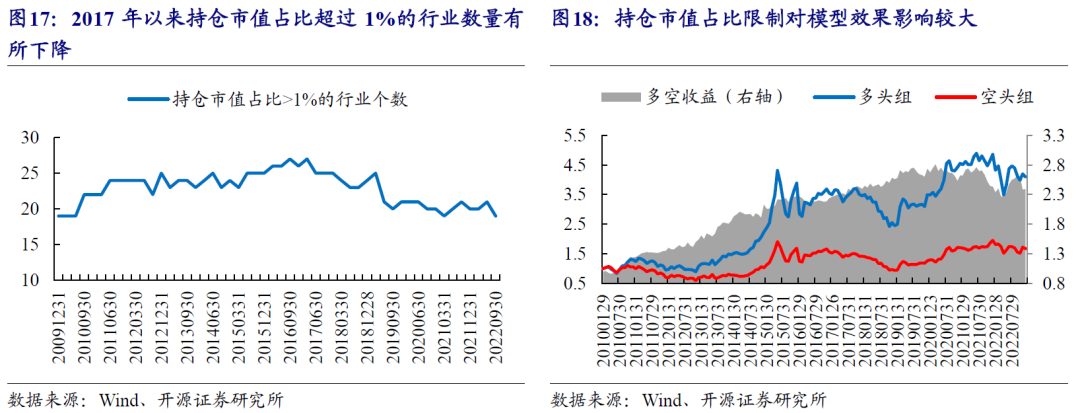

持仓市值占比方面,各基金重仓股行业指数之间同样差距较大,如图16,医药生物依旧高居榜首,食品饮料行业虽然个股数量不多,但贵州茅台、五粮液等股票长期居于基金重仓股持仓市值前列,因此行业平均持仓市值占比也较高。我们对基金重仓股行业指数做持仓市值占比的限制:若当期该基金重仓股行业成分股的持仓市值占所有基金重仓股的持仓市值比例小于1%,则将其从行业轮动模型中剔除,再对余下行业进行分组轮动。从图17可以看到,前期满足持仓市值比例限制的行业稳定在20个以上,但从2017年开始却呈下降趋势。限制行业的最低持仓市值占比后,模型效果有所下滑:RankIC下降至5.1%,RankICIR为0.71,多头组合年化收益也下降至10.9%,且近两年模型表现不佳(图18)。

04

风险提示

模型测试基于历史数据,市场未来可能发生变化。

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊。

本篇文章来源于微信公众号: 建榕量化研究