31年回报55倍!约翰·聂夫:低估值价投的王道

点击上方音频,可收听本文 ↑

点击上方音频,可收听本文 ↑

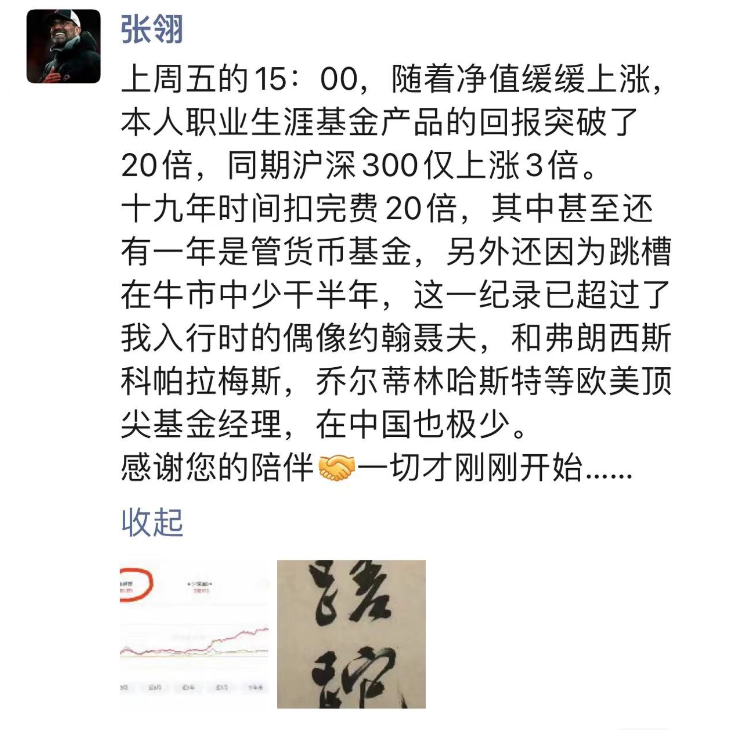

5月9日傍晚6点,刷到一条喜气的朋友圈:

张翎是聪明投资者严选私募明河投资的创始人,在A股沉浮中穿行了25年。是一个在不同市场阶段都能将业绩稳定在行业前20%水平的“长跑型”基金经理。

2010年4月奔私成立了明河投资。10年后,他在当时依然被疫情笼罩的4月里说道:

“资产配置的小秘密,就是用相对长期的钱,去跨过事件冲击。一手Life-long周期的钱,新老客户之间都互为良性循环,不用说小小的新冠病毒,再大的事件也可以闲庭信步,在恐慌沸腾时潇洒地按下all in按键。”

「任头生白发,放眼看青山」在张翎看来,正是2020年投资的真实心境。

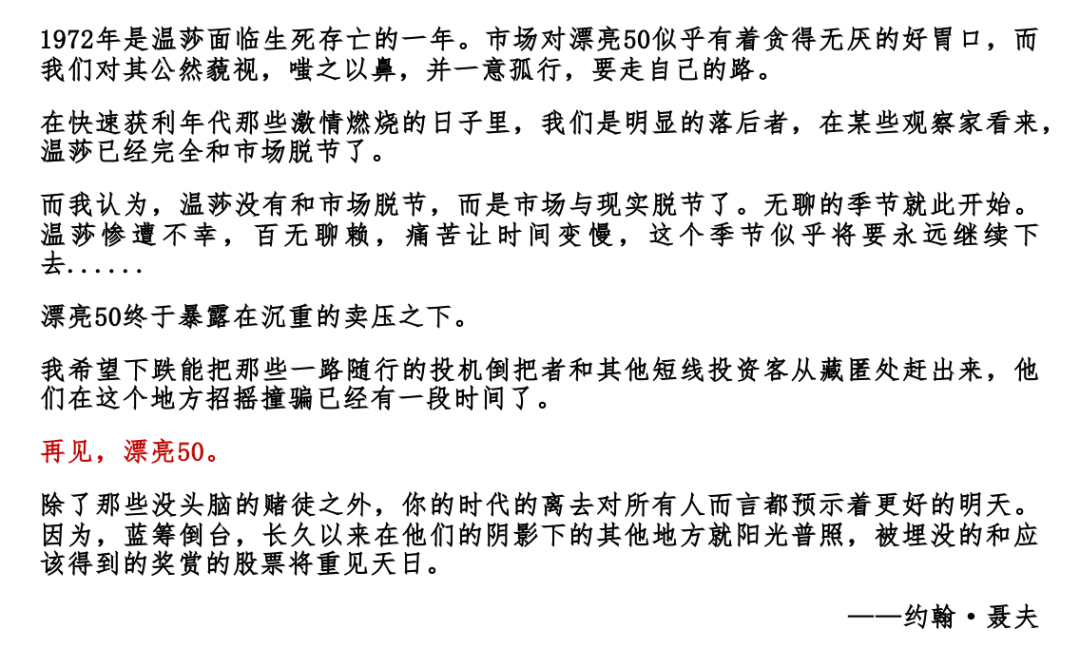

巧了,张翎入行时的偶像约翰·聂夫(JohnB.Neff),曾在自己的书《约翰·聂夫的成功投资》里写过类似一段:

2021年7月,张翎把这段文字分享在明河投资公众号文章中,并说道:

“十几年前我第一次读这段,也没感觉到有什么特别之处。但如果结合最近两年的A股市场和我们明河投资的风格,现在再看,就能设身处地的体会到聂夫写出这一段之时的心境,和说出‘再见,漂亮50’那一句时彻底的释放。

在同样拒绝和泡沫共舞的明河投资身上,你是否发现一些相似的影子呢?”

两位在不同的市场沉浮中,都有一种洒脱和超然。

结合近期仍然是全球经济主要风险的“滞胀”环境,我们也来认识一下约翰·聂夫。希望为当下一些投资者朋友的“滞胀预期”磨平一些焦虑。

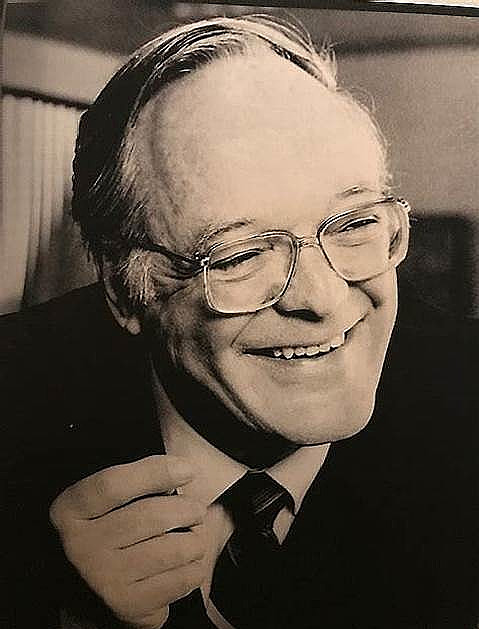

约翰·聂夫(JohnB.Neff)

30多年来,我代表温莎基金漫游市场上的「折价商品区」,那个区域有很多低市盈率的股票。——约翰·聂夫

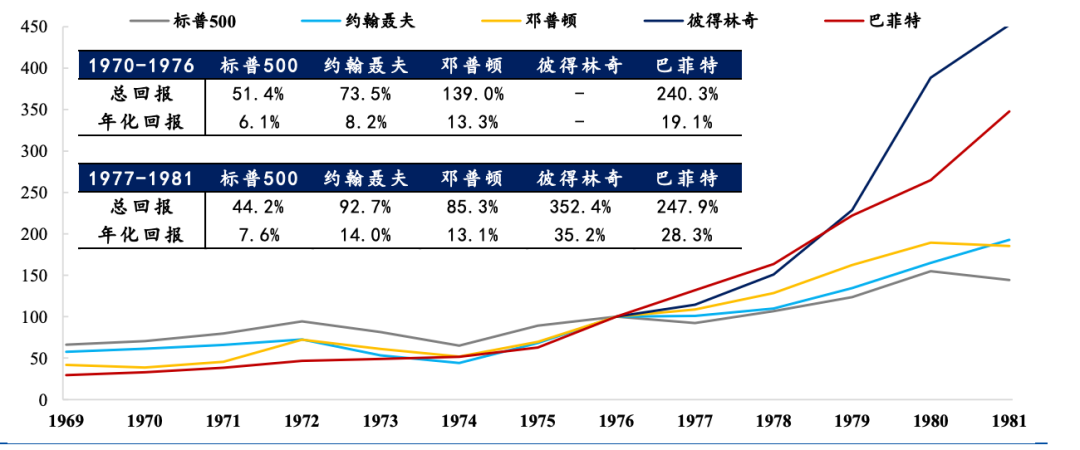

“滞胀”也曾在上世纪70年代严重影响了几乎所有金融资产。当时的宏观“大滞胀”是令市场挥之不去的时代阴霾,但投资界却业绩亮眼:

1970-1976年,巴菲特、邓普顿和约翰·聂夫分别跑赢大盘188%、88%、22%;

1977-1981年,彼得·林奇后来居上,跑赢大盘308%,巴菲特204%,约翰·聂夫48.5%,邓普顿41.1%。

上世纪70年代四位投资大师的投资年化回报

数据来源:Wind,Bloomberg,财通证券研究所

这几位投资大师中,约翰·聂夫被称为“市盈率鼻祖、价值发现者”,他的名字在价值投资者中,远不如巴菲特、邓普顿、彼得·林奇的名字在国内显赫,在美国也一样,这和他处世低调不无关系。

但曾有民意测验表明,他是华尔街的资金管理人认为管理自己钱的首选经理人,民意推选的“FOF基金经理”。

温莎基金的曙光,约翰·聂夫与约翰·博格的“老友记”

温莎基金的曙光,约翰·聂夫与约翰·博格的“老友记”

约翰·聂夫曾是全球最大的投资管理公司、美国先锋集团(TheVanguardGroup)旗下温莎基金(WindsorFund)的主要管理人。

先锋集团的创始人是大名鼎鼎的“指数基金教父”约翰•博格(JohnBogle)。(注:约翰•博格是世界上第一档指数型基金──Vanguard500IndexFund的发行人。)

2006年,美国《纽约时报》选出的全球十大顶尖基金经理人中,约翰·聂夫排在第六,前五是巴菲特、彼得·林奇、邓普顿、格雷厄姆和戴维·多德(俩人合著《证券分析》)、索罗斯,排在第七的是约翰•博格。

约翰•博格曾在自己的书《坚守》中回忆道:

“温莎基金早年业绩不佳,投资经理没有明确的投资方向。1958年到1964年,标普500指数年收益11%,温莎基金年收益只有7.7%。到1963年年中,温莎基金的规模才超过7500万美元。传奇基金经理约翰·聂夫加盟,彻底改写了温莎基金的历史。”

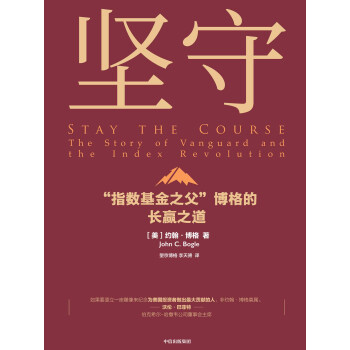

1964年夏天,约翰·聂夫开始成为温莎基金的组合经理。“从那时起就和我建立了战友般的情谊”。约翰•博格写道。

而约翰·聂夫则这样描述与约翰•博格的相识:“我们俩一见如故,我有些特质特别吸引博格。我很清楚这一点。比如,我们都留着平头。”

年轻时的约翰·博格

时间总是检验的最有效武器,能经受住的成功者并不多,约翰·聂夫便是其一。

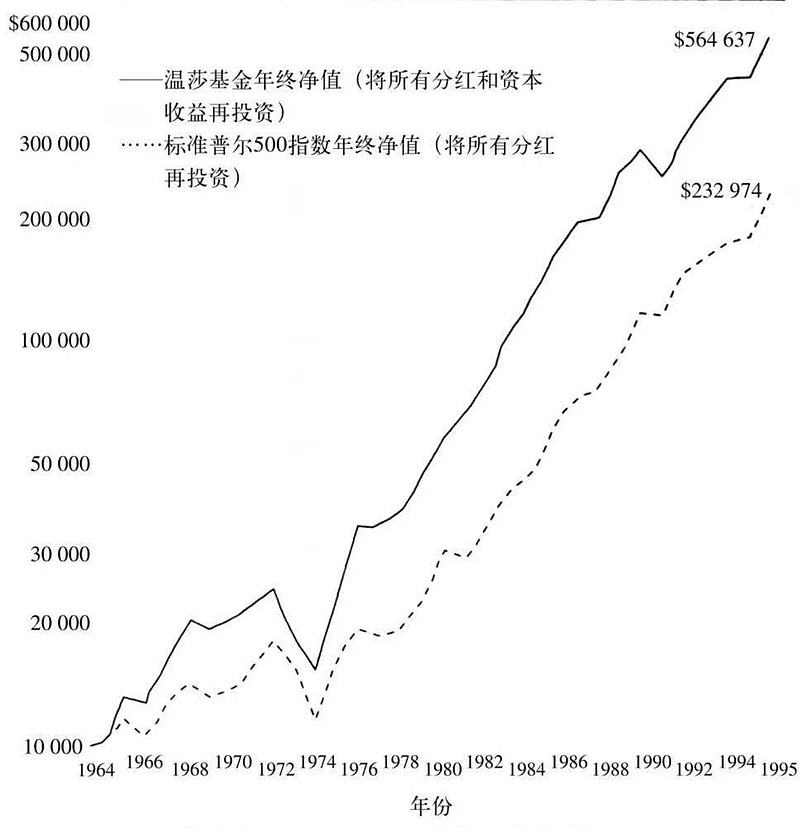

从1964年开始管理,到1995年从美国先锋集团退休,约翰·聂夫管理温莎基金31年,把摇摇欲坠的温莎基金,培养成了当时最大的共同基金,总投资回报增长5545.6%(同期标普指数为2229.7%)。

该基金的年化收益率为13.7%(同期标普500指数为10.6%),22次跑赢市场,年平均收益率超过市场3%。

温莎基金和标普500指数对比

数据来源:《约翰·聂夫的成功投资》

3%看上去貌似很少,但这是在承担远小于市场平均风险下取得的,而且长期能做到如此领先地位的,也只有巴菲特等凤毛麟角的几个人:

约翰·聂夫,31年年化复合13.7%;

巴菲特同学、红杉基金创始人比尔·鲁安,36年年化复合15.5%;

约翰·邓普顿;38年年化复合16%;

巴菲特大师兄沃尔特·施洛斯,47年年化复合15%;

巴菲特,57年年化复合19.8%;

在约翰•博格看来,约翰·聂夫没用多久就用业绩证明了自己所坚持的价值投资理念。在约翰·聂夫的掌管下,“温莎基金呈现出保守和进取的双重特质”。

“我所说的‘保守’,指的是约翰·聂夫专注于投资困境股和高股息股票,这一策略有效控制了基金的下行风险。

我所谓的‘进取’,说的是聂夫敢于重仓他看好的股票,结果是基金的短期业绩相比其他持仓分散的组合可能波动更大。尽管如此,温莎基金开始在行业中崭露头角。”

约翰•博格在书里还有一个对约翰·聂夫业绩较为详细的补充:

“1965年的时候,温莎基金已经开始显露锋芒。到1970年,温莎基金的年化收益12.6%,而标普500指数的同期年化收益只有4.8%。1970年到1973年是成长股的行情,温莎基金表现弱于大盘。

但是从1974年到1979年,温莎基金的年化收益为16.8%,同期标普5006.6%。从1965年到1979年,温莎基金累计收益359%,标普500累计收益126%。”

如此突出的业绩势必引来投资者和经纪商的资金加码。规模增长后,温莎基金的表现依然优秀。而同期其他成功的基金在受到资金追捧后往往业绩变脸。

加上约翰·聂夫的投资方法具有很强的可操作性,约翰·博格视他为与彼得·林奇比肩的“真正的明星基金经理”。

实际上,在1964年进入资产管理行当并不算幸运,因为接下来的17年,道指仅从1964年底的874点上涨了一个点——1981年底道指只有875点。

但是,在这个大部分股票投资者都亏钱的时期,约翰·聂夫却取得了空前的成功。

1981年,温莎基金的资产规模还不足10亿美元。到1985年末,温莎的资产规模超过40亿美元,成为美国最大的权益类基金。而到1995年约翰·聂夫卸下基金经理之任时,该基金管理资产膨胀到110亿美元。

业绩的均值回归似乎是共同基金行业不可避免的宿命。但温莎基金成为了例外。除了1989年到1990年的短暂回调,温莎基金从1980年到1992年的年化收益达到17.2%,每年超越标普500指数1.2%。

约翰·聂夫,也与彼得·林奇、比尔·米勒一道,成为美国共同基金“三剑客”。

1985年5月,约翰·聂夫和约翰•博格这对老搭档干了一件当时共同基金行业闻所未闻的事情——关闭温莎基金申购。

为什么不让下金蛋的鸡继续生蛋?

“在传统的基金治理结构下,基金经理死也不愿意主动关闭旗下基金申购,放弃可观的管理费收入。但聂夫和我都清楚,再高大的树也不可能一直长到天上去。否则,基金规模的增长终有一天成为业绩的敌人。我们没有动力盲目做大规模赚管理费。”

约翰•博格说约翰·聂夫给他这份提议时,俩人一拍即合。

1931年出生的约翰·聂夫,与1929年出生的约翰•博格,这对相差两岁的老友,均于2019年离世。

1980年,宾夕法尼亚大学请求约翰•聂夫管理该校的捐赠基金。该基金的收入状况在过去的几十年中已经成为94所高校基金中最差。约翰·聂夫还是用他的老法子购买低调的、不受欢迎的但非常便宜的公司股票。

一些受托人反对这一方式,催他买入当时看来非常令人兴奋的股票。但约翰·聂夫没有被撼动,结果也证明他的选择是对的。

该基金在16年内使得该基金获得10倍的投资报酬,在以后的几十年间一跃为所有大学基金的前5名。

去寒碜的地带,买那些被误解“满面愁容”的股票

看似寒碜的地带总是吸引我,其中的理由非常有说服力:主流的见解通常只看到当下最热门的企业,因此经常低估好公司的价值。

——约翰·聂夫

约翰·聂夫并没有使用什么高深的投资技巧和数学模型,他用的就是一套广为人知的投资方法——低市盈率投资法。

他认为,低市盈率的股票具有双重的获利边际,既有机会获得更大的上涨空间,又有更小的风险损失。

所以,用他的话说,他总是买进那些不起眼、市场表现不佳但非常便宜的股票,也就是被误解的“满面愁容”的股票,而当市场重新发现它们,其股价走势很强势的时候就卖出了。

约翰·聂夫还在书里分享,每一家公司的市盈率资讯都很容易获得,“除了‘价值线’(ValueLine)及其他付费订阅的服务,报纸上的股票技术线图通常也会附上每一档股票的市盈率,而且所有值得访问的个人理财服务网站也都会发布这些数据。”

约翰·聂夫高中就已经在外面打工浸润商业社会了,他的父亲当时从事汽车和工业设备供应行业,并让他一起参与了生意管理。

他的父亲常挂在嘴边的一句话是“买得好才能卖得好”,教导他要特别注意支付的价格,那段经历和这句话对他产生了极大的影响。

有人把约翰·聂夫称为价值投资者,有人称他为逆向投资者,而约翰·聂夫更喜欢称自己为低市盈率投资者:

“有些人认为我是价值型投资者(valueinvestor)。那种受人推崇的投资风格源自于传奇人物格雷厄姆和戴维·多德的先驱研究。他们以实例说明,在大萧条最严峻之际,原本被投资人弃之如敝屣的股票,往往表现优于受欢迎的热门股。

也有人说我是逆向投资者(contrarian),这个标签相当暧昧,会使人联想到我生性反骨。

我个人则偏好另一个标签:低市盈率投资人(Low Price earnings Investor)。这个标签清晰且精确地表达了我执掌温莎基金那段时间的投资风格。”

我们一般理解的逆向投资,背后正是公司出现极低估值,并且具备反转的潜力。按这个逻辑,哪怕约翰·聂夫不想被说“反骨”,我们也得给他戴上这顶帽子。

在他的逆向投资法案例中,花旗银行最为出名。在花旗从33美元跌到8美元期间,聂夫一路扫货,最终收获数倍收益。

值得一提的是他曾经发出的警告:

温莎能有那么好的成绩,并不是靠每次都与人唱反调得来的。死不悔改、为反对而反对的反向操作者,终将招致悲惨的下场。聪明的逆向投资者思想开放,能够带着对历史的领悟挥洒投资的幽默。

最近和一位百亿私募研究总监交流,他提到,投资中往往能穿越时间长河的,并不在于某人是否掌握了某种投资圣经,而是TA能否坚持简单却符合逻辑的投资策略。

深以为然,约翰·聂夫就是这样。

从1964年开始管理温莎基金,30年“温莎基金从不花哨,不盲目追求时尚,但也不满足于市场平均绩效。不管市场上涨、下跌或持平,我们都从一而终地依循一个历久弥新的投资风格。”

约翰·聂夫曾于2001年出版过名为John Neff on Investing的自传,在书中记录了自己的成长以及早年求学和求职的经历。此外,还有大量篇幅详细描述了他的投资生涯和理念。国内2018年机械工业出版社也有中文版《约翰·聂夫的成功投资》。

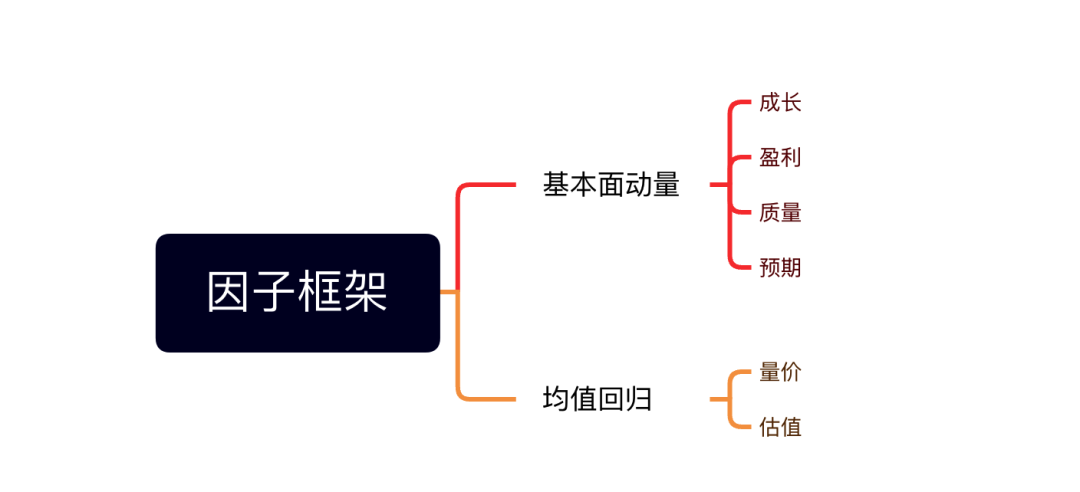

在书里,他概括自己运用低市盈率的投资风格有7个组成要素:

(1)低市盈率(指公司市盈率低于市场平均值40%-60%。)

(2)基本面成长率超过7%(低于6%或者高于20%的增长率很少能被我们选上。过高增长率附带的高风险不是我们想要的)

(3)股息收益率有保障(股息收益率有加分作用)

(4)优异的总回报率,相对于支付的市盈率两者关系绝佳(约翰·聂夫喜欢买市盈率等于总回报率一半的股票)

(5)除非从低市盈率得到补偿,否则绝不持有周期性股票(管理温莎期间,约翰·聂夫在6个不同时期分别买过石油股——大西洋富田公司。)

(6)成长行业中的稳健公司

(7)强劲的基本面后盾

这几条要素,定量和定性都有,其中低市盈率是基础,而且需要其他因素来支持,才能保证低市盈率公司股票的价值。

第4条中的总回报率,是约翰·聂夫发明的新词,总回报率=盈利增长率+股息率。总回报率/市盈率=总报酬率。

低市盈率投资方法看起来简单,但实行起来并不容易,因为不仅要长期“购买被冷落的股票”,还要逆人性,面对市场流行观点的质疑做到内心毫无波动。

而温莎卖出股票的最终原因只有两条:

(1)基本面变坏;

(2)价格到达预定值。

从上面这7个要素来看,约翰·聂夫的投资策略很保守。

但用他自己的话来说,“用它在一个凡事没有保证的行业,我们仍能指望找出恒久让温莎基金享有较大获利机会的投资标的。这个过程并不顺利,有时候更难免跌跌撞撞,但长期下来,表现远远超越同侪。”

前面提到的花旗银行,是他的典型投资案例。早在1987年,曾名列“漂亮50”的明星股花旗银行,其股价就已经开始下跌。1991年,花旗银行被许多不良房贷和巨额坏账纠缠而无法脱身,股价每天都在跌,无数投资者恐慌出逃。

约翰·聂夫无所畏惧,虽然中间也一度出现大幅浮亏,但温莎基金不断买入花旗银行股票。到1991年底,花旗股价下跌到一股8美元左右,当时温莎基金持有2300万股花旗股票。

约翰·聂夫认定花旗的盈利能力并未受损,而且随着成本的快速下降,更强的盈利预期变得更加清晰,同时他认为房贷问题终将能够得到解决。

1992年,花旗银行的盈利状况发生扭转,股价也开始回升,一年中大涨43%,1993年在市场萎靡不振时,花旗继续上涨近25%,历时近5年的漫长等待,花旗银行涨超8倍,值得温莎基金一路的“颠沛流离”。

丑陋的股票往往是漂亮的。如果温莎基金的投资组合看起来就很容易让人认同,那么可以说我们在敷衍了事。花旗不是第一只这样的股票,当然也不是最后一只。

——约翰·聂夫

基金经理们特别喜欢引用《孙子兵法》形篇里的一句话:善战者,先为不可胜,以待敌之可胜。不可胜在己,可胜在敌。

说的是作战首先是不输,而不是胜。要做让自己立于不败之地,然后再寻机破敌。也就是说,投资组合,要先保证自己的防御性,才能谈得上进攻。

教员的《论持久战》中也提过类似的——战役和战略两方面的作战方针。其中的战略,指的就是“内线的持久防御战”。

和巴菲特、欧文·卡恩(巴菲特大师兄)、施洛斯(巴菲特二师兄)一样,约翰·聂夫也继承了格雷厄姆的体系,注重安全边际,并朝着不同方向进化。

他与格雷厄姆不同的是,他更关心企业的基本面。从上面7个要素中的第2、6、7来看,他并不是单纯追求低市盈率,也追求稳健的增长。

挚友巴菲特也是这样的。他的投资框架也经历过几次迭代,遇到芒格后,他从格雷厄姆式的低估值投资方法,向芒格的“高性价比”价值成长型投资方法转变。

这位奥马哈先知曾反思自己的投资之路时也承认:最大的风险并非价格风险,而是质地风险,要看重企业成长性带来的长期回报。

A股中也有和约翰·聂夫风格非常像的投资人,比如丘栋荣和林英睿。

丘栋荣一直奉行低估值+安全边际的投资理念,实现了2022年百亿规模的主动权益基金中全年唯一正收益。很难在他的持仓中找到那些人气很高的龙头身影。

“困境反转策略”是林英睿在过去几年采用的主策略,按他本人的解释,这种策略在收益率端有天然的优势:一是安全边际足够高,二是赔率(即向上的空间)比较高。

“这个世界上的任何东西都不能代替坚持。天赋不行,天才不行,教育不行。拥有坚持和决心才能无往不前。” ——卡尔文·柯立芝(CalvinCoolidge,美国第30任总统)

聪投组建了媒体转载群,如有转载需要,请添加小编微信【fanxiaocom】,入群前请【备注新媒体名和姓名】

聪投组建了媒体转载群,如有转载需要,请添加小编微信【fanxiaocom】,入群前请【备注新媒体名和姓名】

商务合作、好书推荐,请联系聪明牛牛(微信congmingtzz1/手机 13262200706 )具体商议。

本篇文章来源于微信公众号: 聪明投资者