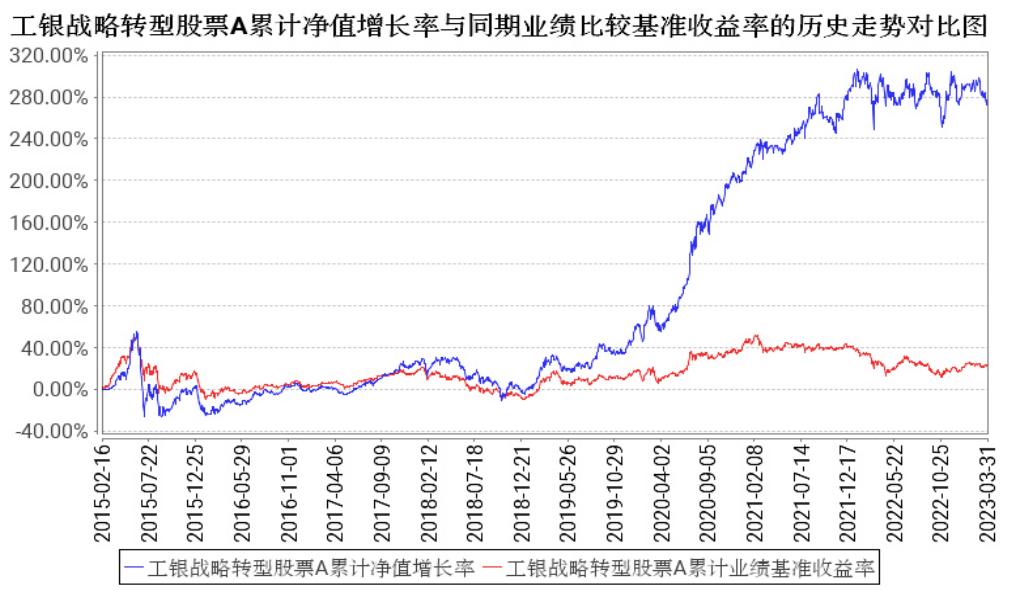

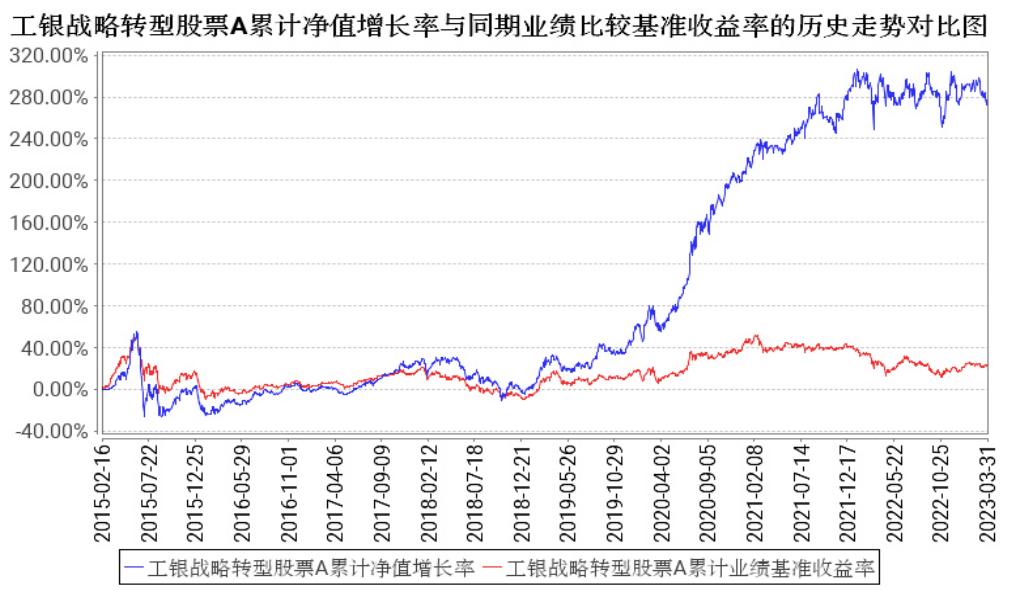

2019年年初,权益市场触底,一轮波澜壮阔的大牛市就此开始。但是,4年后的今天,当我们再次审视权益市场,却发现再也不能用“波澜壮阔”来形容它了。反而小范围的结构性行情成为主流,比如AIGC、中字头。想想也是,注册制下上市公司越来越多,资金的分流愈发严重,同时公募基金仓位处于历史相对高位,居民投资意愿下降,资金供给端也出现了瓶颈。全面牛市,确实有点难,反而结构性行情可能将成为权益市场的新常态。相较于现在的公募基金运行模式,平台型基金的最大特点就是多基金经理共同管理,可以大幅扩展基金产品的研究宽度,尽可能地帮助投资者参与到市场的每一次结构性行情。这次,作为平台型产品,工银领航三年持有混合启用了四位基金经理,分别是杜洋、胡志利、谭冬寒、盛震山。作为工银瑞信研究部副总经理,杜洋无疑是四人中的核心。在这只基金的日常研究工作中,杜洋是牵头人,在具体的投资决策上,也有着较高的话语权。杜洋的代表作是工银战略转型,自2015年2月基金成立以来,区间收益276.60%。同期业绩比较基准为23.24%。(数据来源:基金定期报告,截至日期:2023年3月31日)杜洋的投资框架听起来很范式,自上而下与自下而上相结合。这种框架在基金经理中很普遍,但是,杜洋的理解却并不普通。比如自下而上精选个股,大多数基金经理的选择都会是行业中的热门公司,这类公司券商研究覆盖度高,市场预期比较一致,不太需要花费大量的精力做研究。但杜洋的选择恰恰相反,他更加偏好估值较低的冷门公司。行业冷门,这类公司往往不会得到市场广泛关注,但正是由于这个特点,这些公司身上反而有着巨大的预期差,价值发现的过程往往更加剧烈。2019年-2020年,大科技行业大放异彩,芯片、新能源轮番上涨,行业内部出现很多十倍股。但很多人不知道的是,一些深处冷门行业的公司,也同样实现了数十倍,甚至二十倍的涨幅。2019年起,工银战略转型就重仓了这只个股,至2022年年初彻底退出前十大,这只股票区间最高涨幅接近15倍。五金建材行业是一个冷门行业,公募基金的整体参与度不高。而且在建仓初期,公司的估值较低,符合杜洋对个股的审美。如果我们观察工银战略转型2019-2020年的每一份定期报告,我们总会发现一些小众的投资选择。善于挖掘冷门机会,不随波逐流,即使没有重仓某一高景气行业,但也能依靠在个股选择上的功夫收获不错的收益。2019-2020年,是权益市场的一段甜蜜期,净值翻倍的基金比比皆是,相比之下,杜洋的表现不算突出。真正的分水岭出现在2021年,那一年年初,当大部分基金产品依然抱着消费、医药、新能源,期待着在权益市场中继续攻城略地时,杜洋却开始着手构建自己的“防御工事”。2021年年初,工银战略转型交出了一份在当时看来有点让人摸不着头脑的一季报。

杜洋本身是一个“冷门挖掘机”,但是选择重仓银行、建筑这些深度价值股,还是有一些太寒冷了。在那个白酒、CXO、新能源以贵为美的时代,这样的持仓显得格格不入。在后面的路演中,杜洋说当时主要是为了控制基金产品的相对收益的回撤。简单来说,就是杜洋觉得2020年自己产品的表现太好,相对于比较基准的超额收益太高。他有点 “恐高”了。很多投资者觉得杜洋风格漂移,投资框架变了,不挖掘小而美了,开始躺平了,但杜洋却不以为意,他的投资逻辑一直没变,只不过这一次,自上而下成为了主导者。其一,他评估了当时的经济状态、估值水平、潜在收益比,综合考虑后认为相对收益的波动性会比较大,因此降低了高弹性仓位。其二,以银行、建筑为代表偏价值的公司,他们的潜在收益率已经有了比较明显的上升。正是自上而下的投资逻辑,让杜洋发现了市场的潜在风险,并且通过调仓,避免了基金产品的净值大幅回撤。对于一位攻防一体的投资老将来说,杜洋绝对有实力独自发行一只新产品。但工银瑞信却没有这样选择,而是更进一步,选择探索团队的力量。胡志利是工银瑞信权益投资部的投资总监,深耕科技、消费等行业,谭冬寒是工银瑞信医疗保健团队的负责人,擅长医药赛道投资。科技、消费、医药,这些算的上A股长期的主流赛道了,成长性强,牛股辈出。而对于杜洋来说,胡志利、谭冬寒两人则是对其投资视角的有效互补。杜洋擅长选股,特别是在冷门赛道中选股,α获取能力较强。胡志利与谭冬寒擅长在赛道投资,又能给产品提供不俗的β收益获取能力。盛震山是第四位基金经理,他擅长金融周期等低估值行业,这些行业与主流赛道多会呈现出一定的负相关性。对于基金产品来说,这又能显著降低组合波动,形成1+1>2的资产配置效果。在四位基金经理的共同管理下,这只基金会更加全面,也会更加均衡。其实这种平台型基金模式早就不是新鲜事,在当今全球资管行业中,很多头部管理人都在采用多基金经理模式,比如桥水、千禧、城堡等。而工银瑞信作为国内首批注重投研平台化建设的基金公司,在平台化基金的尝试中也走在了前面。2019年末,工银瑞信就已经通过组合的方式,构建了多基金经理共同管理的平台化组合。争取在攻防两端战胜市场的平均水平,这就是平台型基金产品努力的方向。《长线:资本集团的成功之道》一书中,作者查尔斯·埃利斯在归纳资本集团成功的因素时,提到了资本集团对于多元顾问制度的创新。他在书中写到:“在大多数投资公司里,每位证券投资组合经理每天都把自己视为一个英雄来面对世界,资本集团消除了个人英雄主义,取而代之的是讲究谦逊、一贯的理性、严格的测评结果和行之有效的组织结构等一系列系统的措施方法”。我们知道,基金经理在执业之前,大多都是某一行业的研究员,所以,在他们执掌某一行业基金产品时,可能会把更多的仓位放在自己更加擅长的行业中。那么,这只行业基金未来的净值走势有可能与重仓行业趋同,从而在结构性行情中呈现出高波动的特点,对基民来说投资体验不一定会好。多基金经理模式则可以多方面拓宽整体产品组合投资决策上的边界。比如,工银领航三年持有混合的四位基金经理会定期开展决策会议,分享对于组合投资的观点。初始仓位分配方面,将根据资产配置决策会议的投资风格进行确定,对于基金经理投资风格与市场风格匹配的基金经理给予一定的仓位倾斜。后续的日常决策会议中,杜洋也会通过对下阶段市场风格的判断,形成下阶段基金的资产组合以及个股配置建议,动态调整子组合的业绩比较基准,在此基础上,基金经理可以进行一定的行业配置和个股选择。除去行业覆盖度高、投资均衡、追求波动低和持有体验好这种显性优势,杜洋在路演中也谈到了平台型产品的一些隐性优势。透过四位基金经理各不相同的视角,我们会很容易地在决策过程中找到行业、个股的预期差。“当大家都觉得一个行业、一只个股好的时候,说明大家已经有一致预期了,反而不利于后续行情的演绎。”就像杜洋在2019年挖掘到的那只五金材料个股一样,买大家不看好的行业时,往往会顶着一些质疑与分歧,但很多时候,恰恰是因为这些分歧,才有了后续巨大的成长空间。正如求同存异这个成语一样,决策会的目的不仅仅是求同,也是要存异。同的是努力为投资者带来丰厚回报和舒适投资体验的初心,异的是基金经理各显其能在不同行业中挖掘收益的能力,以及思想碰撞下迸发出的预期差。对于公募基金管理人来说,投资是一场长跑接力,比的不是某一棒的绝对实力,而是所有队员的均衡实力。只有拥有梯队完善的投研团队,并在各产品线上全面发力布局的管理人,才是真正重视投资人长期利益,能够常伴常新的管理人。最近几年,工银瑞信一直将重点放在了平台化建设上,目前投研人员近200人,在夯实单个基金经理的基础上,又强化了团队作战的优势。在刚刚结束的2023年晨星奖评选中,工银瑞信获得股票型、纯债型两个奖项,这也充分体现了工银瑞信投研团队的综合实力。去年世界杯期间,我们写过一篇阿根廷两代球王关于“传承”的故事,而在基金管理人中,我们也是用了工银瑞信举例。在基金行业中,想做到一时风头无两并不难,难的是如何把成功的智慧传递下去。如果可以将个体的智慧转化为集体的智慧,传承就是顺水推舟。我想,集体的智慧是无穷的,选择一个平台型基金,选择一个长期优秀,自带传承基因的管理人,投资者可以关注。

风险提示及免责声明

工银领航三持有混合基金为混合型基金,预期收益和风险水平低于股票型基金,高于债券型基金与货币市场基金;如果投资港股通投资标的股票,还需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。投资于权益类资产存在较大收益波动风险。每份基金份额设置了3年的最短持有期,可能面临流动性风险。基金过往业绩不预示未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金有风险,投资须谨慎,详阅产品法律文件。

文中观点仅供参考,不构成投资建议。基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

本篇文章来源于微信公众号: 韭圈儿

本文链接:https://kxbaidu.com/post/%CE%B1%E8%B6%8A%E6%9D%A5%E8%B6%8A%E9%9A%BE%E6%89%BE%EF%BC%8C%E4%B8%BB%E5%8A%A8%E6%9D%83%E7%9B%8A%E7%9A%84%E4%B8%8B%E4%B8%80%E4%B8%AA%E6%96%B9%E5%90%91%E5%9C%A8%E5%93%AA%E9%87%8C%EF%BC%9F.html 转载需授权!