5月配置:成长风格占优,看多传媒、建筑装饰、机械 | 开源金工

开源证券金融工程首席分析师 魏建榕

摘要

开源金工将风险平价模型与主动信号结合构建主动风险预算模型,每月从股债横向比价、股票纵向估值水平、市场流动性三个维度构建主动风险预算指标,进而计算出股票与债券的配置权重,为投资者提供稳健的战术资产配置建议。

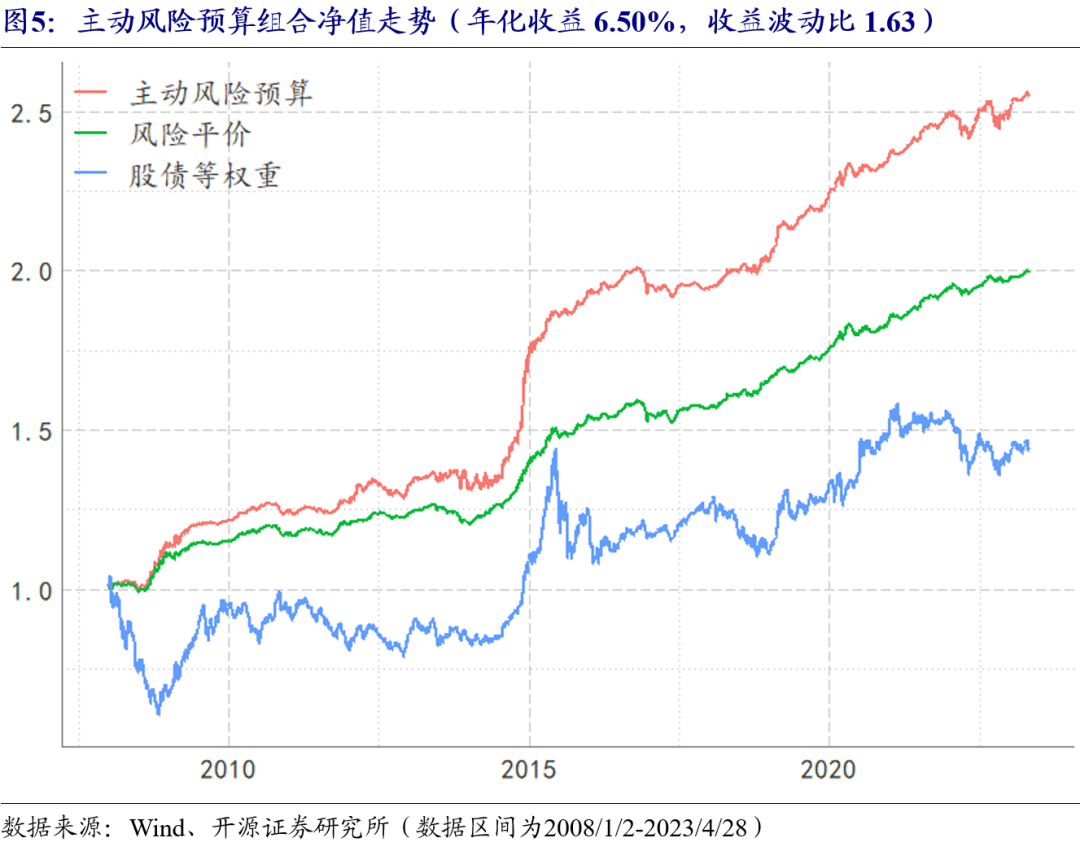

我们以中证800(000906.SH)和中债总财富(CBA00301.CS)这两大宽基指数作为配置标的,在全样本区间内,股债组合年化收益率6.50%,最大回撤4.89%,收益波动比1.63,收益回撤比1.33。

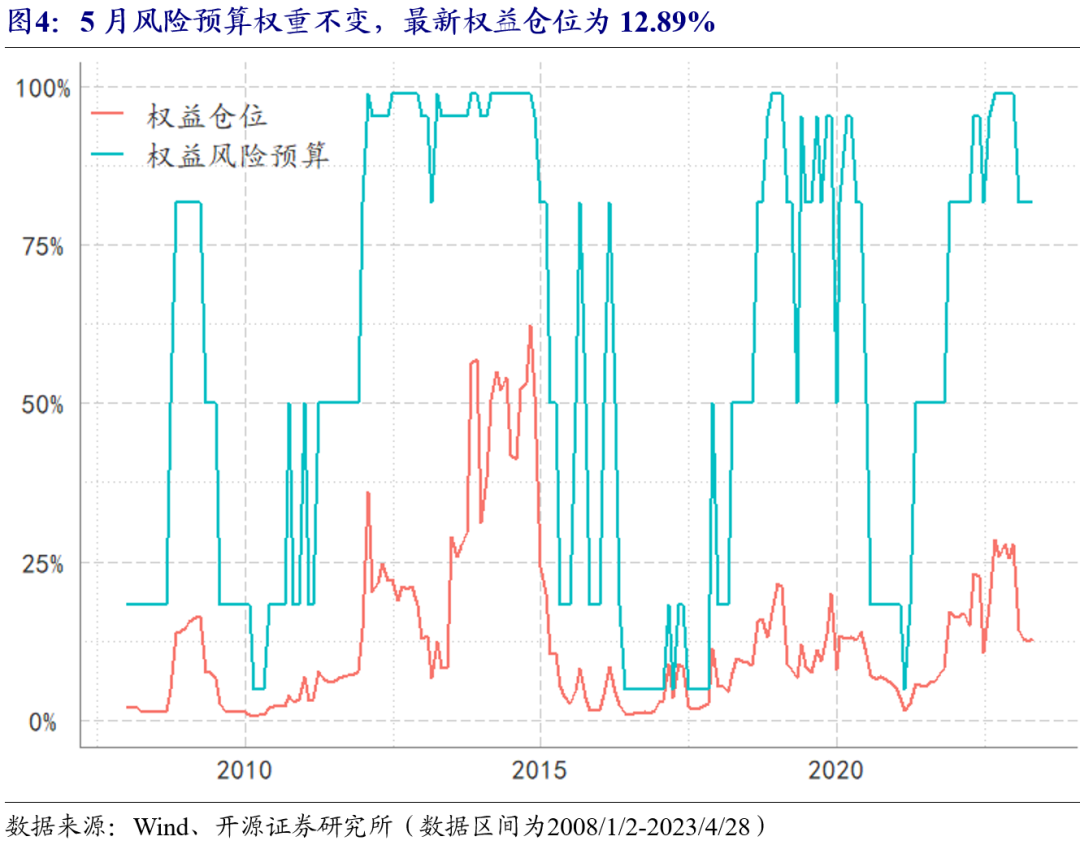

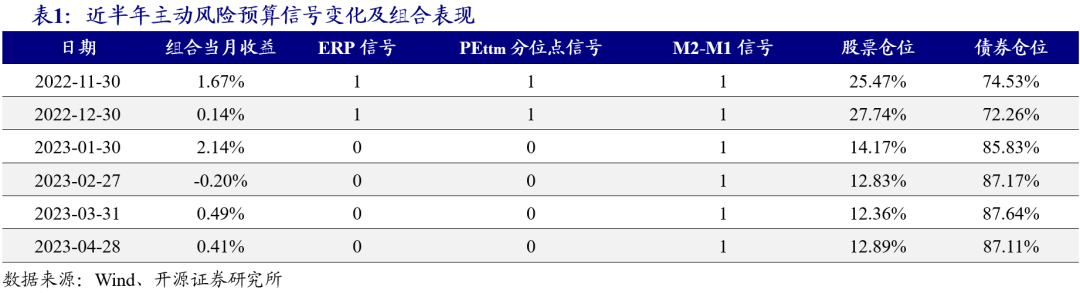

回顾4月股债配置,股权风险溢价ERP、历史估值分位数为中性,流动性信号看多,配置股票仓位为12.36%,债券仓位为87.64%,4月组合收益0.41%。

展望5月股债配置,股权风险溢价ERP、历史估值分位数维持中性,流动性信号继续看多,股票仓位为12.89%,债券仓位为87.11%。

行业轮动观点:5月看多传媒、建筑装饰、机械设备等

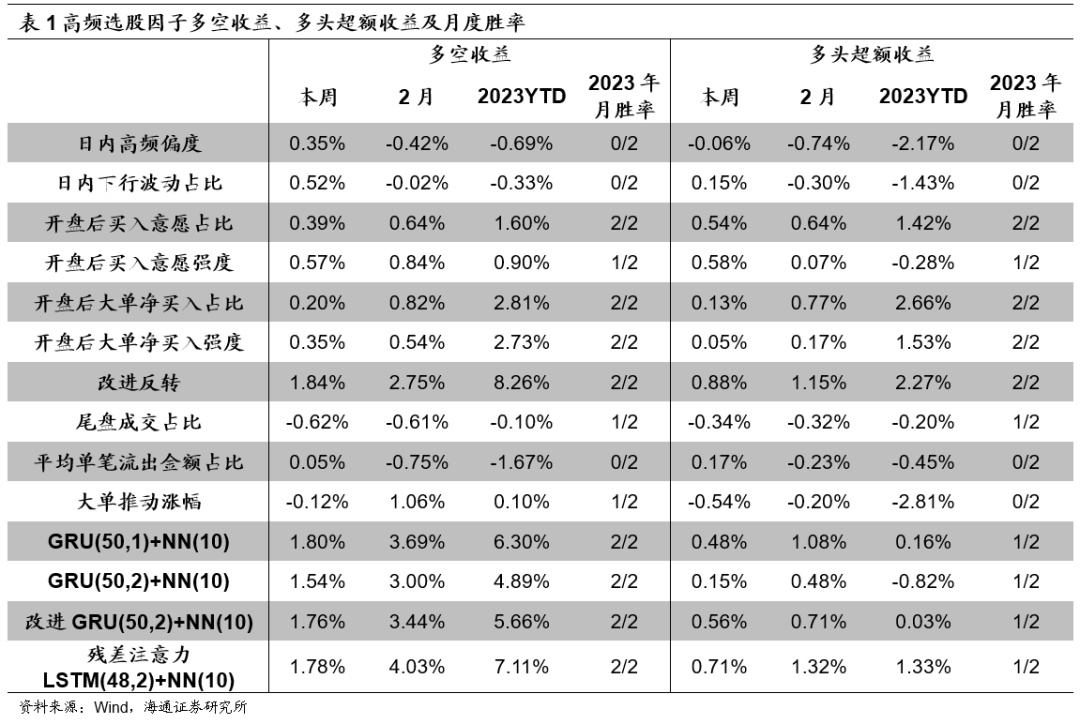

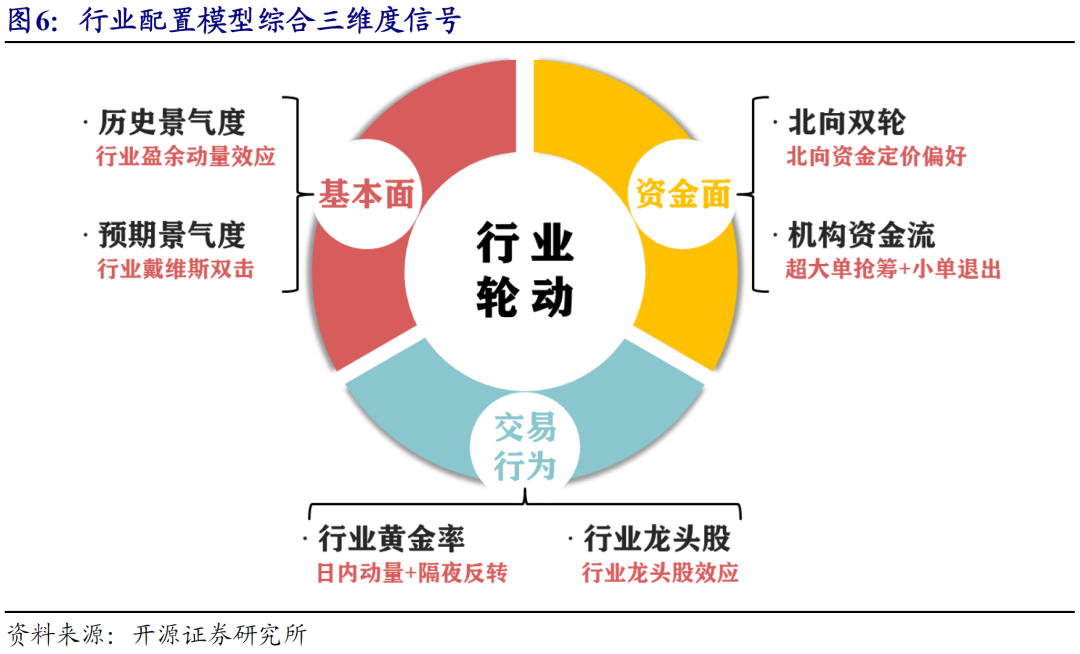

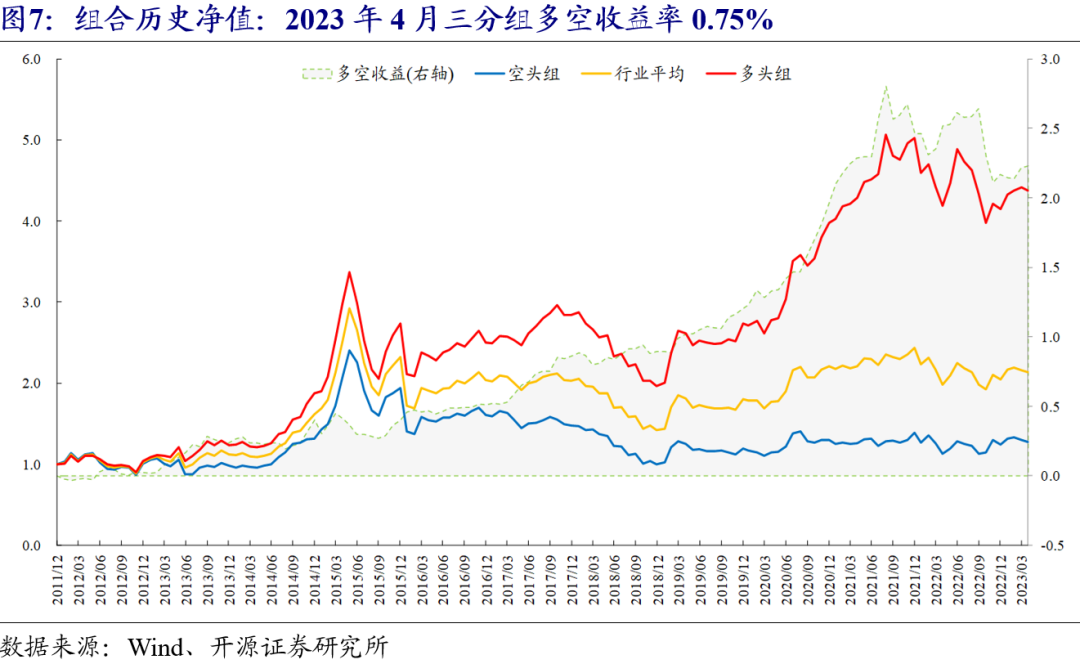

开源金工从交易行为、资金面、基本面三个维度出发,分别构建6个行业轮动子模型,对一级行业指数进行打分,每月选择分数最高的前三分之一行业作为多头组合,基准组合为全行业等权组合。

5月风格板块判断:成长组得分显著高于价值组,推荐配置成长风格;板块上看多大科技、大金融板块。

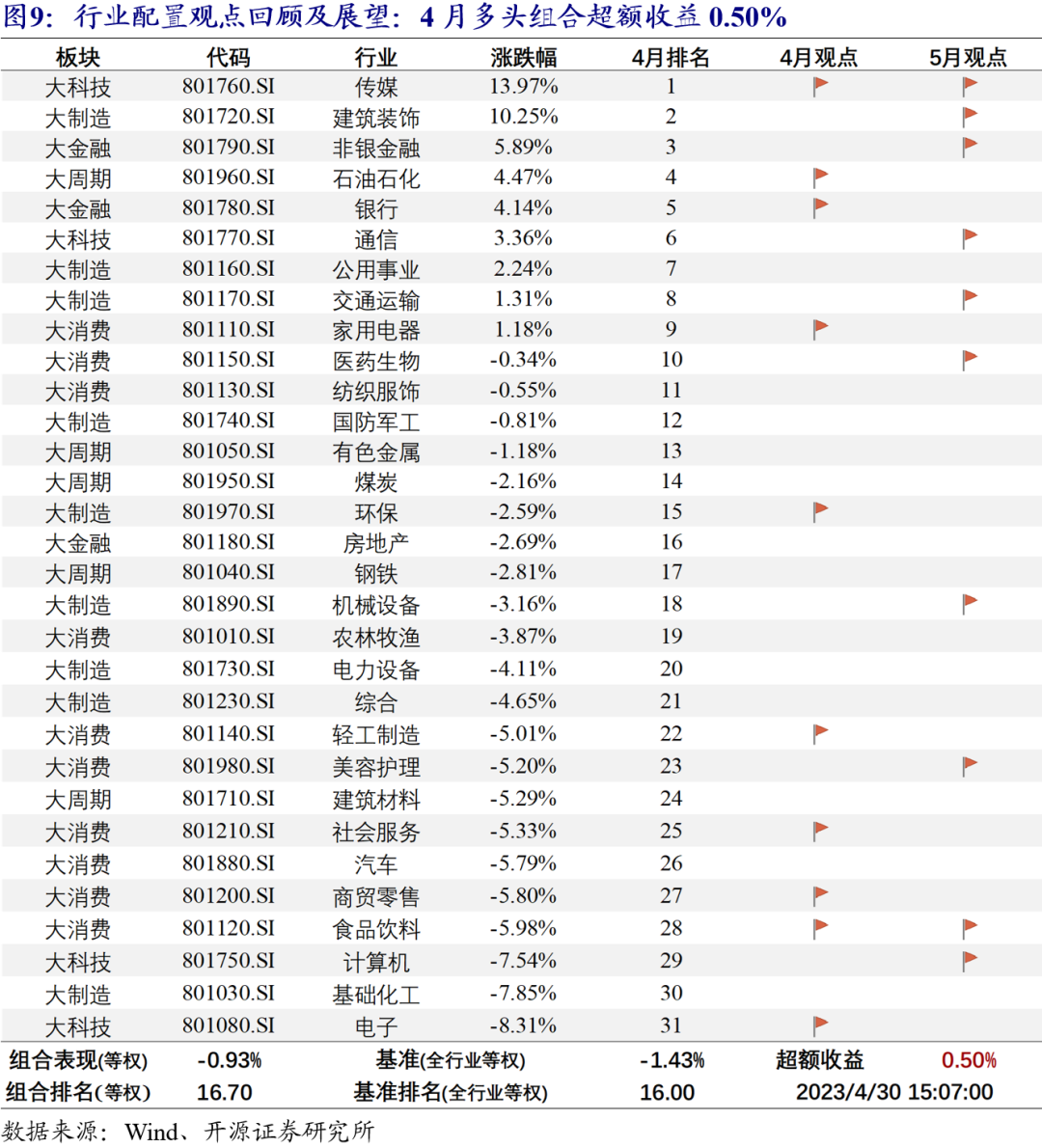

4月份行业组合回顾:传媒、家用电器、商贸零售、轻工制造、银行、环保、电子、社会服务、食品饮料、石油石化,组合平均收益率为-0.93%,基准组合收益率为-1.43%,超额收益率为0.50%。

5月份行业配置推荐:传媒、建筑装饰、机械设备、非银金融、美容护理、计算机、食品饮料、医药生物、通信、交通运输。

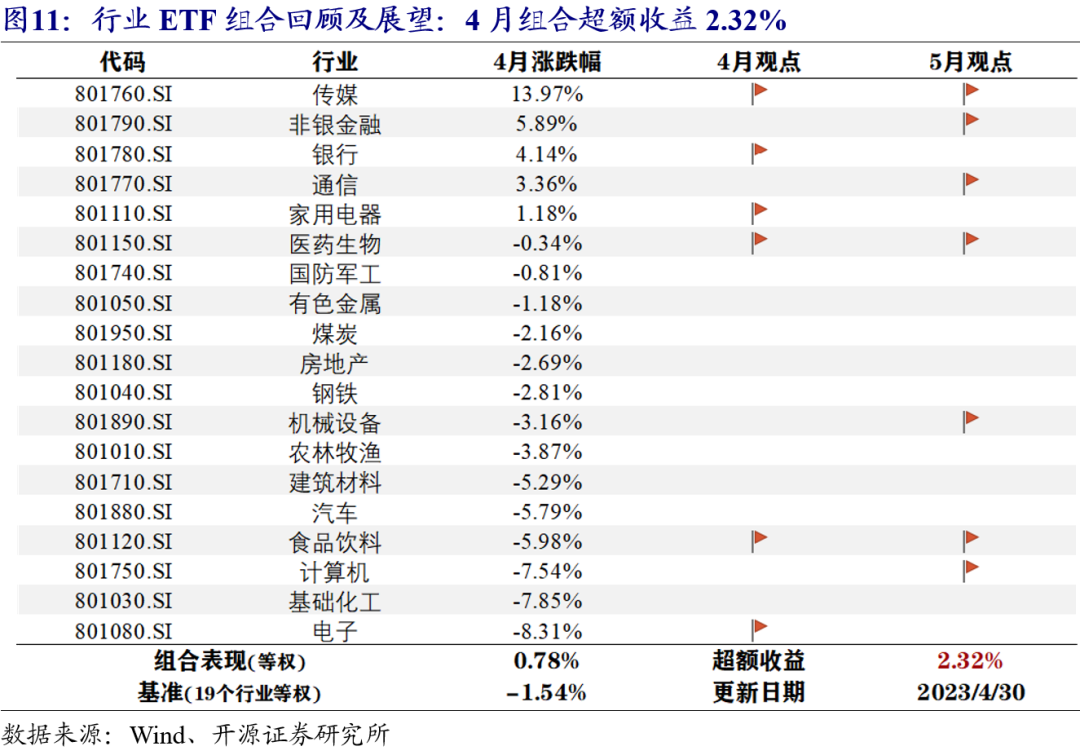

4月行业ETF组合回顾:传媒、家用电器、银行、电子、食品饮料、医药生物,组合收益率为0.78%,有ETF跟踪的行业平均收益率为-1.54%,超额收益率为2.32%。

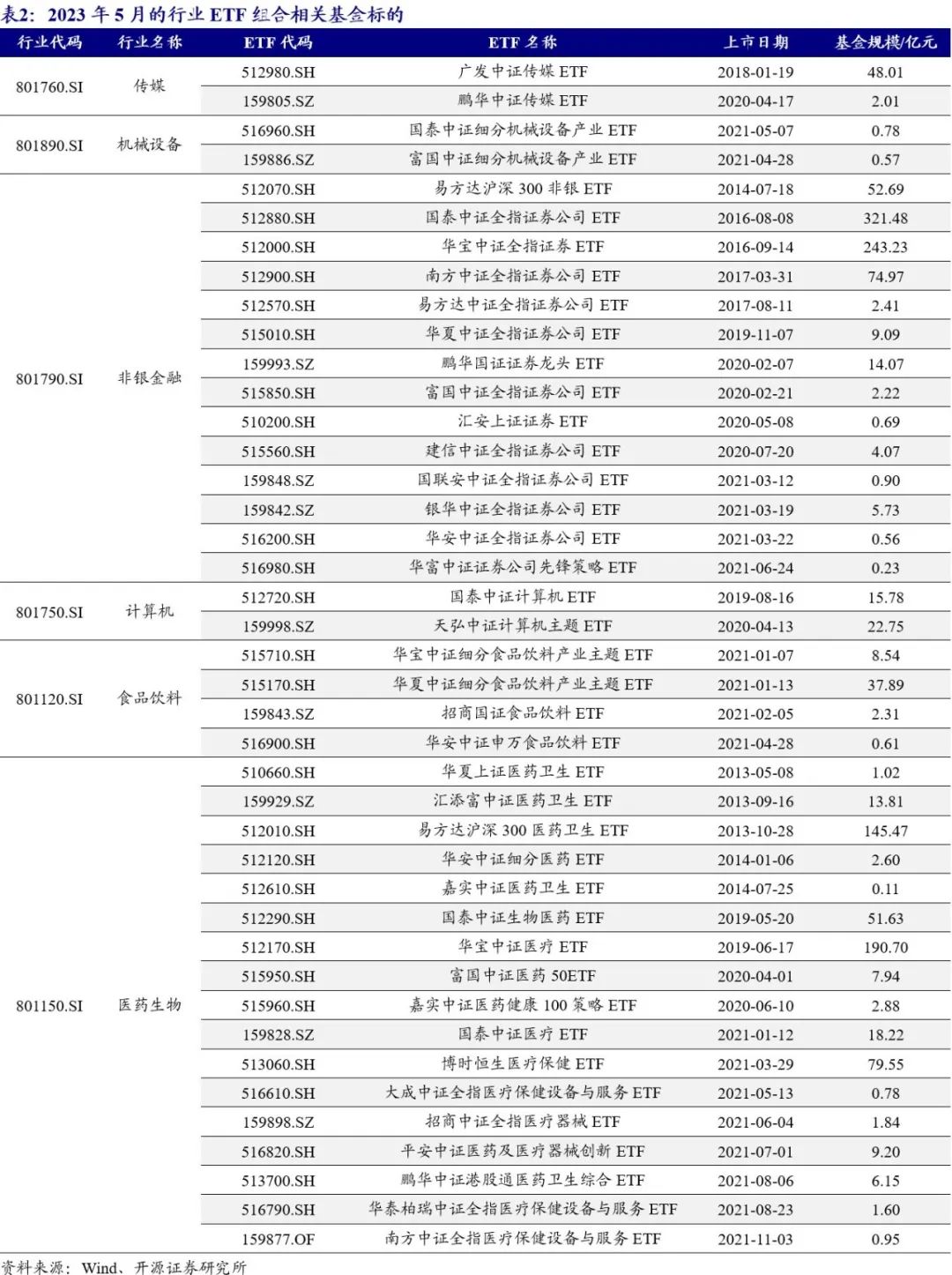

5月行业ETF组合配置:传媒、机械设备、非银、计算机、食品饮料、医药生物。

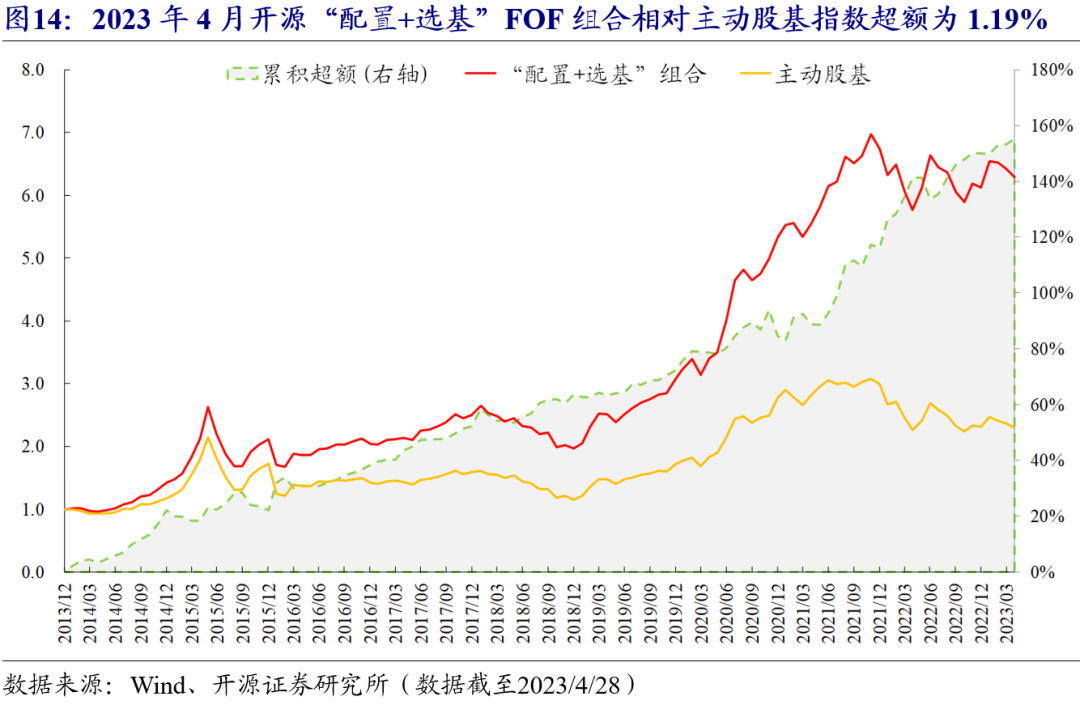

“配置+选基”FOF组合:4月组合收益-1.97%,相对主动股基超额1.19%

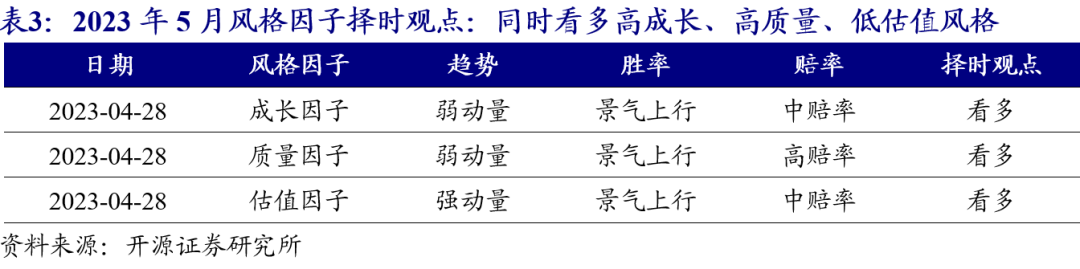

通过因子择时进行基金策略配置,并结合分域选基因子增强构建“配置+选基”FOF组合。截至2023年4月28日,4月开源“配置+选基”FOF组合收益率为-1.97%,主动股基指数收益率为-3.15%,组合超额收益为1.19%。2023年5月,我们同时看多高成长、低估值、高质量风格驱动的基金策略,相应的低配偏小票风格的基金。

报告链接

点击文末阅读原文

报告发布日期:2023-05-01

01

股债配置观点: 权益风险预算不变,股票仓位保持中配

在战术资产配置中,股票和债券是最常见的两类资产,而如何进行股债的配比才能达到组合最优的风险收益比,也是广大投资者最为关注的主题。开源金工将风险平价模型与主动信号结合构建主动风险预算模型,每月底给出股票与债券的最优配置权重,为投资者提供稳健的资产配置建议。我们将以中证800(000906.SH)和中债总财富指数(CBA00301.CS)这两大宽基指数作为标的,月度对股债配置模型的表现进行跟踪与回顾。

1.1、权益资产多维度比价

风险平价的核心是让各资产对组合的波动贡献相同确定资产配置权重,而主动风险预算模型则进一步利用多维度指标对资产波动贡献进行动态调整,进而确定资产权重。其中,调节风险贡献的主动指标将从股债横向比价、股票纵向估值水平、市场流动性三个维度展开观察。

在股债横向比价维度,我们借鉴美联储FED模型,将股权风险溢价ERP定义为:

其中,

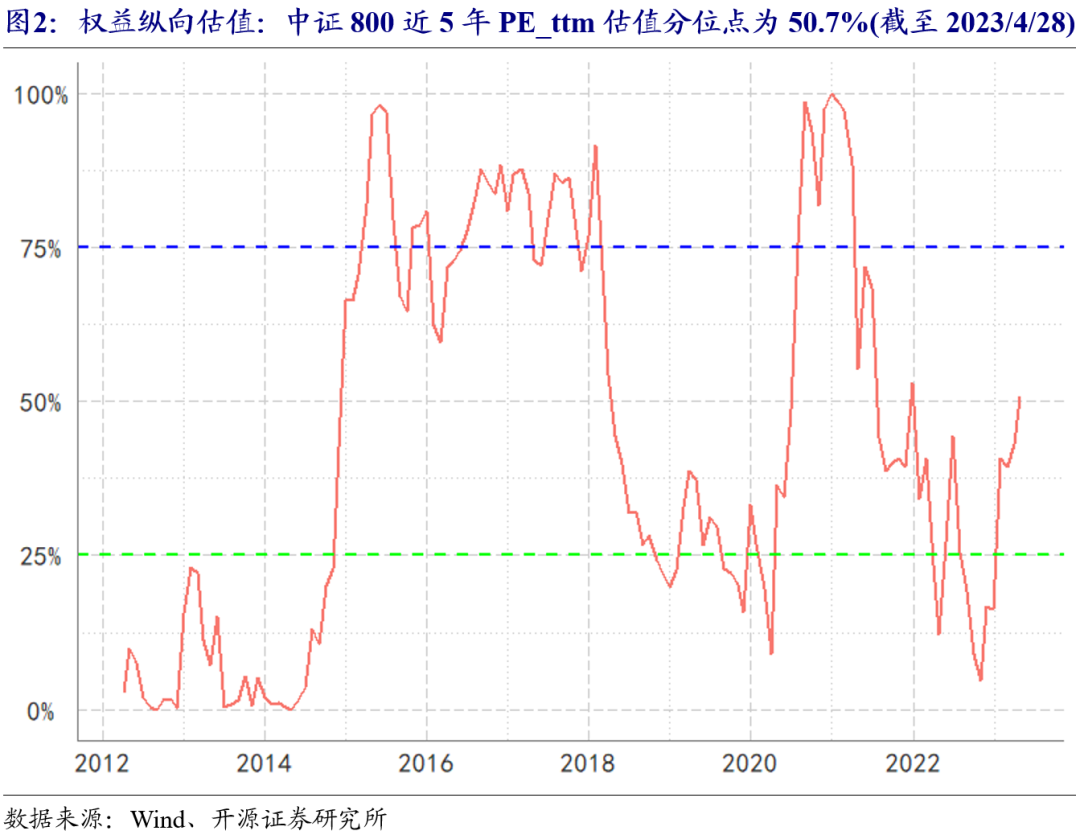

在股票纵向估值水平维度,我们滚动窗口计算股票估值在近5年历史中的分位数,当估值分位数位于25%之下时超配权益资产,反之当估值分位数位于75%之上时低配权益资产。

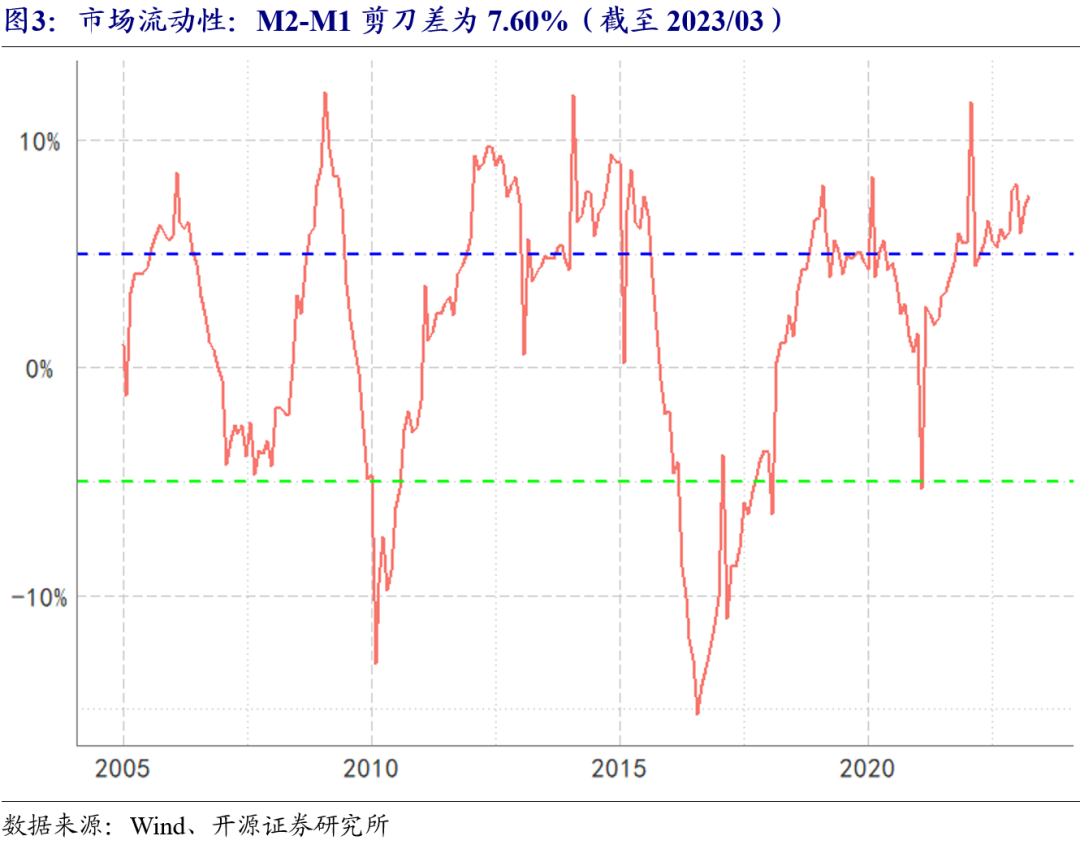

在市场流动性维度,M2与M1的差额为准货币,包括单位定期存款、个人存款、证券保证金等;M2-M1剪刀差反映了可随时兑换成货币的资金边际变化。当

1.2、 主动风险预算配置建议

综上三个维度,我们将权益资产做出看多(1)、看空(-1)、中性(0)三类信号汇总,把权益资产的信号得分代入softmax函数,使信号转化为权益资产风险预算权重。

回顾3月股债配置,股权风险溢价ERP、历史估值分位数为中性,流动性信号看多,配置股票仓位为12.83%,债券仓位为87.17%,3月组合收益0.49%。展望4月股债配置,股权风险溢价ERP、历史估值分位数维持中性,流动性信号继续看多,股票仓位为12.36%,债券仓位为87.64%。

在全样本区间内,主动风险预算组合年化收益率6.50%,最大回撤4.89%,收益波动比1.63,收益回撤比1.33。图5展示了主动风险预算配置与风险平价、股债等权重配置的净值表现对比。

02

行业轮动观点:5月看多传媒、建筑装饰、机械设备等

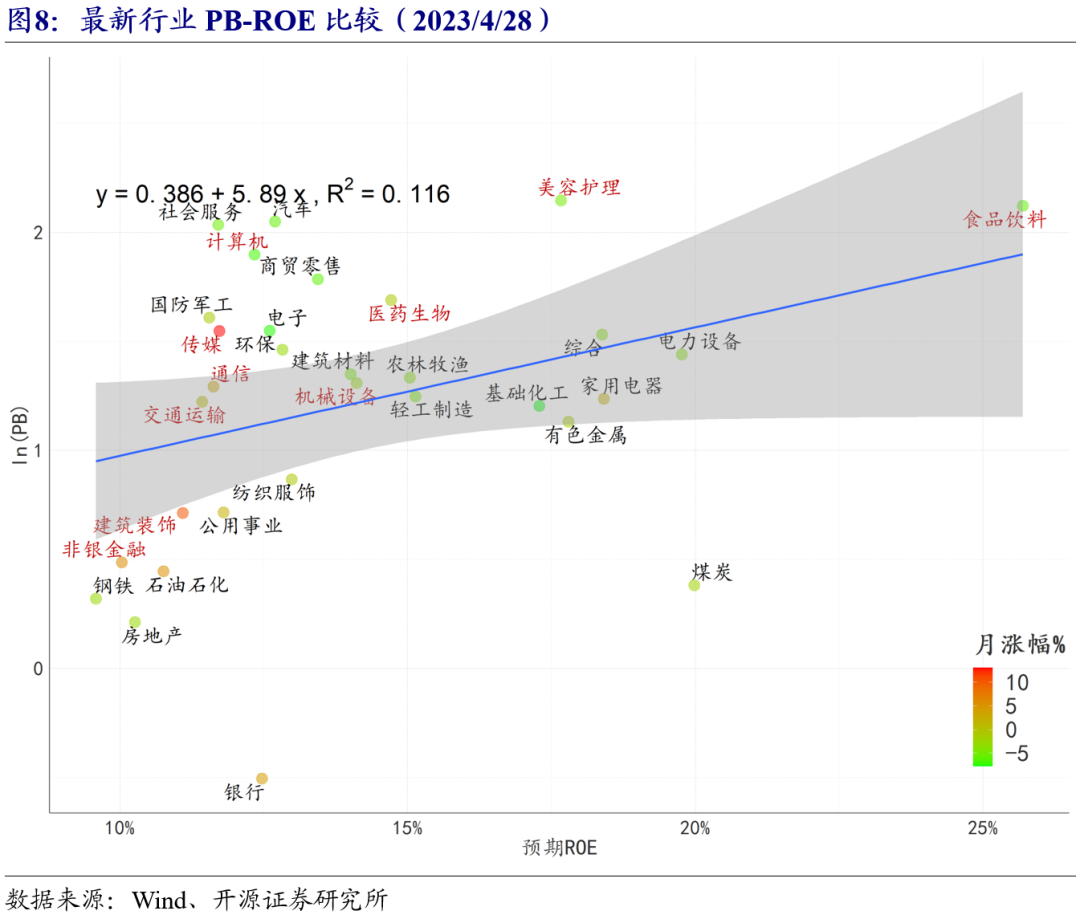

展望2023年5月份行业配置推荐:传媒、建筑装饰、机械设备、非银金融、美容护理、计算机、食品饮料、医药生物、通信、交通运输。如果将31个一级行业分为大科技、大制造、大金融、大消费、大周期5大板块,2023年5月行业板块上看多大科技、大金融板块。5月在风格判断上,成长组得分显著高于价值组,推荐配置成长风格。

对下月行业轮动信号拆解来看,在多头端:传媒、建筑装饰、机械设备在三个维度同时看多;石油石化在交易行为和资金面上看多;美容护理、食品饮料在基本面和资金面上看多;计算机、社会服务在交易行为和基本面上看多。在空头端,基础化工在三个维度同时看空;房地产、电子在资金面和基本面上偏空;钢铁、轻工制造在交易行为和基本面上偏空;综合在交易行为和资金面上偏空。

行业ETF基金作为参与行业轮动的工具更具实用性,在2021年1月28日发布的《行业量化配置:在重要行业上的应用》报告中,详细测试了开源行业配置模型在具有ETF跟踪的一级行业上轮动效果稳健。

回顾2023年4月行业ETF组合:传媒、家用电器、银行、电子、食品饮料、医药生物,组合收益率为0.78%,有ETF跟踪的行业平均收益率为-1.54%,超额收益率为2.32%。2023年5月行业ETF组合配置推荐:传媒、机械设备、非银金融、计算机、食品饮料、医药生物,相关的ETF产品如下。

03

“配置+选基”FOF组合:4月组合收益-1.97%

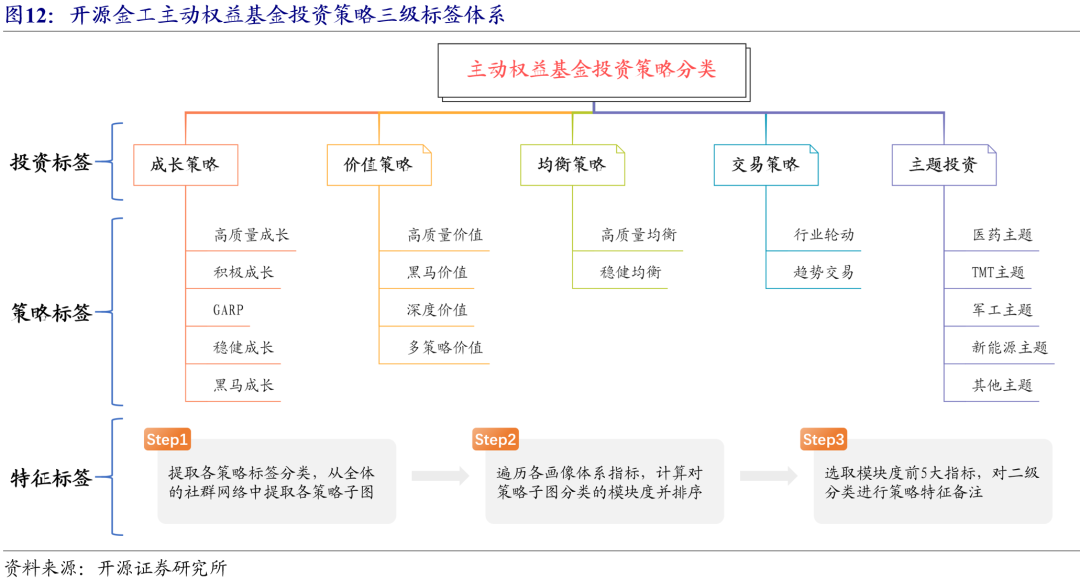

在第二篇《主动权益基金投资策略的迁移特征与动态监控》报告中,我们比较了各类投资策略的收益表现差异,分析了基金经理的投资风格切换与策略迁移规律,同时对各类投资策略收益表现进行跟踪。

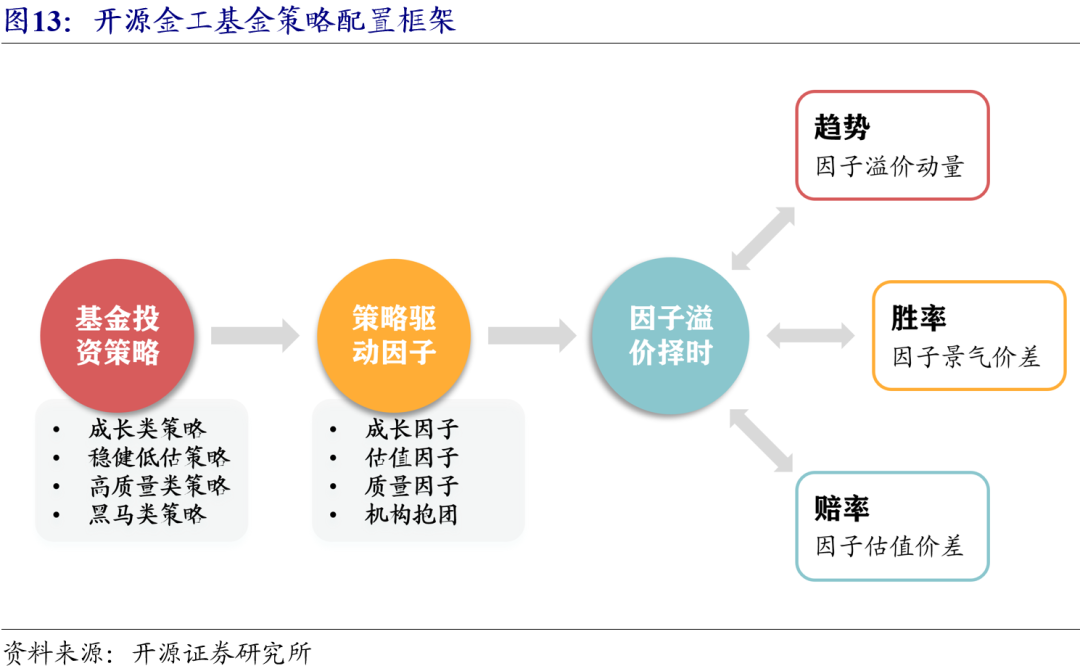

在第三篇《主动权益基金的投资策略配置与选基因子增强》报告中,我们讨论如何通过因子择时进行基金策略配置,并结合分域选基因子增强构建FOF组合。

2023年5月,我们同时看多高成长、低估值、高质量风格驱动的基金策略,相应的低配偏小票风格的基金。同时结合选基因子,通过组合优化方式构建“配置+选基”FOF组合。截至2023年4月28日,4月开源“配置+选基”FOF组合收益率为-1.97%,主动股基指数收益率为-3.15%,组合超额收益为1.19%。

开源“配置+选基”FOF组合,要求基金的最新管理规模大于1亿元且不限制大额申赎,在每类策略中不重复选入同一管理人的多只产品,2023年5月FOF组合持仓明细如下。

04

风险提示

本报告模型及结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险;历史数据不代表未来业绩。基金投资策略分类基于对公开的历史数据的定量测算与统计,对基金产品和基金管理人的研究分析结论不能保证未来的可持续性,不构成对该产品的推荐投资建议。

相关报告回顾(可点击链接):

行业配置体系2.0:轮动模型的复盘、迭代与思考

更多交流,欢迎联系:

开源证券金融工程团队 | 魏建榕 张翔 傅开波 高鹏 苏俊豪 胡亮勇 王志豪 盛少成 苏良 何申昊

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊。

本篇文章来源于微信公众号: 建榕量化研究