Q4基金季报点评:市场分歧仍存在,哑铃方式受青睐

导读

各类开放式基金净值在2023Q4表现分化,但整体表现优于三季度,其中商品型基金和QDII型基金业绩表现较好。

基金整体数量与规模均有所上升,新发基金规模有所上升:

2023Q4全市场开放式基金10978只,相较2023Q3增加2.44%;基金规模27.07万亿元,相较2023Q3增加0.35%;

2023Q4新发行基金352只,发行总份额3353.62亿份,相较于2023Q3的1667.95亿份大幅上升;其中主动偏股型新发基金发行总份额为207.35亿份,较上季度有所提升;

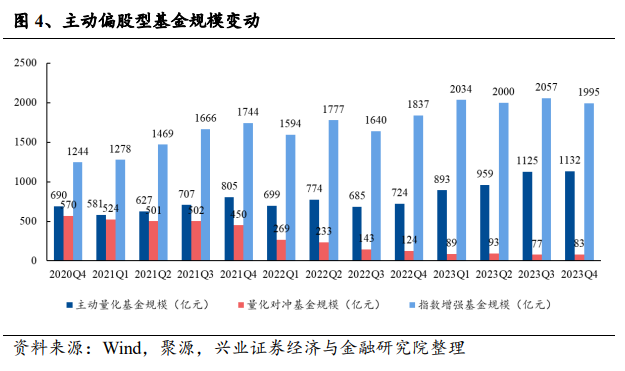

主动偏股型基金整体规模依然呈下降趋势,规模较上季度有所增加的基金比例为15.38%;

量化型产品中,主动量化型和量化对冲型基金的规模小幅上升。

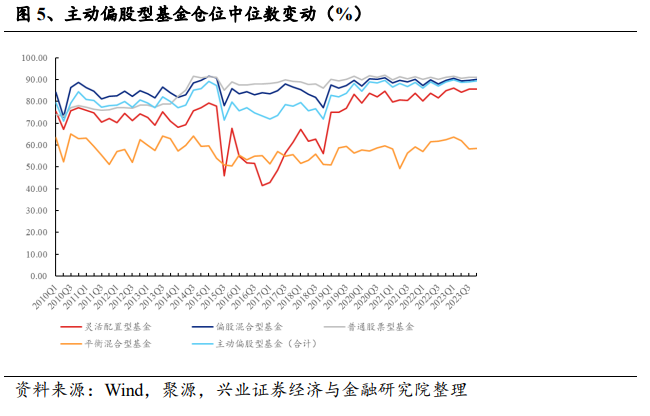

2023Q4主动偏股型基金仓位小幅提升:2023Q4主动偏股型基金仓位中位数为89.46%,较2023Q3上升0.50pct。

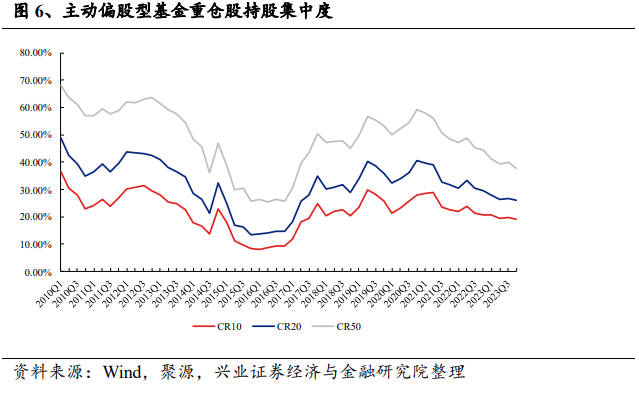

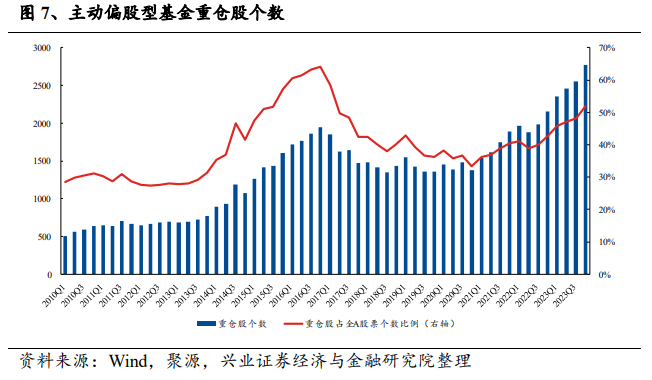

主动偏股型基金重仓股集中度有所下降:主动偏股型基金重仓股持股市值CR10、CR20与CR50均有所下降,表明基金持仓的分歧度再次开始上升。

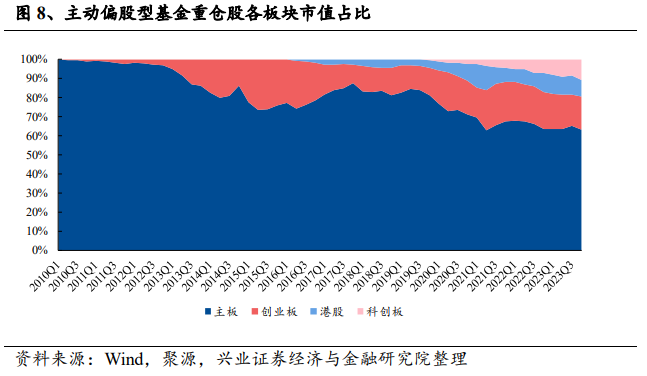

主动偏股型基金增配双创板块,减配主板及港股,科创板占比上升明显;配置比例与主动加仓幅度最高的行业均为医药。

2023年四季度主动偏股型基金披露的重仓股中,科创板占比上升明显,主板和港股占比有所下降;行业板块方面,医药和TMT板块的配置比例分别上升1.44pct和0.86pct,而其余板块的配置比例在四季度均有所下降;

配置比例最高的前三行业为医药、电子、食品饮料;

主动加仓幅度最大的前三行业为电子、医药、农林牧渔。

市场热门风格的基金配置情况:红利与微盘占比均小幅上升,相关主题基金规模持续提升。

三类基金配置总结:值得一提的是,这三类绩优基金加仓和减仓的板块均不相同。领跑基金加仓机械、医药,减仓煤炭;长期绩优基金加仓电子、有色金属,减仓汽车;而百亿基金则加仓传媒,减仓电力设备及新能源。

主动偏股型基金重仓股持仓明细:贵州茅台持续保持第一大重仓股,新进较多TMT板块个股;基金持仓占比最高的前十只股票中食品饮料、农林牧渔等消费板块股票较多。

风险提示:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

1、业绩表现:四季度基金业绩存在分化,整体表现均优于三季度

1.1

基金业绩表现:基金业绩分化,QDII基金表现最佳

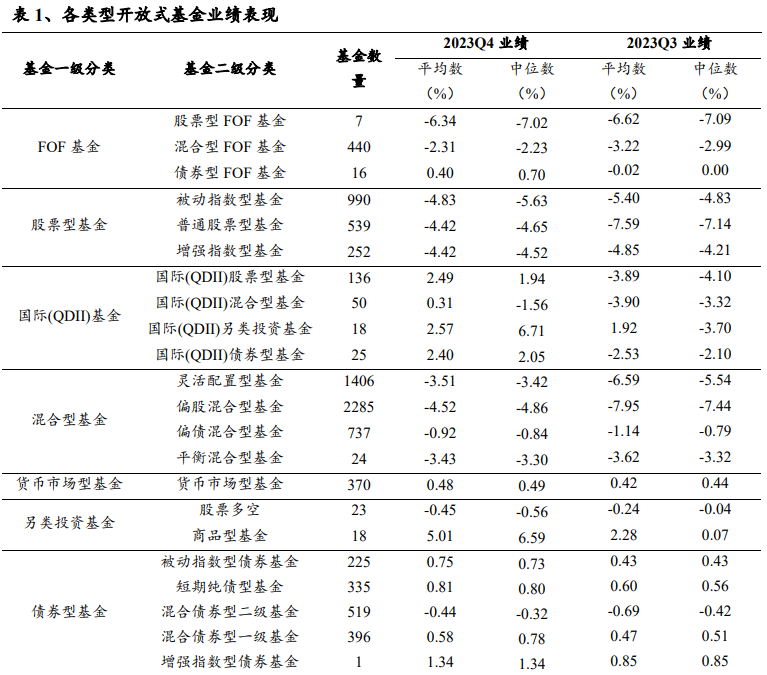

各类开放式基金净值在2023Q4表现分化,整体来看偏股型基金表现一般,业绩均值普遍为负。商品型基金和国际(QDII)另类投资基金业绩表现最好,净值上涨平均数为5.01%和2.57%,但数量较少不具备规模效应;另外,债券型基金中的中长期纯债型基金表现较为优秀,净值上涨平均数为0.94%。另一方面,混合型FOF和债券型FOF表现亦可圈可点,净值变化平均数分别为-2.31%和0.40%,均优于同期灵活配置型基金和偏债混合型基金业绩表现

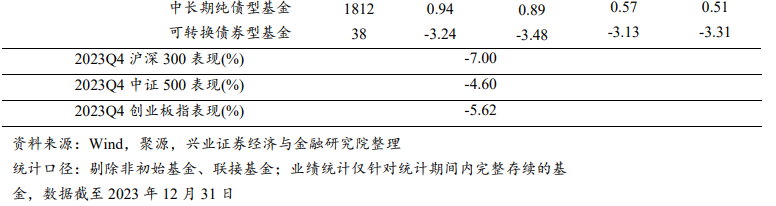

2023年四季度,权益市场偏弱的情况下,主动偏股型基金仅一成录得正收益,不过较三季度表现有所好转。我们进一步统计了主动偏股型基金的表现分布(主动偏股型基金包括普通股票型、偏股混合型、灵活配置型、平衡混合型四类基金,下同)。主动偏股型基金在2023Q4整体表现强于2023Q3,有13.00%的基金收益为正,较上季度增加了3.02%。同时,从2023年全年整体表现看,主动偏股型基金下跌幅度较大,其中跌幅大于10%的基金占比最高,为60.27%。

1.2

主动偏股型基金2023Q4业绩TOP10

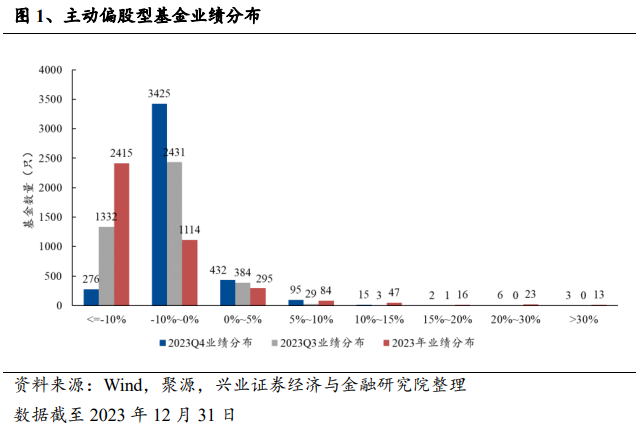

2023Q4规模在1亿元以上,表现最好的主动偏股型基金中,前五只分别为中信建投北交所精选两年定开A、景顺长城北交所精选两年定开A、华夏北交所创新中小企业精选两年定开、汇添富北交所创新精选两年定开A、广发北交所精选两年定开A,四季度净值分别上涨34.80%、30.94%、28.42%、28.27%、28.22%。

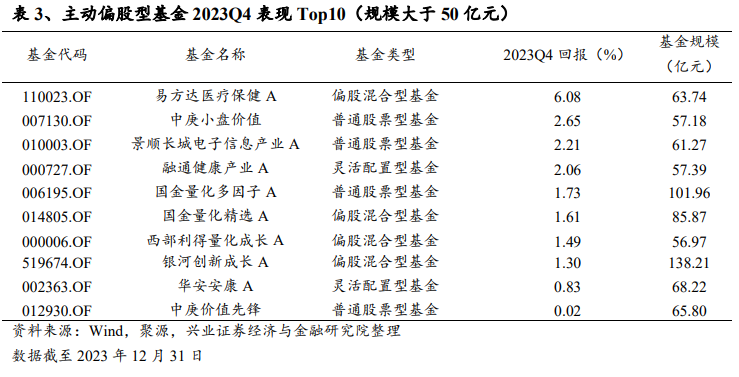

2023Q4规模在50亿元以上,表现最好的主动偏股型基金中,前五只分别为易方达医疗保健A、中庚小盘价值、景顺长城电子信息产业A、融通健康产业A、国金量化多因子A,四季度净值分别上涨6.08%、2.65%、2.21%、2.06%、1.73%。

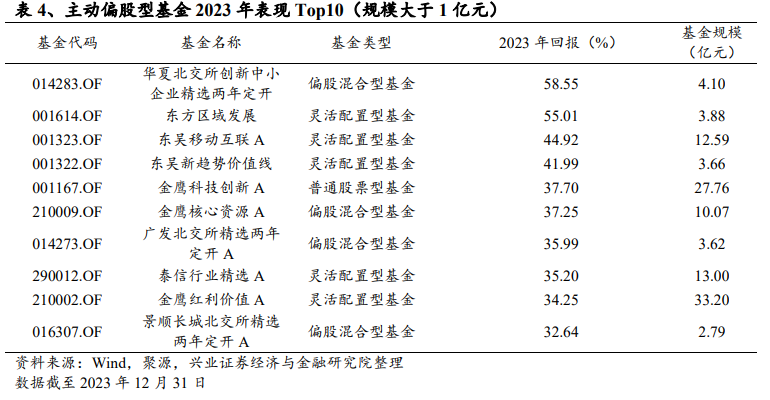

规模在1亿元以上,2023年表现最好的主动偏股型基金中,前五只分别为华夏北交所创新中小企业精选两年定开、东方区域发展、东吴移动互联A、东吴新趋势价值线、金鹰科技创新A,2023年净值分别上涨58.55%、55.01%、44.92%、41.99%、37.70%。

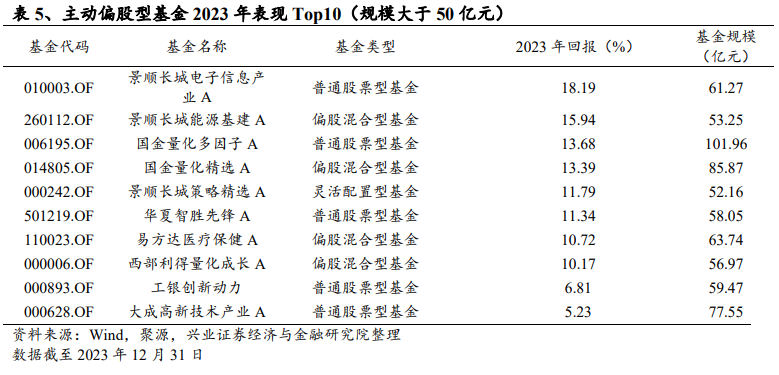

规模在50亿元以上,2023年表现最好的主动偏股型基金中,前五只分别为景顺长城电子信息产业A、景顺长城能源基建A、国金量化多因子A、国金量化精选A、景顺长城策略精选A,2023年净值分别上涨18.19%、15.94%、13.68%、13.39%、11.79%。

2、基金数量继续上升,

新发基金规模有所上升

2.1

基金市场整体规模:

2023Q4基金数量与规模均有所上升

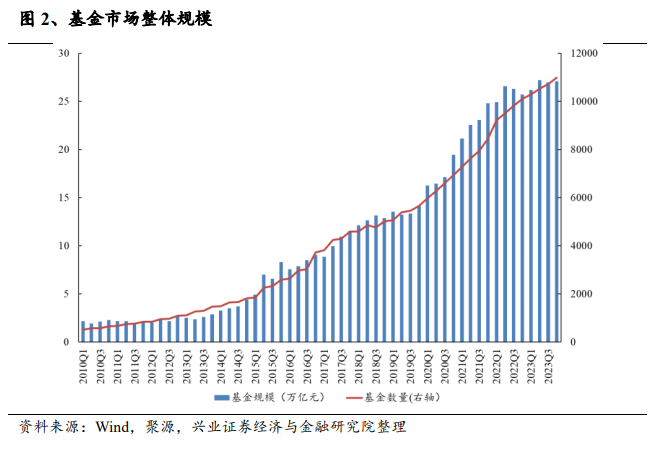

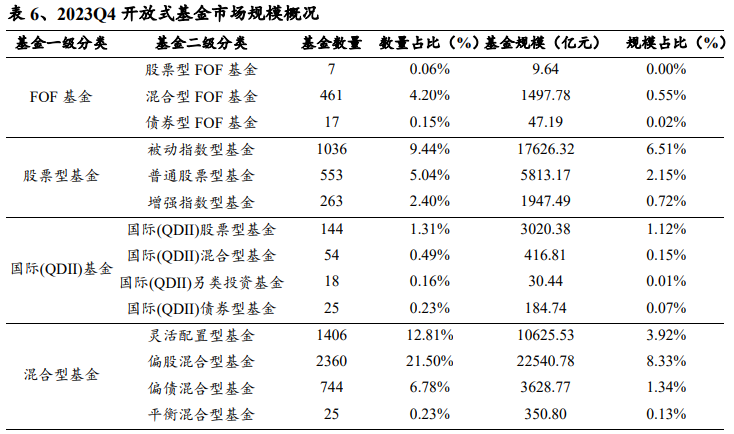

截至2023年12月31日,剔除非初始基金和联接基金,全市场开放式基金10978只,相较2023Q3增加2.44%;基金规模27.07万亿元,相较2023Q3上升0.35%。

截至2023年12月31日,全市场数量占比最多的基金为偏股混合型基金,共2360只,占21.50%。全市场规模最大的基金为货币市场型基金,基金规模共112780.37亿元,占41.66%。主动偏股型基金(包括普通股票型、偏股混合型、灵活配置型、平衡混合型四类基金)规模共计39330.27亿元,占14.53%,规模较三季度有所下降。

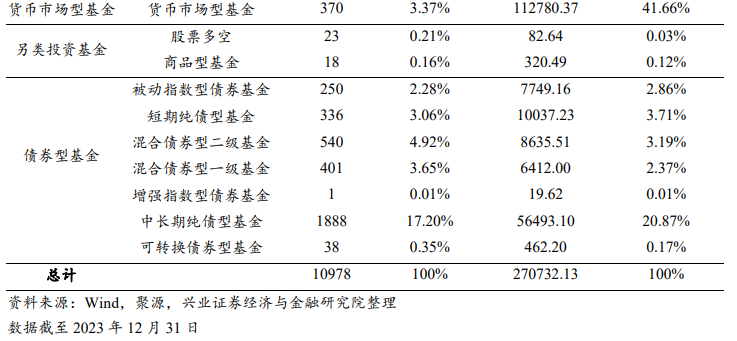

除货币市场型基金外,截至2023年12月31日,全市场基金规模最大的前五只基金分别为华泰柏瑞沪深300ETF、华夏上证科创板50ETF、华夏上证50ETF、招商中证白酒A、易方达稳健收益A,基金规模分别为1310.87亿元、933.78亿元、802.95亿元、562.63亿元、520.22亿元。

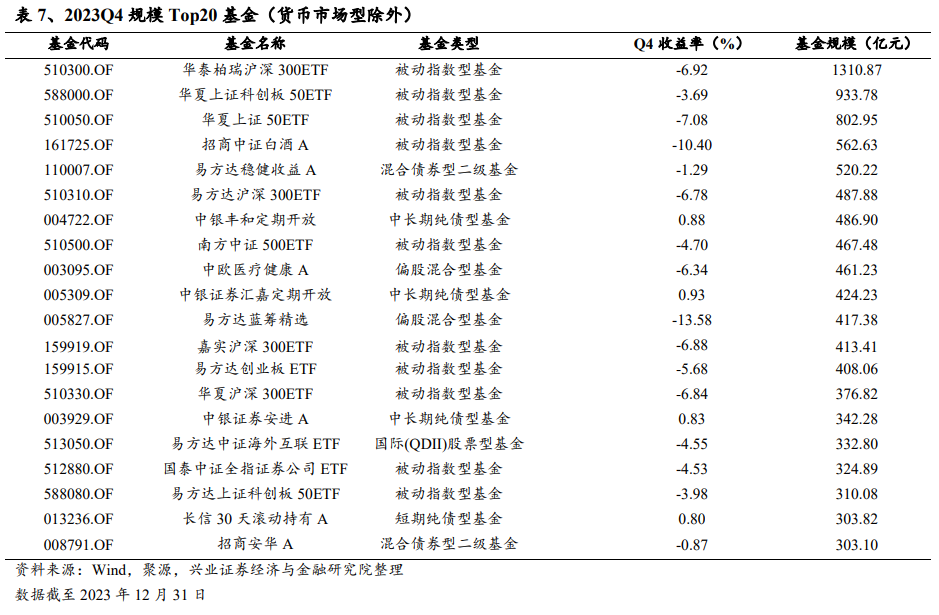

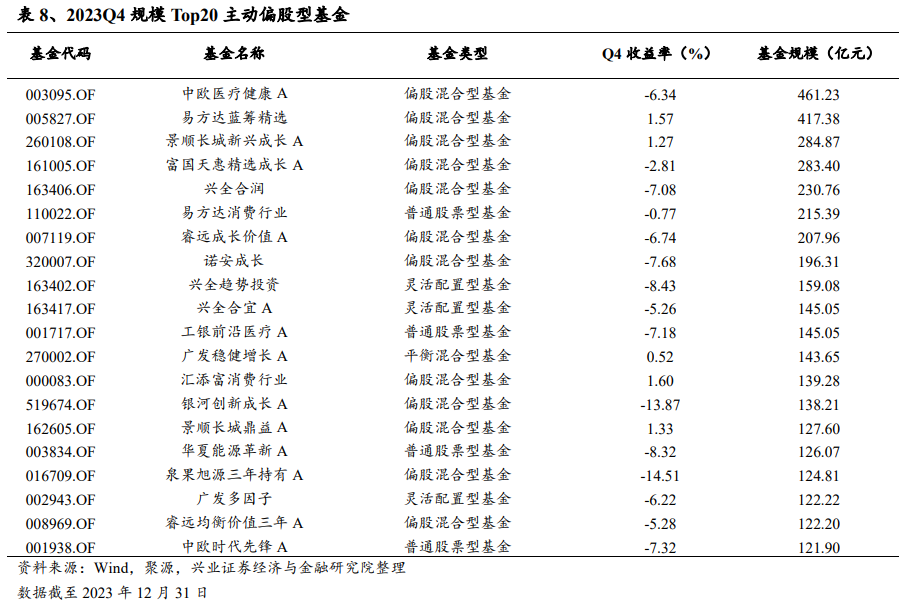

截至2023年12月31日,全市场基金规模最大的前五只主动偏股型基金分别为中欧医疗健康A、易方达蓝筹精选、景顺长城新兴成长A、富国天惠精选成长A、兴全合润,基金规模分别为461.23亿元、417.38亿元、284.87亿元、283.40亿元、230.76亿元。

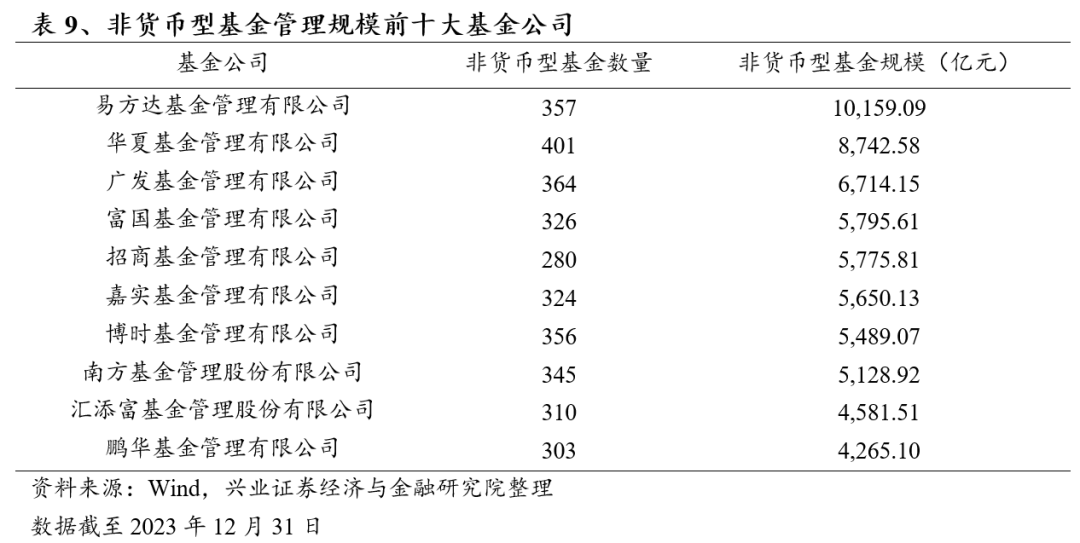

易方达、华夏与广发的非货币型基金管理规模位列前3。按照基金四季报披露规模统计,除去货币市场型基金,基金管理规模最大的前3名基金公司:易方达基金,旗下管理非货币型基金357只,基金规模10159.09亿元;华夏基金,旗下管理非货币型基金401只,基金规模8742.58亿元;广发基金,旗下管理非货币型基金364只,基金规模6714.15亿元。

2.2

新发基金概况:

2023Q4新发行基金和规模均有所上升

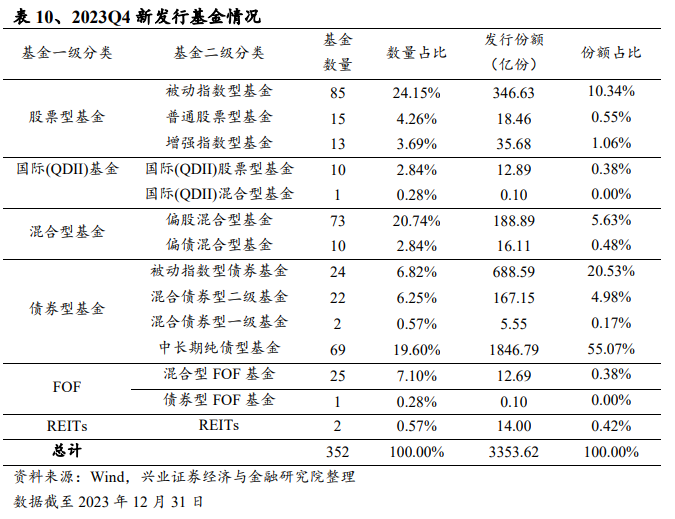

2023Q4新发行基金(只统计初始基金,按认购起始日计算)352只,发行总份额3353.62亿份,相较于2023Q3的1667.95亿份有所上升。主动偏股型产品共发行88只,发行总份额207.35亿份,较上季度的60.49亿份大幅上升;其中偏股混合型基金发行73只,总份额188.89亿份,占全部新发行基金份额的5.63%,较上季度有所上升。另外,新发基金中份额占比最高的类型为中长期纯债型基金,共发行69只,总份额1846.79亿份,占全部新发行基金份额的55.07%。

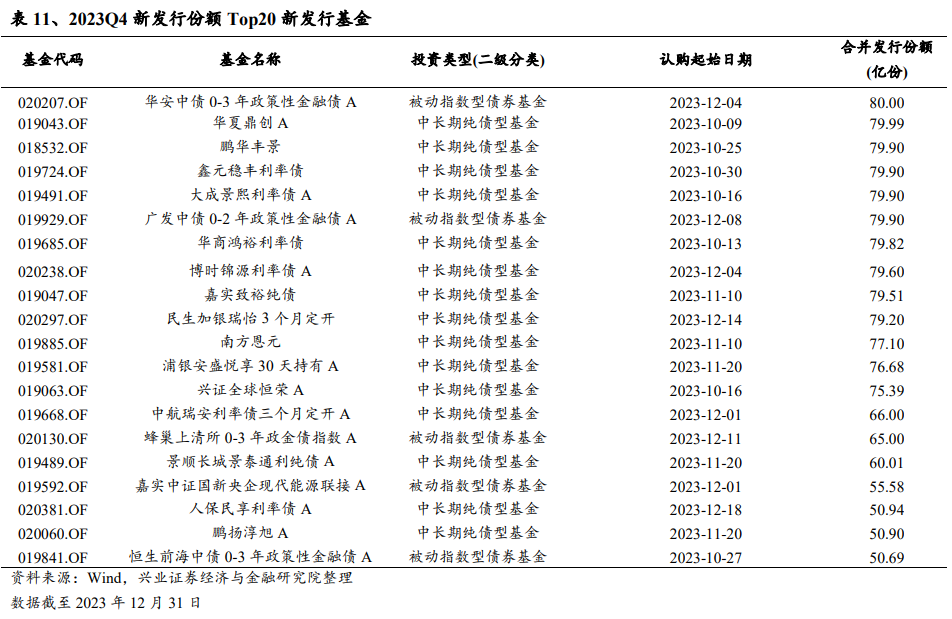

2023年四季度股票市场存在波动,债券型基金受到市场青睐,发行规模前20名的基金全部为债券型基金。全市场新发基金份额最大的前五只基金分别为华安中债0-3年政策性金融债A、华夏鼎创A、鹏华丰景、鑫元稳丰利率债、大成景熙利率债A,基金发行份额分别为80.00亿份、79.99亿份、79.90亿份、79.90亿份、79.90亿份。

2.3

主动偏股型基金规模变动:

Q4基金规模整体有所下降

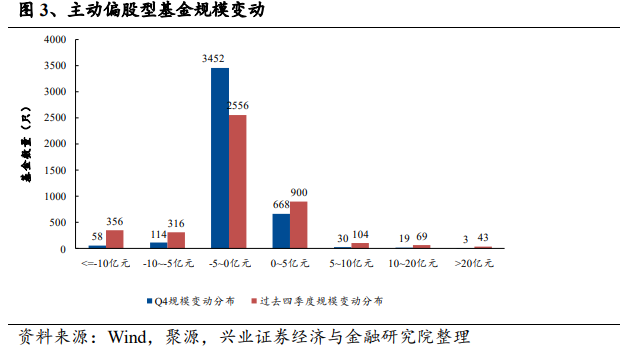

回顾主动偏股型基金在2023Q4的规模变动,规模较上季度有所增加的基金比例为16.57%,其中规模增加0-5亿元的基金有668只,占比为15.38%。另一方面,过去一年以来,74.31%的主动偏股型基金的规模有所下降,减幅在5亿元之内的基金有2556只。

2.4

量化型基金规模变动:

主动量化型基金规模小幅上升

回顾量化型基金在2023Q4的规模变动,其中主动量化型基金和量化对冲型基金的规模有所上升,规模分别上升了7亿元和6亿元;但是,指数增强型基金的规模反而有所下降。

3、基金仓位:2023Q4主动偏股型基金仓位小幅提升,其中偏股混合型基金仓位上升最多

2023Q4主动偏股型基金仓位小幅上升,其中偏股混合型基金仓位上升最多。2023年四季度末,主动偏股型基金仓位中位数为89.46%,较2023Q3上升0.50pct,处于2010年以来96.43%分位点:其中普通股票型基金Q4仓位中位数为91.08%,较上期下降0.07pct,处于历史82.14%分位点;偏股混合型基金Q4仓位中位数为90.05%,较上期上升0.39pct,处于历史87.50%分位点;灵活配置型基金Q4仓位中位数为85.59%,较上期下降0.07pct,处于历史96.43%分位点;平衡混合型基金Q4仓位中位数为58.34%,较上期上升0.12pct,处于历史58.93%分位。

4、2023Q4基金重仓股集中度下降,持仓分歧度加大

我们将主动偏股型基金的所有重仓股进行合并,计算其头部股票的持仓占比:2023Q4主动偏股型基金重仓股持股市值CR10、CR20、CR50分别为19.15%、26.13%、37.84%(CRn为市值占比最大的n只股票的合计占比)。相较于2023Q3,CR10、CR20与CR50均有小幅下降,说明全市场主动偏股型基金的持仓分歧度或有所升高。

重仓股数量方面,2023Q4主动偏股型基金重仓股数量2768只,占全市场股票比例为51.88%,数量与占比较2023Q3均有所上升。

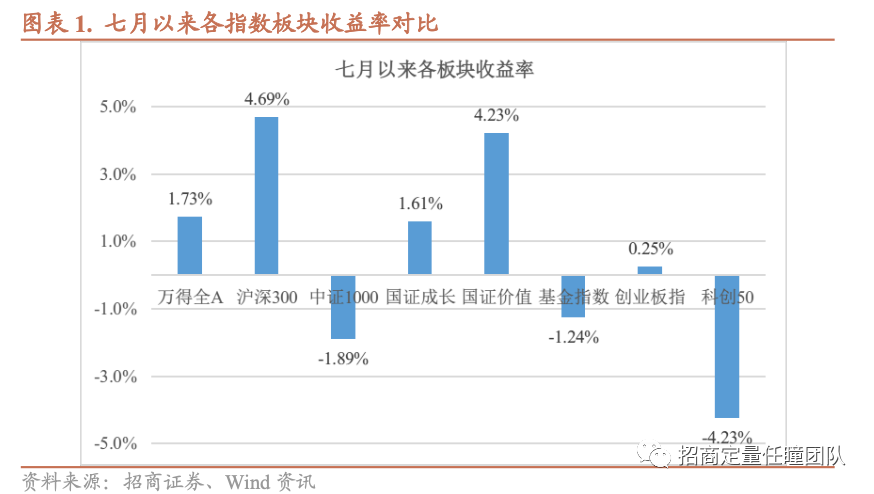

5、板块与行业配置:增配双创及医药板块,减配主板及港股

5.1

板块配置:

科创板占比上升明显,主板和港股占比有所下降

2023年四季度主动偏股型基金披露重仓股中,主板占比63.02%,占比最高,较2023Q3下降2.00pct;创业板占比17.42%,相较2023Q3比例上升0.96pct;港股配置比例8.85%,相较2023Q3比例下降1.20pct;科创板配置比例10.71%,相较2023Q3比例上升2.25pct,上升明显。

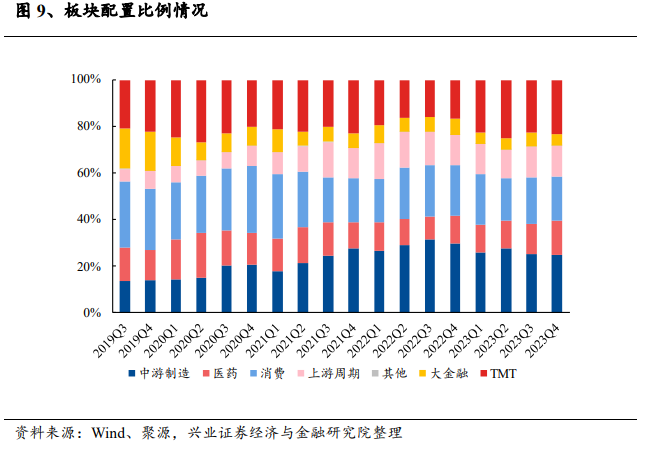

从行业板块的配置比例来看,2023Q4主动偏股型基金重仓股的行业板块占比最高的是中游制造,占比达24.91%,但是较2023Q3占比下降了0.23pct;其次是TMT、消费、医药、上游周期、大金融,占比分别为23.34%、19.11%、14.53%、13.38%、4.70%。其中,医药和TMT板块的配置比例分别上升1.44pct和0.86pct,而其余板块的配置比例在四季度均有所下降。

5.2

行业配置:四季度配置比例上升最多及

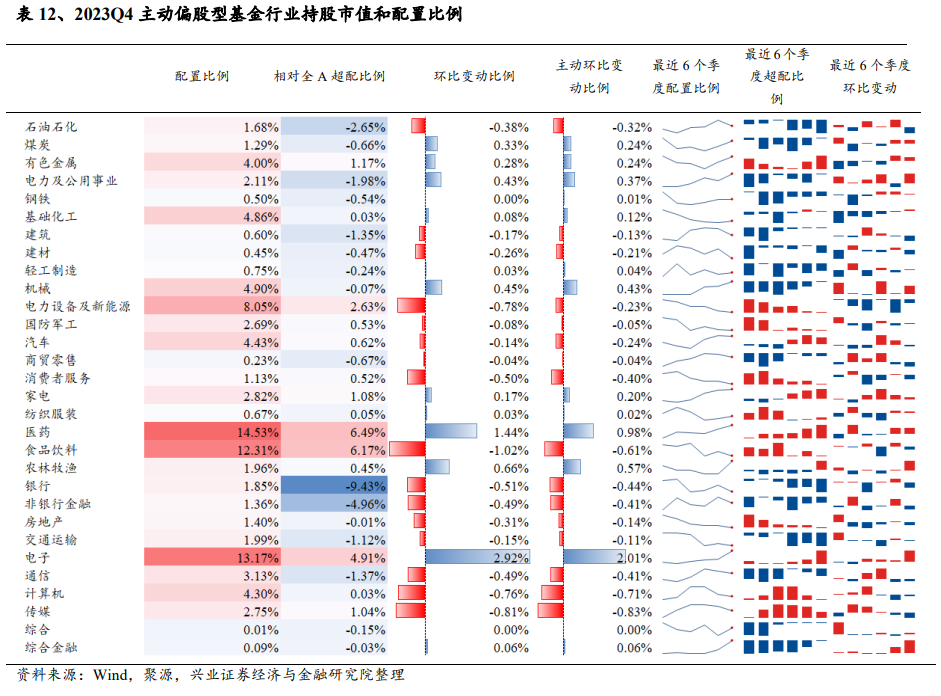

主动加仓幅度最高的行业均有医药和电子

2023年四季度主动偏股型基金披露重仓股中,配置比例最高的前三大行业为医药、电子、食品饮料,配置比例分别达14.53%、13.17%和12.31%。Q4配置比例上升最多的前三大行业为电子、医药、农林牧渔,配置比例分别增加2.92pct、1.44pct、0.66pct。

为得到基金重仓股行业主动配置比例,我们用重仓股各行业持股市值除以中信一级行业指数当季度涨幅,即可得到重仓股行业主动配置规模,采用全市场剔除行业指数涨幅的市值计算重仓股行业主动配置比例,并与上季度末重仓股行业配置比例比较得到重仓股行业主动配置比例变动。主动加仓幅度最大的前三行业是电子、医药、农林牧渔,主动减仓幅度最大的前三行业为传媒、计算机、食品饮料。

6、市场热门风格的基金配置情况:红利与微盘占比均小幅上升,相关主题基金规模持续上升

6.1

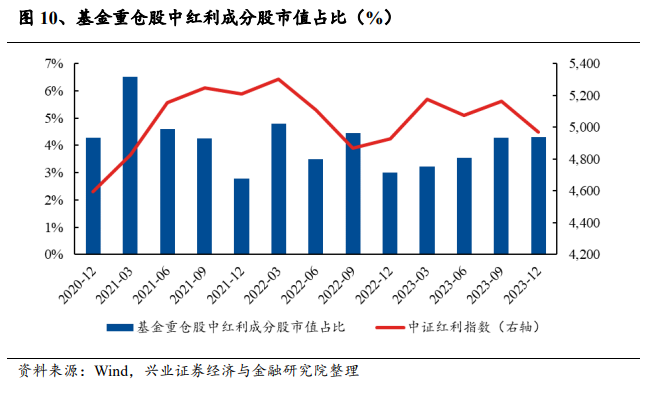

红利风格:持仓占比与主题基金规模均小幅上升

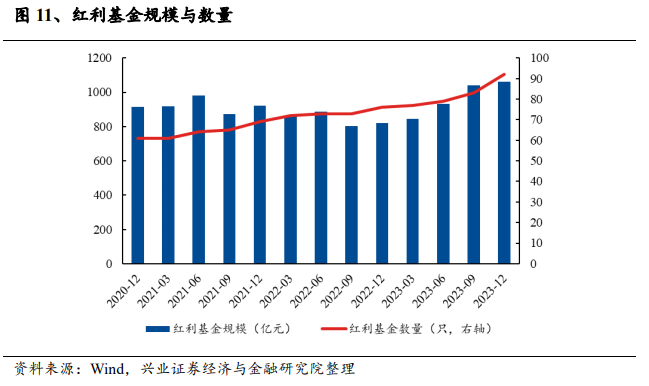

2023Q4,主动偏股型基金重仓股中,相较2023Q3,中证红利指数成分股持股市值占比上升0.1pct至4.30%。可以看到,自2022Q4以来,红利成分股市值占比小幅提升。

我们也筛选了市场上的红利主题基金,当前市场共有92只红利主题基金,规模共计1062亿元。相较2023Q3,基金数量增加9只,规模上升22亿元。

6.2

微盘风格:持仓占比与主题基金规模均小幅上升

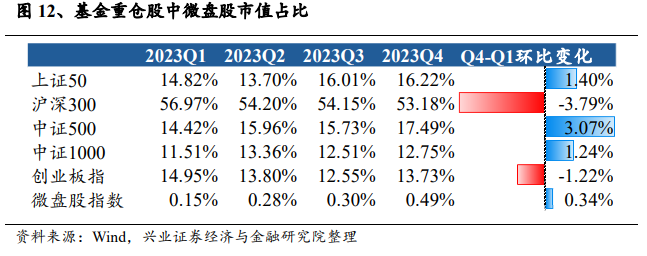

2023Q4,主动偏股型基金重仓股中,相较2023Q3,华证微盘股指数成分股持股市值占比上升0.19pct至0.49%。自2023Q1以来,微盘股指数成分股的持仓占比持续上升。另外,从下图也可以看出,2023年基金持仓风格向中证500、中证1000这类中小盘风格转变。

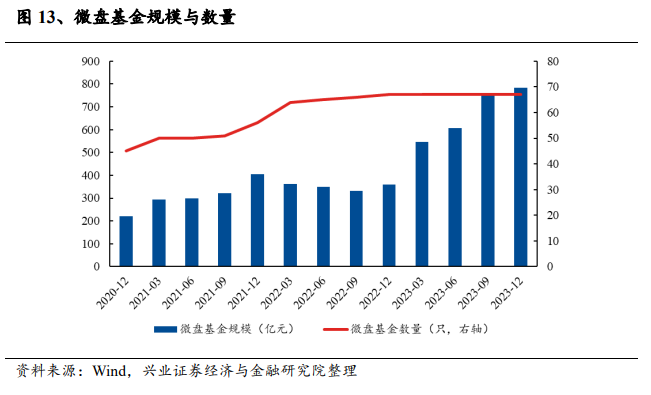

我们也筛选了市场上的微盘主题基金,当前市场共有67只微盘主题基金,规模共计783亿元。相较2023Q3,基金数量并没有增加,但是规模上升27亿元。另外,自2023Q1开始,虽然微盘基金数量并无变化,但是规模开始大幅上升,说明投资者对于微盘风格的青睐。

7、三类基金调整了哪些行业?

前面一部分是整个主动偏股型基金的配置情况,但实际上不同基金经理的配置往往是有分歧的,因此我们着重分析了2023年全年业绩表现好的(2023年全年业绩TOP100,简称领跑基金)、历史业绩表现好的(近五年业绩TOP100,简称长期绩优基金)以及规模较大的基金的行业配置情况(23Q4百亿规模以上的基金,简称百亿基金)。值得一提的是,这三类基金加仓和减仓的板块均不相同。领跑基金加仓机械、医药,减仓煤炭;长期绩优基金加仓电子、有色金属,减仓汽车;而百亿基金则加仓传媒,减仓电力设备及新能源。

7.1

领跑基金:主动加仓机械、医药,减仓煤炭

通过最新持仓对比,领跑基金相对全体主动偏股型基金,超配最多的行业为电子;另外,机械、医药是领跑基金在2023Q4主动加仓比例最高的行业,而煤炭为领跑基金主动减仓比例最高的行业。

7.2

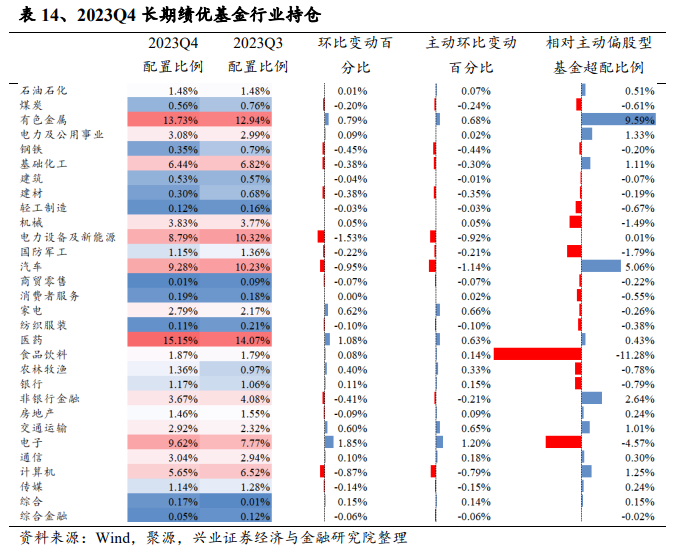

长期绩优基金:

主动加仓电子、有色金属,减仓汽车

对比全市场主动偏股型基金,长期绩优基金超配比例最高的行业为有色金属。长期绩优基金在Q4主动加仓比例最高的行业是电子、有色金属、家电,而减仓最多的行业为汽车。

7.3

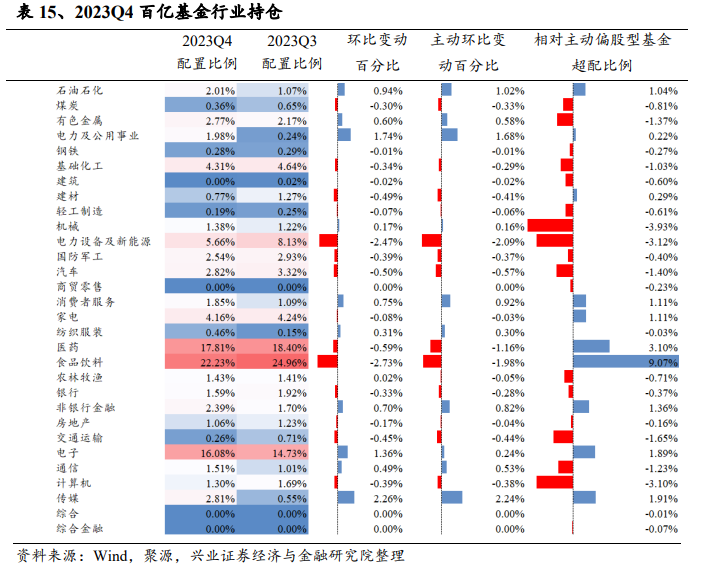

百亿基金:主动加仓传媒、电力及公用事业、石

油石化,减仓电力设备及新能源、食品饮料

通过最新持仓对比,百亿基金相对全体主动偏股型基金,超配最多的行业为食品饮料;传媒、电力及公用事业、石油石化是百亿基金在2023Q4主动加仓比例最高的行业,而电力设备及新能源为百亿基金主动减仓比例最高的行业。

8、重仓股持仓明细:贵州茅台持续保持第一大重仓股,新进较多TMT板块个股

8.1

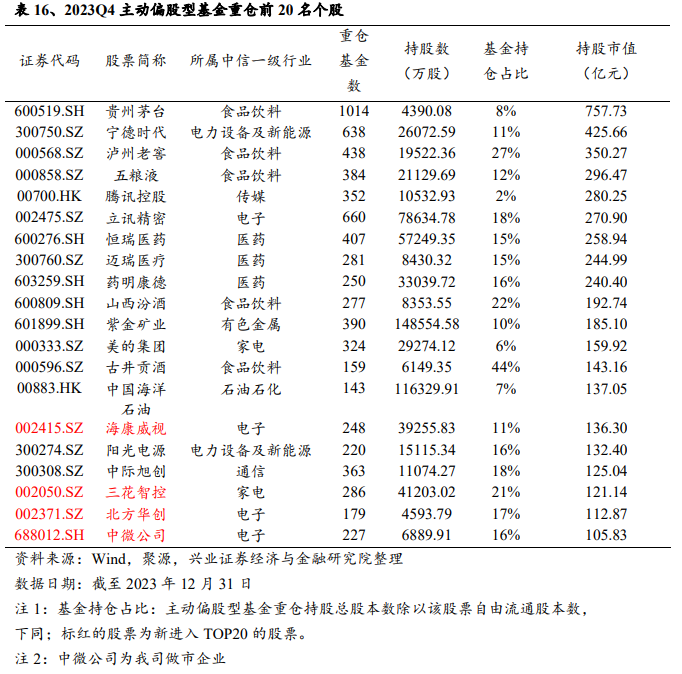

基金重仓个股TOP20:贵州茅台继续保持

第一大重仓股,新进入较多TMT板块个股

2023年四季度主动偏股型基金披露的重仓股中,持股市值前五大的个股分别为贵州茅台、宁德时代、泸州老窖、五粮液、腾讯控股,持股市值分别为757.73亿元、425.66亿元、350.27亿元、296.47亿元、280.25亿元,持股总量分别为4390.08万股、26072.59万股、19522.36万股、21129.69万股、10532.93万股。相较2023Q3持有市值Top20个股,2023Q4的Top20个股中有4只为新进入个股,分别为海康威视、三花智控、北方华创、中微公司,2023Q4持股市值分别为136.30亿元、121.14亿元、112.87亿元、105.83亿元。

8.2

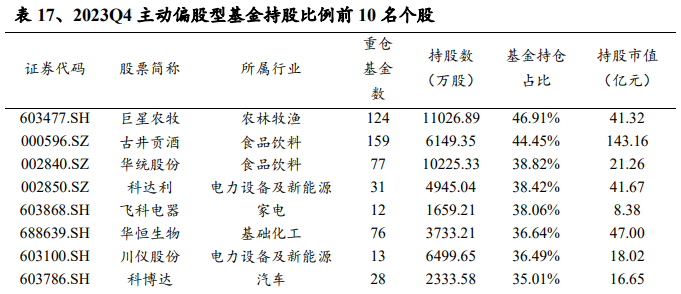

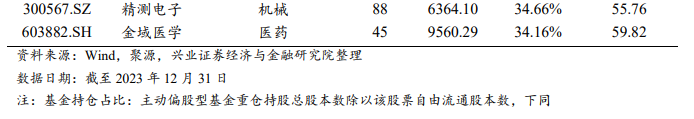

基金持仓占比最高股票:消费板块股票较多

2023年四季度主动偏股型基金持仓占比最高的10只个股中,基金持仓占比最高的个股为巨星农牧,基金持仓占比为46.91%。

8.3

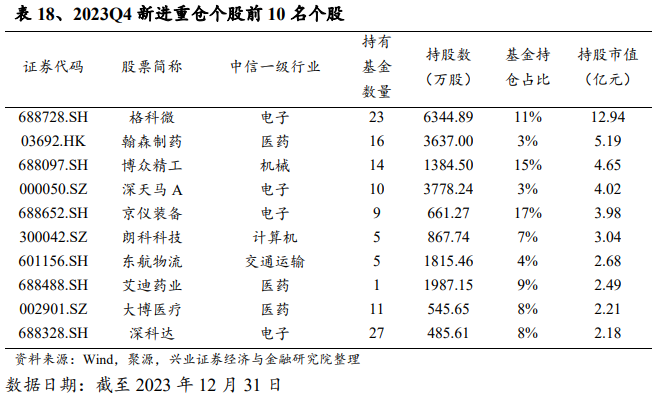

基金新进重仓股:

前十只股票中有较多电子行业个股

我们统计了2023Q4主动偏股基金全部重仓股列表,并与2023Q3列表进行对比,得到基金新进重仓股列表:新进重仓个股共623只,持股市值前三大个股为格科微、翰森制药、博众精工,持股市值分别为12.94亿元、5.19亿元、4.65亿元。

8.4

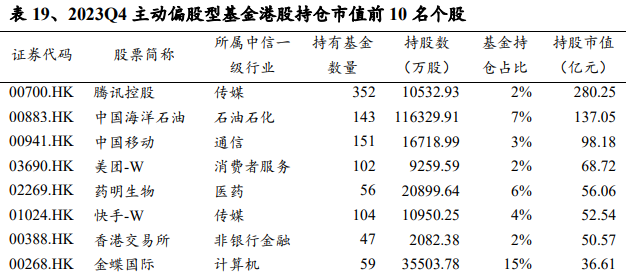

基金重仓港股TOP10:

腾讯控股、中国海洋石油、中国移动位列前3

2023年四季度主动偏股型基金重仓股中,港股持股市值前三大个股为腾讯控股、中国海洋石油、中国移动,持股市值分别为280.25亿元、137.05亿元、98.18亿元。

9、总结

本报告对2023Q4的开放式基金最新情况进行了总结,并着重对主动偏股型基金进行了分析:

从业绩角度,各类开放式基金业绩在2023Q4出现分化,商品型基金和QDII型基金业绩表现较优;

从仓位角度观察,主动偏股型基金仓位小幅上升,主动偏股型基金仓位中位数为89.46%,较2023Q3上升0.50pct;

配置方面,主动偏股基金配置比例最高的行业为医药,主动加仓幅度最高的行业为电子和医药;

重仓股方面:贵州茅台继续保持第一大重仓股,新进较多TMT板块重仓股。

另外,我们还对三类基金进行了细致的观察:值得一提的是,三类基金的加仓和减仓情况均存在差异。领跑基金加仓机械、医药,减仓煤炭;长期绩优基金加仓电子、有色金属,减仓汽车;而百亿基金则加仓传媒,减仓电力设备及新能源。三类基金的配置差异一定程度上也可以说明市场的分歧或在加大。

风险提示:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《Q4基金季报点评:市场分歧仍[文]存在,哑铃方式受青睐》

对外发布时间:2024年1月24日

报告发布机构:兴业证券股份有限公司(已获中国[章]证监会许可的证券投资咨询业务资格)

----------------------[来]----------------

分析师:郑兆磊

SAC执业证书编号:S01905200800[自]06

E-mail: [email protected]

分析师:沈鸿

SAC执业证书编号:S01905211200[1]01

E-mail: [email protected]

--------------------------------------

本篇文章来源于微信公众号: XYQuantResearch