【中信建投策略】半导体设备业绩反弹,光伏中上游价格上调——海外新兴产业观察2023年2月

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心摘要

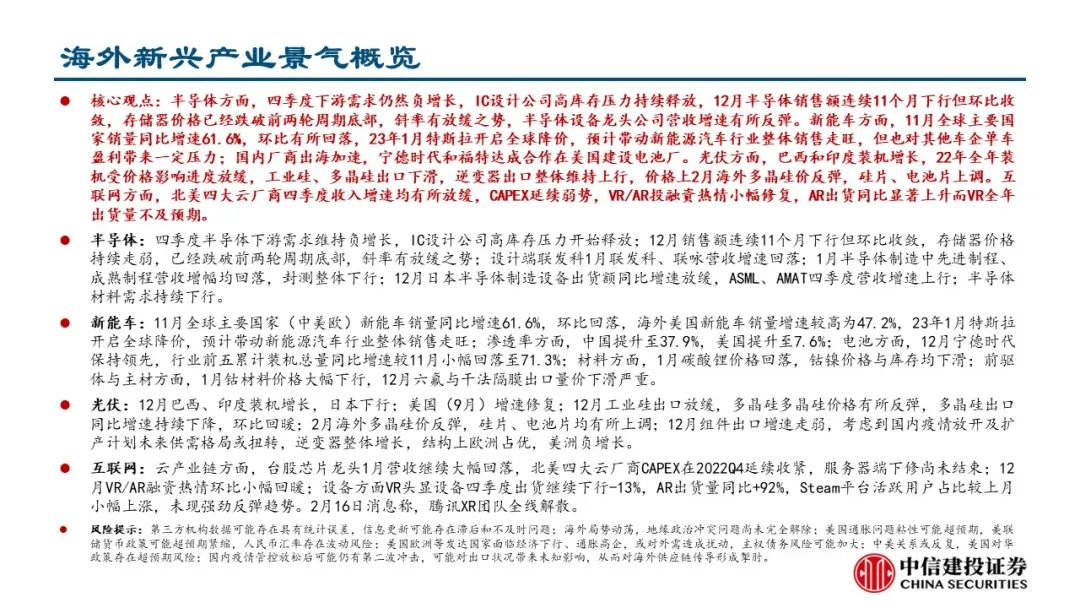

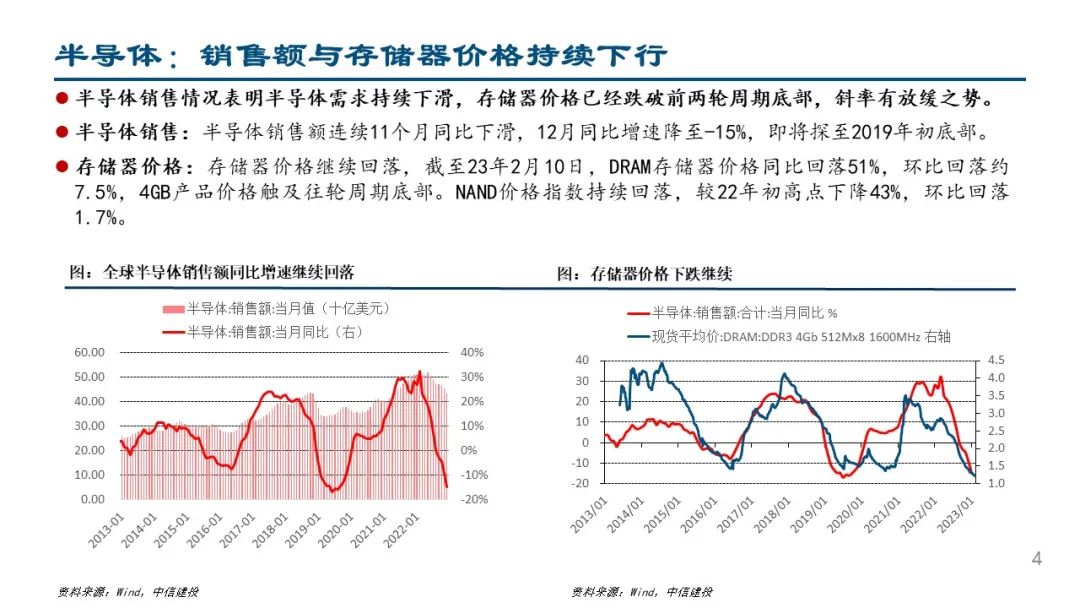

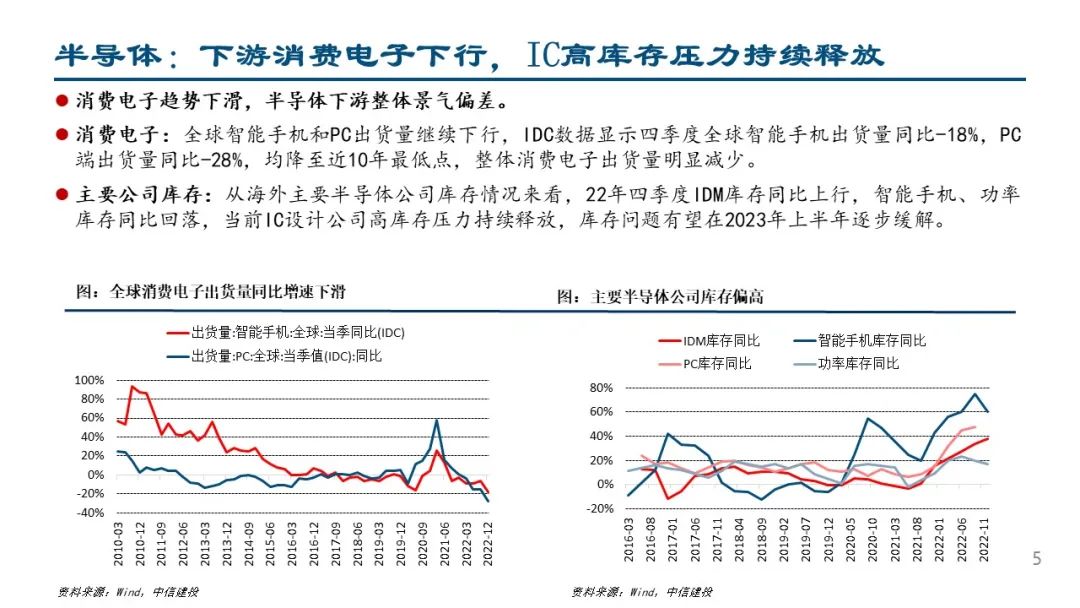

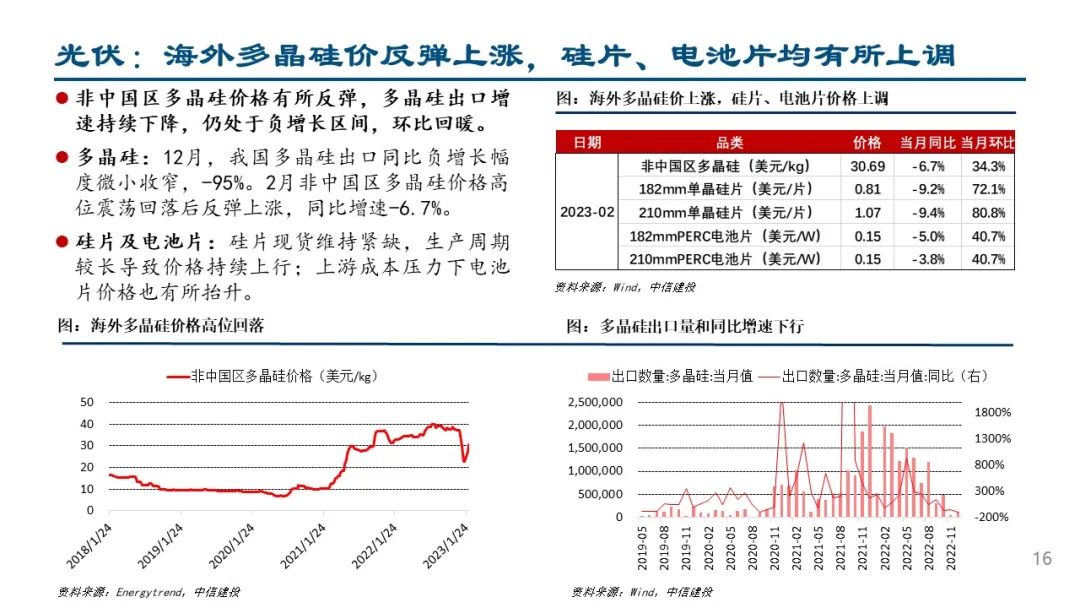

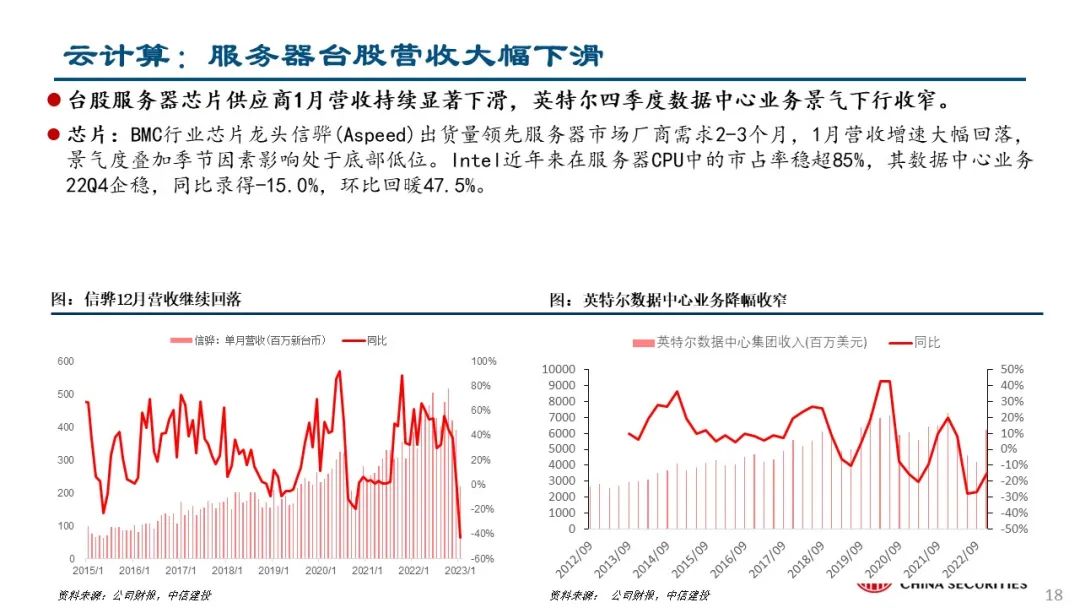

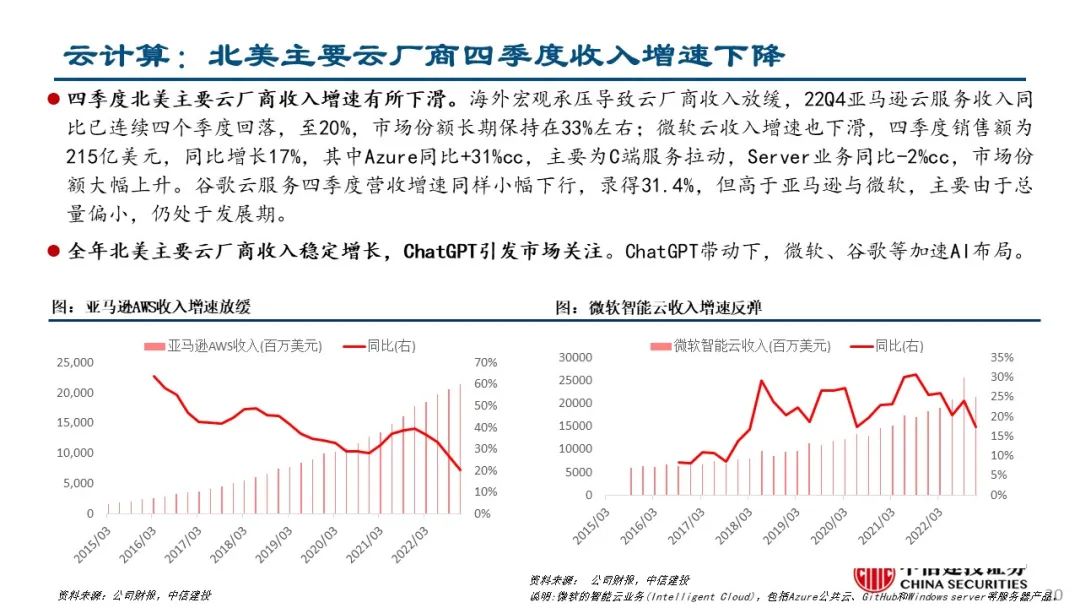

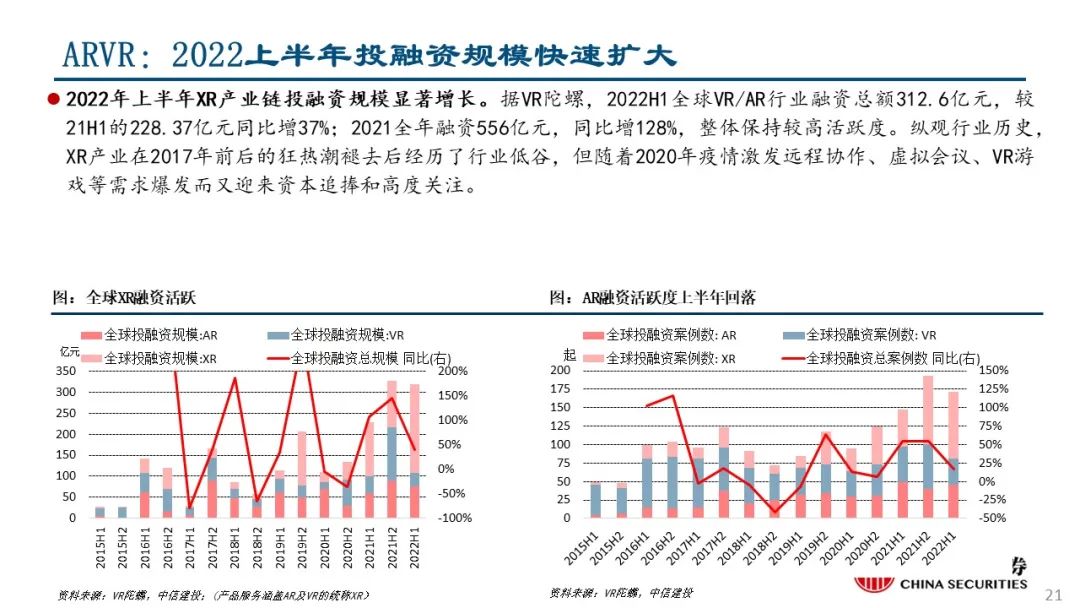

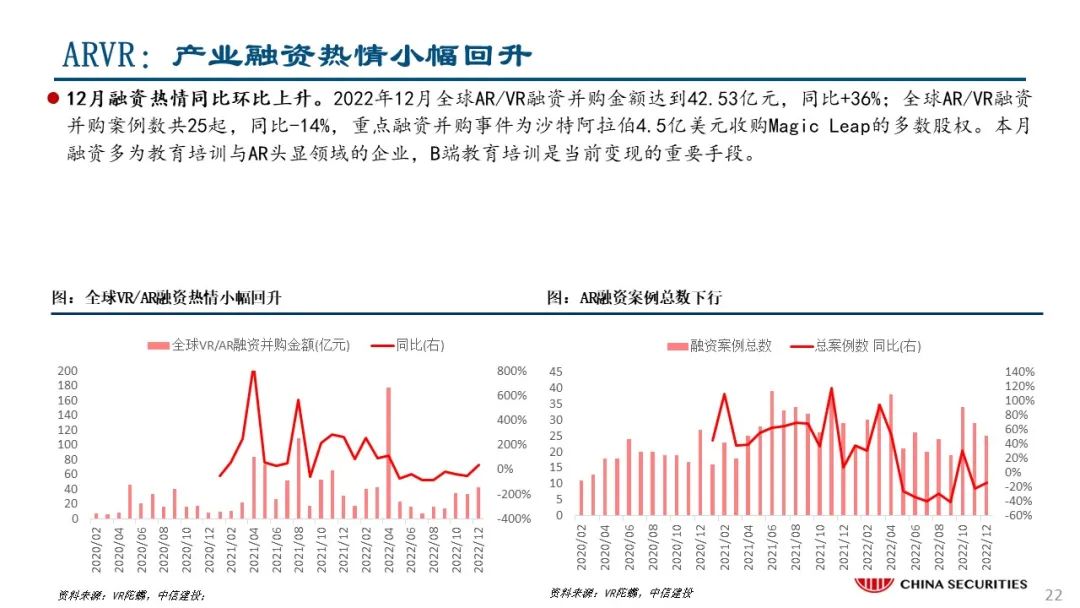

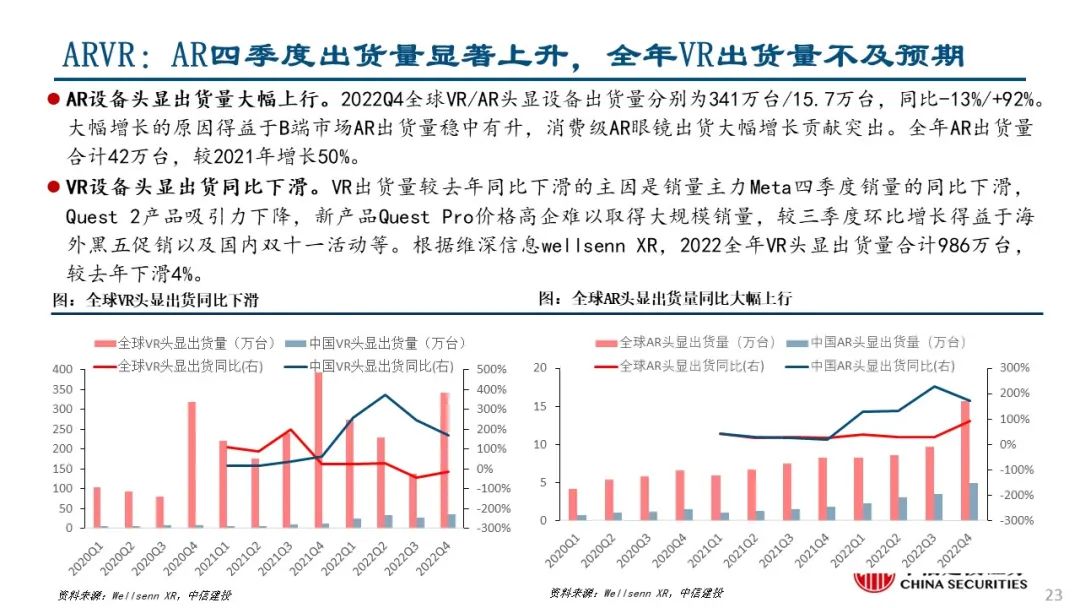

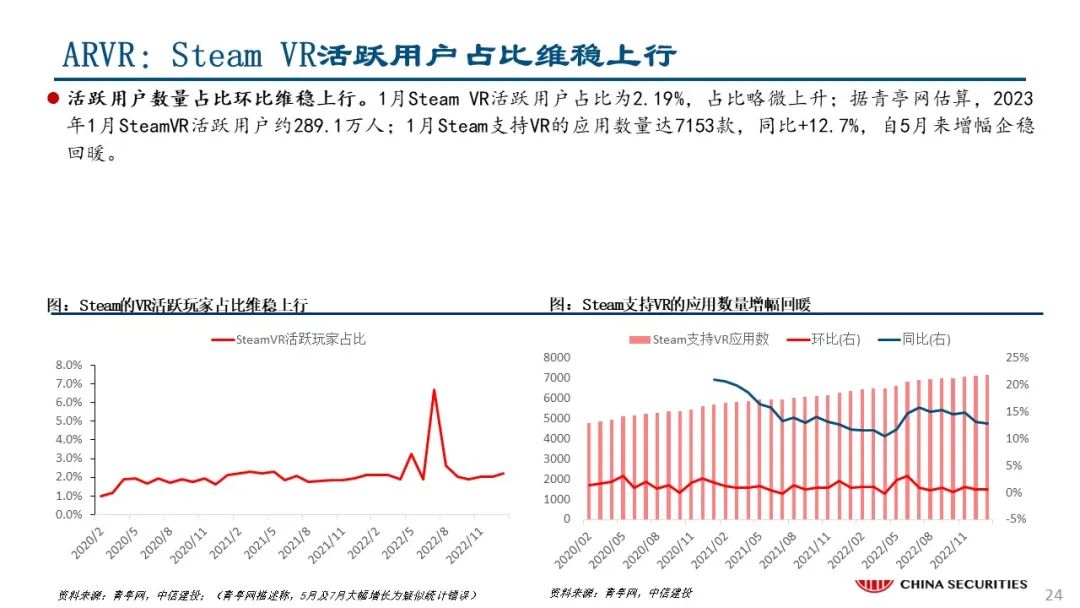

●核心观点:半导体方面,四季度下游需求仍然负增长,IC设计公司高库存压力持续释放,12月半导体销售额连续11个月下行但环比收敛,存储器价格已经跌破前两轮周期底部,斜率有放缓之势,半导体设备龙头公司营收增速有所反弹。新能车方面,11月全球主要国家销量同比增速61.6%,环比有所回落,23年1月特斯拉开启全球降价,预计带动新能源汽车行业整体销售走旺,但也对其他车企单车盈利带来一定压力;国内厂商出海加速,宁德时代和福特达成合作在美国建设电池厂。光伏方面,巴西和印度装机增长,22年全年装机受价格影响进度放缓,工业硅、多晶硅出口下滑,逆变器出口整体维持上行,价格上2月海外多晶硅价反弹,硅片、电池片上调。互联网方面,北美四大云厂商四季度收入增速均有所放缓,CAPEX延续弱势,VR/AR投融资热情小幅修复,AR出货同比显著上升而VR全年出货量不及预期。

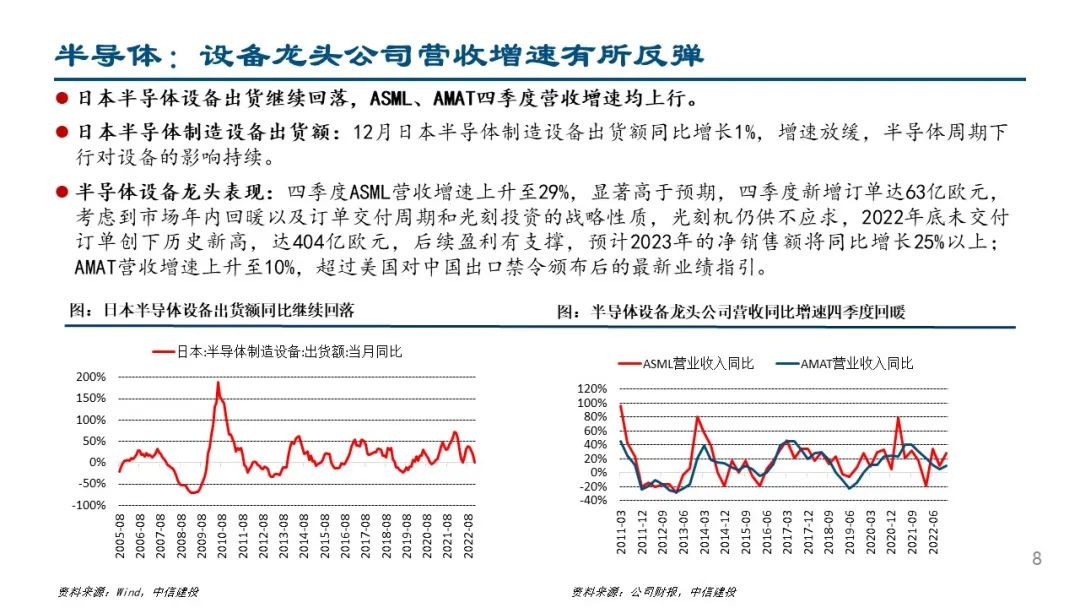

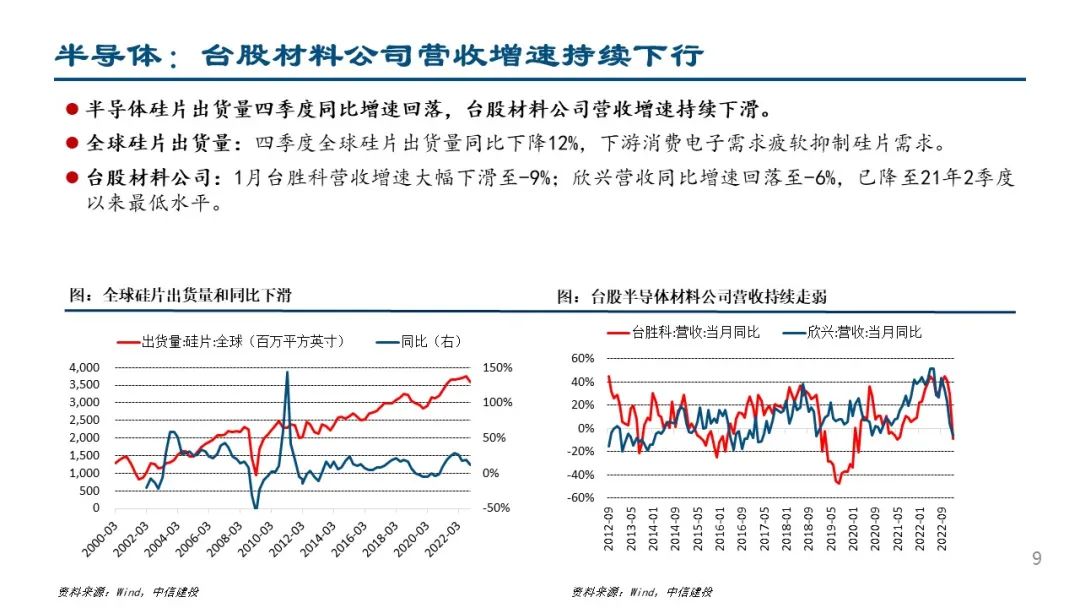

●半导体:四季度半导体下游需求维持负增长,IC设计公司高库存压力开始释放;12月销售额连续11个月下行但环比收敛,存储器价格持续走弱,已经跌破前两轮周期底部,斜率有放缓之势;设计端联发科1月联发科、联咏营收增速回落;1月半导体制造中先进制程、成熟制程营收增幅均回落,封测整体下行;12月日本半导体制造设备出货额同比增速放缓,ASML、AMAT四季度营收增速上行;半导体材料需求持续下行。

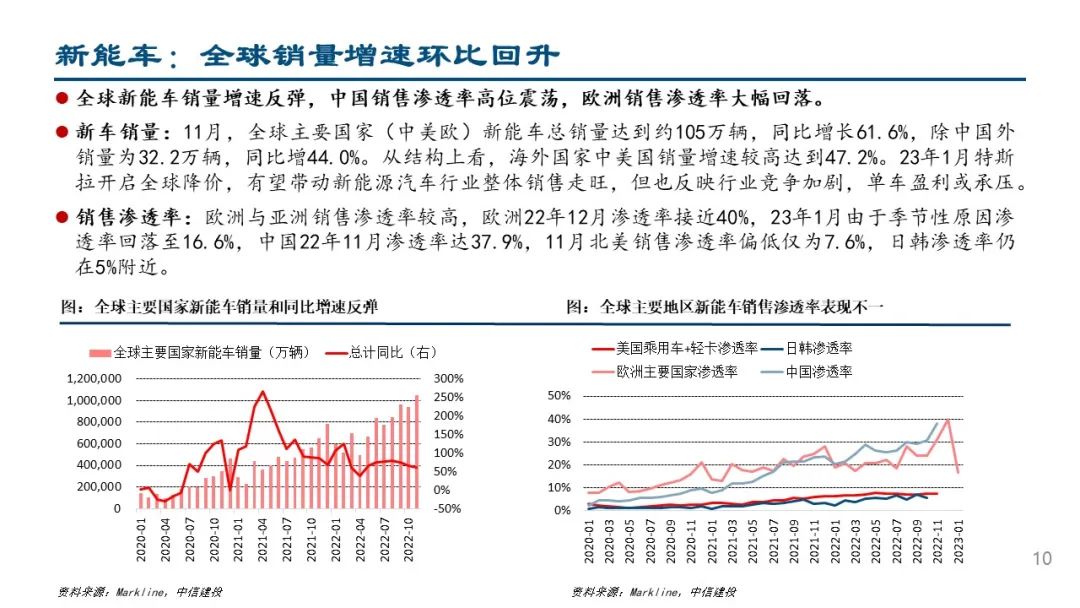

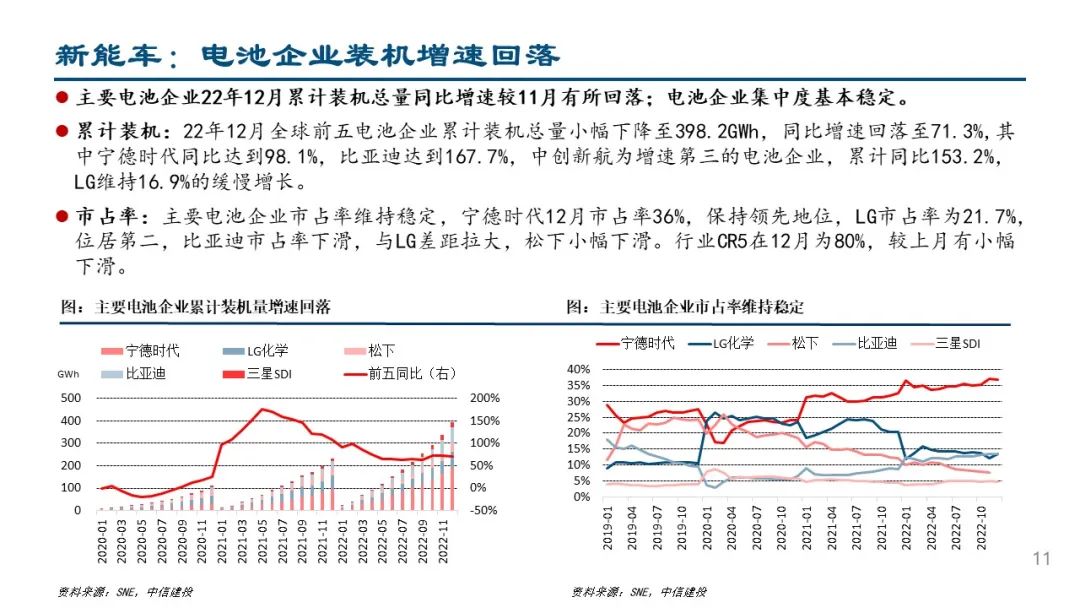

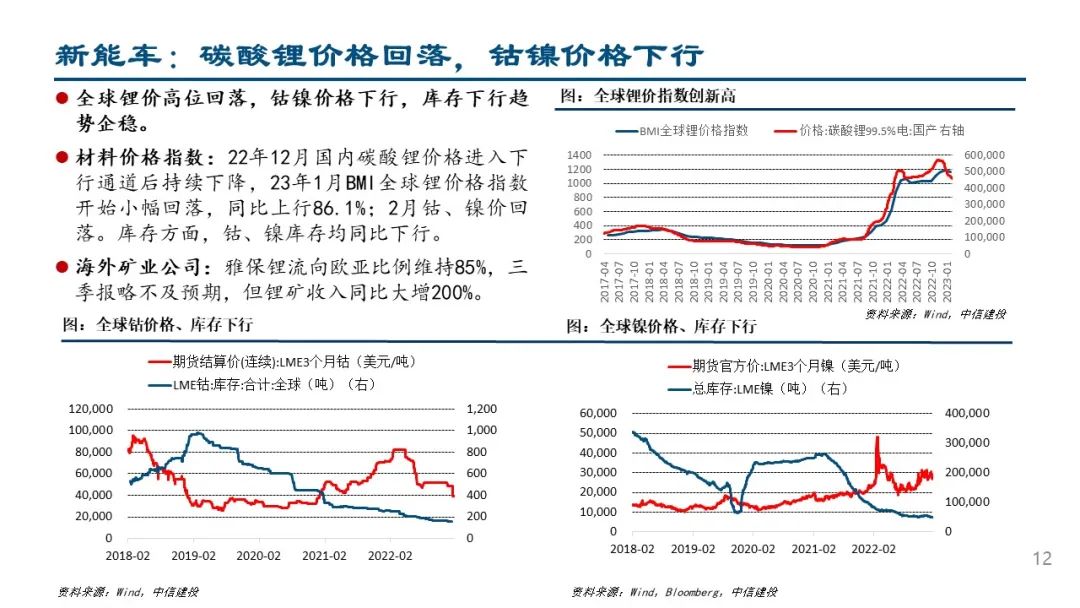

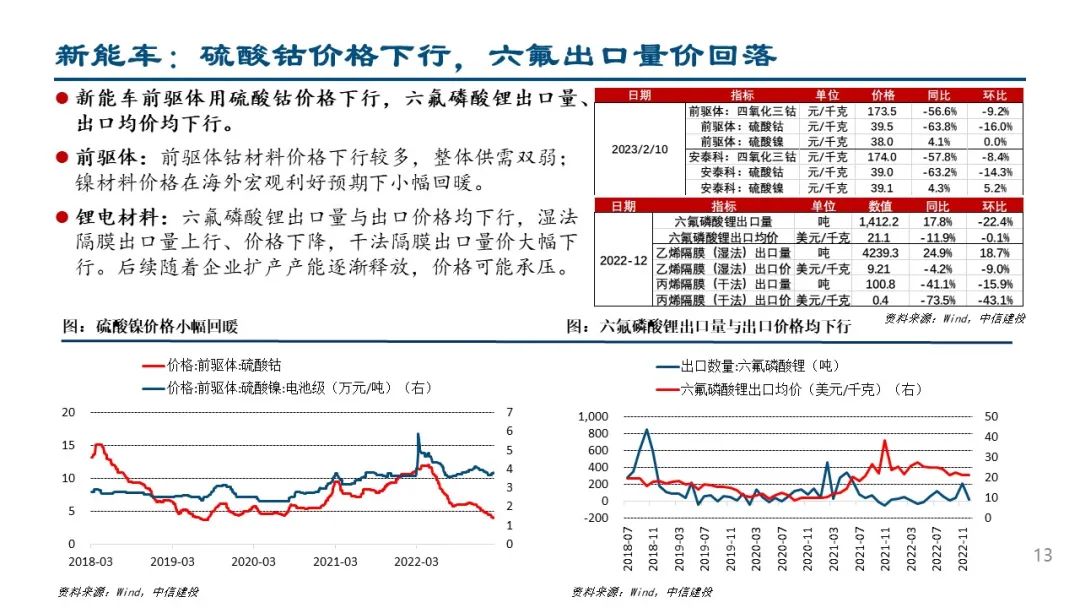

●新能车:11月全球主要国家(中美欧)新能车销量同比增速61.6%,环比回落,海外美国新能车销量增速较高为47.2%,23年1月特斯拉开启全球降价,预计带动新能源汽车行业整体销售走旺;渗透率方面,中国提升至37.9%,美国提升至7.6%;电池方面,12月宁德时代保持领先,行业前五累计装机总量同比增速较11月小幅回落至71.3%;材料方面,1月碳酸锂价格回落,钴镍价格与库存均下滑;前驱体与主材方面,1月钴材料价格大幅下行,12月六氟与干法隔膜出口量价下滑严重。

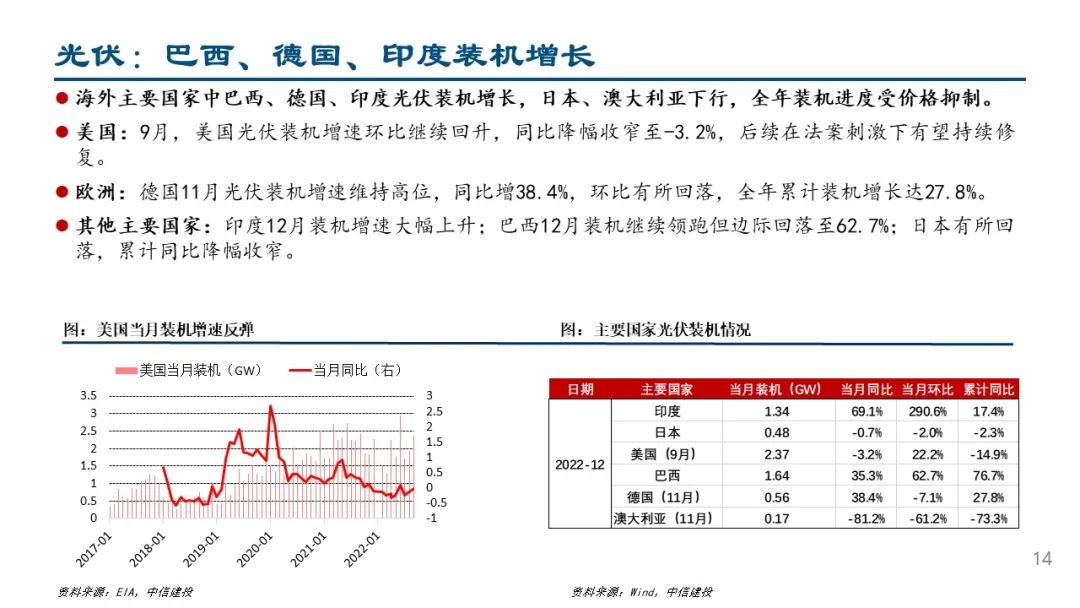

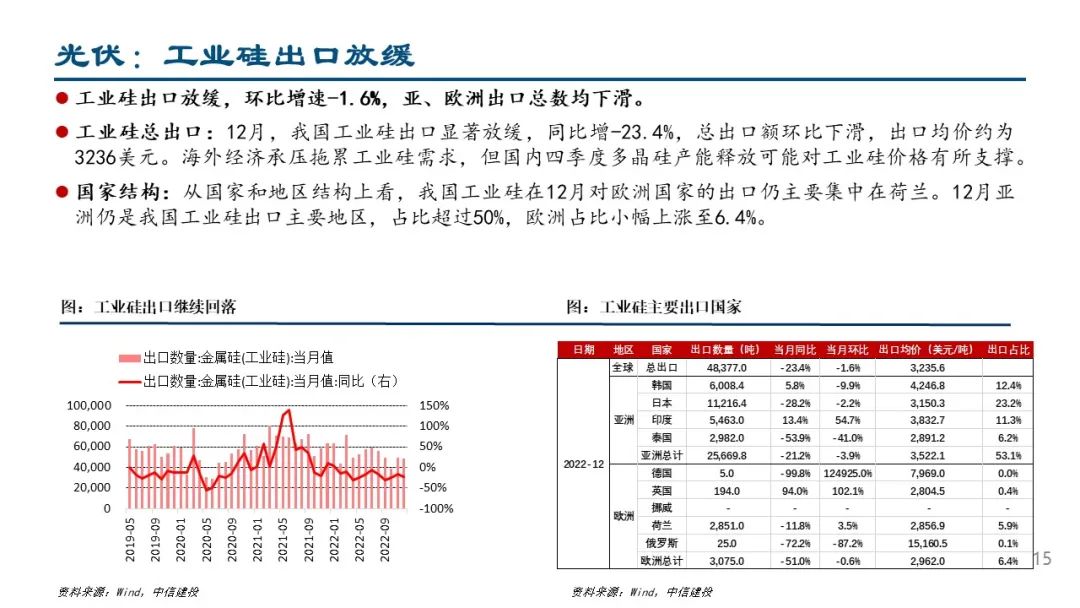

●光伏:12月巴西、印度装机增长,日本下行;美国(9月)增速修复;12月工业硅出口放缓,多晶硅多晶硅价格有所反弹,多晶硅出口同比增速持续下降,环比回暖;2月海外多晶硅价反弹,硅片、电池片均有所上调;12月组件出口增速走弱,考虑到国内疫情放开及扩产计划未来供需格局或扭转,逆变器整体增长,结构上欧洲占优,美洲负增长。

●互联网:云产业链方面,台股芯片龙头1月营收继续大幅回落,北美四大云厂商CAPEX在2022Q4延续收紧,服务器端下修尚未结束;12月VR/AR融资热情环比小幅回暖;设备方面VR头显设备四季度出货继续下行-13%,AR出货量同比+92%,Steam平台活跃用户占比较上月小幅上涨,未现强劲反弹趋势。2月16日消息称,腾讯XR团队全线解散。

风险提示:第三方机构数据可能存在具有统计误差,信息更新可能存在滞后和不及时问题;海外局势动荡,地缘政治冲突问题尚未完全解除;美国通胀问题粘性可能超预期,美联储货币政策可能超预期紧缩,人民币汇率存在波动风险;美国欧洲等发达国家面临经济下行、通胀高企,或对外需造成扰动,主权债务风险可能加大;中美关系或反复,美国对华政策存在超预期风险;国内疫情管控放松后可能仍有第二波冲击,可能对出口状况带来未知影响,从而对海外供应链传导形成掣肘。

本篇文章来源于微信公众号: 陈果A股策略