【中信建投策略】配置盘加仓银行、锂电、汽零产业链——外资风向标5月第2期

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心摘要

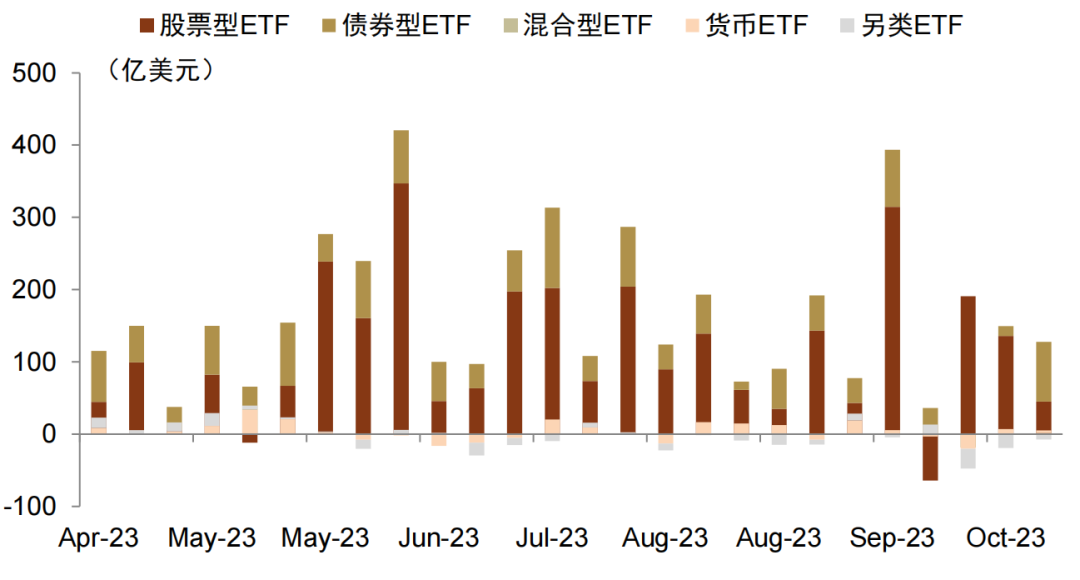

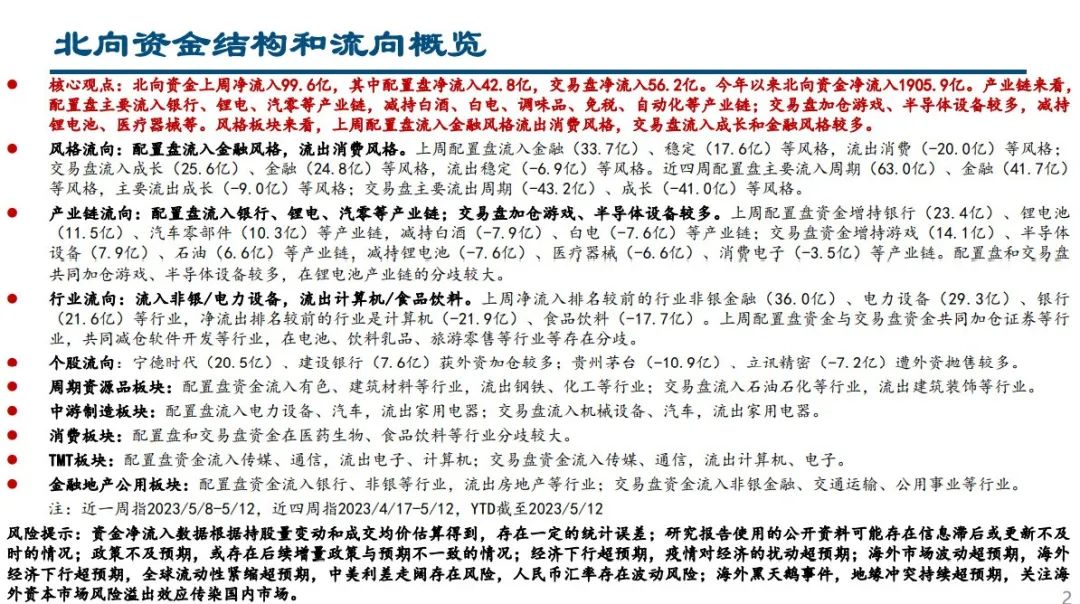

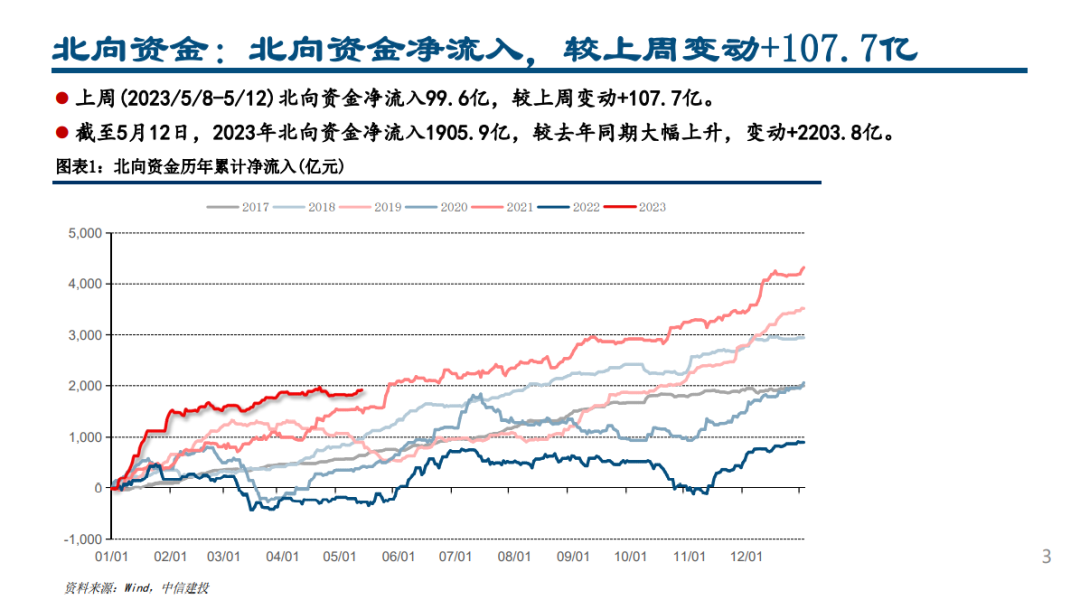

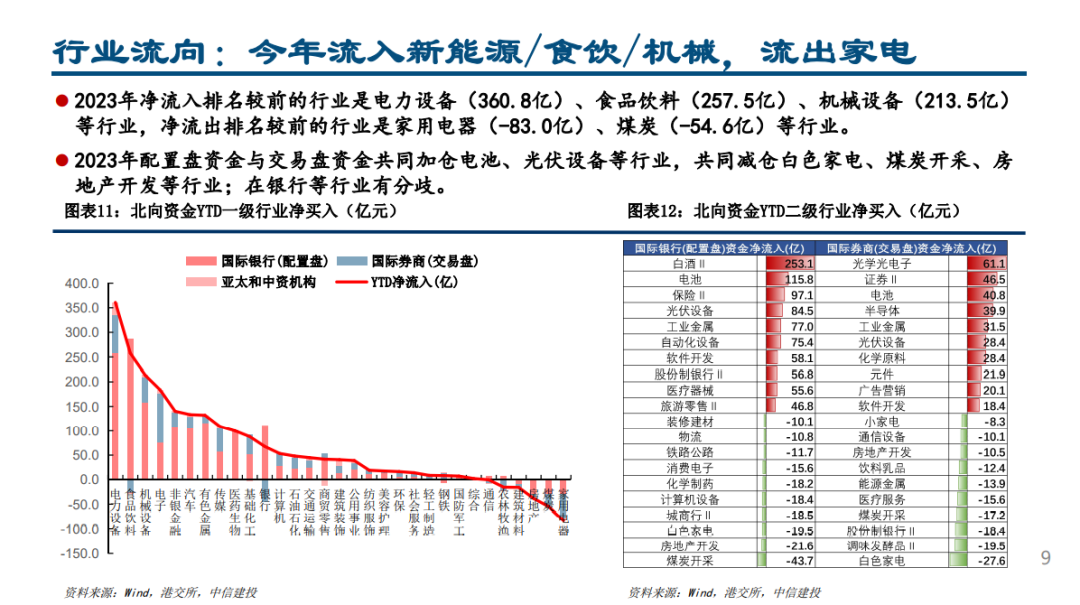

●核心观点:北向资金上周净流入99.6亿,其中配置盘净流入42.8亿,交易盘净流入56.2亿。今年以来北向资金净流入1905.9亿。产业链来看,配置盘主要流入银行、锂电、汽零等产业链,减持白酒、白电、调味品、免税、自动化等产业链;交易盘加仓游戏、半导体设备较多,减持锂电池、医疗器械等。风格板块来看,上周配置盘流入金融风格流出消费风格,交易盘流入成长和金融风格较多。

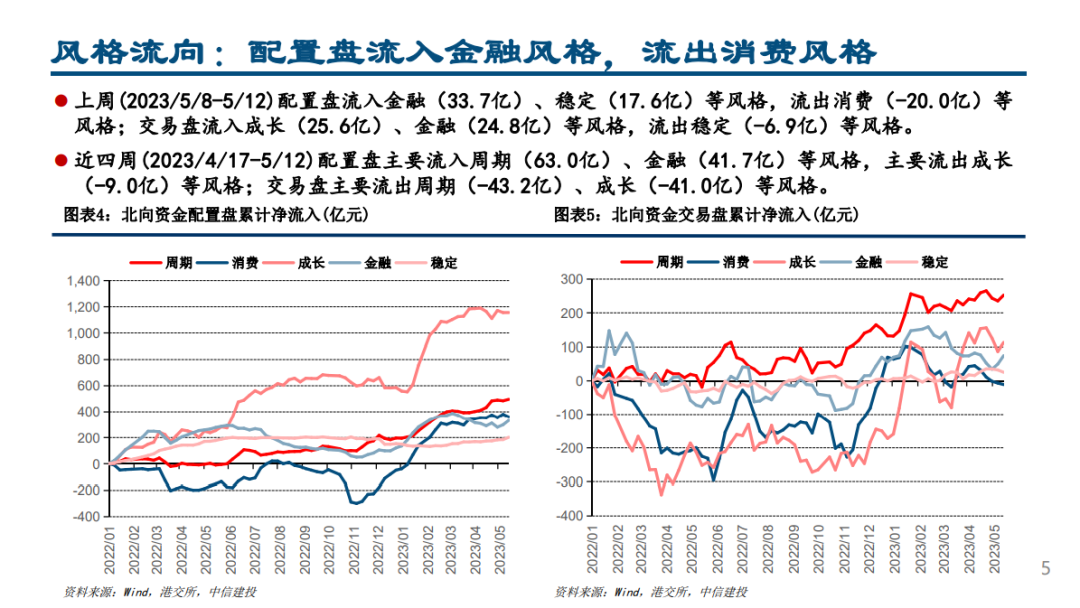

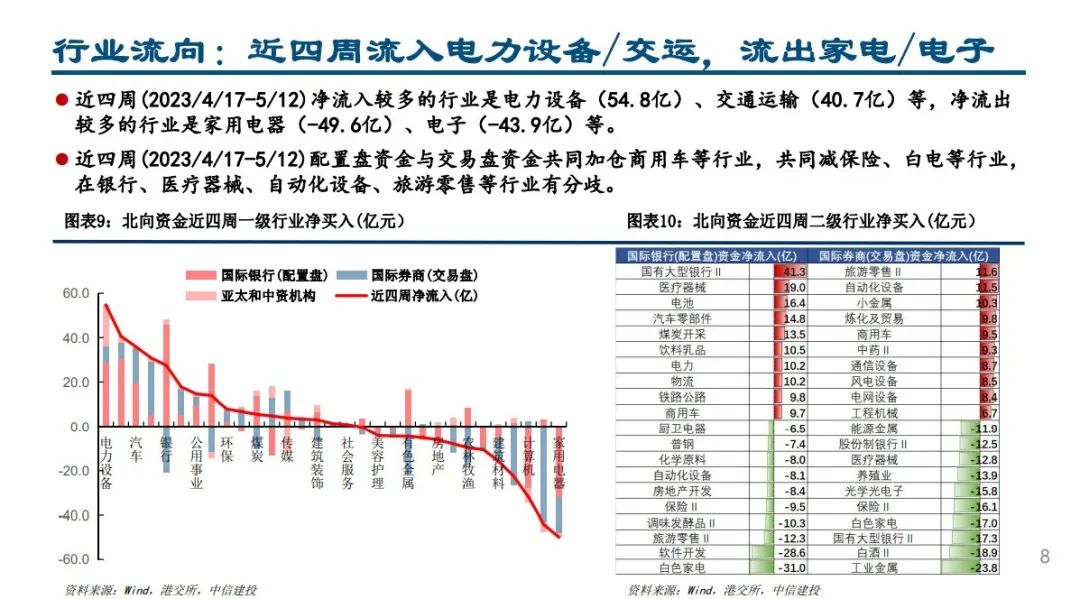

●风格流向:配置盘流入金融风格,流出消费风格。上周配置盘流入金融(33.7亿)、稳定(17.6亿)等风格,流出消费(-20.0亿)等风格;交易盘流入成长(25.6亿)、金融(24.8亿)等风格,流出稳定(-6.9亿)等风格。近四周配置盘主要流入周期(63.0亿)、金融(41.7亿)等风格,主要流出成长(-9.0亿)等风格;交易盘主要流出周期(-43.2亿)、成长(-41.0亿)等风格。

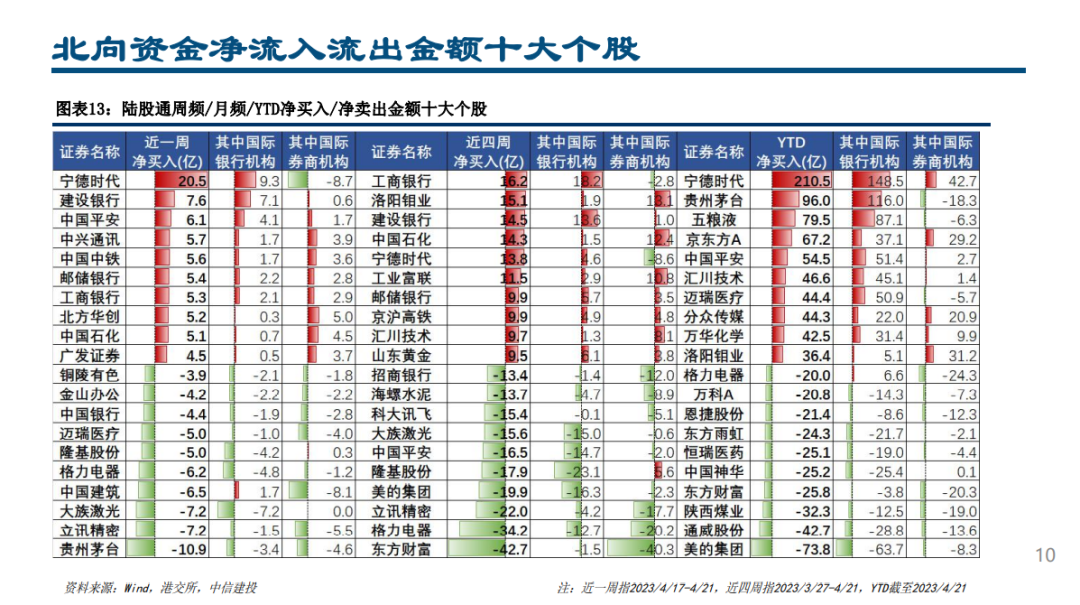

●产业链流向:配置盘流入银行、锂电、汽零等产业链;交易盘加仓游戏、半导体设备较多。上周配置盘资金增持银行(23.4亿)、锂电池(11.5亿)、汽车零部件(10.3亿)等产业链,减持白酒(-7.9亿)、白电(-7.6亿)等产业链;交易盘资金增持游戏(14.1亿)、半导体设备(7.9亿)、石油(6.6亿)等产业链,减持锂电池(-7.6亿)、医疗器械(-6.6亿)、消费电子(-3.5亿)等产业链。配置盘和交易盘共同加仓游戏、半导体设备较多,在锂电池产业链的分歧较大。

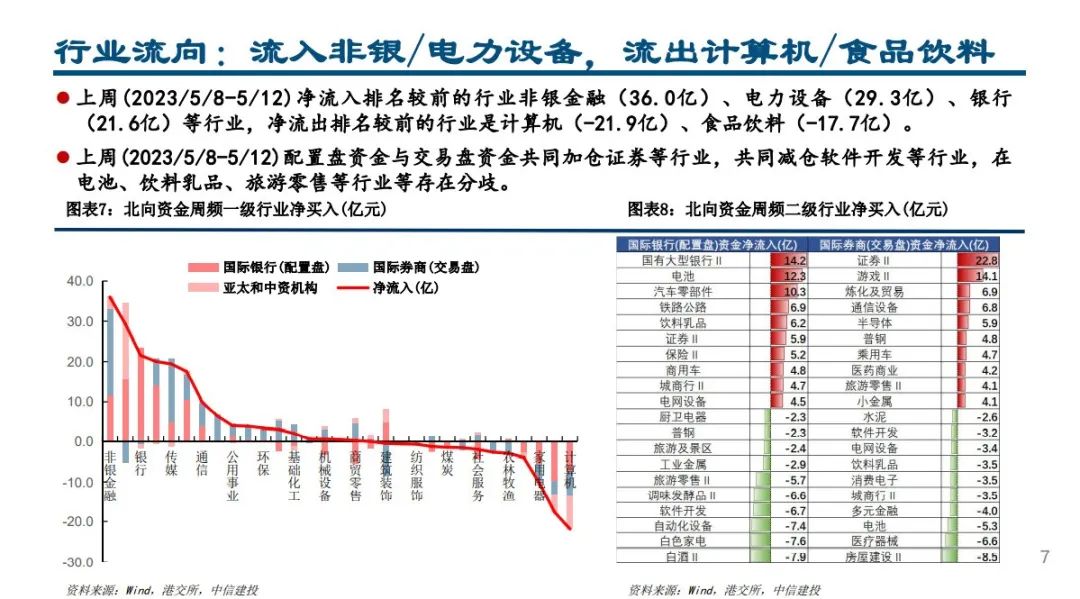

●行业流向:流入非银/电力设备,流出计算机/食品饮料。上周净流入排名较前的行业非银金融(36.0亿)、电力设备(29.3亿)、银行(21.6亿)等行业,净流出排名较前的行业是计算机(-21.9亿)、食品饮料(-17.7亿)。上周配置盘资金与交易盘资金共同加仓证券等行业,共同减仓软件开发等行业,在电池、饮料乳品、旅游零售等行业等存在分歧。

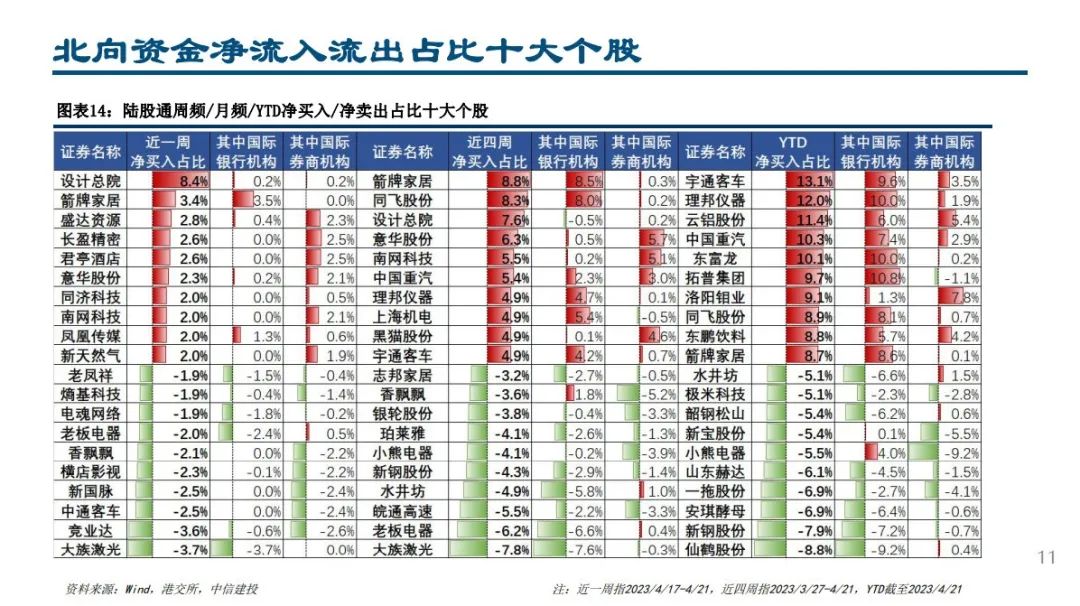

●个股流向:宁德时代(20.5亿)、建设银行(7.6亿)获外资加仓较多;贵州茅台(-10.9亿)、立讯精密(-7.2亿)遭外资抛售较多。

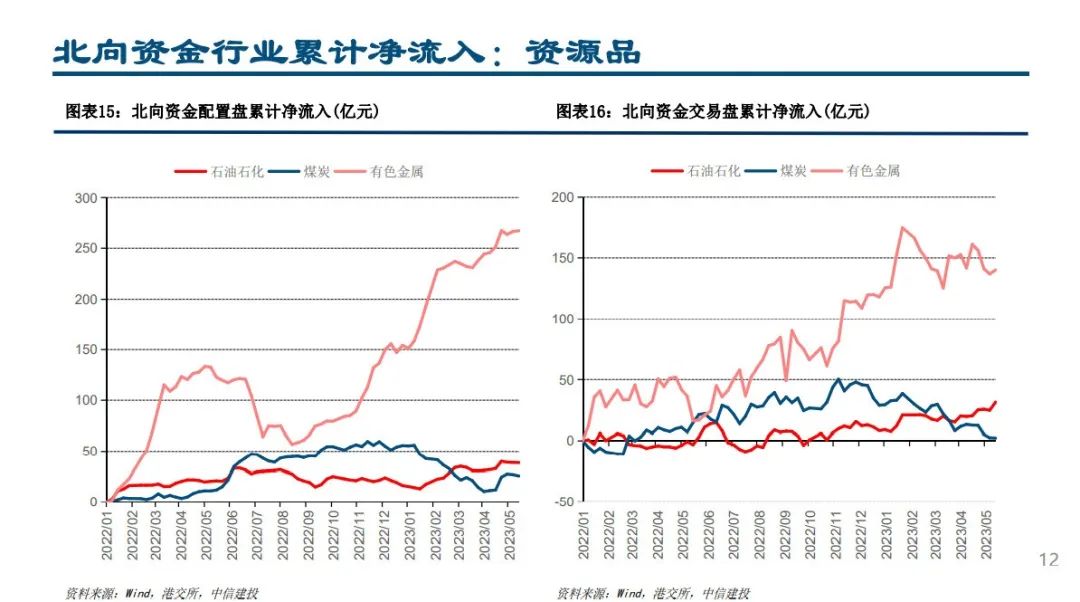

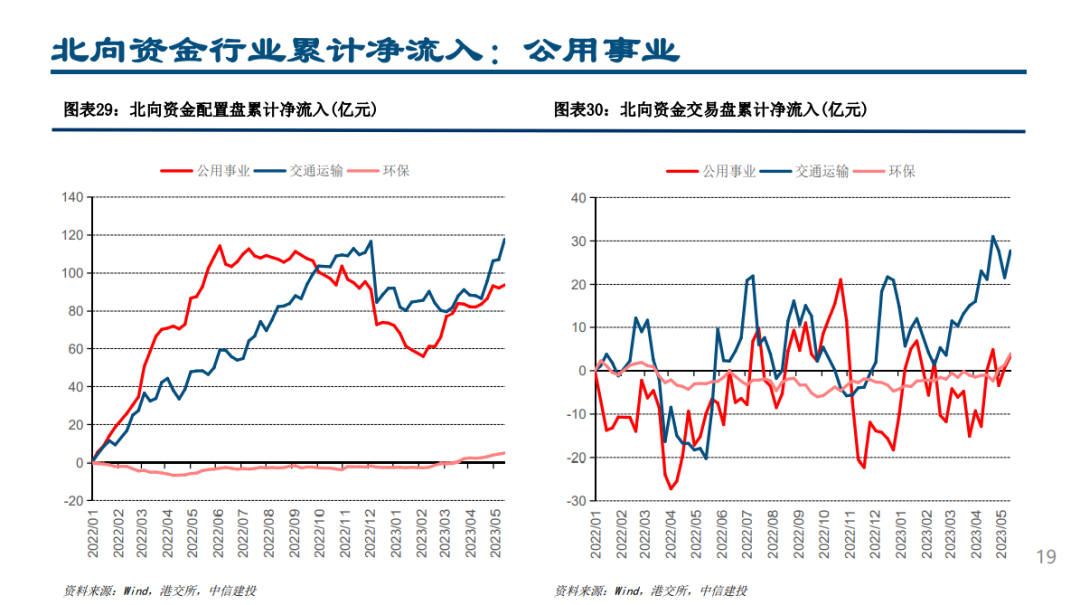

●周期资源品板块:配置盘资金流入有色、建筑材料等行业,流出钢铁、化工等行业;交易盘流入石油石化等行业,流出建筑装饰等行业。

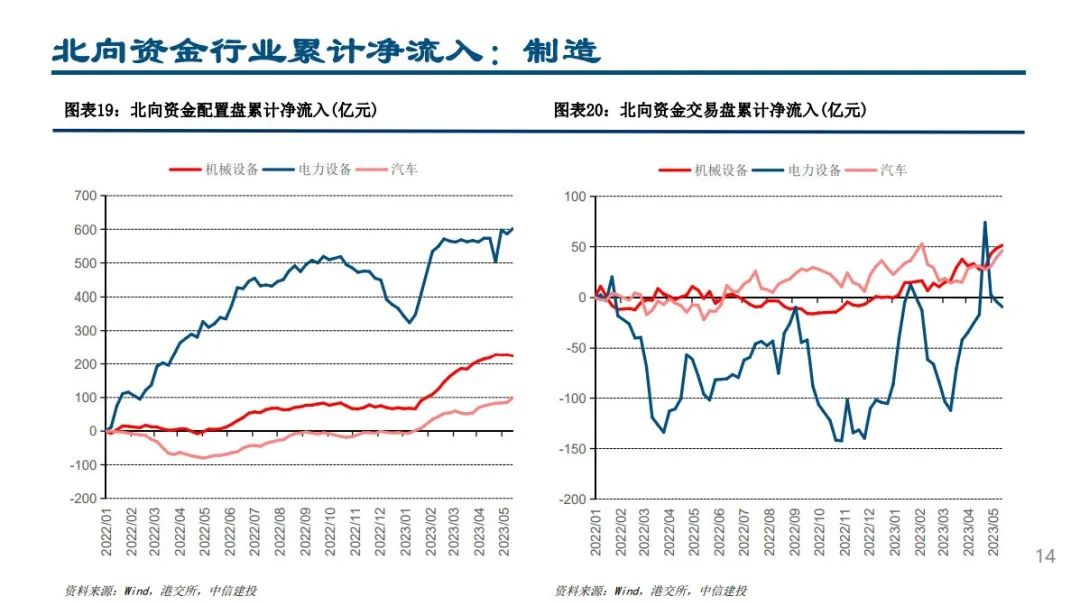

●中游制造板块:配置盘流入电力设备、汽车,流出家用电器;交易盘流入机械设备、汽车,流出家用电器。

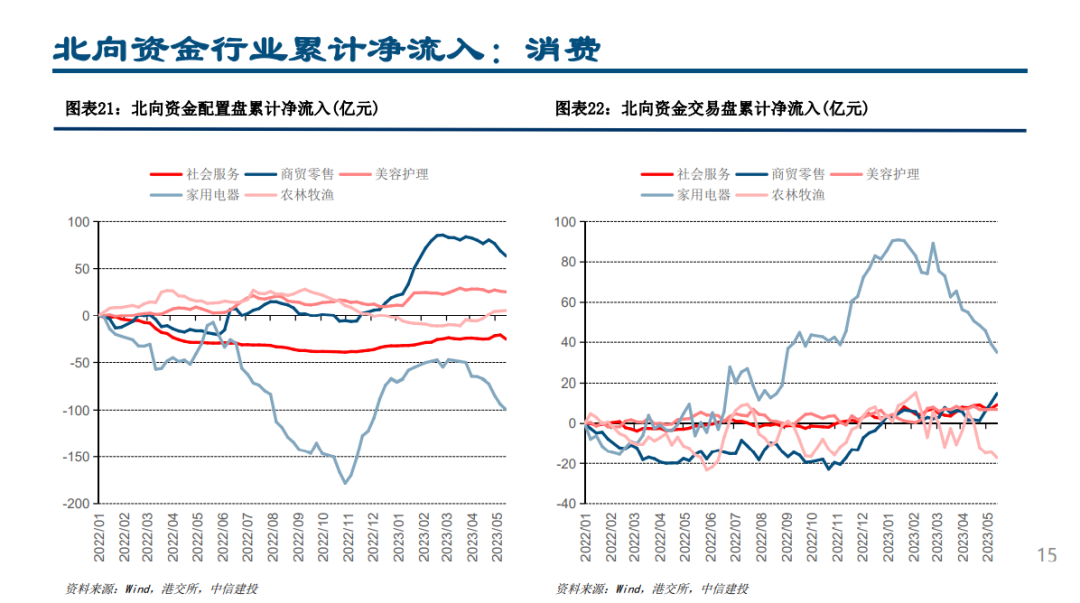

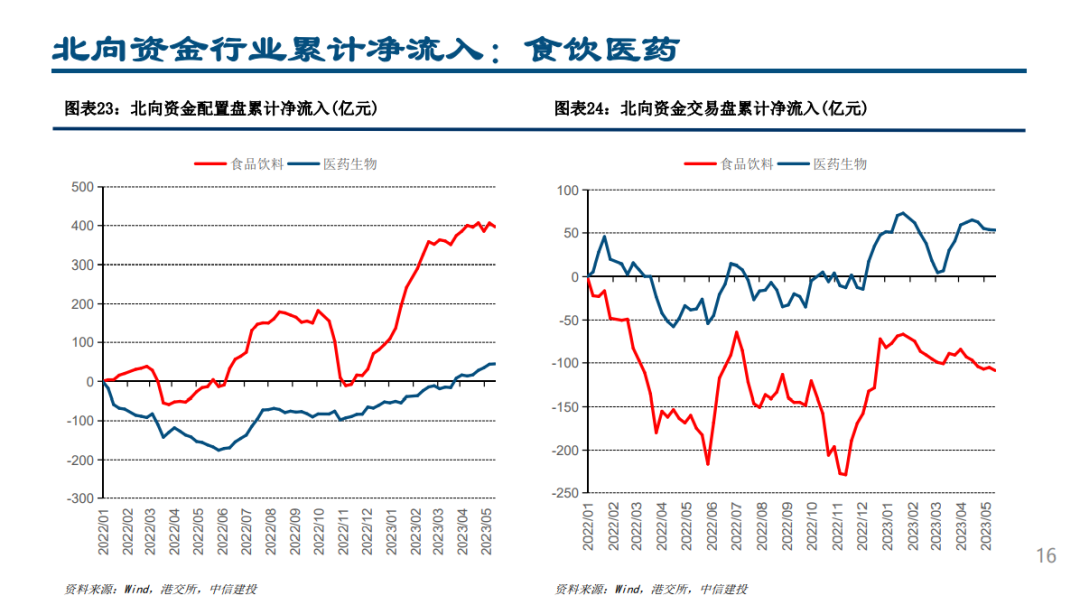

●消费板块:配置盘和交易盘资金在医药生物、食品饮料等行业分歧较大。

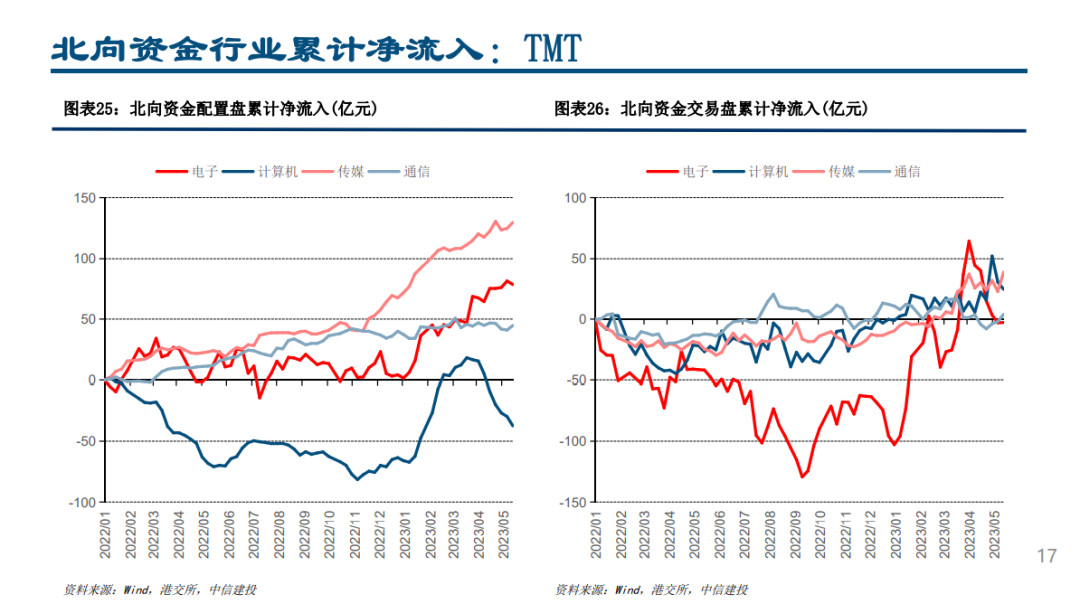

●TMT板块:配置盘资金流入传媒、通信,流出电子、计算机;交易盘资金流入传媒、通信,流出计算机、电子。

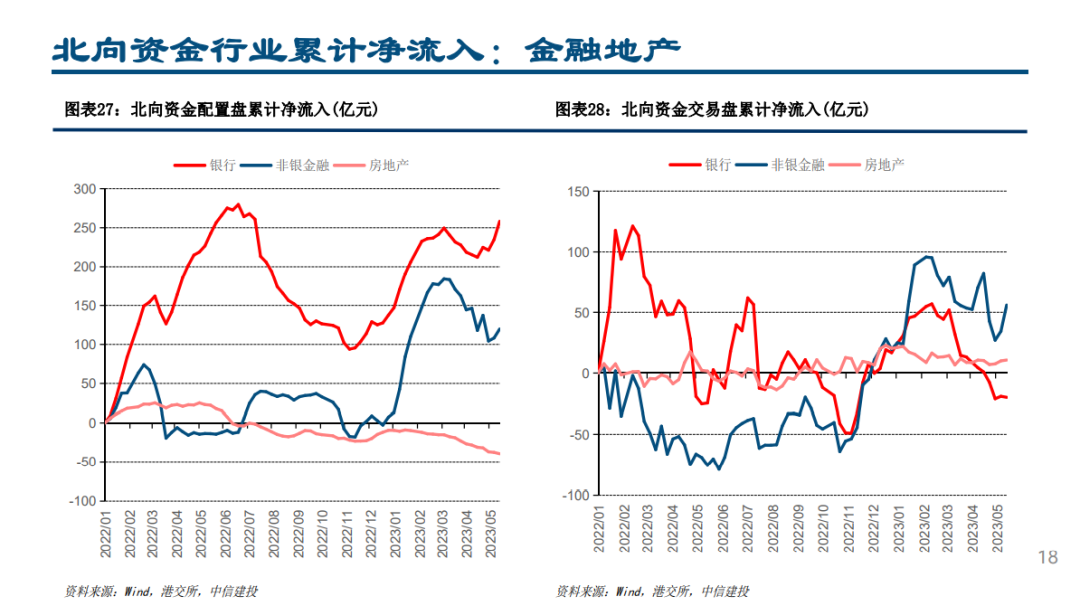

●金融地产公用板块:配置盘资金流入银行、非银等行业,流出房地产等行业;交易盘资金流入非银金融、交通运输、公用事业等行业。

注:近一周指2023/5/8-5/12,近四周指2023/4/17-5/12,YTD截至2023/5/12

风险提示:资金净流入数据根据持股量变动和成交均价估算得到,存在一定的统计误差;研究报告使用的公开资料可能存在信息滞后或更新不及时的情况;政策不及预期,或存在后续增量政策与预期不一致的情况;经济下行超预期,疫情对经济的扰动超预期;海外市场波动超预期,海外经济下行超预期,全球流动性紧缩超预期,中美利差走阔存在风险,人民币汇率存在波动风险;海外黑天鹅事件,地缘冲突持续超预期,关注海外资本市场风险溢出效应传染国内市场。

本篇文章来源于微信公众号: 陈果A股策略