【中信建投金融工程】深度专题127:机构资金研究系列之三:利用ETF资金流入构造指数择时策略

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心结论

本文介绍了利用ETF资金流入-收益划分象限后构造择时信号的方法,以沪深300类ETF为例使用该方法对其进行择时,在样本外滚动测试中,择时累计收益327.01%,年化收益17.59%。策略在周频和月频下年化收益分别为18.55%和16.3%。日频换手52.7倍,周频平均年换手20.1倍,月频平均年换手9.6倍。该择时方法在上证50和创业板指ETF中均能有较好效果。

ETF划分及发展情况

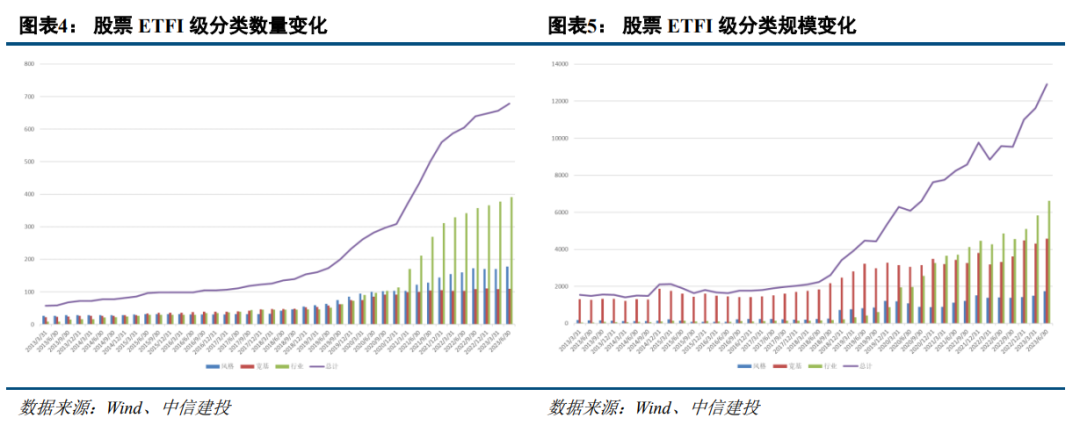

根据股票型ETF(不包含指数增强型)所跟踪对应指数的不同,我们将其划分为三大类:宽基、行业和风格。从近两年发展来看,受益于自身的灵活性,行业ETF和风格ETF未来无论是规模还是数量均有希望迎来更广阔的市场。

ETF投资的机构化

当前ETF机构投资者占比中位为43.45%,公募FOF对ETF的投资热度上升。使用ETF构造组合的FOF型ETF相较于传统FOF有交易便利、费率低和流动性较好的特点,海外市场发展迅速,对于ETF产品线覆盖面广,风格品种丰富的基金公司而言,FOF型ETF无疑是FOF产品未来创新化发展方向之一。

沪深300类ETF资金流和收益关系

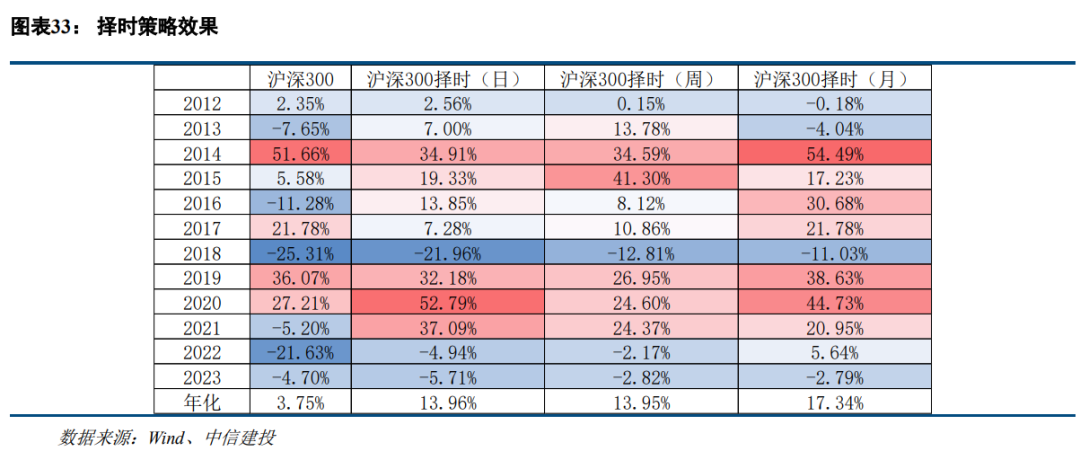

我们对ETF区间收益及净流入进行象限划分,考察不同窗口期的象限日度占比以及未来收益情况。在沪深300类ETF中,短期ETF下跌资金流出后未来收益为负概率较大。据此构造样本内择时效果,月频择时年化收益17.34%,月胜率61.19%。

根据资金流-收益象限构造滚动择时策略

使用多个窗口期构成的收益观点计算观点一致性,当向上观点强烈时做多,反之做空,模糊期空仓。2014年8月至2023年9月,沪深300滚动择时累计收益327.01%,年化收益17.59%,收益波动比0.8,最大回撤21.56%,Calmar比0.82,换手率52.7倍。同时在周频和月频下年化收益分别为18.55%和16.3%。

在其他指数泛用性

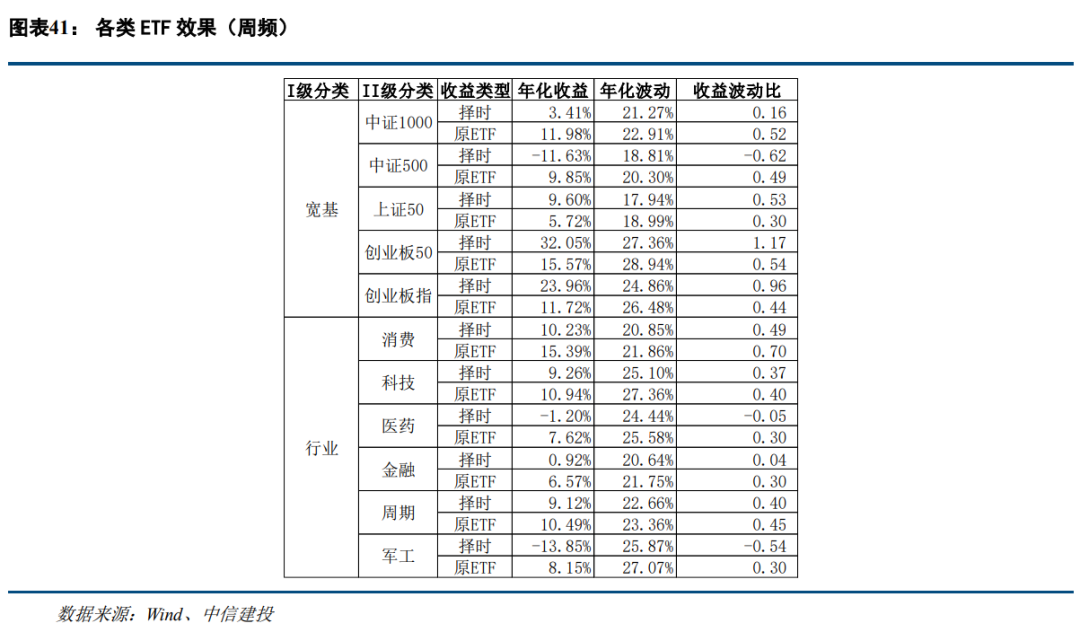

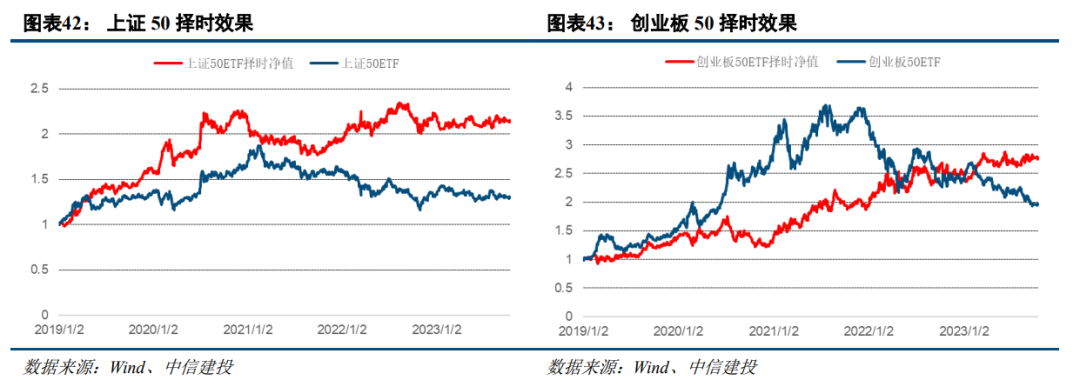

该模型在宽基类中,除本文已探索的沪深300外,在上证50、创业板50和创业板指有较好效果,其中创业板50择时年化32.05%,收益波动比1.17。受限于行业类ETF投资范围细化程度更高,该方法在行业类ETF内没有较好效果。

风险提示:1、基金过去业绩不代表未来收益;2、量化模型存在失效风险;3、资金流估算可能存在误差;4、模型可能存在样本外失效问题。

主要内容

一、ETF投资的机构化

1.1

ETF发展现状

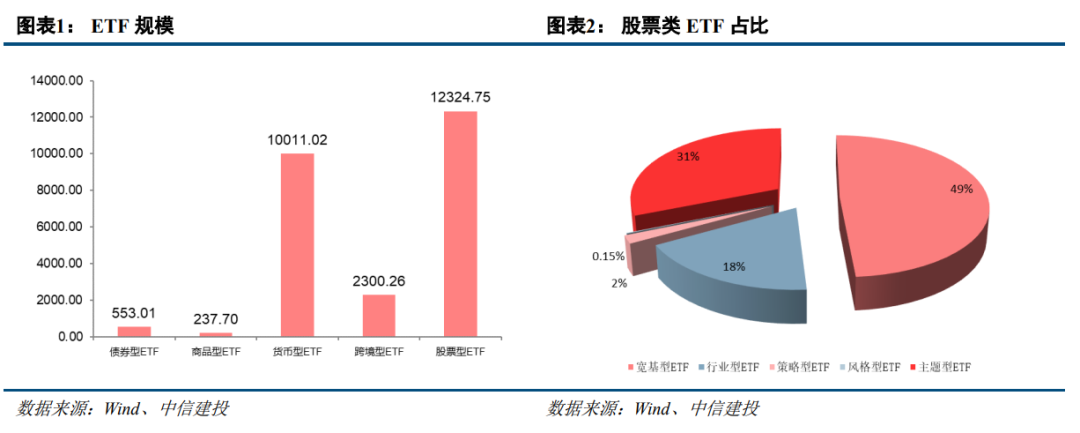

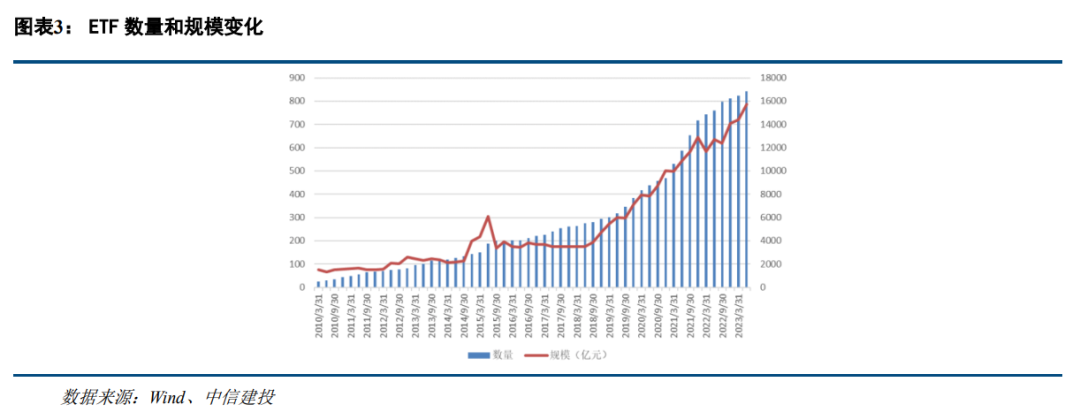

ETF 是跟踪产品对应标的指数并在交易所上市交易的基金。2004 年 12 月,华夏基金推出了我国第一只 ETF——上证 50ETF(510050.SH),拉开了我国 ETF 发展的序幕。

2023年9 月末,国内 ETF产品共849只,其中股票型ETF共689只,非货币型ETF共822只。ETF规模合计共25426.74亿元,其中股票型ETF规模合计12324.75亿元,非货币型ETF规模共15415.72亿元。

2019年后,ETF发展进入快车道,数量和规模均呈现爆发式增长。

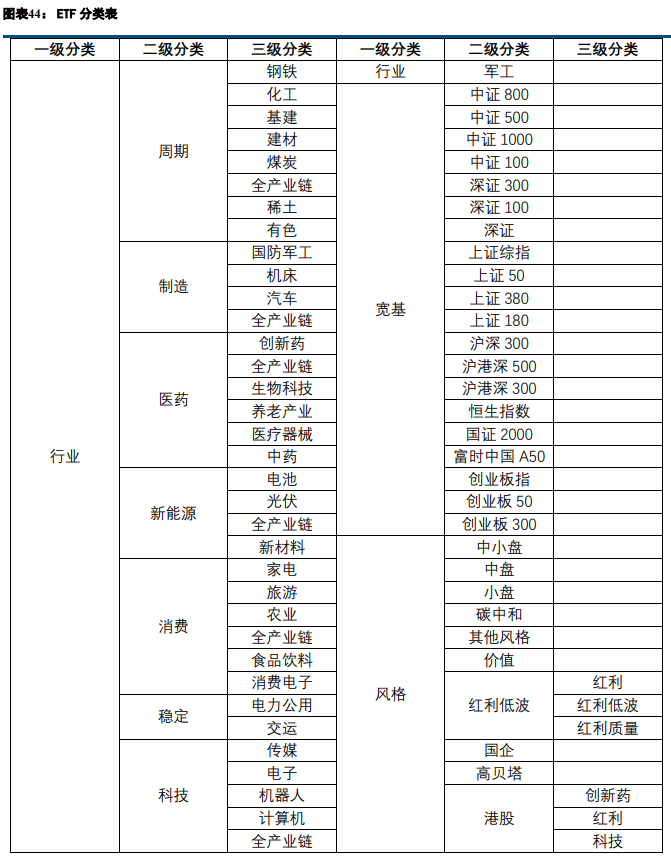

根据股票型ETF(不包含指数增强型)所跟踪对应指数的不同,我们将其划分为三大类:宽基、行业和风格;各个大类下下分45个二级分类,在二级分类下下分三级分类共47个,其中宽基不含三级分类。ETF分类我们放在附录中。

从股票ETF的发展来看,整体发展根据I级分类呈现接力式递进。2019年至2021年,宽基ETF迎来上涨潮,带动ETF发展增速整体上行;2021年后,行业ETF接棒宽基ETF发展潮,仅2021年上半年,行业ETF数量增加96只,接近翻倍,2022年后,宽基ETF数量持平,行业ETF数量增速放缓,风格ETF数量和规模上涨。

从近两年发展来看,受益于自身的灵活性,行业ETF和风格ETF未来无论是规模还是数量均有希望迎来更广阔的市场。

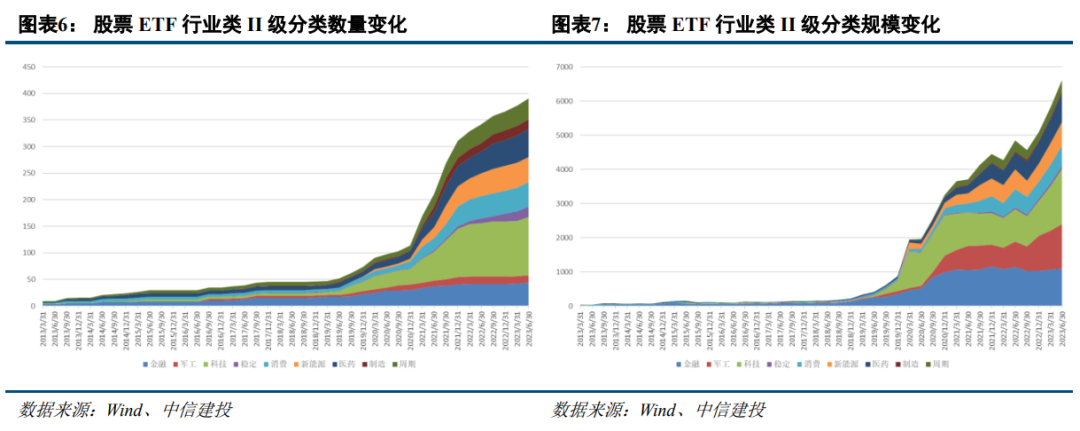

在行业ETF内部,科技ETF数量占比较高,但金融ETF和军工ETF尽管数量占比较低,规模占比相对较高。从发展历程看,新能源、医药和消费等主动权益青睐主题近年来增速放缓,科技ETF近年来仍有较高增速。

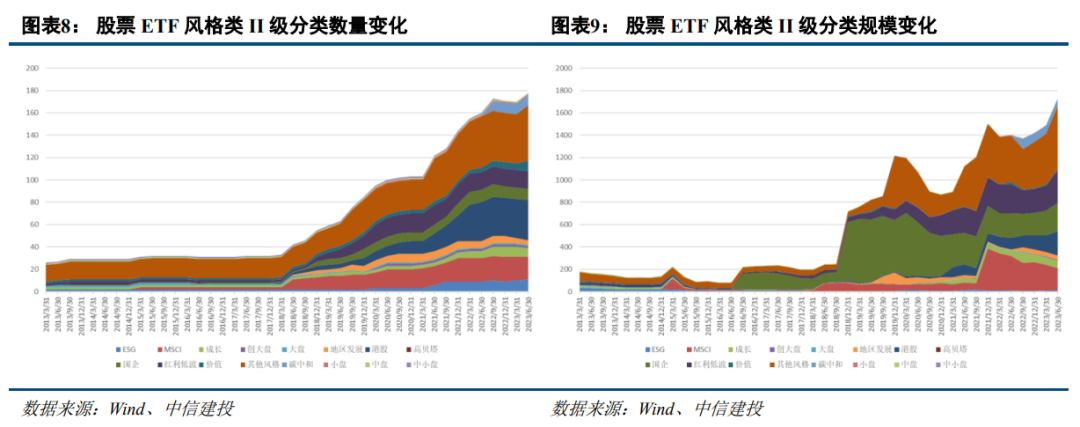

在风格ETF内部,除去未进行分类的其他风格,港股、MSCI相对占比较高,近年来ESG、碳中和等概念ETF有较大的发展。

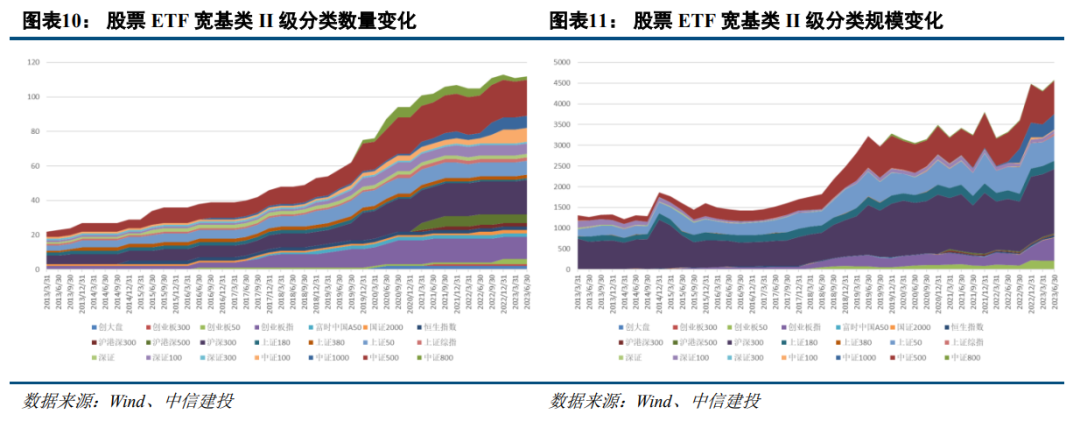

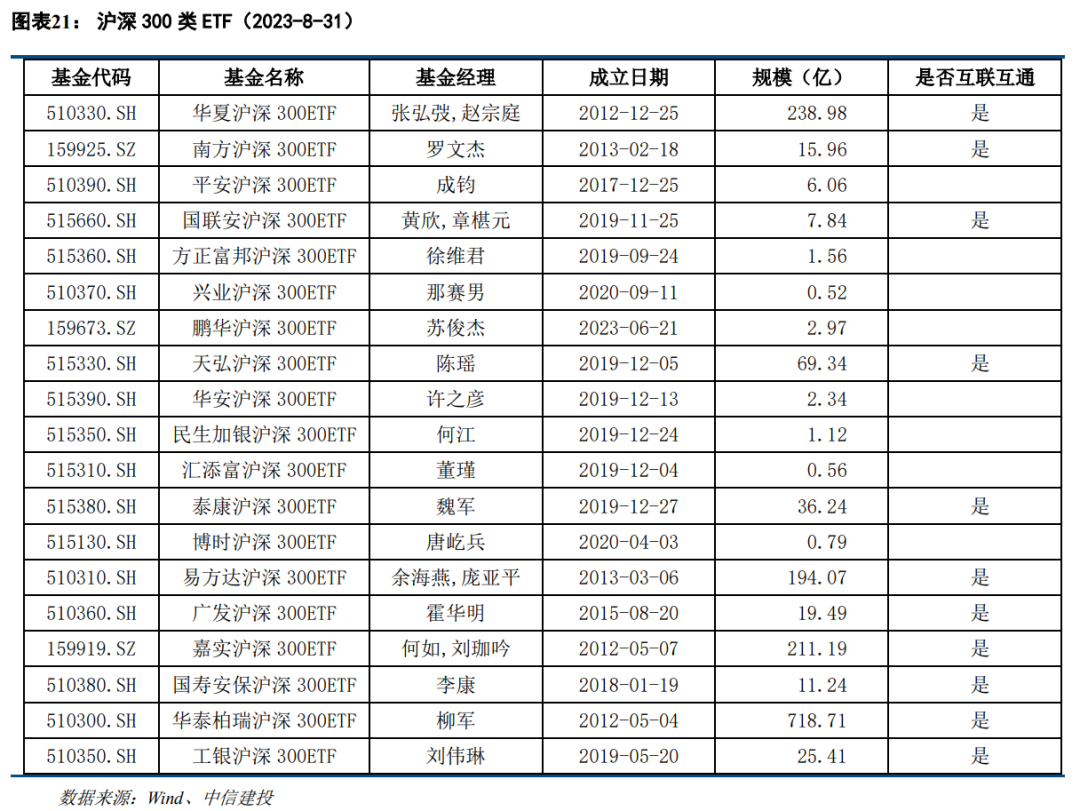

在宽基ETF内,沪深300和中证500占据绝对优势。

1.2

公募FOF对股票型ETF投资变化

国内公募FOF发展起步于2018年,和ETF大规模发展的时间点相近。本节我们通过数据讨论公募FOF对ETF的投资热度。

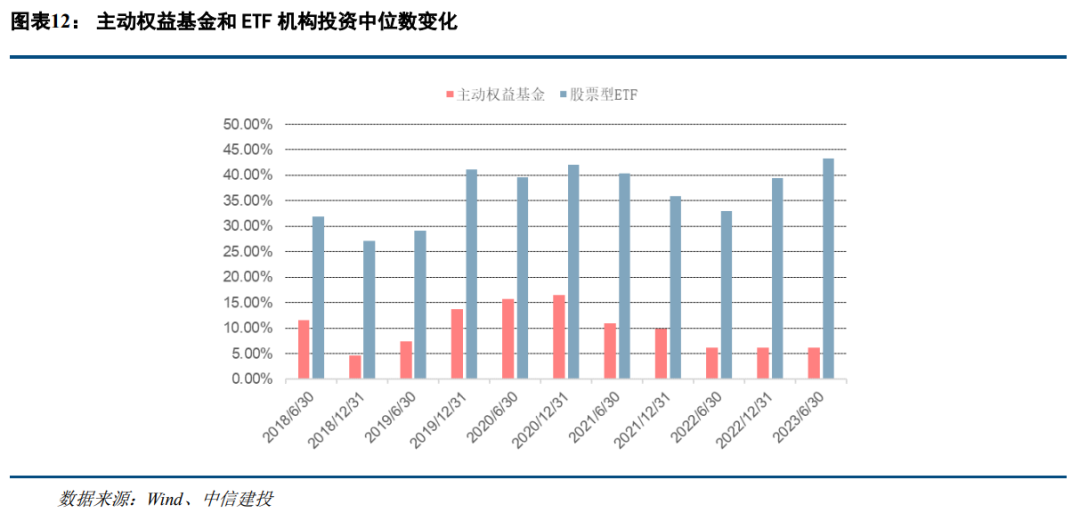

从ETF自身角度,机构投资者占比一直较高,和主动权益基金(普通股票、平衡混合、灵活配置、偏股混合)相比,2018年以来,股票型ETF的机构投资者占比中位数高于30%,且近年有上涨态势,目前股票型ETF机构投资占比中位为43.45%,而主动权益基金机构投资者占比2020年以来持续下降,2021年后中位数低于10%,最新一期机构持仓中位数为6.15%。

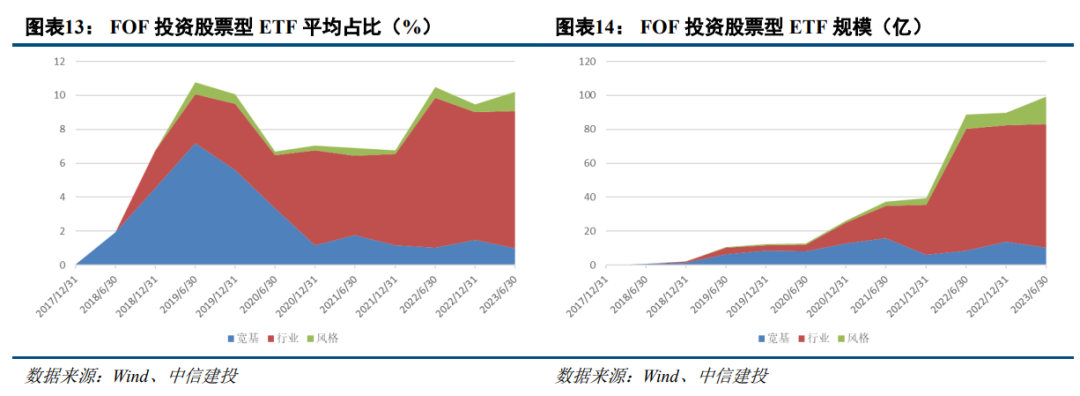

统计公募FOF(仅合并统计A类)对股票型ETF的投资趋势变化,2021年前公募FOF持有ETF规模在40亿元以下,平均持有占比7.04%,2021年后,尽管公募FOF持有ETF的平均占比下降,但整体持有ETF规模仍然持续上涨。

需要注意的是,公募FOF对ETF的持有权重2020年来中位数不会超过10%,表明国内FOF对ETF的投资整体权重水平偏低。但有少数FOF会持有ETF权重接近甚至超过80%,这种FOF型ETF,即以某种FOF策略指数为跟踪标的,但其底层投资资产或跟踪指数的构成为ETF的基金相较于传统FOF有交易便利、费率低和流动性较好的特点。

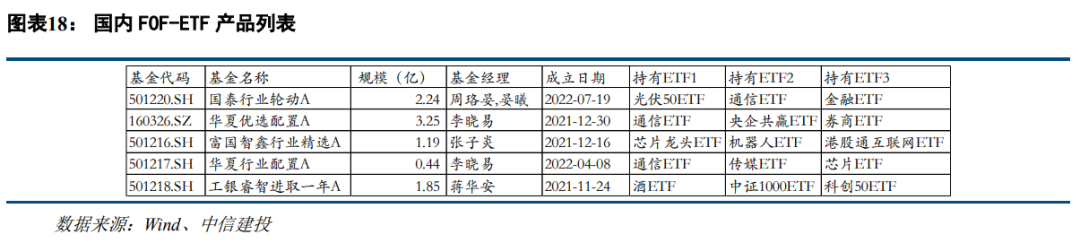

以富国行业精选FOF(501216)为例,该FOF的投资特色即为风格轮动和行业轮动策略。从2023年半年报披露显示,该FOF持有14只基金均为ETF,不对主动权益基金进行投资,所持有ETF合计占净值比80.71%,覆盖的ETF种类主要集中于行业ETF,前三大重仓跟踪指数为芯片、机器人和互联网,同时该FOF对同基金公司内的ETF持有权重较高,最近两期披露显示持有同公司ETF占比平均接近50%。

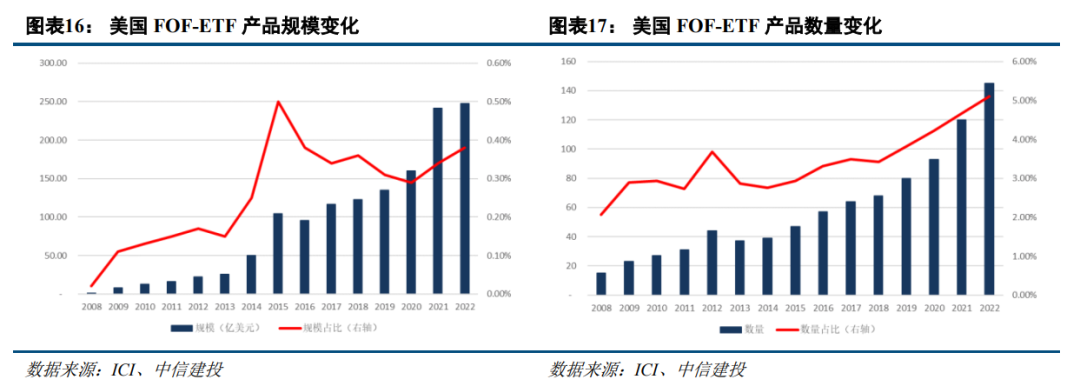

从海外市场看,美国第一只FOF型ETF在2008年发行,之后一直保持良好发展态势,据ICI的基金年报统计显示,2022年末FOF型ETF数量145只,平均每年新发15只,同时规模达到247.41亿美元,相较于2008年的0.97亿美元,规模年复合增长率达到48.56%;虽然相较于ETF总体数量,FOF型ETF数量占比不超过5%,但近年来一直保持稳定上涨。规模上FOF型ETF占ETF总体规模不足0.4%,2019至今保持占比扩大的趋势。

我国目前FOF型ETF共5只,成立时间均较晚,尚处于发展起步阶段。而对于ETF产品线覆盖面广,风格品种丰富的基金公司而言,FOF型ETF无疑是FOF产品未来创新化发展方向之一。

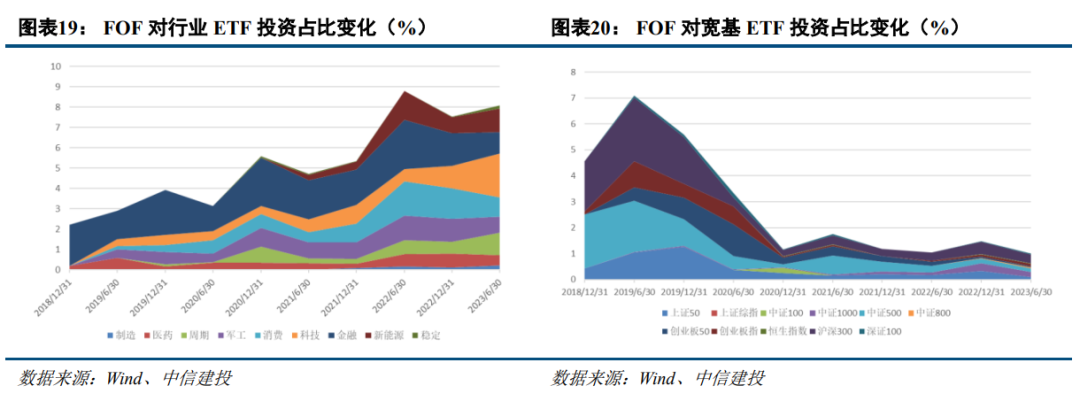

从公募FOF对所投资ETF的偏好来看,2020年前对宽基类ETF的投资占比较高,2020年后,公募FOF对行业类ETF的投资占比迅速攀升。

对细分品种的偏好上,行业内FOF对金融、科技和消费持有占比较高,2023年FOF增加了科技ETF和周期ETF的配置,减少金融和消费ETF配置比例。宽基内配置较多为沪深300和中证1000,而在时序变化层面,FOF大幅度减少了中证500和创业板指的配置比例,目前FOF对创业板指的配置比例低到可以忽略不计。

FOF对风格类ETF的配比集中在少数几个风格中,目前持有红利低波、国企风格权重相对较高,同时今年以来增加了红利低波类ETF的持有比例。

受益于国内ETF发展方兴未艾以及公募FOF对ETF的投资热度逐渐提升,扩充和加深对ETF产品的研究是必要的。

我们在过往的报告《基于主题分类的基金行业轮动FOF策略》和《基金长期能力因子应用——利用优选基金构造行业轮动策略》中,从主动权益基金视角研究主动权益基金对股票行业加减仓行为从而构建行业轮动策略,因此,从机构视角来看,相对持有比例较高的ETF的资金流入对ETF未来的收益是否有一定相关性也是一个研究方向。本文即是对ETF的净流入以及未来收益之间关系进行定量研究。

二、ETF净流入和未来收益关系

2.1

ETF净流入计算

ETF每日净流入的计算公式为:

ETF每日净流入=(ETF当日流通份额-ETF昨日流通份额)*当日平均成交价。

剔除ETF成立第一个月的数据后,多日净流入即将每日净流入进行相加得到。我们以沪深300类ETF的累计净流入以及收益为例,需要注意的是此处沪深300ETF净值走势可以理解为沪深300全收益指数(H00300.CSI)。

从沪深300类ETF的净流入和净值对比可以看出,ETF净流入-ETF收益之间存在较为明显的反向关系。这和ETF持有者多为机构有关,机构在ETF的交易过程中更为理性,存在下跌-买入和上涨-卖出的关系。但是我们也要注意到,在这种负向关系中,也存在指数涨跌和资金流入同向变动的时刻,我们所研究的目标,就是探寻这些“异样”的时刻能否对未来产生启示。

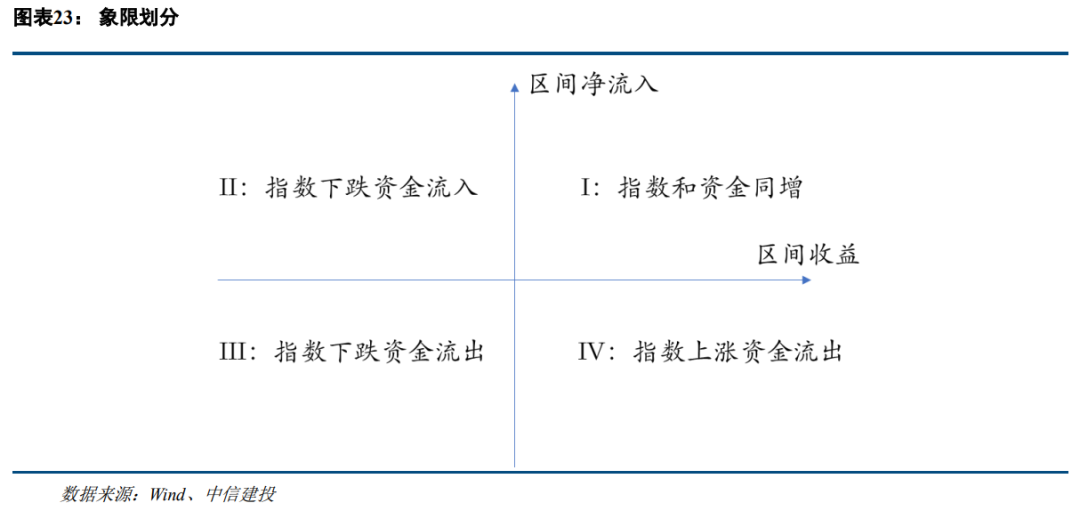

为了研究,我们对ETF过去一段时间区间的收益以及净流入进行象限划分,并考察每个象限占比以及未来收益情况。其中,当指数和资金同增时为第一象限,指数下跌但净流入为正时为第二象限,以此类推。

2.2

象限和未来收益划分

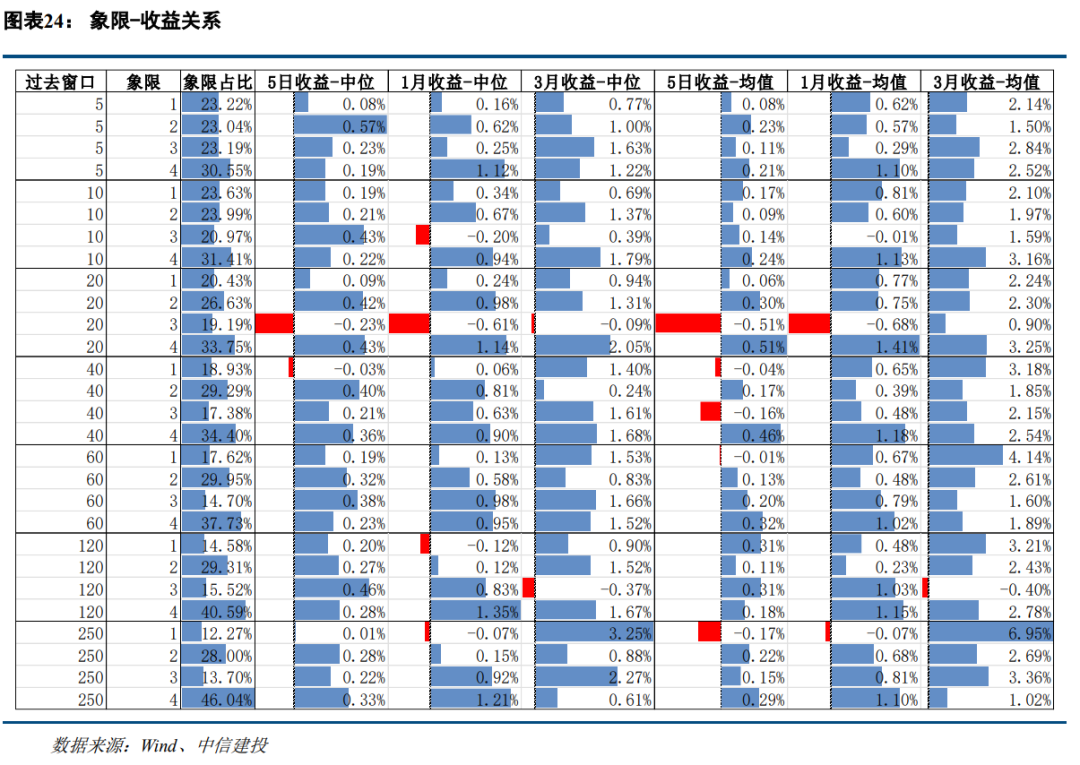

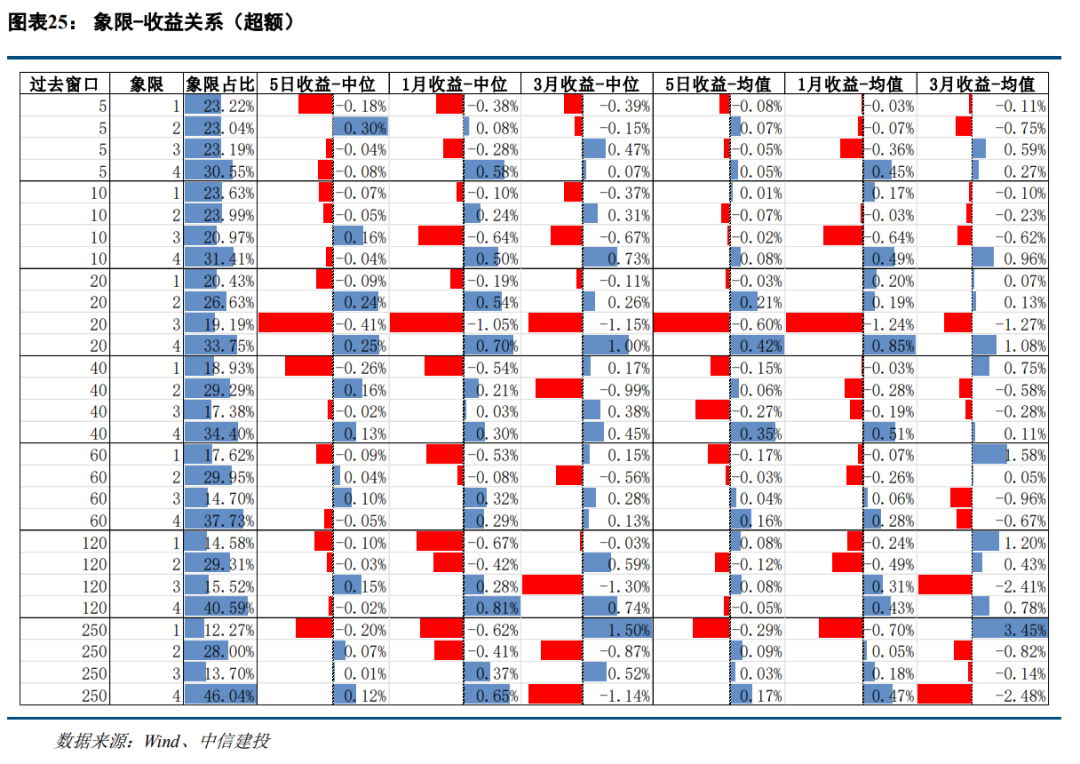

以沪深300类ETF(以下简称ETF)为例,我们考察不同窗口期的象限日度占比以及未来收益情况。考察时间窗口为2013年至2023年9月底。

从象限来看,1到3象限在窗口期内占比较为平均,而4象限(指数上涨资金流出)占比相对较多,超过30%。而随着过去窗口期长度的延长,2和4象限占比逐渐提升。因此,从短期看,ETF的上涨会带来资金流出,而下跌和资金流入之间的关系并不明显。而在中长期,指数的涨跌和资金流入之间关系的负向关系趋于明显,和我们从收益-资金流的图中所看到的类似。长期来看,指数上涨大部分时间内资金流出,指数下跌大部分时间内资金流入。

同时,我们统计各个象限收益相对所有象限平均收益的相对收益。

而在“过去象限-未来收益”的架构中,我们考察每个象限未来n个交易日的累计收益均值以及中位数。

随着短期到中长期过去窗口逐渐增加,1象限(资金流和收益同增)未来1月内收益始终较低,但过去资金正向流入以及ETF正收益的情况下,未来3月收益会迎反转,这种反转的幅度随着过去窗口期的增加而增加。当过去1年资金正向流入同时ETF正收益的情形下,未来3月平均累计收益达到3.25%。

2象限(ETF下跌资金流入)中,过去短期ETF下跌,但同时有资金流入的情形下,未来短期内(5日)ETF收益会反转,对应ETF平均收益1.5%,中位收益1%;但在未来长期(3月),ETF会依然下跌。这个特点随着过去窗口期的延长而减弱,在过去窗口期延长至250日时,未来1月和3月的ETF收益累计超额均为负。

对于3象限(ETF下跌资金流出),我们将其和2象限一起考察,2、3象限实际上是从资金流角度对ETF过去窗口期动量效应的划分。资金流对ETF动量效应的划分受到动量-反转效应在短期和长期影响而呈现相反效应。在短期窗口的未来收益中,过去ETF下跌同时资金流入未来收益为正,但资金流出未来收益为负,当过去窗口转为长期,这个结论会相反。

4象限(ETF上涨资金流出)的考察我们和1象限进行对比,4象限未来收益和1象限未来收益基本相反,同样体现了资金流的分割效应。

总结来看,在沪深300类ETF中,短期1、2、4象限未来收益为正概率较大,3象限收益为负概率较大;长期1、3象限未来收益为正概率较大,2、4象限收益为负概率较大。

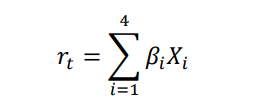

我们同样构造一个回归以展示象限-收益之间关系:

从回归结果看,1和3象限在长短期的未来收益预测效应呈现相反特征,短期-短期和长期-长期的预测效应更显著。

2.3

根据象限构造择时策略

根据2.2的结论,本节我们使用象限进行沪深300的择时,但是需要注意的是,本小节我们使用的是已经在全样本期内对象限-收益测试归纳出的结果,用于构造沪深300择时,因此可以看作是样本内的结果。

我们使用20日的结果,每日/周/月末根据当前的象限进行多空选择,当当前时点为1、2和4象限时,做多沪深300,当象限处于3象限时,进行做空。

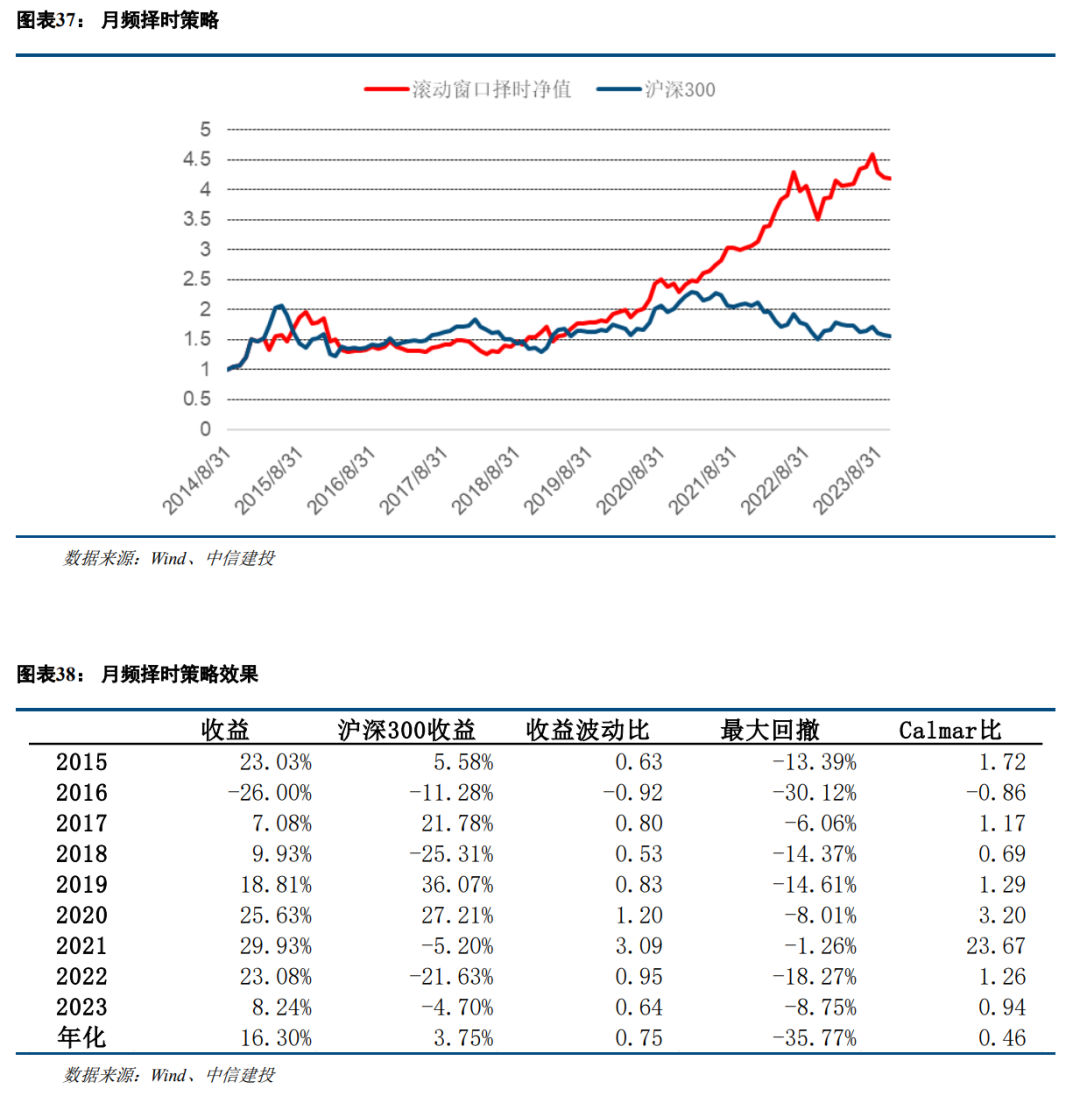

从结果看,日频、周频和月频的沪深300择时中,月频择时效果最好,年化收益17.34%,月胜率61.19%。

三、ETF资金流构建样本外滚动择时

3.1

样本外滚动择时模型构建

在2.3中,我们基于2012-2023的数据,总结了ETF流量收益与未来收益之间的关系,并根据过去象限划分构造了择时策略,但如我们在2.3开头所说,这样的择时策略未免有按图索骥之嫌,过去十余年的经验在未来还能是否适用尚不得而知。

因此本节将会利用ETF资金流构建滚动窗口的指数择时,由于我们注重当前时点的可得信息,因此可以看作是一个样本外的日频择时模型,可参考价值会更强。同第二节一样,我们依然在沪深300类ETF中进行尝试。

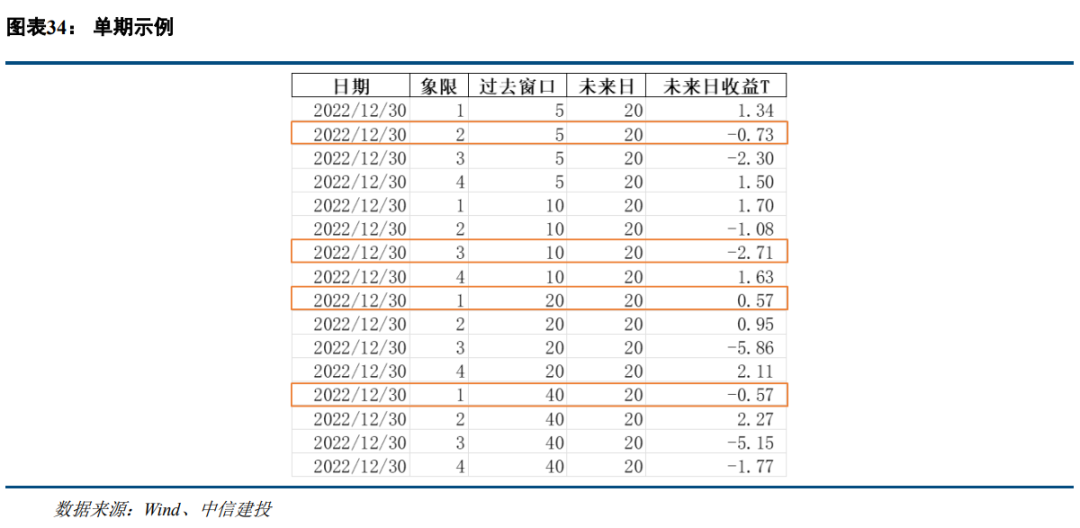

我们在每个t时点,分别计算过去w1,w2窗口期(w1:流入窗口,w2:收益窗口)t时点所处象限,因此对于每个时点t,都有不同流入和收益交叉窗口期的象限划分。

统计t时点可得数据下,过去两年每个窗口-象限未来收益的T值:

由于在每个t时点会对应多个窗口-象限-T的组合,因此我们将这些t时点的符合条件的组合,计算:

作为t日信号,信号的分子表示方向,信号的分母表示分歧;可以理解为每个窗口-象限-T组合都是对未来收益的一个观点,当观点趋向一致时,信号强度也会越强。最后,在日频上,当sign>0.1时做多,sign<-0.1时做空,其余时间为信号不敏感期,进行空仓操作。

3.2

样本外滚动择时模型结果

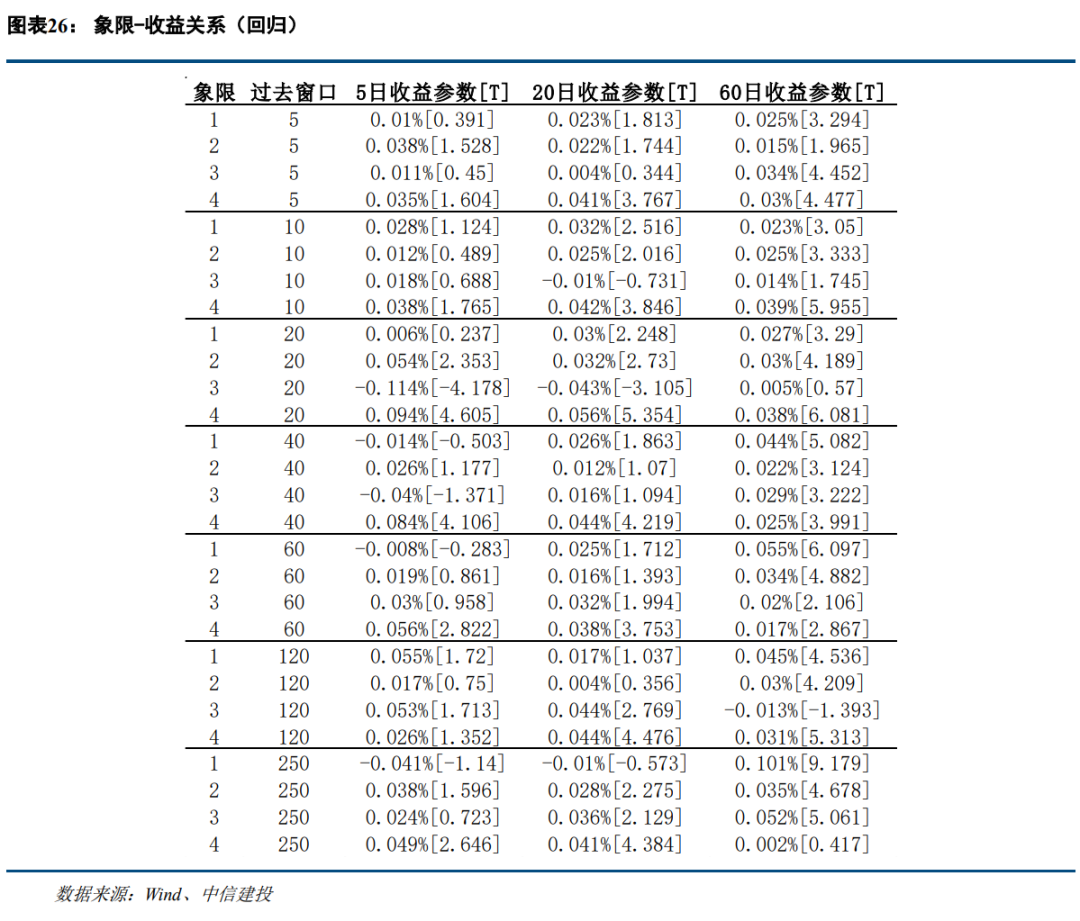

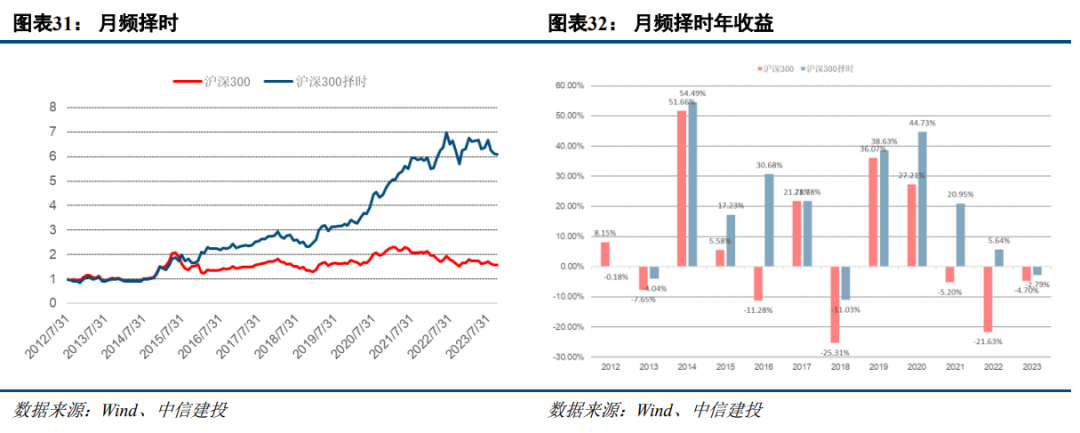

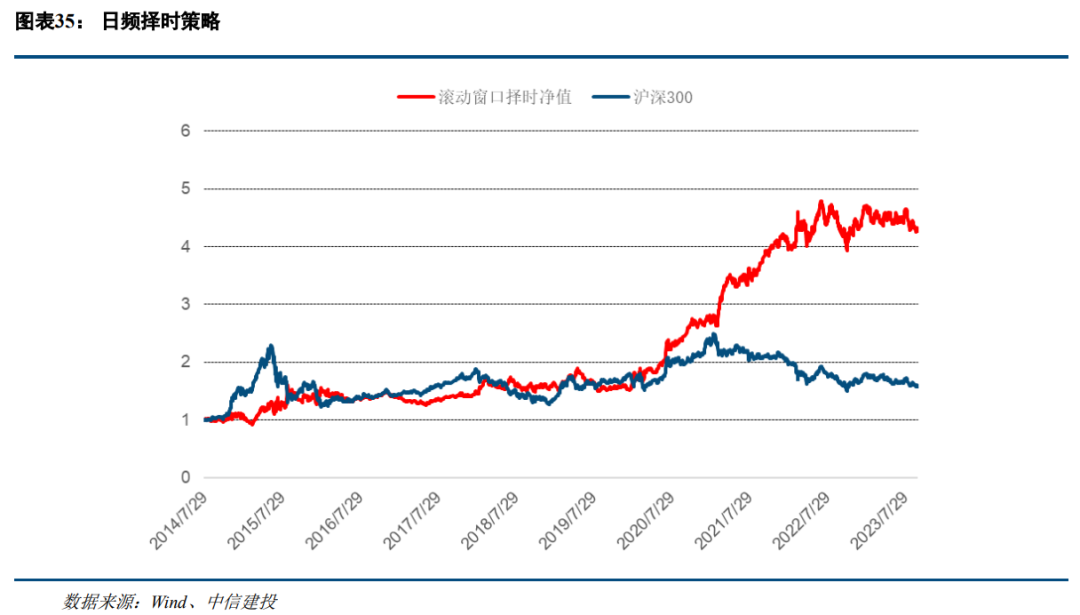

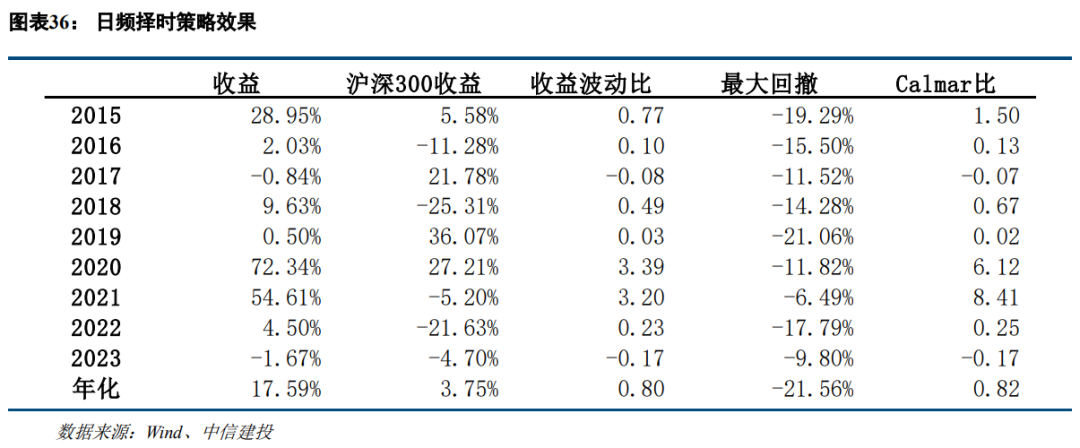

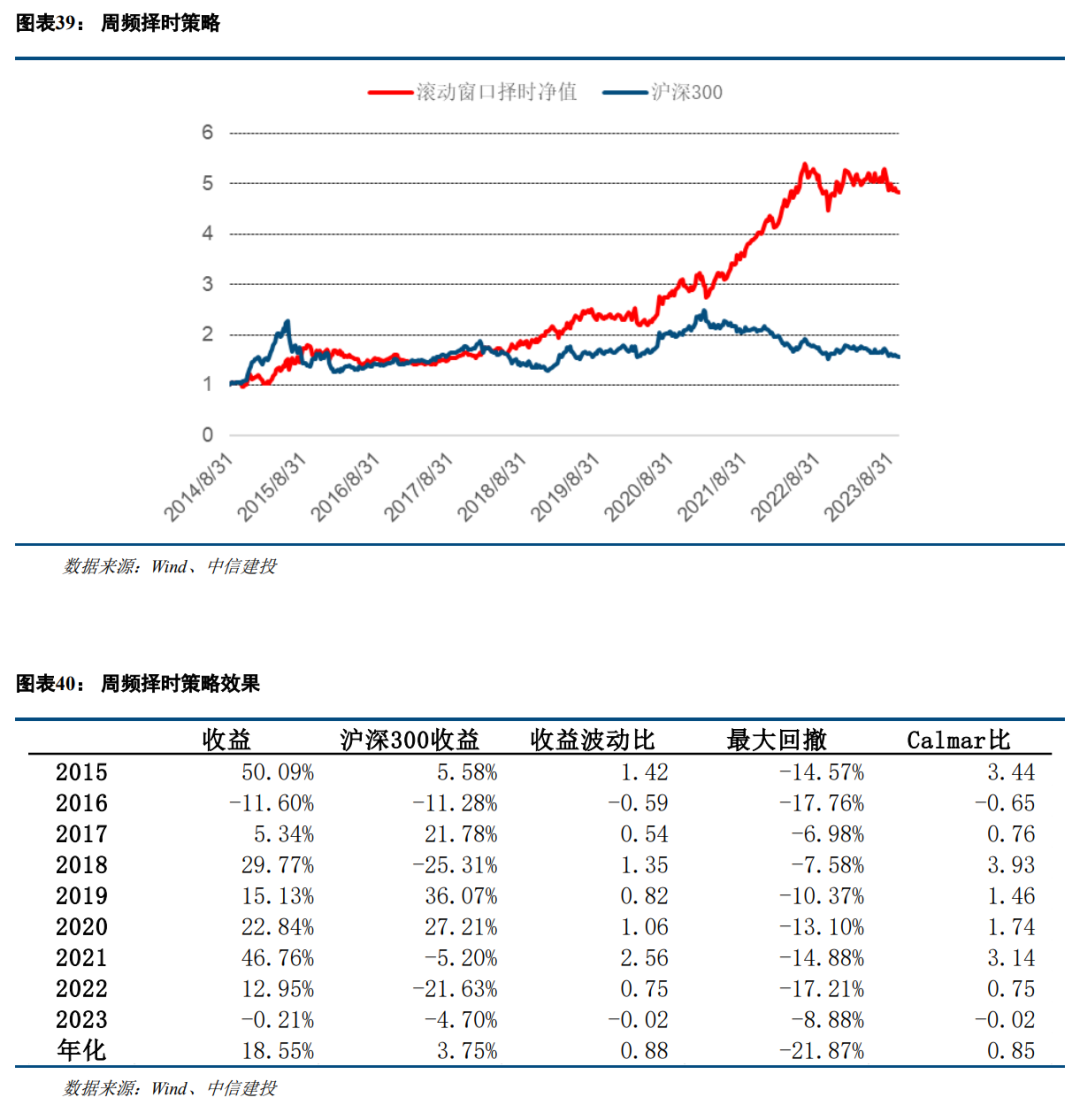

从2014年8月至2023年9月,沪深300滚动择时累计收益327.01%,年化收益17.59%,同期沪深300年化收益3.75%,收益波动比0.8,最大回撤21.56%,Calmar比0.82。

分各年看,滚动窗口的择时在2017、2019和2023年表现不佳。在对于沪深300的高点回避方面,策略表现较好。

策略换手率方面(由于策略存在做空,将做空和做多方向均算做1次交易,从做多向做空算2次交易),日频平均年换手52.7倍,我们同样测试了该方法在周频和月频的效果。周频平均年换手20.1倍,月频平均换手9.6倍。

策略在周频和月频下年化收益分别为18.55%和16.3%。

四、更多讨论

在第三章中,我们以市场交易量较大,同时机构投资者较为偏好的沪深300类ETF为例,讨论了利用净流入-收益象限划分构造指数择时策略的方式,实际上,受到ETF的持有结构、ETF分类下差异化和跟踪指数等种种差异,使用ETF流量和收益构造择时可能会有较大的结果差异。在此我们将讨论这种方法在其他类型ETF的应用方式。处于泛用性考虑,在模型参数上我们没有做调整,保留2019年以来的结果,同时剔除日均流量变化小于1亿元的ETF类。

该模型在行业类ETF内均没有较好效果,可能与行业类ETF中标的尽管同属一个二级分类,但标的间可能有较大差异有关,例如科技类ETF下辖13个子分类。而在宽基类中,除本文已探索的沪深300外,在上证50、创业板50和创业板指有较好效果,其中创业板50择时年化32.05%,收益波动比1.17,远高于原ETF。而在中证1000和中证500中效果较差。

五、结语

本文介绍了一种利用ETF资金流入-收益划分象限后构造择时信号的方法,以沪深300为例使用该方法对其进行择时,在样本外滚动测试中,2014年8月至2023年9月,累计收益327.01%,年化收益17.59%,远超同期沪深300指数。策略在周频和月频下年化收益分别为18.55%和16.3%。周频平均年换手20.1倍,月频平均年换手9.6倍。

同时我们使用该方法在更多的ETF种类中进行测试,结果显示在行业类ETF中很难有效,而在宽基类ETF的上证50、创业板50和创业板指中均能有较好效果。

宽基指数的择时困难重重,本文仅是从一个角度提供择时思路,后续仍有诸多研究亟待补充。

附录:ETF分类表

风险提示:

1、基金过去业绩不代表未来收益,基于多种方法对基金收益处理后的收益数据不能代表和保证基金未来业绩表现;

2、量化模型存在失效风险,从历史上看,由于市场结构变化可能导致量化模型对某阶段市场存在失效可能;

3、资金流估算使用流通份额变化和成交均价计算,仅为对资金流动的估算方式,并非详细计算资金流动,和真实资金流可能有差异;

4、量化模型可能存在样本外失效问题,本文所用择时模型进行滚动样本外测试,但对于更多种类ETF以及未来更长时间内的效果均可能存在参数失效问题。

证券研究报告名称:《机构资金研究系列之三:利用ETF资金流入构造指数择时策略》

对外发布时间:2023年10月26日

报告发布机构:中信建投证券股份有限公司

本报告分析师:丁鲁明 执业证书编号:S1440515020001

刘一凡 执业证书编号:S1440523070011

免责声明:

本公众订阅号(微信号:鲁明量化全视角)为丁鲁明金融工程研究团队(现供职于中信建投证券研究发展部)设立的,关于金融工程研究的唯一订阅号;团队负责人丁鲁明具备分析师证券投资咨询(分析师)执业资格,资格证书编号为:S1440515020001。

本公众订阅号所载内容仅面向专业机构投资者,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众订阅号不构成任何合同或承诺的基础,本公司不因任何订阅或接收本公众订阅号内容的行为而将订阅人视为本公司的客户。

本公众订阅号不是中信建投证券研究报告的发布平台,所载内容均来自于中信建投证券研究发展部已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅本公司已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

本公司对本帐号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本帐号资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据本公司后续发布的证券研究报告在不发布通知的情形下作出更改。本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本帐号资料意见不一致的市场评论和/或观点。

本帐号内容并非投资决策服务,在任何情形下都不构成对接收本帐号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本帐号内容做出的任何决策与本公司或相关作者无关。

本帐号内容仅为本公司所有。未经本公司许可,任何机构和/或个人不得以任何形式转发、翻版、复制和发布相关内容,且不得对其进行任何有悖原意的引用、删节和修改。除本公司书面许可外,一切转载行为均属侵权。版权所有,违者必究。

中信建投金融工程深度专题报告回顾

(点击标题可查看历史文章)

【资产配置】

【因子选股】

【交易策略与衍生品】

深度专题7:2015年衍生品市场政策总结及交[自]易策略 |

【基金产品研究与FOF】

本篇文章来源于微信公众号: 鲁明量化全视角