【国君金工】富国ETF轮动策略:超配银行——2023年3月期

陈奥林 从业证书编号 S0880516100001

徐浩天 从业证书编号 S0880121070119

摘要

01

富国ETF轮动策略近期表现

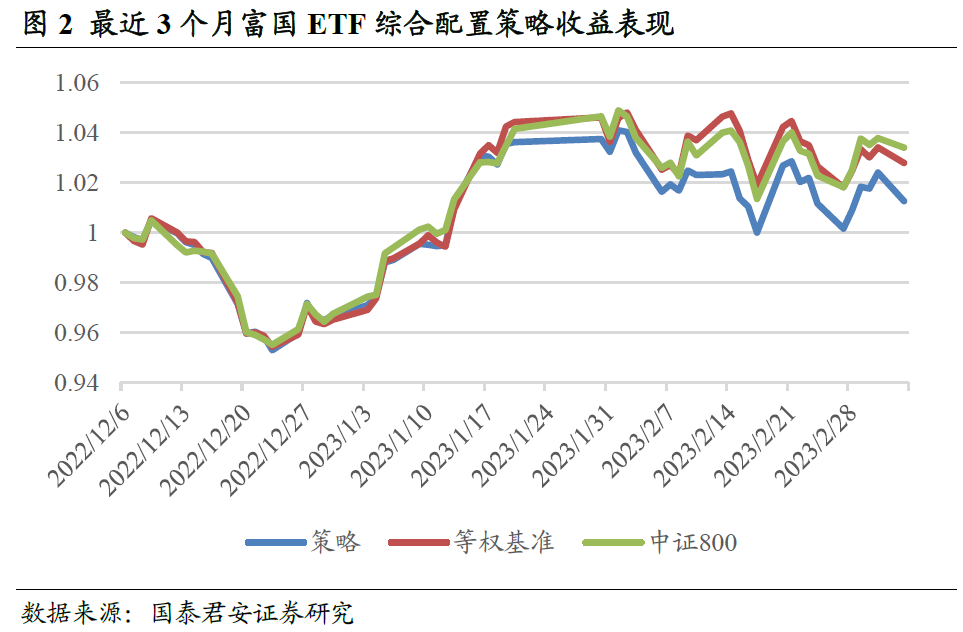

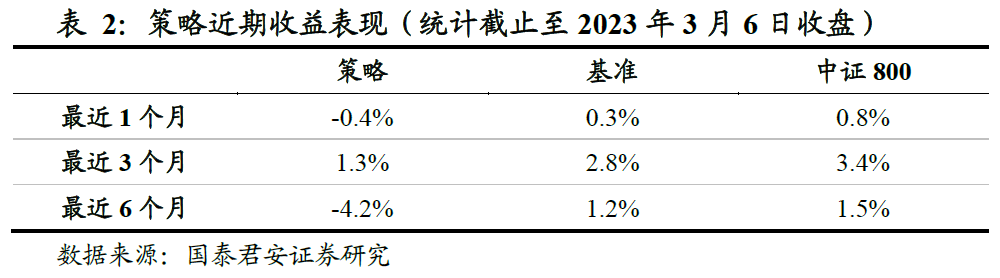

富国ETF轮动策略最近一个月跑输等权基准。富国基金在ETF领域深耕多年,拥有丰富的管理经验与全面的产品布局,我们以富国基金行业主题ETF为底层资产,构建ETF轮动策略。最近一个月,综合策略收益-0.4%,相对等权基准和中证800的超额收益分别为-0.7%、-1.2%。

下面,我们分别对周期、金融、科技、消费四大板块的景气度变化情况具体进行分析。

02

周期板块

周期板块中,我们重点关注化工、水泥和玻璃三个行业,相关景气指数及投资策略的构建方法参见国君金工专题报告《化工行业基本面量化及策略配置》、《建材行业基本面量化及策略配置》,下面对主要结论进行展示。

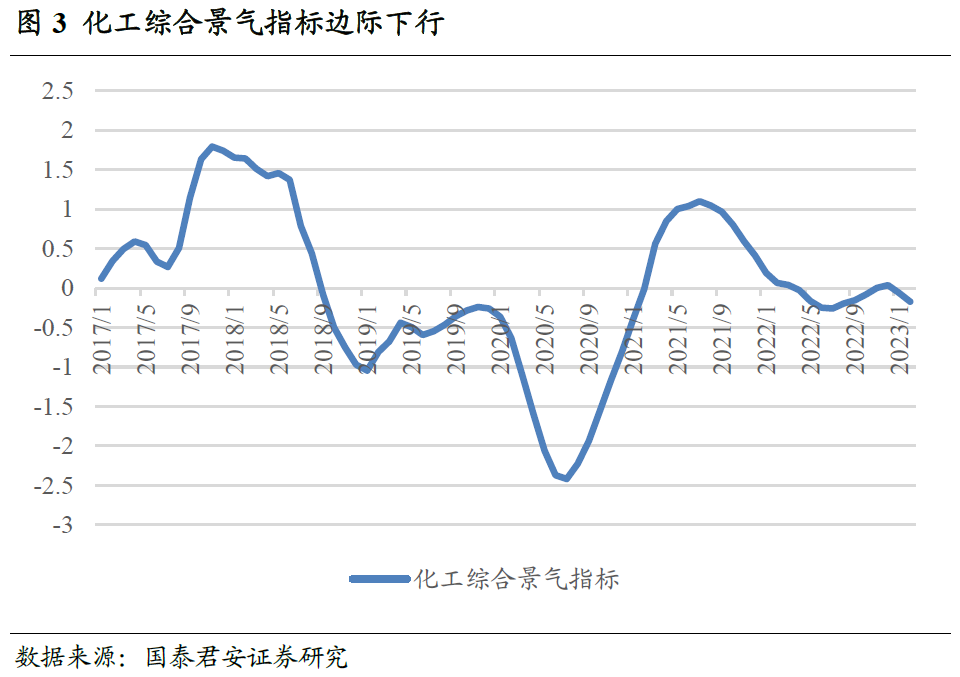

化工

化工主要细分行业中仅光伏景气维持向上,依据模型建议低配。化工内部细分行业较多,我们仅针对其中市值占比最大的化纤、聚氨酯、光伏、新能源汽车四大板块进行分析。目前来看,化工四大细分行业中,仅光伏的景气度仍维持小幅上行,化纤、聚氨酯、新能源汽车的景气度均仍在下滑。综合来看,化工板块景气度边际下行,依据模型建议低配。

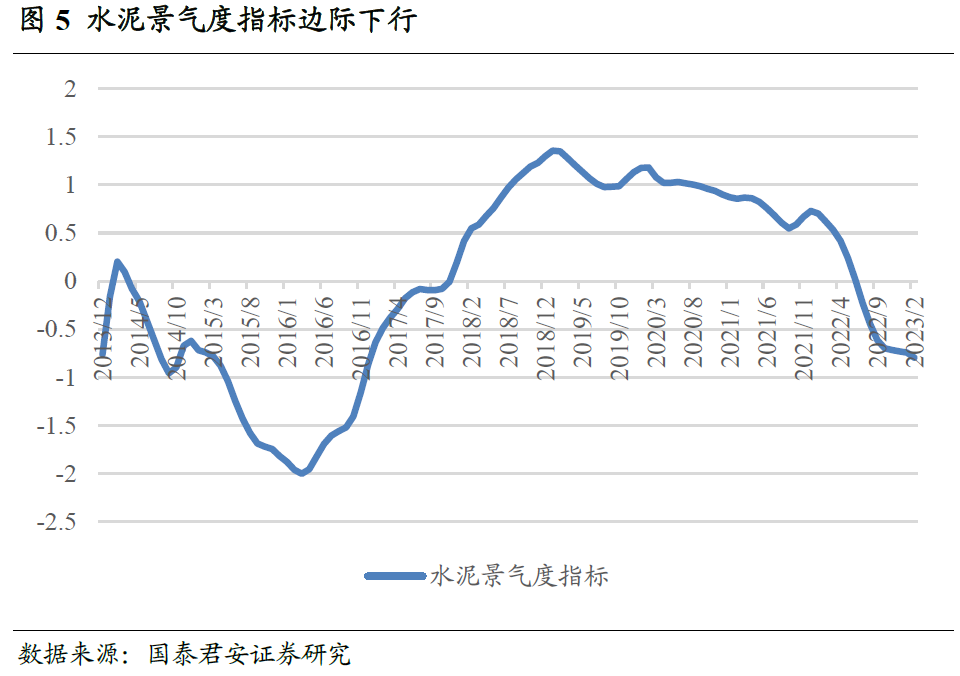

水泥

水泥需求逐步筑底但尚未确认反转,依据模型建议低配。水泥的需求构成中地产、基建、农村需求各占1/3,目前来看,房屋新开工增速已经呈筑底走势,高频数据中磨机运转率在春节后迅速抬升,但水泥价格走势仍相对较弱,库容比相对偏高。这表明,水泥需求端已经逐步筑底,但尚未确认反转,依据模型建议低配。

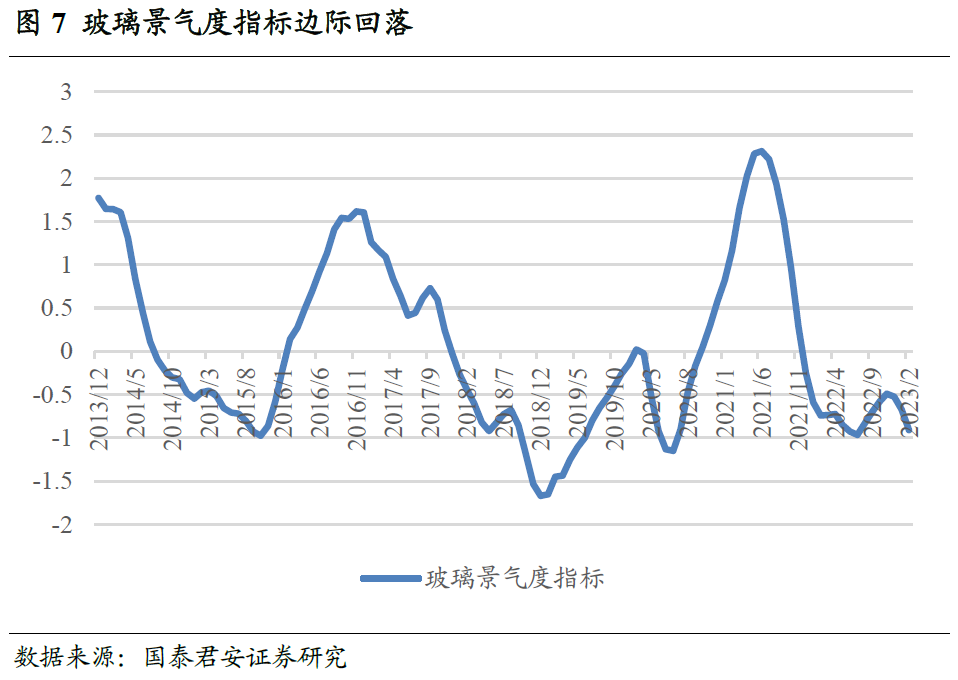

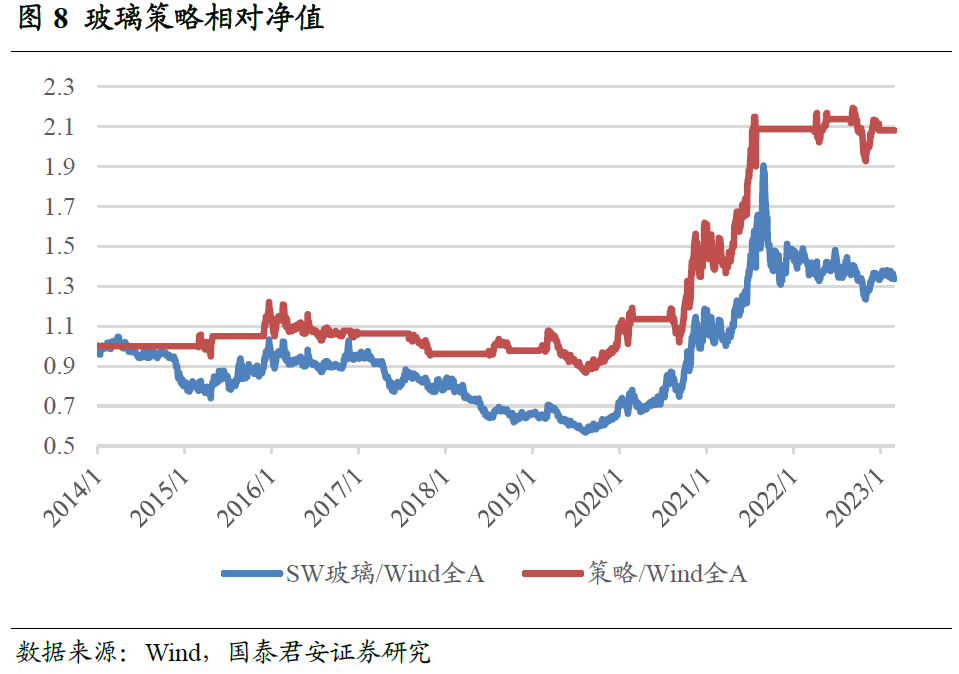

玻璃

汽车产量增速回落,地产周期仍在下行,玻璃整体景气边际下行,依据模型建议低配。房地产、汽车、光伏是玻璃最主要的几个下游行业,其中房地产占比最大。从最新数据来看,安装工程投资完成额、汽车产量增速均持续下行,表明地产及汽车端对玻璃的需求仍未企稳,整体上玻璃行业景气度边际走弱,依据模型建议低配。

03

金融板块

金融板块相关指数及投资策略的构建方法参见国君金工专题报告《金融板块基本面量化及策略配置》、《银行地产的基本面量化逻辑与投资思考》,下面对主要结论进行展示。

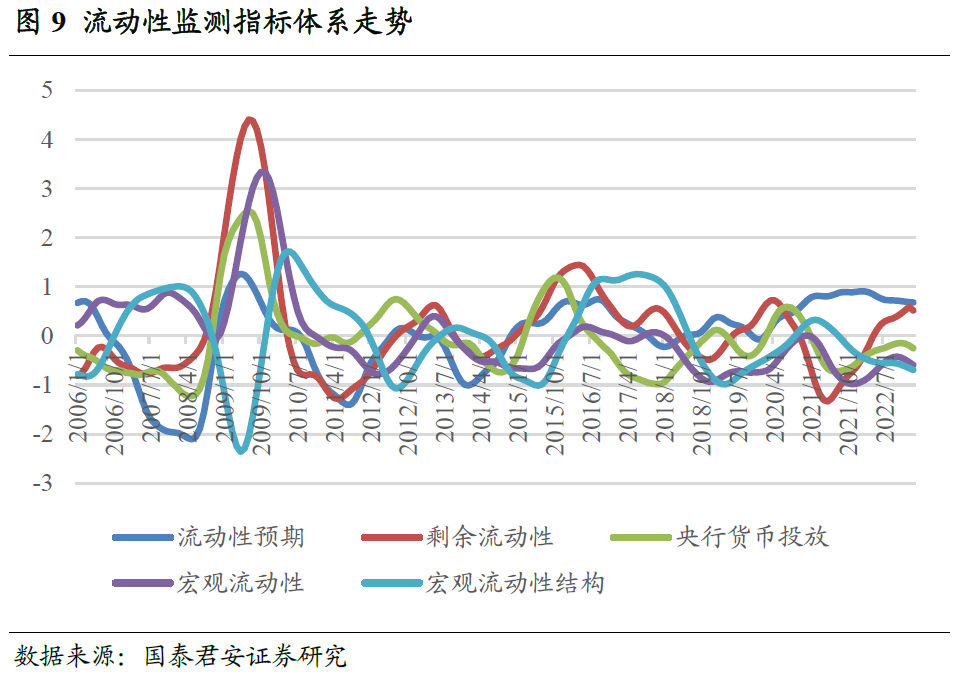

流动性监测体系

流动性周期反转已经得到多维指标的共同确认,后续流动性环境将边际收紧。根据我们构建的流动性监测指标体系,流动性预期、剩余流动性、央行货币投放、宏观流动性四大分项指标一致指向流动性周期反转,这表明前期较为宽松的货币环境已经结束,后续流动性环境将边际收紧。

银行

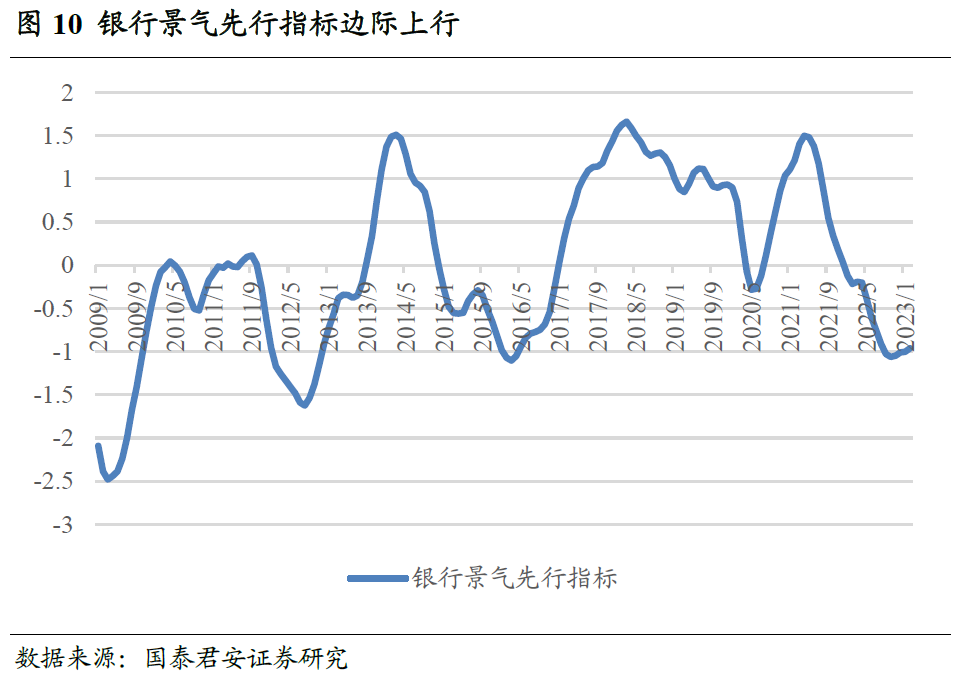

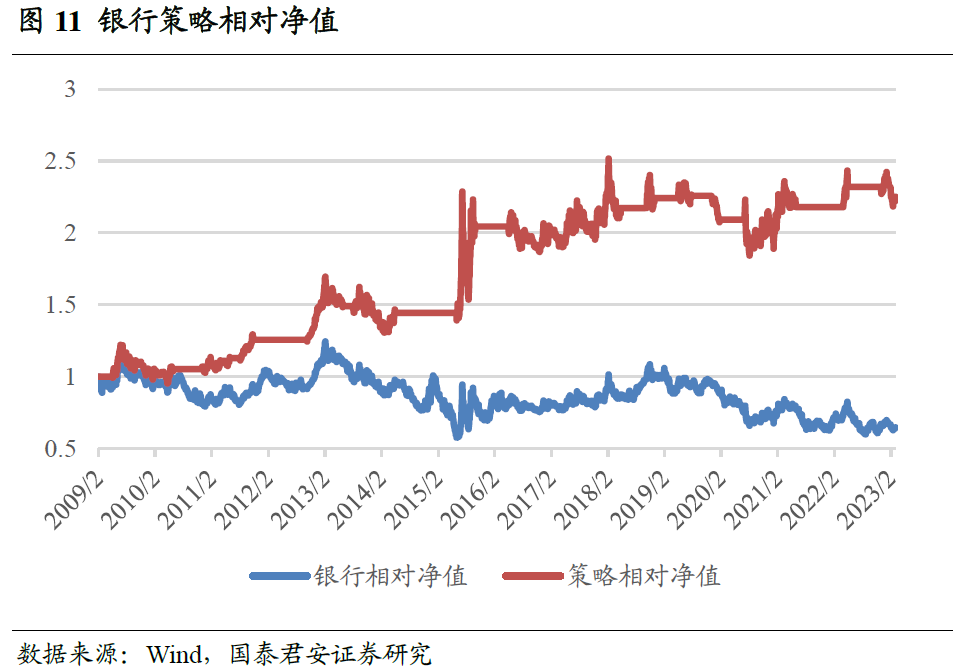

经济筑底+利率上行,行业景气预期继续提升,依据模型建议超配。生息资产规模、净息差及不良率分别代表银行资产的“量”、“价”和“质”,为银行景气分析的核心。从最新数据来看,消费者信心指数继续边际回升,同时70城房价增速企稳,这预示着居民部门后续贷款需求的恢复。此外,从利率角度来看,疫情防控政策及地产政策的调整极大改善了宏观预期,后续利率上行格局已经基本确立,这将对银行净息差形成明显提振。整体来看,银行景气先行指标继续边际上行,依据模型建议超配。

券商

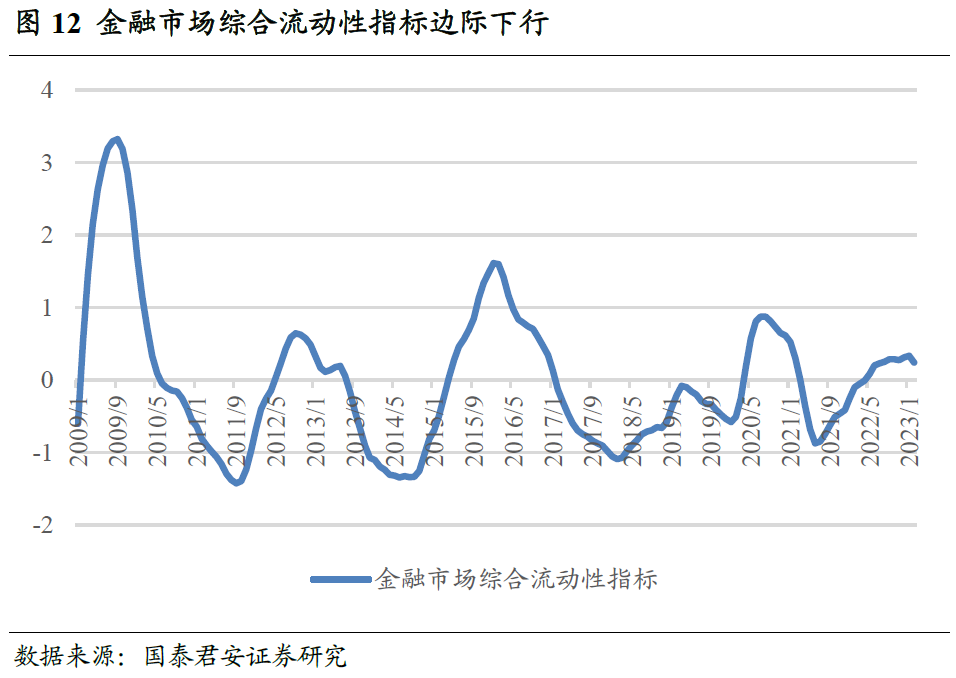

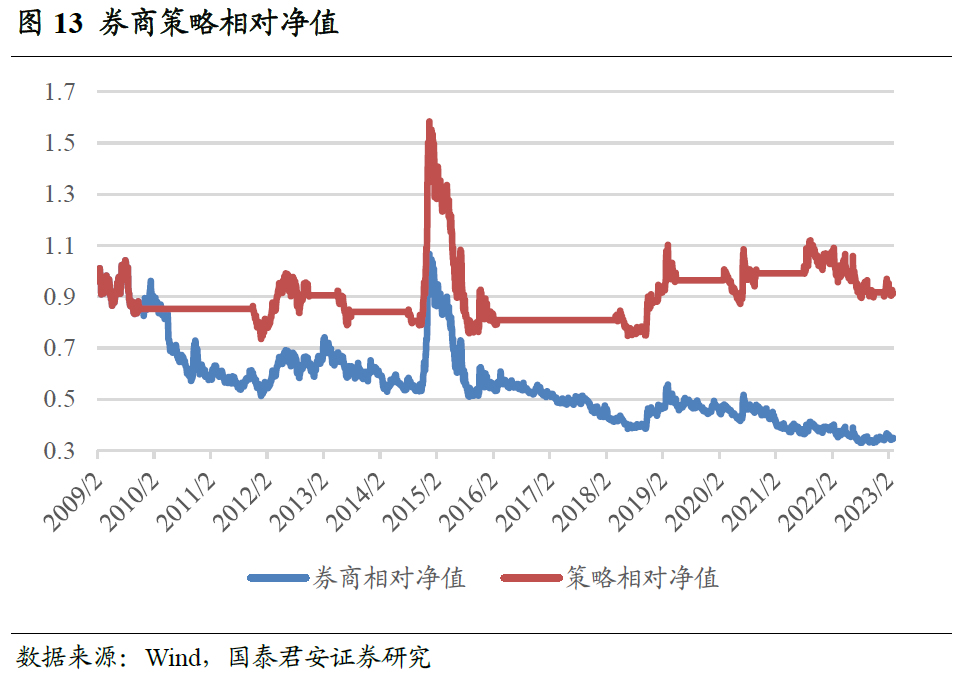

流动性周期反转,金融市场综合流动性指标边际下行,而流动性宽松为券商板块上行的必要条件,依据模型建议低配。根据对历史行情的复盘梳理,宽松的流动性是券商板块上行的必要条件。目前来看,流动性预期、剩余流动性、央行货币投放三项较为领先的指标同步下行,流动性周期已经反转,后续流动性环境将边际收紧。在此环境下,券商板块获取超额收益的概率较低,依据模型建议低配。

04

科技板块

科技板块中,我们目前重点关注半导体、消费电子两大产业链,相关景气指数及投资策略的构建方法参见国君金工专题报告《电子产业链基本面量化及策略配置》,下面对主要结论进行展示。

半导体

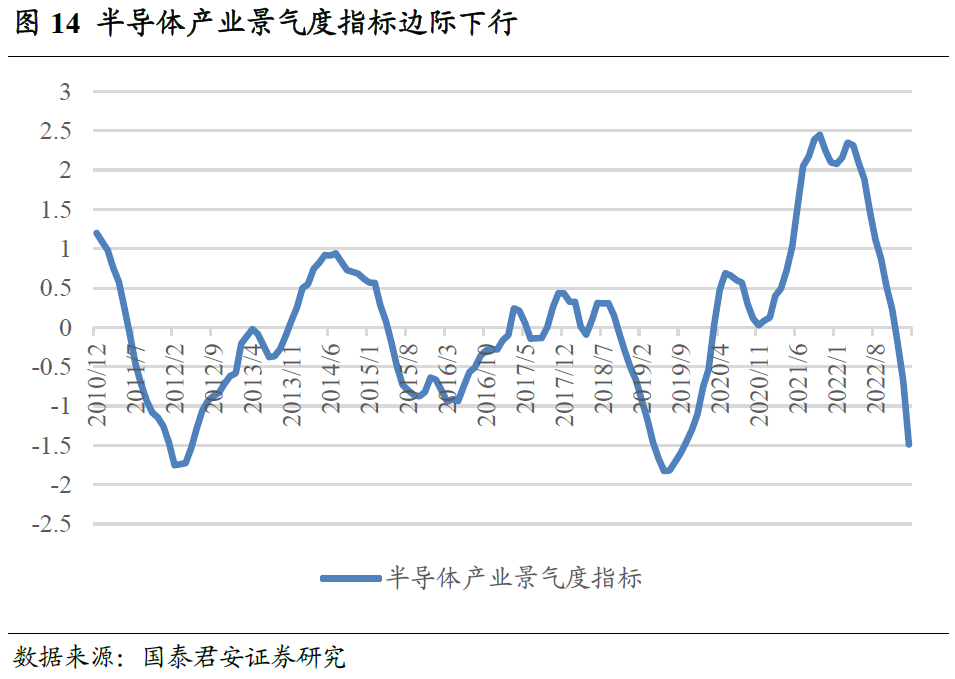

半导体产业周期下行趋势不改,依据模型建议低配。半导体下游需求分散,我们从芯片生产的角度出发进行景气监测。从最新数据来看,芯片设计、代工、封测三大主要环节的景气度都出现了明显回落。例如,台积电1月营收增速由22年12月的24%回落至16%,联发科1月营收增速则由22年12月的-16%回落至-49%。综合来看,半导体产业链景气度仍在边际下行,依据模型建议低配。

消费电子

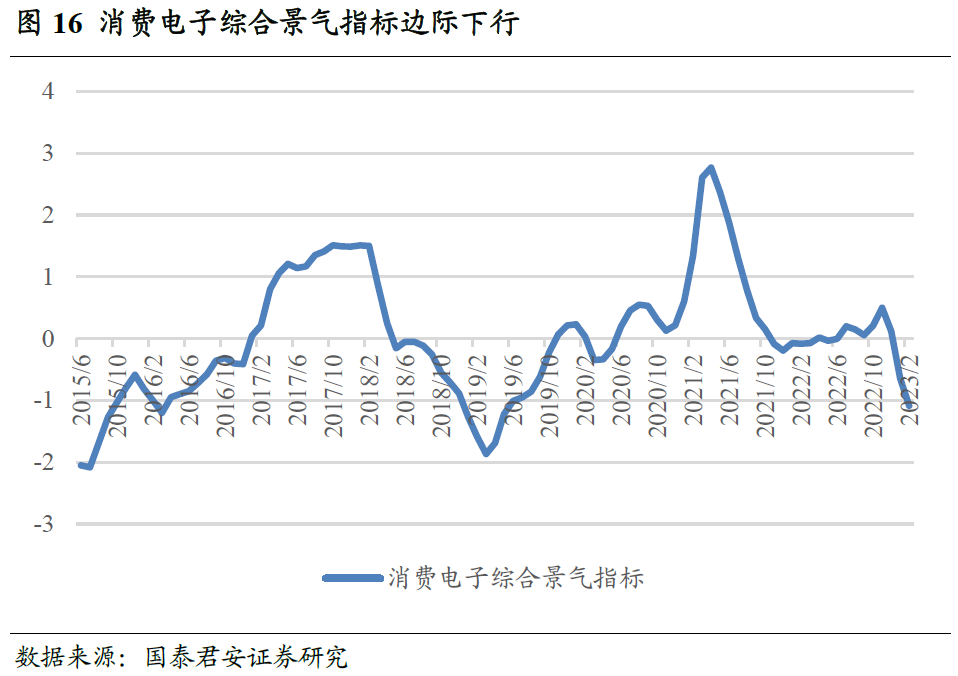

消费电子产业链景气度继续下滑,依据模型建议低配。消费电子景气分析核心在于下游需求,我们综合产业链数据进行全面判断。根据最新数据,产业链主要环节景气度持续回落,例如,光学镜头龙头大立光1月营收增速-13%,较22年12月的-10%继续走弱。综合来看,行业整体景气度转为边际下行,依据模型建议低配。

05

消费板块

消费板块中我们主要关注食品饮料、家用电器、农林牧渔三个行业,相关景气指数及投资策略的构建方法参见国君金工专题报告《消费板块基本面量化框架与策略配置》,下面对主要结论进行展示。

消费评价指标

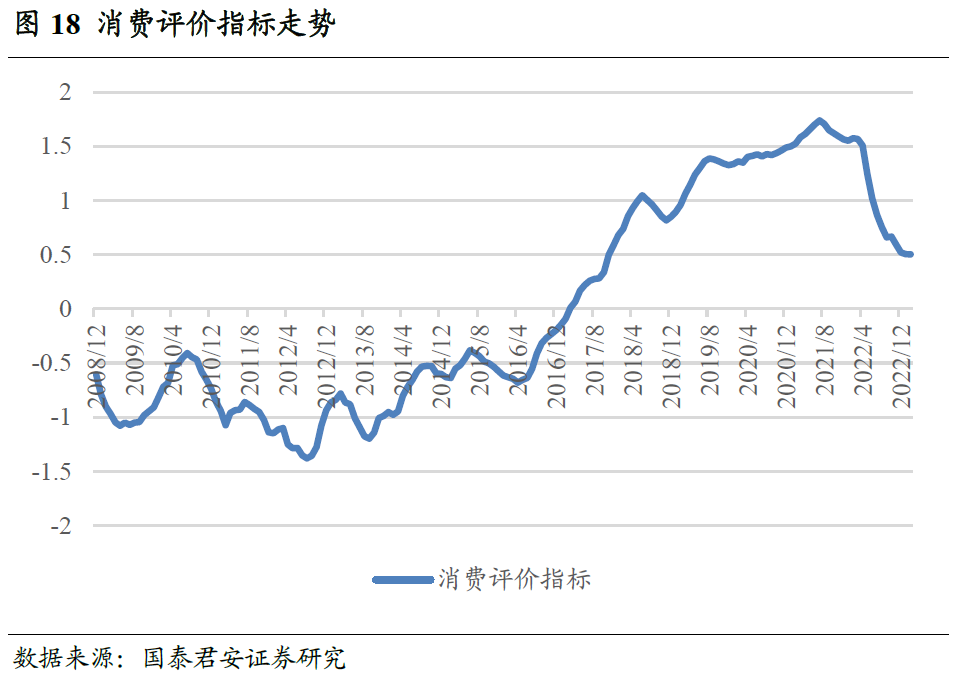

消费者信心继续改善,新一轮消费升级趋势有望逐步开启。我们认为,消费升级主要包括消费水平提升、消费结构优化、消费质量改善三层含义,并数量化构建了消费评价指标以监测消费升级趋势。目前来看,在防疫政策调整后,消费者信心指数持续回升,2023年1月读数提升至91.2。在此带动下,消费评价指标在经历一年以上的持续下行后开始企稳。向后看,消费者信心回暖的趋势较为确定,新一轮消费升级趋势有望逐步开启。

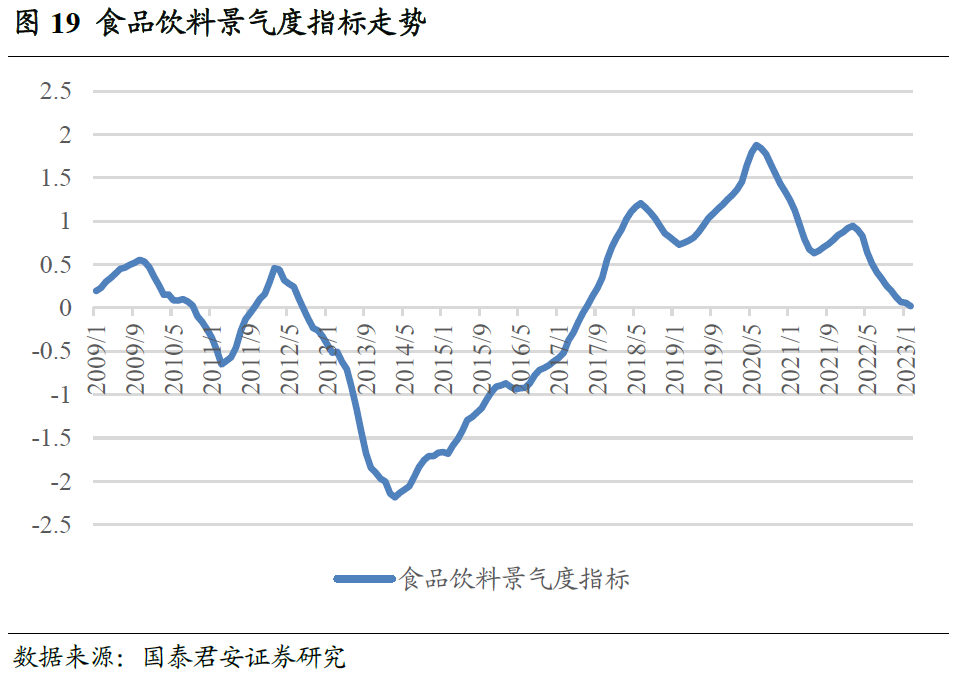

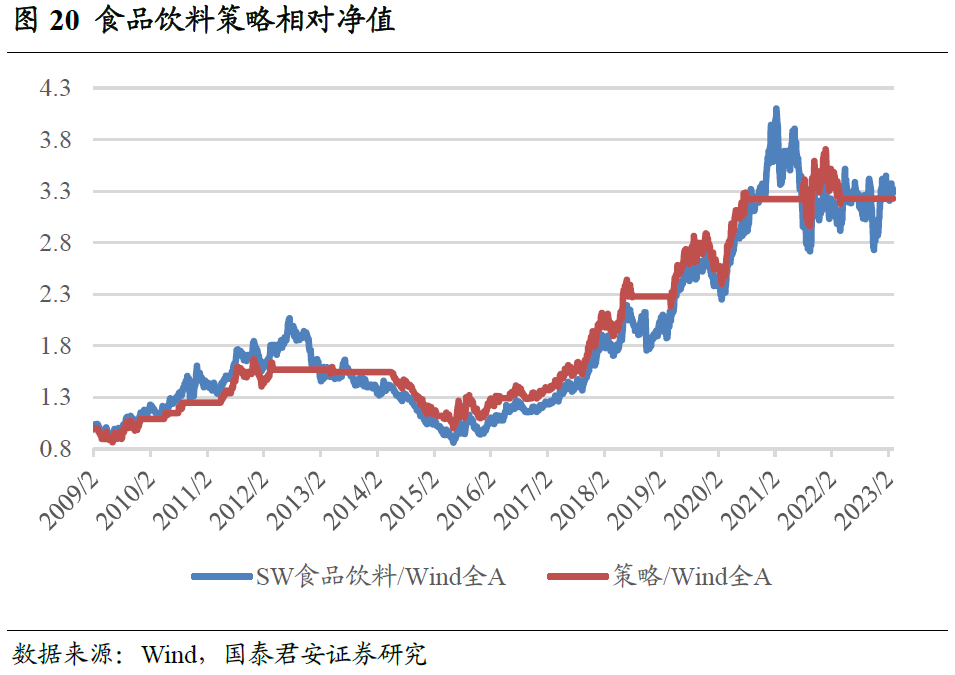

食品饮料

高端酒价格走势较弱,依据模型建议低配。食品饮料行业主要关注高端酒,而高端酒成本占比极低,主要关注产品价格走势。目前来看,虽然消费者信心有所恢复,但高端酒的消费需求还未明显改善,同时流动性周期反转使得金融属性对高端酒价格的支撑趋弱。受此影响,近期高端酒价格走势较弱,行业景气度整体仍在下行,依据模型建议低配。

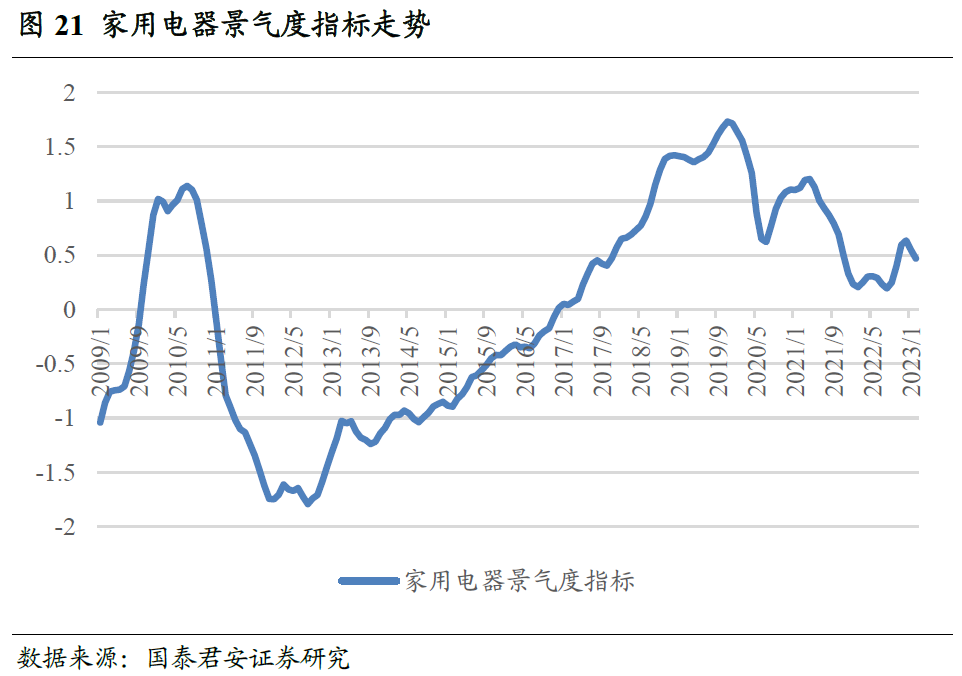

家用电器

海外景气度及国内地产周期均仍未反转,家电景气度边际下行,依据模型建议低配。家用电器行业中白电为主导,而白电中空调产销量占比最大,主要关注空调产业链的景气度。家电是典型的地产后周期产品,目前来看,房屋新开工面积虽已触底,但仍未走出上行趋势,同时海外景气度持续下滑,这意味着家电目前需求端缺乏弹性;另一方面,人民币升值趋势下,前期支撑家电景气度的成本端利好消失。综合来看,家电景气度边际下行,依据模型建议低配。

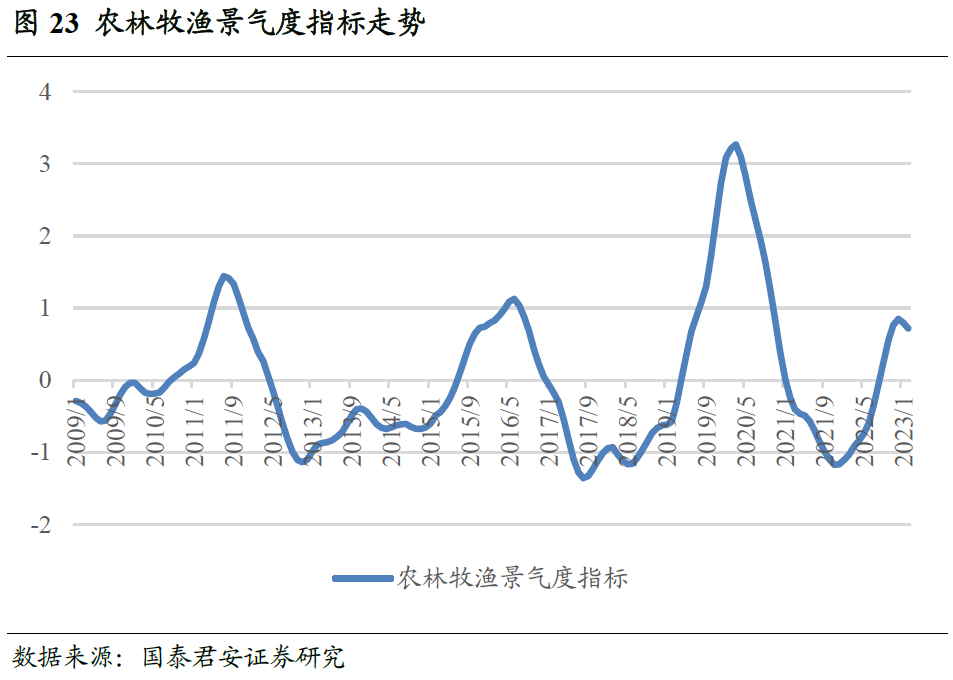

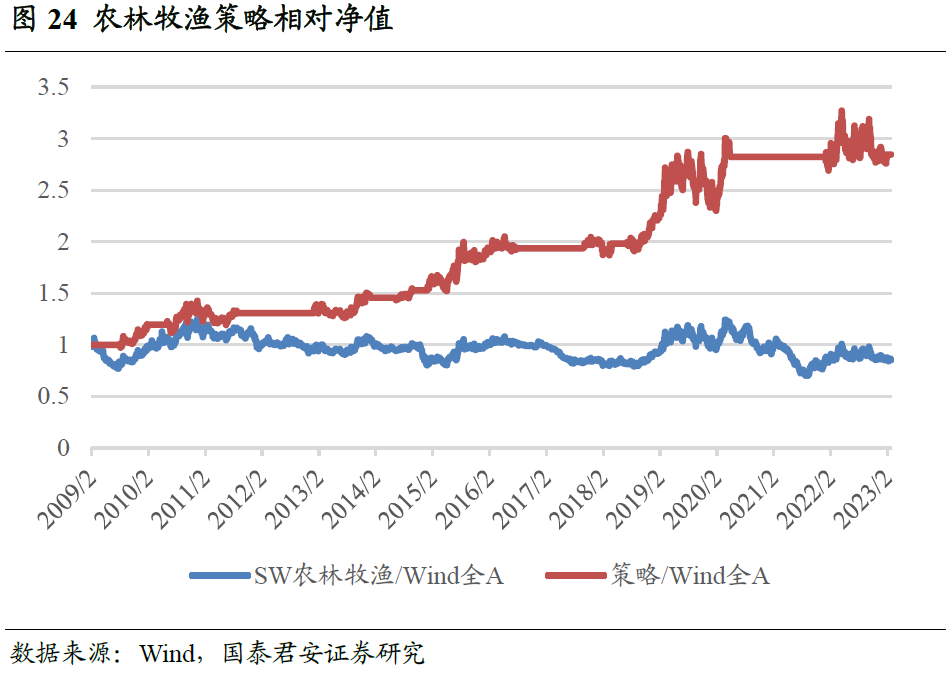

农林牧渔

猪周期步入下行通道,依据模型建议低配。农林牧渔行业主要关注猪周期,而猪肉需求端变化不大,主要受供给端影响。目前来看,生猪定点屠宰企业屠宰量1月增速较前期明显上行,表明猪肉供给增加。同时,猪肉价格近期持续回落,综合来看,猪周期边际下行,依据模型建议低配。

06

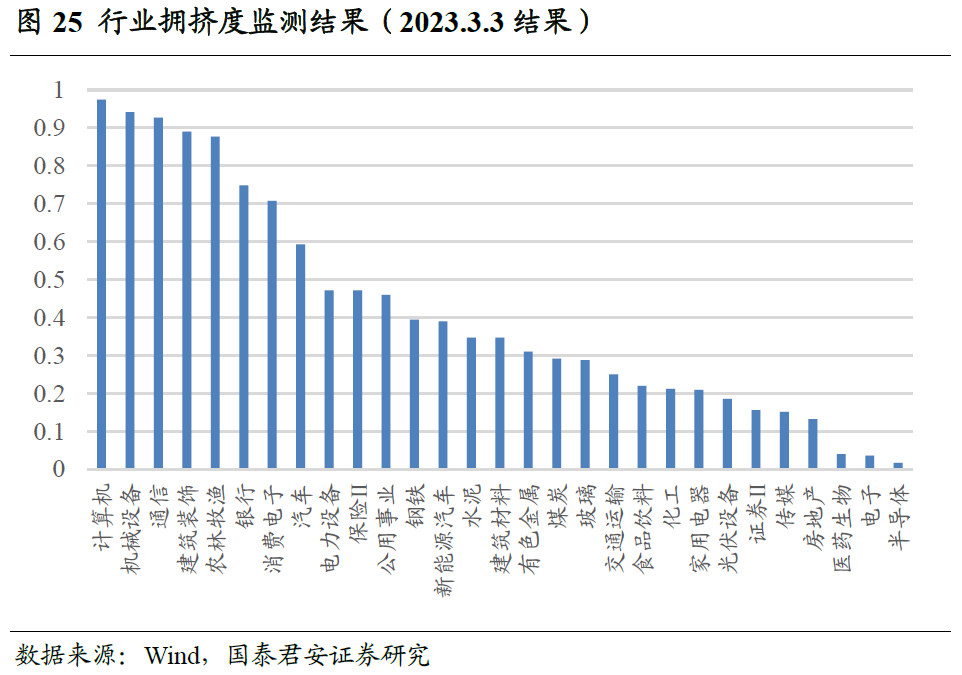

行业拥挤度监测结果

计算机行业触发拥挤信号,需警惕交易过度拥挤导致的下跌风险。目前来看,计算机行业最新拥挤度水平达到近5年的97%分位,已经触发了交易拥挤信号,需警惕交易过度拥挤导致的下跌风险。

07

行业配置策略

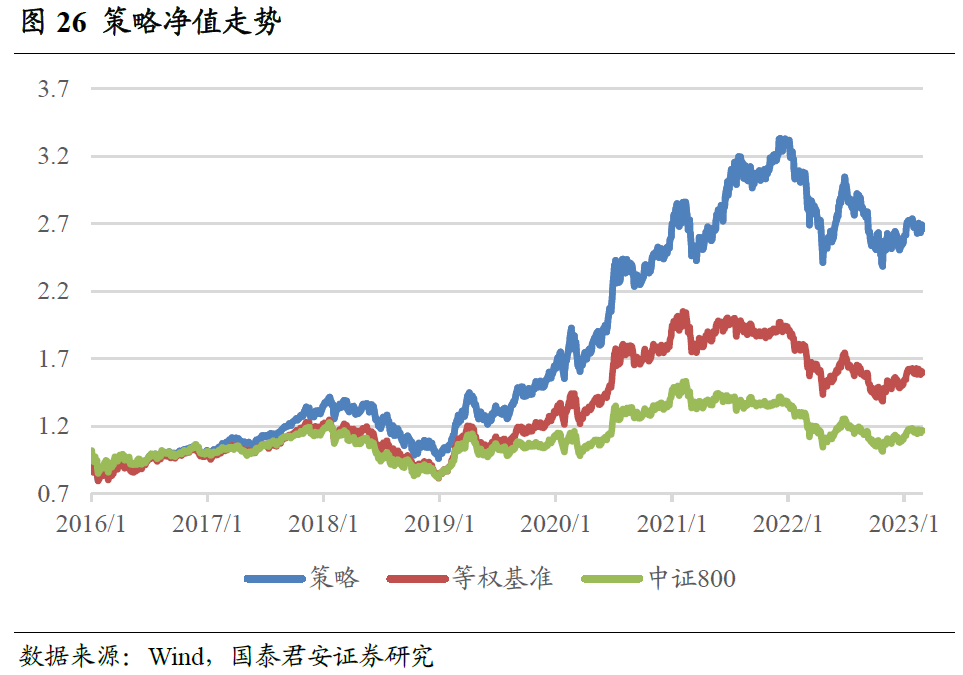

将富国基金行业主题ETF作为底层资产。富国基金在ETF领域深耕多年,拥有丰富的管理经验与全面的产品布局,我们以富国基金行业主题ETF为底层资产,构建ETF轮动策略。

综合策略最近一个月相对等权基准及中证800的超额收益分别为-0.7%、-1.2%。我们以周期、金融、科技、消费、医药五大板块等权配置作为基准,根据各个细分行业的景气度信号进行权重的超低配。在此设置下,策略持续跑赢等权基准及中证800指数,最近1个月跑输等权基准,相对等权基准及中证800的超额收益分别为-0.7%和-1.2%。

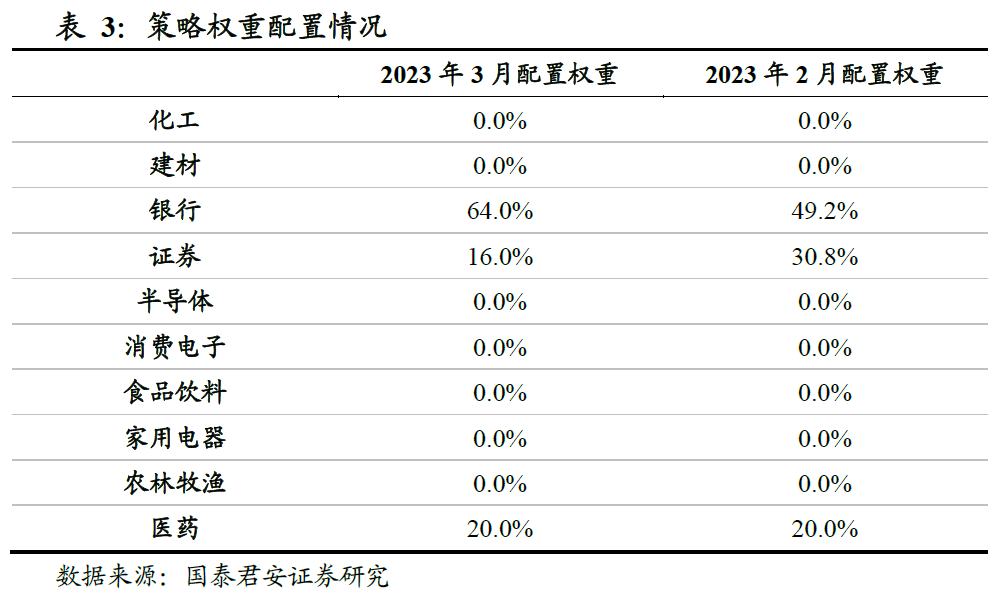

依据模型,最新行业配置权重建议如下表所示。

08

风险提示

模型失效风险。本文板块配置建议全部基于量化模型推出,请注意相关模型失效的风险。

本结论仅从量化模型推导得出,与研究所策略观点不重合。有关研究所策略团队对上述板块的观点,请参考相关策略报告。

详细报告请查看20230306发布的国泰君安金融工程基本面量化月报《富国ETF轮动策略:超配银行——2023年3月期》

法律声明:

本公众订阅号(微信号: gtjajrgc2018)为国泰君安证券研究所金融工程研究团队依法设立并运营的微信公众订阅号。本团队负责人陈奥林具备证券投资咨询(分析师)执业资格,资格证书编号为S0880516100001。

本订阅号不是国泰君安证券研究报告发布平台。本订阅号所载内容均来自于国泰君安证券研究所已正式发布的研究报告,如需了解详细的证券研究信息,请具体参见国泰君安证券研究所发布的完整报告。本订阅号推送的信息仅限完整报告发布当日有效,发布日后推送的信息受限于相关因素的更新而不再准确或者失效的,本订阅号不承担更新推送信息或另行通知义务,后续更新信息以国泰君安证券研究所正式发布的研究报告为准。

本订阅号所载内容仅面向国泰君安证券研究服务签约客户。因本资料暂时无法设置访问限制,根据《证券期货投资者适当性管理办法》的要求,若您并非国泰君安证券研究服务签约客户,为控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。如有不便,敬请谅解。

市场有风险,投资需谨慎。在任何情况下,本订阅号中信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。国泰君安证券及本订阅号运营团队不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用,如因侵权行为给国泰君安证券研究所造成任何直接或间接的损失,国泰君安证券研究所保留追究一切法律责任的权利。

本篇文章来源于微信公众号: Allin君行