【国盛量化】从A+H核心资产中掘金——中银MSCI中国A50互联互通指数增强基金投资价值分析

报告摘要

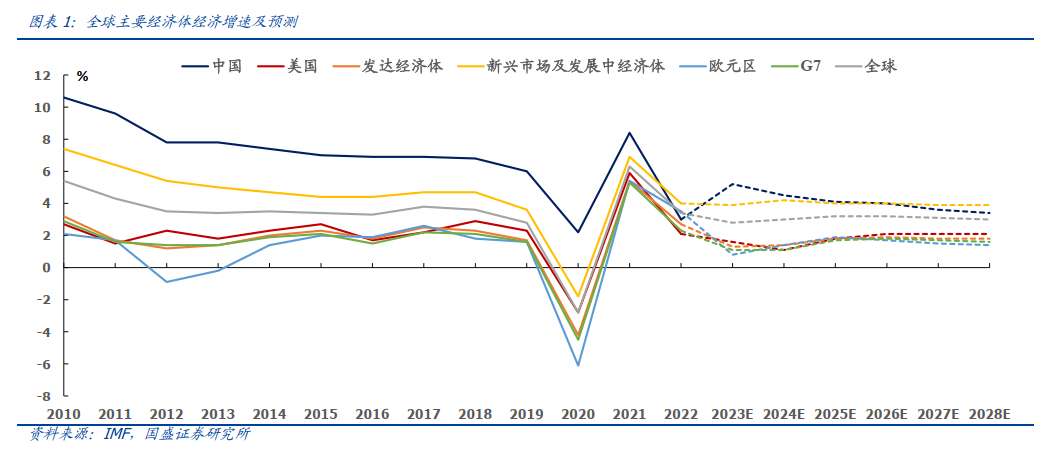

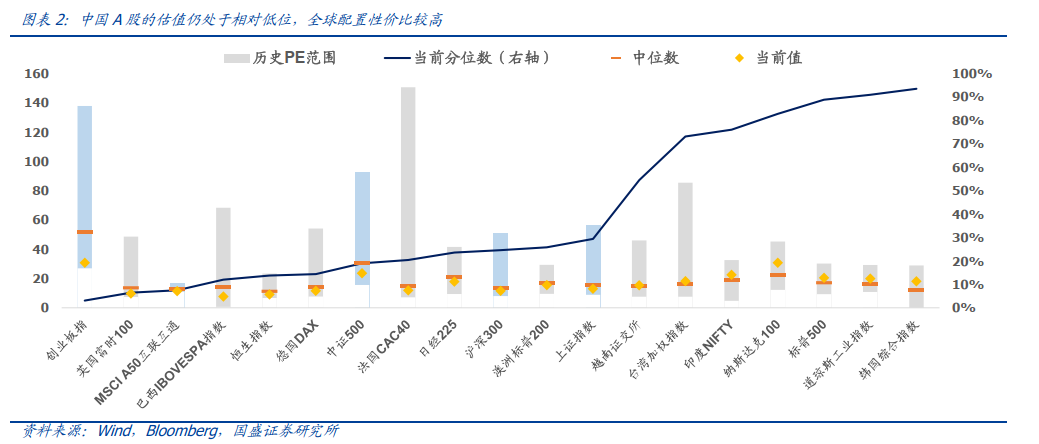

1、中国经济韧性凸显,A股资产估值具相对优势。预测未来中国经济增速仍有明显优势:据IMF对全球主要经济体的经济增长预测,2023年中国经济实际增长率预期为5.2%,大幅高于全球经济增长预期2.8%。中国逐步推进高质量发展,当前仍处于全球较高水平,中国经济增速优势明显。全球估值视角下,A股资产的估值性价比尤为明显。相对于全球其他主要股指,A股仍是性价比较高的资产。

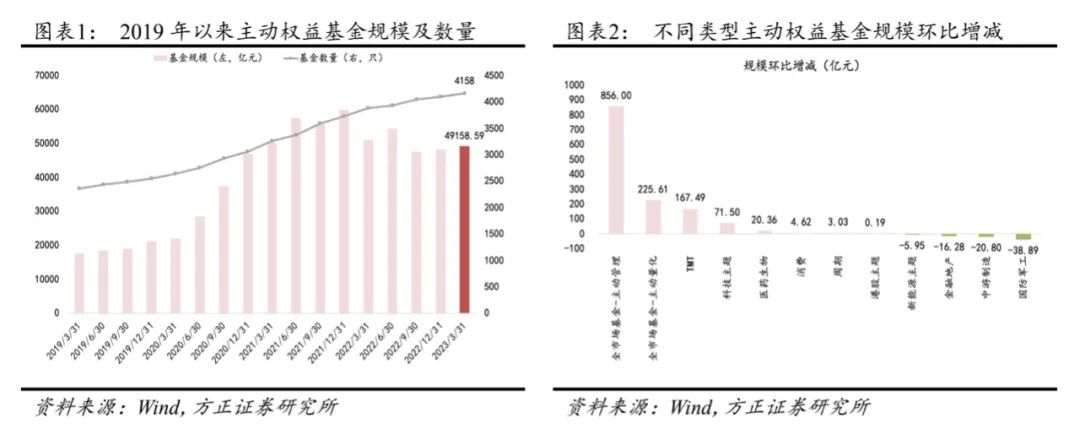

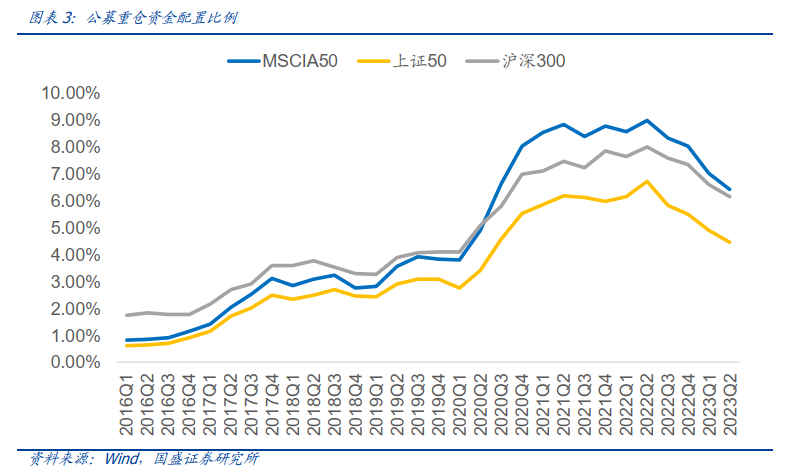

2、机构资金偏好度较高。从公募主动权益基金的资金偏好来看,近些年公募主动权益基金的重仓资金对MSCI中国A50互联互通指数偏好程度较高,可见机构资金偏好度较高。

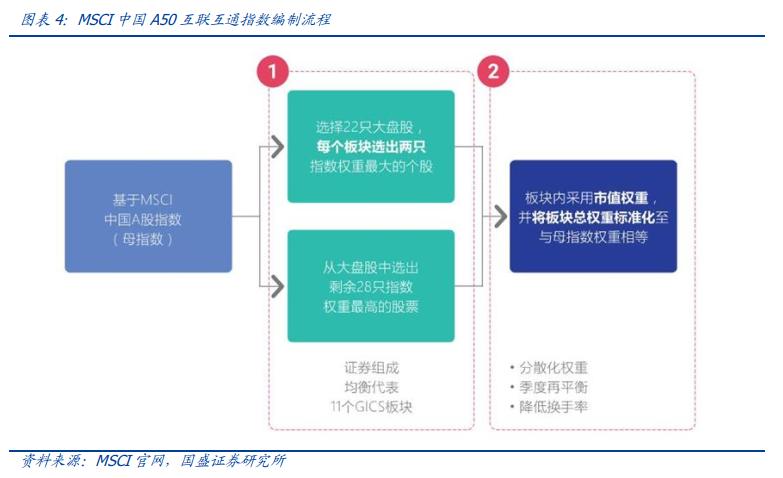

1、指数编制规则:兼顾全行业布局,集中覆盖核心资产。近年来,伴随中国资产配置价值的抬升,MSCI持续关注中国投资,而且中国相关的指数编制也在持续拓展,中国A50指数不仅明确聚焦A股龙头,而且注重兼顾全行业布局,旨在反映A股市场上市值高、代表性强的公司市场表现。

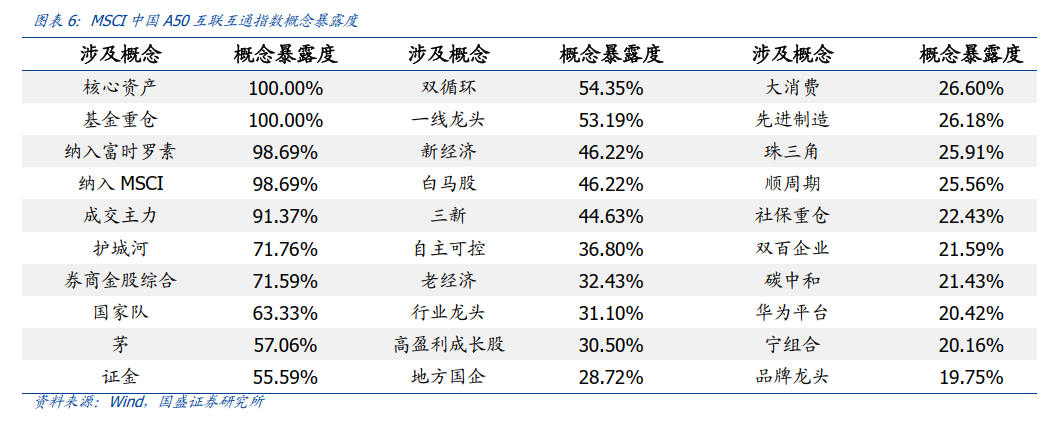

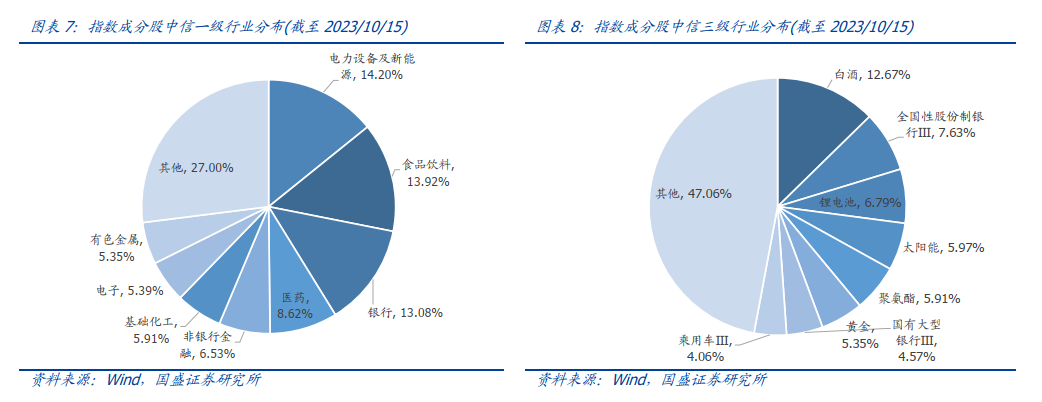

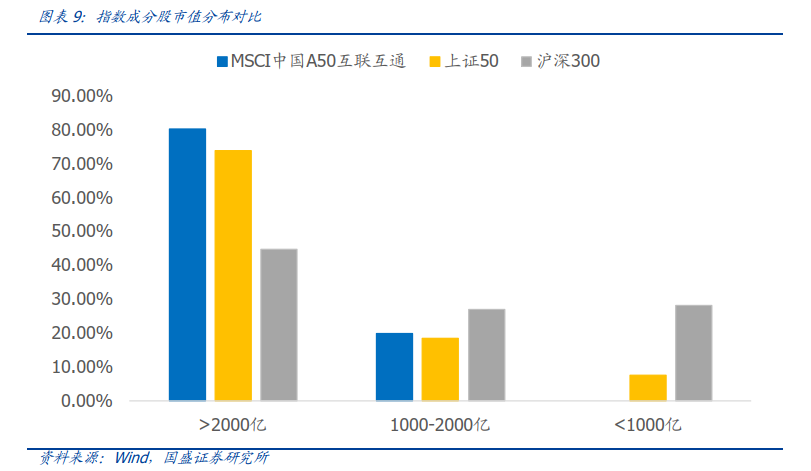

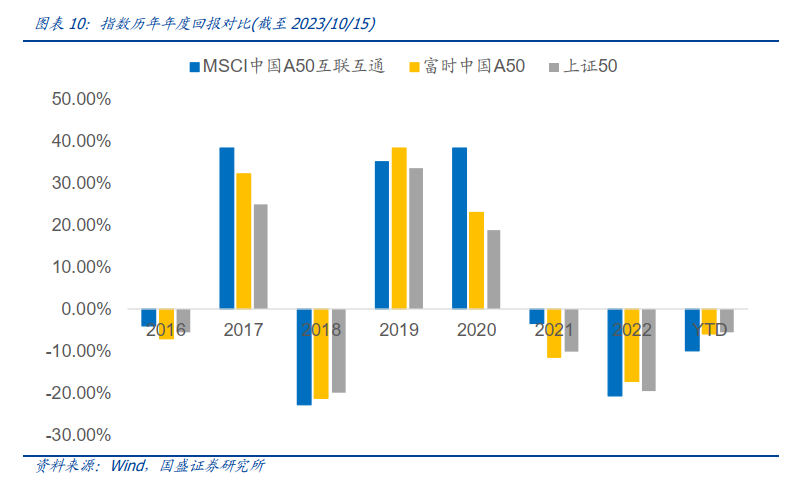

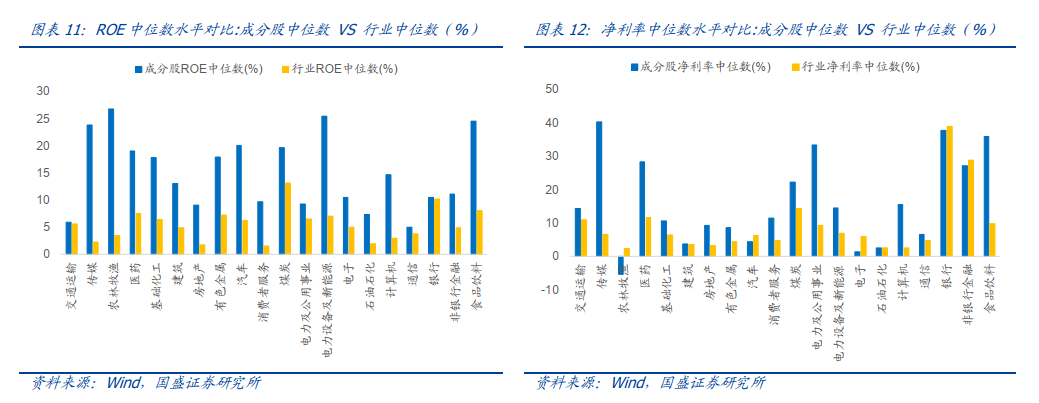

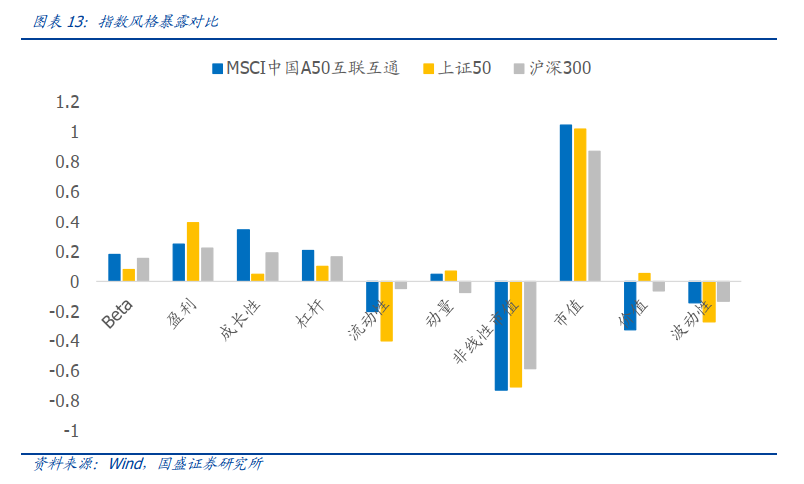

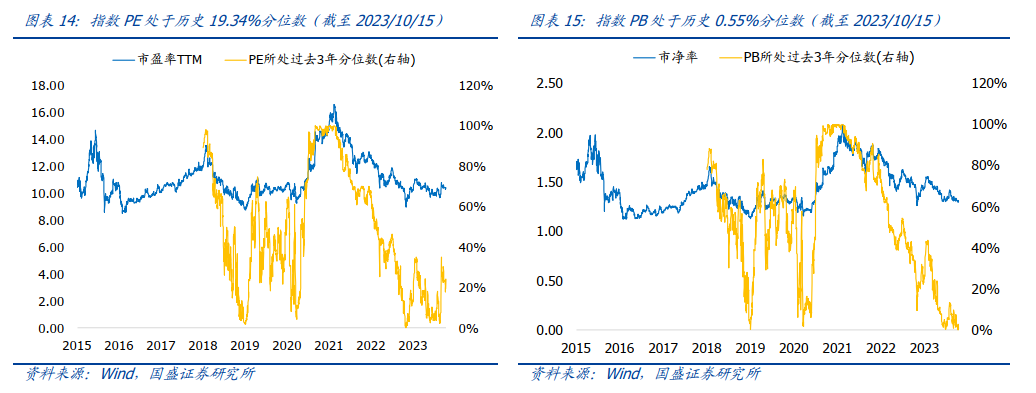

2、指数成分股特征:行业均衡、大市值、高质量。从指数成分股涉及概念来看,指数主要暴露于核心资产、基金重仓、成交主力、护城河、券商金股等概念。从行业上看,指数主要布局电力设备及新能源、食品饮料、银行、医药等行业。相对上证50和沪深300而言,MSCI中国A50指数成分股具备更显著的大市值风格。相对上证50和富时中国A50而言,MSCI中国A50指数历史表现更优秀。指数盈利优势明显,成分股盈利能力普遍优于行业中位水平。指数当前估值水平处于历史低位,具有较高的安全边际。指数的盈利能力突出,预期指数未来盈利高速增长。

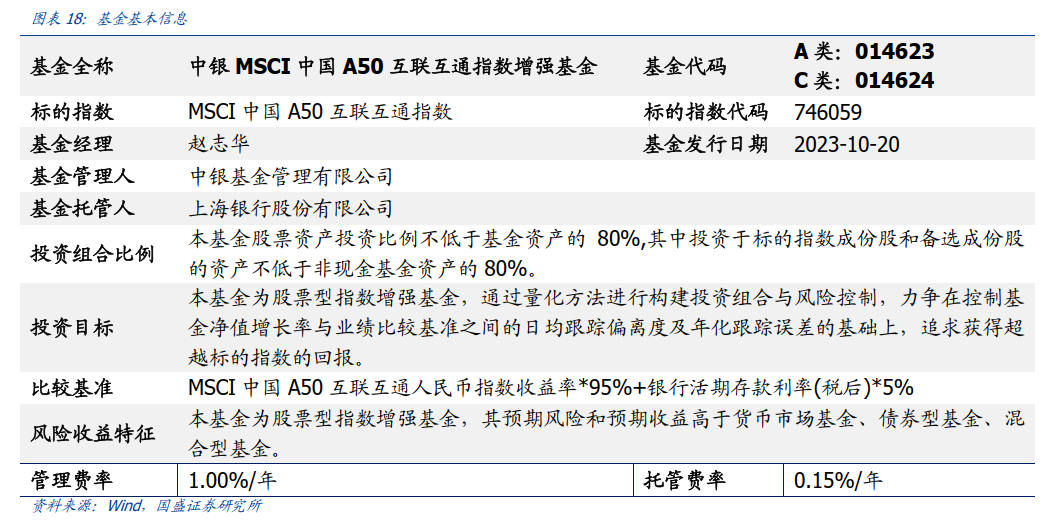

中银MSCI中国A50互联互通指数增强基金(A类代码:014623,C类代码:014624),标的指数为MSCI中国A50互联互通指数。基金通过量化方法进行构建投资组合与风险控制,力争在控制基金净值增长率与业绩比较基准之间的日均跟踪偏离度及年化跟踪误差的基础上,追求获得超越标的指数的回报。

1. 当前核心资产的配置价值凸显

2. MSCI中国A50互联互通指数投资价值分析

A50指数明确布局A股各行业龙头,集中覆盖核心资产。近年来,伴随中国资产配置价值的抬升,MSCI持续关注中国投资,而且中国相关的指数编制也在持续拓展,MSCI中国A50指数就是A股布局的又一大创举。从指数编制方法出发,中国A50指数不仅明确聚焦A股龙头,而且注重兼顾全行业布局,旨在反映A股市场上市值高、代表性强的公司市场表现。MSCI A50指数基于母指数先从11个GICS板块中选取2只指数权重最大的个股,然后从剩余成分股中选择权重最高的股票。

从指数成分股涉及概念来看,指数主要暴露于核心资产、基金重仓、成交主力、护城河、券商金股等概念。具体来看,指数暴露度最高的10个概念分别为核心资产(100.00%)、

基金重仓(100.00%)、纳入富时罗素(98.69%)、纳入MSCI(98.69%)、成交主力(91.37%)、护城河(71.76%)、券商金股综合(71.59%)、国家队(63.33%)、茅(57.06%)、证金(55.59%)。由此可见,指数成分股都是A股核心资产,基金重仓的白马股,具备鲜明的龙头特征。

相对上证50和沪深300而言,MSCI中国A50指数成分股具备更显著的大市值风格。截至2023年10月15日,指数成分股之中超过2000亿市值的成分股累计权重为80.25%,高于上证50指数(73.91%),和沪深300指数(44.78%)。MSCI中国A50指数成分股市值都在1000亿元以上,具备显著的大市值风格。

相对上证50和富时中国A50而言,MSCI中国A50指数历史表现更优秀。截至2023年10月15日,2016年至2023年的8个年度里面,MSCI中国A50指数有4个年度都处于领跑地位,整体表现比上证50和富时中国A50更加优秀。

MSCI中国A50指数盈利优势明显,成分股盈利能力普遍优于行业中位水平。无论是在ROE还是净利率指标下,MSCI中国A50指数成分股均具备明显优势,除少数行业外,指数成分股的ROE水平与净利率水平均明显领跑同期行业中位数水平,MSCI中国A50指数集中覆盖了各行业的高盈利龙头标的,优势显著。

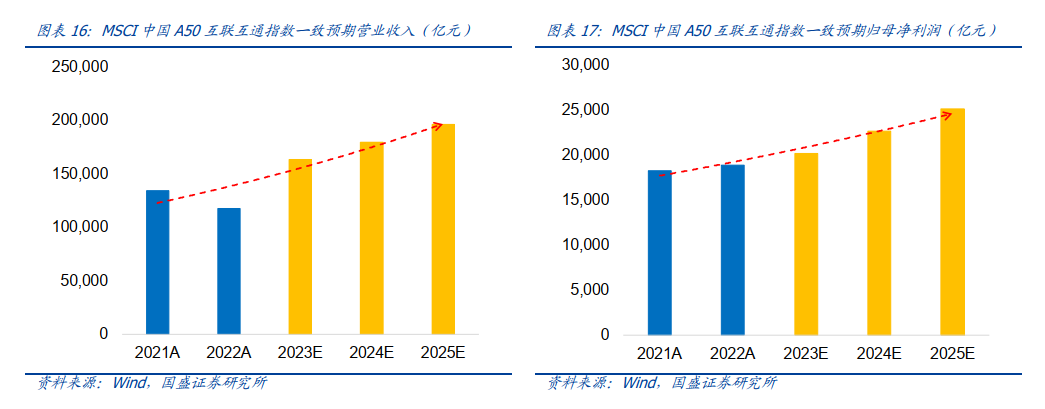

从盈利来看,MSCI中国A50互联互通指数的盈利能力突出,预期指数未来盈利高速增长。从指数的万得一致预期来看,MSCI中国A50互联互通指数2023、2024、2025年预期营业收入分别为163728、179417、196081亿元,同比增速分别为39.41%、9.58%、9.29%;预期2023、2024、2025年归母净利润分别为20219、22727、25219亿元,同比增速分别为6.72%、12.40%、10.96%。因此,MSCI中国A50互联互通指数的盈利能力突出,预期指数未来营收与归母净利润的增速较高,成长性可期。

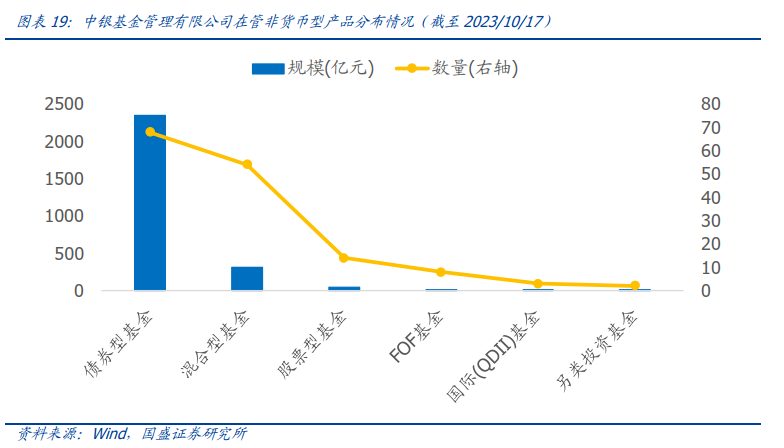

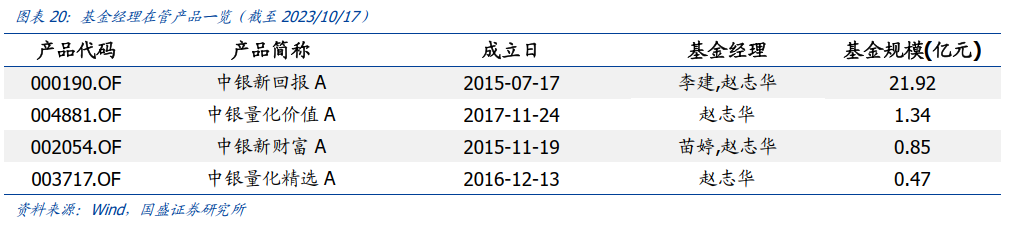

3. 中银MSCI中国A50互联互通指数增强基金投资价值分析

风险提示:本报告从历史统计的角度对特定基金产品进行客观分析,当市场环境或者基金投资策略发生变化时,不能保证统计结论的未来延续性。本报告不构成对基金产品的推荐建议。

本文节选自国盛证券研究所已于2023年11月05日发布的报告《从A+H核心资产中掘金——中银MSCI中国A50互联互通指数增强基金投资价值分析》,具体内容请详见相关报告。

林志朋 S0680518100004 [email protected]

刘富兵 S0680518030007 [email protected]

张国安 S0680122060011 [email protected]

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券金融工程团队设立的。本订阅号不是国盛金融工程团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。

本篇文章来源于微信公众号: 留富兵法