【德邦金工|金融产品专题】科技革新成长,军工锐意前行,推荐关注国防军工ETF ——德邦金融产品系列研究之十九

摘要

投资要点

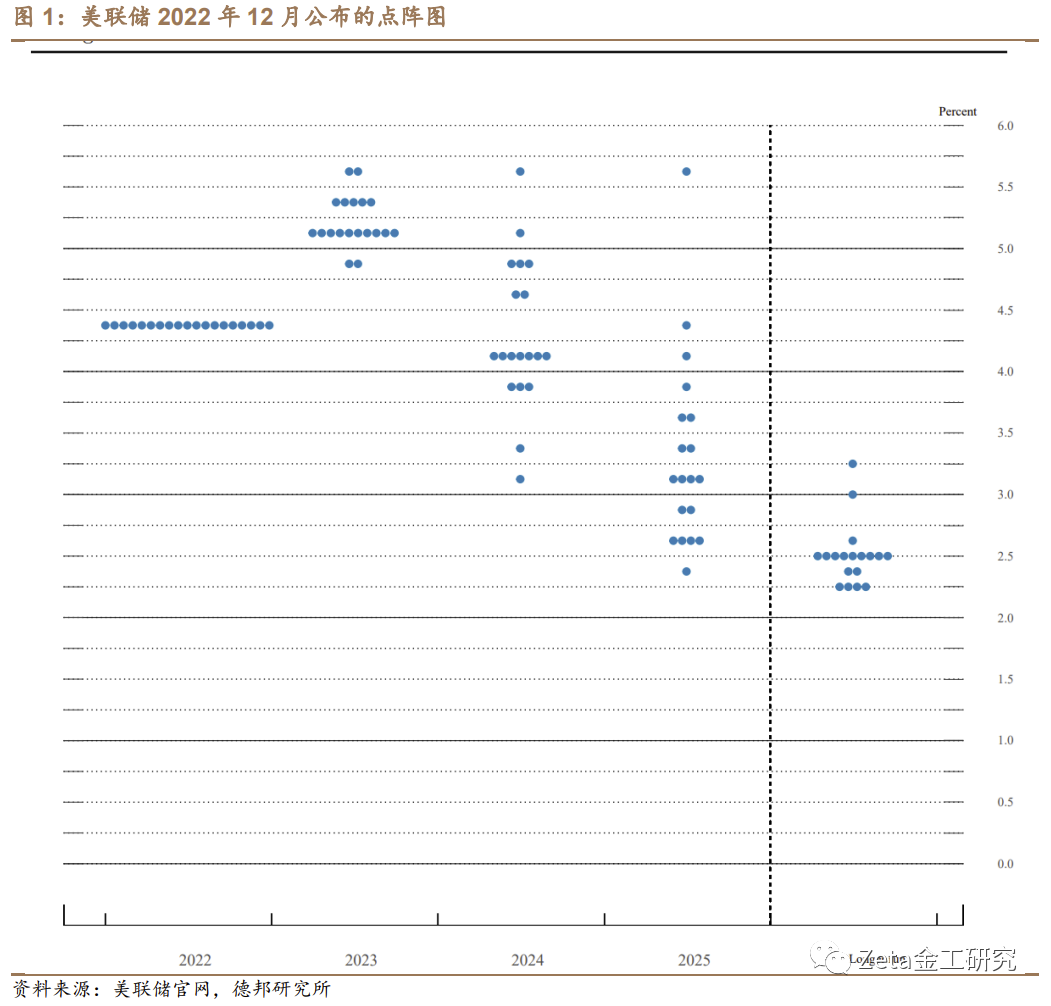

海内外宏观政策环境宽松:海外方面,截止2023年2月16日,美国联邦基金利率为4.58%,美联储当前政策利率已逐步向点阵图终点利率靠拢,压制成长股的利率因素压力已经大幅缓解,“抢跑”降息预计将成为短期市场的博弈的关键,海外因素对国内成长股的压制逐渐走弱;国内方面,增长压力犹在,复苏不足的风险高于过热,我们认为政策仍然需要保持一定宽松,预计有助于成长股的估值修复。

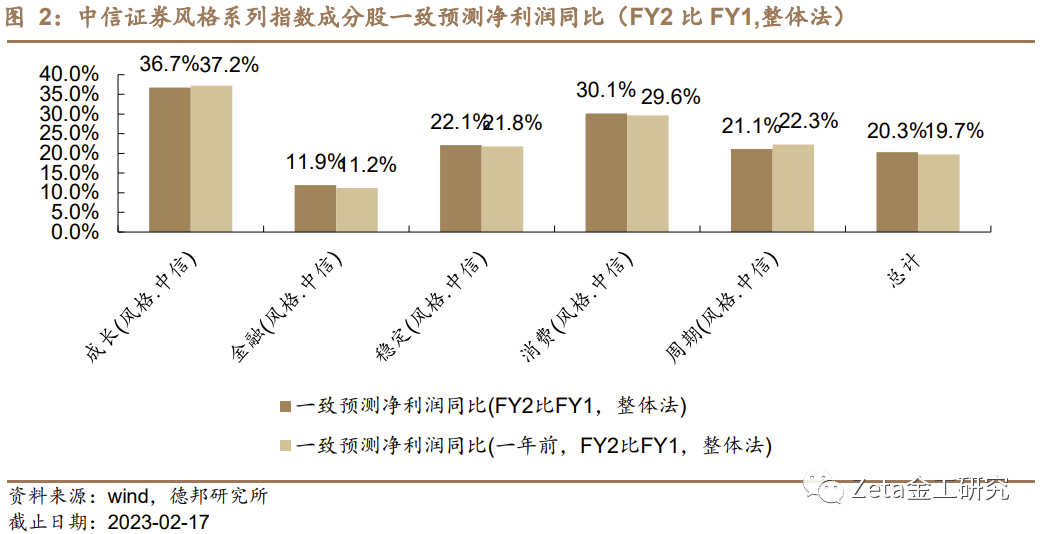

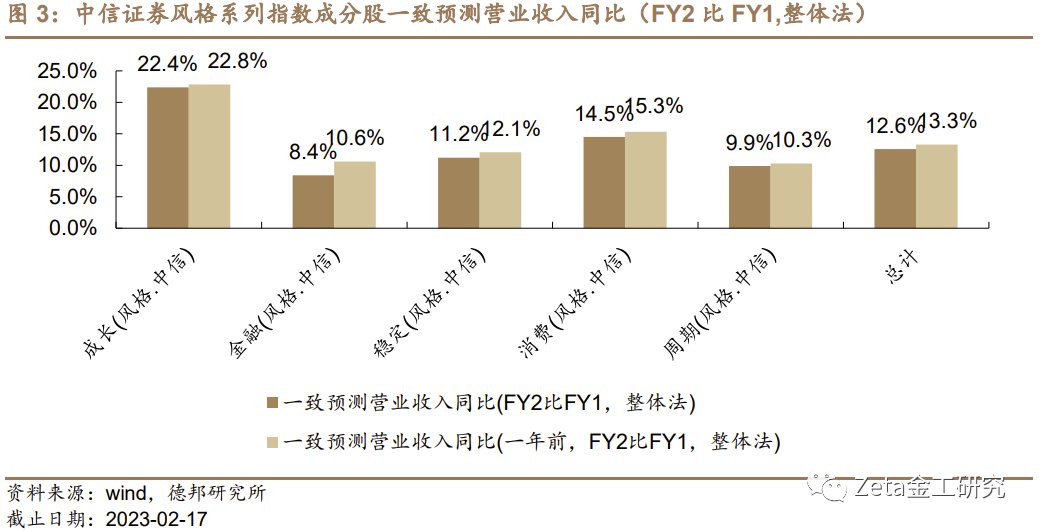

分析师对成长股预期更高:从分析师预期来看,分析师对成长风格股票的利润预期高于其它中信证券系列风格。使用一致预测净利润同比和营业收入同比(FY2比FY1)来衡量预期增速,分析师覆盖的成长风格股票最新预期净利润同比为36.7%,预期营业收入同比为22.4%,均高于其他4类风格整体水平。从沪深300、中证500、中证1000分别的成长和价值风格指数来看,今年以来,成长风格反弹幅度比价值风格更剧烈。

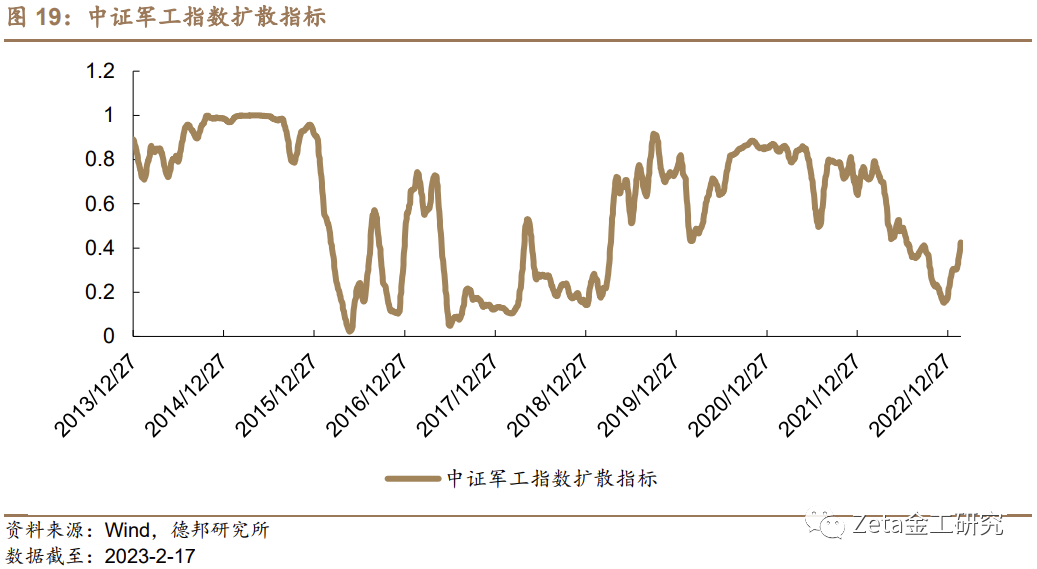

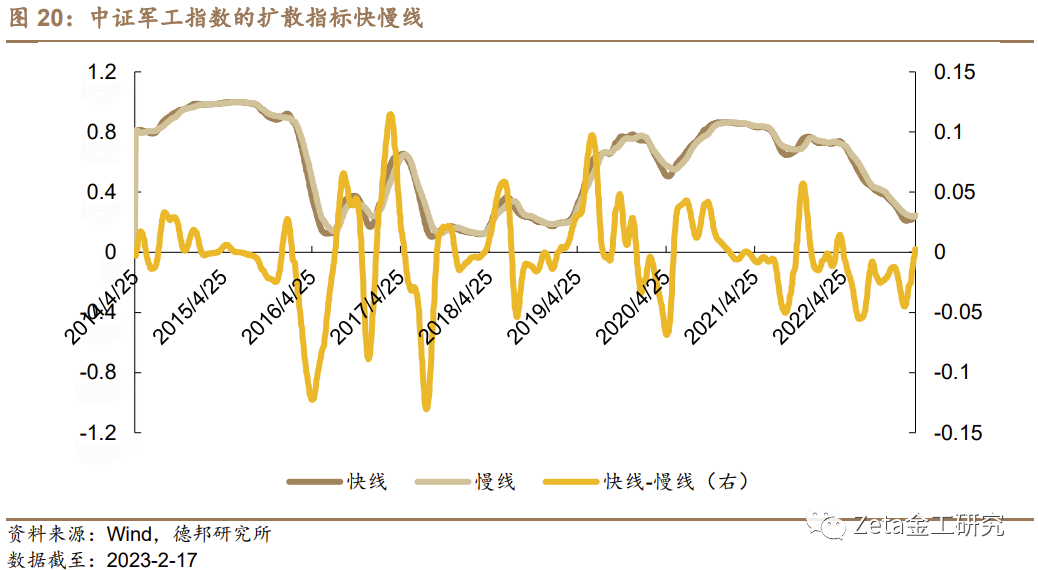

中证军工指数处于历史低位,短期已现反弹,资金关注度攀升:中证军工指数覆盖航空、航天、船舶、兵器、军事电子和卫星等军工领域的其他军工类上市公司,成分股偏大中市值,反映军工主题股票整体走势。截至2023年2月17日,市盈率TTM值为54.02,处于上市以来10.66%分位数,处于较低水平。公募持仓金额2021年下半年大幅上升,随后稍有回落,北上资金和公募基金对中证军工的关注度差异较大。根据扩散指标显示的结果来看,快线与慢线差值于2023年2月16日初触发金叉信号,自2022年12月中旬以来,中证军工指数扩散指标反弹较为迅速。

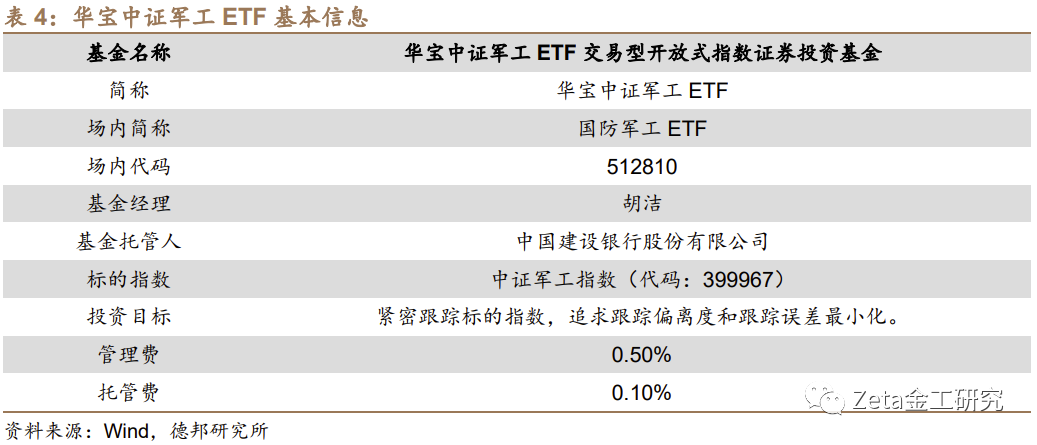

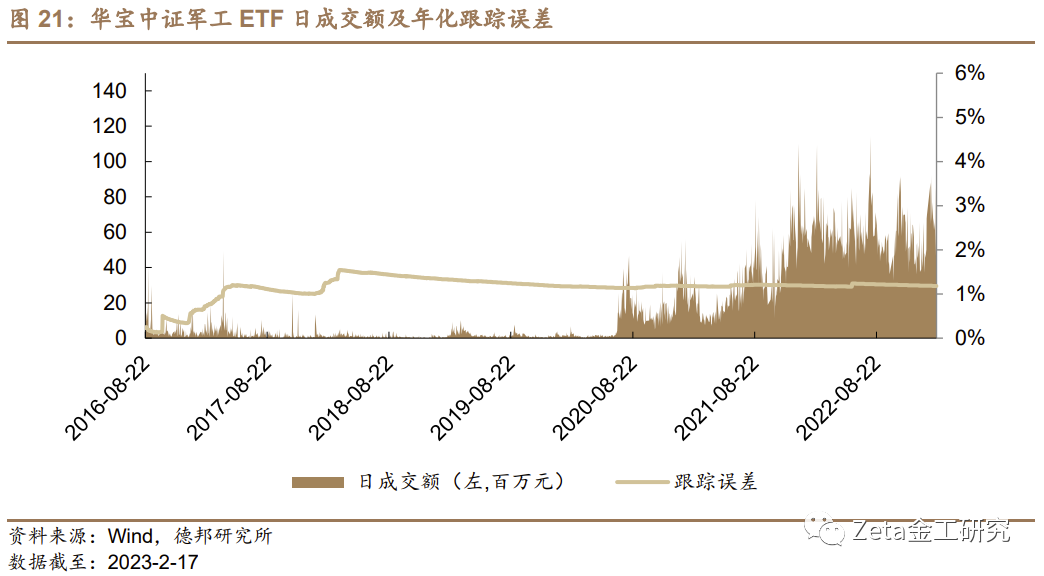

推荐关注华宝中证军工ETF:华宝中证军工ETF(基金代码:512810),基金经理为胡洁女士。基金于2016年8月22日上市,管理费率为0.50%、托管费率为0.10%。今年以来日均成交额60.27百万元,截止2023年2月17日,年化跟踪误差1.18%。

风险提示

宏观经济变化风险;新冠疫情恶化对全球宏观经济带来负面影响;政策环境超预期变动风险,指数系统性下跌风险。

目 录

1. 政策环境宽松,分析师对成长股预期更高

1.1. 宏观:美联储加息空间有限,国内政策保持宽松

1.2. 分析师对成长股预期更高

1.3. 成长和价值风格对比

2. 中证军工指数:乘搭成长股顺风车

2.1. 中证军工指数介绍

2.2. 指数成分股

2.2.1. 中证军工指数成分股偏重大中市值

2.2.2. 指数内成分股聚焦航空航天与其他军工

2.3. 近年来处于历史中位水平,近期小幅反弹

2.4. 估值处于上市以来历史低位

2.5. 资金关注度大幅上升

2.6. 一致预期分析

2.7. 中证军工指数扩散指标

3. 推荐关注:华宝中证军工ETF

3.1. 华宝中证军工ETF

3.2. 基金经理

4. 风险提示

信息披露

正 文

1. 政策环境宽松,分析师对成长股预期更高

1.1. 宏观:美联储加息空间有限,国内政策保持宽松

我们在 《建议2月继续布局成长股》报告中认为,海外方面,美联储当前政策利率已逐步向点阵图终点利率靠拢,压制成长股的利率因素压力已经大幅缓解,“抢跑”降息预计将成为短期市场的博弈的关键,海外因素对国内成长股的压制逐渐走弱;国内方面,增长压力犹在,复苏不足的风险高于过热,我们认为政策仍然需要保持一定宽松,预计有助于成长股的估值修复。Wind数据显示,截止2023年2月16日,美国联邦基金利率为4.58%,我们仍维持上述观点。

1.2. 分析师对成长股预期更高

我们在 《建议2月继续布局成长股》报告中讨论了成长股的预期,进一步更新数据后,数据显示,使用一致预测净利润同比和营业收入同比(FY2比FY1)来衡量预期增速,分析师覆盖的成长风格股票最新预期净利润同比为36.7%,预期营业收入同比为22.4%,均高于其他4类风格整体水平。最新数据较一年前有所下滑,一年前预期净利润同比为37.2%,预期营业收入同比为22.8%。

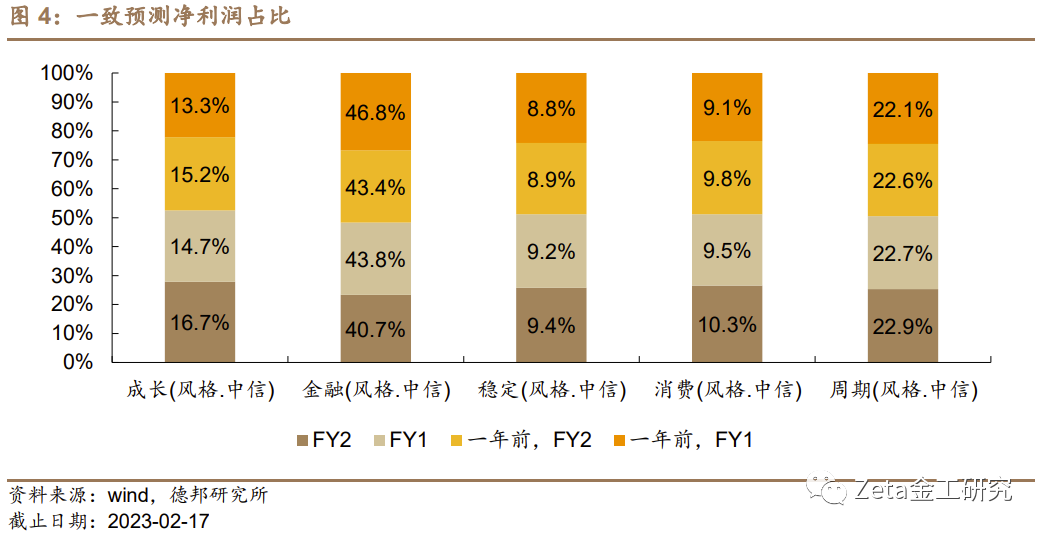

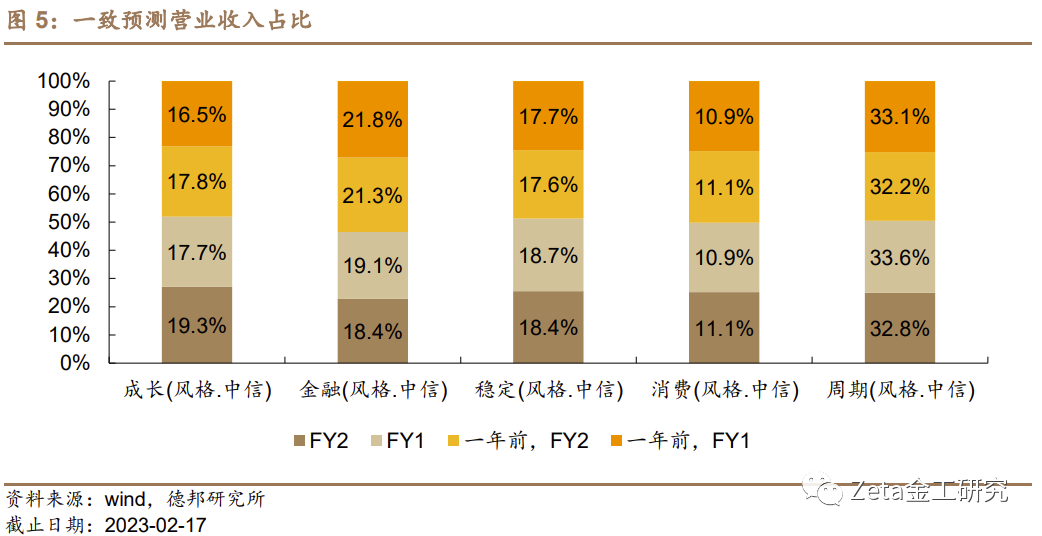

从一致预测净利润占比和一致预测营业收入占比来看,分析师给予未来成长风格股票预期净利润更高的空间。成长风格在所有风格股票(分析师覆盖)的一致预期净利润FY2占比为16.7%,FY1占比为14.7%。一年前FY2为15.2%,FY1为13.3%。

成长风格在所有风格股票(分析师覆盖)的一致预期营业收入FY2占比为19.3%,FY1占比为17.7%。一年前FY2占比为17.8%,FY1占比为16.5%。

综上,我们仍然认为,基于分析师对基本面预期的角度,分析师更看好成长风格股票业绩的边际改善。成长股基本面边际改善的预期相比其他四类风格更高。

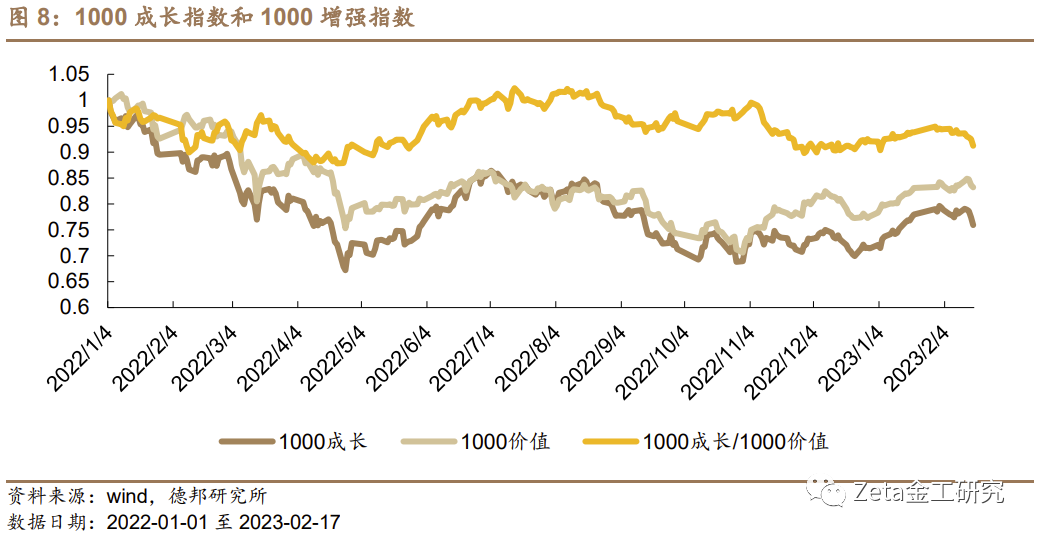

1.3. 成长和价值风格对比

从沪深300、中证500、中证1000分别的成长和价值风格指数来看,成长风格只在去年年中几个月相对较强。今年以来,成长风格反弹幅度比价值风格更剧烈。

2. 中证军工指数:乘搭成长股顺风车

2.1. 中证军工指数介绍

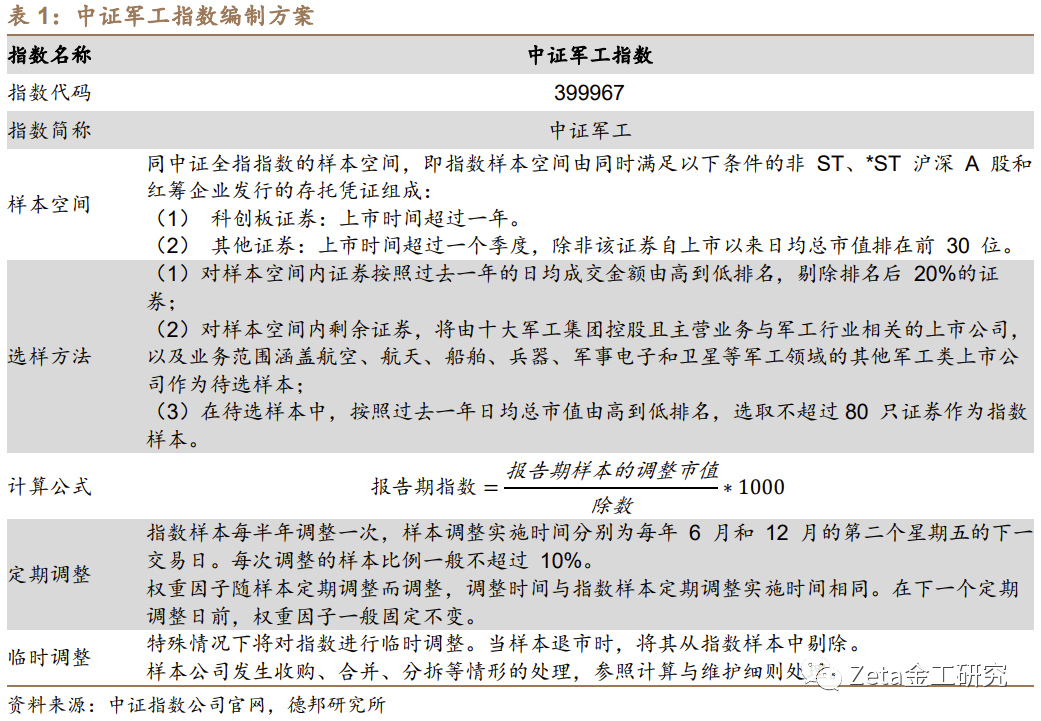

中证军工指数(指数代码:399967)于2013年12月26日发布,以2004年12月31日为基期日,1000点为基点。中证军工指数选取业务范围涵盖航空、航天、船舶、兵器、军事电子和卫星等军工领域的其他军工类上市公司作为样本,以反映军工主题股票整体走势。

2.2. 指数成分股

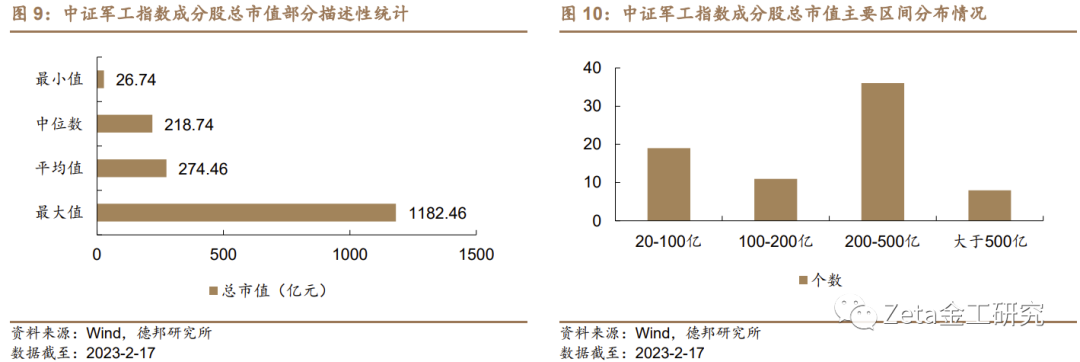

2.2.1.中证军工指数成分股偏重大中市值

中证军工指数成分股偏重大中市值,其中总市值在200亿元以上的个股占成分股比例为59.46%。

截止2023年2月17日,中证军工指数中总市值最大股票为航发动力(600893.SH,1182.46亿元);最小市值股票为天秦装备(600922.SH,26.74亿元);均值为274.46亿元,中位数为218.74亿元。

具体来看,指数成分股总市值处于20亿至100亿区间内的股票共计19只;处于100亿至200亿区间内的股票共计11只;处于200亿至500亿区间内的股票共计36只;大于500亿的股票共计8只。

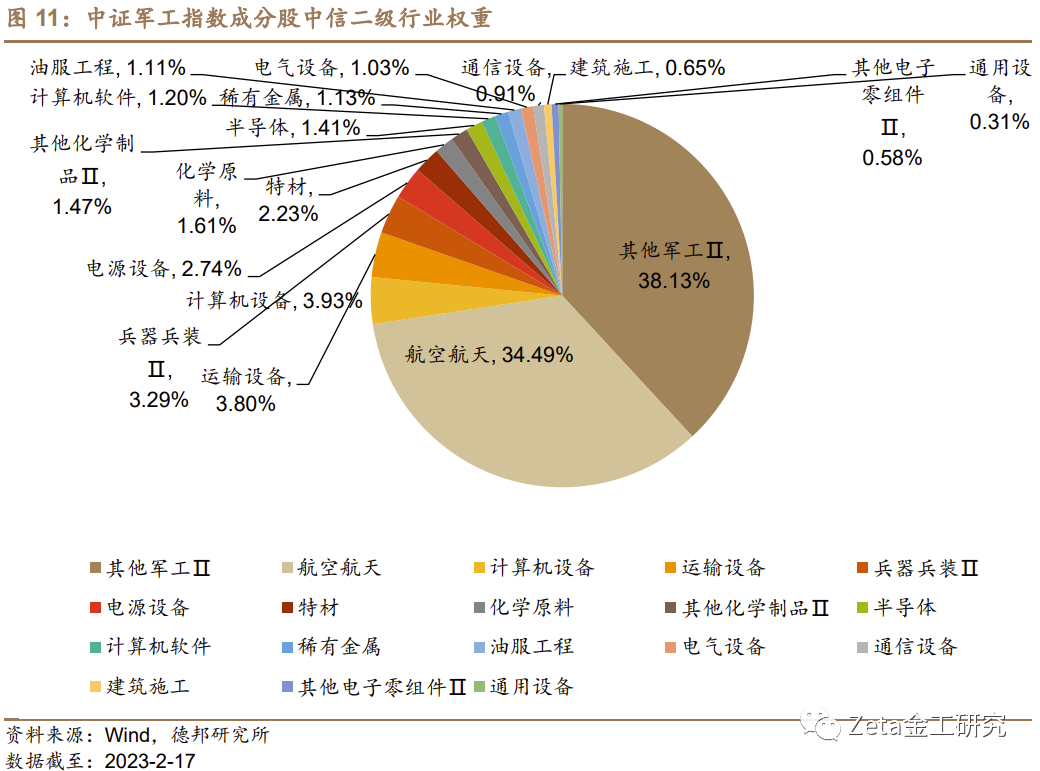

2.2.2. 指数内成分股聚焦航空航天与其他军工

从中信二级行业来看,其他军工Ⅱ指数内权重占比最高(38.13%),航空航天行业指数内权重占比其次,为34.49%;而其他电子零组件Ⅱ行业和通用设备行业含量最低,数量均为1只,权重分别占指数的0.58%和0.31%。

2.3.近年来处于历史中位水平,近期小幅反弹

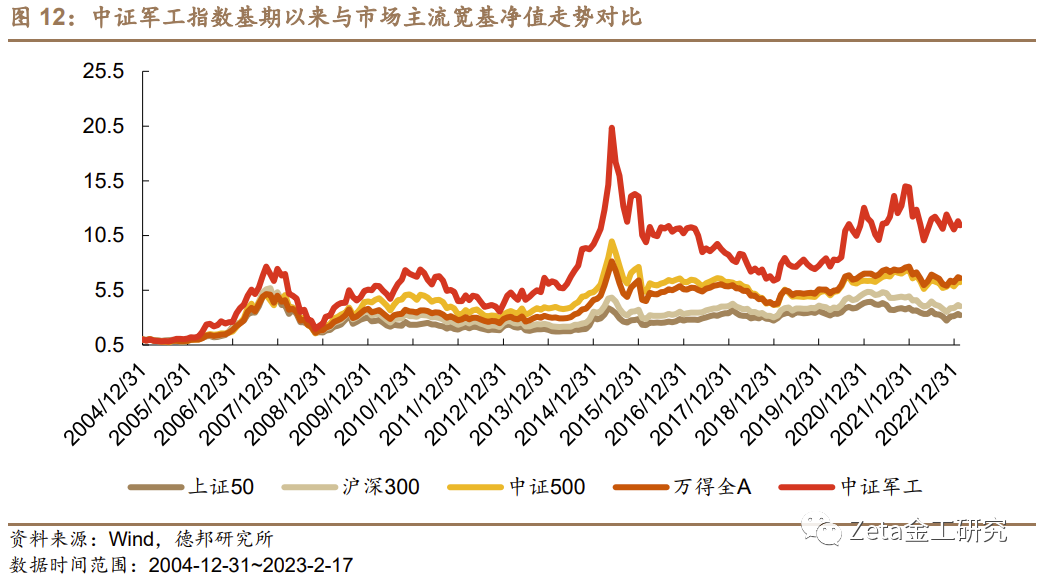

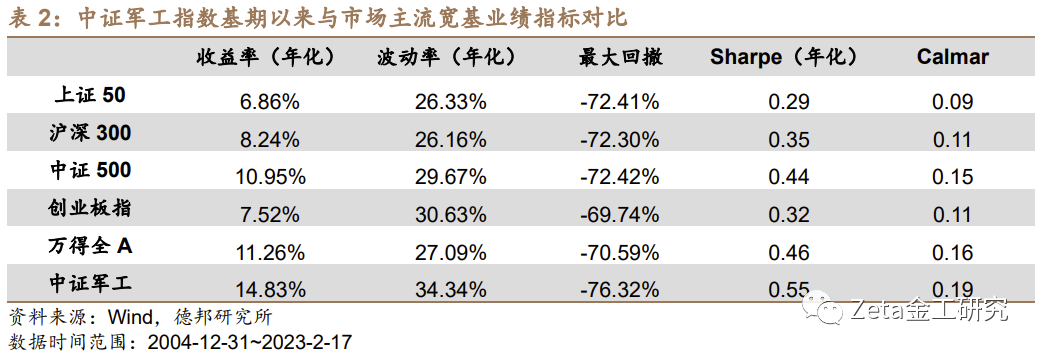

对比中证军工指数与市场主流宽基指数自基期(2004年12月31日)以来净值走势,中证军工指数近年来处于历史中位水平,投资性价比较高。

自基期(2004年12月31日)以来,中证军工指数年化收益率为14.83%,波动率和回撤处于较高水平,分别为34.34%和76.32%。

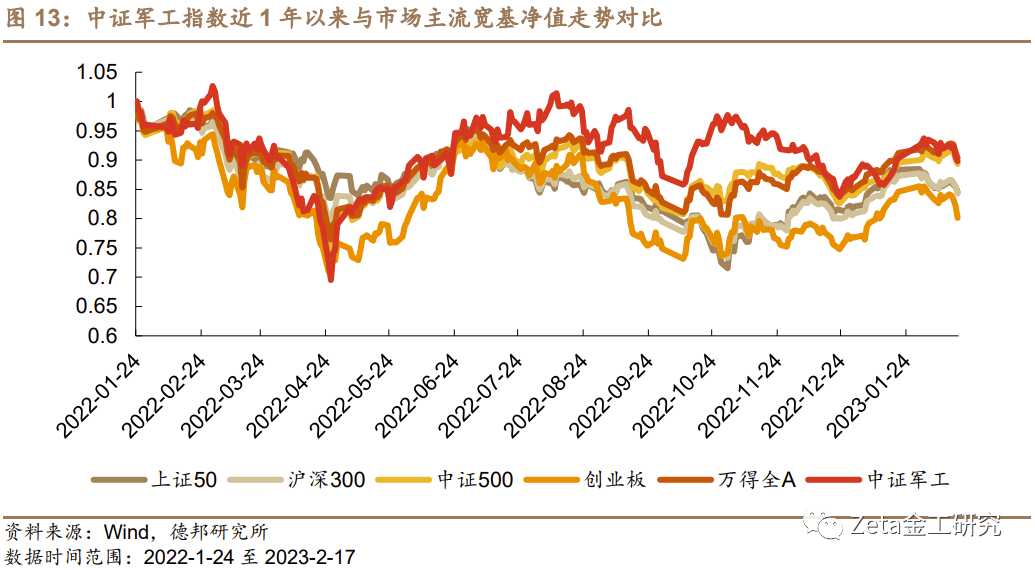

近一年来,权益市场出现震荡,中证军工指数与主流宽基净值走势相似,但整体优于主流宽基走势;今年以来,中证军工指数跟随大盘反弹,短期内略有回调。

2.4. 估值处于上市以来历史低位

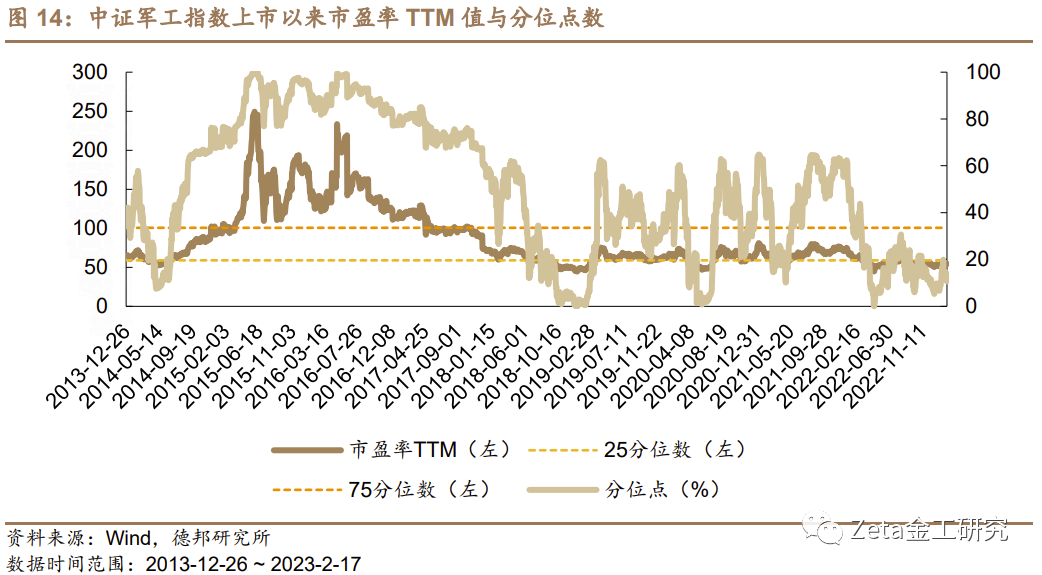

中证军工指数市盈率TTM值在2015年6月2日达到峰值(249.38)后大幅震荡;2018年12月27日,中证军工指数市盈率TTM跌至历史低位44.79(0.04%分位数水平)后,于近两年持续位于较低水平。

截止至2023年2月17日,指数市盈率TTM值为54.02,处于上市以来10.66%分位数水平。我们认为当前估值水平较低,具有较大的上涨空间。

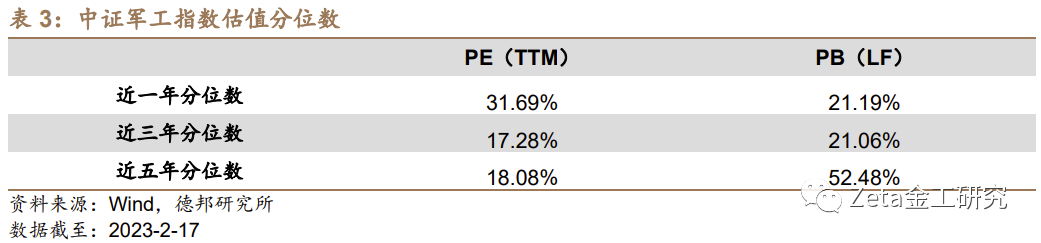

截至2023年2月17日,中证军工指数PE(TTM)为54.02,PB(LF)为3.2,分别达近一年31.69%分位数水平和21.19%分位数水平;近三年17.28%分位数水平和21.06%分位数水平;近五年18.08%分位数水平和52.48%分位数水平。

2.5. 资金关注度大幅上升

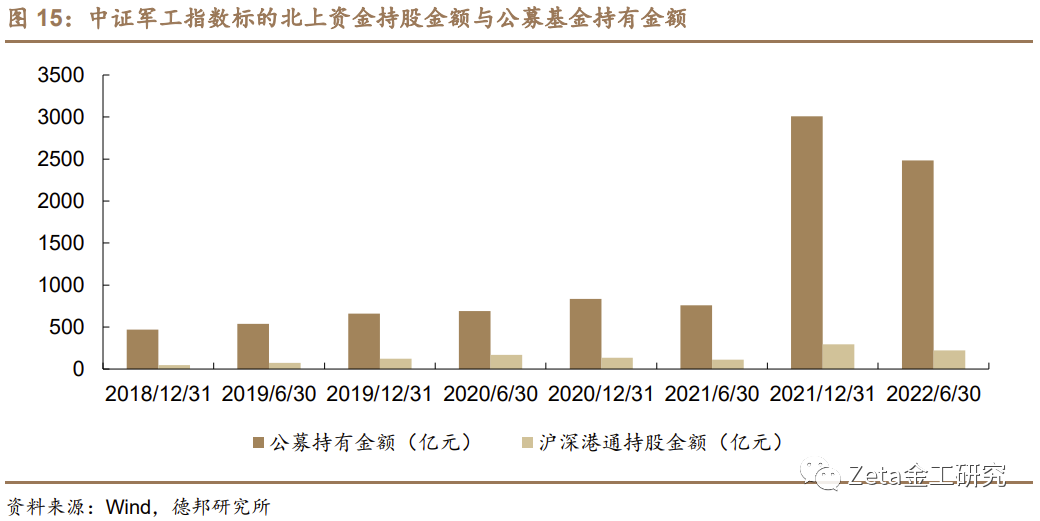

统计2018年末以来中证军工指数成分股公募基金和沪深港通持股金额发现:公募持仓金额2021年下半年大幅上升,随后稍有回落,北上资金和公募基金对中证军工的关注度差异较大。最近2期,资金关注度处于较高水平。

2.6. 一致预期分析

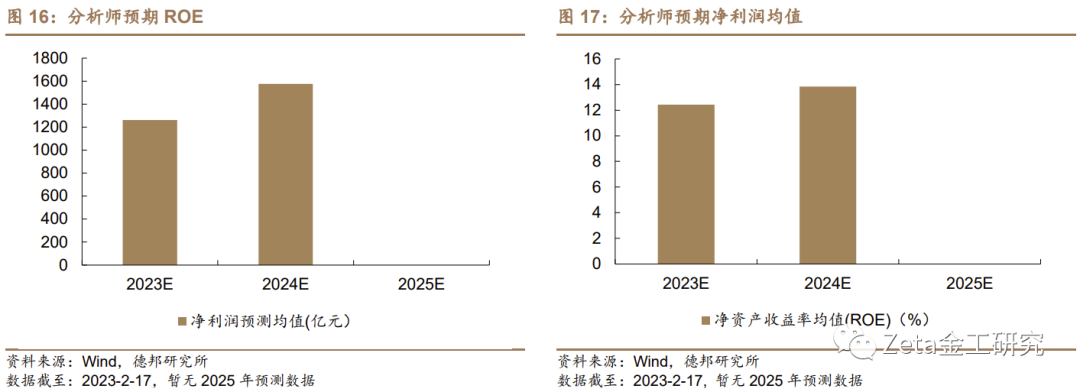

根据Wind的分析师的一致预期,2023-2024年指数中上市公司的净利润规模分别为611.76亿元和807.05亿元;ROE分别为11.01%和12.99%。

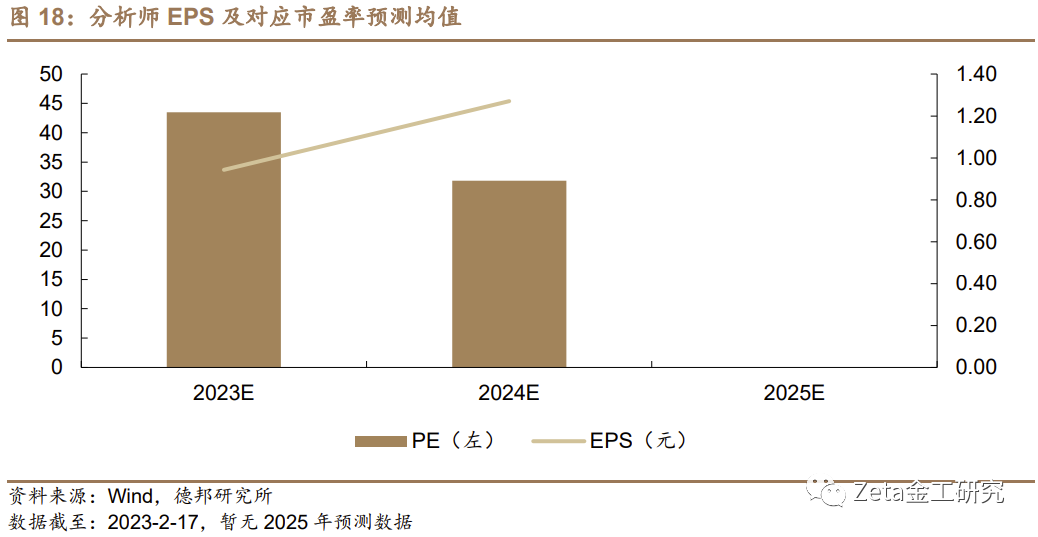

根据Wind的分析师一致预期,指数2023-2024年EPS分别为0.94元和1.27元,PE分别为43.50x和31.82x。

2.7. 中证军工指数扩散指标

我们绘制了中证军工指数的扩散指标。根据扩散指标显示的结果来看,快线与慢线差值于2023年2月16日初触发金叉信号,自2022年12月中旬以来,中证军工指数扩散指标反弹较为迅速。

3. 推荐关注:华宝中证军工ETF

3.1. 华宝中证军工ETF

华宝中证军工ETF(基金代码:512810)是华宝基金旗下的一只ETF,基金经理为胡洁女士。该ETF以紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化。基金于2016年8月22日上市,管理费率为0.50%、托管费率为0.10%。

截止至2022年12月30日,该ETF规模为3.92亿元。截止2023年2月17日,年化跟踪误差为1.18%。该ETF在2023年2月17日的日成交额为67.59百万元,今年以来日均成交额60.27百万元。

3.2. 基金经理

胡洁女士,硕士学位,具有16 年证券从业经历,超10年基金管理经验,现任华宝基金指数投资总监、指数研发投资部总经理。2006年6月加入华宝基金管理有限公司,先后在交易部、产品开发部、量化投资部工作,在量化及指数型产品方面有着多年的策略研究、创新产品开发、投资管理运作及市场推广经验。现任多只指数基金、ETF产品的基金经理,在管基金规模为 660亿元,产品管理经验丰富。

4. 风险提示

宏观经济变化风险;新冠疫情恶化对全球宏观经济带来负面影响;政策环境超预期变动风险,指数系统性下跌风险。

报告信息

证券研究报告:《科技革新成长,军工锐意前行,推荐关注国防军工ETF——德邦金融产品系列研究之十九》

对外发布时间:2023年2月21日

分析师:肖承志

资格编号:S0120521080003

邮箱:xiaocz@tebon.com.cn

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

金工团队简介

肖承志,同济大学应用数学本科、硕士,现任德邦证券研究所首席金融工程分析师。具有6年证券研究经历,曾就职于东北证券研究所担任首席金融工程分析师。致力于市场择时、资产配置、量化与基本面选股。撰写独家深度“扩散指标择时”系列报告;擅长各类择时与机器学习模型,对隐马尔可夫模型有深入研究;在因子选股领域撰写多篇因子改进报告,市场独家见解。

林宸星,美国威斯康星大学计量经济学硕士,上海财经大学本科,主要负责大类资产配置、中低频策略开发、FOF策略开发、基金研究、基金经理调研和数据爬虫等工作,2021年9月加入德邦证券。

吴金超,清华大学硕士,南开大学本科,主要负责指数择时、行业轮动、基本面量化选股等工作,曾任职于华为技术有限公司、东北证券、广发证券,2021年11月加入德邦证券。

路景仪,上海财经大学金融专业硕士,吉林大学本科,主要负责基金研究、基金经理调研等工作,2022年6月加入德邦证券。

王治舜,香港中文大学金融科技硕士,电子科技大学金融+计算机双学士,主要负责量化金融、因子选股等工作,2023年1月加入德邦证券。

MORE

相关阅读

01 策略报告

【德邦金工|年度策略】全球成长股或将迎来绝地反击——德邦金工2023年度策略报告

【德邦金工|中期策略】云销雨霁,尚待黎明20210824

02 每周行情前瞻

【德邦金工|周报】创业类ETF净流入继续居前,融资买入计算机、国防军工 ——德邦金工择时周报20230219

【德邦金工|周报】北向资金买入食饮、非银,创业类ETF净流入居前——德邦金工择时周报20230212

【德邦金工|周报】节后首周两市成交明显放大,证券ETF净流入居前——德邦金工择时周报20230205

【德邦金工|周报】A股继续收红,军工类ETF净流入整体居前——德邦金工择时周报20230115

【德邦金工|周报】市场情绪修复,TMT行业ETF净流入居前——德邦金工择时周报20230108

【德邦金工|周报】A股整体上涨收官,房地产融资净买入继续居前——德邦金工择时周报20230101

【德邦金工|周报】融资净买入房地产,红利ETF净流入居前——德邦金工择时周报20221225

【德邦金工|周报】北向买入医药、银行,创业类指数标的ETF净流入持续居前——德邦金工择时周报20221218

【德邦金工|周报】A股主要指数集体上涨,创业类指数标的ETF净流入居前——德邦金工择时周报20221211

【德邦金工|周报】A股渐入佳境整体上涨,沪深300指数标的ETF净流入居前——德邦金工择时周报20221204

03 大类资产配置观点

04 机器学习专题

【德邦金工|选股专题】中证1000成分股有效因子测试——中证1000指数增强系列研究之一

【德邦金工|选股专题】基于模型池的机器学习选股——德邦金工机器学习专题之五

【德邦金工|选股专题】动态因子筛选——德邦金工机器学习专题之四

【德邦金工|机器学习】基于财务与风格因子的机器学习选股——德邦金工机器学习专题之三

05 金融产品时评

06 金融产品专题

【德邦金工|金融产品专题】后疫情时代,物流行业有望复苏,推荐关注物流ETF ——德邦金融产品系列研究之十八

【德邦金工|金融产品专题】势不可挡,坚定不移走科技强国之路,推荐关注华宝中证科技龙头ETF——德邦金融产品系列研究之十七

【德邦金工|金融产品专题】“抓住alpha,等待beta”,华宝夏林锋主动出击“三年一倍”目标——德邦权益基金经理系列研究之一

【德邦金工|金融产品专题】乘大数据战略机遇,握新时代“价值资产”,推荐关注大数据ETF——德邦金融产品系列研究之十六

【德邦金工|金融产品专题】招商中证1000指数增强——细分赛道下的“隐形冠军”——德邦金融产品系列研究之十五

【德邦金工|金融产品专题】长风破浪,王者归来,纳斯达克100ETF再启航——德邦金融产品系列研究之十四

【德邦金工|金融产品专题】风劲帆满海天远,雄狮迈步新征程,推荐关注军工龙头ETF——德邦金融产品系列研究之十三

【德邦金工|金融产品专题】“小”“智”“造”与大机遇,推荐关注中证1000ETF——德邦金工金融产品系列研究之十二

【德邦金工|金融产品专题】“专精特新”政策赋能,小市值投资瞬时顺势,推荐关注国证2000ETF——德邦金工金融产品研究之十一

【德邦金工|金融产品专题】面向未来30年,布局“碳中和”大赛道,推荐关注碳中和龙头ETF——德邦金工金融产品研究之十

【德邦金工|金融产品专题】互联网东风已至,龙头反弹可期,推荐关注互联网龙头ETF——德邦金融产品系列研究之九

【德邦金工|金融产品专题】需求旺盛供给紧俏,稀土ETF重拾上升趋势——德邦金融产品系列研究之八

【德邦金工|金融产品专题】周期拐点将至,地缘冲突催化行业景气上行,关注农业ETF——德邦金融产品系列研究之七

【德邦金工|金融产品专题】新能源车需求超预期,动力电池新产能涌现,关注锂电池ETF——德邦金融产品系列研究之六

【德邦金工|金融产品专题】稳增长预期下高股息低估值凸显投资价值,关注中证红利 ETF——德邦金融产品系列研究之五

【德邦金工|金融产品专题】文旅复苏之路,价值实现的选择,关注旅游ETF——德邦金融产品系列研究之四

【德邦金工|金融产品专题】市场波动渐增,银行防御价值凸显——德邦金融产品系列研究之三

07 选股月报

08 文献精译

【德邦金工| Fama因子模型专题】Fama三因子模型问世三十周年系列之二:A股市场实证——德邦金工Fama因子模型专题二

【德邦金工|文献精译】Fama-French三因子模型问世三十周年系列之一:重温经典——德邦金工Fama因子模型专题一

【德邦金工|文献精译】股价是否充分反映了业绩中应计和现金流部分所蕴含的未来盈利信息?——德邦金工文献精译系列之七

【德邦金工|文献精译】资产配置:管理风格和绩效衡量——德邦金工文献精译系列之六

【德邦金工|文献精译】规模很重要,如果控制了绩差股——德邦金工文献精译系列之五

【德邦金工|文献精译】中国股市的规模和价值因子模型——德邦金工文献精译系列之四

【德邦金工|文献精译】机器学习驱动下的金融对不确定性的吸收与加剧——德邦文献精译系列之三

09 小市值专题

10 行业轮动专题

11 分析师专题

【德邦金工|选股专题】基于事件分析框架下的分析师文本情绪挖掘——分析师专题之一

12 基金策略专题

【德邦金工|金融产品专题】基于主动基金持仓的扩散指标行业轮动及改进—基金投资策略系列研究之一

重要说明

本篇文章来源于微信公众号: Zeta金工研究