【方正金工】1月行业组合战胜基准3.95%,2月建议关注交运、公用事业、钢铁、计算机、电子、家电等行业—行业轮动月报202402

本文来自方正证券研究所于2024年2月1日发布的报告《1月行业组合战胜基准3.95%,2月建议关注交通运输、公用事业、钢铁、计算机、电子、家用电器等行业——行业轮动月报202402》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005。

摘要

从A股市场历年表现来看,行业分化现象均较为明显,除市场普跌的2011年、2016年、2018年外,其余各年份行业涨跌分化均较为明显。2024年1月,申万一级行业中煤炭行业累计上涨6.67%,表现最为出色,同期电子行业下跌23.91%,最好最差行业收益差为30.58%,分化相对较为明显。

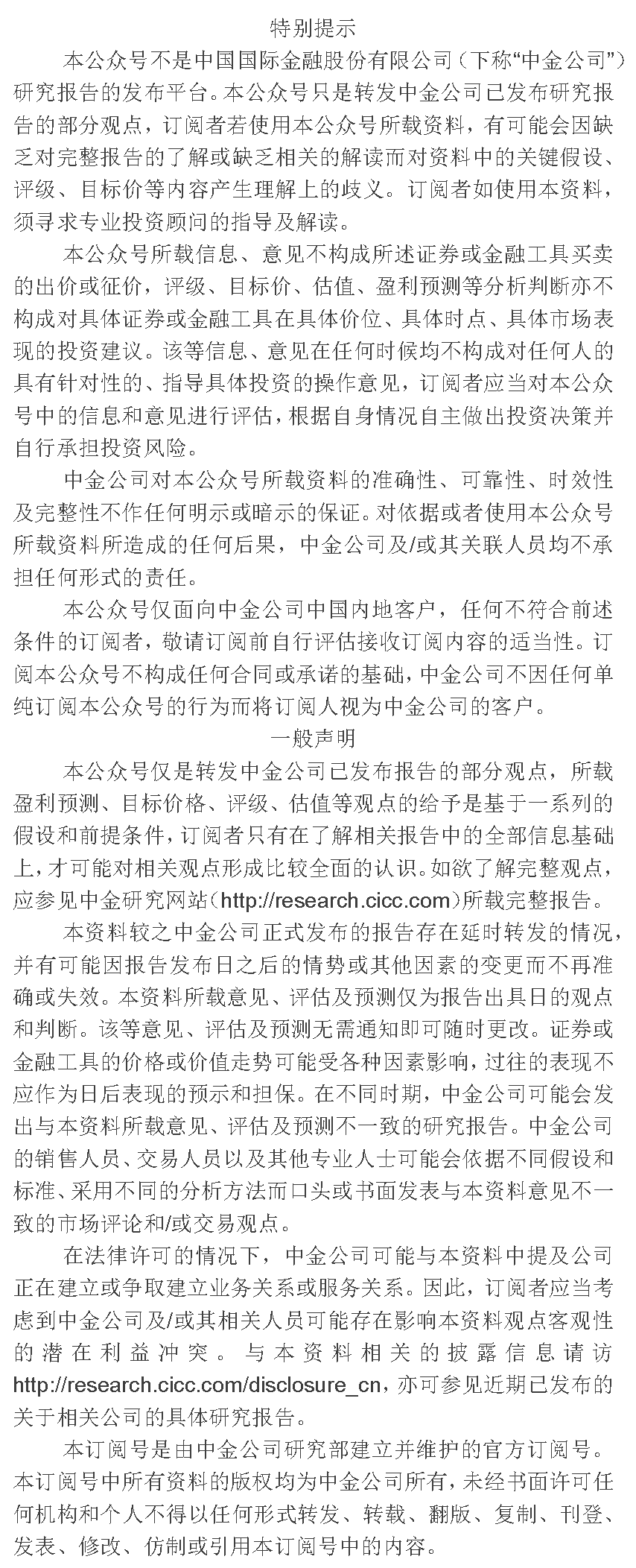

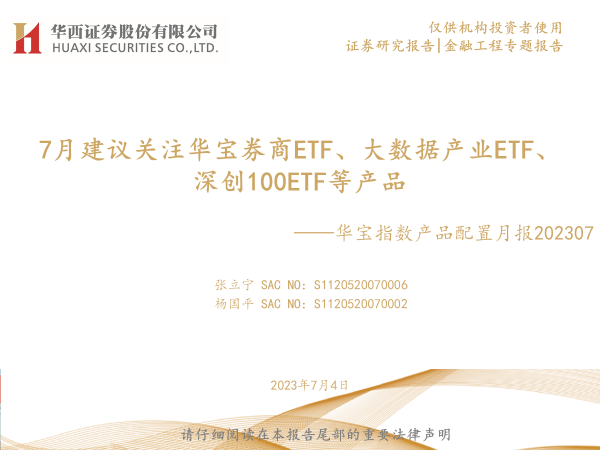

行业配置是获取超额收益的重要来源,如何把握行业轮动特征,如何构建有效的行业轮动策略,是投资者重点关注的问题。根据我们对于行业/板块轮动的研究,影响行业/板块涨跌分化的原因有很多,宏观层面,经济周期是重要因素之一;中观层面,景气改善是驱动行业/板块涨跌的重要推手,业绩的边际变化具有较强的指导意义;微观层面,资金流入流出、微观交易结构也在一定程度上影响行业/板块分化。

因此,我们结合宏观“货币+信用”周期模型,以及估值、业绩、分析师预期、资金流、微观交易特征等不同维度的驱动因子,构建了多因素行业轮动模型。

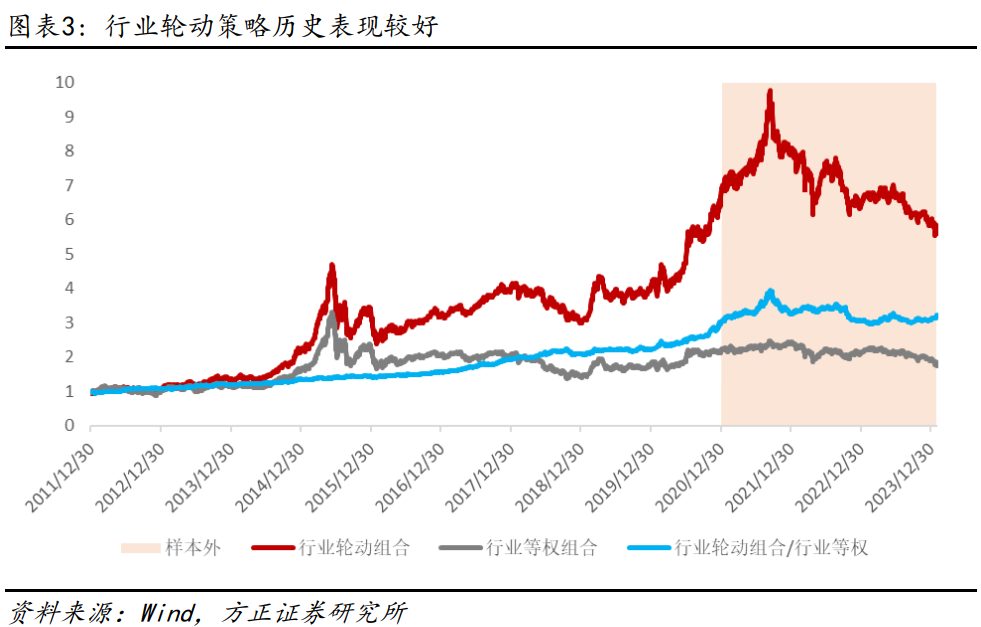

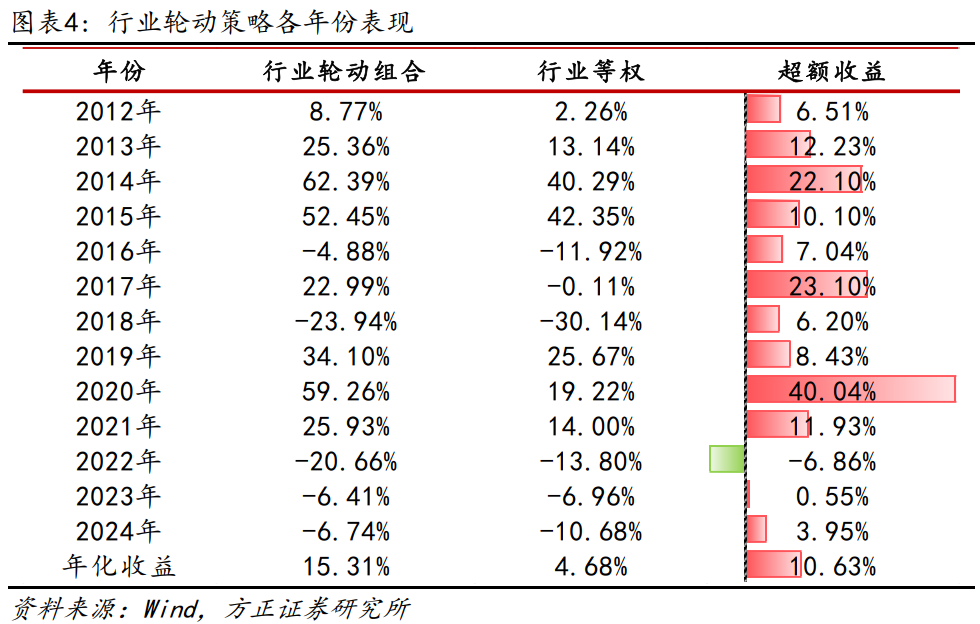

上述行业轮动模型历史表现较为出色,自2012年以来,行业轮动多头组合年化收益15.31%,同期行业等权组合年化收益4.68%,行业轮动组合年化超额收益为10.63%。2024年1月份,模型配置公用事业、石油石化、家用电器、钢铁、轻工制造、汽车等行业,年初以来累计下跌6.74%,同期行业等权组合下跌10.68%,行业轮动组合战胜基准组合3.95%。

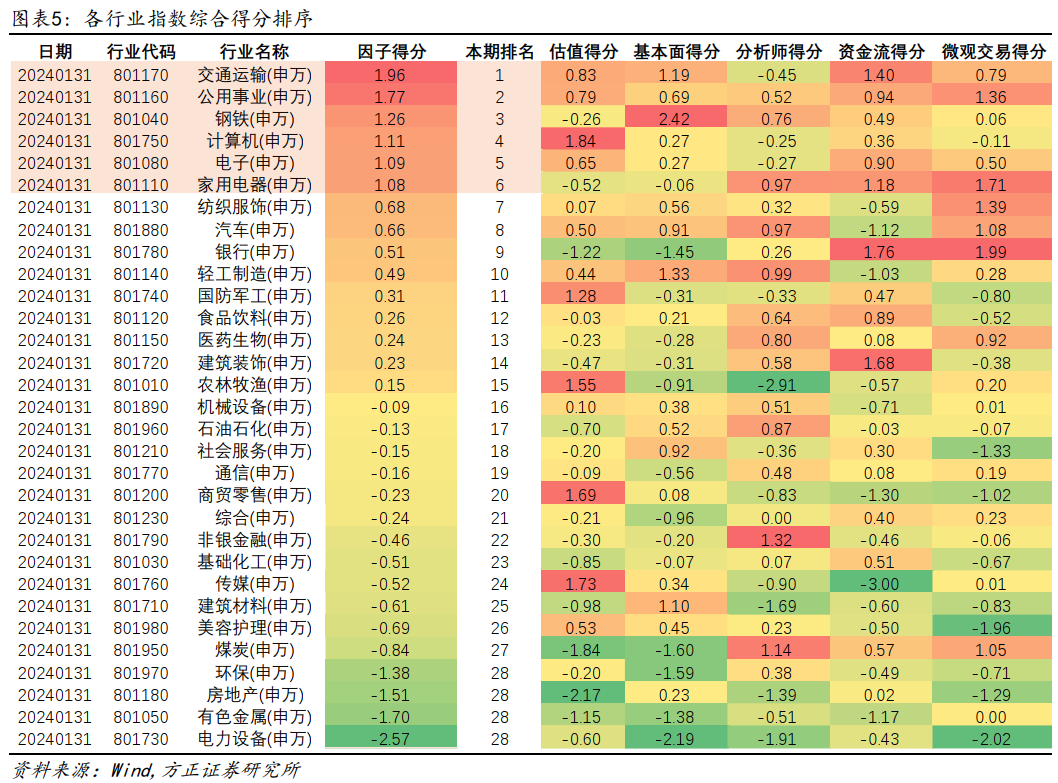

根据央行最新公布数据,2023年12月,M2余额为292.27万亿元,同比增长9.7%,增速环比上月下降0.3个百分点。社会融资存量余额为378.09万亿元,同比增长9.5%,增速环比上月提升0.1个百分点,结合最新10年期国债收益率曲线判断,模型认为目前市场环境处于宽货币紧信用阶段。根据各驱动因子表现,模型建议2月份关注交通运输、公用事业、钢铁、计算机、电子、家用电器等行业。

风险提示

本报告基于历史数据分析,历史规律未来可能存在失效的风险;市场可能发生超预期变化;各驱动因子受宏观环境影响可能存在阶段性失效的风险。

报告正文

因此,我们结合宏观“货币+信用”周期模型,以及估值、业绩、分析师预期、资金流、微观交易特征等不同维度的驱动因子,构建了多因素行业轮动模型。

2 1月份行业轮动组合战胜基准组合3.95%

基于上述逻辑构建的行业轮动模型历史表现较为出色,自2012年以来,行业轮动多头组合年化收益16.10%,同期行业等权组合年化收益5.70%,行业轮动组合年化超额收益为10.40%。

基于上述逻辑构建的行业轮动模型历史表现较为出色,自2012年以来,行业轮动多头组合年化收益15.31%,同期行业等权组合年化收益4.68%,行业轮动组合年化超额收益为10.63%。2024年1月份,模型配置公用事业、石油石化、家用电器、钢铁、轻工制造、汽车等行业,年初以来累计下跌6.74%,同期行业等权组合下跌10.68%,行业轮动组合战胜基准组合3.95%。

3 2月建议关注交运、公用事业、钢铁、计算机、电子、家电等行业

根据央行最新公布数据,2023年12月,M2余额为292.27万亿元,同比增长9.7%,增速环比上月下降0.3个百分点。社会融资存量余额为378.09万亿元,同比增长9.5%,增速环比上月提升0.1个百分点,结合最新10年期国债收益率曲线判断,模型认为目前市场环境处于宽货币紧信用阶段。根据各驱动因子表现,模型建议2月份关注交通运输、公用事业、钢铁、计算机、电子、家用电器等行业。

近期报告

**量化选股**

【方正金工】红利板块配置拥挤度测算及中证红利指数增强策略构建【方正金工】股票日内多空博弈激烈程度度量与“多空博弈”因子构建——多因子选股系列研究之十四

【方正金工】剥离分析师预期调整中的动量效应与真知灼见因子构建—多因子选股系列研究之十二

【方正金工】大单成交后的跟随效应与“待著而救”因子——多因子选股系列研究之十一

【方正金工】推动个股价格变化的因素分解与“花隐林间”因子——多因子选股系列研究之十

【方正金工】个股成交额的市场跟随性与“水中行舟”因子——多因子选股系列研究之九

【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八

【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**ETF深度**

【方正金工-ETF深度报告】ETF基金投资者画像研究(持有人篇)

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

**基金研究**

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

**ChatGPT**

【方正金工】Code Interpreter在金融市场数据分析中的应用——ChatGPT应用探讨系列之五

【方正金工】ChatGPT投资相关插件测试及策略开发——ChatGPT应用探讨系列之四

【方正金工】不同大语言模型产品操作性能及进阶应用比较——ChatGPT应用探讨系列之三

【方正金工】ChatGPT在择时、风格、行业、选股中的应用实践——ChatGPT应用探讨系列之二

【方正金工】ChatGPT在投资研究工作中的应用初探——ChatGPT应用探讨系列之一

**行业轮动**

【方正金工】1月份建议关注公用事业、汽车、钢铁、石油石化、家用电器、轻工制造等行业——行业轮动月报202401

【方正金工】12月建议关注汽车、家用电器、公用事业、社会服务、机械设备、食品饮料等行业——行业轮动月报202312

【方正金工】10月行业组合超额2.18%,11月建议关注公用事业、家用电器、轻工制造、交通运输、纺织服饰、汽车等行业

【方正金工】10月建议关注纺织服饰、银行、家用电器、公用事业、汽车、医药生物等行业——行业轮动月报202310

**指数基金资产配置**

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**指数投资价值分析**

【方正金工】小盘风格延续1000指增产品优势凸显——易方达中证1000指数量化增强分析

【方正金工】静待养殖周期拐点,聚集行业龙头收益弹性突出——中证畜牧养殖指数投资价值分析

【方正金工】智能时代,指向未来—中证人工智能主题指数投资价值分析

【方正金工】优选个股增强指数收益,估值低位反弹潜力可期——创业板成长指数投资价值分析

【方正金工】国产替代启新程,冬去春来芯气象——国证半导体芯片指数投资价值分析

【方正金工】云上未来:乘数字经济浪潮,扬人工智能之帆—中证云计算与大数据指数投资价值分析

【方正金工】技术创新叠加规模经济,光伏行业持续高景气增长—中证光伏龙头30指数投资价值分析

【方正金工】冬去春来,迎接“后疫情时代”港股互联网的三重拐点—中证港股互联网指数投资价值分析

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正医药+金工】生物医药朝阳产业行业增长靓丽,汇添富生物科技指数产品布局丰富,多市场覆盖

本篇文章来源于微信公众号: 春晓量化