【浙商金工】建筑材料行业基本面景气度预测研究

01

行业基本面景气度预测

中观包括行业和风格两类划分方式,我们想要研究的是如何对其景气度进行刻画和预测,最终着眼于构建具有超额收益的投资组合。在已有研究中,我们将基本面景气度细分为基本面景气和交易景气。基本面景气研究的目标是对行业和风格营收或盈利情况进行跟踪预测,交易景气则是从量价维度判断行情是否已经提前或充分将基本面景气的变化反映在了价格中。对于相关研究,我们以基本面景气预测为主。

行业营收与量和价相关,盈利还需考虑成本价差。对应到标的或行业,其经营业务可能较为复杂,对其进行完全准确的追踪也并不现实。系统化基本面景气研究的目标是,把握核心业务来源和筛选关键可追踪高频宏观行业经济数据,重点对其经营走势进行追踪。与传统的预测方法相比,这一框架更多的是追踪。其目标是,将所能获取的信息纳入目标变量预测的调整中,对其趋势进行分析。

在本报告中,我们对建筑材料及相关细分行业基本面景气度的预测方法进行了深入研究,重点研究了如下问题:

1. 如何系统化的对行业产业链进行分析,其上下游行业是什么?

2. 如何对标的进行财务拆分,获取可追踪的关键指标?

3. 如何搭建建筑材料及细分行业基本面景气度追踪框架?

02

建筑材料行业产业链分析

对于行业或风格基本面景气度预测,需要首先明确预测的标的,即要界定行业或风格的具体构成。同时,为分析营收变化和影响因素,需对其所处产业链位置及上下游行业构成进行研究。此部分我们首先对建筑材料及细分行业构成进行分析,然后从产业链视角进行梳理。

2.1. 行业基本构成:业务和成分标的

建筑材料是指用于土木工程的各种材料的总称。狭义上的建材是指用于土木建筑工程的材料,如钢、沙石、玻璃、水泥、涂料等;广义上的建材还包括用于建筑设备的材料,如电线、水管等。按用途划分为结构材料、装饰材料和专用材料。考虑到收入成本因素梳理的便利性,按产品种类进行划分相对更为合适。

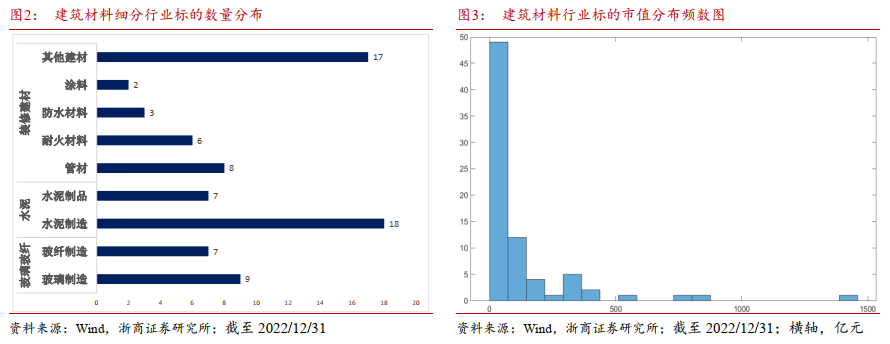

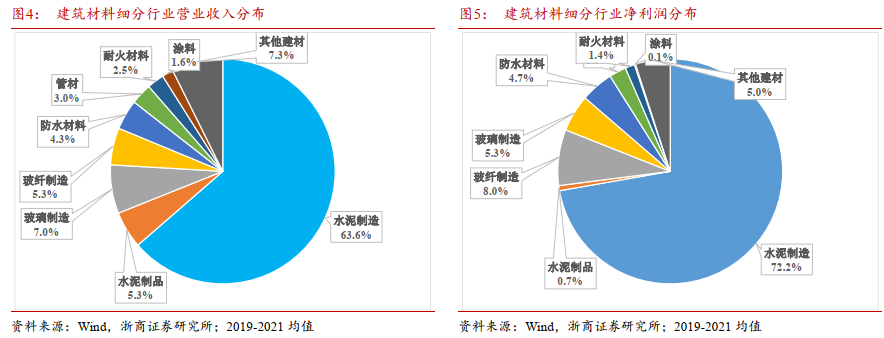

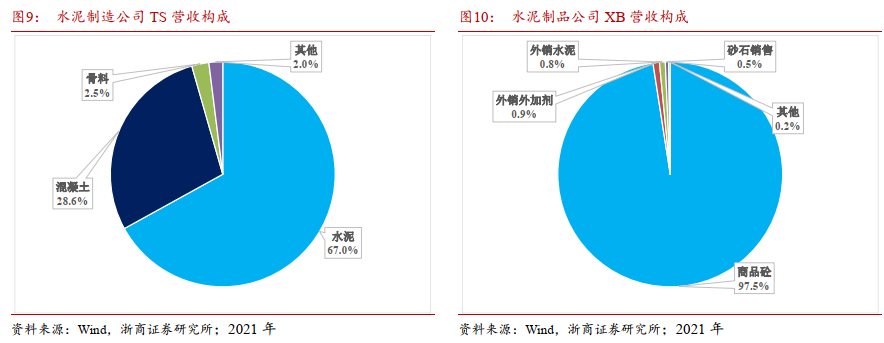

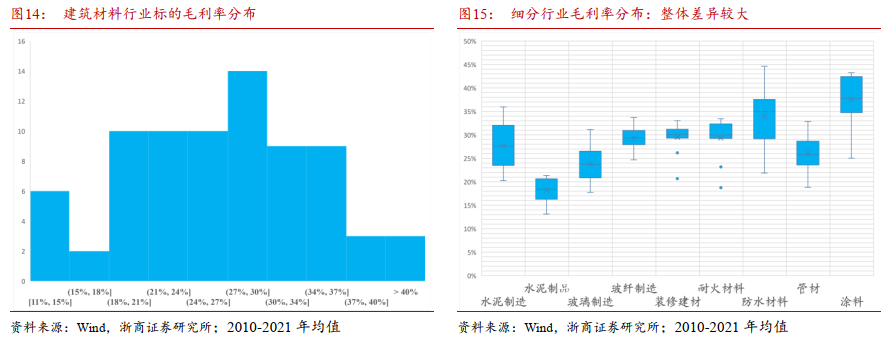

建筑材料行业包含玻璃玻纤、水泥和装修建材三个二级行业,细分相对较多。水泥制造、玻璃制造和管材标的相对较多,其余行业相对分散。从这里可以看出,各标的虽然用途接近,但收入成本因素存在较大差异。从市值看,水泥占比为41.2%,其中水泥制造为38.4%;玻璃玻纤占比为22.5%,玻璃和玻纤制造市值接近;装修建材占比为36.3%,其中防水材料为10.4%,其余占比较小。行业内标的多数偏中小盘。从基本面来看,水泥行业营收占比接近70%,净利润占比相对更高。即虽然装修建材行业标的数最多,多数体量相对较小。若考虑整体行业景气度情况,仅考虑水泥行业(或同时纳入玻璃玻纤),从代表性角度看或已足够。

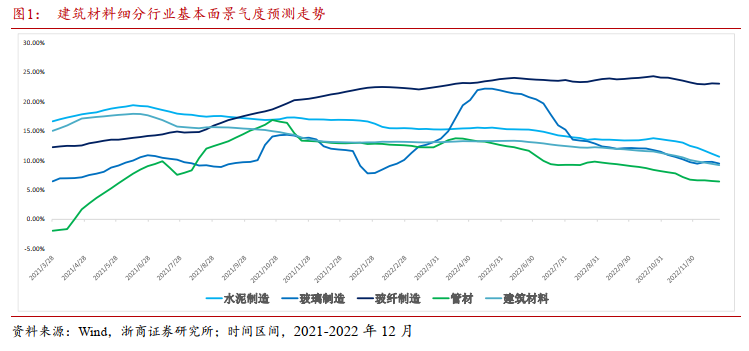

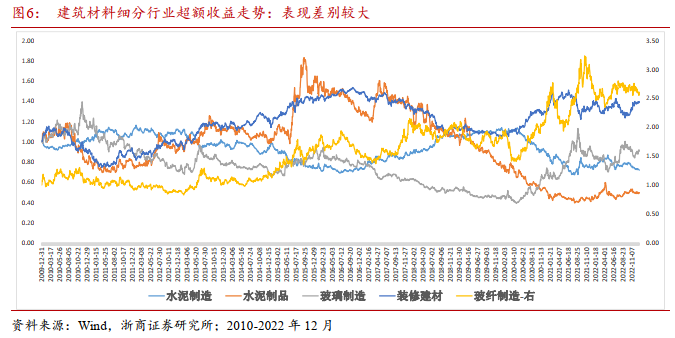

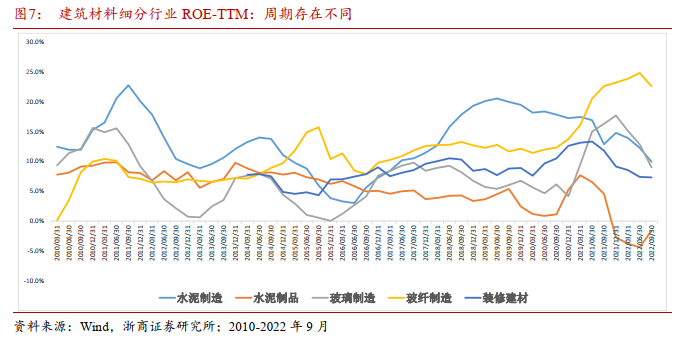

下图给出的是细分行业相对一级行业指数超额收益和ROE-TTM走势对比。水泥、玻璃玻纤和装修建材行业,三者之间并不存在明显的上下游产业链关系,相对独立。水泥制造和装修建材走势相对稳健,具有较为显著的周期性;玻纤制造整体向上趋势更为明显,不过和水泥制品类似,波动较大。从基本面来看,各细分行业也存在较大的差别。玻纤表现较为稳定向上,水泥制造基本面波动较大,水泥制品盈利能力整体较低,装修建材相对稳定。整体来看,各细分行业标的产品虽然对应的下游行业存在较大重叠,但其特质性对基本面和行情走势带来了不同周期属性。

2.2. 行业产业链梳理:收益和成本因素

从细分品种看,建材行业覆盖水泥、玻璃玻纤和装修建材等。细分行业间又存在关联,例如水泥制品是水泥制造的下游之一,利用水泥和其他原料制取商品混凝土、混凝土管桩等。装修建材细分包括防水材料、管材、耐火材料和涂料等。下面我们对水泥和玻璃这两个具有代表性品种的产业链进行分析。

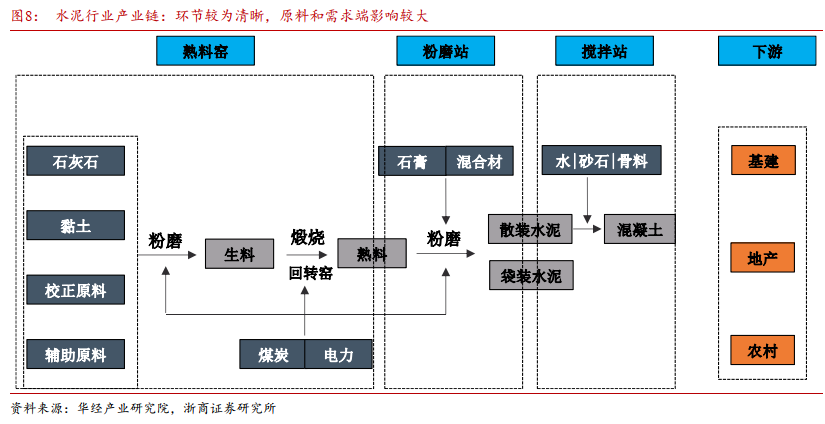

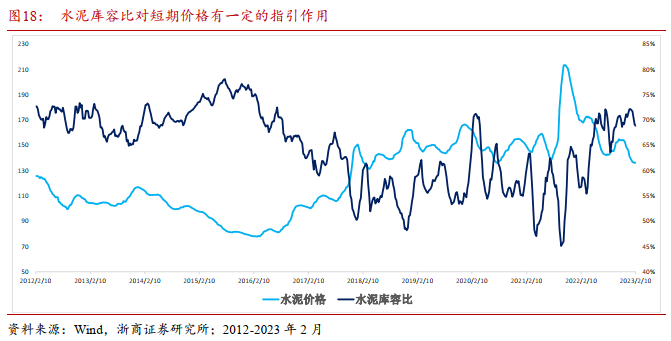

水泥行业产业链构成见图8。水泥是一种粉状水硬性无机胶凝材料,其生产工艺过程可分为如下阶段:矿山采运、生料制备、熟料煅烧、水泥磨粉与包装出厂。具体来说:按一定比例将原料配合磨粉后,得到生料;以煤为燃料,生料完成预热和部分分解,进入分解炉进行碳酸钙分解,在窑内烧结成熟料,在冷却机内将出窑高温物料进行冷却,得到熟料;根据市场所需水泥种类,按对应比例配料磨粉得到水泥成品。水泥加水成为石头,因为通常认为其不可库存(生产企业一般有一个月左右的库容量),熟料库存时间相对长一些。水泥/熟料库存一般追踪库容比指标,即企业库存占其库容量的比例。一般来说,库容比较高(较低)时就有短期降低(提价)的可能,不过也需要综合考虑季节性影响。

水泥行业的上游产业主要是石灰石、煤炭、电力能源等,下游产业主要是建筑、房地产、能源和交通等固定资产投资规模较大的行业。对于水泥行业,成本端即要关注原料和燃料价格,收入端则为各品种水泥价格,同时下游行业需求变化因素也需纳入。从市值和营收看,水泥制造主导,且毛利率大幅超过水泥制品。后续本文主要分析水泥制造行业。

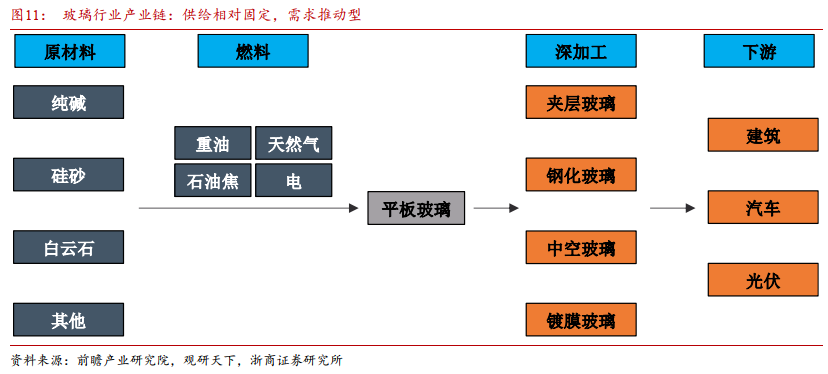

玻璃是非晶无机非金属材料,一般是用多种无机矿物(如石英砂、石灰石、纯碱等)为主要原料,加入少量辅助原料制成的。我国平板玻璃的生产工艺以浮法为主,压延法主要用于光伏和部分建筑玻璃的生产。浮法玻璃的生产需要保持全天运行,因此生产线一旦点火,通常会较长时间进行冷修,基本不会停产,冷修一般需要半年左右。上述生产所得平板玻璃称为玻璃原片,后续需经深加工得到夹层玻璃、钢化玻璃、中空玻璃等,应用于建筑、汽车、电子和光伏等具体场景。玻纤产业链与玻璃相近,分析方法一致,不同的是原材料和生成流程,以及下游应用行业:建筑、电子电器、交通运输和管道等。

除水泥制造(制品)、玻璃和玻纤等主要建材产品外,还有管材、防水等装修建材种类。行业整体盈利能力分化较大:水泥制品较低,防水材料和涂料相对较高。

2.3. 小结

此部分我们对建筑材料产业链结构进行了梳理。在对行业基本面景气度进行预测时,需要做的是:一,确定其所处产业链位置;二,确定其营收驱动因素;三,提取可追踪定量指标。后文我们对这一问题进行具体分析。

对于建材行业产业链分析,我们按产品进行划分。虽然各品种生产流程存在差异,不过基本包括原材料投入、燃料使用、产品价格,以及下游需求。相对来说建材行业收入和成本因素较为清晰,不过考虑到指标可得性以及对经营弹性影响,我们会对其进行筛选以进行模型构建。

03

财务拆分模型和可追踪指标

前文我们对建筑材料行业产业链结构进行了梳理,对各环节成本收益因素有了一定了解。基本面景气预测的目标是追踪公司的盈利变化,方法是对其各项业务进行分析。此部分我们首先对建筑材料行业代表性标的进行分析,梳理其追踪原理。在此基础上,对各细分行业可追踪使用的关键指标进行讨论。

3.1. 财务拆分框架:如何对公司经营进行追踪

前文我们对建筑材料产业链进行了梳理,主要是水泥制造和玻璃制造。其上游包括原料以及燃料,中游制造和下游需求。通过上述分析,对建材行业主要产品所对应的收入成本因素已有所了解。此部分我们选取代表性公司,对其实际成本构成进行分析,为景气度框架的搭建提供指标选取依据。

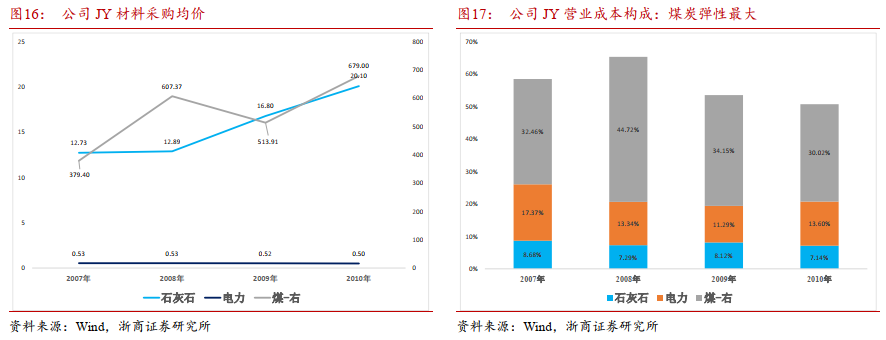

水泥生产使用多种原材料,包括石灰石、粘土质材料、辅料等,水泥生产主要依赖可靠的煤炭及电力供应。电力成本占比较高,不过价格波动相对较小;石灰石价格存在一定波动,不过占成本比例相对不高。整体看,煤炭价格变动对成本影响较大。水泥库存时间较短,库容比指标对短期价格有一定的指示价值。

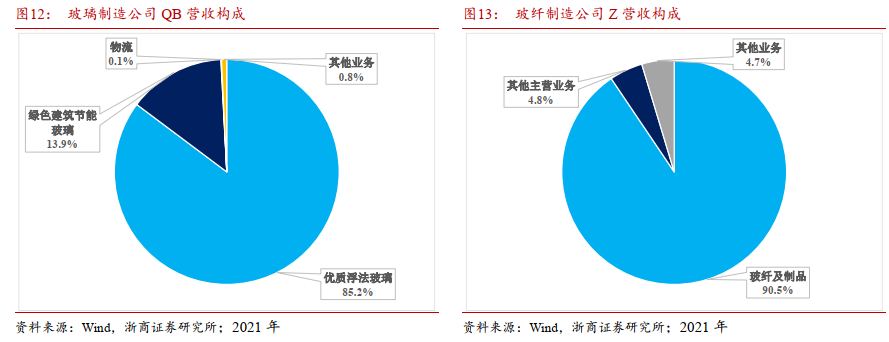

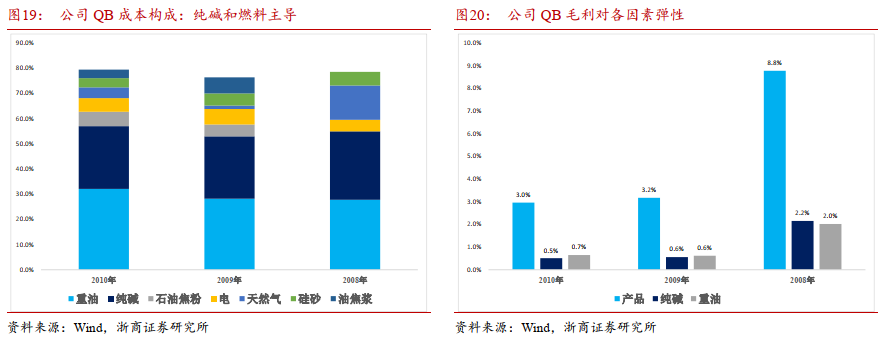

浮法玻璃行业原材料包括石英砂、白云石、石灰石,以及燃料、纯碱等,上游包括开采和石油化工行业。下图给出的是公司QB的成本构成,以及产品、纯碱和重油价格变化1%对应的公司毛利变化百分比。

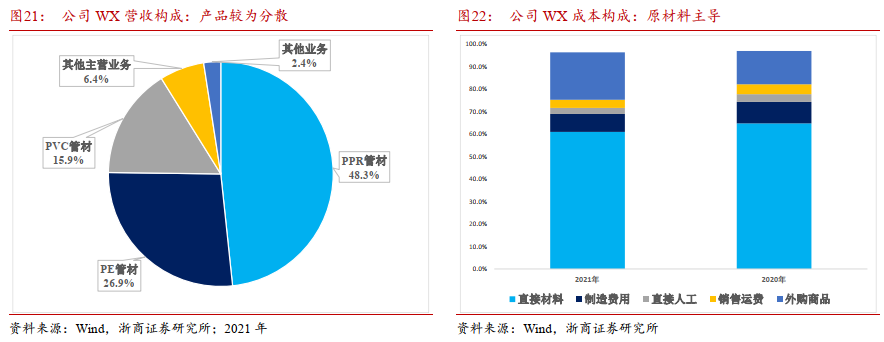

下面我们以装修建材中的塑料管材为例进行分析。管材是以高分子材料为主料,加入适量的稳定剂、增塑剂等,经过挤出、注塑以及复合成型技术等方式加工而成。其具有耐腐蚀、使用寿命长、重量轻方便运输等优点。管材的主要原材料为PVC、PE和PP等,属于石油化工下游产品。

整体来看,建材行业产品划分较为明晰,且其对应的产业链环节要素相对易得。不论是水泥行业成本端的煤炭,还是玻璃行业的纯碱和重油,以及管材行业的石化产品价格。因此在后文搭建细分行业景气度框架时,需要关注的即为筛选出具有代表性的细分行业标的,以及相应的行业高频指标。

3.2. 可追踪宏观行业经济指标

前文我们对建筑材料行业产业链结构和财务拆分框架进行了梳理。从结果看,首先确定公司主要营收来源,然后对各业务的收入和成本端分别进行追踪。对于建材行业,我们以产品作为划分依据:水泥、玻璃、玻纤、管材等。前文我们对主要产品产业链进行了梳理,对相应的收入成本端因素有所了解。在此基础上,通过对代表性标的营收和成本的拆分,梳理出可进行定量化追踪的指标,以便于模型的搭建。

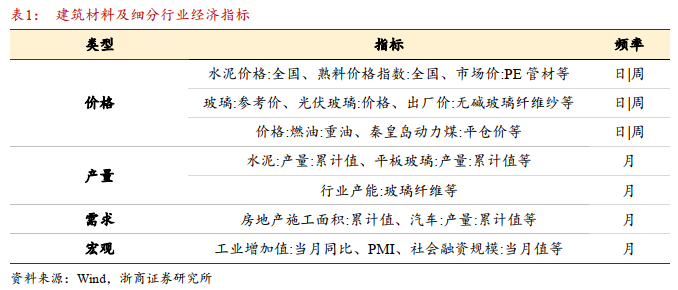

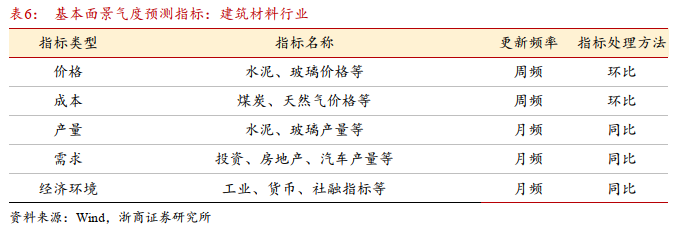

下表所列为建筑材料景气度跟踪预测所涉及主要指标:产品和成本价格;主要产品产量或潜在产能;下游需求;以及较为相关的宏观景气指标。针对各细分行业业务存在的差异,还需从中进行指标的进一步筛选。

3.3. 小结

传统的量化研究中,我们一般会梳理很多指标,然后基于一定的标准,进行样本内筛选,并预期其可能在样本外也是有效的。从更具逻辑的视角,我们认为可以借鉴行业分析师的方法。具体来说,首先对其营收来源进行细分;其次,对于每一块业务,确定其产品是什么,价格和成本可追踪哪些指标,产量和销量如何界定。在此基础上,按照产品生产/业务运行流程,确定如何逐步得到子营收,最终汇总得到公司整体营收。将公司数据进行加总,可以得到对应行业营收结果。

04

建筑材料行业基本面景气度预测

基于前文对建筑材料及细分行业产业链结构和财务拆分模型的梳理,此部分我们对其基本面景气度进行预测。首先,我们对预测模型和数据处理方法进行说明,然后给出各细分行业预测流程和结果,并进行分析。

4.1. 预测方法和模型

对于行业基本面景气,我们使用ROE-TTM作为代理变量 ,基于可得的宏观行业景气数据对其进行预测。这些数据,包括价格、产量、库存和需求等数据,涵盖日、周、月和季度等不同频率的数据。因此,我们使用混频数据抽样(MIDAS),进行模型构建 。

在实际使用中,还会面临如下问题:同一类指标或有多个数据可对应,如果将其全部纳入模型,对参数估计和预测准确度产生影响。在Nowcasting框架下,使用因子化来解决这一问题。将其与MIDAS结合,可得Factor-MIDAS模型框架,其一般形式为:

4.2. 基本面景气度预测结果

基于前文所做的工作,此部分我们给出建筑材料及细分行业基本面景气度预测流程和结果。对于基本面景气度预测,逻辑基础是对其成本和收益端进行分析,这包括量和价的综合影响。同时,宏观货币财政指标也会有相应的影响。基于前文分析,此部分对水泥制造、玻璃制造、玻纤制造和管材等细分行业进行模型搭建,并给出行业整体基本面景气度预测框架和流程。

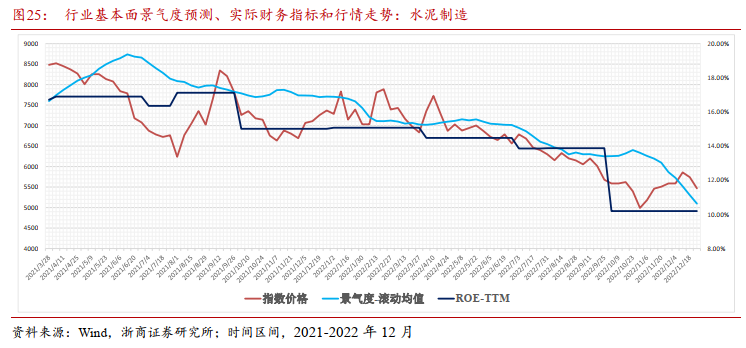

4.2.1 水泥制造

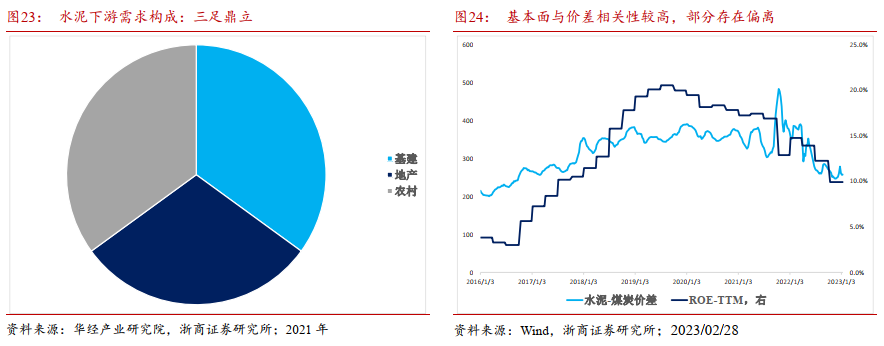

水泥制造上游主要是石灰石、煤炭、电力能源等行业,下游主要是建筑、房地产、能源和交通等行业。从数据看,基建、地产和农村呈三足鼎立之势。在考虑水泥下游需求时,主要从这些维度进行指标选取。从前文分析可知,水泥主要可变成本来自煤炭,下图给出了水泥-煤炭价差和行业盈利水平的走势对比。可以发现,前者基本能够对变化趋势进行把握,不过部分时间二者也出现背离,即仅考虑价而不考虑量或会使得结果出现误差。

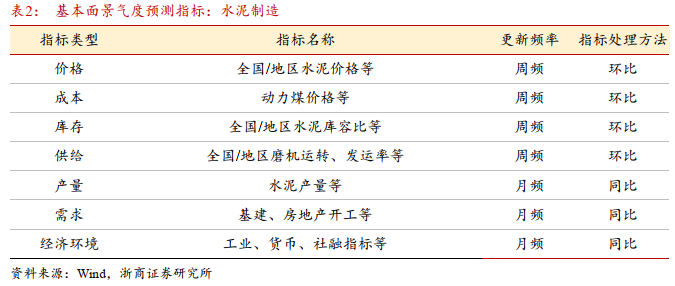

结合前文分析,我们从成本、产品价格,库存(库容比)和供给(开工率),以及产量和需求(固定资产投资、房地产开发投资、房地产开工施工面积)等维度进行指标筛选。此外,宏观经济状态对行业有较大影响,将相关指标纳入。基本面景气度预测指标见表2。

4.2.2 玻璃制造

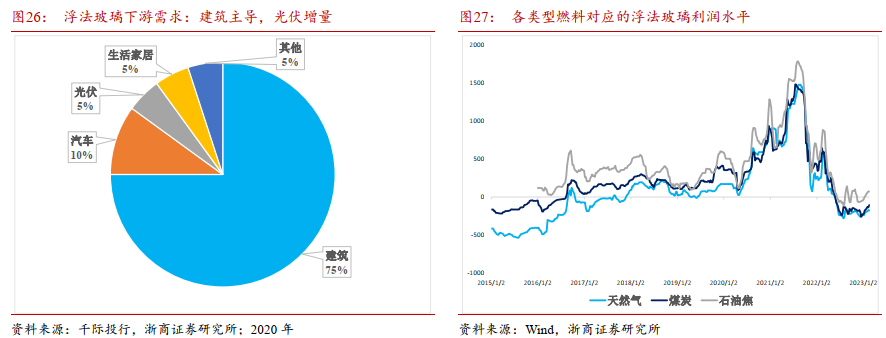

前文我们对玻璃制造主要成本构成进行了分析:原材料主要为纯碱(重质碱)和石英砂,燃料包括天然气、重油、石油焦和煤制气等。浮法工艺所得产品称为玻璃原片,后续需经深加工得到夹层玻璃、钢化玻璃、中空玻璃等,应用于建筑、汽车、电子和光伏等具体场景。对于建筑行业,玻璃安装处于其施工流程后期,因此新开工面积可视为玻璃需求的领先指标,竣工面积为滞后指标。

目前我国玻璃生产以天然气作为燃料的占比较高,其次是煤制气和石油焦。由下图可知,不同工艺产品利润水平存在差别,不过整体趋势较为一致。

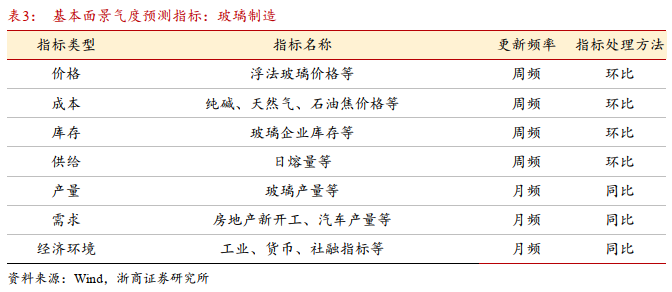

对于玻璃制造行业,成本端主要考虑纯碱、天然气、重油等价格变化;产量则考虑主要玻璃产品产量变化情况;供给端,纳入高频的日熔量指标;玻璃库存水平对价格有一定的指示作用;需求端则主要考虑地产、汽车相关指标;宏观经济状态对行业有较大影响,将相关指标纳入。基本面景气度预测指标见表3。

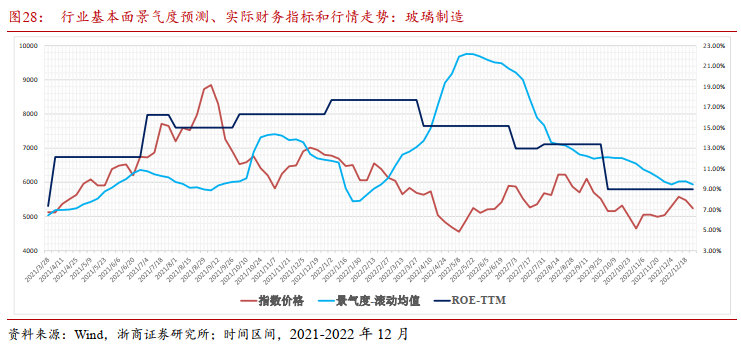

玻璃制造行业基本面景气度预测结果见图28。从结果来看,多数区间预测值与实际盈利水平走势一致,部分区间出现了一定程度背离。

4.2.3 玻纤制造

玻璃纤维是一种性能优异的无机非金属复合纤维材料,是以叶腊石、石英砂、石灰石、纯碱等天然无机非金属矿石为原料,按一定的配方经高温熔制、拉丝、络纱等数道工艺加工而成。具有成本低廉、轻质高强、耐高温耐腐蚀等一系列优点,被广泛应用于建筑建材、交通运输、电子电器、风力发电等行业。

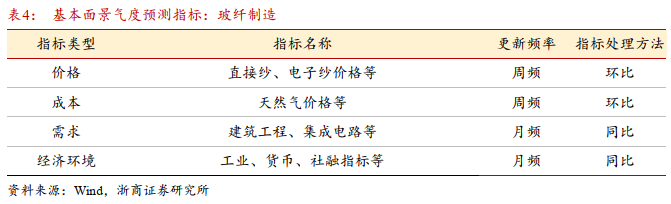

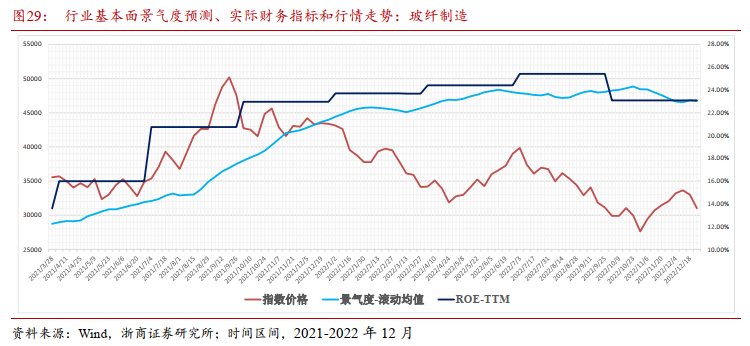

从成本角度看,主要考虑天然气和纯碱等化工原料,以及贵金属(铂铑合金漏板)等;收入端,主要纳入可得的直接纱、电子纱和合股纱价格;需求端,纳入建筑工程、风电、汽车等指标。宏观经济状态对行业有较大影响,将相关指标纳入。基本面景气度预测指标见表4。

玻纤制造行业基本面景气度预测结果见图29。从结果来看,预测值与实际盈利水平走势一致,具有一定的领先性。与玻璃制造相比,玻纤制造盈利能力下行幅度相对较小。

4.2.4 管材

塑料管道是以 PVC(聚氯乙烯)、PE(聚乙烯)、PP(聚丙烯)、PB(聚丁烯)、ABS 等高分子材料为主料,加入适量的稳定剂、增塑剂等,经过挤出、注塑以及复合成型技术等方式加工而成。其产业链上游为石油化工行业,中游为管材管件加工,下游为建筑、农业、市政等需求行业。根据原材料不同,主要分为PVC管:主要应用于建筑给排水、电力和通信等场景;PE管:应用于市政供水、燃气、采暖和排水排污等;PP管:以PPR管为主,应用于室内冷热供水、采暖和空调供水系统等。从消费端看,市政给排水、建筑给排水、农业用管占比最高。

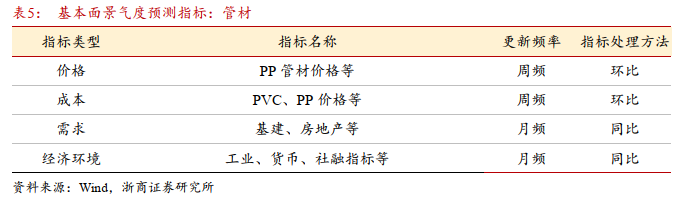

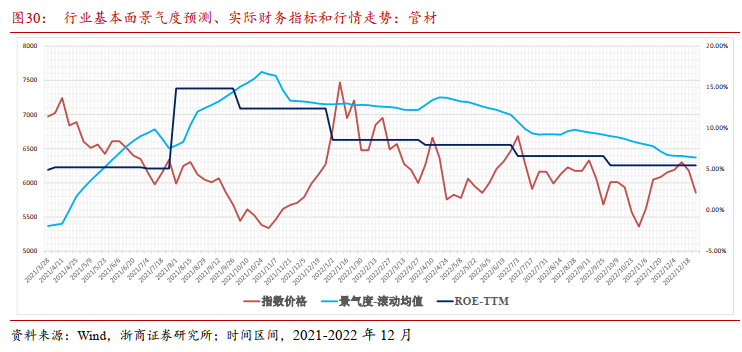

基于上述分析,将PVC等纳入成本端,管材价格作为收入端;需求端则考虑建筑、基建等。基本面景气度预测指标见表5。管材行业基本面景气度预测结果见图30。从结果来看,预测值与实际盈利水平走势一致,具有一定的领先性。

4.2.5 建筑材料行业

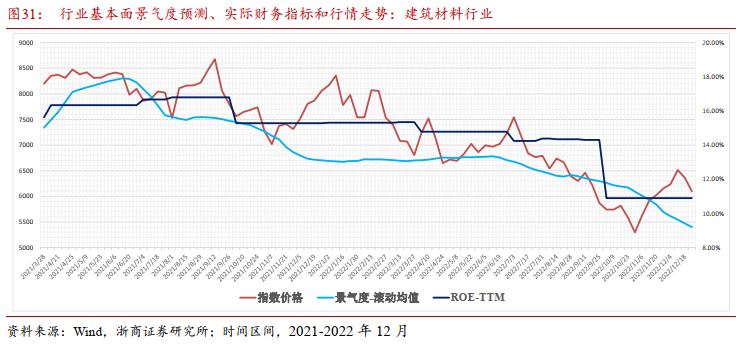

从图4和图5可以看出,水泥制造、玻璃制造和玻纤制造主导了行业的营收和盈利,其他细分行业标的数较少且可得关键指标数据不足。对于建材行业整体,将上述细分行业高频指标进行整合。行业基本面景气度预测指标见表6,景气度预测结果见图31。从结果来看,预测值与实际盈利水平走势一致。

4.3. 小结

基于前文的研究,此部分我们对如何预测建筑材料及细分行业基本面景气度进行了研究。从一般维度看,需要考虑如下几个维度的因素:一,产品价格;二,产品产销量;三,相关库存指标;四,下游需求;五,宏观环境指标。对于不同行业及细分板块,虽然分析方法相似,但是实际可追踪指标种类以及时序长度存在差异,或需进行优化。因为数据种类和频率存在差异,MIDAS框架是较为合适的处理框架,适用性较强。

05

结论

在本报告中,我们对建筑材料行业产业链、财务拆分模型和基本面景气度预测框架进行了研究。通过产业链结构分析,确定各环节成本收益因素;借助标的财务拆分框架,确定其营收来源和营收追踪方法,进而抽取相关标准化指标。对于建筑材料,我们按产品类型进行分析:水泥、玻璃、玻纤、管材等。从产业链梳理可以发现,各产品差别在于投入和产出品,而分析框架类似。投入品主要包括纯碱、煤炭、天然气等,需求端主要集中在基建和房地产,可从这些维度进行高频指标筛选。我们对水泥制造、玻璃制造、玻纤制造、管材等细分行业收入和成本因素进行了分析,并搭建了基本面景气度预测框架,预测值与实际盈利端走势一致性较强。从结果看,宏观行业高频数据的使用,以及MIDAS框架的使用,具有较好的效果。

06

风险提示

模型失效风险:本文使用MIDAS框架,对行业盈利进行混频预测。模型基于的是高频数据与盈利直接的统计关系,若相关性在未来发生变化,模型结果或失效。本文中的指标及模型均基于量化方法构建,若分指标大幅波动则可能导致综合指标输出结果失真,存在失效风险:本文使用的指标包括价格、库存等日度或周度数据,均存在发生较大幅度变化的可能性。从模型角度看,会引致统计意义上目标变量较大的变化,即出现异常值,数值结果影响较大。但考虑异常值占比,实际影响并不会如模型显示的如此波动。

报告作者

陈奥林 从业证书编号 S1230523040002

徐忠亚 从业证书编号 S1230523050001

详细报告请查看2023年07月28日发布的浙商证券金融工程专题报告《建筑材料行业基本面景气度预测研究》

法律声明:

本公众号为浙商证券金工团队设立。本公众号不是浙商证券金工团队研究报告的发布平台,所载的资料均摘自浙商证券研究所已发布的研究报告或对报告的后续解读,内容仅供浙商证券研究所客户参考使用,其他任何读者在订阅本公众号前,请自行评估接收相关推送内容的适当性,使用本公众号内容应当寻求专业投资顾问的指导和解读,浙商证券不因任何订阅本公众号的行为而视其为浙商证券的客户。

本公众号所载的资料摘自浙商证券研究所已发布的研究报告的部分内容和观点,或对已经发布报告的后续解读。订阅者如因摘编、缺乏相关解读等原因引起理解上歧义的,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据浙商证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以浙商证券正式发布的研究报告为准。

本公众号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,浙商证券及相关研究团队不就本公众号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本公众号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,浙商证券及相关研究团队不对任何人因使用本公众号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

浙商证券及相关内容提供方保留对本公众号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本公众号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“浙商证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

廉洁从业声明:

我司及业务合作方在开展证券业务及相关活动中,应恪守国家法律法规和廉洁自律的规定,遵守相关行业准则,遵守社会公德、商业道德、职业道德和行为规范,公平竞争,合规经营,忠实勤勉,诚实守信,不直接或者间接向他人输送不正当利益或者谋取不正当利益。

本篇文章来源于微信公众号: Allin君行