【海通金工】大类资产择时及行业观点月报(2023/04)

大类资产季度配置信号。根据2023年3月底的最新数据,信用利差和期限利差分别发出收窄和平坦信号,Q2宏观环境预测结果为Inflation。

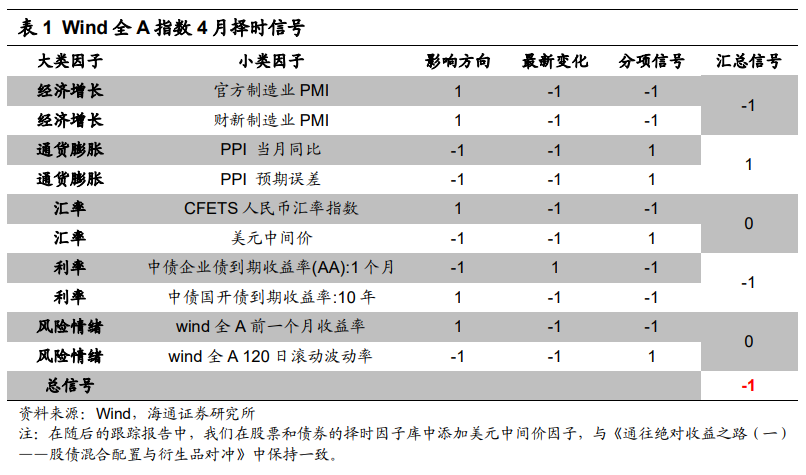

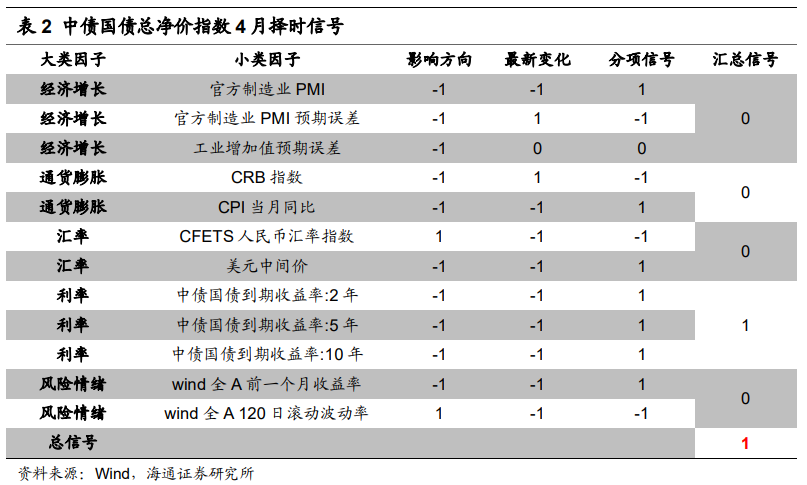

大类资产月度择时信号。根据2023年3月底的最新数据,股票市场2023年4月信号为负向,债券市场2023年4月信号为正向。

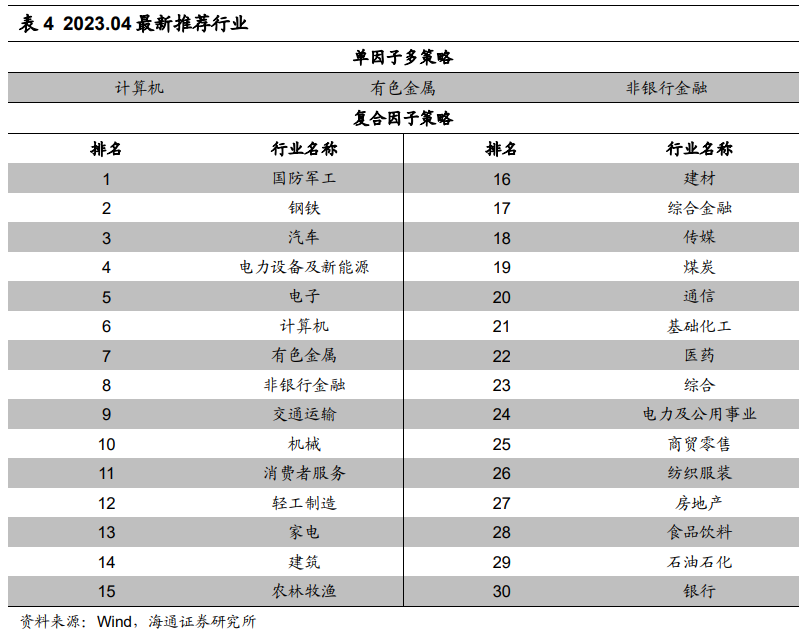

行业轮动月度观点。2023年4月,单因子多策略推荐配置的多头行业为计算机、有色金属和非银行金融。复合因子策略推荐的多头行业为国防军工、钢铁、汽车、电力设备及新能源和电子。

01

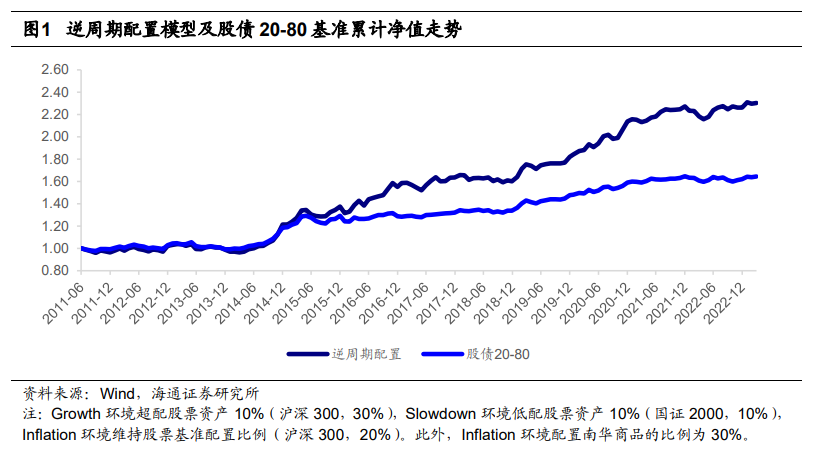

在之前关于逆周期投资的研究报告中,我们借助代理变量预测未来的宏观环境,然后选择不同环境下表现最优的几类资产构建绝对收益组合。具体地,从逆周期视角出发,采用信用利差和期限利差分别对下个季度的经济增长和通货膨胀变化方向进行预判,并将宏观环境划分为Growth、Inflation、Slowdown三种阶段。

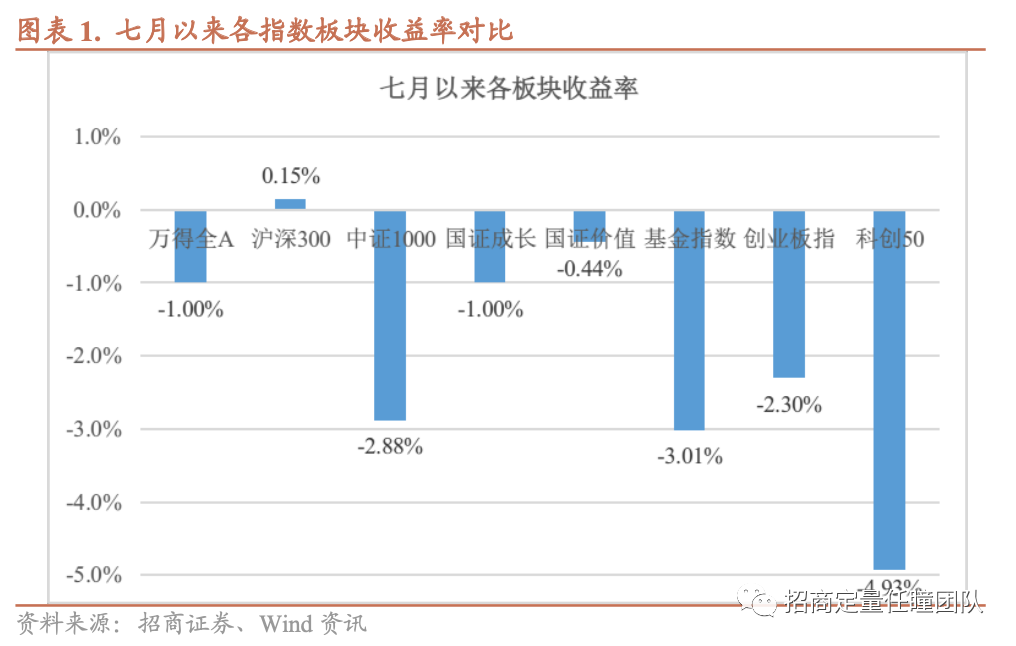

2023Q1,逆周期配置模型给出的宏观环境预测结果为Growth,底层资产沪深300、国证2000、南华商品和中债国债总财富指数的配置比例依次为30%、0%、0%、70%,涨幅依次为4.63%、9.89%、-1.42%和0.69%。根据2023年3月底的最新数据,信用利差和期限利差分别发出收窄和平坦信号,Q2宏观环境预测结果为Inflation。以股债20-80为基准的逆周期策略累计净值如图1所示,具体内容可参考对应报告。

02

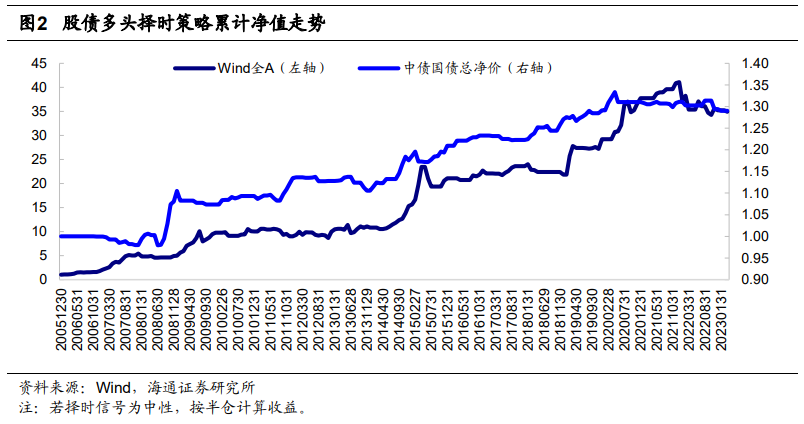

在之前关于宏观对冲的系列研究报告中,我们从经济增长、通货膨胀、利率、汇率和风险情绪等多个维度出发构建了宏观动量模型,对股票、债券等大类资产进行月度择时。股票和债券2023年3月择时信号分别为正向和负向,Wind全A和中债国债总净价指数3月涨幅分别为-0.83%和0.36%。策略累计净值如图2所示,具体内容可参考对应报告。

根据2023年3月底的最新数据,股票市场2023年4月信号为负向,其中通货膨胀因子发出正向信号,经济增长和利率因子发出负向信号。

债券市场2023年4月信号为正向,其中利率因子发出正向信号。

03

在之前关于行业轮动的系列研究报告中,我们分别针对行业历史基本面、预期基本面、情绪面、量价技术面、宏观经济等维度的因子,详细分析了不同因子对于行业轮动的效果和贡献以及因子整合后的复合策略最终结果。具体内容可参考对应详细报告。

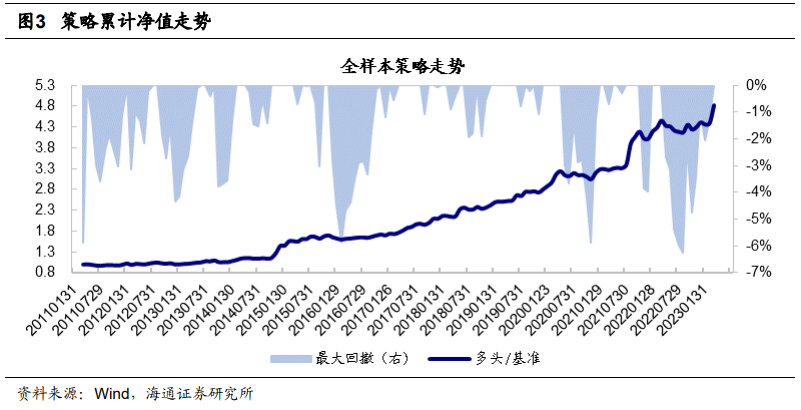

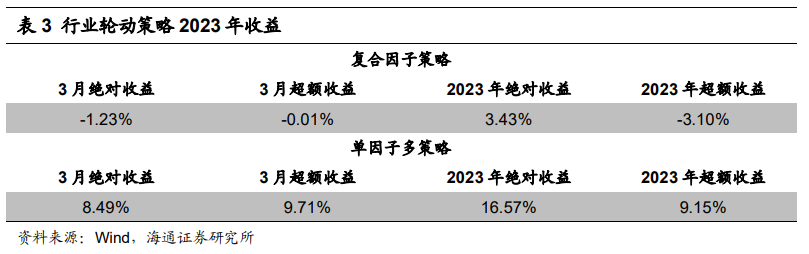

截至到最新,在中信一级30个行业中,选择5个行业等权构建多头组合,相对等权基准的策略走势如下图。

在随后的跟踪报告中,我们会分别展示两种行业组合的业绩走势。分别是复合因子策略以及单因子多策略。

最新推荐行业排序如下:

04

模型失效风险、因子失效风险、海外市场波动风险。

联系人:郑雅斌,021-23219395;黄雨薇,021-23154387

本篇文章来源于微信公众号: 海通量化团队