中金2024年展望 | 量化策略:红利为基,稳中求进

中金研究

2023年以来量化产品在收益层面展现出了相对优势,其中红利策略和微盘策略表现尤为突出。展望2024年,市场表现维度上我们认为红利风格可能依然能够作为贡献超额收益的基石,而对于微盘风格我们整体呈中性观点;量化策略维度上我们认为量化产品整体可能仍将取得稳中有升的表现。近期对公募量化基金经理调研所得到的观点也与我们的观点一致性较高。

回顾2023:量化产品出色,红利微盘占优

1)市场表现维度:红利与微盘风格在今年表现出色;因子方面则是价值因子总体优于成长因子,股息率因子表现稳定;2)量化产品维度:代表性指数增强产品超额收益略有收缩,但整体仍优于主动权益产品。3)中金量化组合:受益于红利和微盘风格,价值优选策略和低关注度掘金策略今年表现较好;三大宽基指数增强组合也均获得了不俗的超额收益表现。

市场风格展望:红利风格占优,微盘风格中性

1)红利风格有望维持优势。近期拟推出的股息政策对红利风格有正向推力,我们认为在相对看好红利风格的同时应持续跟踪市场避险情绪相关指标,结合判断风格择时。

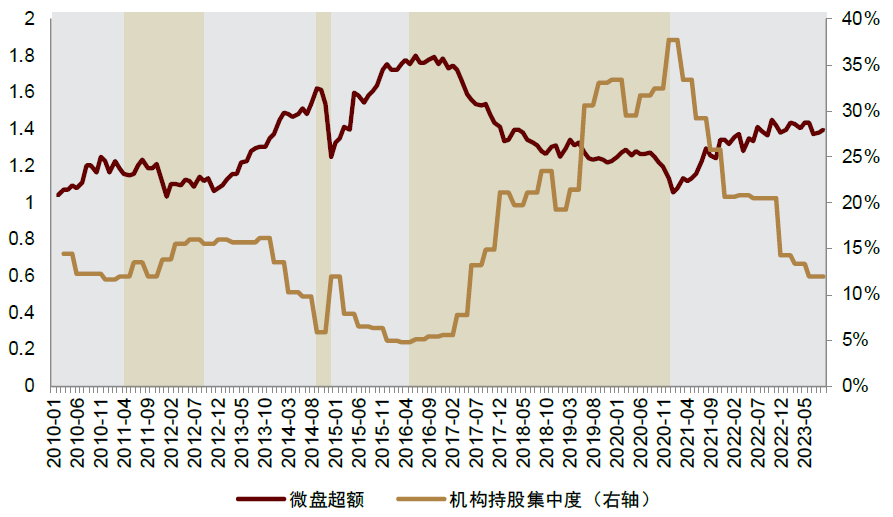

2)微盘风格观点较为中性。近期中证2000的发布以及利好小微企业的政策推出吸引了投资者对于微盘风格的关注,但机构持仓集中度等预测指标层面已处历史较低分位,存在一定拐点反弹的可能性,对微盘风格或有负向影响。

量化策略展望:稳中求进

经历了2023年的相对占优行情,我们对2024年的量化策略表现整体保持中性偏乐观的观点。

1)外生环境:随着市场广度维持上升,投资域逐渐扩大,我们认为这些因素整体有利于量化策略发挥价格纠偏和价值发现功能;我们认为当前权益资产已具性价比,但尚未具备整体快速上涨的环境,未来行情可能仍以震荡为主,利好量化策略发挥比较优势;

2)内生动力:另类数据新视角有望提供低相关性策略以实现分散风险、增厚超额。机器学习模型的逐渐广泛应用也有望进一步提升量化模型的风险收益表现。

3)对冲环境:基差率或打开轻度贴水并持续震荡。在融券阶段性收紧的环境下,对冲任务集中股指期货和其他衍生品端,基差率或重新打开轻度贴水并维持周期性震荡走势。

风险情景:市场出现快速反弹时,量化策略与前期强势风格均存在相对走弱的风险。基于历史数据的分析,当市场出现快速反弹走势后,量化策略和前期强势风格往往会有弱于市场整体的表现。因此,假设明年A股市场能够企稳并走出快速反弹的行情,我们需要警惕量化策略和前期强势风格可能的相对走弱。

Text

正文

回顾2023:量化产品出色,红利微盘占优

我们首先对2023年以来(2023-01-01至2023-10-31)的市场表现和量化策略表现做一个回顾,从量化的视角来观察市场运行情况。1)市场表现维度:红利与微盘风格在今年表现出色;因子方面则是价值因子总体优于成长因子,股息率因子表现稳定;2)量化产品维度:代表性指数增强产品超额收益略有收缩,但整体仍优于主动权益产品。3)中金量化组合:受益于红利和微盘风格,价值优选策略和低关注度掘金策略今年表现较好;我们构建的三大宽基指数增强组合也均获得了不俗的超额收益表现。

市场表现:微盘、红利和低波风格表现突出,价值优于成长,股息率因子表现稳定

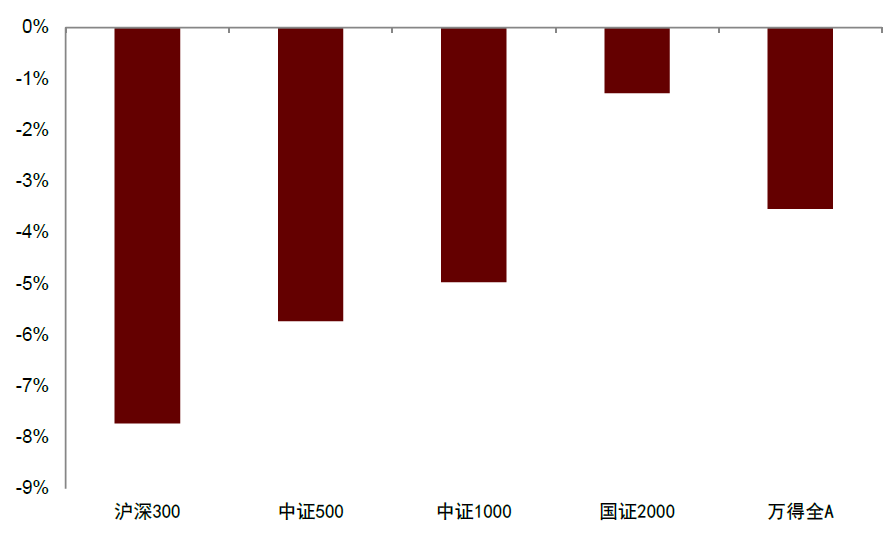

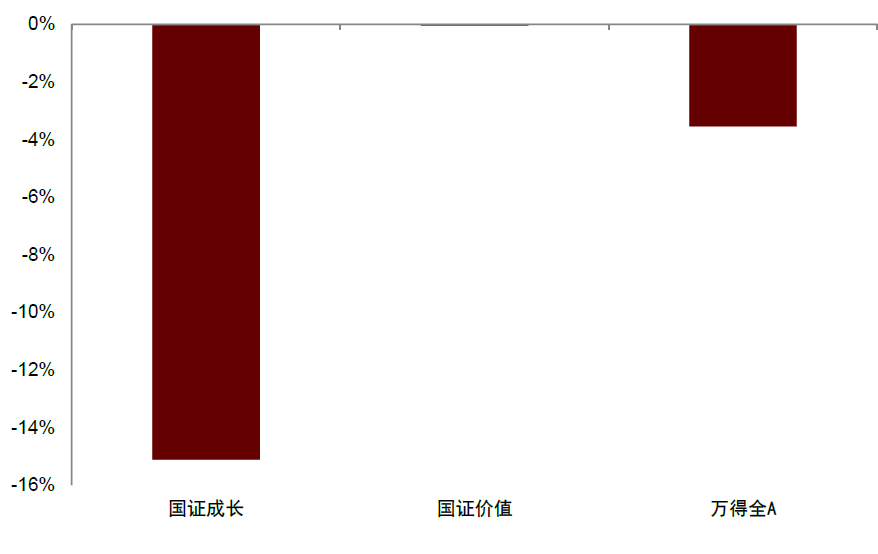

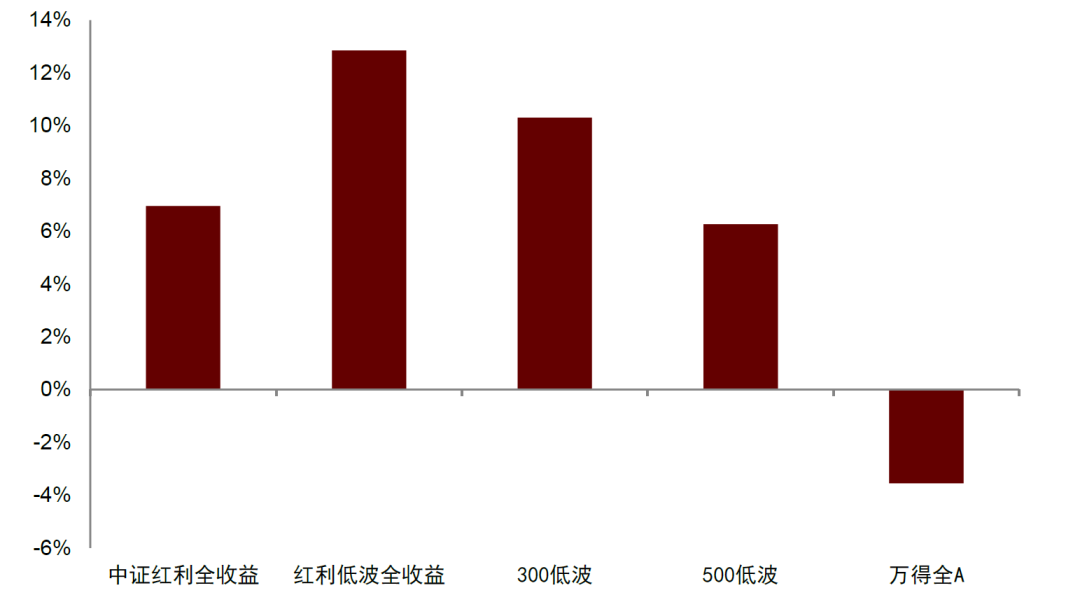

A股市场整体呈现下行态势,大盘风格表现欠佳,微盘风格表现相对较好。截至10月31日,今年沪深300、中证500、中证1000均下跌超过4%;而微盘风格表现相对较好,国证2000指数今年仅下跌1.28%。价值优于成长。今年价值风格的收益强于成长风格,对应国证成长指数今年下跌15.11%,而国证价值指数今年收益率为-0.04%(截至10月31日)。红利低波风格表现出色。红利与低波两种风格今年录得正收益,其中中证红利全收益指数今年实现6.95%的收益率,300低波和500低波分别实现10.30%和6.27%的收益,考虑红利和低波两种风格的红利低波全收益指数收益率高达12.85%(截至10月31日)。

图表1:大、中、小、微盘指数今年收益表现

资料来源:Wind,中金公司研究部

图表2:成长、价值指数今年收益表现

资料来源:Wind,中金公司研究部

图表3:红利、低波指数今年收益表现

资料来源:Wind,中金公司研究部

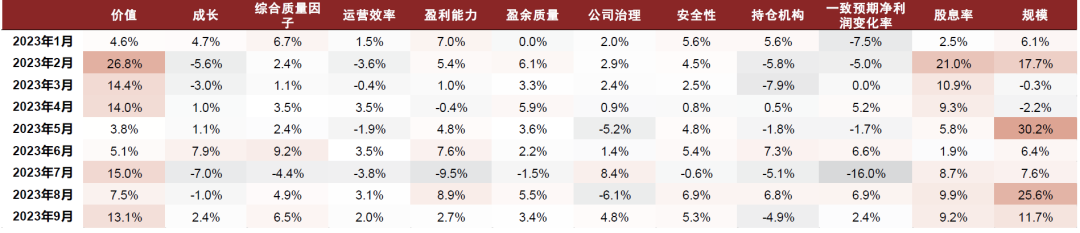

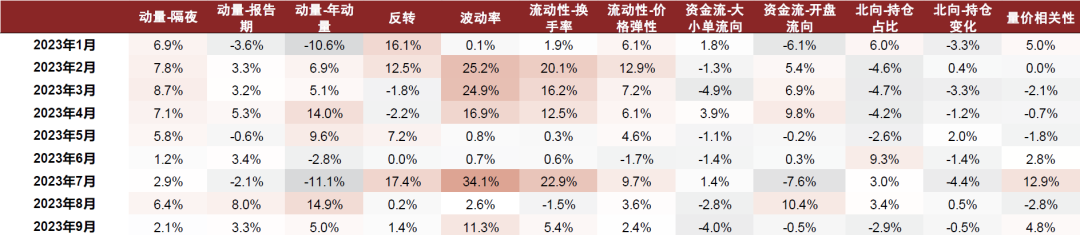

从主流因子的角度观察市场表现,我们统计了2023年以来全市场范围内的因子月度IC。为方便对比,我们将各类因子方向均调整至与下期收益率正相关,即:IC越大,因子有效性越强,IC接近0或者小于0都说明该因子阶段性失效。

在宏观不确定性较高的大环境下,防御性因子有效性相对较好。正如我们在《量化策略2023年展望:待时而动》报告的观点,市场处于不确定性较高的大环境下,2023年前三季度的因子表现来看,衡量风险属性的因子表现相对较好,包括盈余质量、安全性、低波动率、价值、股息率等。

►2023年以来,价值优于成长。对比成长因子和价值因子的月度IC表现,除1月、6月成长因子IC略高于价值因子外,均为价值因子IC显著优于成长因子,延续了2022年以来价值因子强势的市场风格。

►机构观点类因子有效性偏低。分析师一致预期净利润变化率因子和持仓机构个数因子分别代表分析师预期信息和机构持仓信息的选股有效性,机构观点类因子阶段性失效明显。

►价量因子中流动性、低波因子整体表现出色,北向资金“聪明钱”属性衰减。动量和反转因子今年表现略有震荡,但整体收益良好。低波和流动性因子今年表现较为出色,IC均值分别实现12.9%和8.7%。今年以来北向资金因子表现欠佳,市场也对北向资金具有一定争议,认为交易盘会加剧市场短期波动,使北向资金因子有效性衰减。

图表4:基本面因子今年IC表现

注:截至2023-10-31

资料来源:Wind,朝阳永续,中金公司研究部

图表5:价量因子今年IC表现

注:截至2023-10-31

资料来源:Wind,中金公司研究部

量化产品:超额收益边际下降,但仍优于主动产品

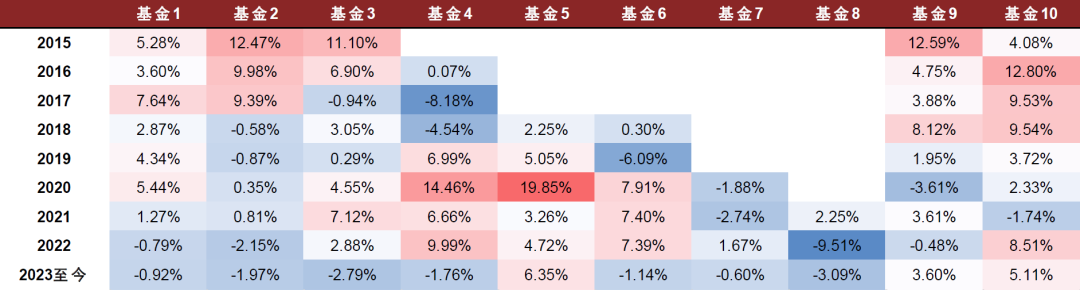

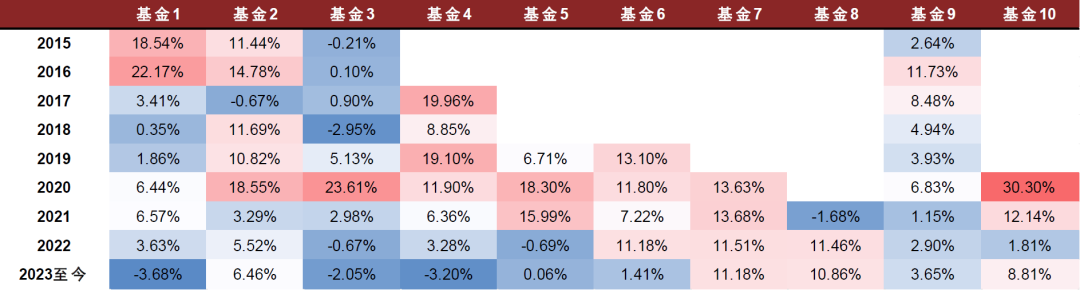

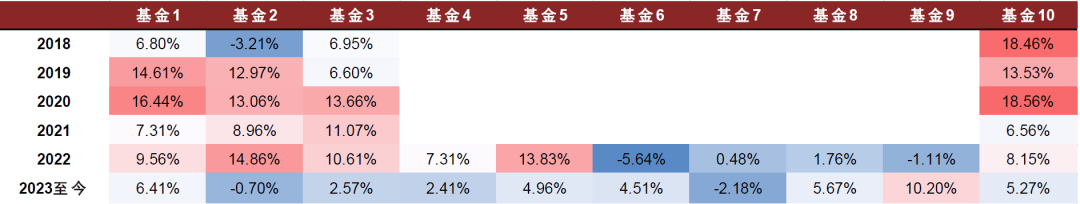

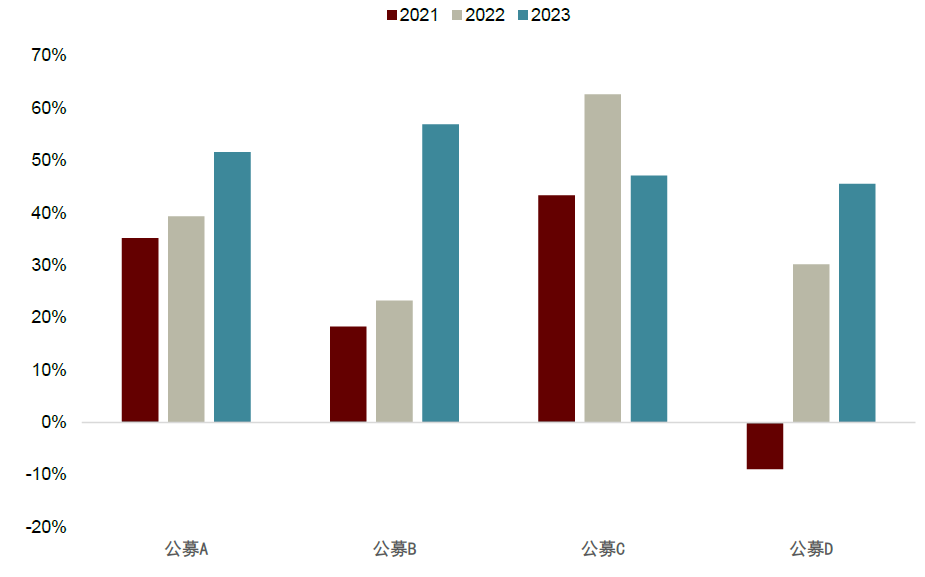

时序上来看,量化产品超额收益有所下降,头部效应明显。我们分别选取了规模排名前10且存续期超过1年的沪深300、中证500和中证1000的指数增强产品(截至2023/10/31),统计了其分年超额收益。下表展示的超额收益为各基金收益相对于其对应的业绩基准[1]的相对收益。截至2023年10月31日,规模排名前10的沪深300和中证500指数增强产品在全同类产品中的规模占比分别为66%和72%,具有较强的代表性。中证1000指增产品普遍存续期较短,存续期超1年的初始基金仅13支,因此前10大基金规模占比高达98%。

无论是沪深300或是中证500的指增产品,其超额收益大多在2022年和2023年至今处于相对低位,该观点延续了2023年年中的观察。但不同的是,仍有部分头部产品在2023年市场环境下能维持较优良的超额收益(例如沪深300指增统计中的基金5和10、中证500指增统计中的基金7和8)。

图表6:沪深300部分指数增强产品历年超额收益表现

注:规模统计截至2023/10/31;基金排序为乱序;2023至今收益为2023/01/01至2023/10/31的年化收益;色阶为所有分年度收益由红至蓝降序排列

资料来源:Wind,中金公司研究部

图表7:中证500部分指数增强产品历年超额收益表现

注:规模统计截至2023/10/31;基金排序为乱序;2023至今收益为2023/01/01至2023/10/31的年化收益;色阶为所有分年度收益由红至蓝降序排列

资料来源:Wind,中金公司研究部

图表8:中证1000部分指数增强产品历年超额收益表现

注:规模统计截至2023/10/31;基金排序为乱序;2023至今收益为2023/01/01至2023/10/31的年化收益;色阶为所有分年度收益由红至蓝降序排列

资料来源:Wind,中金公司研究部

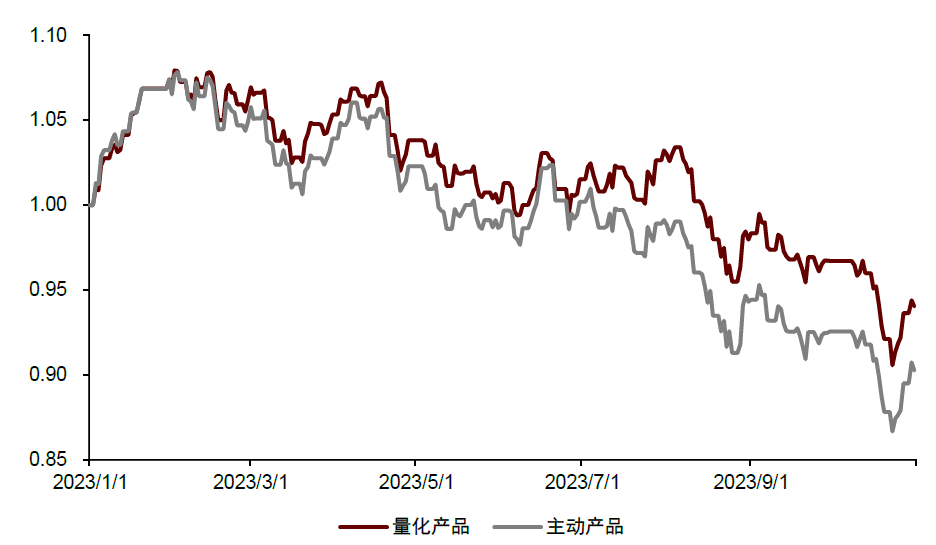

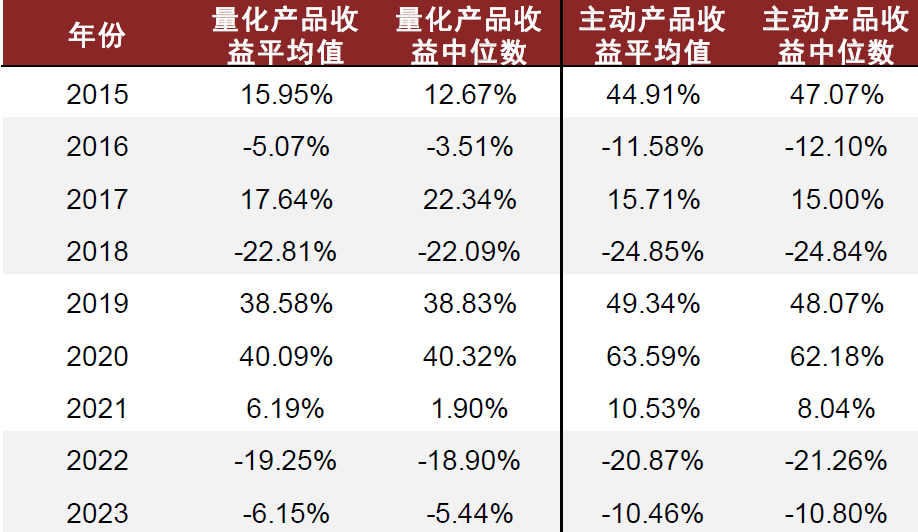

横向来看,2023年量化产品平均表现优于主动产品。我们以Wind分类下所有规模超过1亿元的指数增强型基金的收益作为量化产品整体表现的代理指标,以Wind分类下所有规模超过1亿元的普通股票型基金的收益作为主动产品整体表现的代理指标。2023年至今(2023-11-9),量化产品收益的平均值和中位数分别为-6.15%和-5.45%,而主动产品收益的平均值和中位数分别为-10.46%和-10.80%,量化产品较为明显的跑赢主动产品。

图表9:今年量化产品表现优于主动产品

注:2023年数据截至11月9日

资料来源:Wind,中金公司研究部

图表10:量化产品连续2年跑赢主动产品

注:灰色年份为量化跑赢主动的年份

资料来源:Wind,中金公司研究部。2023年数据截至11月9日

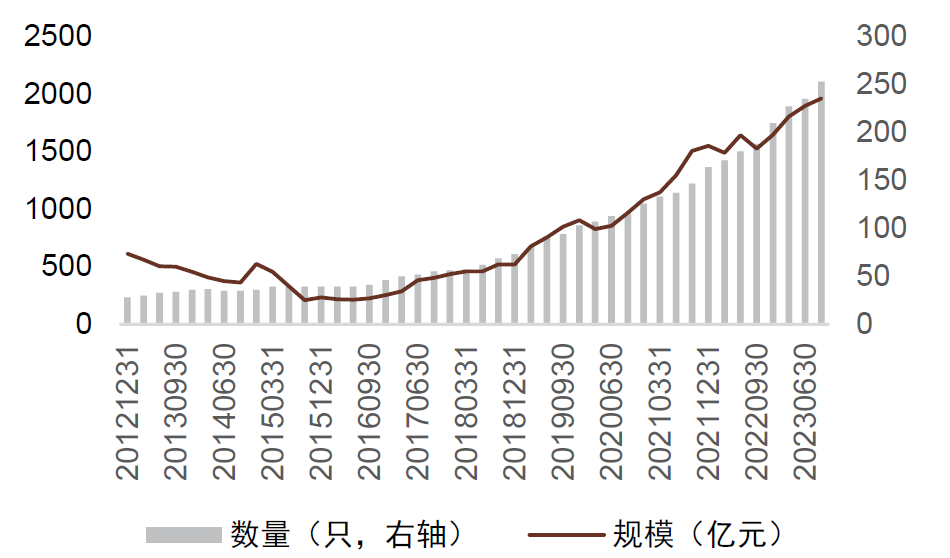

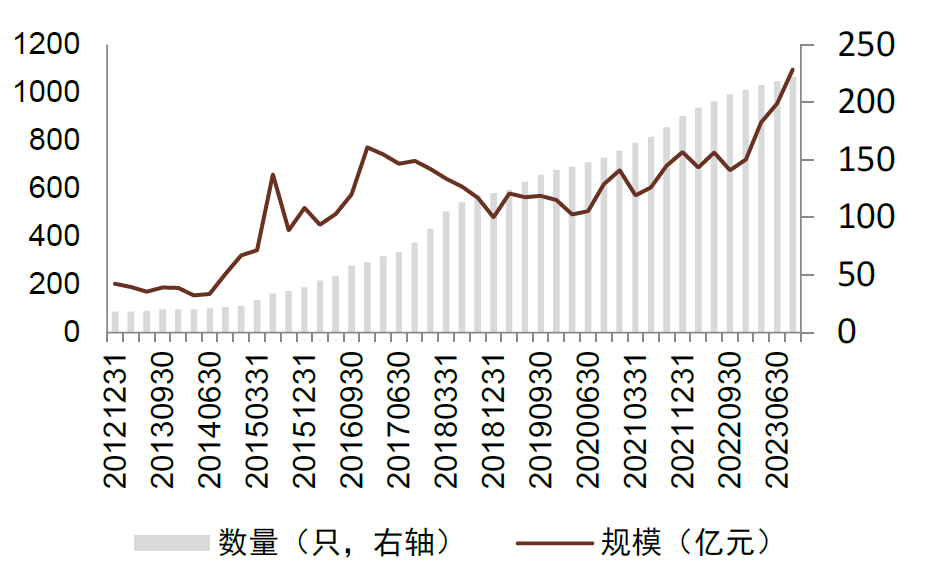

相对较好的业绩表现带来了规模的增长,尤其是主动量化产品。我们以指数增强和主动量化产品为统计口径,观察当前公募市场机构概况与竞争格局。公募主动量化基金于2015-2016年间获取不俗收益,整体规模大幅攀升,2016Q4达到阶段高点772.0亿元(61只);随后受股市调整、小市值因子失效的影响,以及2019-2021年结构性行情影响,产品数量增速减缓,规模增加有限;近一年来,得益于量化产品的优异表现,规模再度实现快速攀升,截至2023Q3,公募主动量化基金共计222只,规模1098.5亿元。公募指数增强产品规模也稳定增长,相较于2022Q3,指增产品总规模从1525.3亿元提升到近2026亿元,数量从188只扩张到254只(截至2023Q3)。2015年年中以来,指增产品规模和数量均在稳步上升。

图表11:公募指数增强产品历史数量与规模

资料来源:Wind,中金公司研究部

图表12:公募主动量化产品历史数量与规模

资料来源:Wind,中金公司研究部

管理人方面,近3年变化明显,涌现出一批新的头部管理人。从发行量化产品的机构数量来看,近年显著抬升,布局指数增强与主动量化产品的公募管理人数量分别自2020年底的58家/67家增加至79/84家;从集中度来看,尽管愈来愈多新生力量涌入市场,但头部机构优势彰显、马太效应加剧,集中度不降反升,相较2020年底,CR5[2]/CR10/CR20分别自39.8%/54.6%/73.0%抬升至40.3%/58.9%/79.4%;从管理规模排名来看,近三年来头部机构呈现频繁位次更迭。

图表13:头部公募量化管理人旗下产品数量与规模一览(截至2023Q3)

注:按照合计规模降序排列,仅列示截至2023Q3规模排名前20的机构信息;统计范围仅包含指数增强和主动量化产品;标红数据为相较2020年底,管理规模实现翻倍的公募机构;最右列规模变化幅度为变化倍数

资料来源:Wind,中金公司研究部

图表14:头部公募量化管理人近年旗下规模变化一览

注:按照合计规模降序排列,仅列示每年规模排名前10的机构信息;统计范围仅包含指数增强和主动量化产品;数据截至2023/10/31;单位为亿元

资料来源:Wind,中金公司研究部

量化组合:低关注度掘金和指数增强策略今年表现出色

主动量化策略:受益于红利和微盘风格,价值优选策略和低关注度掘金策略今年表现较好

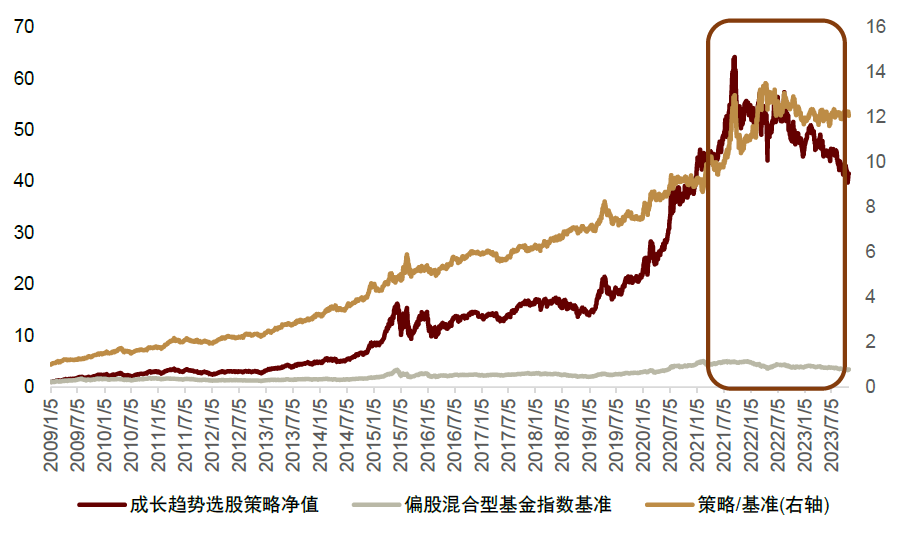

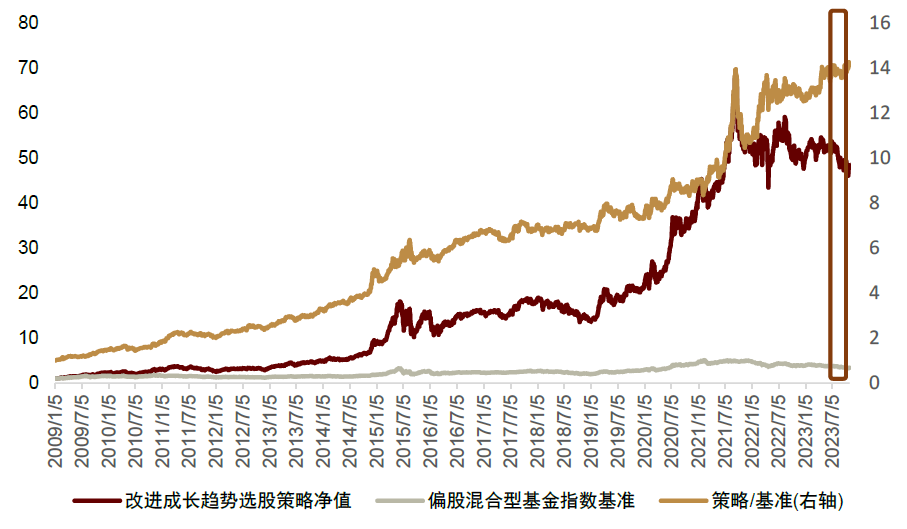

成长股选股思路应从追求高增长预期切换至增长预期与估值性价比并重,改进后策略今年实现9.8%的超额收益。我们在报告《基本面量化系列(3):业绩成长是否具有延续性》中构建了成长趋势选股策略,历史回测表现如图表6所示。该策略以成长因子、分析师预期因子为核心,2022年下半年以来相对基准持续回撤,说明追求高增长预期的策略已不适应当前市场环境,因此我们在报告《基本面量化系列(12):如何度量非理性估值定价偏差?》,对该策略进行改进,增加对股票估值性价比的考量,优化后的策略在保持较好的历史收益表现的同时,较为明显地改良了2022年以来的策略表现。截至2023-10-31,改进后的成长趋势策略YTD收益率为-1.6%,超额偏股混合型基金指数9.8个百分点。

图表15:成长趋势选股策略历史表现

注:截至2023-10-31;红线所框部分为样本外表现

资料来源:Wind,朝阳永续,中金公司研究部

图表16:改进的成长趋势选股策略历史表现

注:截至2023-10-31;红线所框部分为样本外表现

资料来源:Wind,朝阳永续,中金公司研究部

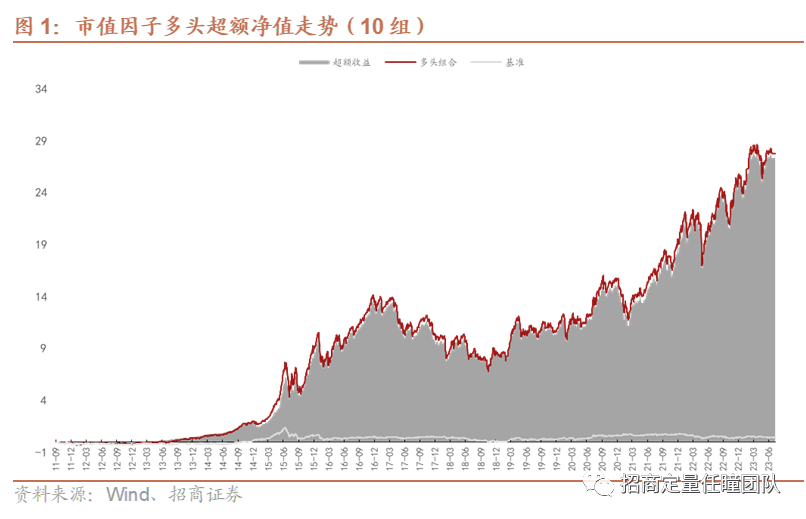

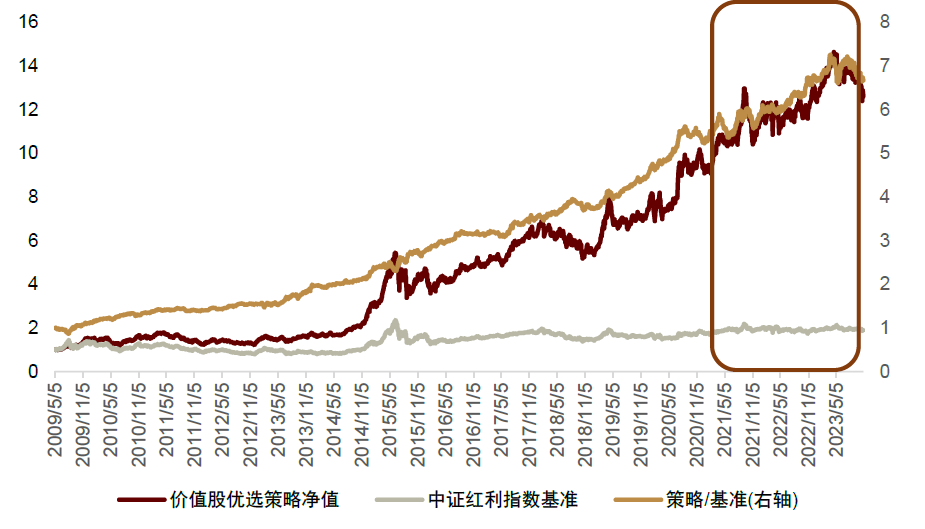

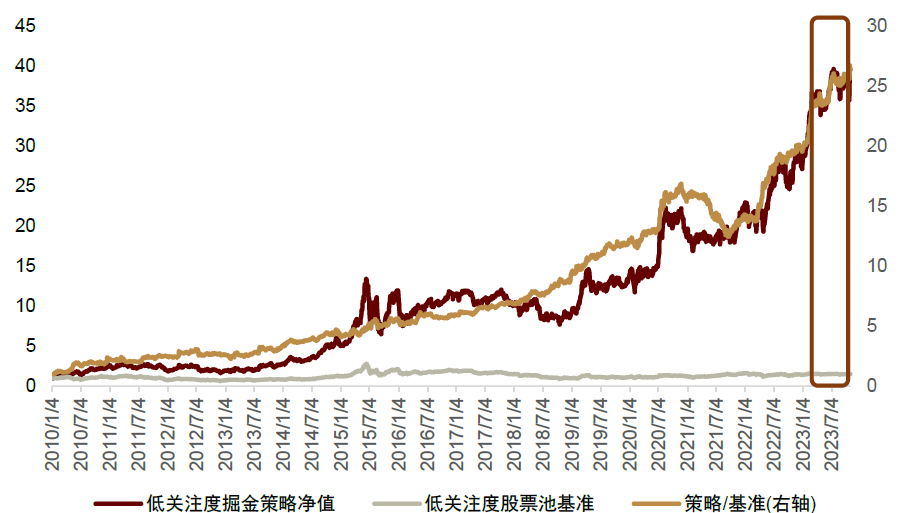

价值优选策略和低关注度掘金策略今年实现绝对收益,低关注度掘金策略YTD收益率高达44.4%。我们在报告《基本面量化系列(1):如何看待价值股的“价值”》中构建了价值股优选策略;在报告《基本面量化系列(10): 如何在低关注度股票中挖掘alpha?》中构建了低关注度掘金策略。这两个策略受益于今年红利风格和微盘风格的强势表现,收益表现较好,截至2023-10-31,价值股优选策略今年YTD收益率为1.2%,低关注度掘金策略YTD收益率达44.4%。

图表17:价值股优选策略历史表现

注:截至2023-10-31;红线所框部分为样本外表现

资料来源:Wind,中金公司研究部

图表18:低关注度掘金策略历史表现

注:截至2023-10-31;红线所框部分为样本外表现

资料来源:Wind,中金公司研究部

指数增强模型:三大宽基增强今年以来均获显著超额

我们基于中金量化因子库和各自适用模型搭建的沪深300、中证500和中证1000指数增强模型,在今年均获得了不俗的超额收益。

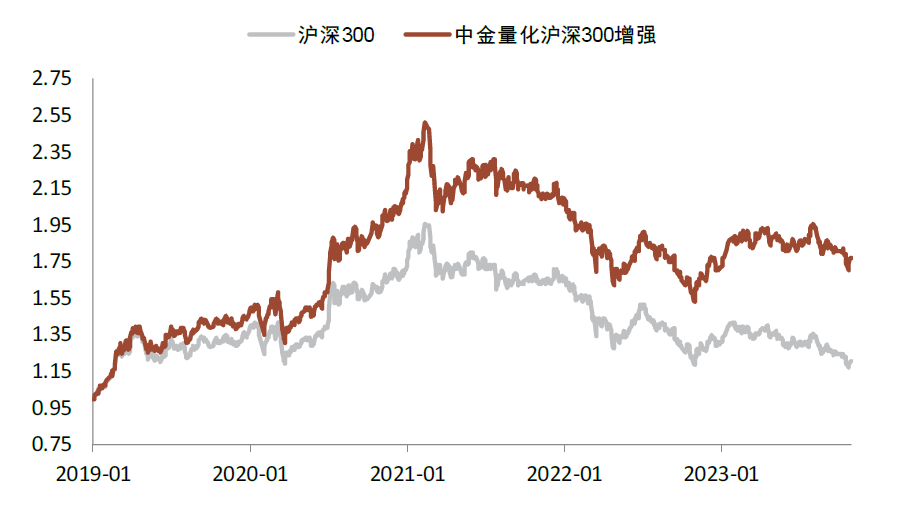

►中金量化沪深300指数增强:YTD超额10.52%。在报告《量化多因子系列(1):QQC综合质量因子与指数增强应用》中,我们搭建了基于QQC综合质量因子的沪深300指数增强模型。组合2023年至今(截至2023-10-31)收益为2.79%,超额收益10.52%;样本外跟踪以来(2019-01-01至2023-10-31)累计收益76.57%,累计跑赢基准56.27ppt。

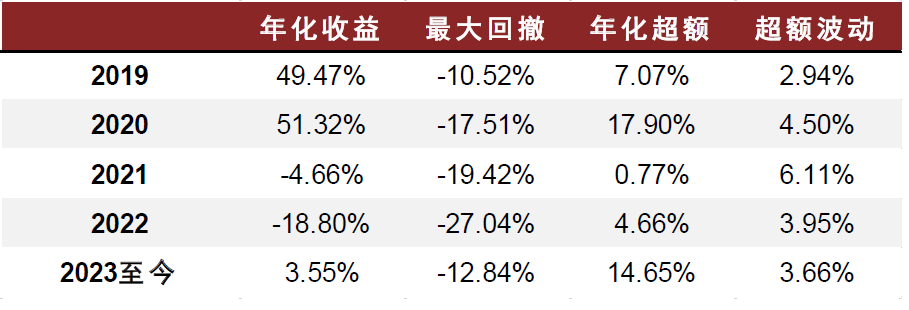

►中金量化中证500指数增强:YTD超额9.18%。在报告《量化多因子系列(2):非线性假设下的情景分析因子模型》中,我们阐释了情景分析因子模型的概念,并将其应用在指增模型上。我们将流动性特征分组后的不同股票池内的Alpha因子同时进行最大化IC_IR,进而将优化后的因子权重作为不同特征选股域内的因子权重,构建了中金量化中证500指数增强模型[3]。模型在样本外分年表现均稳定战胜基准,2023年至今(截至2023-10-31)收益为3.45%,超额收益9.18%;组合样本外跟踪以来(2021-01-01至2023-10-31)累计收益21.44%,累计跑赢基准36.16ppt。

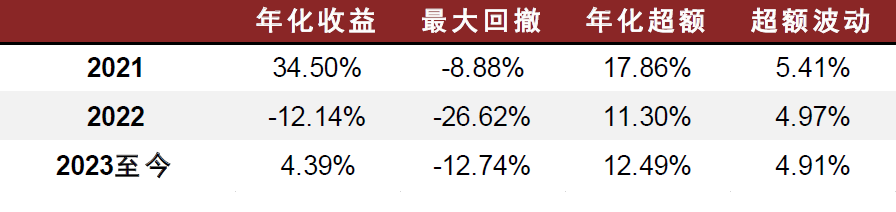

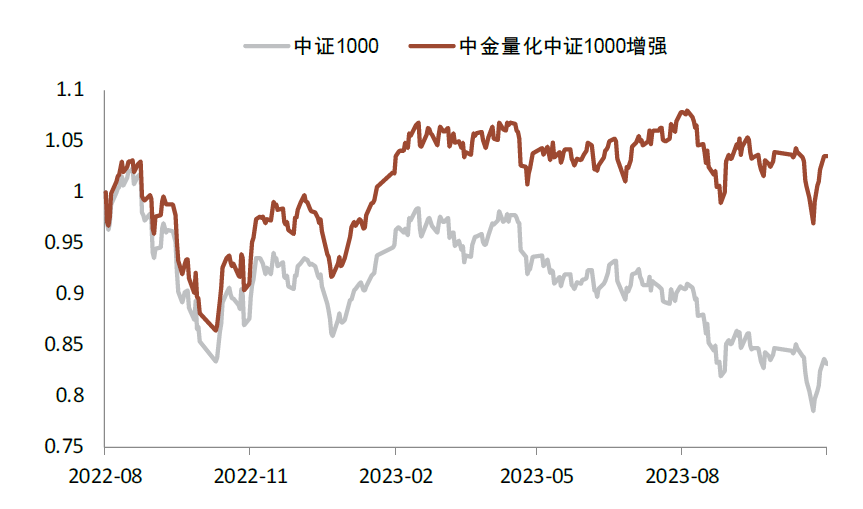

►中金量化中证1000指数增强:YTD超额15.77%。在报告《量化多因子系列(9):宽基指数增强2.0体系》中,我们介绍了情景分析的因子优化框架在中证1000增强上的应用。与500增强的逻辑类似,使用了流动性特征分组后进行权重优化。2023年至今(截至2023-10-31)收益为10.80%,超额收益15.77%;组合样本外跟踪以来(2022-08-01至2023-10-31)累计收益3.56%,累计跑赢基准20.43ppt。

图表19:中金量化沪深300指数增强样本外净值走势

注:截至2023-10-31

资料来源:Wind,中金公司研究部

图表20:中金量化沪深300指数增强样本外分年收益

注:2023年至今收益率为截至2023-10-31的年化数据

资料来源:Wind,中金公司研究部

图表21:中金量化中证500指数增强样本外净值走势

注:截至2023-10-31

资料来源:Wind,中金公司研究部

图表22:中金量化中证500指数增强样本外分年收益

注:2023年至今收益率为截至2023-10-31的年化数据

资料来源:Wind,中金公司研究部

图表23:中金量化中证1000指数增强样本外净值走势

注:截至2023-10-31

资料来源:Wind,中金公司研究部

图表24:中金量化中证1000指数增强样本外分年收益

注:2023年至今收益率为截至2023-10-31的年化数据;样本期为2022-08-01至2023-10-31

资料来源:Wind,中金公司研究部

市场风格展望:红利风格占优,微盘风格中性

在前文的回顾中我们提到,红利风格和微盘风格在2023年的表现超越了其他市场风格。展望后市,我们认为红利风格有望继续维持优势:近期拟推出的股息政策强化了红利风格的长期价值,短期则建议投资者持续跟踪市场避险情绪相关指标进行判断。对于微盘风格我们的观点较为中性:近期中证2000指数的发布以及利好小微企业的政策[4]的推出吸引了投资者对于微盘风格的关注,但机构持仓集中度等预测指标层面已处历史较低分位,存在一定拐点反弹的可能性,对微盘风格或有负向影响。

风格分析:主流风格的适用环境

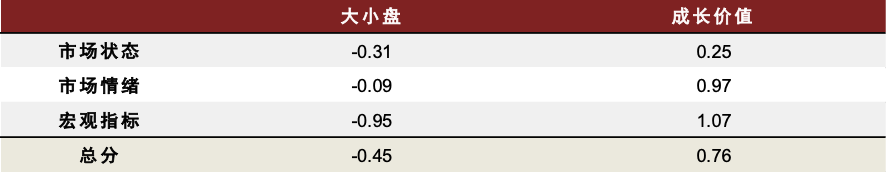

我们通过对红利、微盘、大盘、成长与价值等市场风格的适用场景进行探讨,判断主流市场风格未来的表现。我们在报告《量化多因子系列(11):如何捕捉四象限的风格轮动?》中详细分析了对大小盘、成长价值风格短期预测有效的市场和宏观因子,而此章节中我们更着重于分析对风格长期预测有效性更强的指标,仅选取部分显著性最强的指标。完整版指标测试详见风格轮动报告。

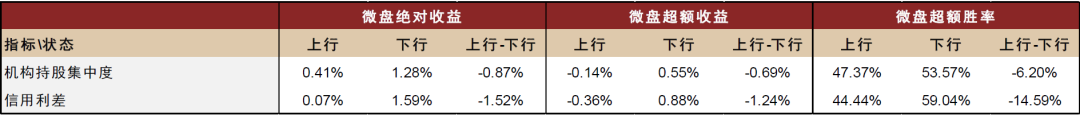

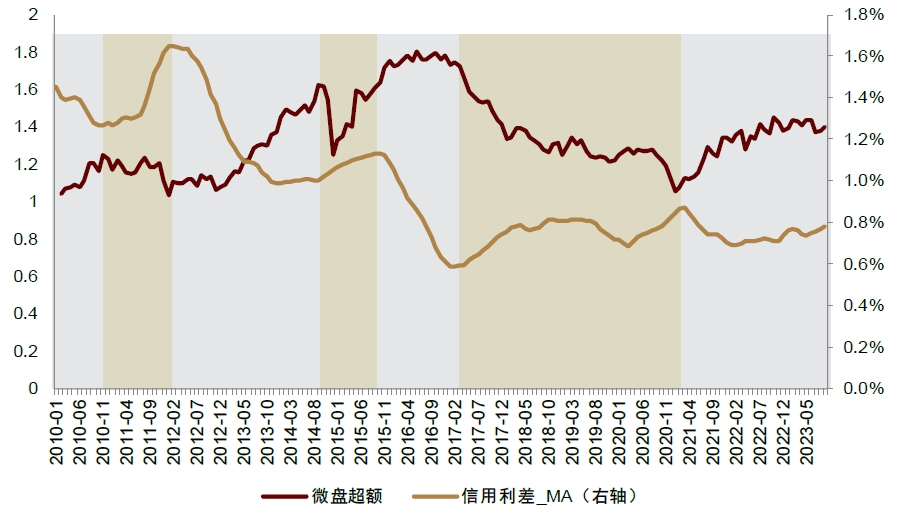

信用利差与机构持股集中度下降时,微盘风格收益表现较好

宏观环境维度,1年滚动平滑后的信用利差与微盘相对净值为同期反向指标。信用利差扩大时,对信用债潜在风险的补偿上升,信用债流动性较差,多于货币信用环境较为紧缩时期。此时企业的融资成本上升,因此不利于小微企业的融资活动,所以微盘股在信用利差扩大时表现较差,反之亦然。

市场表现层面,机构持仓集中度与小微盘相对净值为同期反向指标。微盘股所受机构关注度较少,与机构行情往往呈现不同的走势。当机构投资的集中度上升时,属于机构行情时期,大盘因为受到的关注度变高而行情较好,与此相对的微盘则更可能呈现下行趋势;当机构投资更为分散时,对于边缘的投资机会关注度有所提升,微盘相对于市场往往能走出更高的收益。

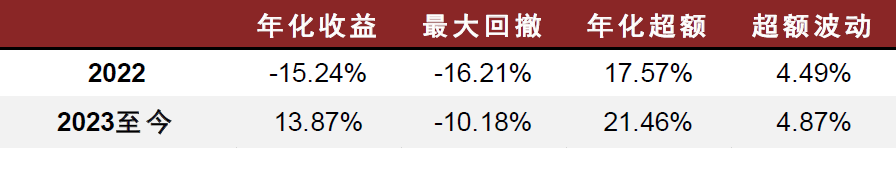

图表25:对微盘风格区分度较高的宏观与市场指标收益统计

注:微盘超额收益为国证2000指数相对于万得全A指数的相对收益;统计区间为2010/01/01至2023/09/28

资料来源:Wind,中金公司研究部

图表26:微盘相对净值与信用利差呈负相关

注:微盘相对净值为国证2000指数相对于万得全A指数的相对净值;灰色色块为指标下行区间,绿色色块为指标上行区间;数据截至2023-09-28

资料来源:Wind,中金公司研究部

图表27:微盘相对净值与机构持仓集中度呈负相关

注:微盘相对净值为国证2000指数相对于万得全A指数的相对净值;灰色色块为指标下行区间,绿色色块为指标上行区间;数据截至2023-09-28

资料来源:Wind,中金公司研究部

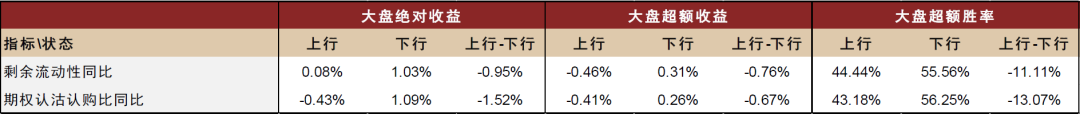

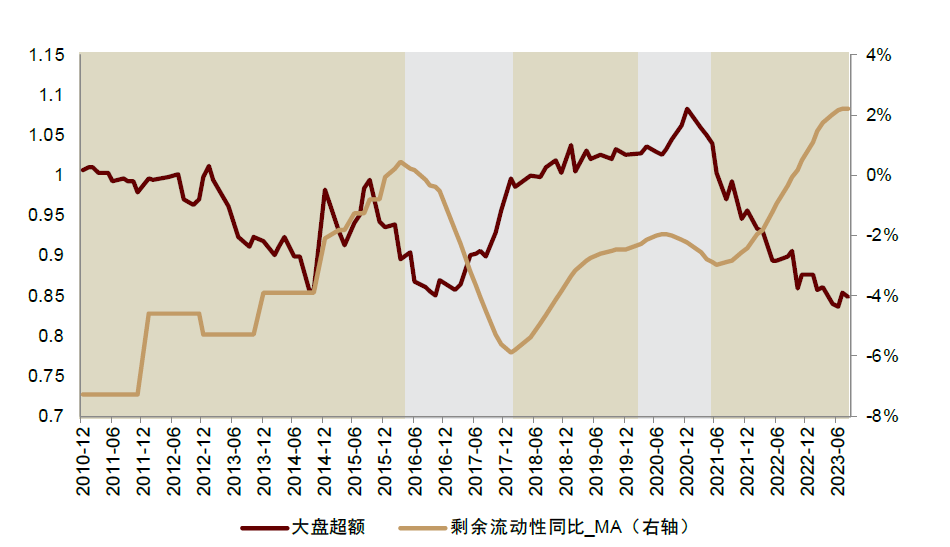

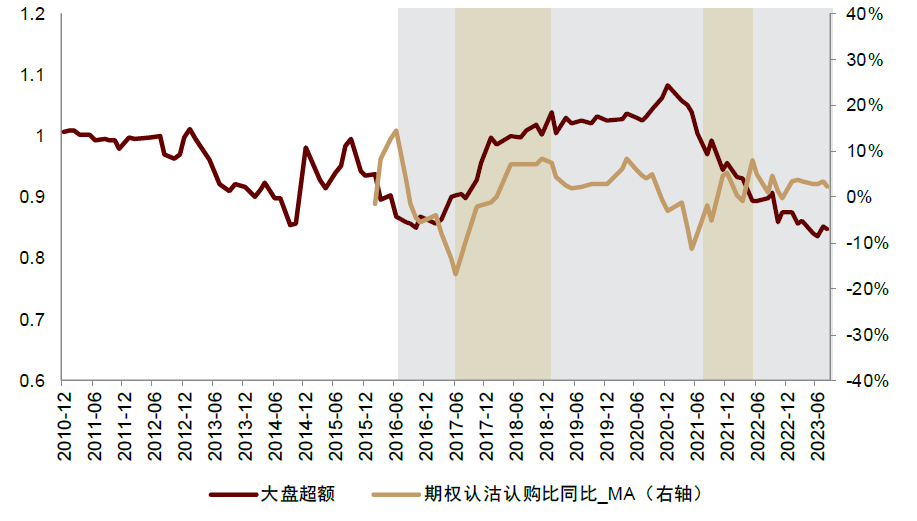

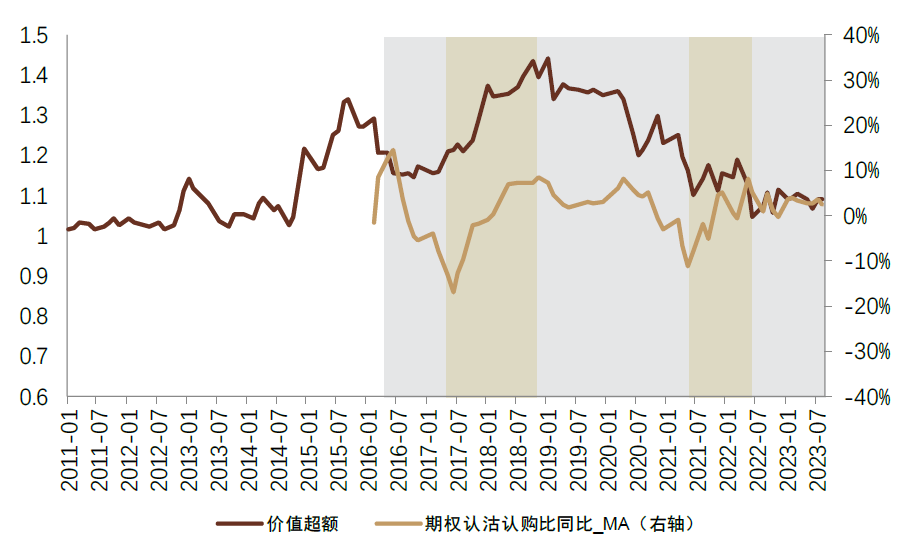

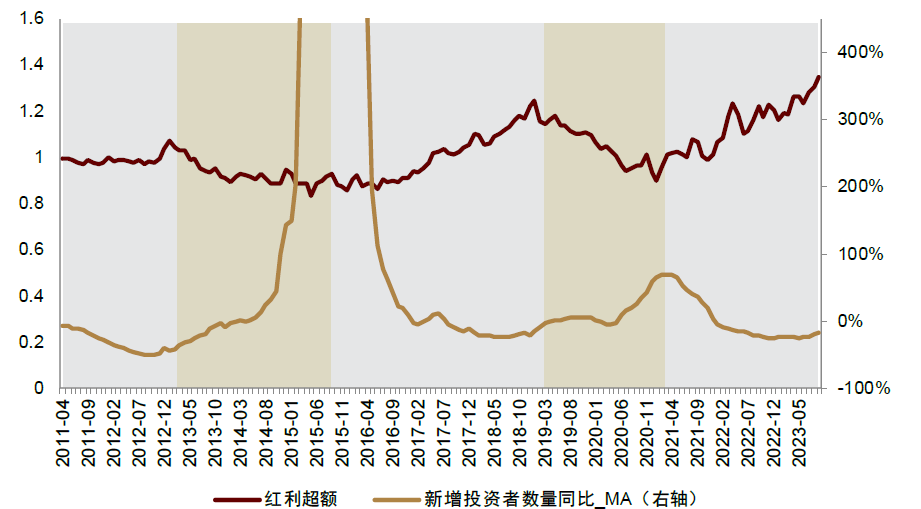

剩余流动性或期权认沽认购比下降时,大盘风格表现占优

宏观环境维度,剩余流动性同比与大盘相对净值为同期反向指标。剩余流动性上升时,整体市场变化利好,小市值股票可能发挥较好弹性;而剩余流动性下降时,小市值承压能力更弱,盈利受损,相较而言大盘的相对变现更优。

市场表现层面,期权认沽认购比同比与大盘相对净值为同期反向指标。期权认沽认购比同比较高时,意味着市场对50ETF的看跌情绪变大,更不看好组成上证50的大盘股票风格,因此期权认沽认购比同比与大盘风格表现此消彼长,尤其是在2020年后负相关性愈发显著。

图表28:对大盘风格区分度较高的宏观与市场指标收益统计

注:大盘超额收益为沪深300指数相对于万得全A指数的相对收益;统计区间为2010/12/01至2023/09/28

资料来源:Wind,中金公司研究部

图表29:大盘相对净值与剩余流动性同比呈负相关

注:大盘相对净值为沪深300指数相对于万得全A指数的相对收益;灰色色块为指标下行区间,绿色色块为指标上行区间;数据截至2023-09-28

资料来源:Wind,中金公司研究部

图表30:大盘相对净值与期权认沽认购比同比呈负相关

注:大盘相对净值为沪深300指数相对于万得全A指数的相对收益;灰色色块为指标下行区间,绿色色块为指标上行区间;数据截至2023-09-28

资料来源:Wind,中金公司研究部

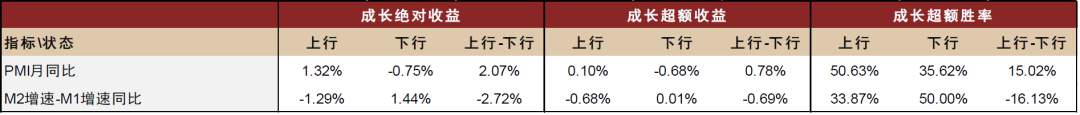

成长风格于市场和经济景气时表现更佳

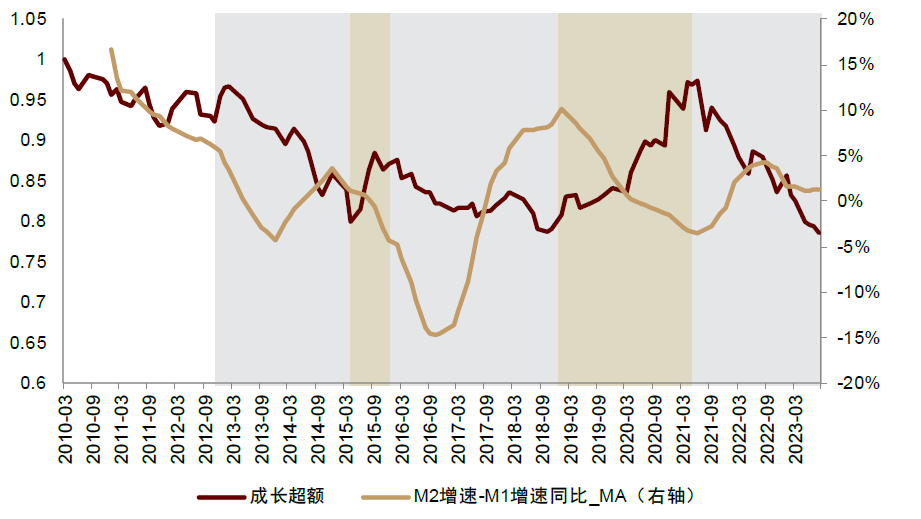

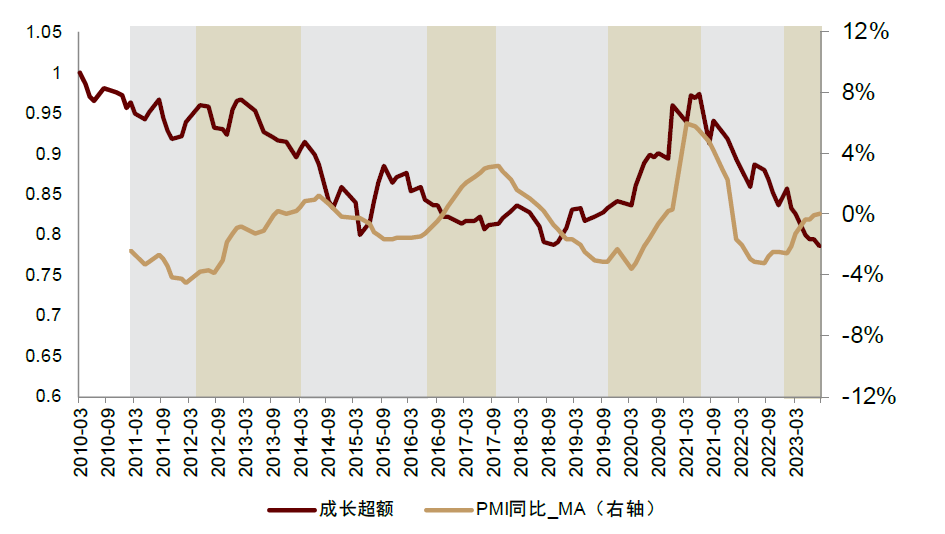

宏观环境维度,M2增速和M1增速之差与成长相对净值为同期反向指标,而PMI月同比与成长相对净值为同期正向指标。M1反映现实购买力,M2反映现实和潜在购买力。若M2增速低于M1增速,差值为负,表明企业与居民消费、投资活跃,微观主体盈利能力较强,经济景气度上升,此时成长相对价值占优。当PMI同比增长时,经济整体偏好,弹性较好的成长风格股票更可能爆发一定潜力;反之,当整体经济低迷的状况下,成长风格防守性较弱、面临较大下行压力。

图表31:对成长风格区分度较高的宏观与市场指标收益统计

注:成长超额收益为国证成长指数相对于万得全A指数的相对收益;统计区间为2010/03/01至2023/09/28

资料来源:Wind,中金公司研究部

图表32:成长相对净值与M2增速-M1增速同比呈负相关

注:成长相对净值为国证成长指数相对于万得全A指数的相对收益;灰色色块为指标下行区间,绿色色块为指标上行区间;数据截至2023-09-28

资料来源:Wind,中金公司研究部

图表33:成长相对净值与PMI月同比呈正相关

注:成长相对净值为国证成长指数相对于万得全A指数的相对收益;灰色色块为指标下行区间,绿色色块为指标上行区间;数据截至2023-09-28

资料来源:Wind,中金公司研究部

价值风格防御性较强

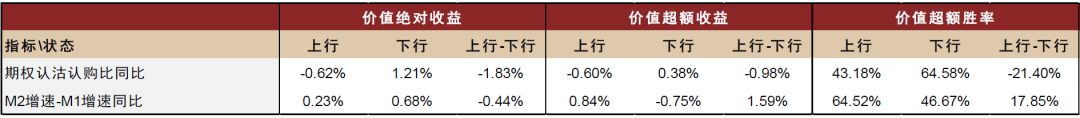

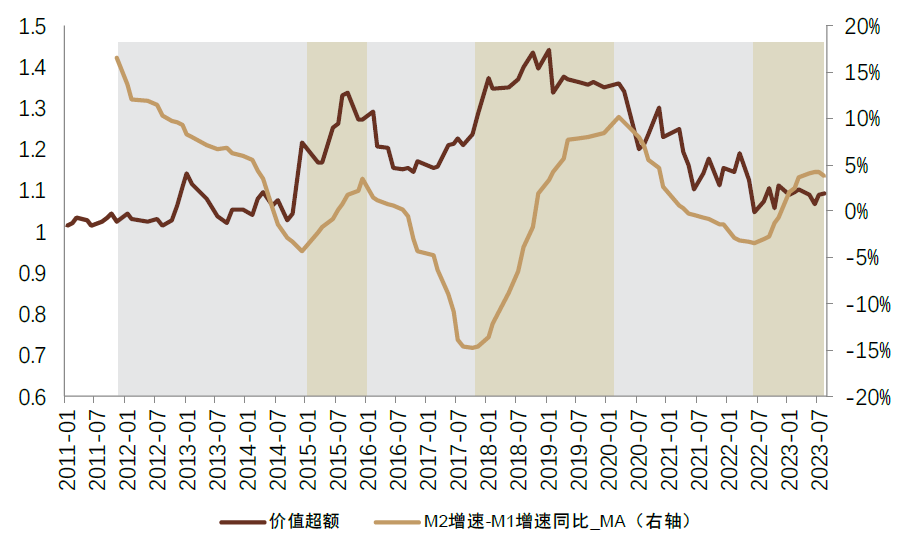

宏观环境维度,M2增速和M1增速之差与价值相对净值为同期正向指标。若M2增速高于M1增速,表明企业和居民选择储蓄资金,市场流动性面临压力,微观个体盈利能力下降,经济运行回落,此时价值相对成长占优。

市场表现层面,期权认沽认购比同比与价值相对净值为同期反向指标。期权认沽认购比同比较大时,意味着市场对50ETF的看跌情绪变大,而50ETF偏向于大盘、价值股,因此该指标也表达对价值的看空情绪。

图表34:对价值风格区分度较高的宏观与市场指标收益统计

注:价值超额收益为国证价值指数相对于万得全A指数的相对收益;统计区间为2010/03/01至2023/09/28

资料来源:Wind,中金公司研究部

图表35:价值相对净值与M2增速-M1增速同比呈正相关

注:价值相对净值为国证价值指数相对于万得全A指数的相对收益;灰色色块为指标下行区间,绿色色块为指标上行区间;数据截至2023-09-28

资料来源:Wind,中金公司研究部

图表36:价值相对净值与期权认沽认购比同比呈负相关

注:微盘相对净值为国证2000指数相对于万得全A指数的相对净值;灰色色块为指标下行区间,绿色色块为指标上行区间;数据截至2023-09-28

资料来源:Wind,中金公司研究部

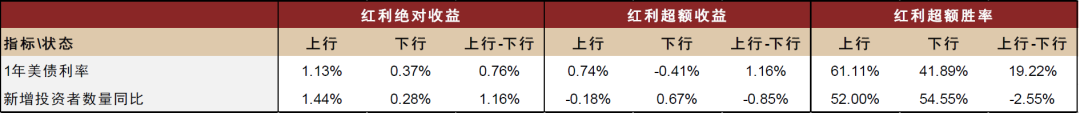

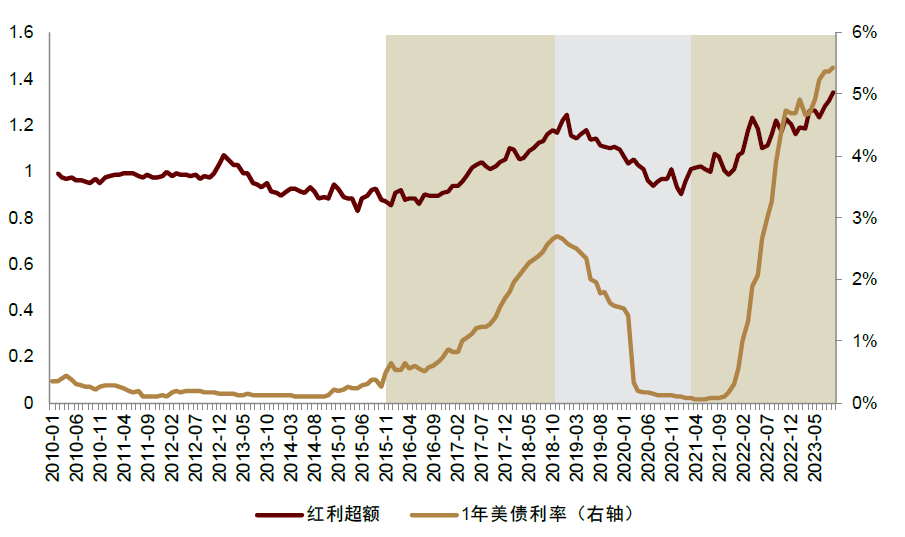

红利风格适宜避险导向配置

宏观环境角度,1年滚动平滑后的1年美债利率与红利相对净值为同期正向指标。美债利率上升意味着投资者的避险情绪上升。当市场的风险厌恶程度较高时,投资者会选择相对高红利、低风险的股票以满足其风险偏好,因此红利股在美债利率上升时表现较好,反之亦然。

市场表现层面,新增投资者数量是红利相对净值的同期反向指标。新增投资者在进入市场时拥有更高的风险偏好,通常不会选择风格稳健的红利股作为投资标的;相反,当新增投资者减缓进入市场时,投资者整体的风险厌恶程度较高,更大比例的投资者选择投资红利股,由此推高红利指数。此外,新增投资者的数量也与市场走势高度相关,新增投资者数量下行通常意味着市场景气度趋弱,现有投资者会出于避险考虑投资相对稳健的红利股。

图表37:对红利风格区分度较高的宏观与市场指标收益统计

注:红利超额收益为中证红利指数相对于万得全A指数的相对收益;统计区间为2010/01/01至2023/09/28

资料来源:Wind,中金公司研究部

图表38:红利相对净值与1年美债利率呈正相关

注:红利相对净值为中证红利指数相对于万得全A指数的相对净值;灰色色块为指标下行区间,绿色色块为指标上行区间;数据截至2023-09-28

资料来源:Wind,中金公司研究部

图表39:红利相对净值与新增投资者数量呈负相关

注:红利相对净值为中证红利指数相对于万得全A指数的相对净值;灰色色块为指标下行区间,绿色色块为指标上行区间;数据截至2023-09-28

资料来源:Wind,中金公司研究部

风格展望:红利风格有望延续优势,微盘风格持中性观点

展望2024年,我们认为红利风格有望维持优势。近期拟推出的股息政策强化了红利风格的长期价值,同时建议投资者应持续跟踪市场避险情绪相关指标来辅助短期判断。

►政策倡导推动分红制度规范化,有利分红公司,同时将提升分红风格的关注度。2023年9月19日,《中国证券报》刊发文章《证监会:将完善优化现金分红监管制度》[5]。文章中指出,证监会近期拟对《上市公司监管指引第3号——上市公司现金分红》、《上市公司章程指引》等一系列规则进行修改,交易所将同步修订《规范运作指引》。修改主要包括加强制度约束督促分红、持续引导提高分红水平。我们认为这些修改将进一步规范和优化分红方式,激励分红适度的公司,从而或带动红利风格表现。

►持续跟踪1年美债利率和新增投资者数量等市场避险情绪相关指标,结合进行判断。若美债利率进一步上升,新增投资者速度持续放缓,则红利风格更有可能继续延续优势。但由于美债利率已经处于历史相对高位,新增投资者速度尽管整体仍处下行区间,从2023年7月有轻微回暖反弹,所以不排除2024年美债利率回落或新增投资者速度加速的可能。若投资者风险偏好程度上升、避险情绪下降,则红利风格表现或出现一定回落。由于避险情绪与红利风格表现为同期现象,并无强因果或预测关系,我们推荐投资者密切跟踪市场避险情绪变量,从而辅助判断红利风格未来走势。

我们对微盘风格整体偏向中性,中证2000指数[6]的发布以及利好小微企业的政策推出吸引了投资者对于微盘风格的关注;但预测指标层面已处历史较低分位,存在一定拐点反弹的可能性,对微盘风格或有负向影响。政策层面而言,2023年8月财政部发布《加强财税支持政策落实,促进中小企业高质量发展》[7]、2023年1月国务院发布《助力中小微企业稳增长调结构强能力若干措施》[8]等政策均利好小微企业发展。若信用利差持续收敛、机构持股更为分散,则微盘风格收益可能会继续延续增长。当前信用利差和机构持股集中度已处于历史较低分位数,若未来出现一定反弹,说明小微企业融资或承压,机构行情有所回暖,则微盘风格将会承受一定压力,表现可能有所回落。

对大盘风格观点中性偏乐观,整体对市值风格判断偏向均衡。期权认沽认购比处于历史均值附近,对大盘风格的影响方向不明朗。而剩余流动性同比处于历史高位,存在一定回落的可能性。若剩余流动性增速放缓,可能大盘风格收益有所抬升。

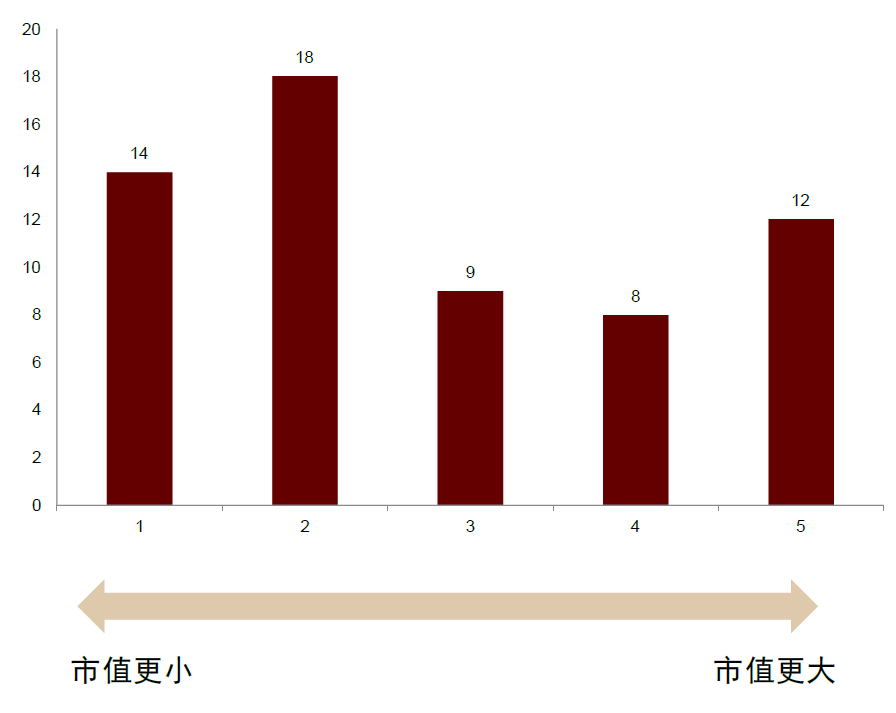

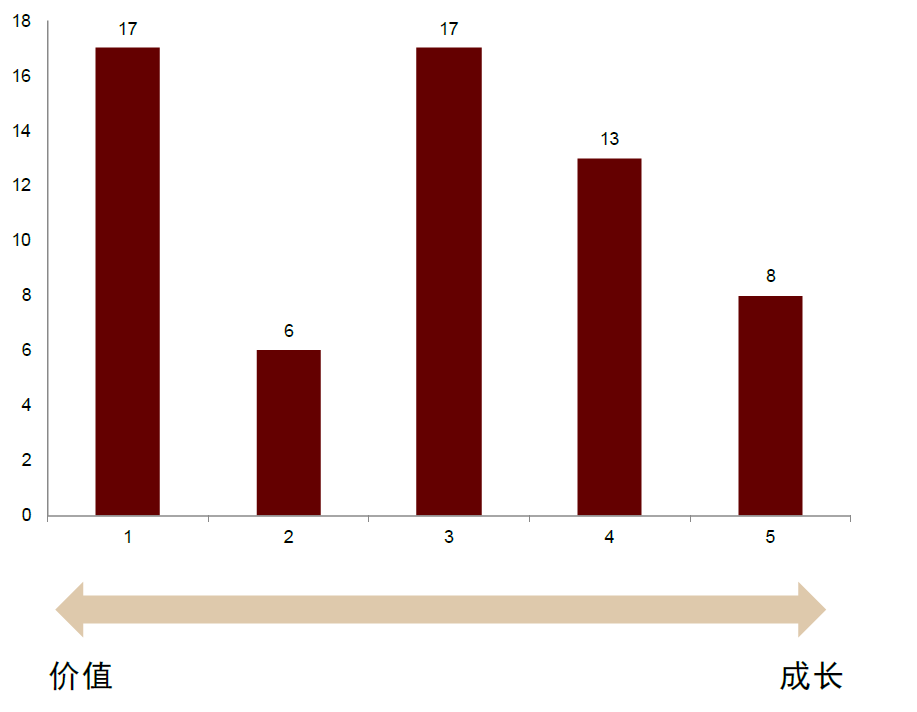

基于调研结果[9],公募量化管理人在大小盘风格上观点较为分散,部分管理人关注中小盘,对于微盘和大市值风格也有一定关注度。就成长价值风格判断而言,基金管理人更偏好价值风格,部分对成长价值风格持中性观点。整体上看,公募基金经理在风格层面的观点与我们的判断也较为一致。

图表40:公募量化资产管理人偏好小市值风格

注:2023年数据截至10月14日

资料来源:中金公司研究部

图表41:公募量化资产管理人偏好价值风格

注:2023年数据截至10月14日

资料来源:中金公司研究部

量化策略展望:稳中求进

经历了2023年的相对占优行情,我们对2024年的量化策略和量化产品呈中性偏乐观的观点。1)外生环境方面:随着市场广度维持上升,投资域逐渐扩大,我们认为这些因素整体有利于量化策略发挥价格纠偏和价值发现功能;我们认为权益资产已具性价比,但尚未具备整体快速上涨的环境,未来行情可能仍以震荡为主,利好中性策略发挥比较优势; 2)内生动力方面:另类数据新视角有望提供低相关性策略以实现分散风险、增厚超额。机器学习模型的广泛应用也有望帮助提升量化策略的风险收益表现。

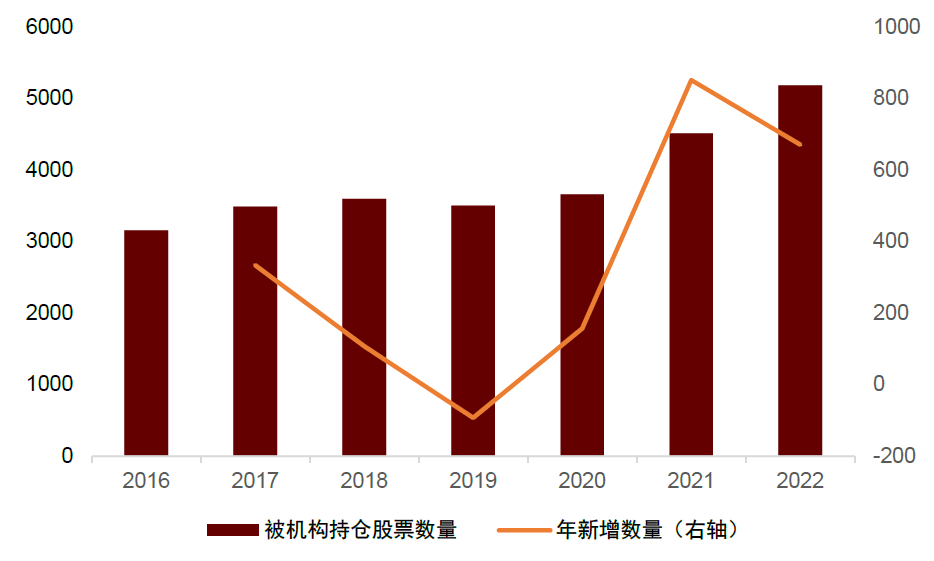

外生环境:市场环境整体有利于量化策略表现

随着A股可投资股票数量的增加,量化投资在投资广度方面维持上升趋势。量化投资相对于主动投资的优势之一在于可以全市场选股,因此可投资的股票数量越多,量化投资的投资广度越大,越有可能发挥其比较优势。从近些年公募基金的选股范围来看,2021年至今,公募基金的选股范围快速提升,2021年、2022年被公募基金持仓的股票数量分别增加852支与672支,显著高于2016年以来的平均水平。如果A股可投资股票数量在未来依然保持较快的上升速度,则量化投资在投资广度方面将继续维持上升趋势。

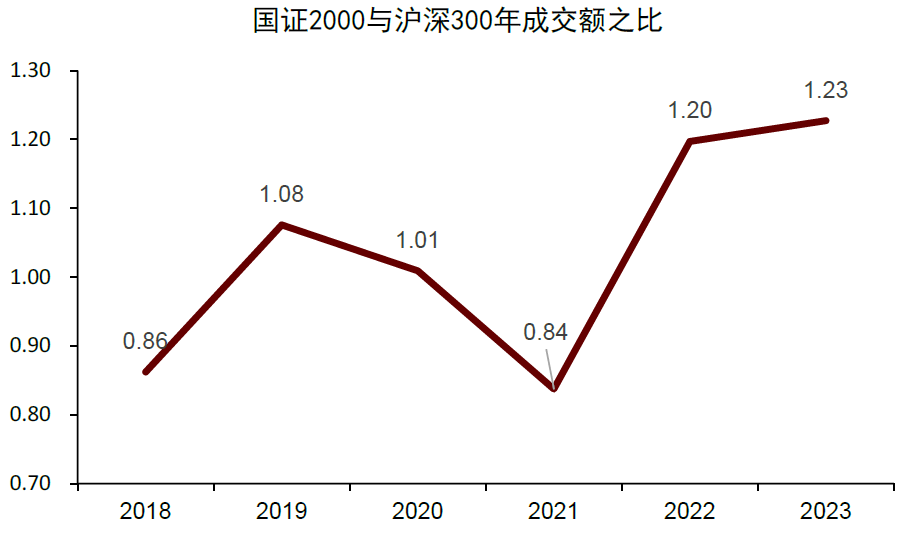

中小市值股票成交额上升,量化投资的边界逐渐扩充,但也存在边际收窄风险。上述分析的A股投资股票数量代表了量化投资的广度,但若小市值公司的成交额过低,则其投资容量较小,使得量化投资广度的提升无法转化为可投资边界的扩充。值得欣慰的是,中证2000指数的发布以及持续了近3年的微盘股行情,均令市场对于中小市值股票的关注度有所上升,对比国证2000指数年成交额和沪深300指数年成交额的比值,其由2018年的0.86上升至当前的1.23。从我们对量化基金经理的调研来看,多数基金经理也认可市值风格偏向小盘时的市场环境较为利好量化投资开展。综上所述,中小市值股票成交额的放大,使得量化投资的边界得以逐渐扩充。值得注意的是,我们认为如果未来中小市值风格的强势无法延续或成交额边际下滑,则量化投资的边界或面临收窄风险。

图表42:A股可投资股票数量近两年快速上升

注:数据截至基金2022年年报

资料来源:Wind,中金公司研究部

图表43:中小市值股票成交额上升

注:2023年数据截至10月14日

资料来源:Wind,中金公司研究部

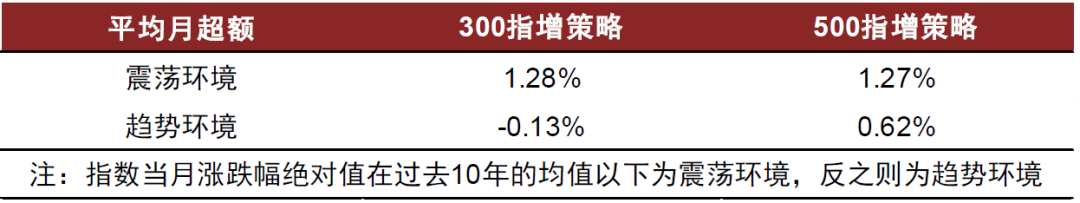

震荡行情有利于量化策略表现。我们发现,指数走势较为平稳的“震荡市”环境下,量化策略的表现会相对更好,一方面原因在于趋势市中,热点与板块轮动较快,Alpha难以持续保持有效性;另一方面原因在于震荡市中,指数表现相对平淡,多头组合能够更稳定地跑赢基准。实证数据显示,私募300增强和500增强策略的超额收益,均在对应指数的震荡环境下表现更好[10]。其中300增强在震荡环境的平均月超额为1.28%,在趋势环境的平均月超额为-0.13%;500增强在震荡环境的平均月超额为1.27%,在趋势环境的平均月超额为0.62%。从我们对量化基金经理的调研来看,多数基金经理也认可指数横盘震荡时较为利好量化投资开展。

未来市场走势可能仍以震荡为主。经历了年初至今的弱势表现,A股当前整体处于估值较低的高性价比状态,但从宏观环境和市场信心来看,我们认为A股尚未具备整体快速上涨的环境,未来行情可能仍以震荡上行为主。而在震荡环境中,量化中性策略可以一定程度发挥比较优势,获取相对更高的收益。

图表44:私募指增策略在震荡环境下有更高超额收益

资料来源:Wind,私募排排网,中金公司研究部

内生动力:数据与模型边界双重拓展有望提供助力

回顾历史我们发现量化策略发展主要依靠两条路径:数据边界的拓展[11]与新型模型的开发[12]。多项研究内容显示随着数据可用性以及机器学习模型的日益强大,机器学习模型能够利用现有的数据集来挖掘稳定的投资组合策略[13]。以自然语言处理任务为首的深度学习模型可以帮助拓展之前投资领域无法充分利用的另类数据资源[14]。

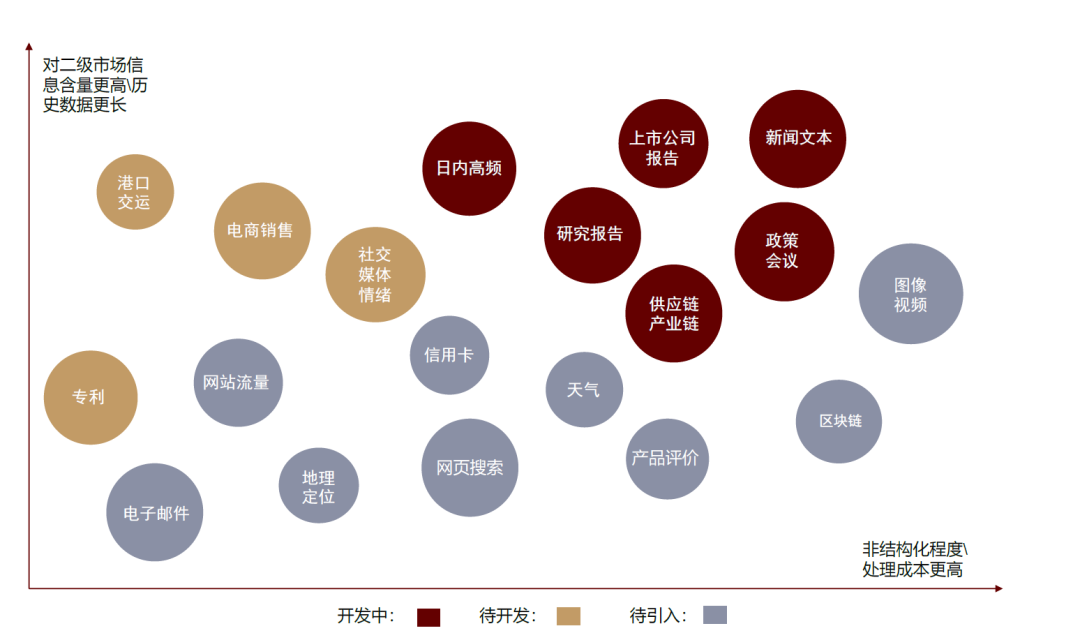

另类数据新视角有望提供低相关性策略,以实现分散风险、增厚超额,随着另类数据丰富度的不断提升,其在量化策略中的应用也越来越广泛。多种另类数据的引入将不断给量化策略带来新的机会。我们尝试使用高频成交、新闻、研报、供应链等数据落地到因子构建、市场观察、主题投资等领域均取得有效表现,在这些研究领域的挖掘也较为充分。但相对文本数据本身包含的信息来说这些尝试仍未能完全挖掘文本数据中的全部信息。此外,新闻数据包含的信息还有大部分不仅和上市公司相关联,其他还有诸如地区热点、产品销量等与公司股价间接相关的信息,这些数据的信息含量也往往相当可观。

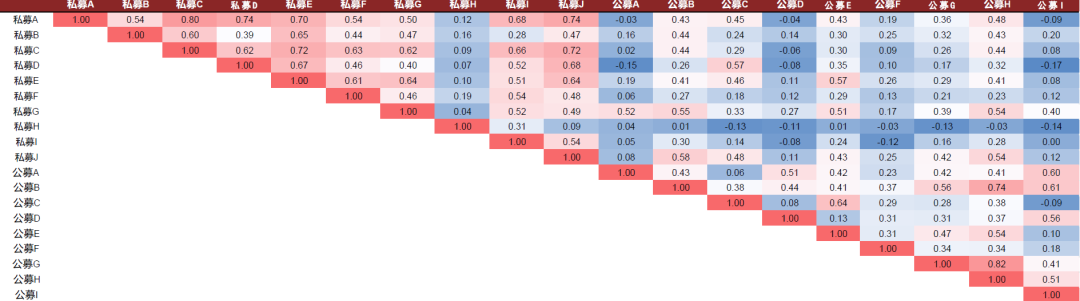

另类数据的优势还在于与现有的量化策略常用数据的相关性较低,使用另类数据开发的策略能够有效分散风险,补充超额收益来源。例如我们构建的新闻文本因子与传统量价和基本面因子的截面相关性均低于15%。此外另类数据的开发由于数据获取和模型开发通常存在一定壁垒,其策略有效性衰减速度总体也可能慢于传统量价和基本面数据策略。总体而言,作为量化策略开发的新型原料,另类数据对于量化策略的重要性不言而喻,其丰富的数据类型和落地模式带来的对于量化策略的增益效果还有待进一步开发。

图表45:量化应用另类数据的丰富组合

资料来源:数库,中金公司研究部

近年来机器学习模型的快速发展也给量化策略的发展提供了新方向[15]。例如使用深度学习算法(例如因果卷积网络、图神经网络)[16]处理股票预测任务,有效发挥了深度学习模型端到端进行数据特征捕捉的优势并取得了不错的回测性能;基于深度强化学习算法的模型AlphaGen在因子挖掘任务[17]中取得了优于传统机器模型的表现,进一步证明了强化学习在量化策略中的可行性;基于金融数据训练的大型语言模型在文本理解[18]任务上取得的领先性优势,带动了下游任务如股票预测[19]、风险评估等。

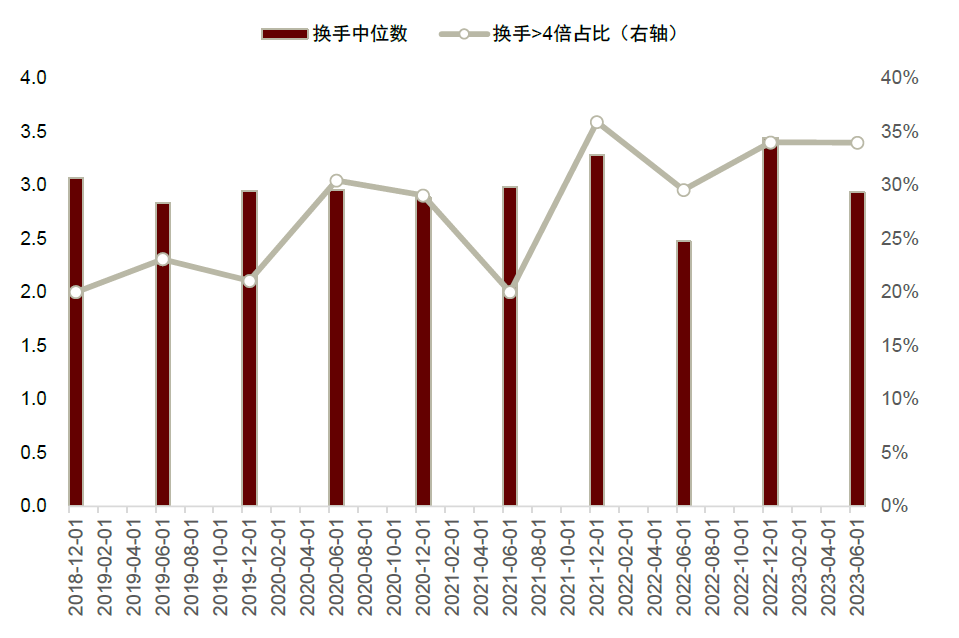

数据边界的扩展另一种方法是提高数据频率,日内高频数据可能揭示出独特的市场特征和交易机会。根据纳斯达克官网估计,美国股票市场中日内高频交易占全体股票交易50%[20]。通过统计我们发现国内部分公募基金产品收益率与国内私募基金产品收益发现两者相关性有所上升,同时公募基金500指数增强产品中换手率较高的比例也呈现总体上升趋势。这说明国内公募量化近年来也在积极尝试提升数据频率,挖掘更多日内信息。

图表46:部分公募量化产品收益率相关性明显上升

注:2023年数据截至10月14日

资料来源:Wind,中金公司研究部

图表47:公募量化产品换手率呈提升趋势

注:2023年数据截至10月14日

资料来源:Wind,中金公司研究部

图表48:近年来部分公募基金指数增强收益率与私募相关性较高

注:相关性计算区间为2019.01.01-2023.11.01

资料来源:Wind,中金公司研究部

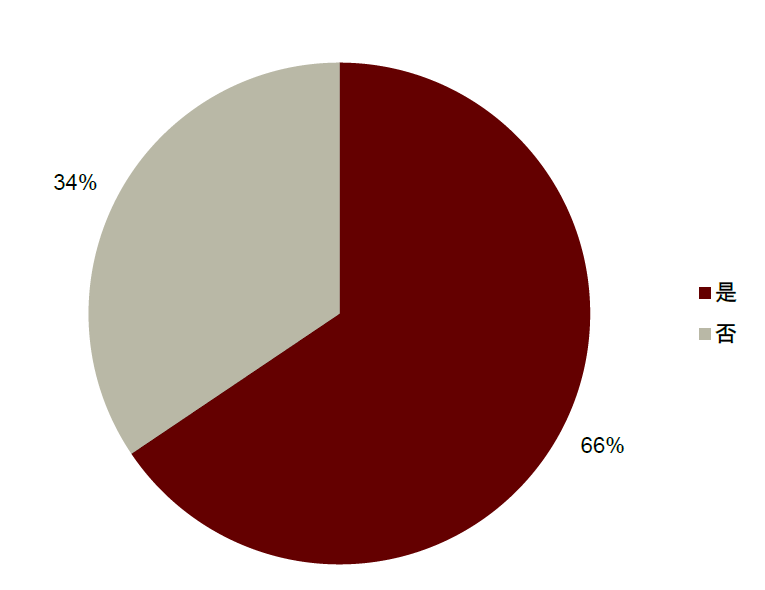

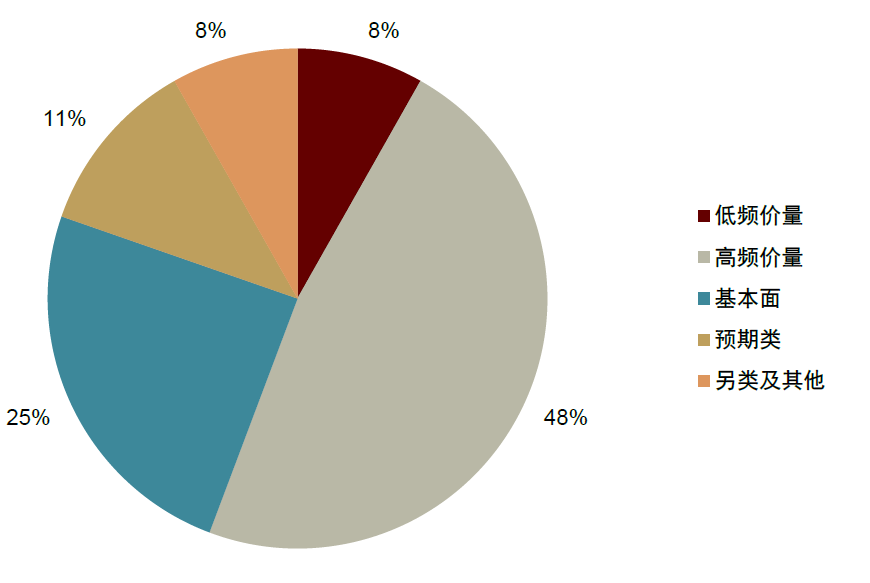

我们在近期对于公募基金的量化团队进行调研时发现,超过六成的公募基金管理人表示已经开始使用机器学习模型,接近一半的管理人表示未来看好高频价量因子,比例占所有类型因子排名最高,而高频数据也是对于机器学习模型来说较为重要和有效的输入数据类型之一。

图表49:公募基金量化管理人使用机器学习占比

注:2023年数据截至10月14日

资料来源:中金公司研究部

图表50:高频价量类因子被公募量化管理人看好

注:2023年数据截至10月14日

资料来源:中金公司研究部

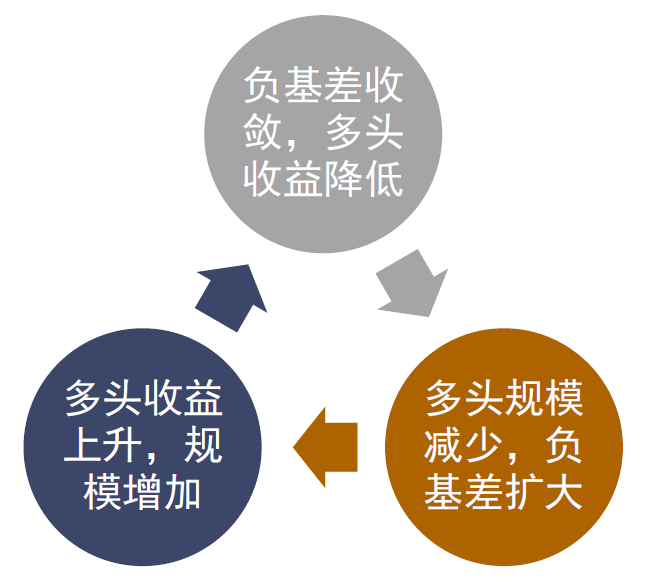

对冲环境:对冲成本或维持低位震荡

2023年随着国内衍生品市场建设的逐渐完善,对冲工具的丰富度也在持续增长。股指期货长期以来作为主力对冲工具压力逐渐降低,小盘股基差贴水也逐年收敛。但在近期融券收紧的环境下,股指期货贴水率有望重新轻度打开并维持震荡。

中国金融衍生品维持健康有序发展,对冲工具持续丰富。2022年4月份我国第一部关于衍生品交易的法律《中华人民共和国期货和衍生品法》正式获得通过,该法律提出了中国衍生品市场管理总框架,较大程度提升了投资者信心,此后新型衍生品工具持续上市,给中国金融市场注入新得活力。2023年6月衍生品市场继续上新,科创50ETF期权和科创板50ETF期权两种股票期权产品上线上交所进一步提升了我国金融市场对冲工具的丰富度。

图表51:国内衍生品发展时间点

注:截至2023.11.1

资料来源:上交所,深交所,中金所,中金公司研究部

融券阶段性收紧,基差率或打开轻度贴水并持续波动,对冲成本维持相应低位震荡。今年以来股指期货贴水率相对往年明显收敛,基本符合我们在《负基差与权益衍生品之路将通往何处?》和《衍生品2023年展望:新起点》中强调的基差长期收敛的趋势。股指期货基差主要受到多重周期性因素的影响:长期、短期与定期周期性因素影响。定期周期性主要体现在分红对年化基差率产生的季节性影响。由于A股市场的分红特点,主要股指期货的基差率一般会在4-8月出现U型坑。短期周期性指的是雪球高抛低吸对冲模式造成的期指价格波动。而基差率的长期影响因素主要来源于长期持有股指期货的多空力量的博弈。最为典型的长期多头代表有雪球产品的对冲多头仓位和期货增强的非对冲多头仓位。空头代表主要有中性策略的对冲仓位。随着对冲手段的丰富度进一步提升,衍生品交易环境逐渐规范,我们认为基差可能将长期维持贴近0基差率的收敛状态;同时由于证监会发布对融券阶段性收紧[21],我们判断中性策略的空头端压力将更多转移至股指期货端,这可能使得基差率将在未来一段时间打开轻度贴水并持续震荡。由于量化中性策略对冲端长期持有IC或IM股指期货空头合约,因此对冲成本可能将维持低位震荡。

图表52:基差率长期周期性震荡的多头因素,空头类似

注:统计截至2023.10.13

资料来源:Wind,中金公司研究部

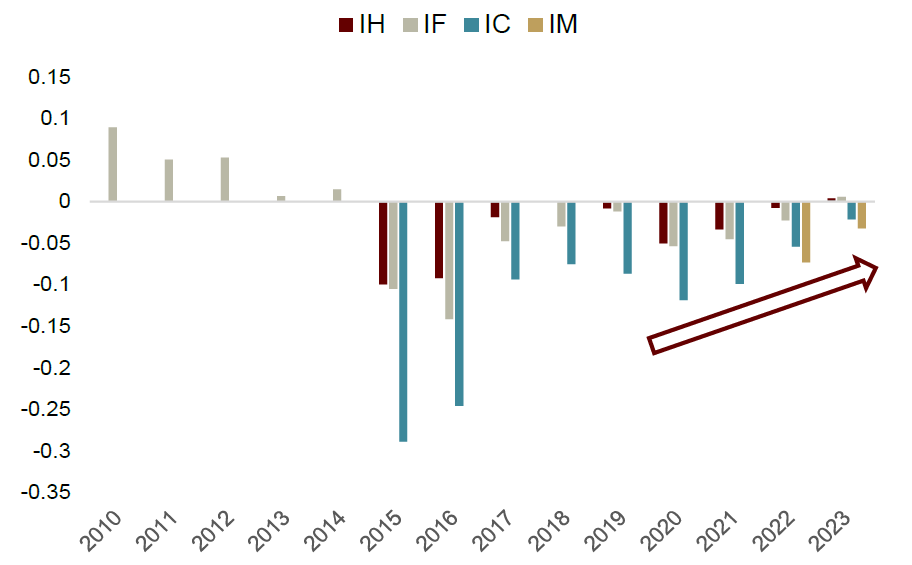

图表53:基差率呈现长期震荡收敛趋势

注:统计截至2023.10.13

资料来源:Wind,中金公司研究部

风险情景:反弹情景下的风格表现与量化策略表现

市场出现快速反弹时,量化策略与前期强势风格均存在相对走弱的风险

根据以上论述,我们认为量化策略和红利风格在明年或将延续相对较好的表现。需要提示的是,从历史经验看,如果市场出现较大级别的快速反弹,则量化策略和前期强势风格往往会有弱于市场整体的表现。因此,如果明年A股市场能够企稳并出现较大级别的快速反弹,我们需要警惕量化策略和前期强势风格可能的相对走弱。

若A股企稳反弹,风格和行业或有所切换

我们回顾了历史上3次市场触底反弹前后的风格和行业表现对比,寻找潜在超跌反弹风险与机遇。历史上3次市场触底反弹时点分别为:

►2008/10/28:金融危机后出台一系列经济刺激政策,使股市触底反弹。

►2014/7/21:经过前几年经济增速的退档,“新国九条”的公布和杠杆资金入市拉动A股触底反弹。

►2019/1/4:国内持续降息降准,加之部分公司业绩利空出尽,使A股触底反弹。

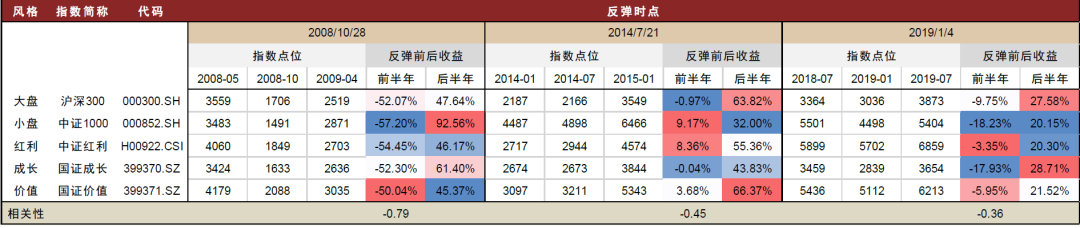

前期弱势风格,在回暖期反弹潜力可能更大。风格层面,市场触底前半年表现较差的风格,在触底后半年的市场反弹时可能会有较好的表现。例如2008年5月到10月表现较差的小盘和成长风格,在大盘反弹时弹性较好,2008/10/28后半年的涨幅分别为92.56%和61.40%,位列前茅。2014年7月前后的大盘和价值风格也出现明显反弹。

我们统计了3次触底反弹前后风格收益率的相关性,2008、2014、2019年对应相关性分别为-0.79、-0.45、-0.36,均为较显著负相关,说明触底反弹前跌幅越明显的风格在回暖期的反弹潜力越大。其背后逻辑可能在于1)增量资金往往出于风格性价比原因,优先考虑投资之前表现差的风格;2)之前超跌的风格存在一定错杀可能性,市场回暖期修正了错误定价。

因此,若2024年市场出现触底反弹,2023年间表现较好的风格(例如红利和微盘风格)可能上涨潜力不及之前表现较差的其他风格。此前承压较大的成长风格等或在市场整体回暖期表现优于其他收益相对稳定的风格。

图表54:历史上3次市场触底反弹前后风格表现对比

注:色阶为单列收益由红至蓝降序排列

资料来源:Wind,中金公司研究部

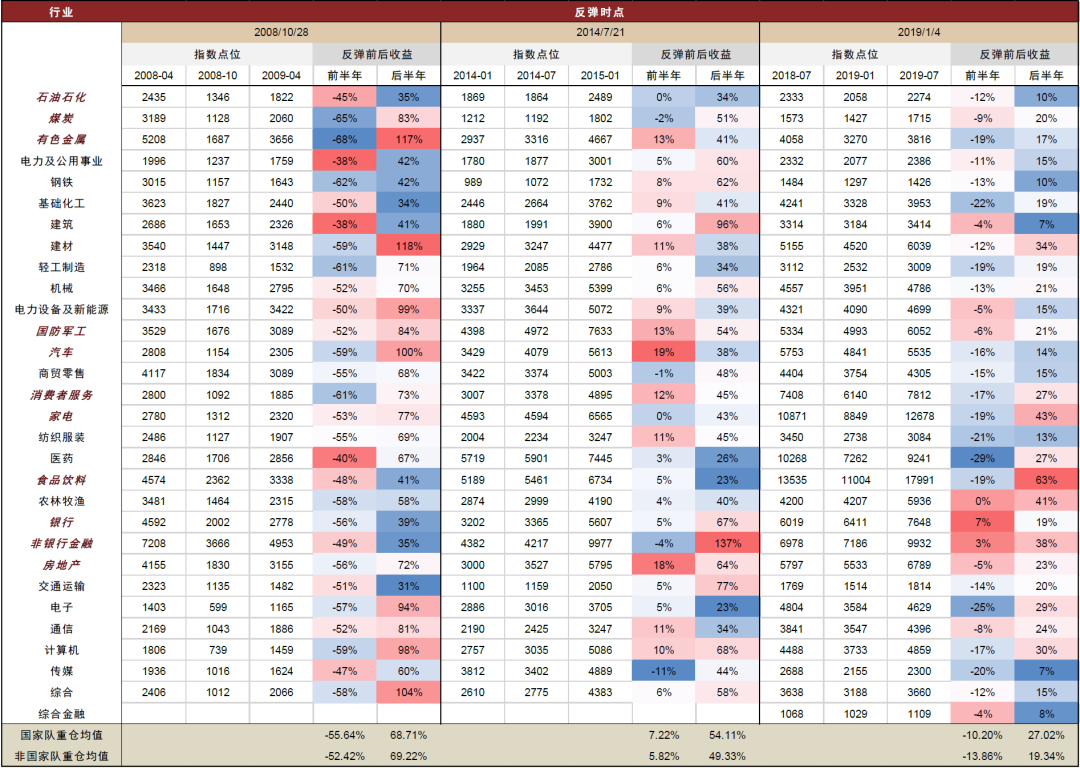

前期超跌行业和救市资金[22]重仓行业,在市场反弹期平均表现更优。行业层面来看:

1)前期大跌的行业在市场反弹后也具有一定弹性。从电子和计算机行业在2008年和2019年市场反弹前后涨幅可以看出,TMT板块具有一定超跌反弹的潜力。我们同样触底反弹前后风格收益率的相关性,均为负相关,即反弹前表现越差的行业更可能未来涨幅越好。背后逻辑也可能在于行业性价比问题,资金优先投资前期跌幅较大、价格处于低位的行业,从而在反弹期带动了此类行业的回弹。

救市资金重仓行业在市场反弹期平均表现更优。救市资金重仓板块包括大消费、大金融和能源板块,对应到中信一级行业包括:食品饮料、消费者服务、家电、汽车、银行、非银、地产、石油石化、煤炭、有色和军工行业(如下图中红色加粗斜体所示)。统计上述行业的反弹后收益,救市资金重仓行业在市场反弹后的平均收益要优于非国家重仓板块。例如2014年7月反弹后半年,救市资金重仓和非重仓行业收益均值分别为54.11%和49.33%;2019年1月对应重仓与非重仓行业收益均值为27.02%和19.34%。市场触底反弹可能由于与救市资金出手救市有关,所以其重仓的行业表现可能会较好。

如若2024年市场明显反弹,存在行业风格有所切换,推荐行业一定偏离的可能。救市资金重仓的大消费、大金融和能源板块,以及前期承压较多的行业存在反弹机遇。

图表55:历史上3次市场触底反弹前后行业表现对比

注:行业均为中信一级行业,其中红色加粗斜体为救市资金重仓行业;色阶为单列收益由红至蓝降序排列

资料来源:Wind,中金公司研究部

若A股出现反弹,量化可能阶段性跑输市场

量化策略的“规律应用性”可能会抑制其在市场反弹阶段的表现。从量化策略的内核来看,其运行的重要逻辑之一为“发现规律,筛选规律,应用规律”,因此量化策略会一定程度基于历史规律总结,超配前期强势的风格和行业。由上文可知,当A股出现反弹时,前期强势的风格和行业大概率在反弹过程中跑输市场平均水平,因此量化策略的“规律应用性”可能会抑制其在市场反弹阶段的表现。

量化策略的分散持股性可能会平滑其在市场反弹时的上涨幅度。由投资组合理论可知,当各资产的相关性不完全等于1时,组合中包含的资产数量越多,组合的期望波动率越低。一般来说,量化产品的持股数量相对多于主动产品,因此在市场反弹阶段,量化产品可能因其潜在的低波动性而跑输主动产品。

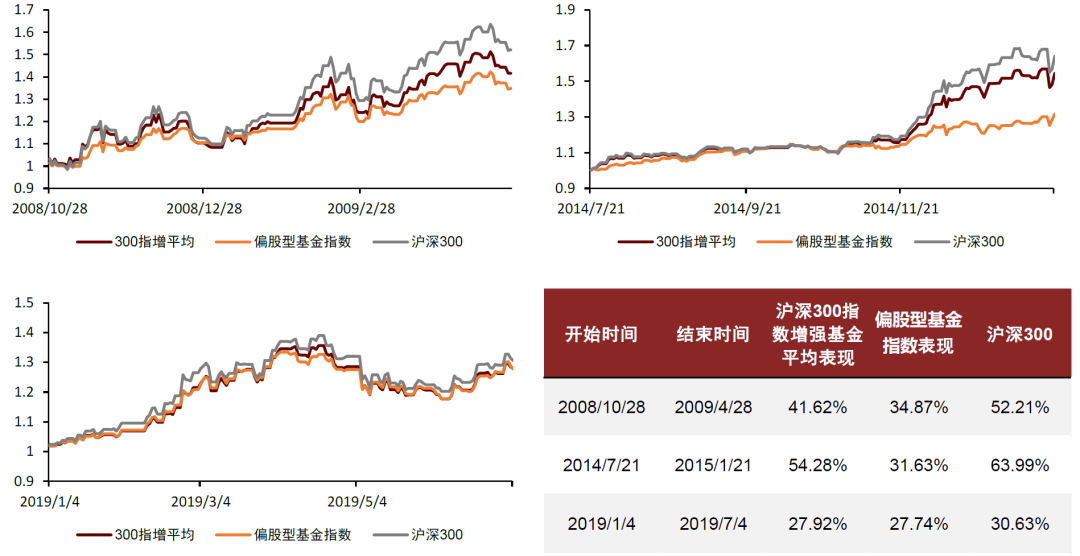

从实证看,指数增强型产品在市场反弹阶段整体跑输所跟踪指数。由于早期指数增强产品以沪深300指增为主,我们探究沪深300指数增强产品在市场反弹阶段能否跑赢沪深300指数,同时也比较了其与沪深300主动权益基金的相对表现,其中沪深300主动权益基金定义为以300指数为股票部分业绩比较基准且权重≥80%的普通股票与偏股混合型基金。以上计算均剔除规模小于1亿元的基金。反弹阶段的选取与上文相同,分别为2008/10/28、2014/7/21、2019/1/4三个时点的之后半年。

从结果看,历次反弹阶段中,沪深300指数增强基金的平均收益均低于沪深300指数,说明从实证数据的角度,市场反弹阶段的量化产品确实表现会相对弱势。但从沪深300指数增强基金与万得偏股型基金指数的相对表现看,历次反弹中沪深300指数增强基金均优于万得偏股型基金指数。说明在市场企稳后的反弹阶段,指数表现>指数增强产品>偏股型基金产品,即从配置价值来看,指数ETF>指数增强产品>主动产品。

图表56:300指增产品在历次反弹阶段均跑输沪深300,但优于偏股型基金指数

资料来源:Wind,中金公司研究部

[1] 业绩基准指各基金合同中规定的业绩比较基准收益,例如”中证1000指数收益率*95%+人民币活期存款利率(税后)*5%”等表述形式的复合收益率。

[2] CR5代表前5名集中度,CR10与CR20同理。

[3] 中证500指数增强模型详见报告《量化多因子系列(2):非线性假设下的情景分析因子模型》和《量化多因子系列(9):宽基指数增强2.0体系》

[4] 如2023年8月20日财政部发布《加强财税支持政策落实,促进中小企业高质量发展》、2023年1月11日国务院发布《助力中小微企业稳增长调结构强能力若干措施》等政策均利好小微企业发展。

[5]https://www.cs.com.cn/xwzx/hg/202309/t20230919_6367217.html

[6]中证2000指数于2023年8月11日正式发布。中证2000指数从沪深市场中选取市值规模较小,且流动性较好的2000只证券作为指数样本,定位于反映沪深市场微盘股的整体表现。

[7] https://zc.gjzwfw.gov.cn/art/2023/9/7/art_14_68156.html

[8]https://www.gov.cn/zhengce/zhengceku/2023-01/15/content_5737024.htm

[9] 注:我们于2023年10月底面向公募量化团队(指旗下管理指数增强与主动量化产品的团队,以机构为单位)发放调查问卷,截至11月1日共计回收有效问卷61份;后文提及问卷结果,均指该调查问卷。

[10] 震荡环境定义为:指数当月涨跌幅绝对值在过去10年的均值以下,反之则为趋势环境。

[11] Ashtiani M N, Raahmei B. News-based intelligent prediction of financial markets using text mining and machine learning: A systematic literature review[J]. Expert Systems with Applications, 2023: 119509.

[12] Ozbayoglu, Ahmet Murat, Mehmet Ugur Gudelek, and Omer Berat Sezer. "Deep learning for financial applications: A survey." Applied Soft Computing 93 (2020): 106384.

[13] “Israel, Ronen, Bryan T. Kelly, and Tobias J. Moskowitz. "Can Machines' Learn'Finance?." Journal of Investment Management (2020).

[14] Xing, Frank Z., Erik Cambria, and Roy E. Welsch. "Natural language based financial forecasting: a survey." Artificial Intelligence Review 50.1 (2018): 49-73.

[15] Kelly, Bryan T., and Dacheng Xiu. Financial machine learning. No. w31502. National Bureau of Economic Research, 2023.

[16] Wang, Heyuan, et al. "Hierarchical Adaptive Temporal-Relational Modeling for Stock Trend Prediction." IJCAI. 2021.

[17] Yu, Shuo, et al. "Generating Synergistic Formulaic Alpha Collections via Reinforcement Learning." arXiv preprint arXiv:2306.12964 (2023).

[18] Wu, Shijie, et al. "Bloomberggpt: A large language model for finance." arXiv preprint arXiv:2303.17564 (2023).

[19] Ding, Yujie, et al. "Integrating Stock Features and Global Information via Large Language Models for Enhanced Stock Return Prediction." arXiv preprint arXiv:2310.05627 (2023).

[20] https://www.nasdaq.com/glossary/h/high-frequency-trading

[21] http://www.csrc.gov.cn/csrc/c100028/c7437244/content.shtml

[22] 一般指社保基金、大型国有企业的企业年金等

Source

文章来源

本文摘自:2023年11月14日已经发布的《2024年量化策略展望:红利为基,稳中求进》

刘均伟 分析员 SAC 执证编号:S0080520120002 SFC CE Ref:BQR365

周萧潇 分析员 SAC 执证编号:S0080521010006 SFC CE Ref:BRA090

古翔 分析员 SAC 执证编号:S0080521010010 SFC CE Ref:BRE496

宋唯实 分析员 SAC 执证编号:S0080522080003 SFC CE Ref:BQG075

郑文才 分析员 SAC 执证编号:S0080523110003 SFC CE Ref:BTF578

陈宜筠 联系人 SAC 执证编号:S0080122080368 SFC CE Ref:BTZ190

曹钰婕 联系人 SAC 执证编号:S0080122030141 SFC CE Ref:BUA485

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG