产业链视角下的Alpha传导研究

导读

1、供应链产业链在刻画公司关联关系具有直接逻辑。本研究基于产业链产品上下游关系和企业的产品营收数据,详细研究Alpha在产业链层面的传导效应。

2、传导动量因子:基于企业产品营收和产品上下游关系,我们构造了两种算法下的产业链企业关联度,并基于动量溢出效应构造了传导动量因子。以产业链下游传导动量因子为例,该因子月度ICIR 0.46,多空净值夏普比率为1.24,表现优秀且特异性极强,与兴证金工底层165个因子的最高相关性不超过10%。

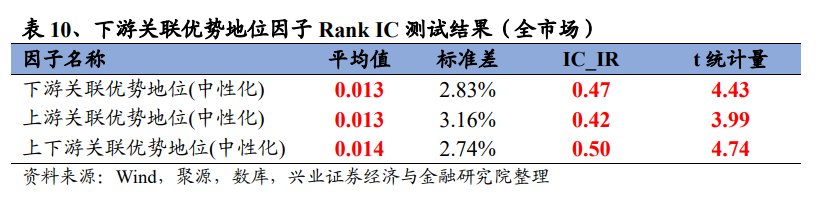

3、优势地位因子:在传导动量因子的基础上,我们直接基于企业关联度刻画企业在产业链中的地位优势因子。以产业链下游关联优势地位因子为例,该因子月度ICIR 0.47,多空净值的夏普比率为1.38,表现更为出色,且特异性较强,与兴证金工底层165个因子的最高相关性为20%。

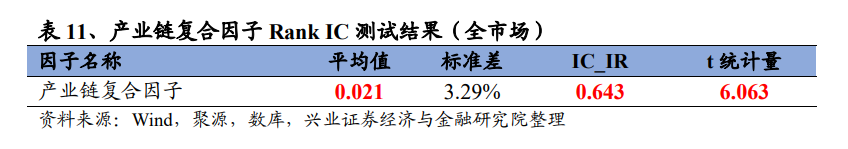

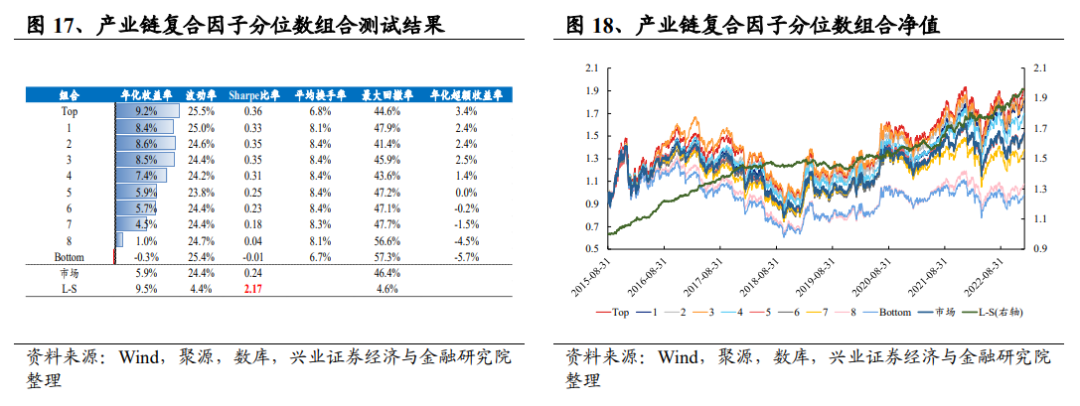

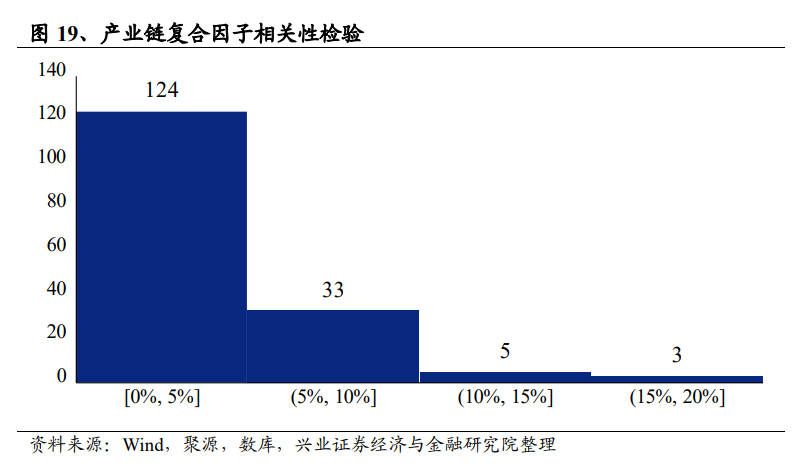

4、产业链复合因子:基于上下游关系对传导动量因子和优势地位因子进行合成,构建了产业链复合因子。该因子全市场测试中IC均值为0.021,月度ICIR 0.64,最高相关性为16.3%,特异性较强,因子十分位数组合多空净值的夏普比率为2.17。

风险提示:模型结果基于历史数据的测算,在市场环境转变时模型存在失效的风险。

1、引言

2019年我们团队利用专利布局展开公司相似的研究,就此开启我们的“花开相似系列”研究,迄今为止我们前前后后共利用相似思想完成12篇深度,涵盖新因子挖掘、市场热点主题探讨、资产配置等领域,部分报告参见表1。

在本章中,我们将延续“相似”的核心思路,在数据维度创新性地引入产业链上下游关系构造因子。具体来说,我们将首先基于产业链数据中的产品上下游关系和企业的产品营收数据,刻画出企业在上下游间的关联度。进一步,我们基于关联度构建了刻画产业链上下游传导效应的传导动量因子,以及刻画企业所处产业链位置的优势地位因子。最后,我们基于上述两类因子构建产业链复合因子。本文的结构如下:

第二章:介绍产业链数据,包括上下游与产品营收;

第三章:构建并测试产业链传导动量因子;

第四章:构建并测试产业链优势地位因子;

第五章:构建复合因子并测试其在不同股票池内的表现。

2、产业链数据介绍

前面提及,我们在本文中以企业的产品营收、以及产品间上下游关系作为出发点,构建产业链关联因子。为了定量刻画公司的产品分布、公司在不同产品上的营收以及产品之间的上下游关系,我们引入了产业链数据库。

2.1

产品分类与产品营收数据

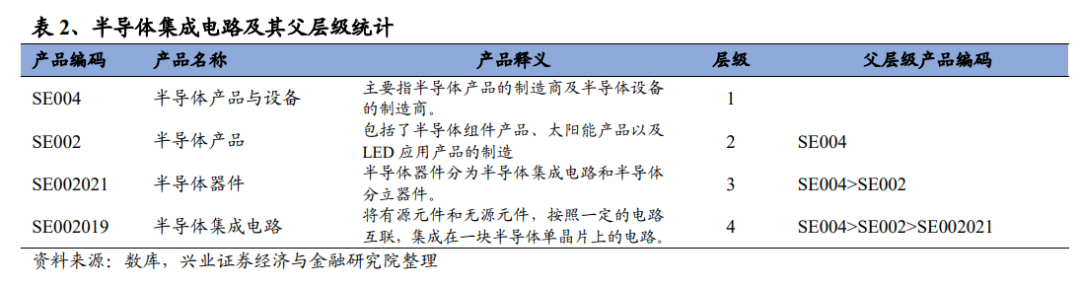

现有的第三方产业链数据中大部分基于上市公司的财报(半年报与年报)数据与行业分类标准,并由行业分析人员对其业务进行标准化定义,将公司披露的主营业务收入进行标准化与本地化处理。由此,数据可将上市公司财报中数以万计的产品标准化为超千个产品节点,并细分为多个不同的层级。除了最高等级和最低等级之外,每个产品节点均有其对应的父层级(上一层级)与子层级(下一层级)。下表展示了在第三方产业链数据库中,4级产品半导体集成电路(SE002019)及其父层级的名称和定义。在标准化产品分类及层级后,我们可根据个股每期报告披露的各产品名称和主营收入,将产品标准化后,计算出个股在每个标准产品上的收入。

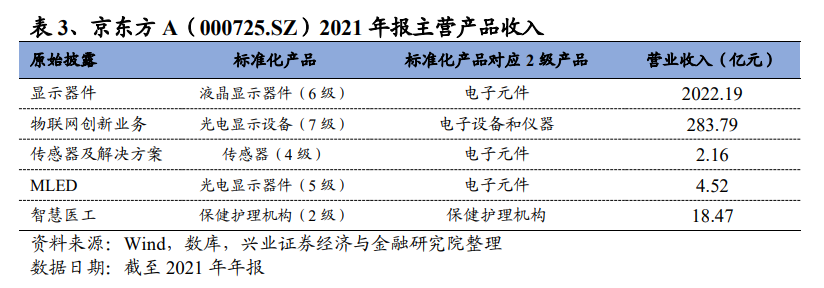

以京东方科技集团股份有限公司(000725.SZ)为例,下表中京东方A 2021年报中原始披露的产品进行标准化之后,首先得到标准产品分类。其次,我们可将标准产品对应到与之关联的二级产品分类,计算发现该公司在电子元件、电子设备和仪器以及保健护理机构上均有收入。

2.2

产品上下游关系简析

除产品布局之外,我们在本篇研究中着重引入产业链数据中的产品上下游关系。产业链关系数据反映了产品的上下游关系及产品之间的业务关系。作为产业链数据的核心,其主要用于公司与产品的连接构建及产品网状图的构建,其中的上下游关系定义由第三方数据商内行业分析人员结合互联网公开资料、招股书描述、卖方分析师报告进行汇总综合。

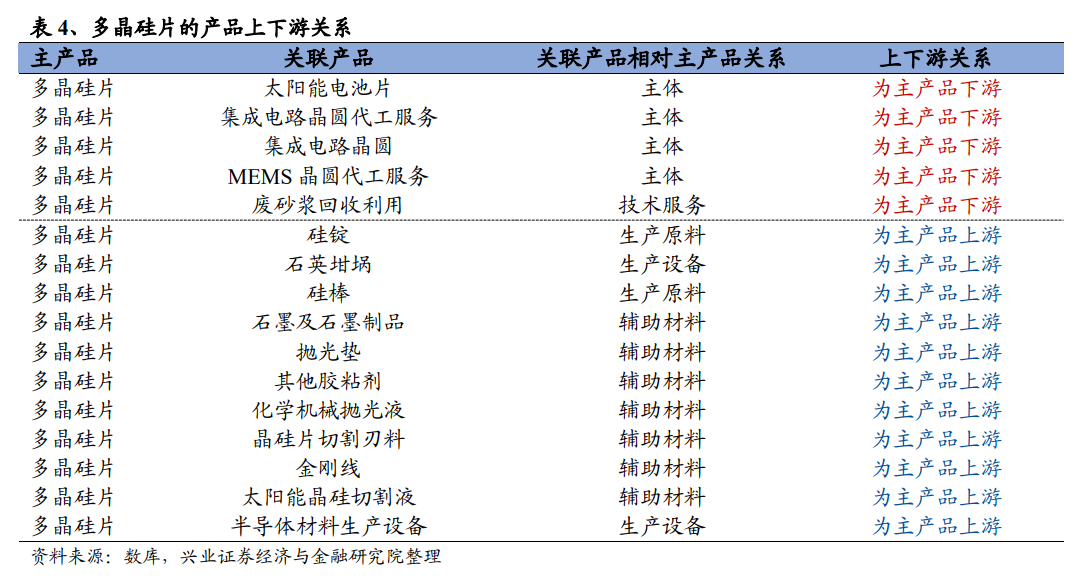

具体来说,在产业链上下游数据中,每一个产品节点(即标准化产品)均明确定义了与其在产业链上下游上相关联的产品节点。我们以多晶硅片为例,展示其上下游的产品节点与对应关系。可以看到,在数据库中,多晶硅片共有五个下游产品节点,包括太阳能电池片等主体与技术服务关系。此外,多晶硅片有十一个上游产品节点,包括硅锭等生产原料与辅助材料。

2.3

数据覆盖度

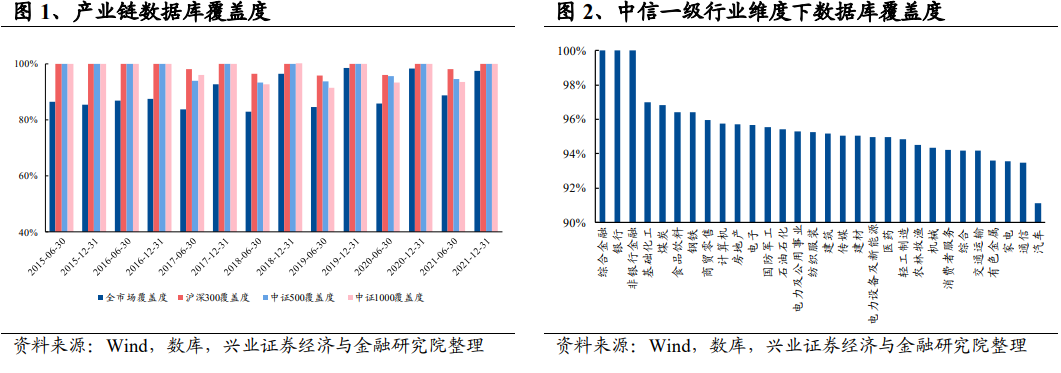

最后,我们统计本文中引入的产业链数据的数据覆盖度,并展示如下。可以看出,产业链数据的覆盖度较高,在全市场范围内长期稳定在85%以上,年报的覆盖度更高。此外,产业链数据在沪深300、中证500与中证1000对应指数成份股内的覆盖度极高,基本稳定在95%。此外,在分行业分布上,产业链数据库在各个行业内的覆盖也极高:我们统计每期的行业内覆盖度均值,发现所有行业的覆盖度均较高,全时段均值在90%以上。高覆盖度说明该数据满足后续研究需求。

3、产业链传导动量因子构建

3.1

产业链传导效应逻辑

通常来说,产业链上下游的传导效应是指上游企业的行为和绩效,会影响下游企业的发展,进而影响整个行业的发展。上游企业的绩效可以通过市场结构,财务结构,技术结构,人力资源结构等各种渠道传导到下游企业,影响其发展绩效。此外,上游企业可以通过改善技术结构,提高产品质量,优化市场结构,提高管理水平,改善人力资源结构等方式,提升自身的企业表现。这类行为也会对下游企业产生积极的影响,从而推动整个行业的发展。除此之外,当股票市场出现相关概念的热度时,产业链的上下游传导也会带动热度向外蔓延。当然,这种蔓延或者不仅仅为上游向下游传导,下游企业在产业链中也可能由自身复苏带动中上游企业,比如金属、农业等行业的产业链复苏传导。总结而言,针对股票市场,由于企业间生产的产品存在上下游关系,其二级市场表现很可能基于产业链向外蔓延。

3.2

产业链传导动量因子构建思路

在此假设下,我们需要基于企业间的产品上下游关系,刻画企业间的关联度。具体来说,我们基于兴证金工此前系列报告《基于专利分类的科技动量因子研究》、《财报季的财务效应研究和因子构建》与《花开股市,相似几何五—弱关联关系下的特异性Alpha因子挖掘》中的相似动量因子构建逻辑,针对产业链传导特性进行改进,进而构建产业链传导动量因子。此类因子的构造方式主要分为三步,分别是产业链中企业与产品间传导效应的定量刻画、企业间上下游关系的定量刻画以及传导效应下的动量溢出。我们以产业链下游传导动量因子为例,介绍其思路。

3.2.1

企业在产品维度的上下游关系刻画

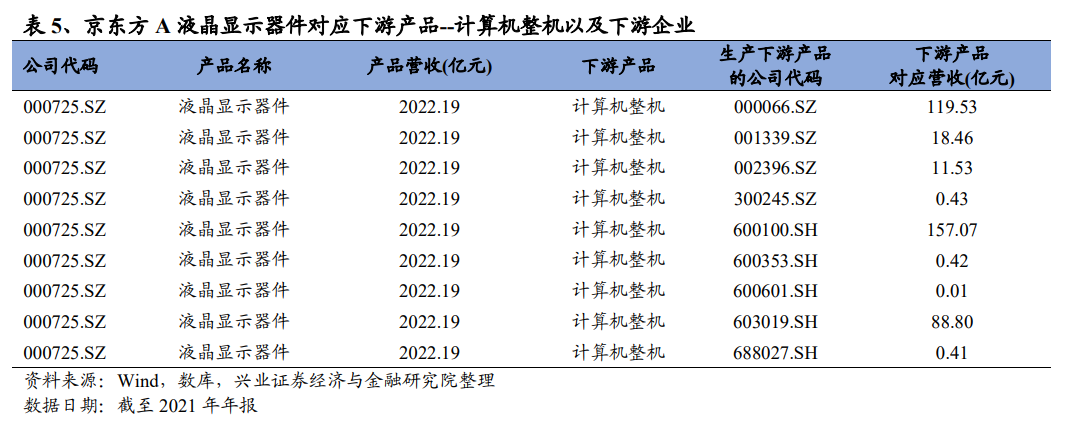

第一步,我们需要基于产业链的标准化产品营收数据、产品间的上下游关系,刻画企业在产品维度的上下游关系。我们以京东方A(000725.SZ)为例展示算法。该公司在2021年报共披露五个主营产品,并对应五个标准化产品 ,包括液晶显示器件等。进一步,我们以液晶显示器件为例,统计该标准化产品对应的下游产品,具体包括计算机整机、LED显示屏、医用显示器等共计52个标准化产品。我们以下游产品计算机整机为例,找出当期年报披露中,有直接生产该产品的企业,包括中国长城(000066.SZ)、智微智能(001339.SZ)等共计9个企业。基于京东方A 2021的年报数据,我们共找出超1000条信息。由此,我们刻画出了企业在产品维度的下游关系,每一行对应一条信息,即一家公司通过其中一个主营产品,以及该产品对应一个下游产品和生产该产品的上市公司。

3.2.2

企业间上下游关系的定量刻画

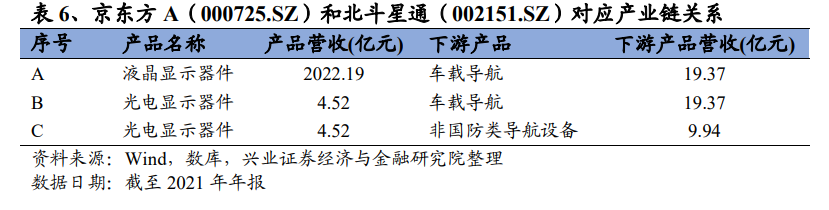

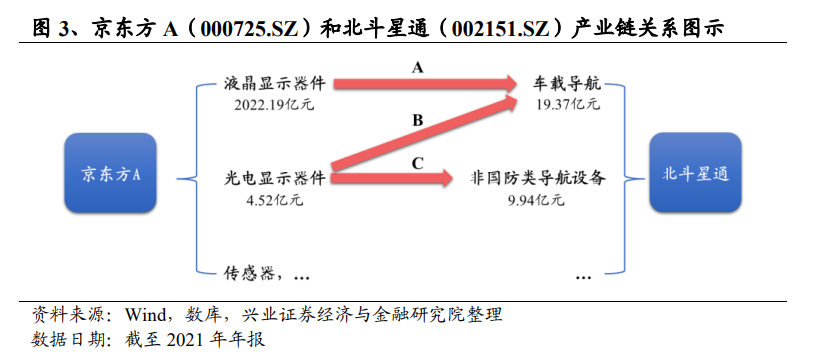

基于上述的分析,我们在公司和公司之间构建了一张关系网:公司和公司之间通过其生产的产品下游关系关联,且两个企业之间的关联线可能不止一条。第二步,我们需要基于上述得到的关系网,刻画出任意两个企业间的上下游关联度。以京东方A(000725.SZ)和北斗星通(002151.SZ)两家公司为例,这两家企业在产品上下游关系中共有三条信息,具体包括京东方A在各个产品上的营收以及北斗星通在各个产品上的营收,标记为序号A、B和C。此外,我们也知道两家公司当期所有主营产品的收入总和,分别约为2331.13和38.51亿元 。

我们将上述的表格用图例进行展示。可以看出,图中京东方A与北斗星通共有三条关联线A、B和C。其中A代表的便是京东方A在液晶显示器件对应了北斗星通的产品车载导航。由此,任意两家公司都能通过产品的下游关系得到对应的多条关联线。

基于上述信息,我们尝试刻画两个企业间的上下游关联度,我们引入单一和整体两个维度来刻画关联度,具体如下:

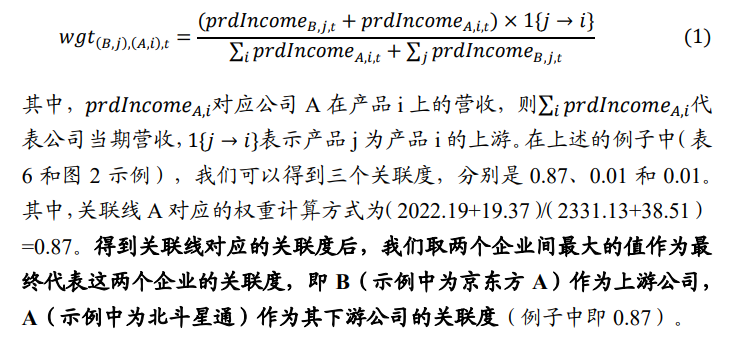

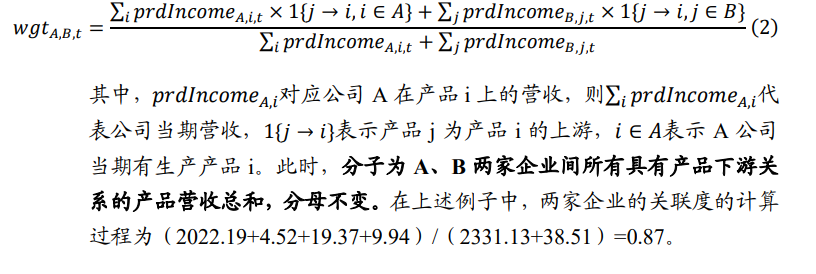

1、单一维度:我们根据关联线进行逐条计算,定义关联度为两个具有上下游关系产品在各自企业的营收之和与两个企业总营收之和的比值,具体公司如下:

2、整体维度:我们根据关联线进行整体计算,同样定义关联度为两个具有上下游关系产品在各自企业的营收之和与两个企业总营收之和的比值,具体公司如下:

3.2.3

传导效应下的动量溢出计算

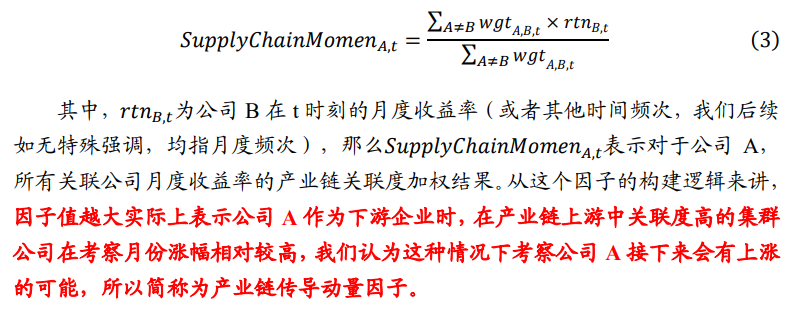

基于上述得到的任意两个公司间的上下游关联度后,我们基于动量传导效应构建产业链传导动量因子。我们参考此前系列报告《基于专利分类的科技动量因子研究》、《财报季的财务效应研究和因子构建》与《花开股市,相似几何五—弱关联关系下的特异性Alpha因子挖掘》中的相似动量因子构建逻辑。具体来说,对于一个时点上,我们有4000×4000对数值(假设市场截面共计4000个在市公司),在产业链关联度的基础上,我们构建产业链传导动量因子,具体公式如下:

鉴于构建过程中利用到了月度收益率的概念,为了进一步剥离A股的月度反转效应的影响,我们将生成的产业链传导动量因子对月度收益率做正交化,剥离月度反转效应,形成最后的产业链传导动量因子。

3.3

产业链传导动量因子测试与表现

在上述算法说明中,我们以下游关系作为样例进行说明,即公司A和公司B的关联线来自于B公司的产品是公司产品的下游。而在产业链数据中,我们还可以基于上游,或者同时考虑上下游的形式确定关联线。例如,若以上游作为关联时,公司A和公司B的关联线来自于B公司的产品是A公司产品的上游;若以上下游作为关联时,公司A和公司B的关联线来自于B公司的产品是A公司产品的上游或下游。由此,我们构建了基于上游、下游以及上下游关系的产业链传导动量因子。为方便区分,我们将单一维度定义为Ver1,整体维度定义为Ver2。因此,我们在本章中共得到3乘2,六个因子。我们的回测设定如下。如无特殊说明,下述测试设定均于此一致。

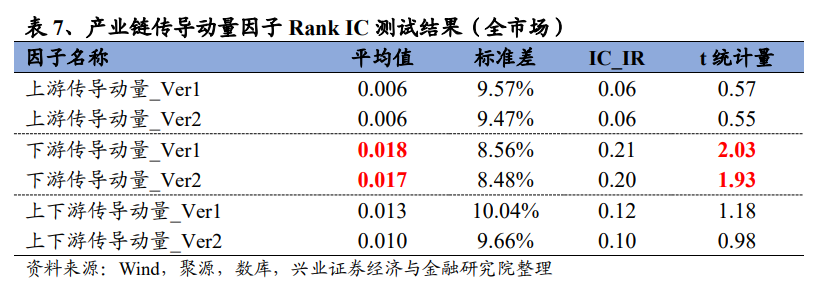

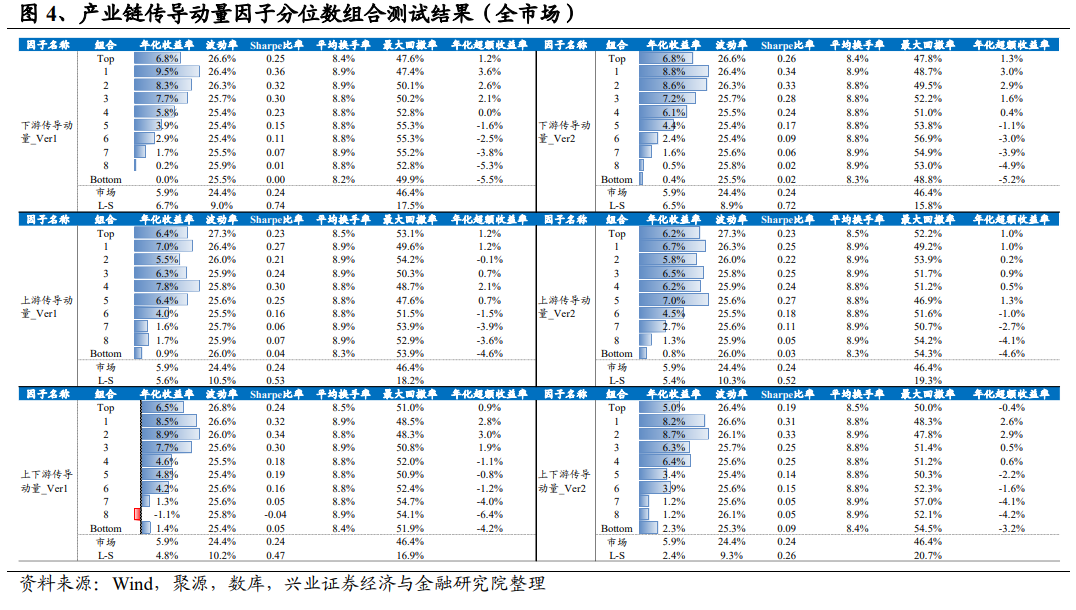

从Rank IC测试结果上看,产业链传导动量因子具备较好的选股能力,尤其是下游传导因子。以下游传导动量为例,该因子的Rank IC均值为0.018,月度IC_IR为0.21,T统计量为2.03。

从分位数组合的测试结果上看,产业链传导动量因子表现同样相对优秀。以下游传导动量为例,该因子分位数各组相对单调,多空年化收益率为6.7%,夏普比率为0.74。

上述三类因子与市值的相关性约为0.3%。为了观察行业层面带来的影响,我们进一步对上述因子进行市值、行业中性化处理,以排除行业层面的风险。

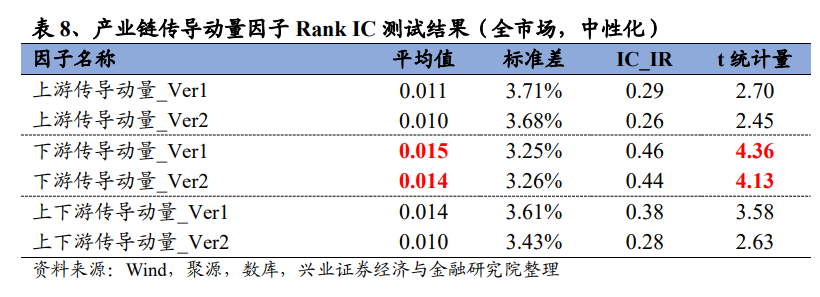

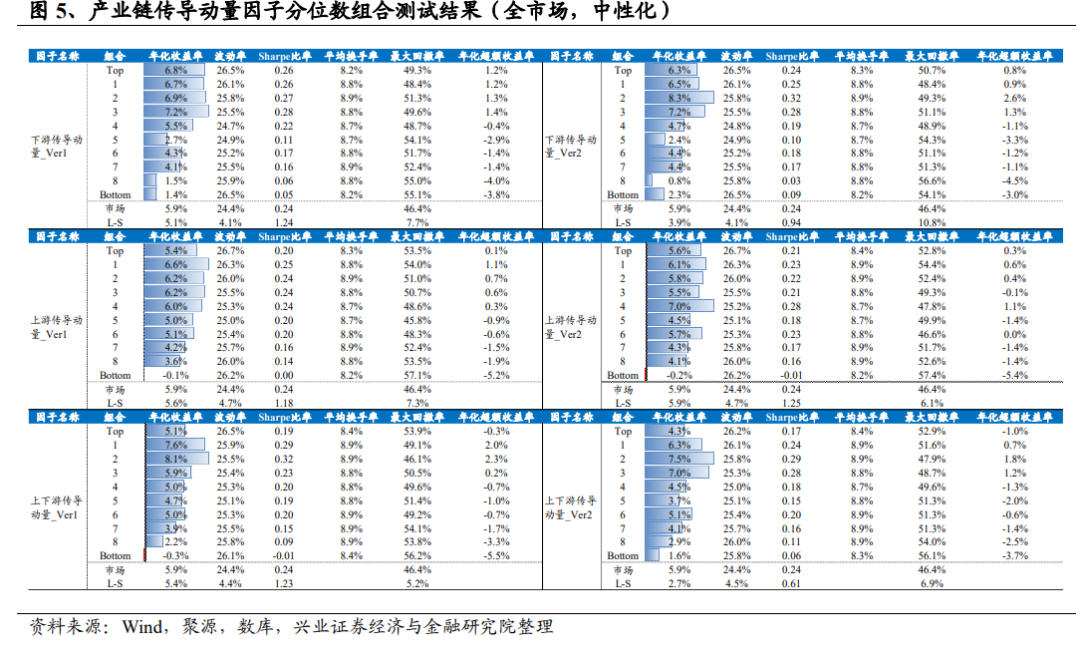

从Rank IC测试结果上看,经过市值、行业中性化处理后,因子的稳定性得到了提升,尤其是下游传导类因子。该因子的ICIR达到0.45左右,T统计量提升至4.36。其他因子的结果也与之类似。

从分位数组合的测试结果上看,经过市值行业中性化之后的产业链传导动量因子表现更为优秀。以下游传导动量为例,该因子多空年化收益率为5.1%,夏普比率为1.24,相较之前有着明显的提升。

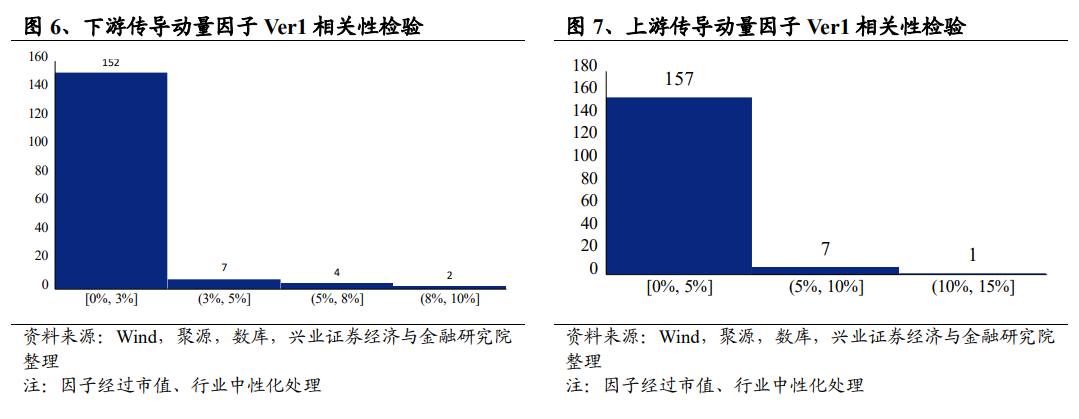

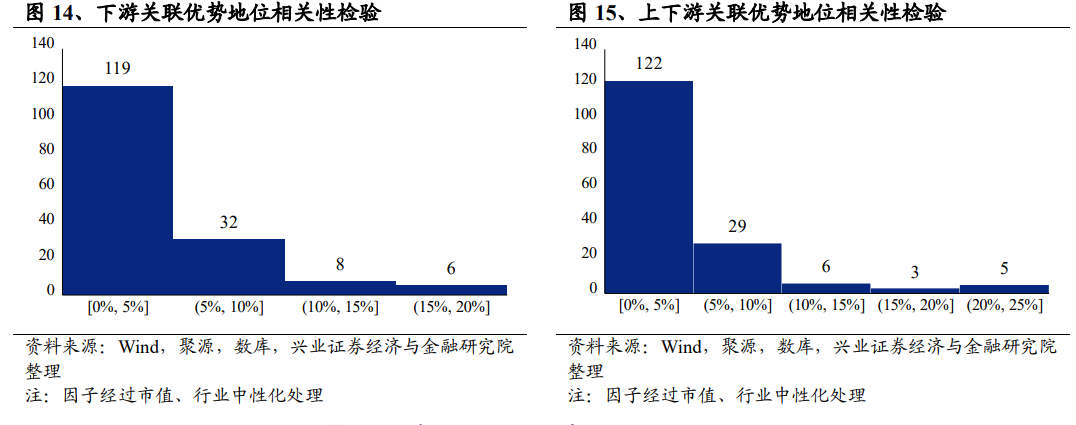

我们进一步展示中性化后因子的特异性。我们将上游与下游传导动量因子与兴证金工团队底层165个因子进行相关性检验。可以看出,产业链传导动量因子具有极高的特异性,与所有因子的相关性均低于15%,绝大部分因子与其相关性在5%以下。

4、企业在产业链中的优势地位因子构建

上述章节中,我们已经基于产业链中的企业产品布局与产业链上下游关系,构造出了产业链上下游传导效应下的动量因子。本章中,我们将直接基于产业链的上下游关联度,通过刻画企业所处产业链的位置特征,构建用于刻画企业产业链上的优势地位相关因子。

4.1

企业在产业链中地位的优劣刻画

在本章节中,我们将直接基于构建出的产业链上下游关系,刻画出上市公司在产业链中的位置特征,进而表达企业在产业链中的相对优劣。具体来说,对于不同的上市公司而言,其主营产品所关联的产品(如上游产品)个数的多少,或许可以度量其在产业链中风险的高低。目前,学术界已经对此类现象做出了部分研究,如根据Network Centrality and the Cross Section of Stock Returns中的结论,在跨行业贸易网络中,处于更中心地位的行业比不处于中心地位的行业更容易获得更高的股票收益;同时,中心行业的股票市场风险更大,因为它们更容易受到其他行业冲击的影响[1]。此外,德意志银行市场研究部在研究报告The Logistics of Supply Chain Alpha中曾提及如何构建供应链有向网络并构造选股因子[2]。此类研究大多立足于产品中心度的刻画,在本章中,我们直接以企业在产业链上的关联关系(具体参见3.2.2公式)作为出发点,刻画企业在产业链中所处的位置特性,构造产业链优势地位因子,以表达企业在产业链上是否处于优势地位。

4.2

产业链优势地位因子测试与表现

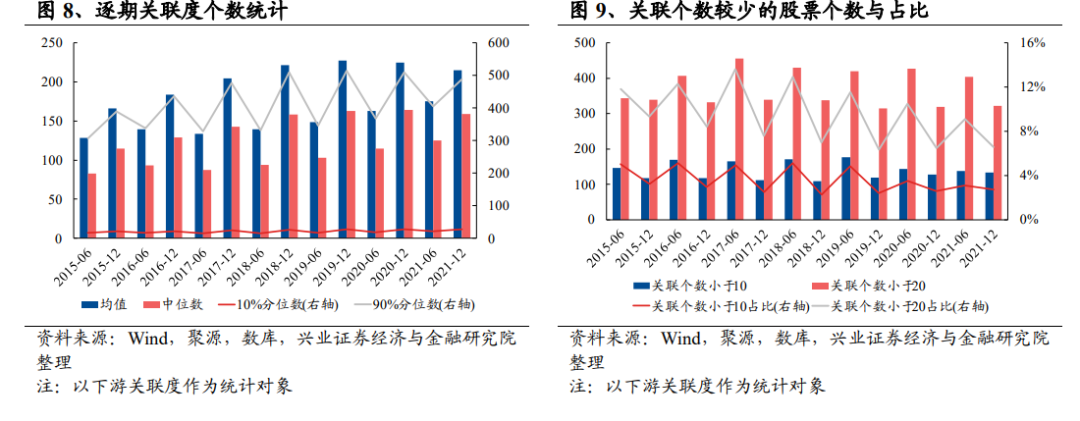

在构造因子之前,我们首先测试时序上,各个企业的非零关联度个数(即3.2.2公式)统计,若非零关联度个数较低,会对统计量的估计造成干扰。其中,左侧统计了各期各个企业的关联度均值、中位数和10%与90%分位数。从结果上看,企业非零关联度均值稳定在100以上,中位数基本稳定在90以上,10%分位数约为20:这说明各个企业的非零关联度个数均较高,样本个数较多。左侧统计各期关联度较低(如关联个数小于10代表值仅与不超过10家企业有关联度的企业个数)的股票个数与占比。从结果上看,每期非零关联度个数小于10的企业个数约为130只,占比约为4%,比重较小。因此,我们认为可以基于3.2.2章节中的关联度来估计产业链上企业的优势地位,并以此构造因子。

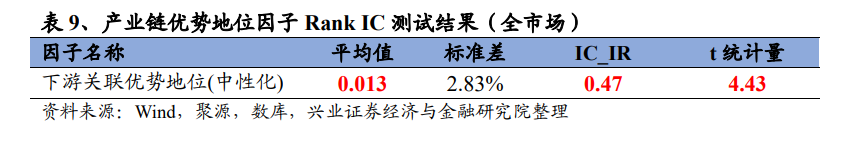

我们以下游关联度为例 ,基于逻辑构造因子,并进行测试。由于在此前的构造中,规模较大的公司与其他企业的关联程度本身较大。在实际测试中发现,下游关联优势地位因子与市值的相关性约为25%。因此我们进行市值、行业中性化处理。处理后的测试结果展示如下。以下游关联度作为权重构建因子时,我们发现优势地位因子的表现相对优秀,其中性化之后因子的IC_IR为0.47,T统计量为4.43,具有较高的选股能力与稳定性。

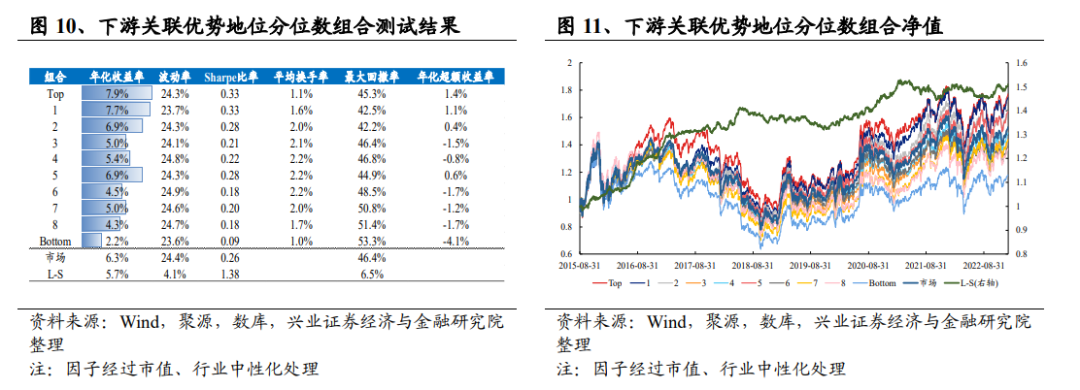

从分位数组合的测试结果上看,下游关联优势地位分位数组合整理表现基本单调,Top组年化收益率为7.9%。多空组合的夏普比率为1.38,且多空组合的最大回撤仅6.5%,具有较高的稳定性。

基于下游关联度下的测试结果,我们将优势地位的概念扩展至上游与上下游关联度上。从测试结果上看,各个维度下因子均有相对优秀的选股能力:其中性化后的因子月度ICIR在0.4以上,T统计量也几乎均在4以上。此外,上下游关联优势地位因子具有更好的IC均值。

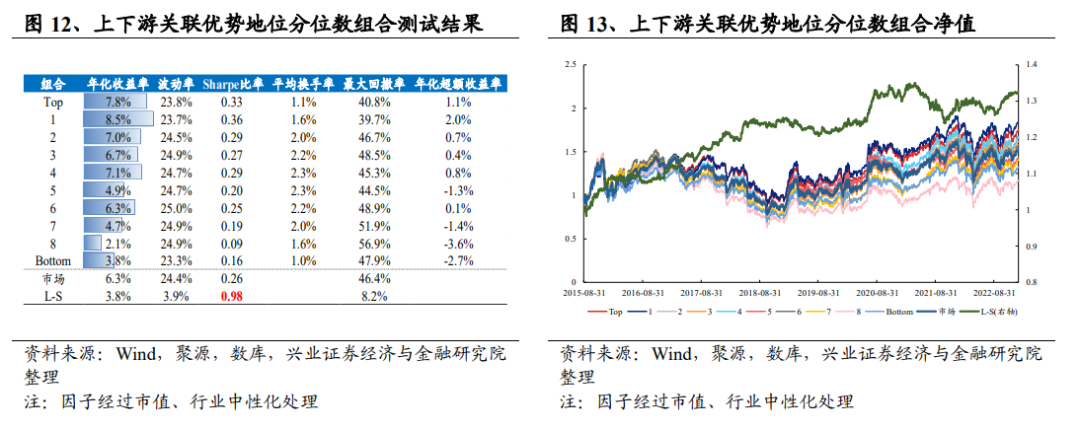

基于上述测试结果,我们选取上下游关联优势地位进行分位数组合的测试与展示。从分位数组合的测试结果上看,上下游关联优势地位分位数组合整理表现也基本单调,Top组年化收益率为7.8%。多空组合的夏普比率为0.98。

进一步我们检验因子的特异性。从下游与上下游关联优势地位因子(中性化)与兴证金工团队底层165个因子的相关性检验中看出,该因子与底层各个因子的特异性较高,仅和六个因子的相关性在20%左右,最大值为20%。

5、产业链复合因子构建

在上述章节中,我们首先基于产业链的产品上下游关系,构建了企业间上下游关联度,并基于此构建了产业链传导动量因子和产业链优势地位因子。其中,基于下游和上下游关系构建的产业链传导动量因子表现优秀,产业链关联优势地位因子表现更为优秀。在本章中,我们将基于产业链相关因子中表现相对优秀的因子,构建产业链复合因子,并测试其在不同股票池内的表现。

5.1

产业链复合因子构建与全市场测试

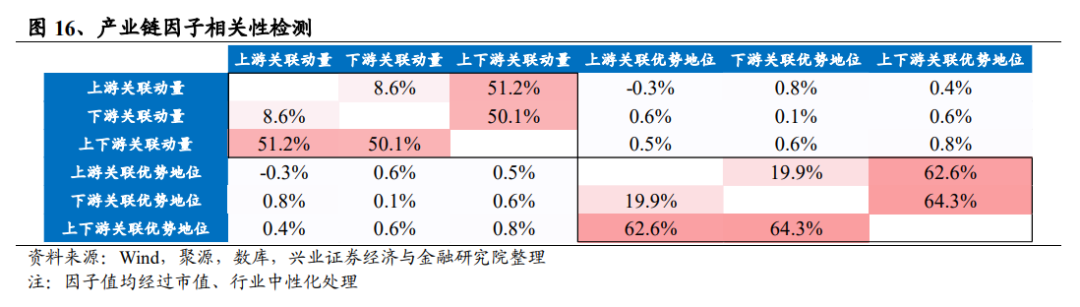

在合成产业链复合因子之前,我们首先测试各个产业链因子之间的相关性,展示如下。可以看出:1)产业链优势地位与产业链传导两类因子的类内相关性较高,但下游传导动量和上游传导动量之间的相关较低(8.6%);2)优势地位类因子和传导类因子的类间相关性较低。

在上述测试中我们发现,产业链在上下游维度上均有一定程度的动量传导效应,其产业链上下游传导动量因子表现相对最优;其次在产业链优势地位因子中,离差程度因子的表现十分出色,更能刻画企业在产业链上所处的位置优劣。综上,我们在复合因子的构建中,需要共同考虑产业链的上游和下游的关系,以及传导和优势地位的协同作用。我们的构建思路为:等权合成上游关联优势地位、上游传导动量、下游关联优势地位和下游传导动量四因子,构建产业链复合因子。我们首先测试因子的Rank IC测试,展示如下。可以看出,该因子均展示出优秀的选股能力,其IC均值约为0.021,且T统计量大于6,IC_IR为0.64。

我们进一步测试该因子的分位数组合测试结果。从测试结果上,该因子的分位数组合表现均呈现出相对明显的单调特性:产业链复合因子Top组年化收益率为9.2%,相对基准超额为3.4%。多空组合的夏普比率为2.17,最大回撤仅4.6%。

最后,我们测试该复合因子与兴证金工团队底层165个因子的特异性。通过检验结果可以看出,复合因子与底层各个因子的相关性较低,仅和五个因子的相关性在20%以下,最高为16.3%。

6、总结

本文中,我们创新性地将产业链上下游的概念引入选股因子中。基于两个思想构建的复合产业链因子具有优秀的选股能力,且在不同的股票池内均表现优秀。在未来,我们也将继续深耕该领域,尝试基于产业链上下游关系做出更多有意义的研究,敬请期待。

参考文献

风险提示:本报告模型及结论全部基于对历史数据的分析,当市场环境变化时,存在模型失效风险。

《花开股市,相似几何五:弱关联关系下的特异性Alpha因子挖掘》

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《产业链视角下的Alpha传导研究》。

对外发布时间:2023年3月20日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

--------------------------------------

分析师:郑兆磊

SAC执业证书编号:S0190520080006

E-mail: [email protected]

--------------------------------------

更多量化最新资讯和研究成果,欢迎关注我们的微信公众平台(微信号:XYQuantResearch)!

本篇文章来源于微信公众号: XYQuantResearch