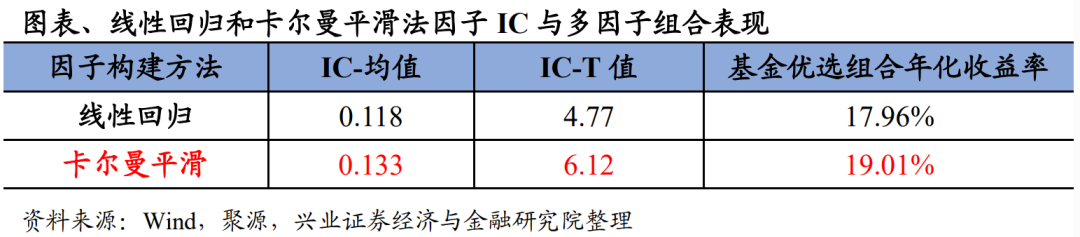

- 由于数据源等原因,选基因子同质化现象相对较为明显。传统选基因子中表现最好的是使用线性回归法剥离掉基金收益中风格指数可解释的部分,用不可解释的残差构建选股Alpha因子,它在偏股基金中的季度IC达到0.12,ICIR达到0.7。但线性回归法是静态方法,没有考虑基金仓位的动态变化。

- 利用卡尔曼滤波(Kalman Filter)方法,我们能够基于每个时点可得信息动态估计风格仓位并复制基金净值。而卡尔曼平滑(Kalman Smoother)方法在卡尔曼滤波的基础上再进一步,相较于滤波法只利用到每个时刻之前的部分信息,卡尔曼平滑利用了全部样本信息来进行动态估计仓位,从而可以构建全新的风格无法解释的选股Alpha因子。

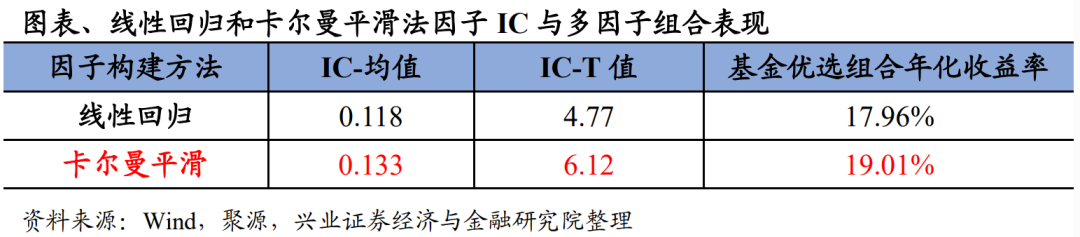

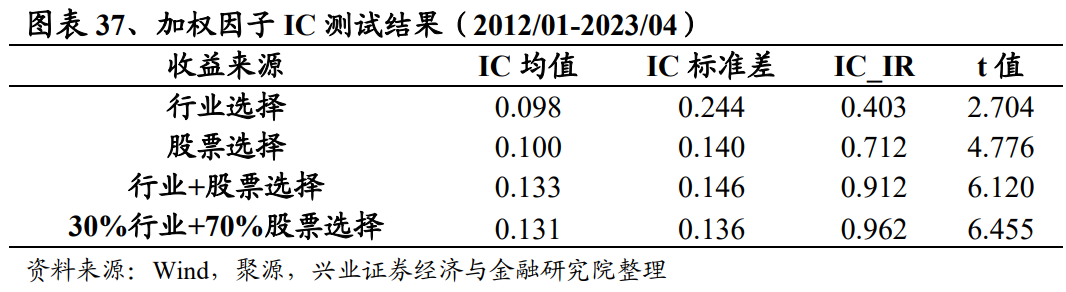

- 卡尔曼平滑法选股Alpha因子的IC显著上升至0.133,ICIR也上升至0.912,相比线性回归法0.118的IC和0.71的ICIR有了显著提升。

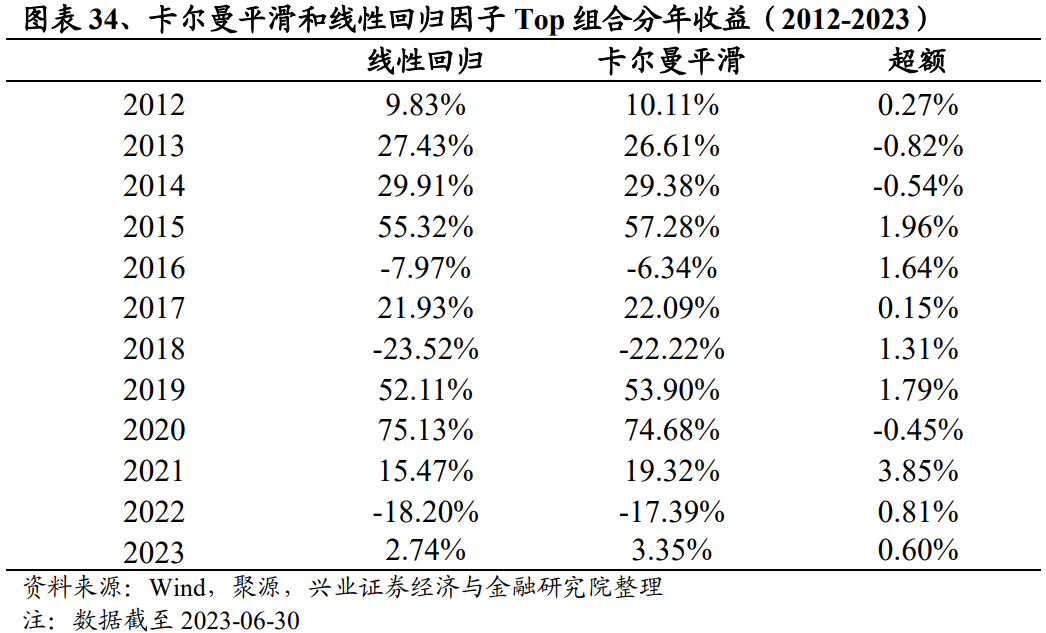

- 最后我们将基于卡尔曼平滑的选股能力因子加入多因子选基体系。我们在2020年11月13日的报告《基本面量化视角下的机构持仓信息研究系列之二:基金优选下的重仓股信息研究》中首次构建了兴证金工多因子选基模型。我们将其中选股Alpha因子从线性回归法替换成卡尔曼平滑法后,2012年以来基金优选组合的年化收益率从17.96%提升至19.01%,且从分年收益看大多数年份均有正超额。

风险提示:报告内容基于历史数据和模型,存在变化或失效的风险

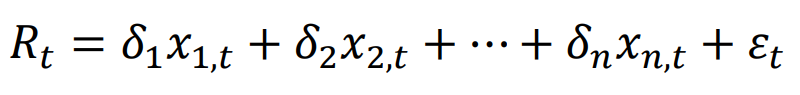

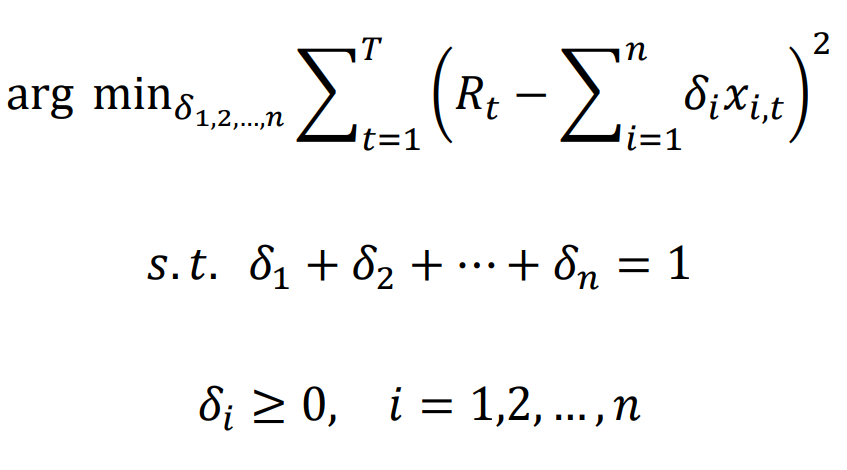

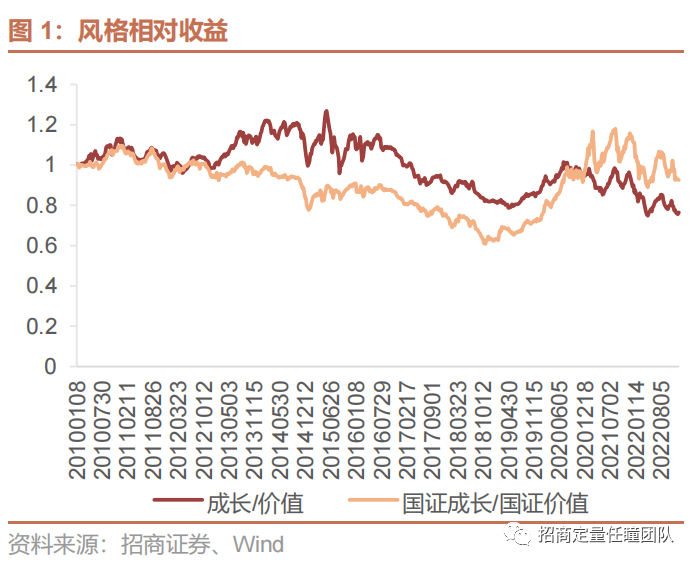

如何筛选出投资能力强的基金是基金研究中的重要问题之一。完美预测基金未来的表现客观上是无法实现的,我们只能通过基金的历史表现来进行判定。然而,历史表现优异的基金并不意味着其未来表现同样优异。从实证结果看,我们发现基金历史收益率作为一个选基因子是有效的,但效果并不稳定。这里的问题是基金的不同收益来源可能具有不同程度的稳定和持续性。举例来说,假设某只基金持仓一直偏向大盘成长风格,那么2019-2020年其表现大概率较为优异。然而一旦市场风格切换,如果基金收益来源完全是风格配置,那么其未来表现可能迅速恶化。 从逻辑上说,决策截面维度越高的能力其稳定性可能越强,比如选股能力的稳定性可能比选对风格的持续性要强。我们可以用剔除了风格之外的收益能力来代表更具持续性的基金投资能力,业界常称这种因子为选股Alpha。那么如何剔除风格计算选股Alpha收益呢,最直观的方式就是线性回归法。即将一段时间的基金收益率作为因变量,将风格指数作为自变量回归得到风格仓位,然后计算实际收益率与风格拟合的区间收益的差值,差值越大说明风格不能解释的选股Alpha能力越强。这种方式得到的选股Alpha因子目前是业界选基研究中对基金未来表现预测力最高的单一因子,它是否有改进空间呢? 线性回归法计算一段时间的风格持仓时只能得到1组静态参数,相当于假设基金的风格持仓一直保持恒定,这显然是有问题的。基金风格配置完全可以随时间变化,甚至可能非常剧烈。这意味着传统线性回归法静态的用风格指数复制基金净值可能无法得到真正的选股Alpha收益,我们需要考虑风格的动态变化。 本报告的主要目标就是从底层改进选股Alpha因子,构建收益更高的基金组合。后续章节的安排如下: 第二章回顾了传统线性选股Alpha因子的构建方法和历史表现。 第三章我们提出卡尔曼滤波方法的概念,介绍它如何剥离出基金选股Alpha收益。 第四章我们发现卡尔曼滤波方法尚未用到全部信息,利用卡尔曼平滑方法能够更好的构建选股Alpha因子,且表现更为优异。 第五章我们利用实际组合相对复制组合的超额收益时序特征构建因子,观察其表现。 第六章我们将不同方法构建的选股Alpha因子加入多因子选基模型,观察对最终基金组合的影响。 第七章我们做一些新的探索,比如调整基准指数使用行业指数复制从而剥离更纯粹的选股能力。Sharpe1992 年结合资产因子模型提出了基于收益率的收益分解方法(Returns-based Style Analysis),其主要思路是设立一系列的风格基准指数,通过基金对风格指数的线性回归,得到基金在各风格资产上的近似配置比例。

其中, 为基金t期的收益率, 为第i个风格基准指数t期的收益率, 为第i个风格基准指数的回归系数。

我们选择6个巨潮风格指数以及中证全债指数作为基准,进行基金的风格分析,分析的考察期为过去1年。我们认为上述回归的残差项代表风格配置无法解释的部分收益,累计残差(选股Alpha因子)越高,说明基金风格内选股能力越强。下文部分我们将这种剔除风格配置收益后的基金收益因子称为选股Alpha因子。下面我们用具体基金为例来说明基金收益是否能被风格指数解释代表的含义。下方两张图表分别给出了两只基金净值,以及相应基于风格指数复制的基金净值。可以看到,第一只基金的复制净值与基金净值非常接近,区间收益率误差仅有1.3%左右。而第二只基金复制净值明显落后于基金实际净值,区间收益率误差有15.9%,这说明此基金很可能具有较强选股能力从而产生了风格无法解释的超额收益。

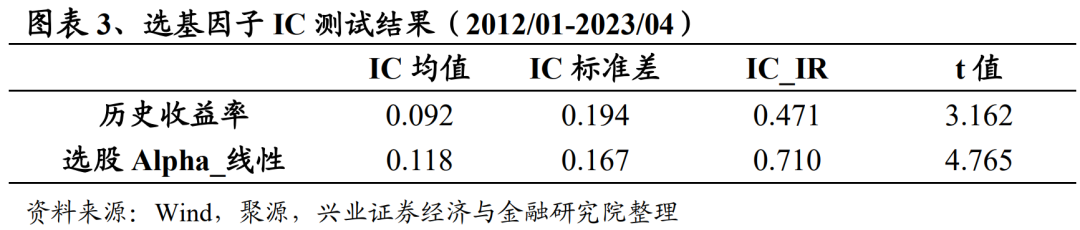

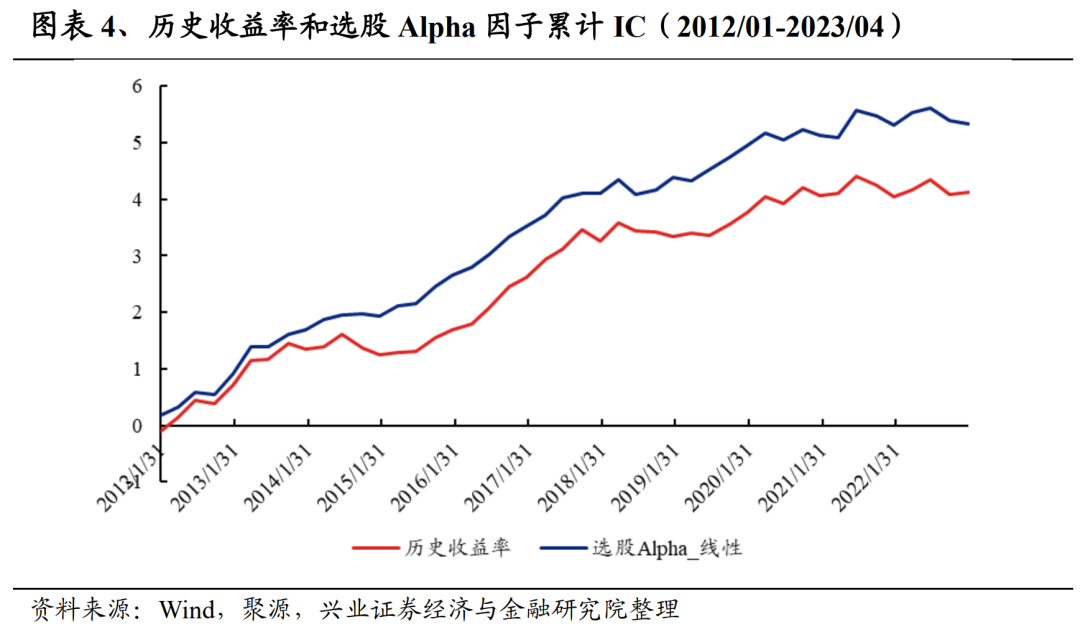

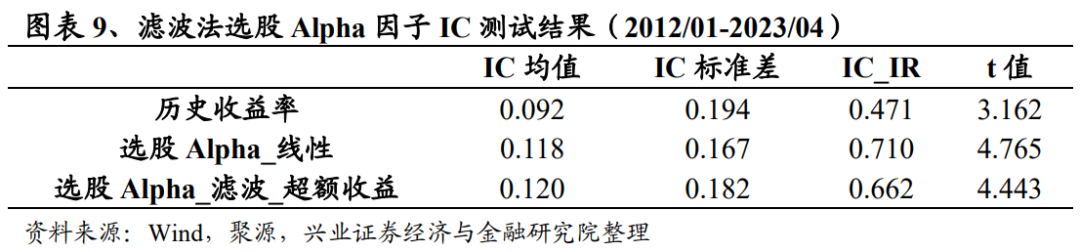

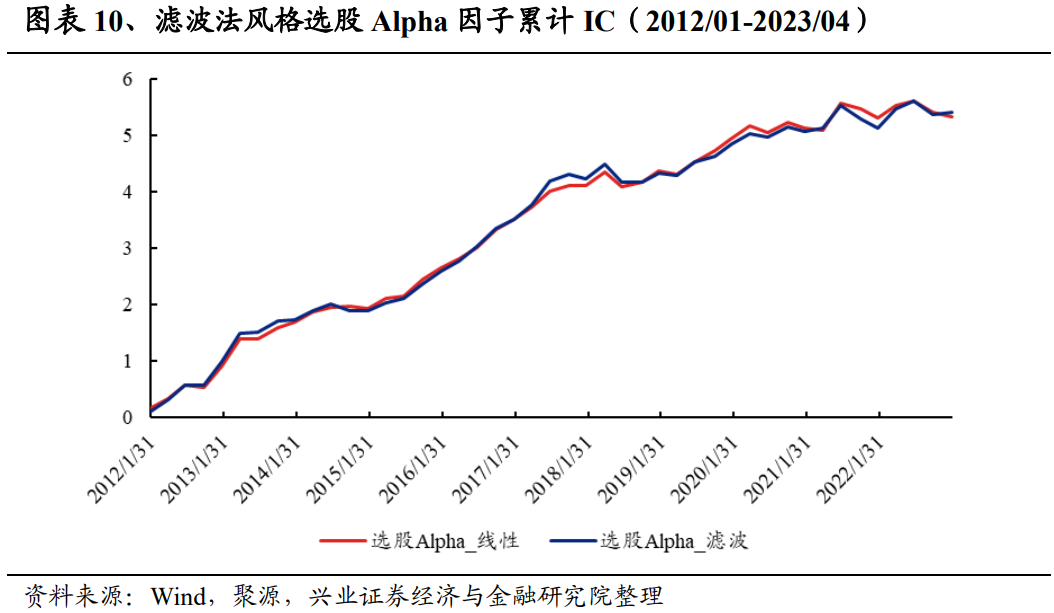

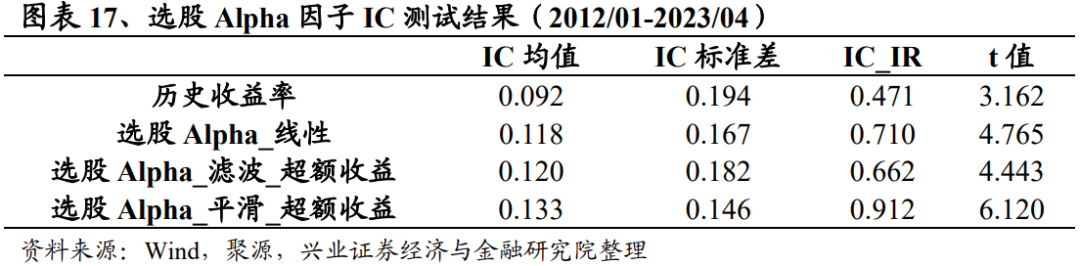

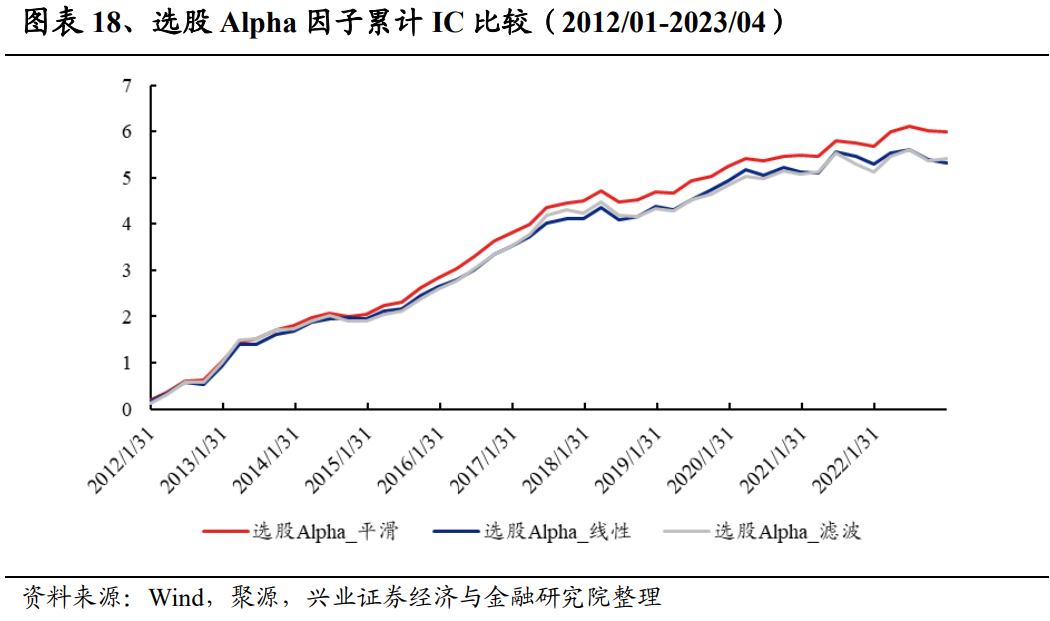

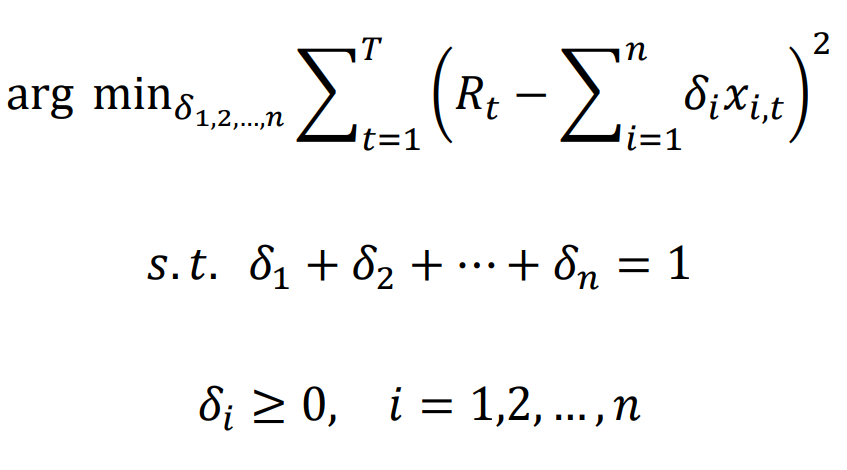

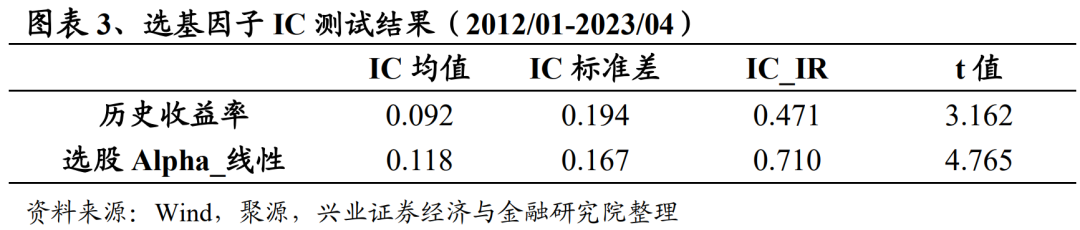

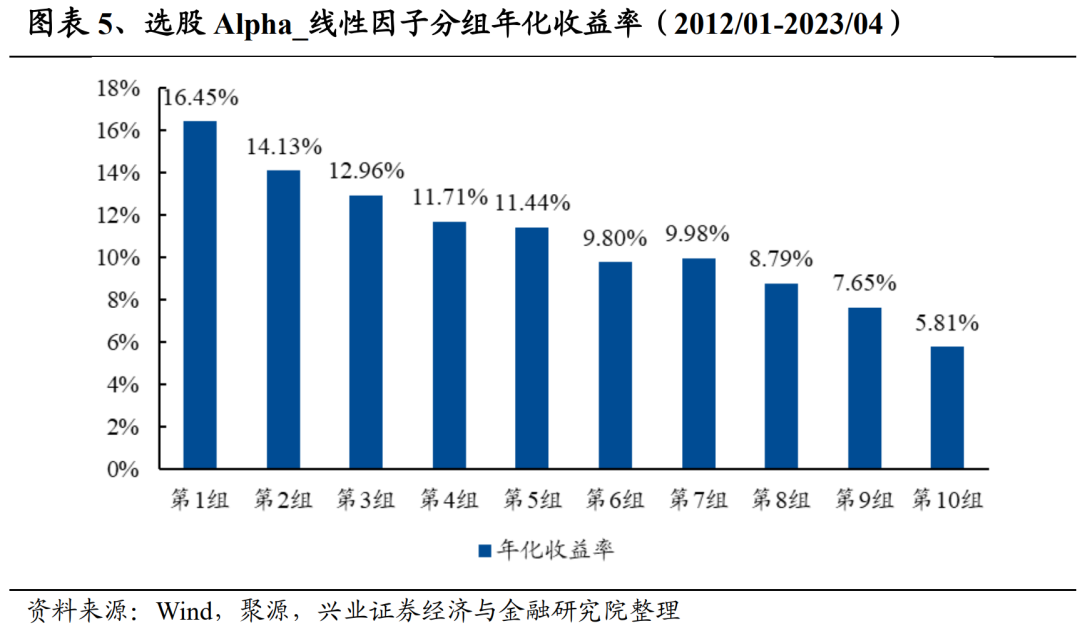

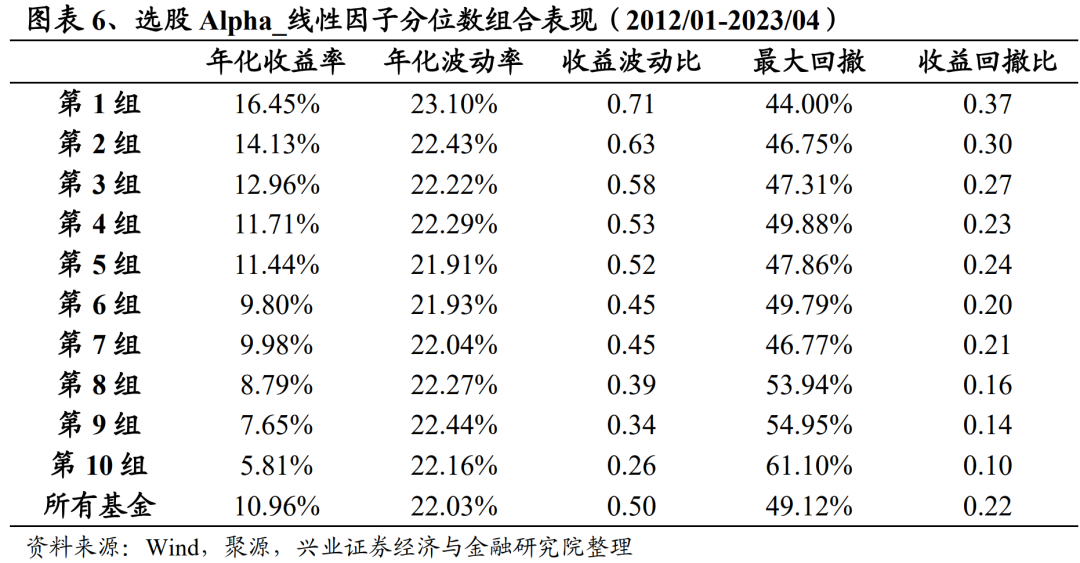

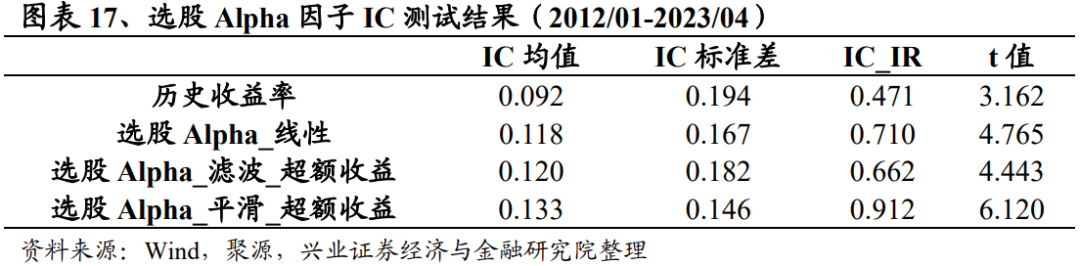

为了说明选股Alpha因子的有效性,以普通和偏股型基金为样本,我们分别计算了2012年以来滚动一年历史收益率因子和选股Alpha因子的季度IC,假设在每个季报期公布完成后调仓。从下方图表可以看到,历史收益率因子IC均值为0.092,IC_IR达到0.471,已经具有一定的选基能力。但是,剔除风格收益后的选股Alpha因子可以将IC均值提升至0.118,IC_IR达到0.71。从累计IC曲线也可以看到,选股Alpha因子累计IC持续平稳上行,远优于单纯历史收益率因子。这也证明了选股能力的确是一种更具持续性的投资能力。

线性回归法计算一段时间的风格持仓时只能得到1组静态参数,相当于假设基金的风格持仓一直保持恒定,这显然是有问题的。基金风格配置完全可以随时间变化,甚至可能非常剧烈。这意味着传统线性回归法静态的用风格指数复制基金净值可能无法得到真正的选股Alpha收益,我们需要考虑风格的动态变化。幸运的是,过去我们提出的卡尔曼滤波方法可以用于解决这个问题。

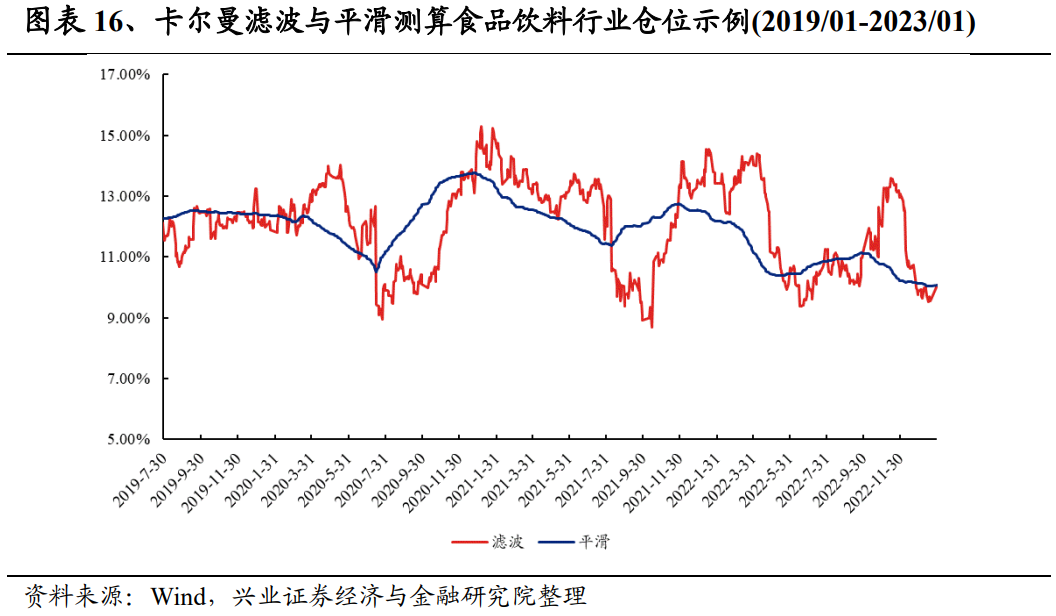

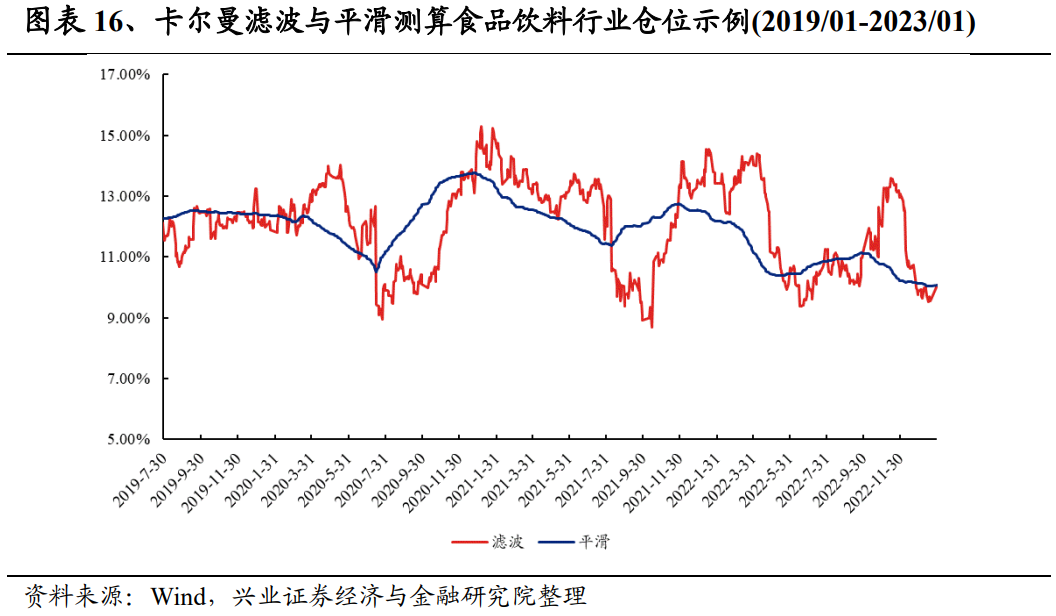

其中等式(3)为测量方程,它表示基金净值收益率等于备选指数收益率与权重向量的加权和。等式(4)为转移方程,它表示基金的组合权重向量服从一个随机游走过程。使用线性回归法计算仓位时得到的是样本期这一段时间的平均仓位,而滤波法则可以得到整个样本期仓位变化的动态序列,能够更精准的观察基金持仓行为的变化特征。下图给出了对2019年1月至2023年1月样本进行整体仓位测算的示例,可以看到滤波法能够直接给出每一天的仓位估计系数序列,而简单线性回归法只给出一组回归系数。在每个调仓时点,以巨潮风格指数和中证债券指数为底层资产,用卡尔曼滤波得到过去一年每只基金风格仓位的序列,然后我们可以利用预测的仓位复制基金净值。一般来说,风格指数能够复制出的基金净值往往小于基金实际净值,这里相差的部分就可以理解为风格内选股带来的超额收益。我们计算每只基金实际净值相对复制净值的累计超额,并将其定义为新的选股Alpha因子:选股Alpha_滤波_超额收益。下方图表给出了某只一般被认为具有较强选股能力的基金示例,可以看到蓝色的复制净值远远落后于实际净值,灰色的超额净值曲线几乎直线上行,累计超额达到30%左右。

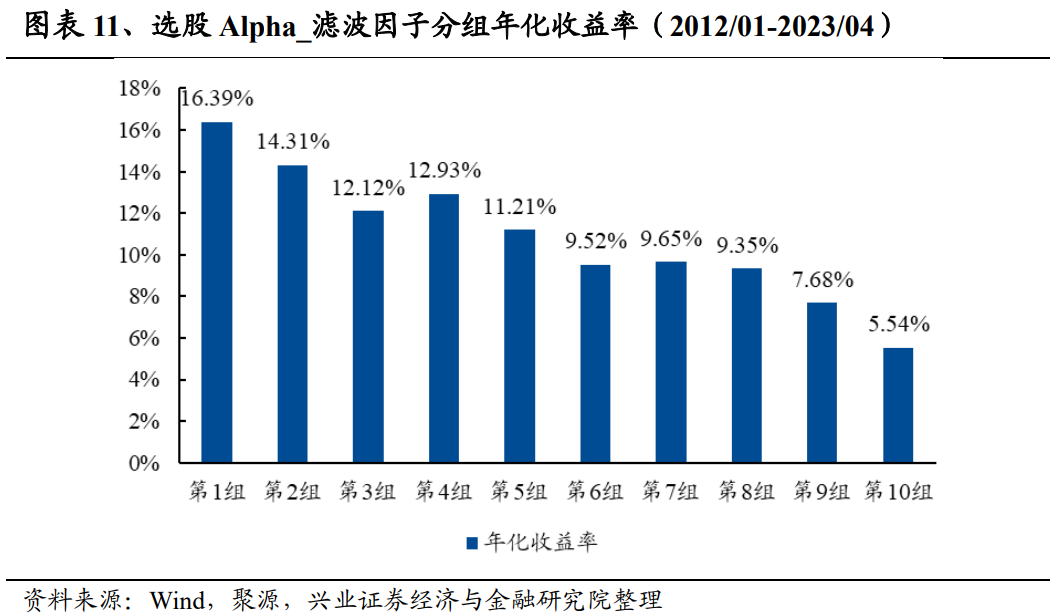

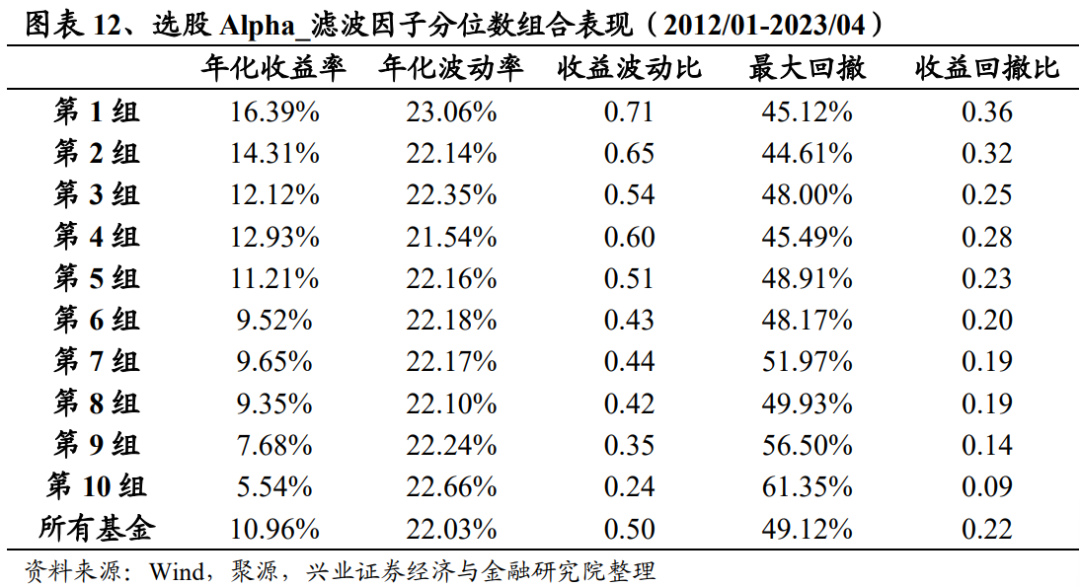

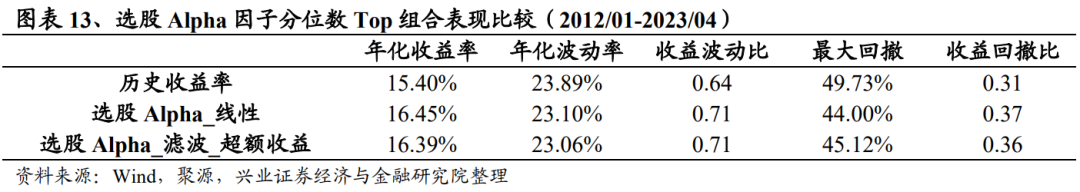

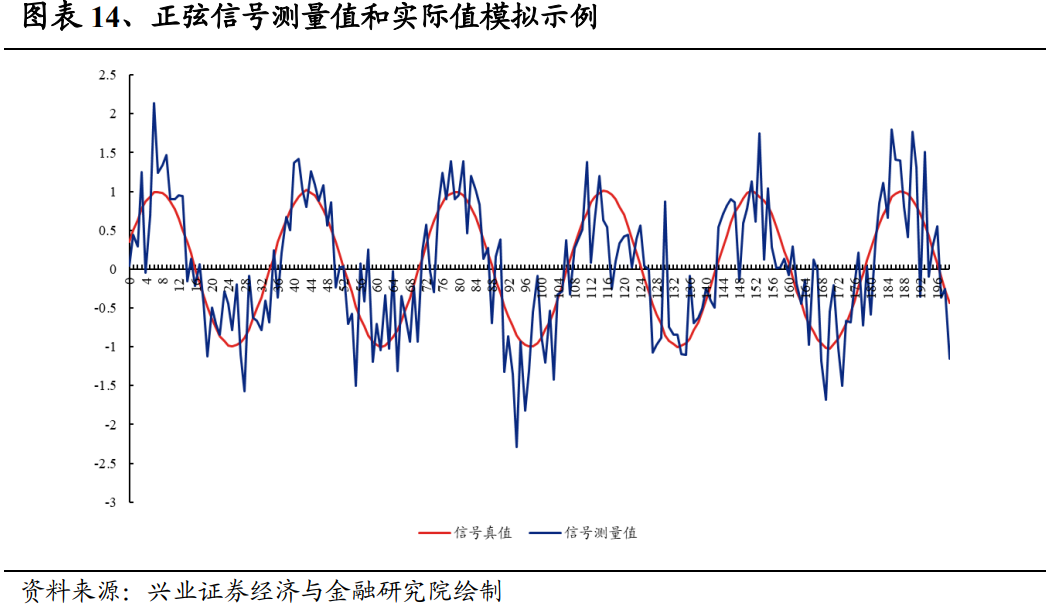

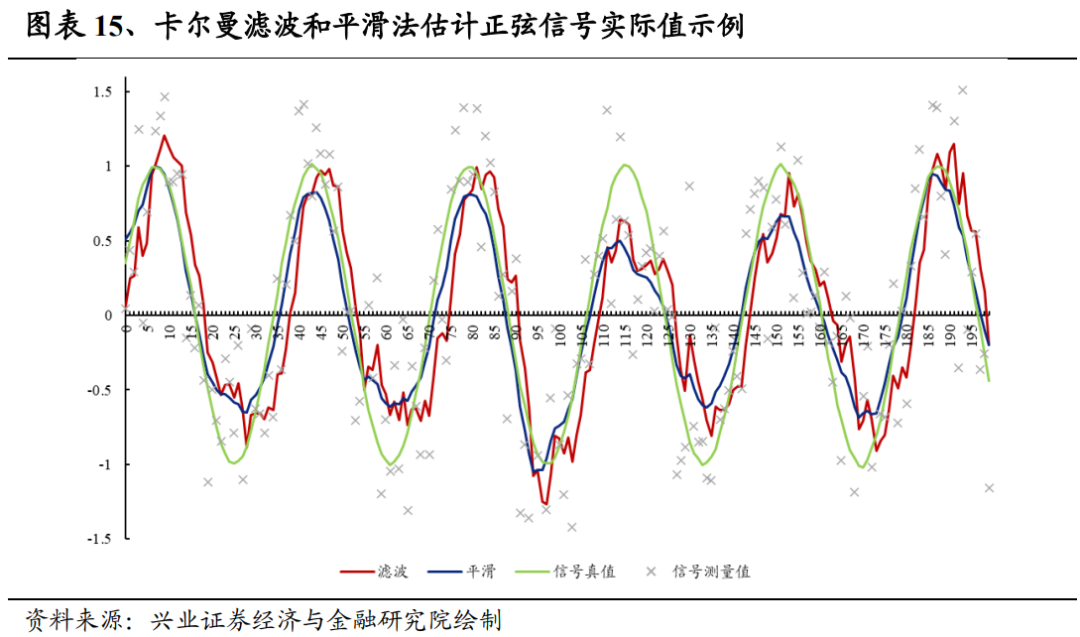

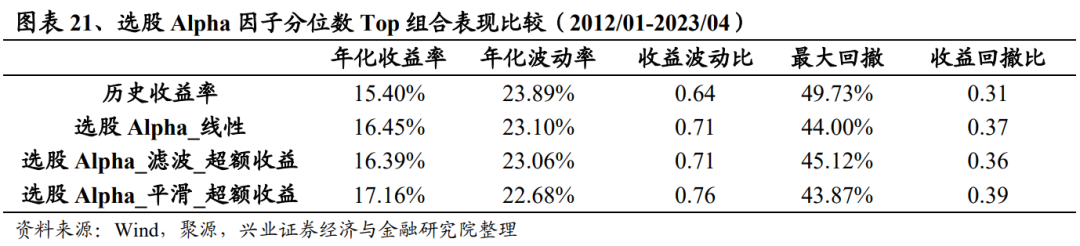

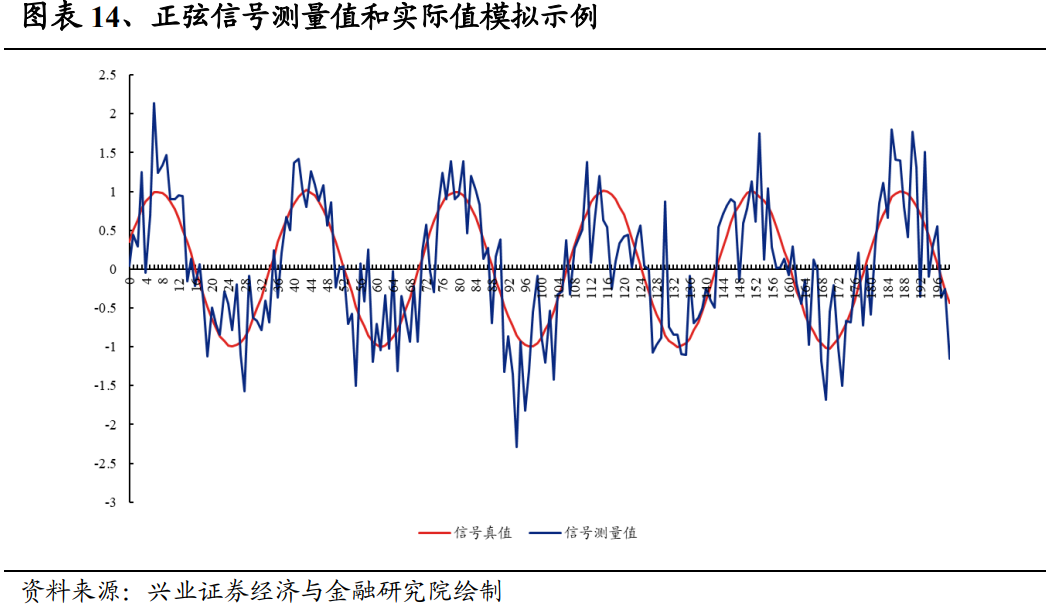

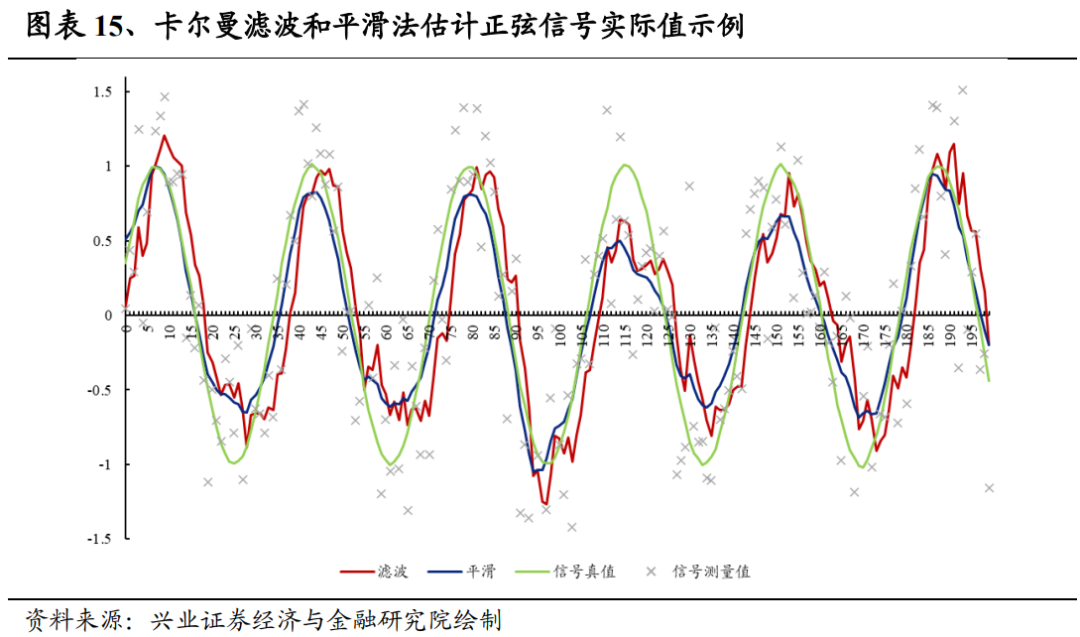

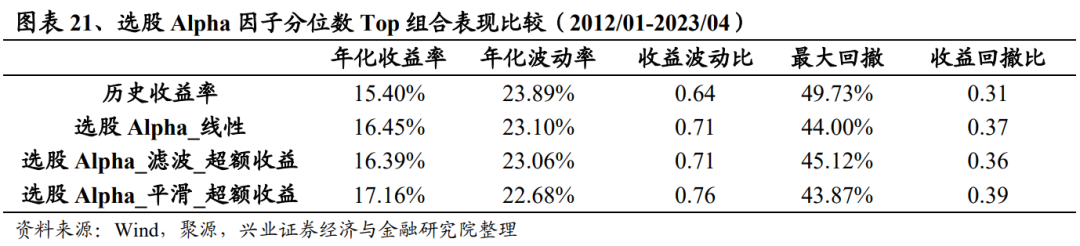

下面我们对基于卡尔曼滤波的选股Alpha因子进行测试,观察它能否具有更好的选基能力。从下方图表看,滤波法构建的因子IC均值与线性因子相比仅略高一些,而由于波动增大,IC_IR反而有所下降。如果从分位数组合表现看,基于滤波因子的Top组合年化收益率为16.39%,略低于线性因子16.45%的年化收益。总体来看,使用卡尔曼滤波动态复制基金净值并构建选股能力因子对于原始因子的改进似乎较为有限。通过分析我们发现这个结果是有原因的,并且可以通过更先进的卡尔曼平滑方法进一步改进,我们在下一章节做具体分析。前面我们使用卡尔曼滤波动态的利用风格指数复制基金净值,可以得到风格无法解释的超额收益部分,并定义为风格选股Alpha因子。但从因子效果上看并没有比线性因子有明显改善。这里一个重要的原因是卡尔曼滤波其实并没有能够利用全部信息。假设当前是T时刻,我们要对时刻0-T的样本做分析,使用卡尔曼滤波法时,在第k期估计隐含状态时只用到当前时点之前0-k期的信息,没有用到k+1至T期的信息。而实际上站在T时刻回溯分析时,我们在每一个时点都应该利用0-T的完整信息,这个问题可以被另一个方法卡尔曼平滑解决。卡尔曼平滑又被称为Rauch–Tung–Striebel Smoother。卡尔曼平滑是在前向卡尔曼滤波的基础上进行反向滤波处理,充分利用区间内所有时刻的测量值对某一时刻的状态进行估计。相较于卡尔曼滤波只利用到每个时刻之前的信息,卡尔曼平滑利用了全部样本的信息来进行预测。第一步,从初始时刻0到T时刻进行前向递推。该步骤与卡尔曼滤波一致,在该步骤中记录每次递推的状态变量和条件协方差估测值。第二步,由T时刻向后递推,完成RTS平滑过程。后向递推的核心在于利用了所有0-T时刻的观测信息来进行预测。卡尔曼平滑的具体推导和计算公式这里略过,详细内容可联系团队成员获取。卡尔曼滤波和平滑都是在线性系统里通过可观测数据去估计系统隐含状态的方法,传统上在工程领域应用的比较多。假设我们需要用传感器去测量一组正弦波信号。我们能够观测到的只是传感器测量的数值,而传感器是有测量误差的,实际上并不能得到正弦信号的实际数值。下图中我们模拟了一组正弦信号和测量值,可以看到测量值围绕信号真值上下大幅波动,如果直接使用测量值显然有较大偏误。下面我们分别使用卡尔曼滤波和平滑方法处理信号测量值来估计信号真值并比较其特征。

从下方图表可以看到,使用卡尔曼滤波和平滑方法得到的信号估算值相比原始测量值波动更小,与实际信号也更接近。但红色的卡尔曼滤波方法估算值的相位比实际信号总是略有滞后。相比之下,卡尔曼平滑后的信号不仅更加平稳,并且更重要的是它的相位与实际信号更为一致,在波峰和波谷处拟合程度更高。从信号估计的绝对误差均值MAE看,滤波法误差为0.31,而平滑法可以降低至0.19。

为了进一步展示卡尔曼平滑与卡尔曼滤波的差异我们比较两者用于基金行业仓位测算时的结果差异。我们选取某只基金2019年1月至2023年1月的数据,然后分别用卡尔曼滤波和卡尔曼平滑方法估算其申万一级行业仓位的变动。 从下方图表可以看到几个特征。首先,卡尔曼滤波与卡尔曼平滑估算的行业仓位总体变化趋势是比较一致的。其次,卡尔曼平滑估算结果更加平滑,没有明显毛刺的现象。根据我们的了解,基金经理行业持仓的变化一般不会是断崖式下跌,而下图中滤波法测算的仓位变化有时会出现大幅上升或下降,这很可能是测算方法带来的误差波动。另外,由于运用了全局信息卡尔曼平滑往往能够更领先的显示拐点。

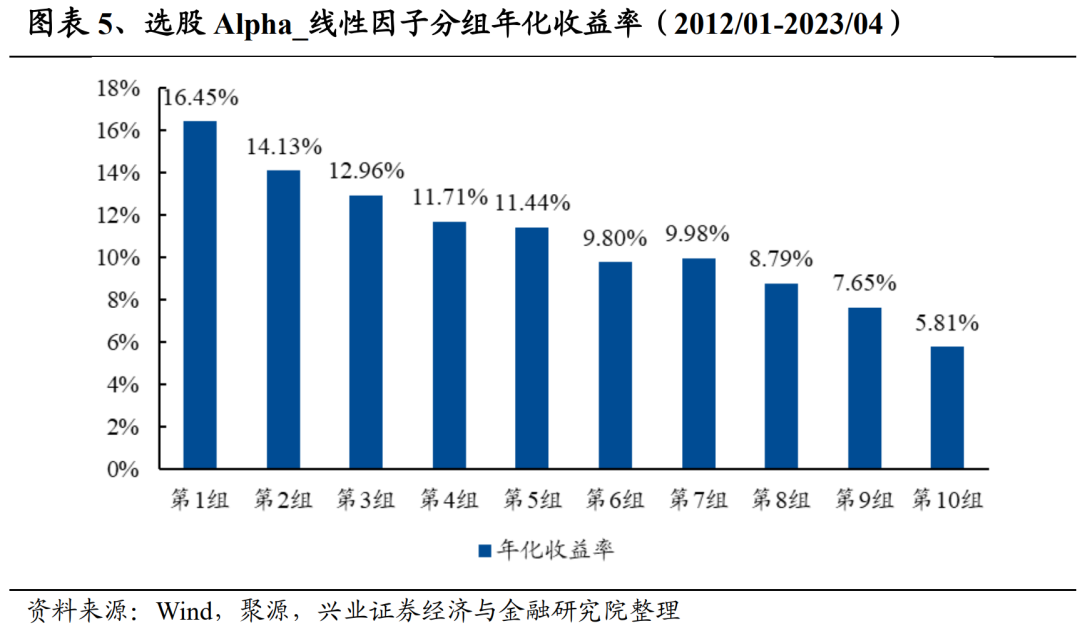

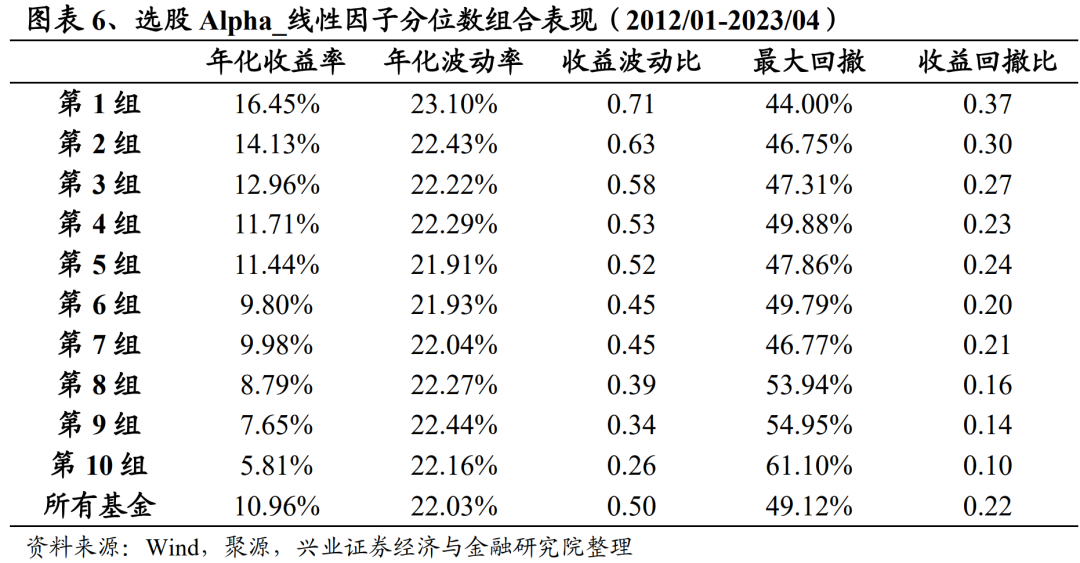

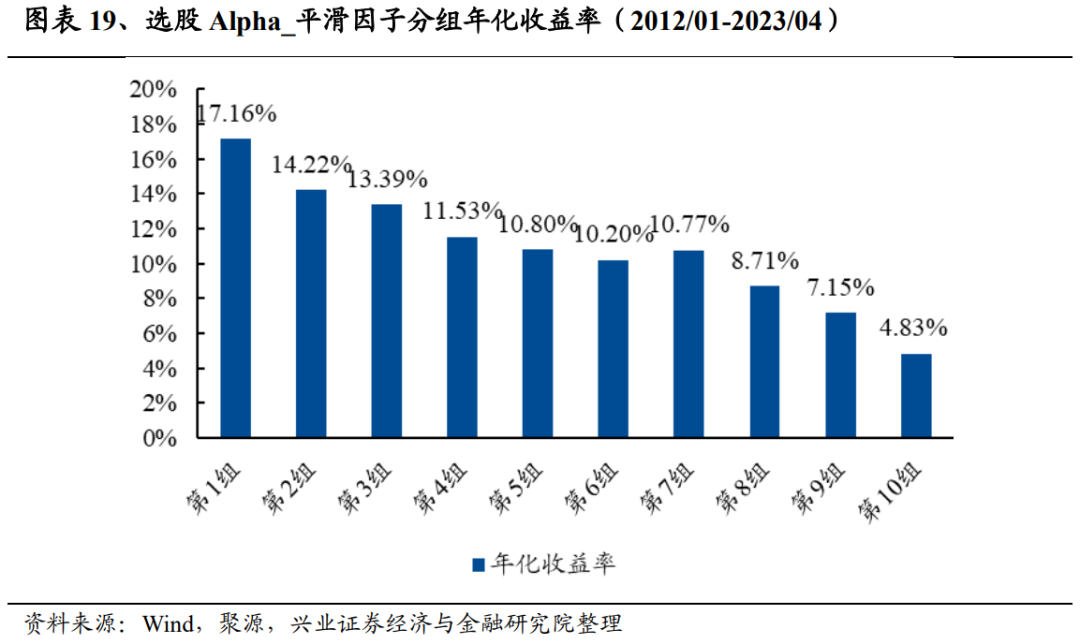

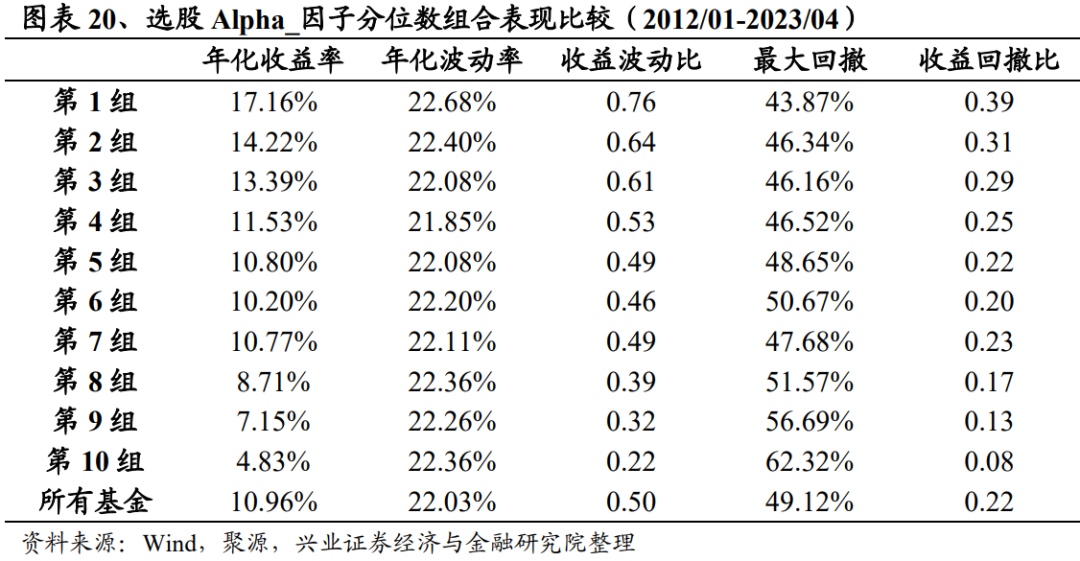

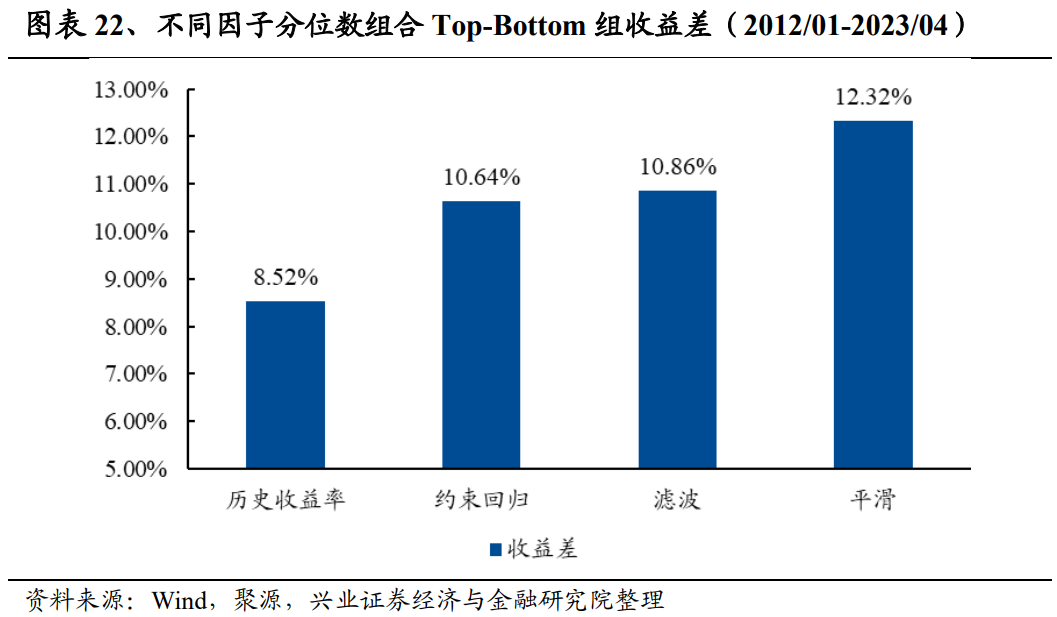

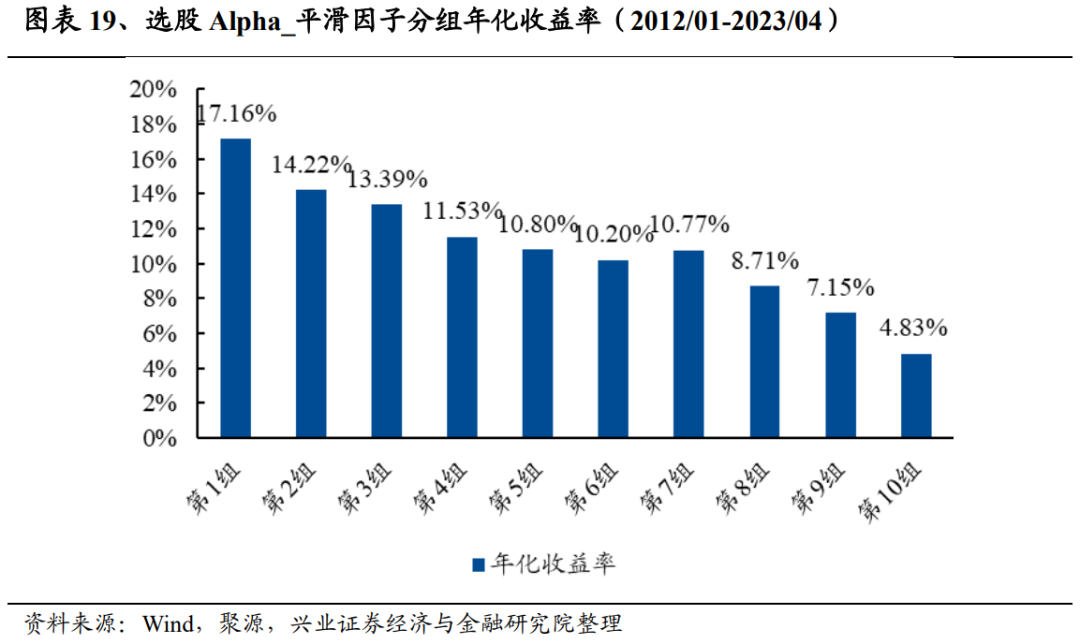

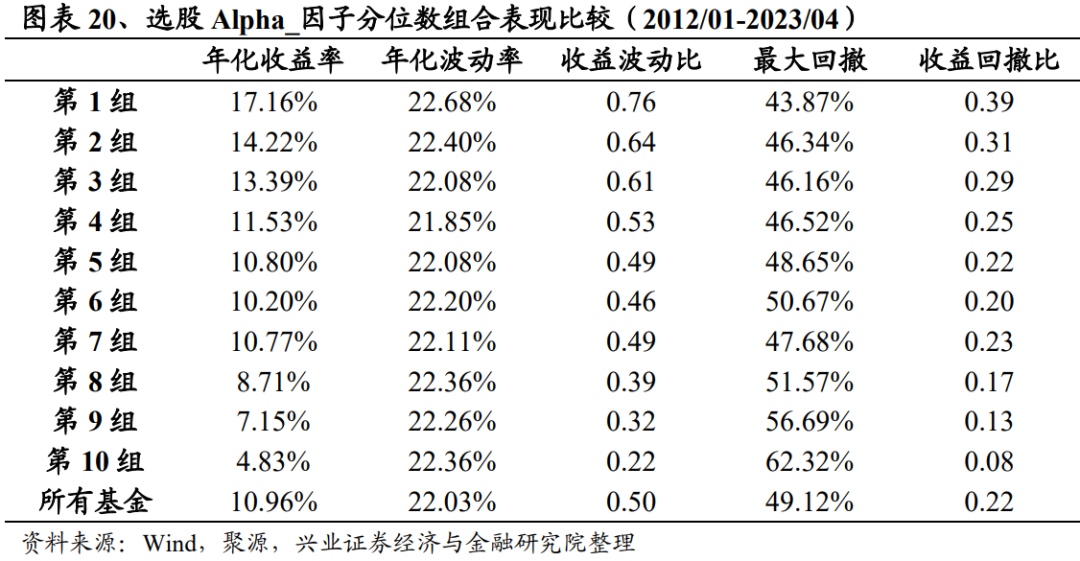

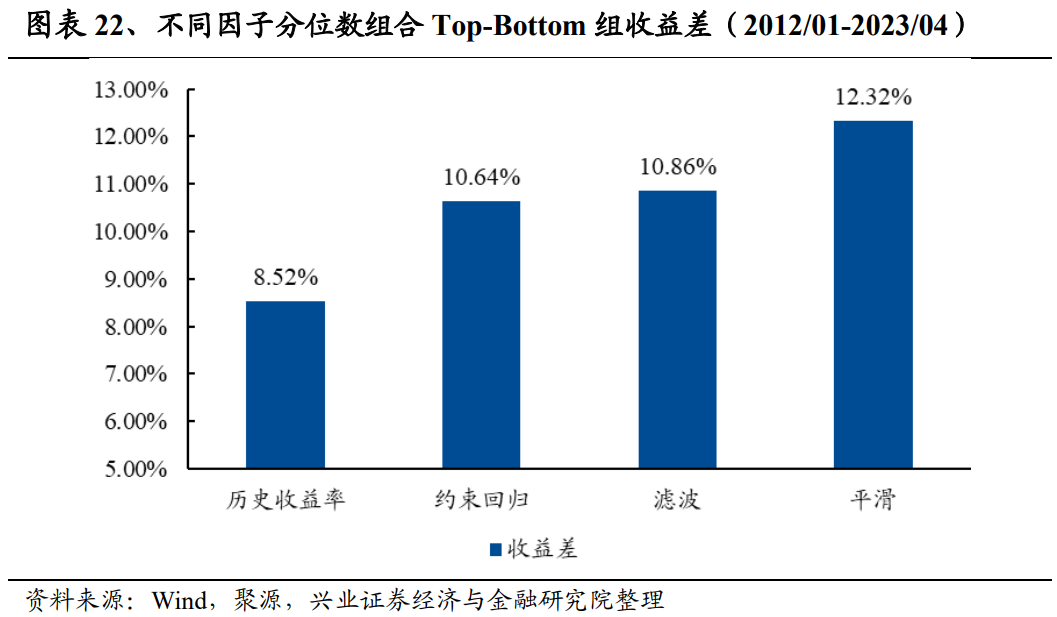

与前文卡尔曼滤波类似,我们针对每只基金选取过去一年的净值收益率数据,然后使用巨潮风格指数和国债指数进行卡尔曼平滑计算,从而得到基于全局信息的风格仓位变动序列。这样一来,我们就可以用风格指数动态复制基金净值,然后计算出无法复制的超额收益数据。逻辑上说,卡尔曼平滑方法考虑了全样本信息后进行基金仓位拆解,应该能够更好的剥离出风格无法解释的超额收益。我们将卡尔曼平滑无法复制的累计超额定义为新的选股Alpha因子:选股Alpha_平滑_超额收益。下面我们对基于卡尔曼平滑的选股Alpha因子进行测试,观察它能否具有更好的选基能力。从下方图表看,卡尔曼平滑法构建的因子IC均值达到0.133,显著高于线性因子和滤波因子。并且IC标准差也大幅下降,IC_IR达到0.9以上。如果从分位数组合表现看,平滑因子的Top组合年化收益率达到17.16%,显著高于线性因子16.45%和滤波因子16.39%的年化收益率。 从10分组的Top-Bottom组的收益差来看,平滑因子收益差达到12.32%,比线性因子的10.64%高出1.7%左右,这进一步说明了用卡尔曼平滑法构建选股能力因子能够更好的预测和区分基金未来表现。

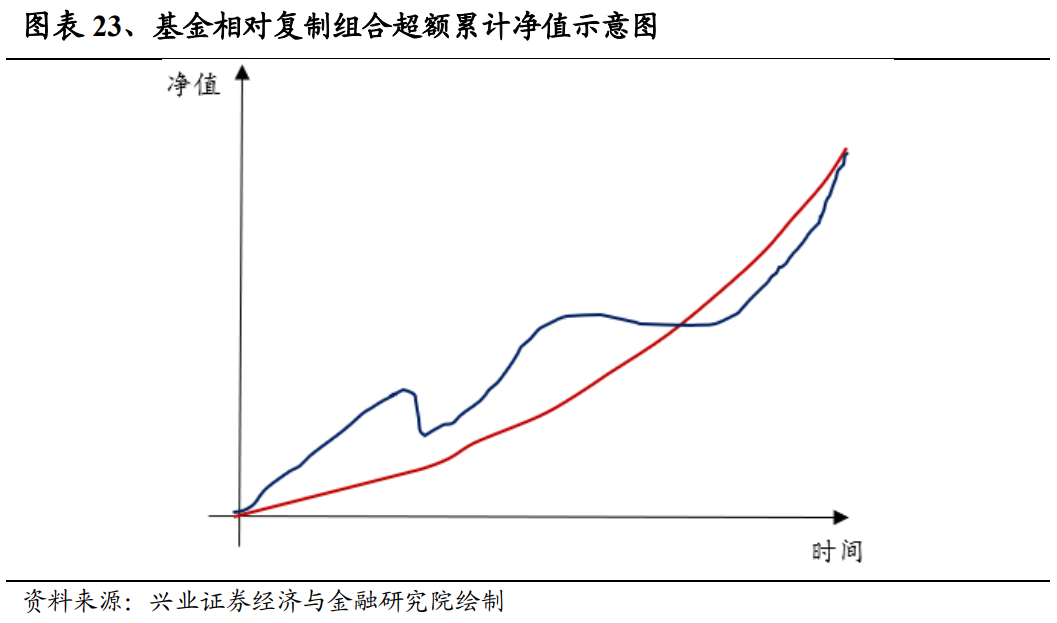

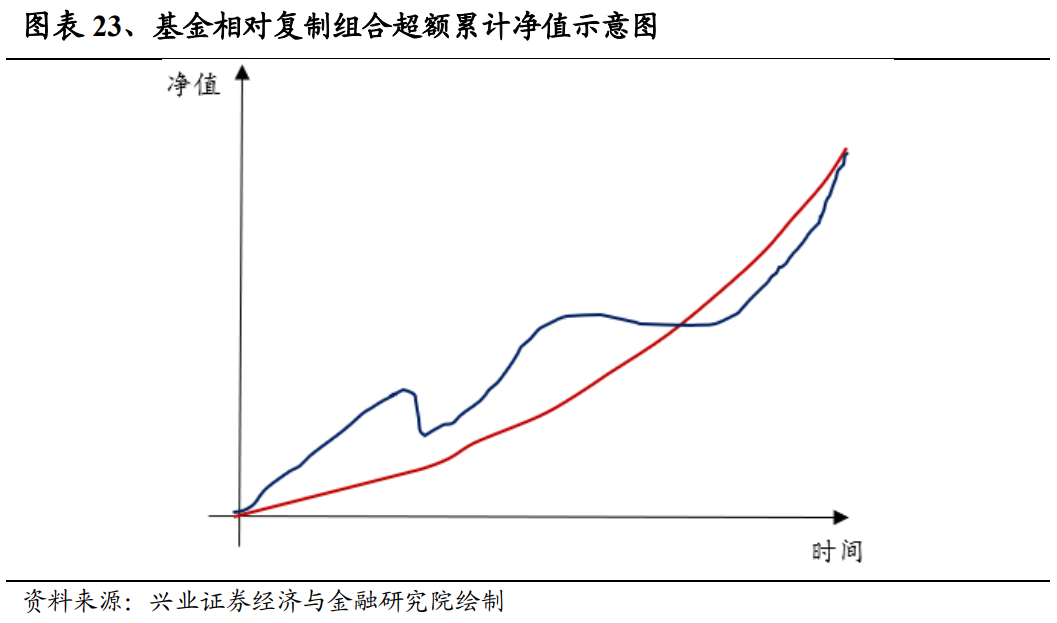

前文中我们基于基金净值相对基金复制组合的区间超额收益构建了选基因子。注意到我们之前利用的是区间超额收益总值,它度量了样本区间内基金无法被风格解释的选股能力大小。但这里我们并没有考虑超额收益的时间序列特征。从逻辑上说,超额收益代表基金选股能力,那么超额收益在时序上越稳定可能说明基金选股能力也越稳定。下方给出了两只基金相对其风格复制组合的累计超额曲线示意图。可以看到,两者在样本期的累计超额总值是基本相同的,但超额的时序特征则差异巨大。其中红色的超额曲线更加平滑,而蓝色超额曲线回撤和波动较大。我们可以认为红色曲线代表的基金具有更加稳定的产生超额收益的选股能力,更可能是相对优秀的一只基金。

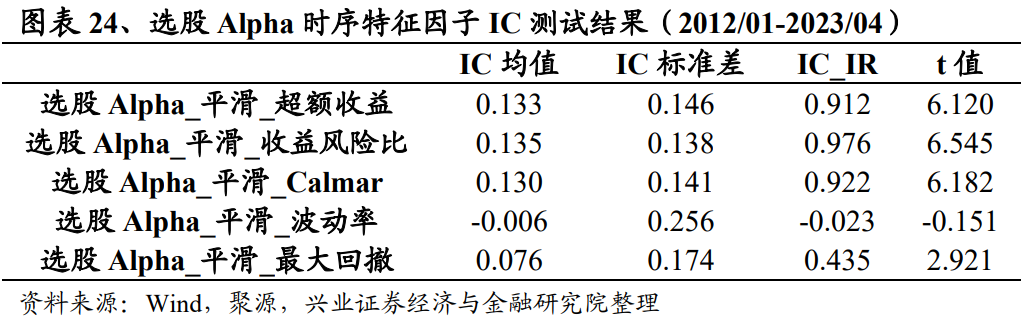

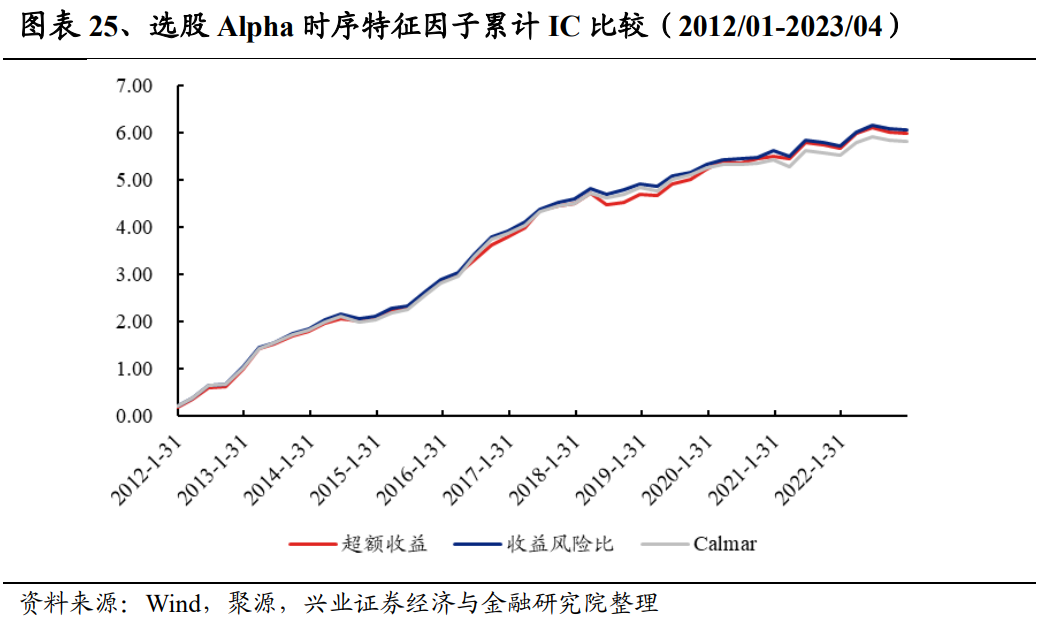

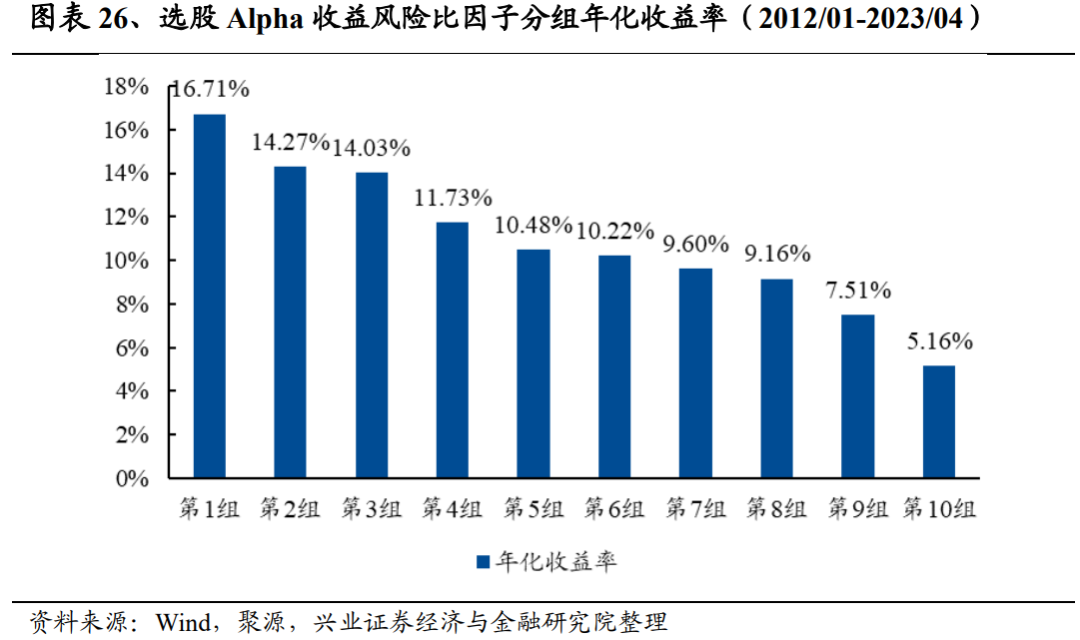

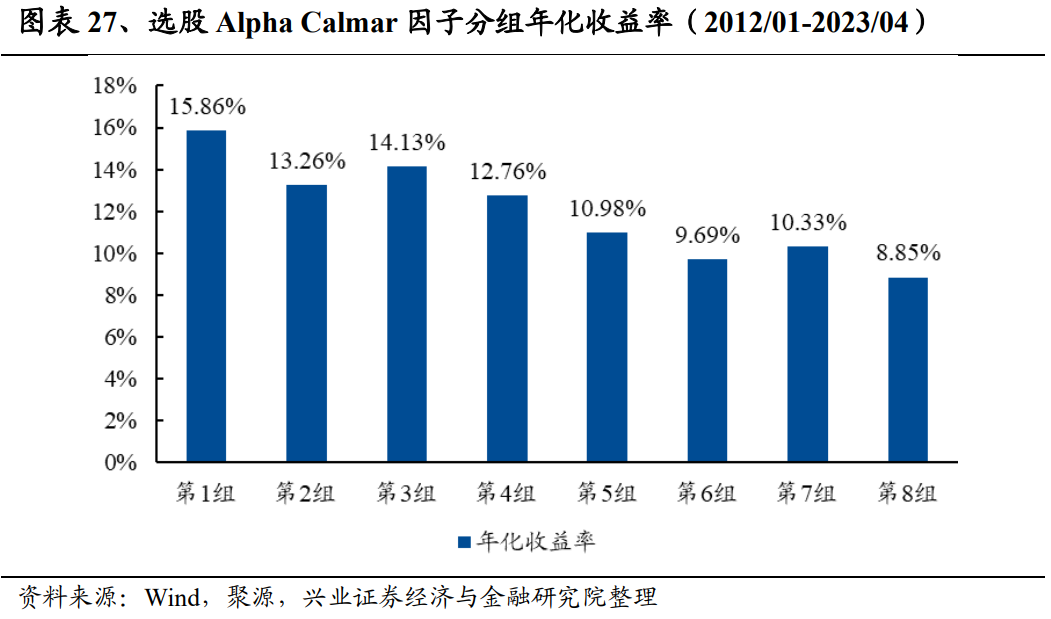

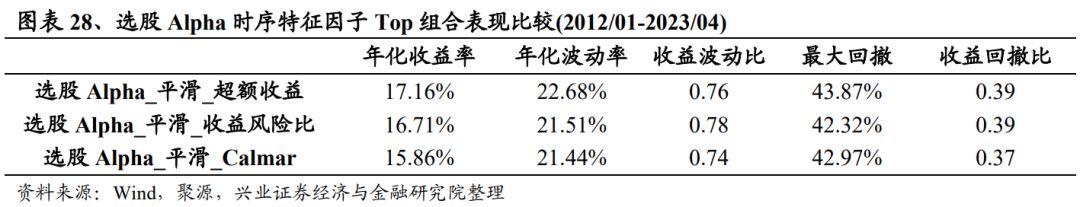

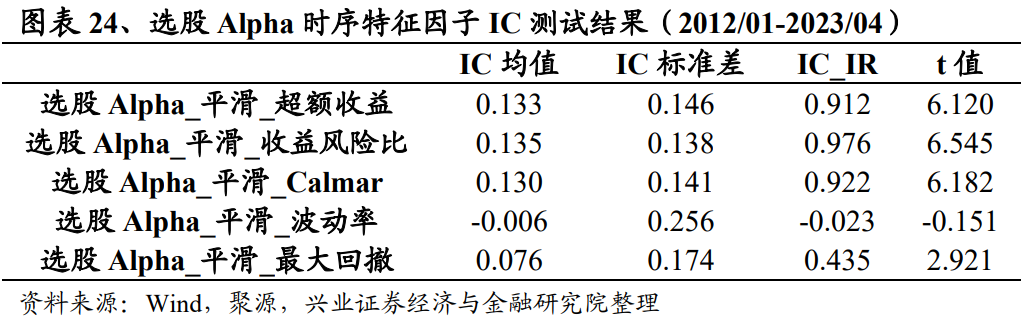

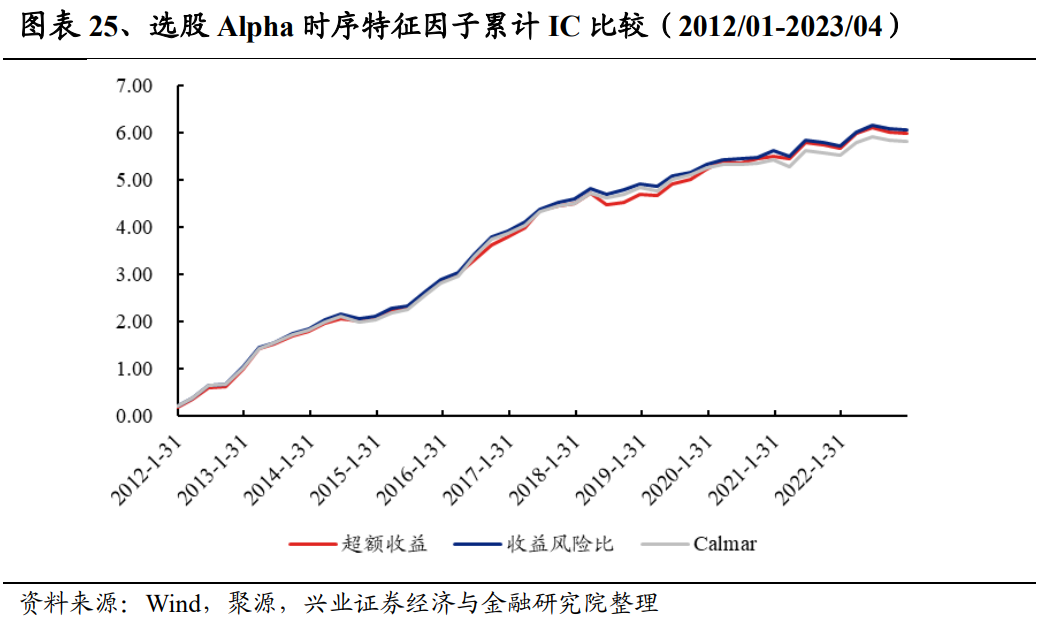

基于这个考虑,我们基于巨潮风格指数和卡尔曼平滑方法剥离出每只基金相对复制组合滚动一年的累计超额净值,然后分别计算其区间超额收益、波动率、最大回撤、收益风险比和Calmar比率指标,并作为相应的选基因子。下面我们对基于卡尔曼平滑的选股Alpha时序特征因子进行测试。从下方图表看,超额收益因子IC均值为0.133,而考虑了波动的收益风险比因子IC均值提升到0.135,IC_IR也从0.912提升到0.976。考虑了回撤的Calmar因子IC均值则无提升,但IC标准差下降,IC_IR略微提升至0.922。单纯的波动率和最大回撤因子的IC则相对不显著。总体来看,收益风险比和Calmar因子的表现比较符合预期,考虑超额稳定性后IC或IC_IR的确略有提升。下面我们再对收益风险比和Calmar因子构建分位数组合,观察其表现。从下方图表看,收益风险比因子Top组合年化收益率为16.71%,Calmar因子Top组合年化收益率为15.86%,小于超额收益因子17.16%的年化收益。且从Top-Bottom组收益差看,收益风险比和Calmar因子也小于超额收益因子。这说明虽然考虑累计超额的时序特征后因子IC略有改善,但构建组合时不一定更优。

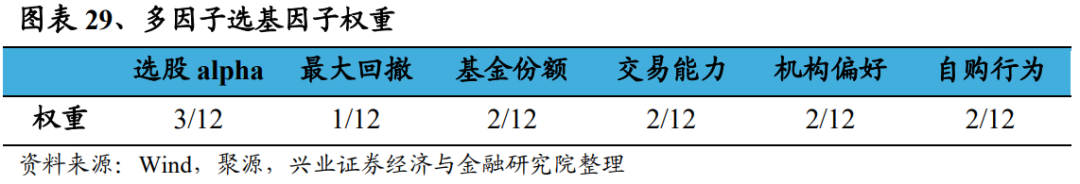

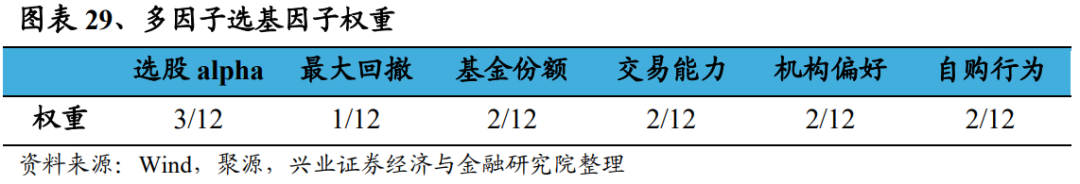

前面我们对如何利用卡尔曼滤波和卡尔曼平滑方法构建更优异的基金选股能力因子,并测试了相比原始因子的表现提升。下面我们进一步将因子放入多因子选基模型中,观察其是否能够提升选基组合的表现。我们在2020年11月13日的报告《基本面量化视角下的机构持仓信息研究系列之二:基金优选下的中重仓股信息研究》中首次构建了兴证金工多因子选基模型。经过几次改进,目前我们的多因子选基模型主要包括6种因子:选股Alpha、最大回撤、基金份额、交易能力、机构偏好和自购行为。大部分因子都设定等权重,即2/12,但选股Alpha因子由于更有效,因此给了3/12的略高权重,而将最大回撤因子的权重设定为1/12。

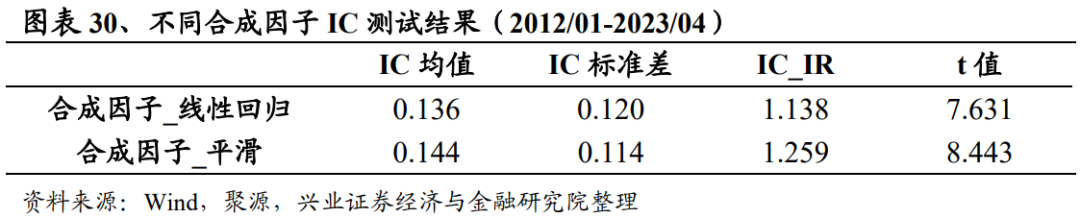

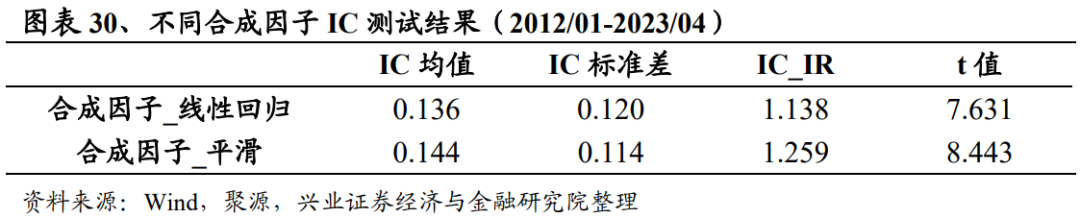

我们延续兴证金工选基组合的因子合成方式构建合成因子,只是将其中选股Alpha因子换成新的卡尔曼平滑构建的因子。首先我们来看新的选股能力因子对合成因子IC的影响。从下方图表看,基于约束回归法合成的因子IC为0.136,IC_IR达到1.138。而基于卡尔曼平滑方法的因子IC提升到0.144,IC_IR提升到1.259。从IC看,使用卡尔曼平滑法计算选股能力因子对于合成因子也是有提升的。

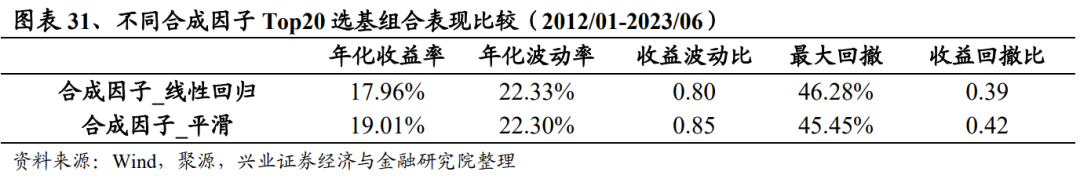

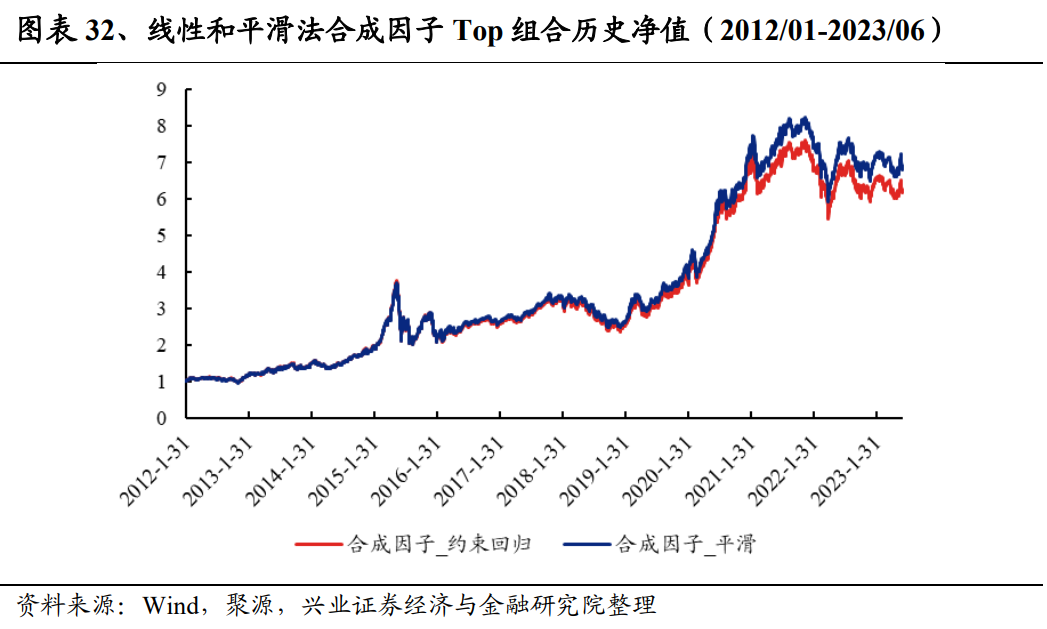

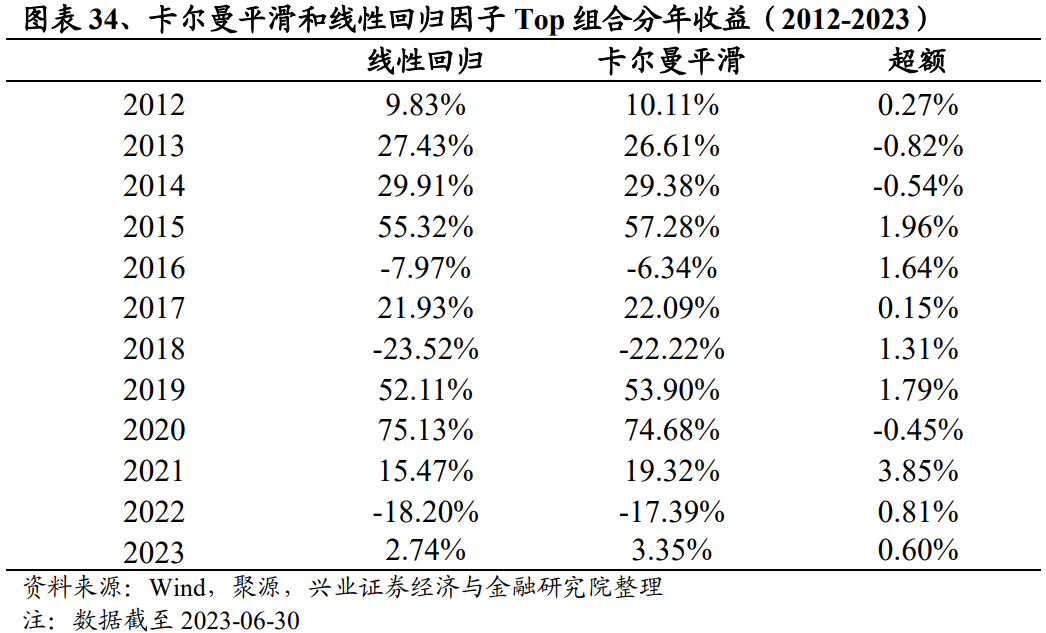

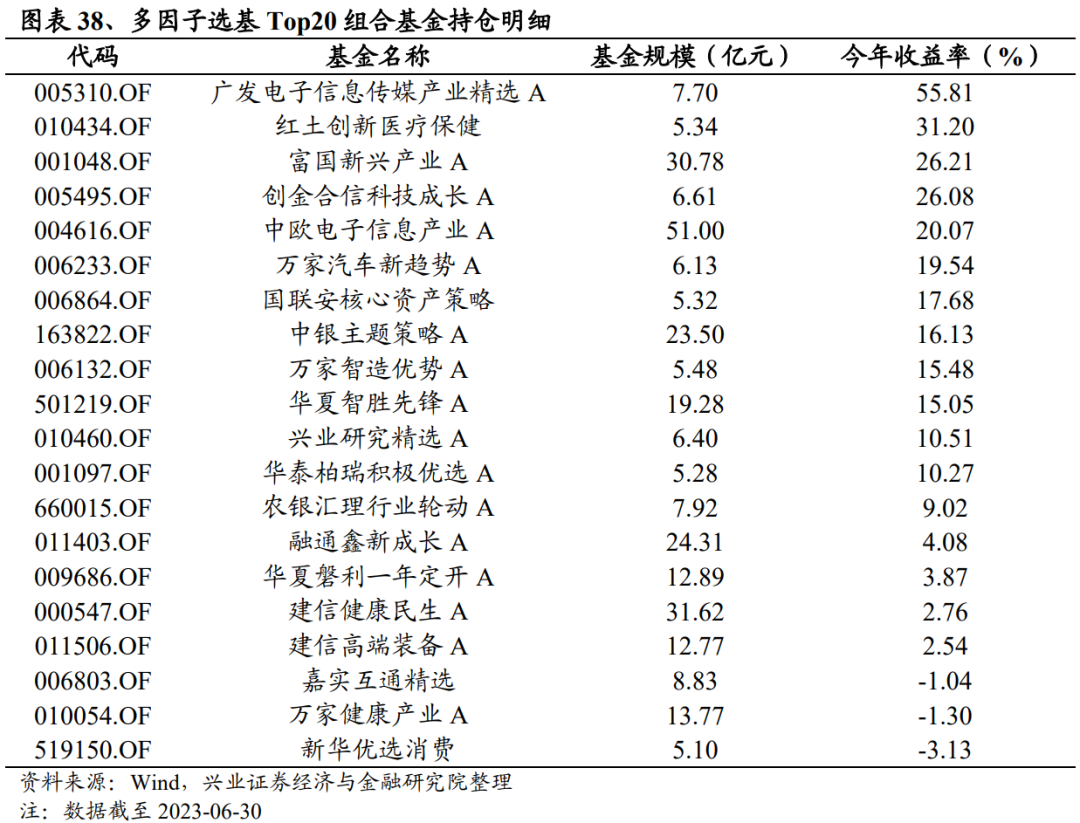

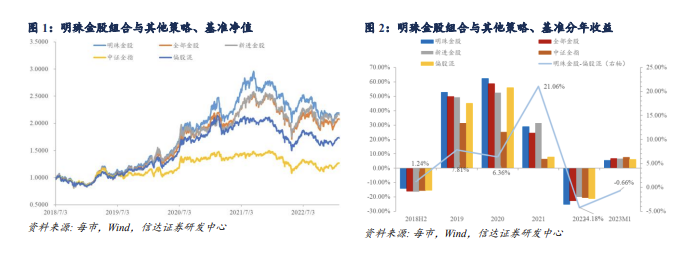

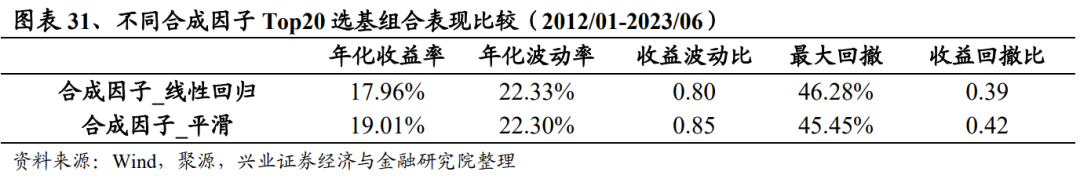

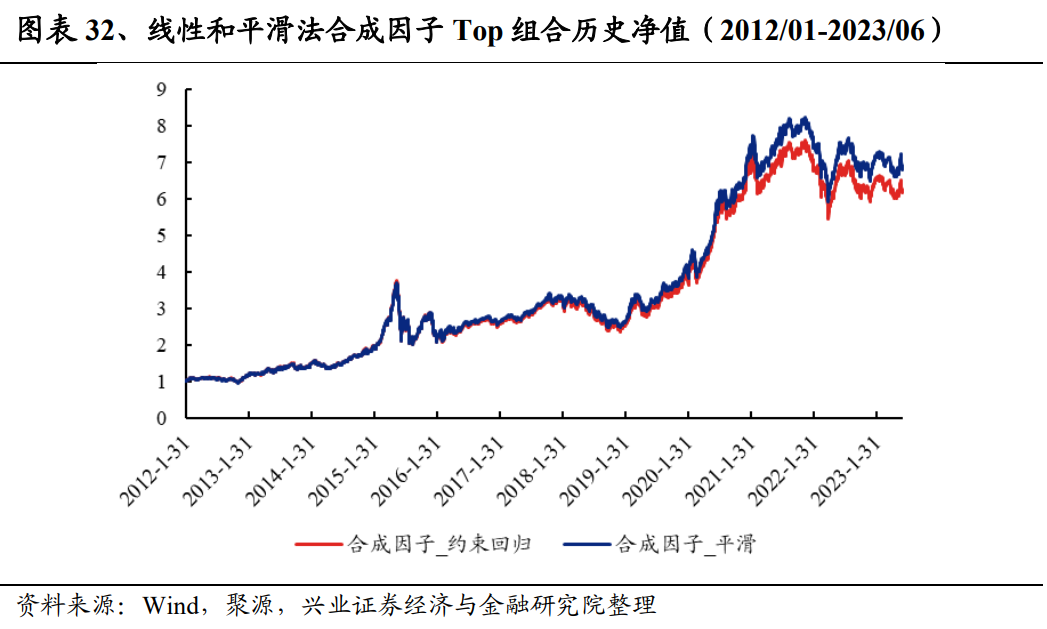

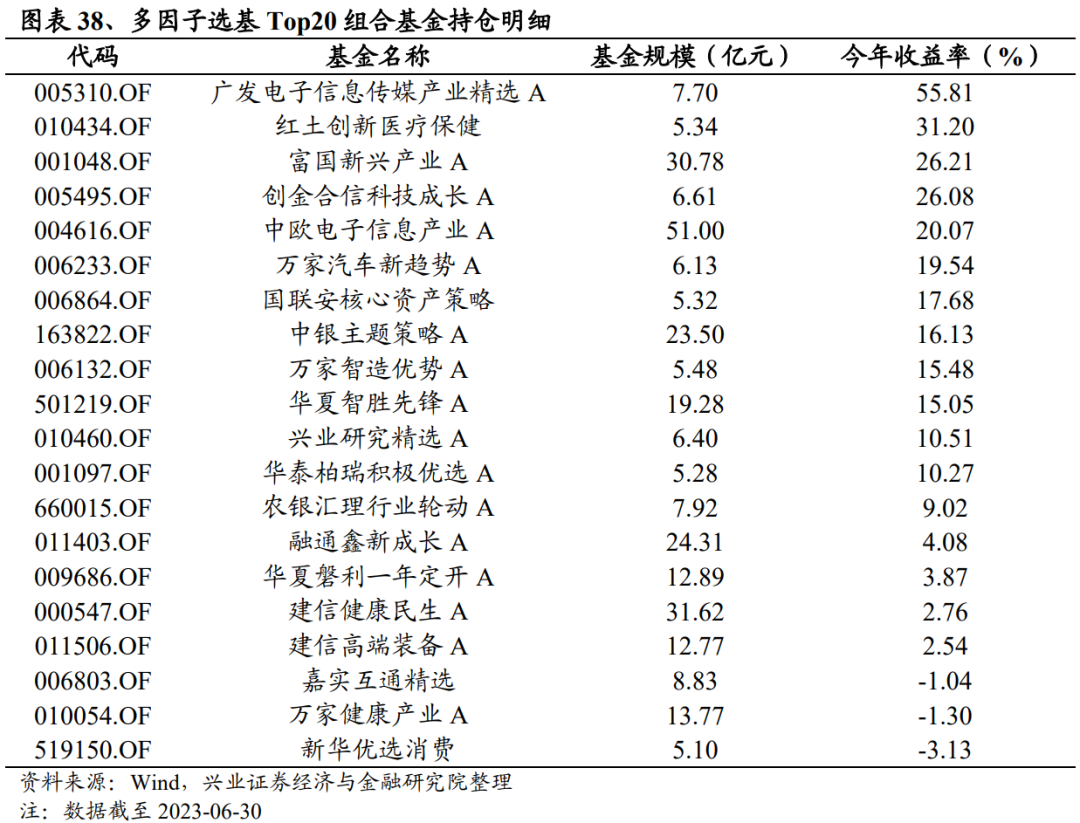

作为选基模型,我们的最终目的还是构建基金组合。下面我们比较优选前20只合成因子最高的基金构建等权组合的表现差异。我们计算了2012年1月至2023年6月的组合表现。从下方图表看,基于约束回归的合成因子组合可以实现17.96%的年化收益率,收益波动比0.80,最大回撤46.28%。如果使用卡尔曼平滑方法构建合成因子,组合年化收益率则提升至19.01%,相比线性回归的原始方法有1%的上升,同时最大回撤略微降低至45.45%。为了进一步观察卡尔曼平滑因子组合相对线性回归的改进,我们给出了两者组合历史净值以及超额净值曲线。从下方图表可以看到,平滑因子组合净值的确持续高于线性回归因子组合。超额净值曲线显示平滑因子组合的确在大多数时期都持续战胜原始组合,而并不是某一小段时间的占优。从2023年以来的最新表现看,今年基于卡尔曼平滑的组合实现3.35%的收益率,高于线性回归法组合2.74%的收益率,超额收益达0.6%。

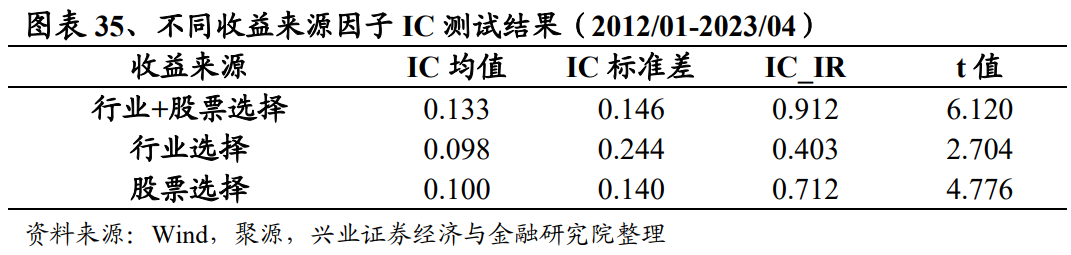

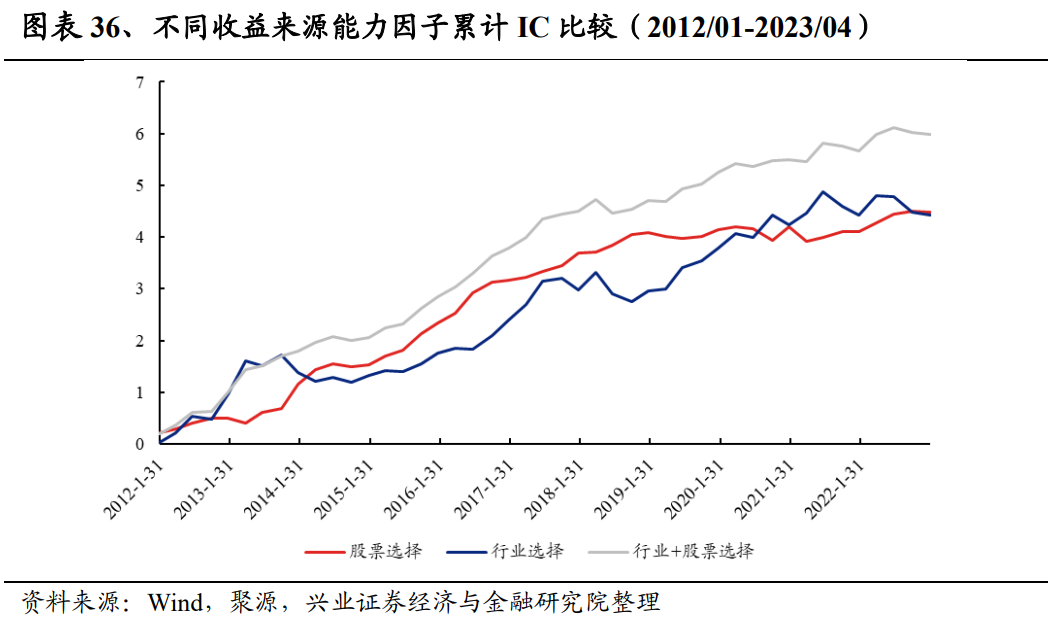

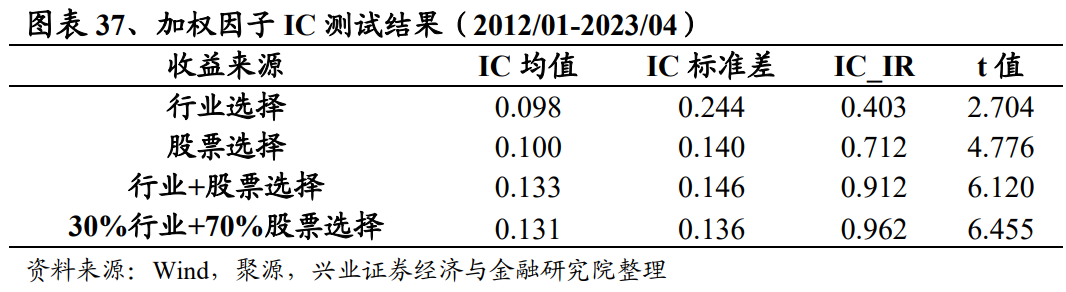

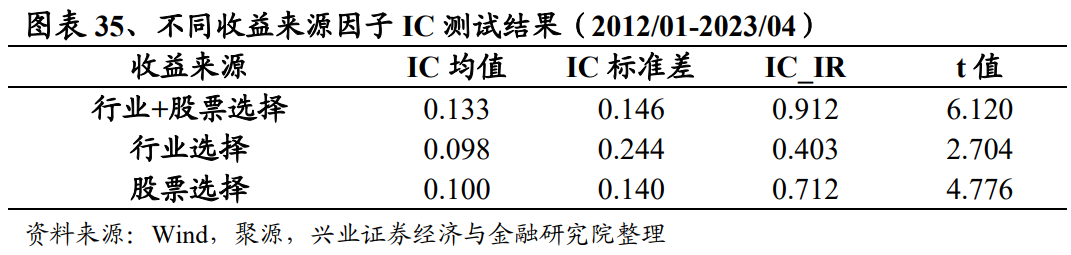

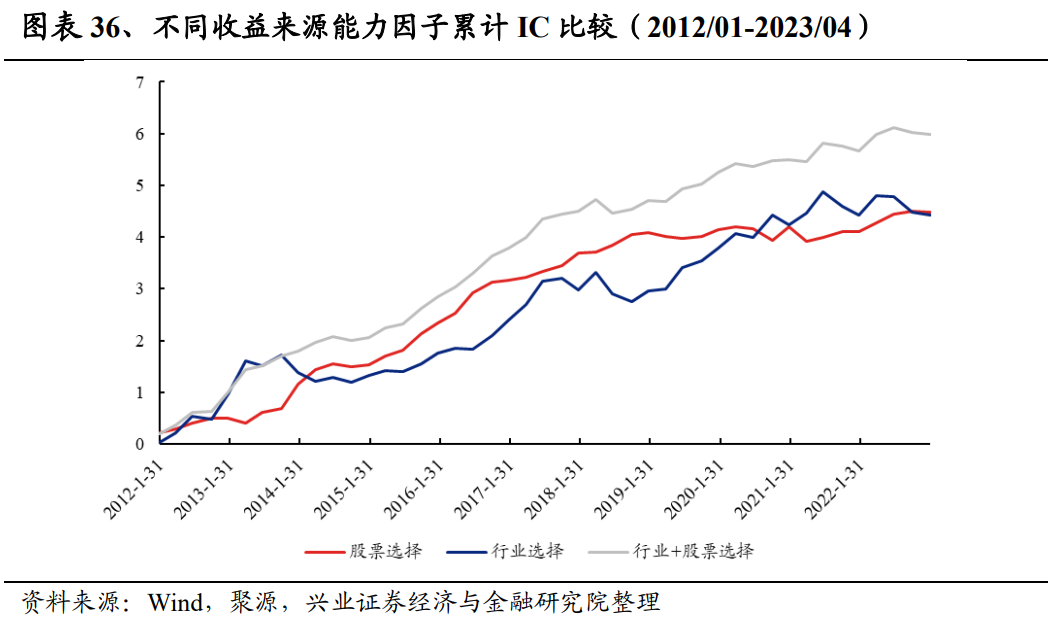

使用卡尔曼平滑方法构建的选股Alpha因子是一种新的数据源,我们还对其做了更多的探索性研究。我们认为风格指数不能解释的基金收益部分包含风格内股票选择和行业选择能力,而行业指数不能解释的基金收益部分包含更纯粹的股票选择能力。具体来说,我们用选股Alpha_平滑_超额收益因子代表行业+股票选择能力。然后我们在每个时点选取过去一年的基金收益率数据,然后将申万一级行业和中证全债指数作为备选指数,然后用卡尔曼平滑方法得到复制组合和超额净值序列。我们用超额净值序列的区间收益率代表股票选择能力。我们还可以进一步剥离出行业选择收益,即计算行业+股票选择能力超额收益和股票选择能力超额收益的差值,它代表行业选择收益能力。下方图表给出了不同收益来源因子的IC测试结果,可以看到剔除行业选择后的股票选择能力因子IC依然较为显著,大约为0.1,而行业选择能力因子IC约为0.098,两者非常接近。但从稳定性看,股票选择能力IC标准差约为0.14,而行业选择能力IC标准差显著更高达到0.244。这个结果也是符合直觉的,即选股能力可能比行业选择能力更加稳定一些。当然,同时考虑行业和股票选择能力的因子IC是更高的。 另外从累计的IC的时序特征看,我们发现股票选择和行业选择能力可能会在不同的时段分别占优。股票选择能力效果总体比较平稳,但在一些时段比如2019-2020年累计IC几乎没有上升,相比之下这段时间行业选择能力的累计IC在趋势上行。回溯历史会发现,2019-2020就是消费+科技的公募抱团行情,这段时间选对行业的重要性要远远高于选对个股。而2021年下半年后,可以看到股票选择能力累计IC开始平稳提升,而行业选择能力累计IC震荡下行。这段时间是抱团破裂后行业轮动较快的时期,精准选对行业的难度相对较大,因此选股能力相对有效性上升。

从前面的分析我们看到,股票选择和行业选择能力都能预测基金收益,但有效时段不同。如果我们能够在不同市场环境下选择不同的能力,理论上能够构建更有效的因子。但这实际是一个因子择时的问题,难度较大,需要单独的研究。这里我们还可以从另一个角度进行尝试,即对股票选择和行业选择能力因子进行加权。前面的行业+股票选择能力因子表现最好,但是它的构建并没有考虑两种能力的权重,可能选出比如股票选择能力极强而行业选择较弱的基金,从而在行业选择占优的环境下业绩表现不佳。我们通过股票选择和行业选择因子进行固定权重合成,这样一来两种能力都较强的更均衡的基金更容易被筛选出来。由于股票选择能力的ICIR是明显更高的,因此我们给予其70%的更高权重,给予行业选择因子30%的权重,然后通过排序标准化的方式合成因子。 从下方图表看,固定权重加权的因子IC为0.131,略低于原始合成因子,而ICIR从0.912提升到0.962。总体来看,简单的对股票选择和行业选择设定固定权重可能难以明显提升因子预测能力的。从逻辑上说,我们可能还是需要对因子进行择时,根据市场环境选择高配行业选择或股票选择能力突出的基金,这方面有待后续研究。

如何筛选出投资能力强的基金是基金研究中的重要问题之一。完美预测基金未来的表现客观上是无法实现的,我们往往只能通过基金的历史表现来进行判定。传统业绩类选基因子中表现最好的是选股Alpha因子,季度IC达到0.118,ICIR达到0.71。它的构建方法是将基金收益率对风格指数做带约束回归,然后把回归残差的累计作为因子值。但线性回归法计算一段时间的风格持仓时只能得到1组静态参数,相当于假设基金的风格持仓一直保持恒定,这显然是有问题的。基金风格配置完全可以随时间变化,甚至可能非常剧烈,我们需要考虑仓位的动态变化。 卡尔曼滤波方法能够基于当前可得信息使用风格指数动态复制基金净值,从而可以计算出无法解释的超额收益,即基金选股Alpha能力因子。但从效果看,滤波法因子的IC仅略上升至0.12,而ICIR反而略降低至0.66。这是因为卡尔曼滤波其实并没有使用全局信息进行分析,仅使用了每个时点的历史数据。卡尔曼平滑方法在卡尔曼滤波的基础上再进一步,相较于卡尔曼滤波只利用到每个时刻之前的信息,卡尔曼平滑利用了全部样本的信息来进行预测。平滑法因子的IC显著上升至0.133,ICIR也上升至0.912,相比线性回归法有了显著提升。从10分组的分位数Top组合表现看,平滑因子组合年化收益达到17.16%,显著高于回归法的16.45%。 我们进一步构建了基于选股能力时序特征的因子,如收益风险比、最大回撤、Calmar比率等,IC相比超额收益因子可能略有提升,但差异不大。同时我们发现使用更细分的申万一级行业指数理论上能够剥离出更纯粹的选股能力和行业选择能力,从历史看在不同时段两种能力的有效性不同,通过做因子加权或因子择时有可能提升选基因子表现。 最后我们将选股能力因子加入多因子选基体系,在25%的权重设定下,可以将合成因子IC从原始0.136提升至0.144。并且Top20只基金组合的年化收益率从17.96%提升至19.01%。 这里我们给出多因子选基Top20组合截至最新调仓日2023年4月24日的基金持仓组合明细。

风险提示:报告内容基于历史数据和模型,存在变化或失效的风险

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《全新的基金选股能力因子构建》[文]

对外发布时间:2023年7月5日

报告发布机构:兴业证券股份有限公司(已获中国[章]证监会许可的证券投资咨询业务资格)

----------------------[来]----------------

分析师:郑兆磊

SAC执业证书编号:S01905200800[自]06

分析师:宫民

SAC执业证书编号:S0190521040001

--------------------------------------

更多量化最新资讯和研究成果,欢迎关注我们的微[1]信公众平台(微信号:XYQuantResea[7]rch)!

本篇文章来源于微信公众号: XYQuantResearch