国海富兰克林基金刘晓:坚守底仓风格,推荐关注国富深化价值A ——德邦金工基金经理系列研究之十一【德邦金工|金融产品专题】

摘要

投资要点

国富深化价值A(基金代码:450004.OF)长期大幅跑赢基准:2017年2月18日起由刘晓女士担任基金经理。基金曾荣获“五年期开放式混合型持续优胜金牛基金”等多个奖项,基金认可度较高。刘晓女士任职以来截至2024年1月12日,基金收益率为138.58%,大幅超过基金比较基准(-2.09%)和沪深300(-5.39%)。

坚守底仓风格,具备持股分散、行业均衡、换手率低等特点:基金经理的选股理念为期望能够在未来两到三年的维度里选到成长性公司,并以合理的价格买入,伴随公司成长。整体上,基金经理的持仓具备持股分散、行业均衡、换手率低的特点,具备较为明显的底仓风格,期望成为投资者长期持有的品种。根据基金2023年三季报披露,三季度,基金一直维持中性偏乐观的权益仓位,组合中采掘、电子、电气设备、机械等配置相对较多,总体在行业和风格配置上保持均衡,继续自下而上的深入研究挖掘个股。

月度胜率超60%,持有体验优异:长期来看略优于同类基金,且跑赢沪深300指数。近1年,基金年化收益率和最大回撤分别为-21.41%和-18.47%,优于沪深300指数(-24.85%,-22.00%),年化收益与偏股混合型基金指数基本持平,但最大回撤明显更小。与沪深300相比,基金月度胜率为63.10%,平均月度超额收益率为1.08%,整体上能够较大概率跑赢沪深300。我们统计自基金经理任职以来,滚动平均收益率的分布情况:基金持有30天、60天、90天和120天的平均收益分别为1.20%、2.47%、3.83%和5.29%。从历史收益分布来看,长期持有该基金有较大概率获得正收益。平均来看持有120天获得正收益的概率为60.38%,获得正超额收益的概率为75.29%。

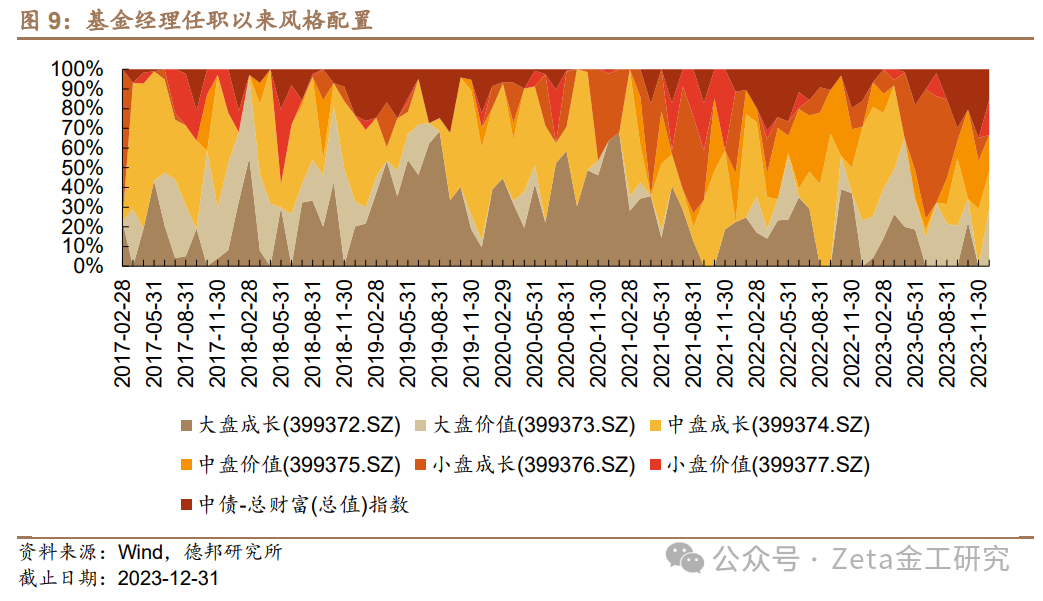

当前行业板块配置均衡:按巨潮风格指数划分,基金经理配置风格配置整体较为均衡。截至2023年12月31日,配置偏好价值股。根据Fama五因子的表现来看,基金经理任职以来,除市场因子外,短期盈利因子暴露明显,长期来看特质收益因子给基金带来了明显的正向收益。

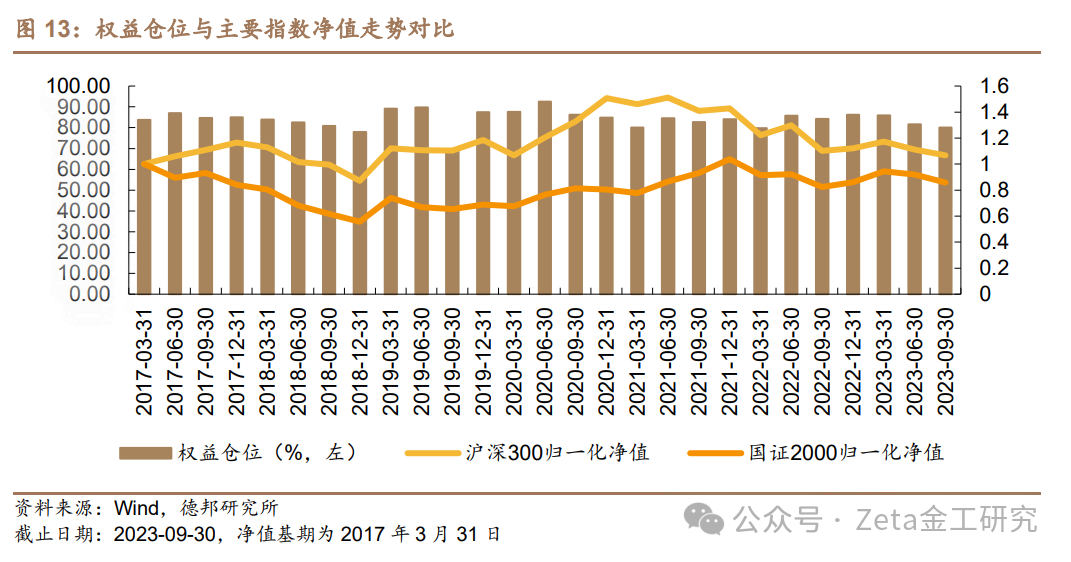

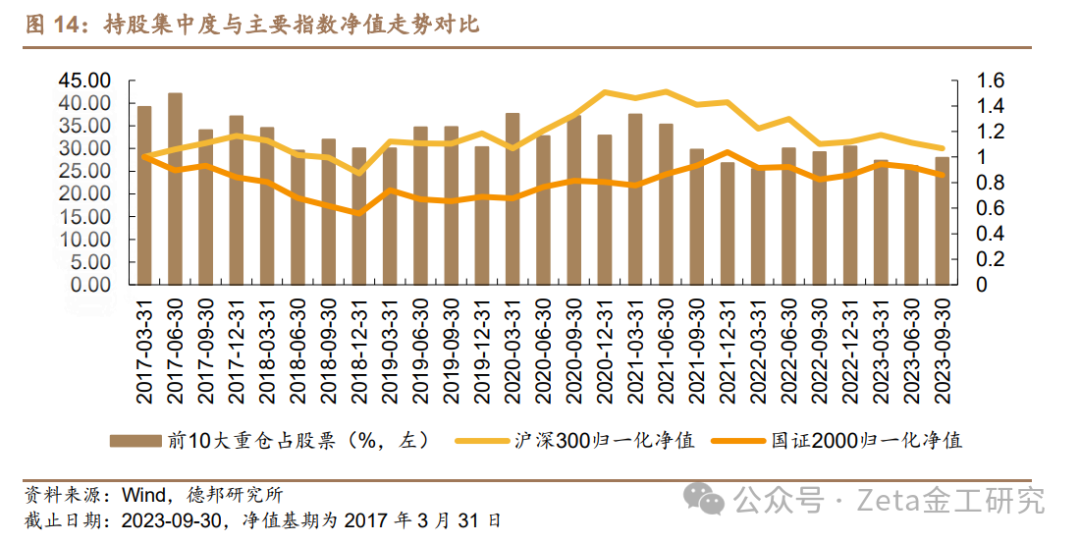

基金经理权益仓位随市场行情小幅调整且持股较为分散:历史来看,基金经理会视市场行情对权益仓位做一定调整,但幅度不大。如2023年3月底截至2023年9月30日,沪深300、国证2000整体下行,权益仓位下降。据2023年第三季度报告披露,基金权益仓位为80.07%。基金经理持股集中度与市场行情同样具备一定相关性,但整体上,基金前十大重仓股持仓占比在30%左右,持仓集中度整体不高,持股较为分散。

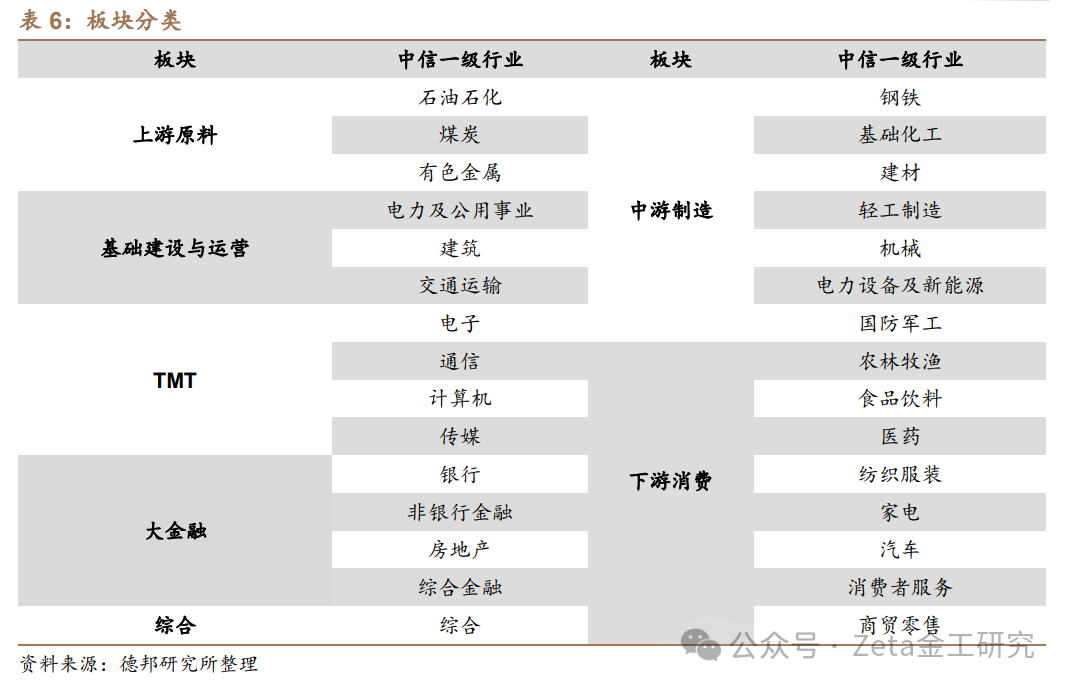

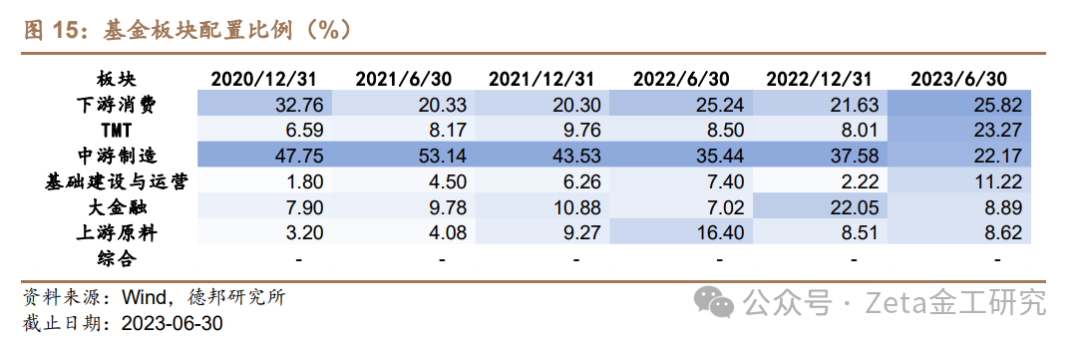

整体倾向于配置基金经理深耕板块——中游制造:截至2023年6月30日,与全部A股各板块总市值占比相比,基金经理板块配置较为均衡。近3年,基金整体倾向于重点配置中游制造板块,制造板块是基金经理长期深耕的板块。其次,下游消费板块配置也相对较高。截止2023年6月30日配置中游制造和下游消费板块比例分别为22.17%和25.82%,此外2023年上半年表现较好的TMT板块配置占比也较高,为23.27%

风险提示

宏观经济变化风险;政策环境超预期变动风险,指数系统性下跌风险。

目 录

1. 国富深化价值A(450004.OF)介绍

1.1. 产品简介

1.2. 规模与投资者结构

1.3. 基金经理

1.3.1. 基金经理简介

1.3.2. 基金投资理念

1.4. 长期业绩

1.5. 月度胜率

1.6. 持有体验

2. 净值角度归因分析

2.1. 风格分析

2.2. Fama五因子暴露情况

3. 资产配置

3.1. 权益仓位情况及持股集中度分析

3.2. 板块配置

4. 风险提示

正 文

1. 国富深化价值 A(450004.OF)介绍

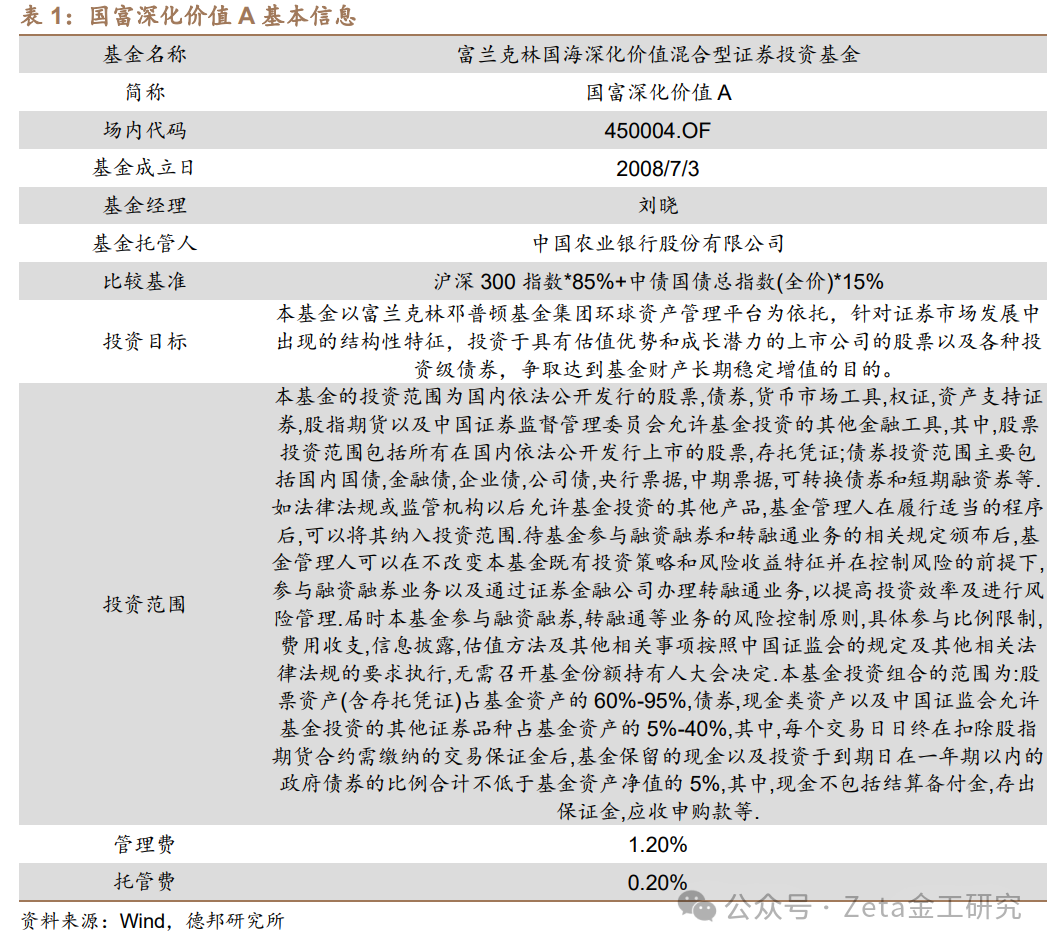

1.1. 产品简介

国富深化价值A(基金代码:450004.OF)是国海富兰克林基金旗下的一只偏股混合型基金,2017年2月18日起由刘晓女士担任基金经理。该基金针对证券市场发展中出现的结构性特征,投资于具有估值优势和成长潜力的上市公司的股票以及各种投资级债券,争取达到基金财产长期稳定增值的目的。

该基金于2021年获得多个奖项,包括中国基金报颁布的“英华奖-五年期股票投资最佳基金经理”、上海证券报颁布的“金基金偏股混合型基金五年期奖”、中国证券报颁布的“五年期开放式混合型持续优胜金牛基金”、证券时报颁布的“五年持续回报积极混合型明星基金奖”,基金认可度较高。

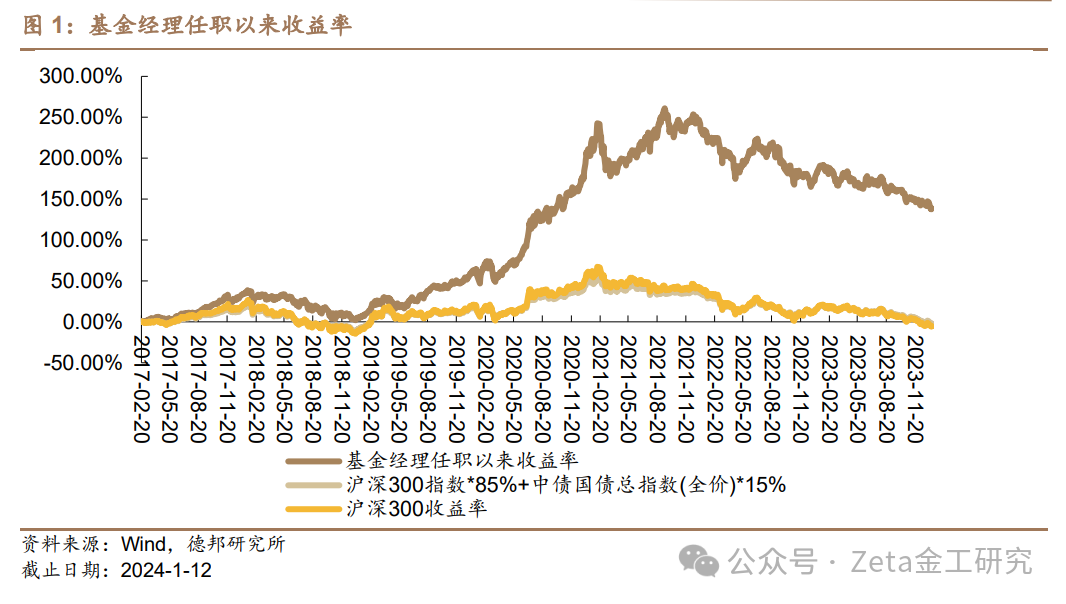

基金经理任职以来(2017年2月18日)截至2024年1月12日,基金收益率为138.58%,大幅超过基金比较基准(-2.09%)和沪深300(-5.39%))。

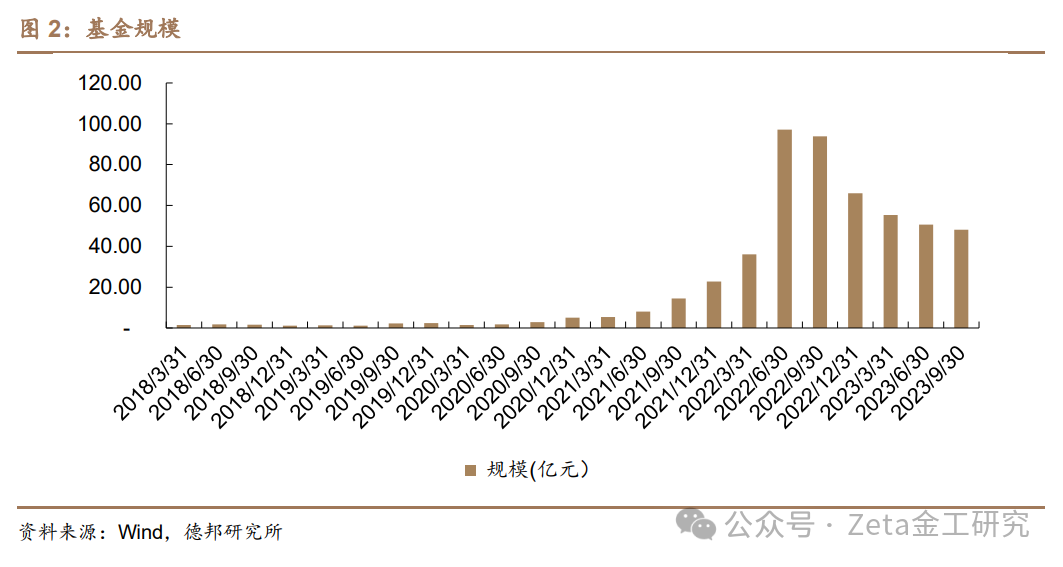

1.2.规模与投资者结构

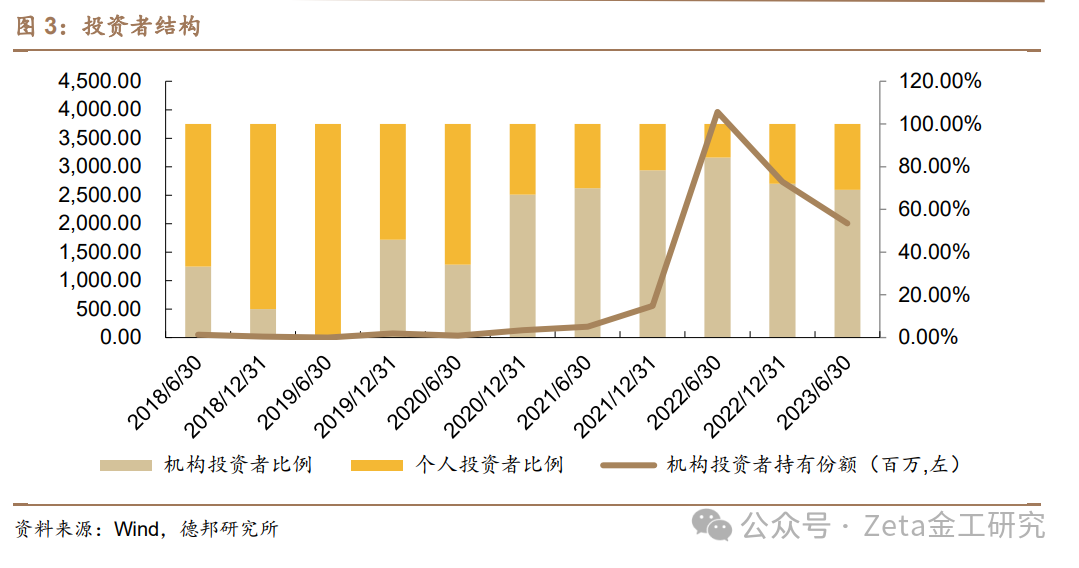

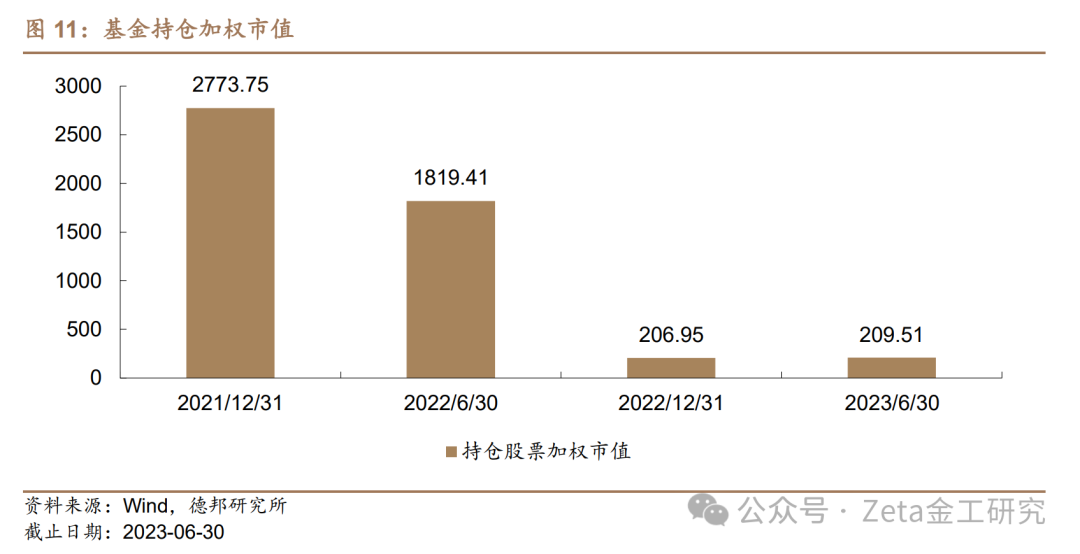

自基金经理任职以来(2017年2月18日)至2022年6月30日,基金规模出现大幅增加,随后有所下降。截至2023年9月30日,基金规模为48.08亿元。

2020年6月30日及之前,该基金机构投资者比例相对较低,少于个人投资者比例,之后机构投资者比例有所增加,并保持高于个人投资者比例。截止2023年6月30日,基金机构持股比例为69.13%。

1.3. 基金经理

1.3.1.基金经理简介

刘晓女士,上海财经大学金融学硕士。历任国海富兰克林基金管理有限公司研究助理、研究员、研究员兼基金经理助理、基金经理兼研究员。截止2024年1月12日,刘女士管理规模合计为68.85亿元。

1.3.2 基金投资理念

基金经理的选股理念为期望能够在未来两到三年的维度里选到成长性公司,并以合理的价格买入,伴随公司成长。整体上,基金经理的持仓具备持股分散、行业均衡、换手率低的特点,具备较为明显的底仓风格,期望成为投资者长期持有的品种。

根据基金2023年三季报披露,三季度,基金一直维持中性偏乐观的权益仓位,组合中采掘、电子、电气设备、机械等配置相对较多,总体在行业和风格配置上保持均衡,继续自下而上的深入研究挖掘个股。

1.4. 长期业绩

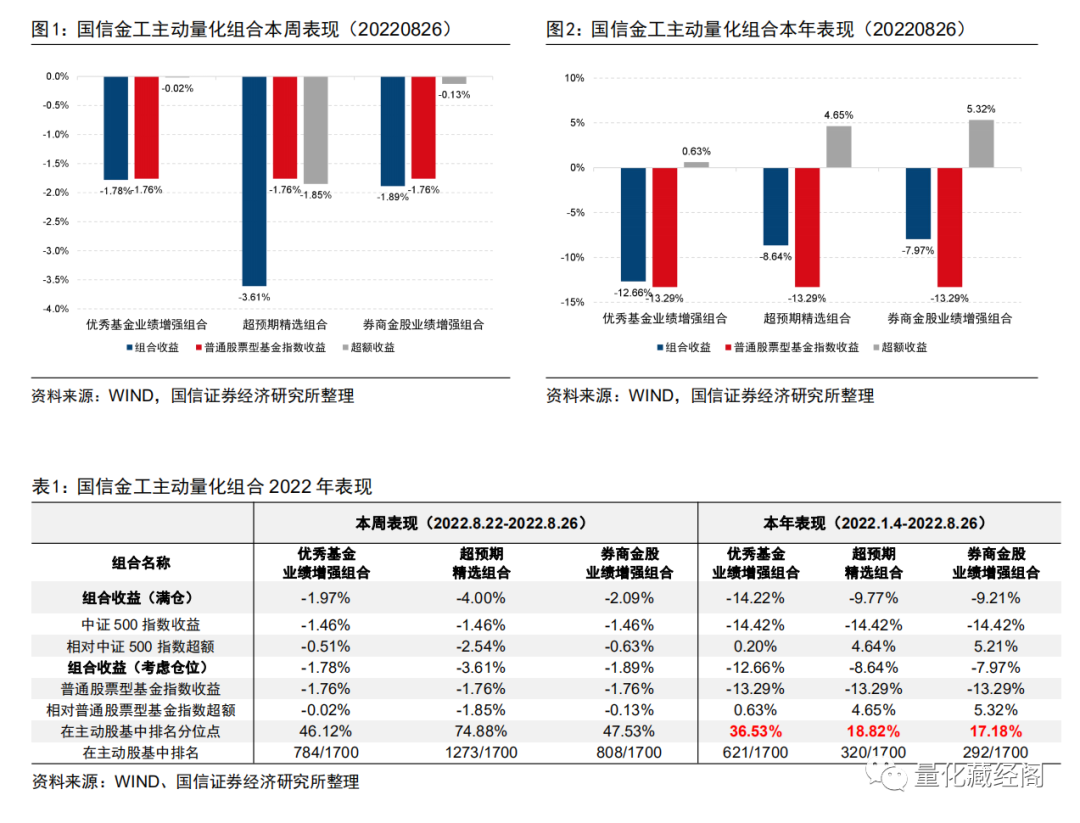

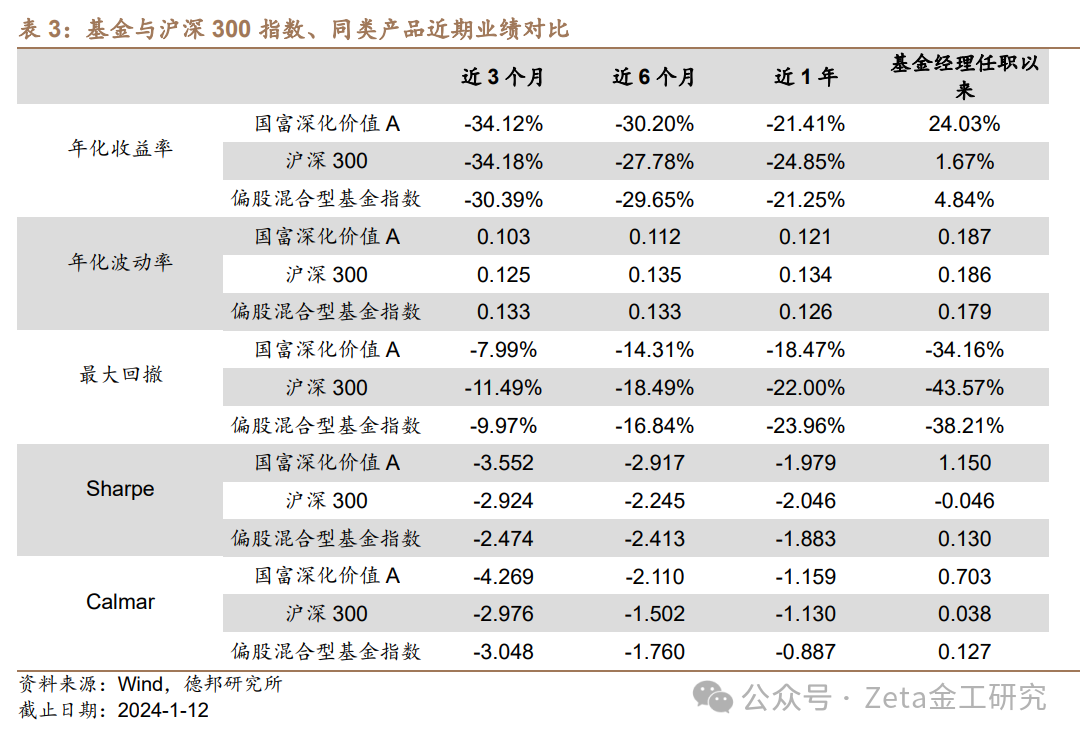

基金在年化收益方面,长期来看略优于同类基金,且跑赢沪深300指数。近1年,基金年化收益率和最大回撤分别为-21.41%和-18.47%,优于沪深300指数(-24.85%,-22.00%),年化收益与偏股混合型基金指数基本持平,但最大回撤明显更小。

1.5. 月度胜率

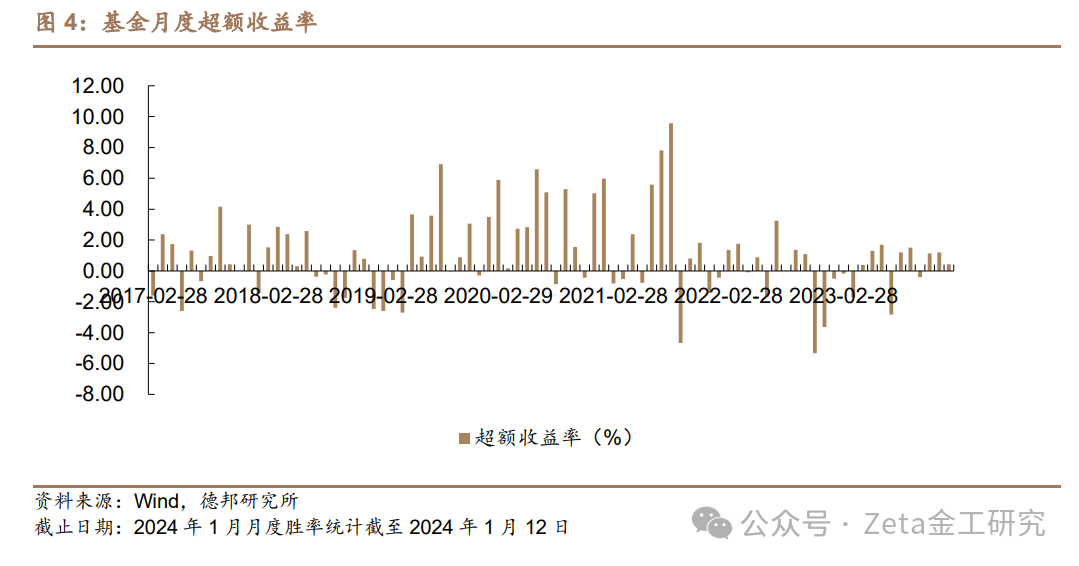

我们统计自基金经理任职以来,基金与沪深300的收益率:相对层面上,与沪深300相比,基金月度胜率为63.10%,平均月度超额收益率为1.08%,整体上能够较为较大概率跑赢沪深300;绝对层面上,基金月度正收益概率为58.33%。

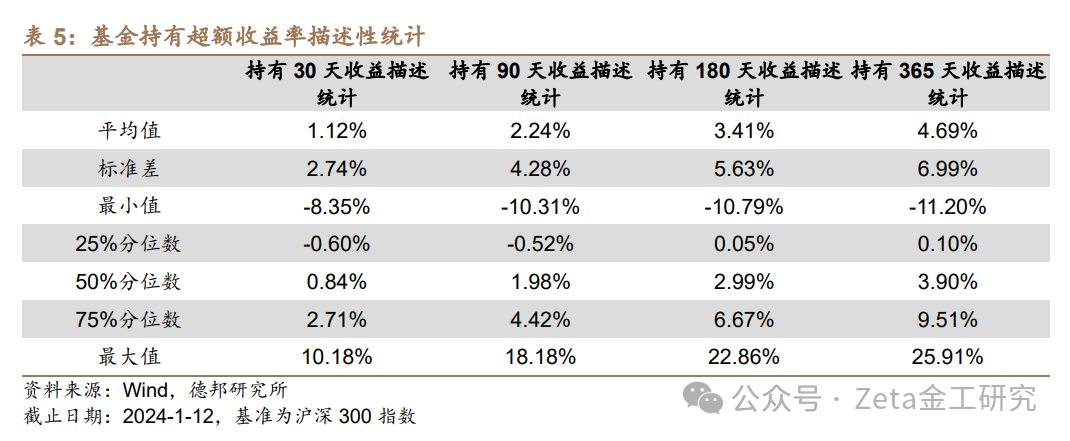

1.6. 持有体验

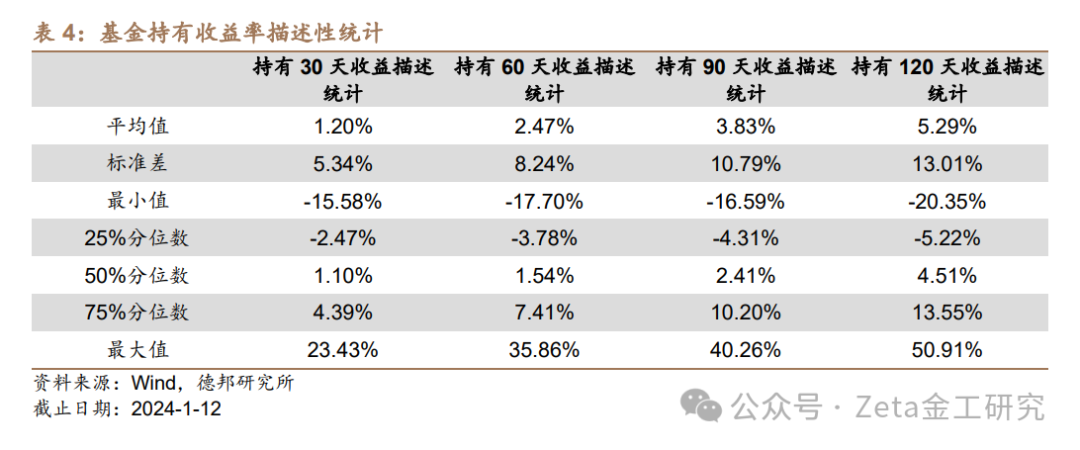

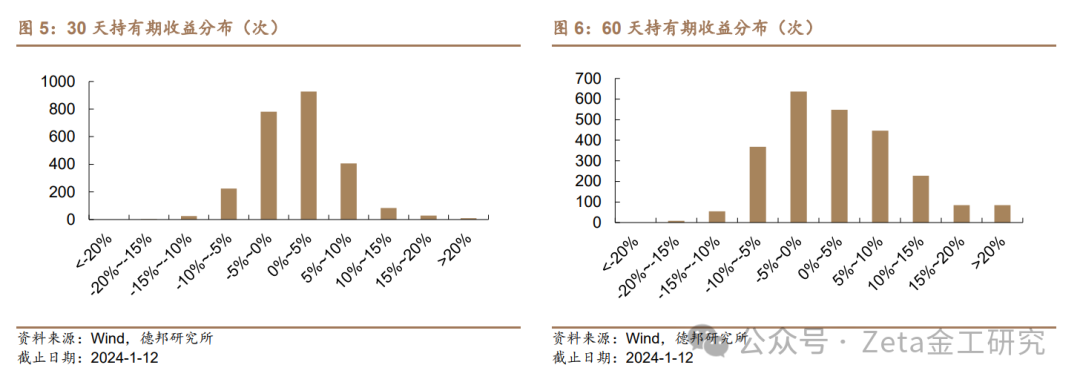

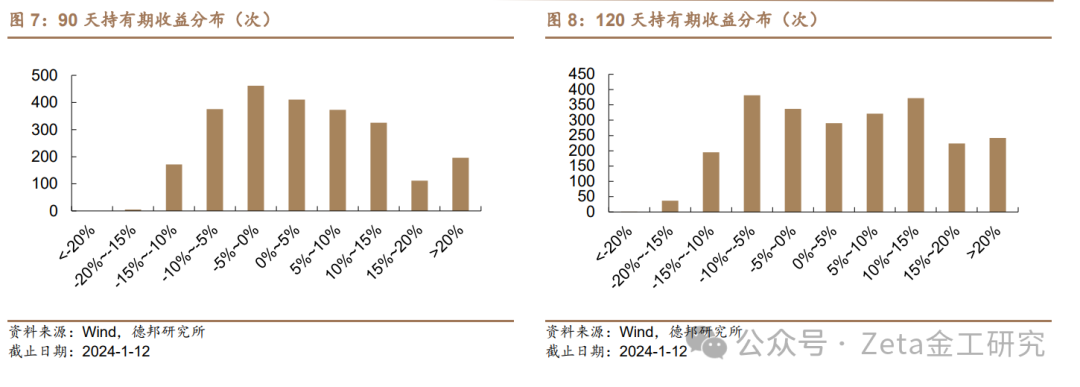

我们统计自基金经理任职以来,滚动平均绝对收益率和平均超额收益率的分布情况:基金持有30天、60天、90天和120天的平均收益分别为1.20%、2.47%、3.83%和5.29%,相较沪深300的平均超额收益分别为1.12%、2.24%、3.41%和4.69%。

为了更直观的体现滚动收益的分布,我们计算了区间内持有收益,并绘制直方图。从收益分布来看,长期持有该基金有较大概率获得正收益。平均来看持有120天获得正收益的概率为60.38%,获得正超额收益的概率为75.29%。

2.净值角度归因分析

2.1.风格分析

按巨潮风格指数划分,基金经理配置风格配置整体较为均衡。截至2023年12月31日,基金偏好配置价值股。

2.2. Fama五因子暴露情况

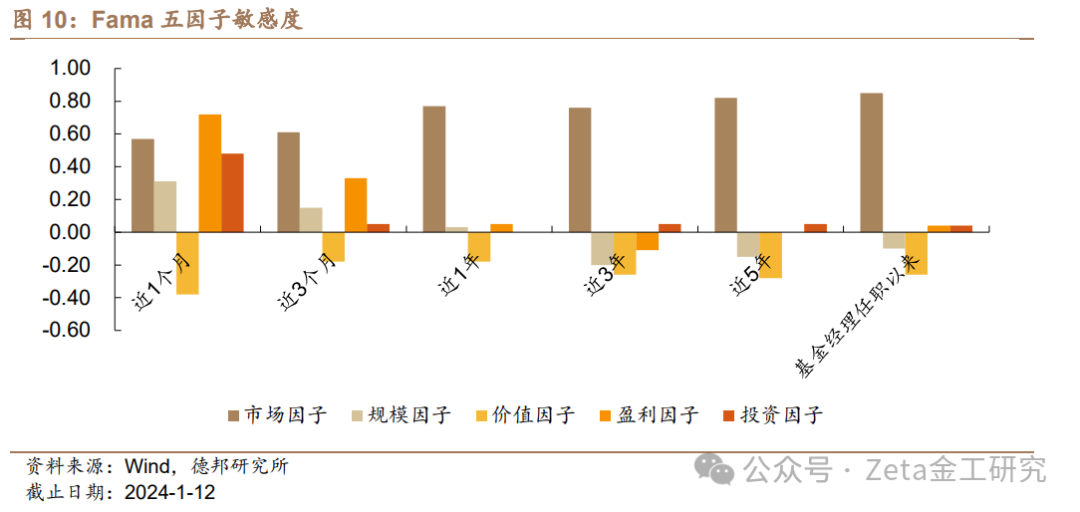

根据Fama五因子的表现来看,基金经理任职以来,除市场因子外,短期盈利因子暴露明显。

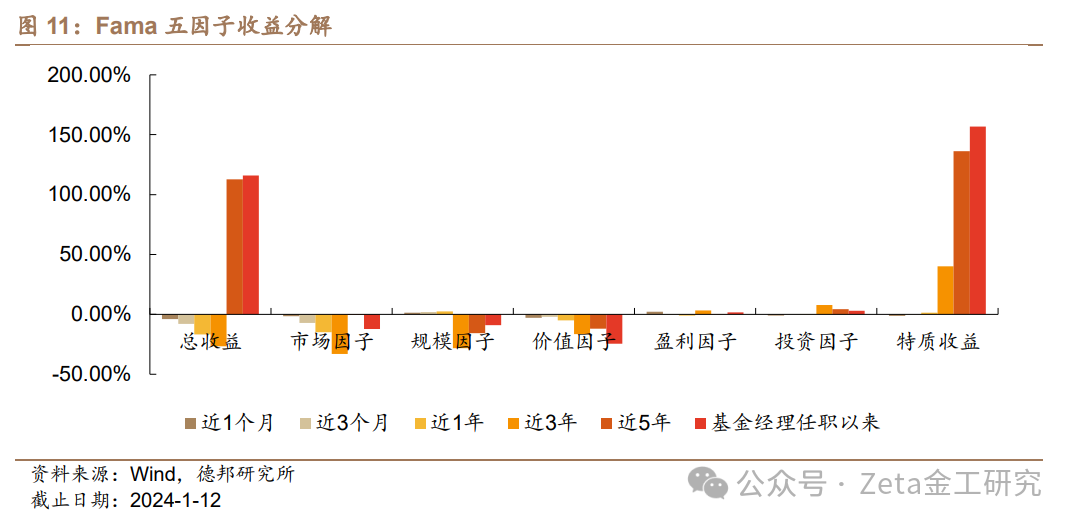

从Fama五因子收益分解来看,长期来看特质因子给基金带来了明显的正向收益。

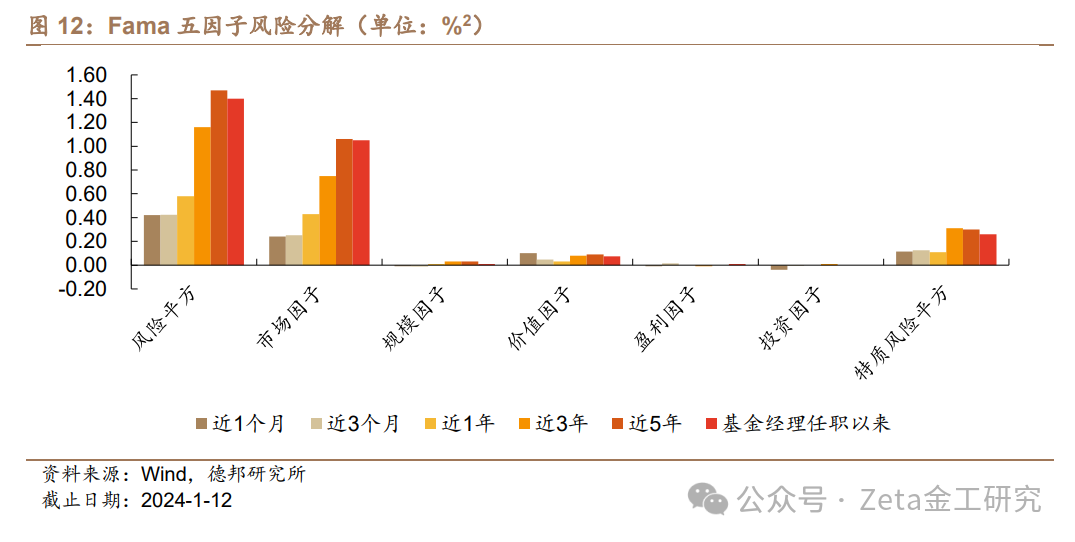

从Fama五因子风险分解来看,除市场风险因子外,基金的风险暴露在特质因子较多,尚有其他风格未被发掘。同时,价值因子也有一定暴露。

3.资产配置

3.1. 权益仓位情况及持股集中度分析

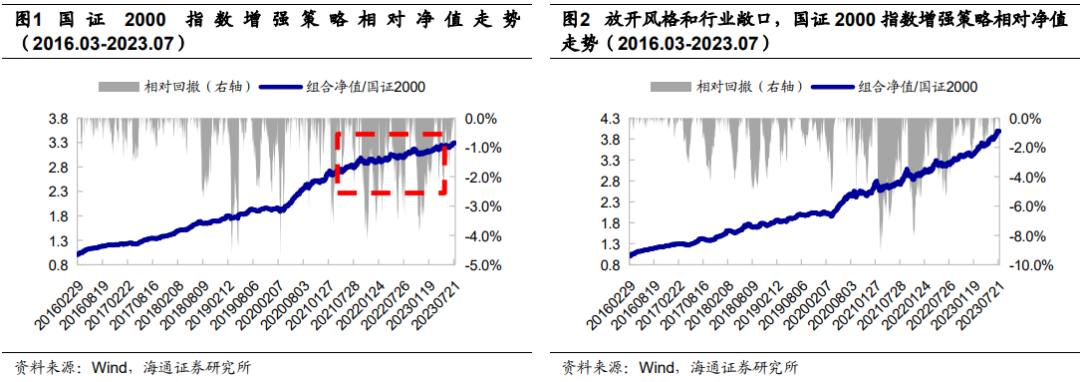

历史来看,基金经理会视市场行情对权益仓位做一定调整,但幅度不大。如2017年3月底至2018年12月底,沪深300、国证2000下行,基金权益仓位有所下降;随后沪深300与国证200震荡上行,权益仓位同样波动增加。2023年3月底截至2023年9月30日,沪深300、国证2000整体下行,权益仓位下降。截至2023年9月30日,平均权益仓位为80.07%。

整体看来,基金经理持股集中度与市场行情同样具备一定相关性,但整体上,基金前十大重仓股持仓占比在30%左右,持仓集中度整体不高,持股较为分散。

3.2.板块配置

我们将中信一级行业归类为:上游原料、中游制造、下游消费、基础建设与运营、TMT、大金融、综合七大板块。

从板块来看,截至2023年6月30日,与全部A股各板块总市值占比相比,基金经理板块配置较为均衡。近3年,基金整体倾向于重点配置中游制造板块,制造板块是基金经理长期深耕的板块。其次,下游消费板块配置也相对较高。截止2023年6月30日配置中游制造和下游消费板块比例分别为22.17%和25.82%,此外2023年上半年表现较好的TMT板块配置占比也较高,为23.27%。

4.风险提示

宏观经济变化风险;政策环境超预期变动风险;指数系统性下跌风险。

报告信息

证券研究报告:《国海富兰克林基金刘晓:坚守底仓风格,推荐关注国富深化价值A——德邦金工基金经理系列研究之十一》

对外发布时间:2024年1月23日

分析师:肖承志

资格编号:S0120521080003

邮箱:xiaocz@tebon.com.cn

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

金工团队简介

肖承志,同济大学应用数学本科、硕士,现任德邦证券研究所首席金融工程分析师。具有6年证券研究经历,曾就职于东北证券研究所担任首席金融工程分析师。致力于市场择时、资产配置、量化与基本面选股。撰写独家深度“扩散指标择时”系列报告;擅长各类择时与机器学习模型,对隐马尔可夫模型有深入研究;在因子选股领域撰写多篇因子改进报告,市场独家见解。

林宸星,美国威斯康星大学计量经济学硕士,上海财经大学本科,主要负责大类资产配置、中低频策略开发、FOF策略开发、基金研究、基金经理调研和数据爬虫等工作,2021年9月加入德邦证券。

温瑞鹏,中山大学本科,复旦大学金融学硕士,曾就职于信达证券、东亚前海证券。研究方向:基金研究、基金经理调研。

路景仪,上海财经大学金融专业硕士,吉林大学本科,主要负责基金研究,基金经理调研等工作,2022年6月加入德邦证券。

王治舜,香港中文大学金融科技硕士,电子科技大学金融+计算机双学士,主要负责量化金融、因子选股等工作,2023年1月加入德邦证券。

陈曼莲,华南理工大学金融学硕士,电子商务+计算机双学士,主要负责基金研究、基金经理调研等工作,2023年7月加入德邦证券。

重要说明

本篇文章来源于微信公众号: Zeta金工研究