基金什么时候该加仓

基金,到底什么时候该加仓?

这个问题我想应该困扰了太多太多的基民。

许多基民,尤其是基金小白,往往不是下跌中加仓得太早,就是牛市后期加仓的太晚,无论哪一种都只会加剧随后下跌中的悲剧。

所以,这里我们就来聊聊科学的加仓思路。

EarlETF老读者都知道,我是多策略的拥趸,当然低情商的玩家,也会称其为“精分”。

本文依然是如此,会从“逆势低估值”和“顺势趋势”两个视角,去讨论两种截然相反,但可以互补的加仓思路。

逆势低估值

“逆势”,也就是在下降趋势中加仓。

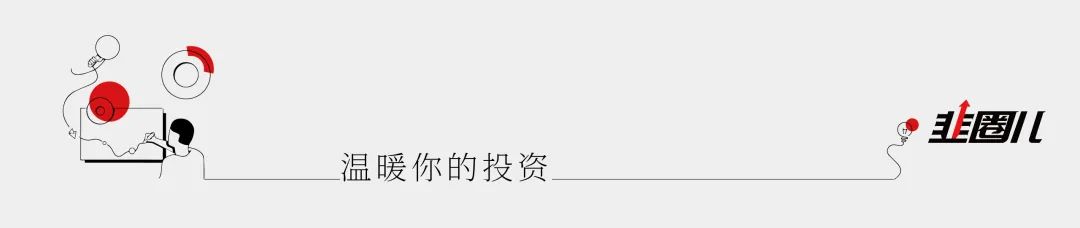

这事儿,我相信不少基民没少干——但他们往往都没遵循后三个字“低估值”,往往是稍微有些下跌就开始加仓,越买越套。这种悲惨,你问问身边在 2021 年到 2022 年加仓过医疗、中概的基民,就知道了。

所以,逆势加仓,得等到估值足够低,下行风险比较小的时候,才合适。

目前主流的逆势低估值加仓,一般是基于估值百分位或者是股债性价比。

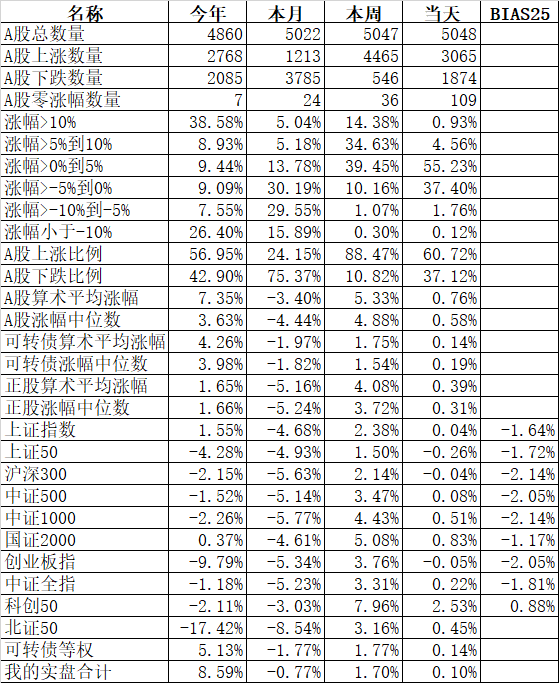

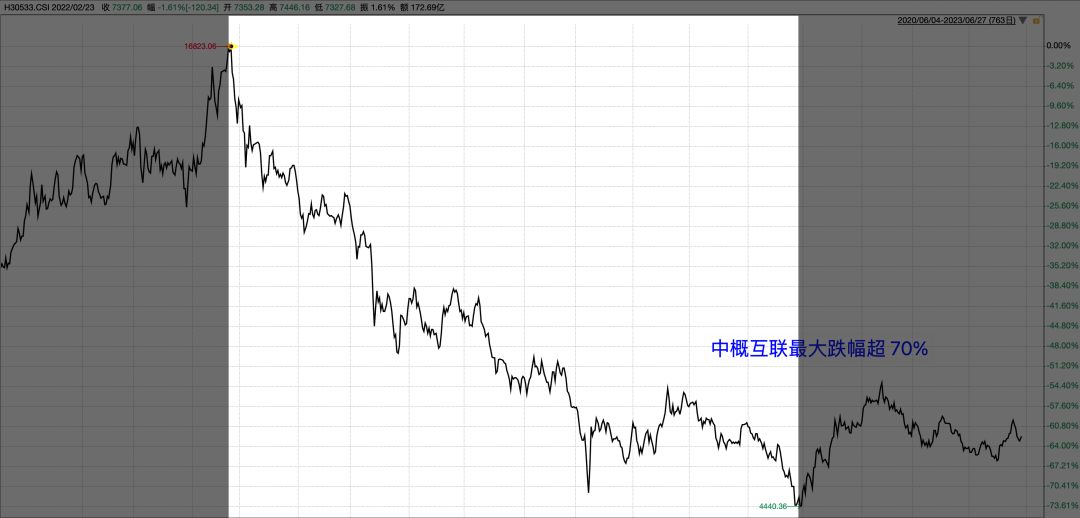

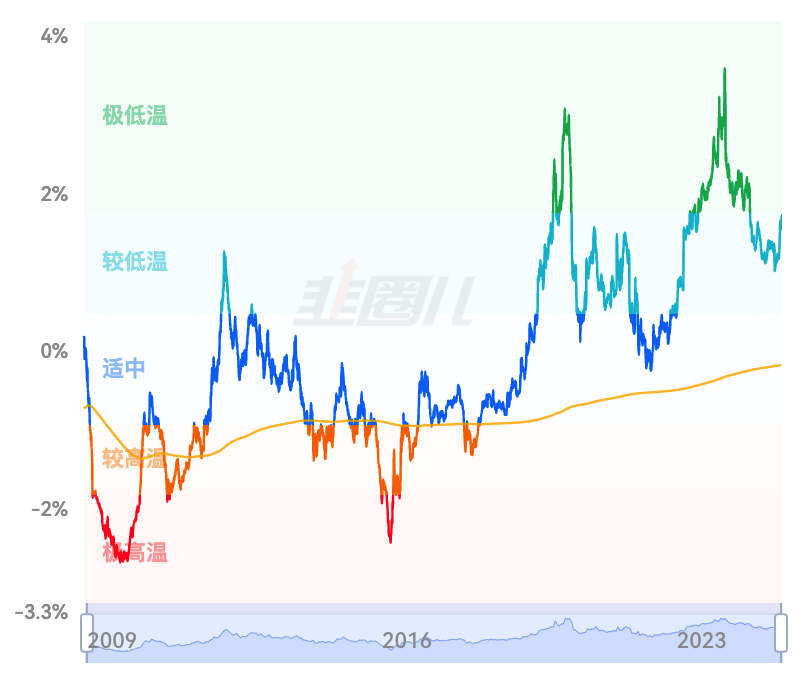

比如下图是韭圈儿的股债性价比,是沪深300指数的市盈率倒数与十年期国债收益率的差值,你可以看到如果在绿色“极低温”区域加仓,长期收益潜力,都是不错的。

但是,低估值加仓,适应性是个问题。

沪深300指数之所以可以这么用,因为作为成熟蓝筹股的代表,这十几年的运作,规律性比较强。但 A股作为一个新兴市场,其实更多的各种无序性。

比如换成中证500指数,你就会发现这套逻辑的准确度大大降低。毕竟,沪深300指数蓝筹股的投资者可能还在乎与债市的比价效应,类似中证500指数小盘股,就更在乎成长性和投机性。

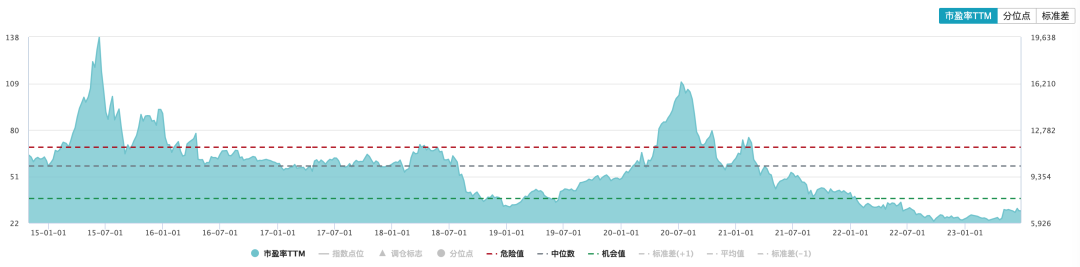

如果是行业指数,由于行业冷暖的变迁,市盈率等估值体系更不稳定。下图是中证医疗的历史市盈率走势,可以看到 2021 年开始的这波调整,市盈率是大大低于此前的历史水平,也低于 2019 年起步时的水平,但这无法阻挡指数的继续下降。

逆势低估值,另外一个考验则是:估值低了未必马上会上涨,可能要煎熬好几年。

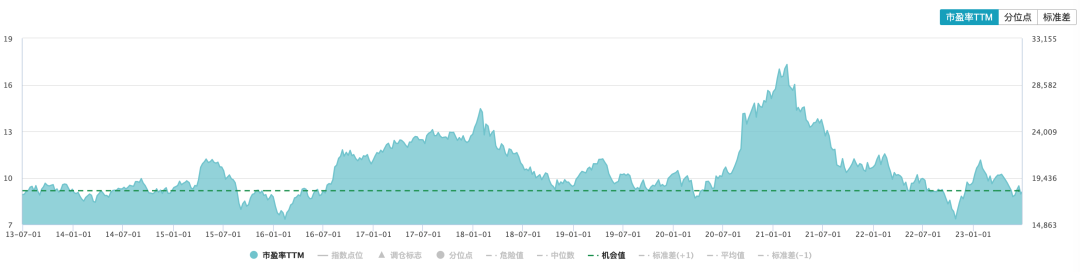

下图是恒生指数的历史市盈率图,可以看到 2013 年至 2016 年之间,恒生指数的市盈率长期在 9 倍左右的位置,虽然这是一个很好的加仓点位,但真正要享受上涨的喜悦,却要 2016 年年中之后,必须有足够的耐性。

虽然逆向低估值加仓,有这些那些的小毛病,但依然是对普通基民最合适的一个加仓策略,只要你买的够低,有足够的耐性,长期收益总能比瞎买更高一些,风险更小一点的。

不过,这种思路,最好还是搭配行业均衡分散的全市场主动型基金,或者是宽基指数(增强更好)来事实,避免出现赢了指数,却输了基金收益的悲剧。

需要补充的是,逆势低估值加仓,其实还可以和类似 RSI 之类的逆势技术指标配合。当估值已经处于低估的时候,挑选类似 RSI 跌到 30 之类的相对低值杀入,或许可以获得更好的加仓点。

顺势趋势

上面说到的“逆势低估值”加仓思路,其实近年各类基金投顾推广之下,也算是显学了。所以我就简单介绍,并提到几个局限性。

相比之下,“顺势趋势”或许是基民要学会的进阶版加仓思路。

所谓顺势趋势,就是仅在市场处于上升趋势的过程中加仓,不去接下跌中的飞刀。

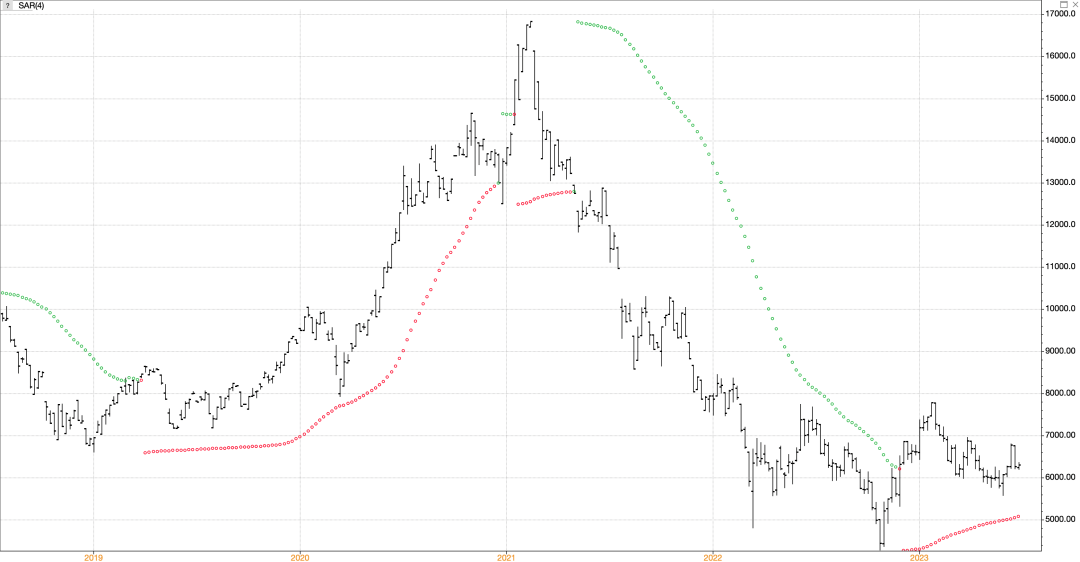

先来一张“宝藏图表”,下图是万得偏股基金指数 2005 年迄今的周线图,叠加了 SAR 指标。SAR 是什么,之前有介绍。没看过的朋友只要记住,这是一个择时指标,红点时候持有,绿点时候离场。

仔细看见过去十几年 SAR 给出的信号,虽然偶有打耳光的时候,但大多数时候还是能帮你抓住主升浪,同时规避最可怕的下降趋势。

如果我们将图表放大至 2019 年开始的这波牛熊,你会发现信号干净利落,2019 年 3 月 1 日后入场,2021 年 2 月 26 日后离场,上涨的赚到了,随后的回撤也规避了。当然,眼尖的你应该也看到了,目前偏股基金指数的 SAR 依然是“空”,也就是从主动型基金整体角度,按照顺势趋势加仓的思路,还没到加仓的时点。

PS:在三大宽基中,沪深300指数的周线 SAR(下图)在年初翻多了,但中证500指数和中证1000指数,尚未翻多。

作为一个择时信号,SAR 最理想的当然是刚刚翻多的时候加仓,但其实只要在红点时,都可以定投或者加仓。

这种加仓,又可以分为两种。

第一种,顺势中的逆势。比如虽然周线 SAR 翻多,但随后出现回调,但 SAR 信号并未翻空,这时候比信号刚出现时其实点位更佳,可以加仓。

第二种,顺势中的顺势。哪怕是在估值已经开始离谱的时候,作为趋势投资者依然不应该离场甚至可以小幅度的加仓——无论 A股还是美股都告诉我们,一波牛市的疯狂程度,往往会超出估值的束缚和理性的预期。

但请牢记,顺势加仓的可靠性,这一切的前提都是一旦信号翻空,你就要坚决割肉离场。

顺势加仓,我上面用的是周线 SAR 作为例子。但其实顺势技术指标有很多种,比如均线、MACD、动量等等,这个每个交易者都有各自的偏好,周线 SAR 只不过是我觉得信号少,对普通基民小白更合适。

顺势加仓,另一个好处就是普适性。因为纯粹基于技术指标,所以什么指数其实都可以使用。还是以让许多人胸闷的中概互联 50 指数为例,如果你按照 SAR 信号来加仓,应该不会太悲剧。

当然,还要提醒一句,任何技术指标,用在行业指数上,稳定性都会比宽基指数差一点,错误信号的几率也大点。

比如中证医疗的周线 SAR,下图可以看到今年初就有一波错误信号。

所以最好是同时在一批行业上同时使用,取长补短,避免单一行业信号错误的打击;或者是改为日线 SAR 信号,增加频数也是一个思路。

关于顺势趋势加仓,一个重大的缺陷就是,你不太可能买在底部,毕竟要顺势,就是需要有一定的上升幅度来印证趋势,这时候距离底部可能已经有一定的涨幅了。

但这其实也是顺势趋势加仓的理念所在,顺势而为,随波逐流,通过放弃对抗趋势来控制回撤。

放弃完美 拥抱精分

逆势低估值加仓和顺势趋势加仓,没有对错之分,甚至可以说是一枚硬币的两面。

在我看来,一个进阶基民要想获得更好的加仓体验,不妨放弃完美主义,采取一个“精分”的思路,同时采用这两种加仓。

每当你有一笔可加仓资金的时候,不妨50%资金根据逆势加仓的思路,在低位买入;但与此同时,剩下的 50%则储备着,等到趋势明朗了再加仓。

这样无论是遇到跌跌不休甚至世纪大跌(类似 2008 年)还是浅尝即止的下跌,你都能有一定的仓位去应对加仓。

从现在起,可以直接在京东App上买基金啦!

打开京东App在搜索栏输入“京东基金”,

点击“买基金,来京东”即可进入基金频道。

超140家基金公司接入,12000+支基金覆盖,

专业投研团队专业严选优质基金,

申购费率1折起,多种用户福利让你省更多,

正规持牌基金代销机构大平台,可信赖!

现在来京东App搜索“京东基金”可以领京豆,天天搜天天都能领!

点击“阅读原文”查看更多

本篇文章来源于微信公众号: EarlETF