大国崛起之重器,中韩半导体有望掘金

摘要

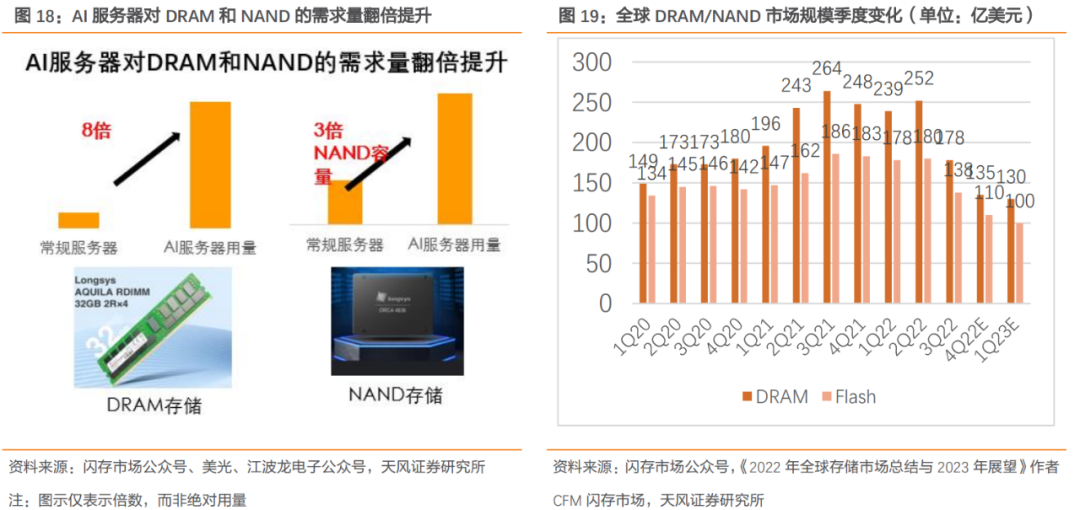

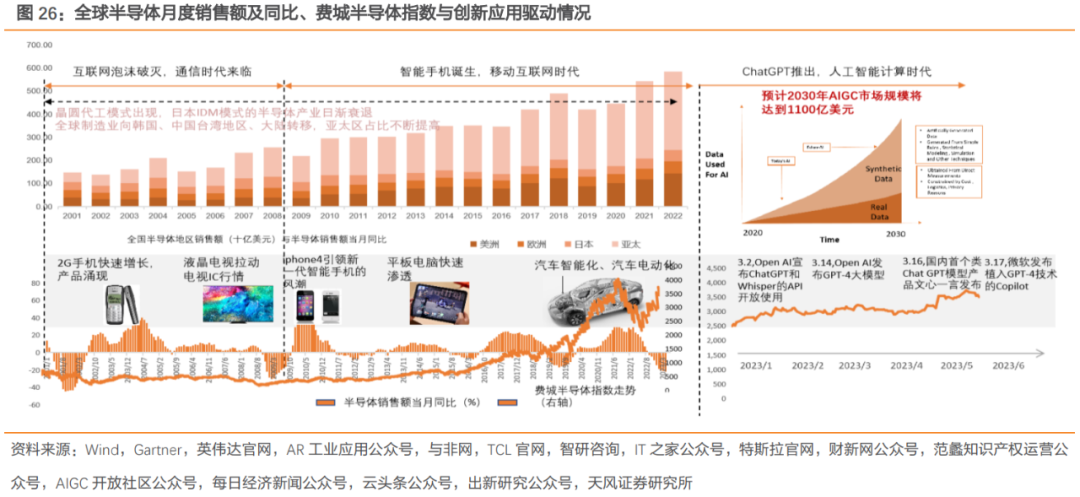

ChatGPT风云际会,AIGC为电子产业带来新一轮机遇,以半导体为基础的高算力、高存力需求迭起。随着AIGC技术与应用的演化迭代,“大模型”和“多模态”逐渐成为AIGC发展的大势所趋。我们认为AIGC有望成为继智能手机、汽车电动化&智能化之后的关键应用,引领基于算法、算力、数据为基石的新一轮科技创新周期。Gartner预计2030年AIGC全球市场规模将达1100亿美元。根据美光,Al 服务器可以拥有常规服务器八倍的DRAM容量和三倍的NAND容量,伴随AI应用需求提升,有望驱动存储需求增长。

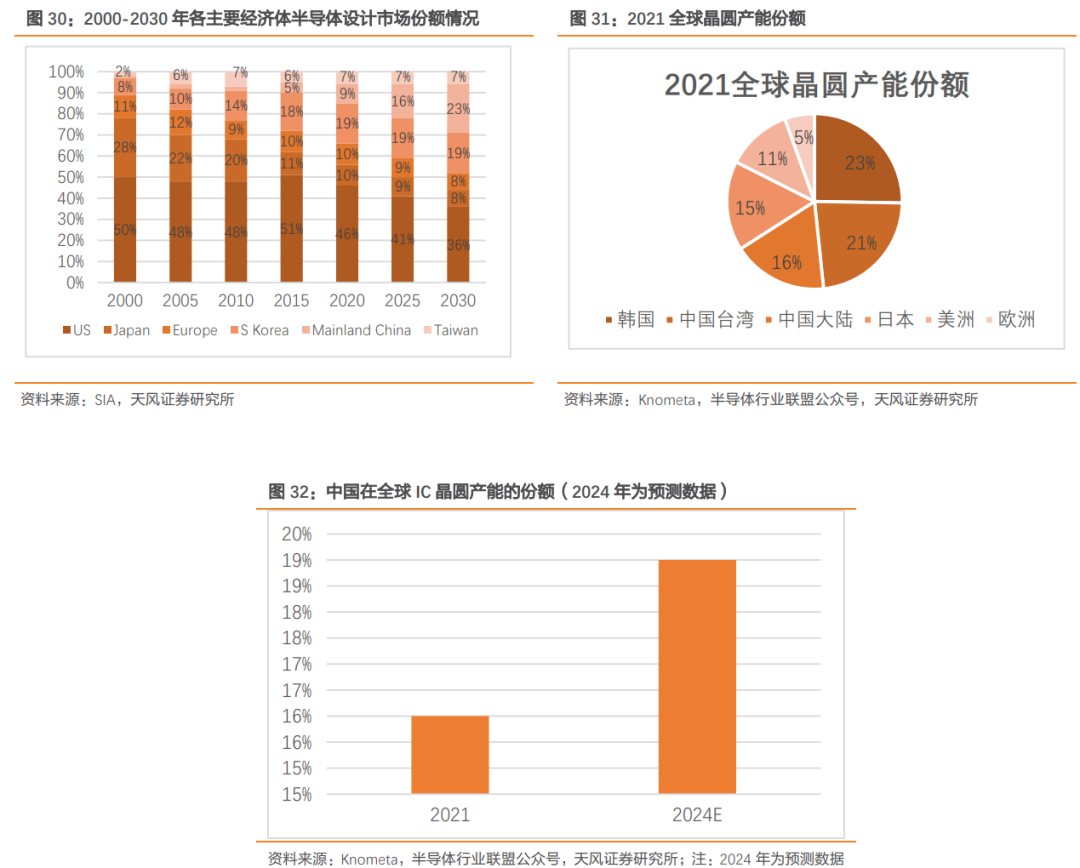

国际形势不确定性加剧,中国&韩国政策引领+头部企业带动,保证半导体全产业链的供应安全是大势所趋。外部形势趋紧,美国对我国半导体产业限制逐步由设计转移到制造。看好政策引导下中国科技产业依照芯片设计、晶圆制造、设备材料、EDA/IP+零部件次序逐步实现国产替代, 形成软件、硬件、芯片一体化发展格局,打造中国科技新生态。韩国方面,政府和企业均加大芯片行业投资,建设系统半导体产业集群,利好上游设备零部件环节的产业建设。

中韩半导体指数的三大投资价值:

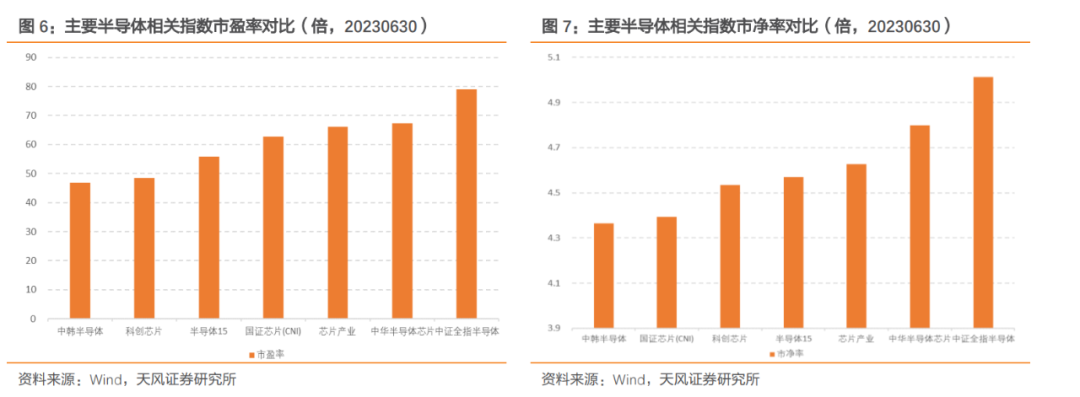

(1)中证韩交所中韩半导体指数(简称“中韩半导体”)成份股覆盖国际半导体龙头企业,重点布局处于半导体产品及设备细分的领域。对比其他主要半导体相关指数,中韩半导体指数估值相对较低,今年以来业绩表现较优,超过其他半导体相关指数。

(2)重仓龙头存储公司,有望充分受益存储行业业绩及估值修复、及AI产业发展带动下的广阔市场空间。从中韩半导体指数成分股配置来看,其重仓龙头存储公司三星和海力士,分别位列世界半导体&存储公司第一名和第三名,同时重仓国内存储公司兆易创新。

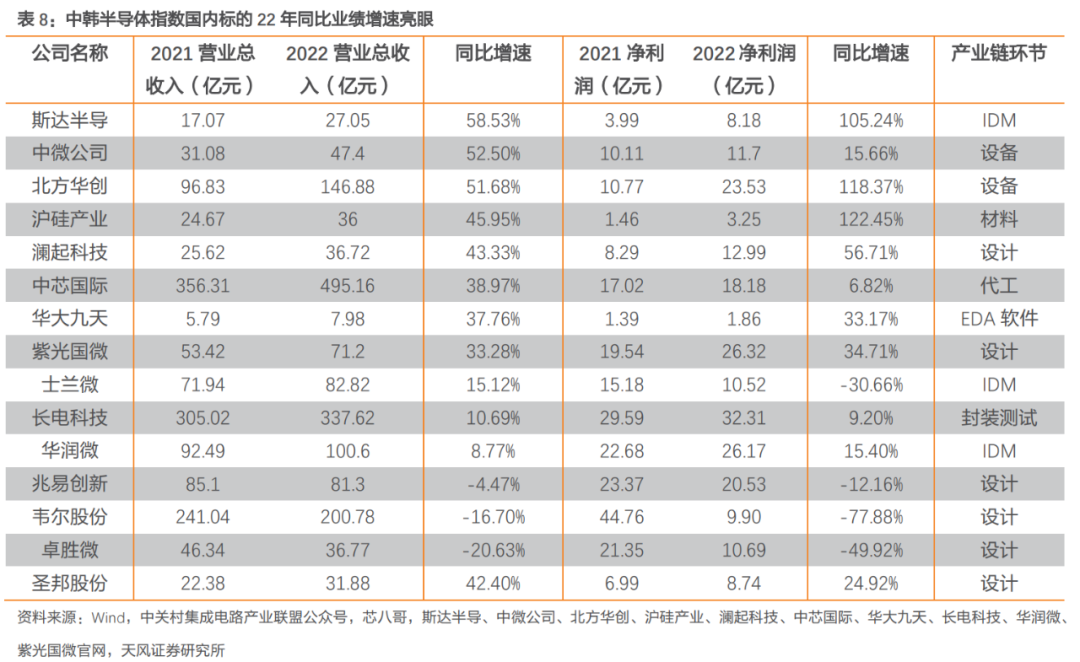

(3)数量精简,但都是绝对龙头公司,下行周期业绩韧性强,同时率先受益周期复苏、国产替代及AI产业创新趋势。从成分股构成来看,成分股数量精简,但大多为中韩半导体设备、材料、代工、设计环节的龙头公司,除位列世界半导体&存储公司第一名和第三名的三星和海力士外,还包括DB HITEK(韩国代工公司)、HANMI(韩国后道视觉贴装设备龙头)、北方华创和中微公司(国内设备龙头)、中芯国际(国内代工龙头)、沪硅产业(国内材料龙头)。下行周期,龙头公司业绩韧性强,中韩两国成分股22年度业绩均表现亮眼,同时当前来看,有望率先受益国产替代、周期复苏和AIGC创新带来的产业机遇。

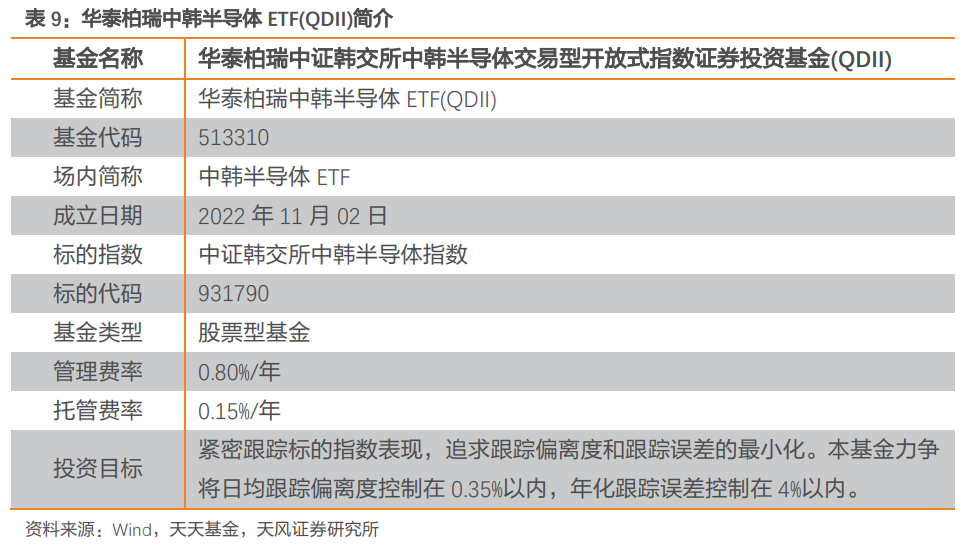

华泰柏瑞中韩半导体ETF(QDII) (基金代码“513310”,场内简称“中韩半导体ETF”)成立于2022年11月2日,跟踪中韩半导体指数,管理费率为0.80%,托管费率为0.15%。

1. 大国崛起之重器,中韩半导体有望掘金

1.1. 中韩半导体指数介绍

中证韩交所中韩半导体指数(简称“中韩半导体”)由中证半导体15指数和KRX半导体15指数按照等权重合并组成,反映沪深市场和韩国市场半导体产业龙头上市公司证券的整体表现。指数样本每半年进行一次权重再平衡,时间分别为每年6月和12月的第二个星期五的下一交易日。

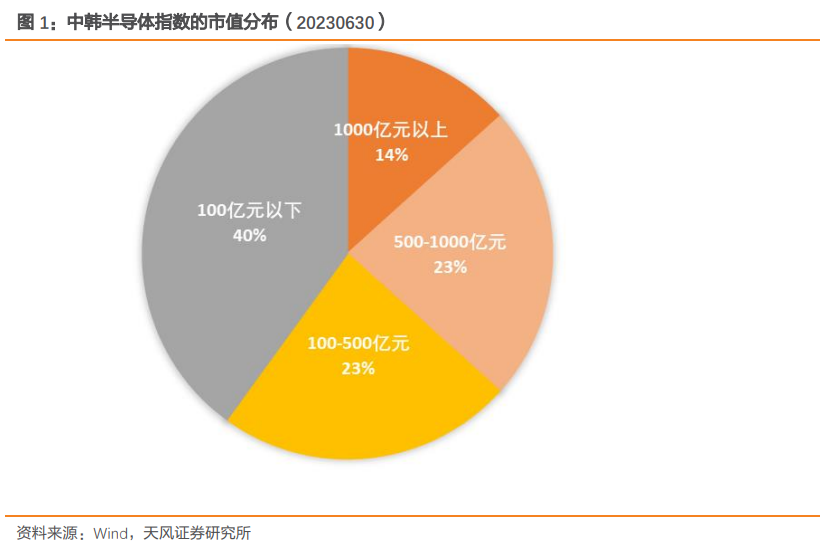

1.1.1. 市值分布

截至2023年6月30日,中韩半导体指数成份股总市值分布在100亿元以下的有12只,数量占比40%;总市值分布在100亿元至500亿元之间的有7只,数量占比23%;总市值分布在500亿元至1000亿元之间的有7只,数量占比23%;剩余4只成份股总市值分布于1000亿元以上,合计数量占比14%,其中SAMSUNG ELEC、SK HYNIX和中芯国际总市值均超4000亿元,均为国际半导体龙头企业。

1.1.2. 聚焦半导体板块

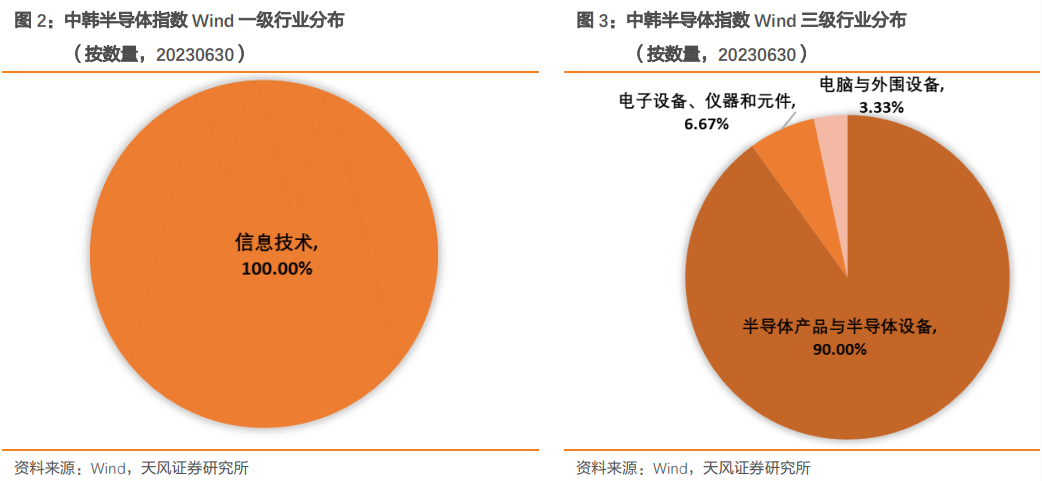

截至2023年6月30日,按Wind一级行业分布,中韩半导体指数成份股聚焦于信息技术行业;按Wind三级行业分布来看,该指数成份股主要覆盖三个行业,其中90%的成份股分布于半导体产品与半导体设备行业,其次为电子设备、仪器和元件行业(6.67%)和电脑与外围设备行业(3.33%)。整体来看,该指数聚焦半导体相关行业,重点布局处于半导体产品及设备细分领域。

1.1.3. 估值具有相对优势

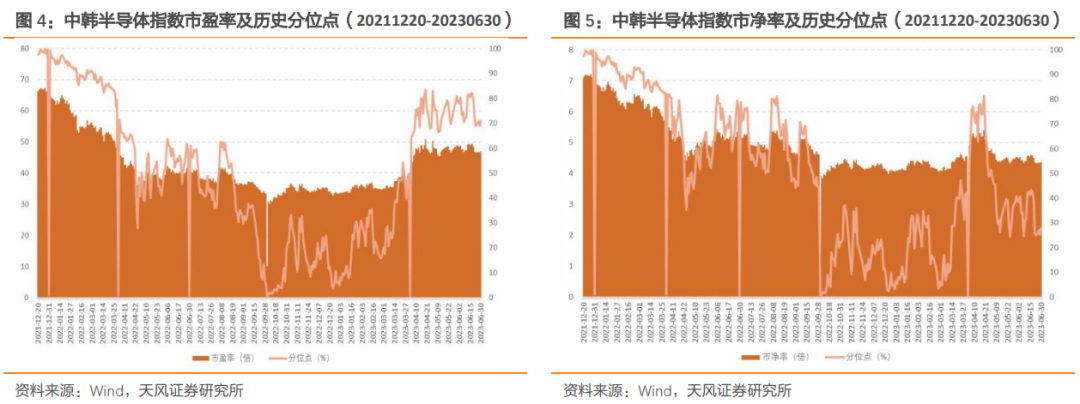

从估值水平来看,截至2023年6月30日,中韩半导体指数的市净率为4.36倍,市盈率为46.88倍;以2021年12月20日至2023年6月30日为样本期,该指数市净率的历史分位点为27.91%,市盈率历史分位点为71.00%。

1.1.4. 业绩表现良好

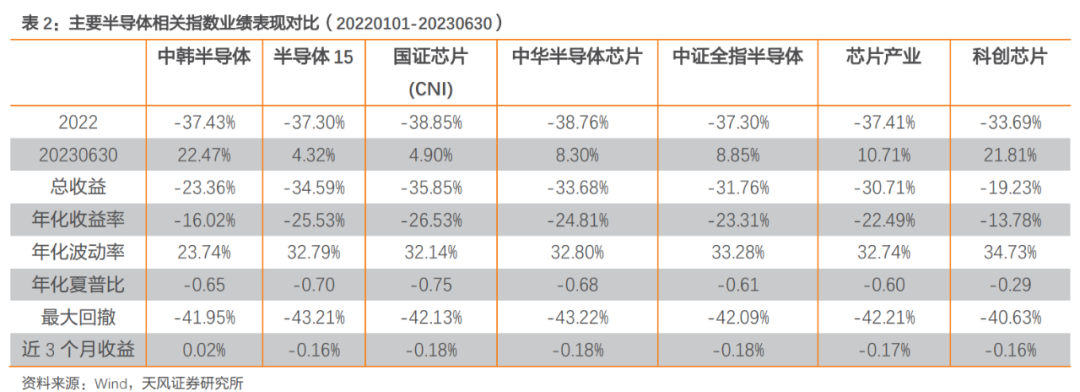

以2022年1月1日至2023年6月30日为样本期,中韩半导体指数年化收益率为-16.02%,夏普比为-0.65,波动率为23.74%%;2023年以来,中韩半导体指数上涨22.47%,业绩表现明显优于其他几只国内主要半导体指数,业绩表现相对较好。

以2022年1月1日至2023年6月30日为样本期,中韩半导体指数净值为0.77,高于半导体15、国证芯片(CNI)、中华半导体芯片、中证全指半导体和芯片产业指数。

1.2. 中韩半导体指数优势:看好存储&龙头成分股率先受益周期复苏、AI创新及国产替代

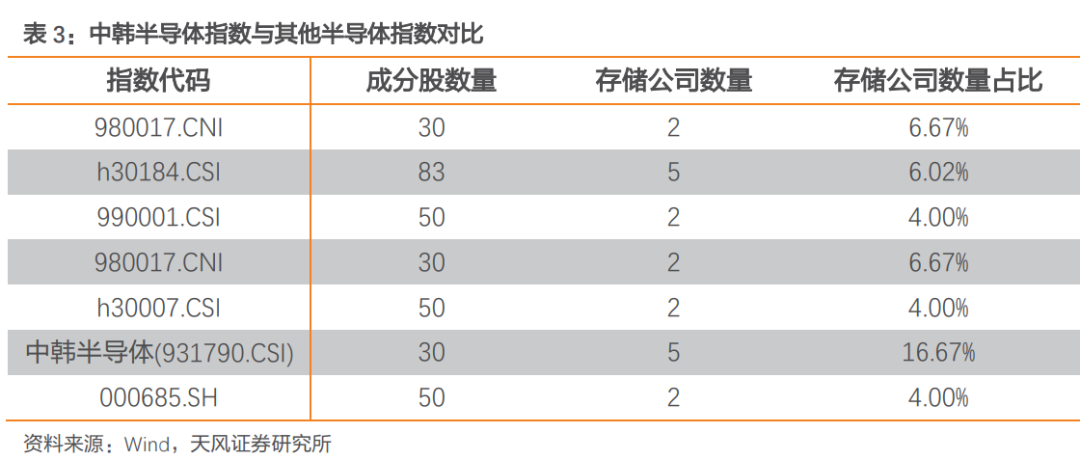

对比:中韩半导体指数与其他半导体相关指数相比来看,成分股数量最为精简。成分股结构来看,主要为存储类公司和产业链各环节的龙头公司。其中存储公司数量占比达16.67%。

对比来看,我们认为中韩半导体指数相较其他半导体指数有如下几个方面的优势:

1)重仓存储公司,收获反弹期股价红利:相比其他半导体指数,中韩半导体成分股中存储公司数量占比均有显著优势,深度受益存储周期复苏趋势,收获业绩反弹前的股价红利。三星、海力士重仓配置,年初至2023年6月30日收盘涨幅达30.56%/53.60%。

2)设备材料强者或将愈强:相比其他半导体指数,囊括设备材料类韩国成分股,相关公司在全球市场地位居前,同时布局部分空白设备、材料和零部件领域的国产替代,作为第二增长曲线的推动效果显著、强者或将愈强。

3)成分股精简但均为龙头,显著受益国产半导体三大周期:相比其他半导体指数,成分股囊括了中国国内半导体设计、代工、设备、材料、封测领域的绝对龙头公司,显著受益国产替代、AIGC产业创新和库存去化行业复苏的三大周期。

1.2.1. 中韩半导体指数韩国标的:集中于存储、代工、设备领域,业绩增速亮眼

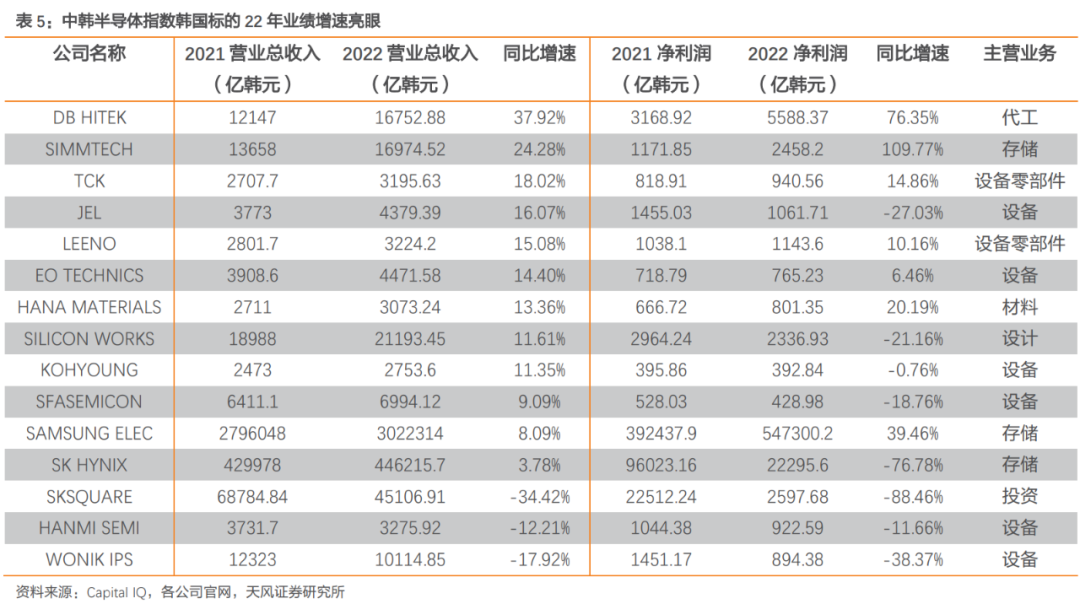

中韩半导体指数中的韩国标的集中于存储、代工、设备领域,22年业绩同比增速亮眼,其中DB HITEK营收同比增速最高,达到37.92%。净利润同比增速76.35%。SIMMTECH净利润同比增速最高为109.77%;营收同比增加24.28%。

1.2.2. 韩国半导体市场:两家公司占据半导体市场前三,政府+企业双轮驱动发展

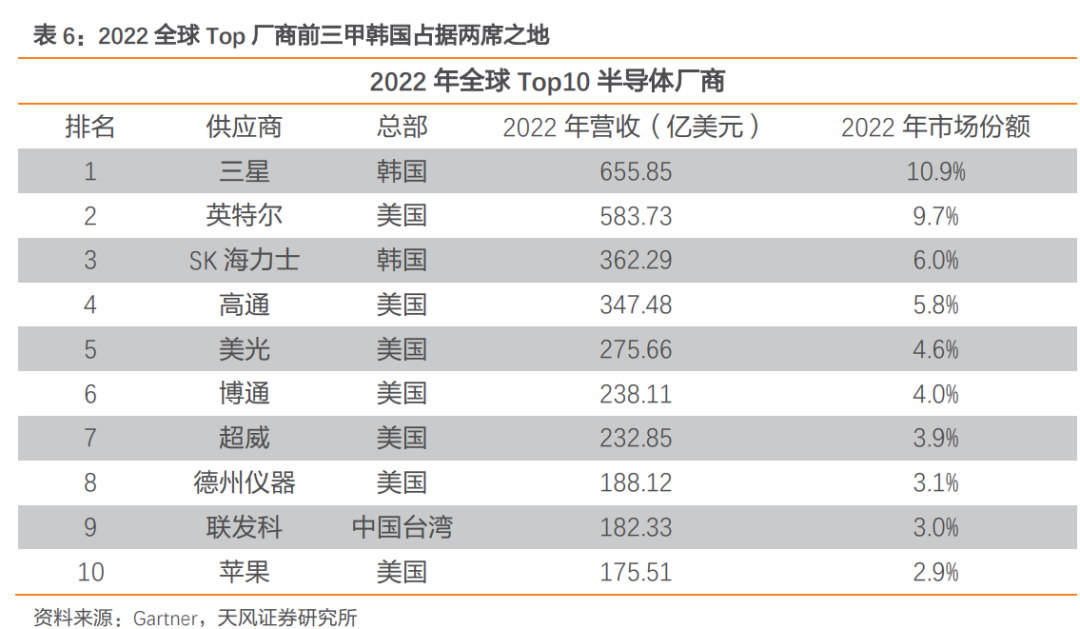

体量大,名列前茅,增速快。2022年全球十大半导体厂商中,韩国占据2家,且分别位于第一名和第三名,接近全球市场份额的1/5。

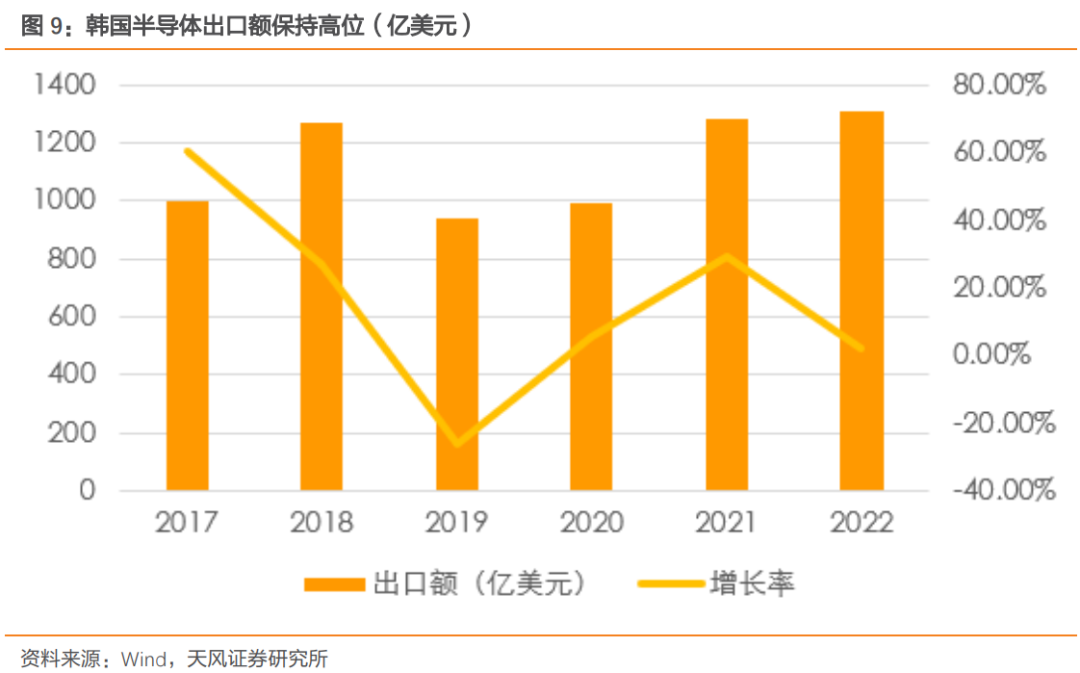

复盘2017-2022年韩国半导体出口金额,整体保持稳健增长,2022年下行周期中韧性彰显,创下历史新高。

成分股囊括全球龙头:中韩半导体指数囊括韩国半导体龙头企业,特别是三星、SK海力士两家位列全球半导体前三甲的存储IDM公司。

政府+企业双轮驱动,推动韩国半导体产业发展:

在半导体产业化的过程中,韩国政府推进“政府+大财团”的经济发展模式,并推动“资金+技术+人才”的高效融合。在此过程中,韩国政府还将大型的航空、钢铁等巨头企业私有化,分配给大财团,并向大财团提供被称为“特惠”的措施。

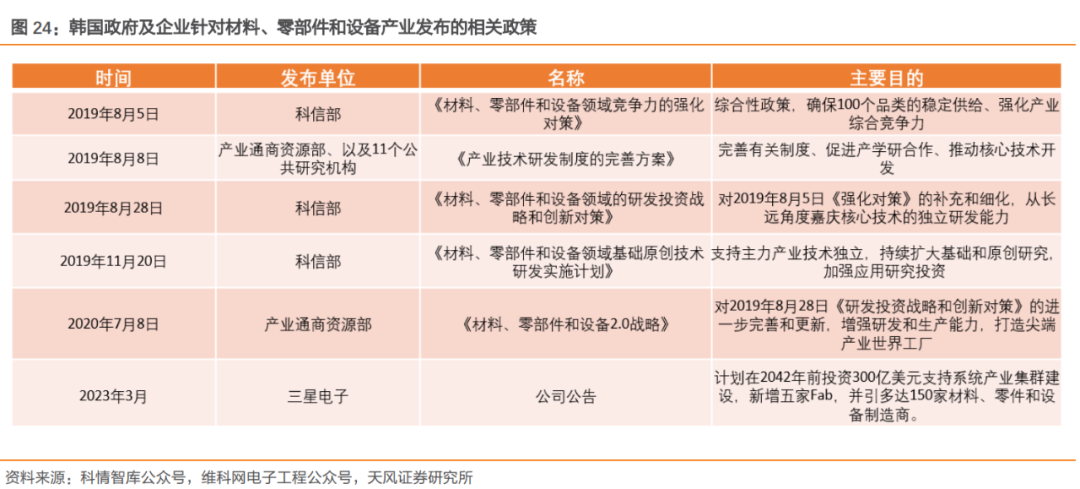

当前韩国政府与企业合力打造覆盖全产业链的尖端系统半导体集群,除存储、代工外,有望在IC设计、半导体设备、材料环节取得进一步突破。我们认为政府支持叠加头部企业三星、海力士的需求带动下,半导体上游价值链有望进一步完善、提升。

产业发展规划:1993年,韩国政府制定《21世纪电子发展规划》,提出建立能够自力更生的电子产业的发展方针,规定不再增加从外国购买电子设备和工厂的工程的合同。

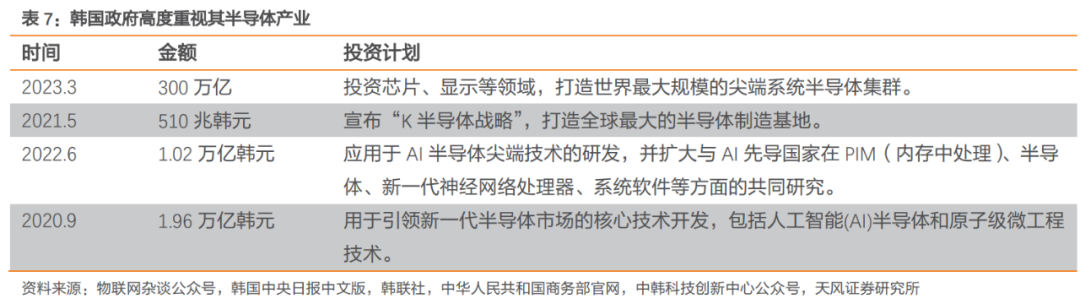

金融和财政政策激励:2023年,韩国政府计划投入300万亿韩元将龙仁市打造成为世界最大规模的“尖端系统半导体集群”;五年内预算25万亿韩元用于人工智能等战略技术的研发。今年将提供约3600亿韩元用于开发芯片封装技术,并为工业园区提供约1000亿韩元的水电基础设施。

组建官产学研联盟:2019年,韩国政府发布《系统半导体愿景与战略》,并提出为推动新一代半导体开发,政府主导建立半导体创新研究平台。

大企业支持投资计划:三星于2023年3月15日表示将在2042年前投资2300亿美元支持龙仁集群的建设,将新增5家Fab,并在首尔附近吸引150家材料、零件和设备制造商,培育出10家年销售额超过1万亿韩元的fabless。

大企业间寡头竞合:三星、现代、LG等寡头企业组成技术研发联盟,共同推动整体技术进步。联盟开发出通用技术后,企业再基于各自对及数据求和产品定位不同,分别展开深入研究。

1.2.3. 存储行业迎大周期行情,韩国占据存储行业最主导地位

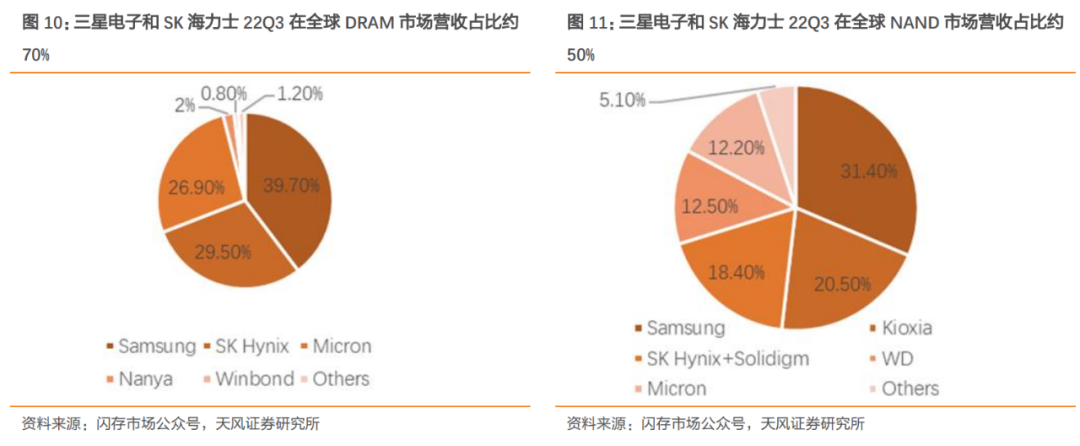

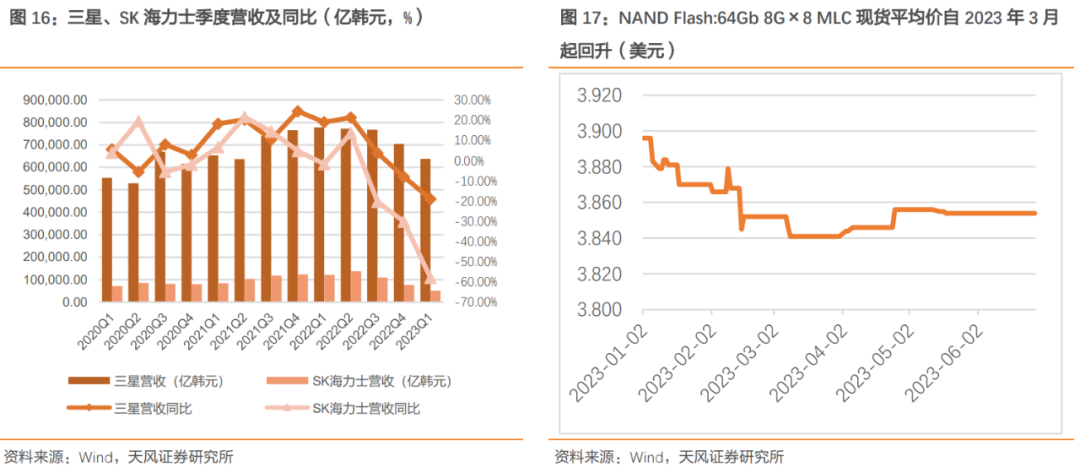

1998年,韩国超过日本成为世界上存储行业份额最高的国家,登上存储的主舞台。韩国拥有全球最大的存储芯片制造厂商三星电子和SK海力士。2022Q3,三星电子和SK海力士占据全球NAND闪存芯片约50%的市场份额,DRAM芯片市场约70%的份额,是半导体存储板块的龙头。

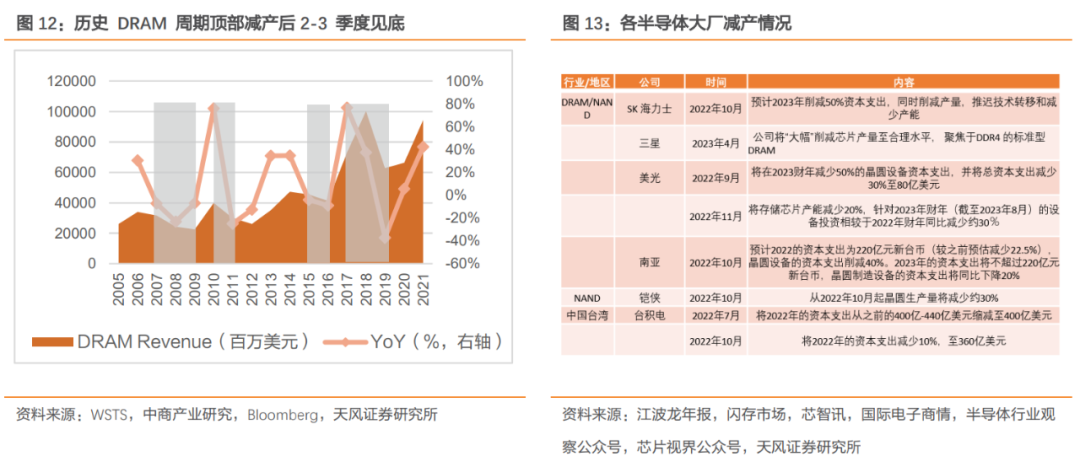

供给&价格端:海外大厂陆续公告减产/削减资本支出,供给锐减。22年末以来,美光科技公告减产20%,总资本支出减少30%。铠侠公告预计减产30%。海力士公告减少23年资本开支50%;三星电子公告将把内存芯片产量削减到“合理水平”,预计连续减产减支下库存压力将大大降低。美光专注于库存管理和控制供应,近期将DRAM和NAND晶圆开工率进一步减少至接近30%,美光预计减产将持续到2024年。

历史经验:根据DRAM市场6轮下行周期历史,发现业绩会晚于减产减支2-3个季度开始修复,我们预计此次大规模减产后市场大致在今年2-3季度迎来反弹,股价有望在业绩修复前提前反应。根据Bloomberg数据及公开资料,1995年-2019年间,由于供需错配等原因,DRAM市场曾出现6轮比较明显的下行周期,并出现在减产2-3季度后见底的趋势。

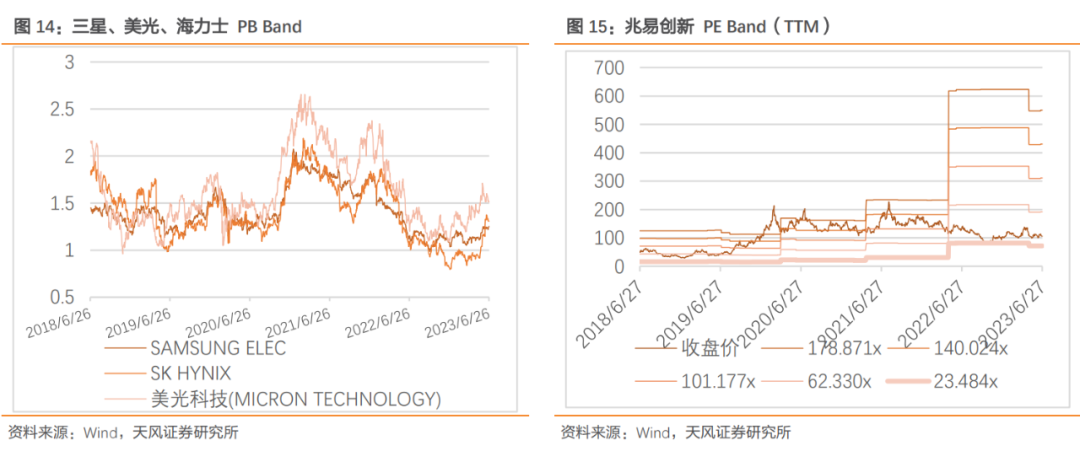

估值端:年初估值水位处于历史低位,后续展望国内外存储厂商估值上行空间或较大。截至2023.1月,国外头部存储公司三星、美光、海力士PB在0.84至1.13之间,接近历史PB低点。目前来看(23.6),其估值已抬升到1-1.6,但相比较近的一次周期上行阶段(2.2倍以上)仍有较大上行空间,国内厂商方面以兆易创新为例,其23.1月股价已处于历史相对较低估值区间,目前已靠近23.48x PE曲线。根据历史趋势,海外龙头存储公司和国内存储公司均处于估值低位,仍有较大上行空间,同时AI产业对存储器的翻倍需求或将发挥巨大推动作用。

业绩端:23年中国台湾地区原厂月度业绩连续环比改善。美系原厂业绩同比增速跌势趋缓。美光公布2023年第三财季(3-5月)的业绩,已结束连续三季度的营收环比下滑,季度营收环比微增,亏损幅度有所收敛。

价格端:原厂/渠道颗粒价格均释放上涨信号,市场复苏或快于预期

1)原厂端来看,5月长江存储、三星、SK海力士先后调涨3%-5%存储产品价格。根据市场调研机构,预计第三季起NAND价格将转为上涨,最高可达5%,第四季度涨幅预计扩大至8%-13%。

2)渠道端看,NAND颗粒方面,3月至5月,64Gb 8Gx8 MLC现货平均价震荡上行,5月起价格企稳。

空间端:短期看,单季市场规模或处低点,伴随行业复苏23Q2起规模或将逐季增长。长期看,AIGC应用催化对算力&存力需求,有望催化下一轮存储市场增长。美光预计其在数据中心领域的业绩营收在23Q2财季(即23CQ1)已经触底,数据中心客户库存已经达到相对健康的水平。根据美光,Al 服务器可以拥有常规服务器八倍的DRAM容量和三倍的NAND容量。伴随AI应用需求提升,有望驱动存储需求增长。

SK 海力士:SK、现代和LG三大集团支撑的存储巨头

SK海力士是由韩国SK海力士株式会社于2005年4月投资设立的半导体制造工厂,为全球客户提供DRAM,NAND闪存和图像传感器等产品。2022年全球前十名半导体厂商中,SK海力士以362.29亿美元营收位居第三名,市场份额达6.0%。

领先技术受益AI发展:22年继续发力推出全球最高堆叠层数的NAND闪存。业界首次量产世界上性能最好的DRAM HBM3,是AI产业大模型训练的必要存储器。我们认为随着存储大周期复苏,叠加AI产业机遇,海力士作为全球存储龙头公司,有望迎来业绩增长。

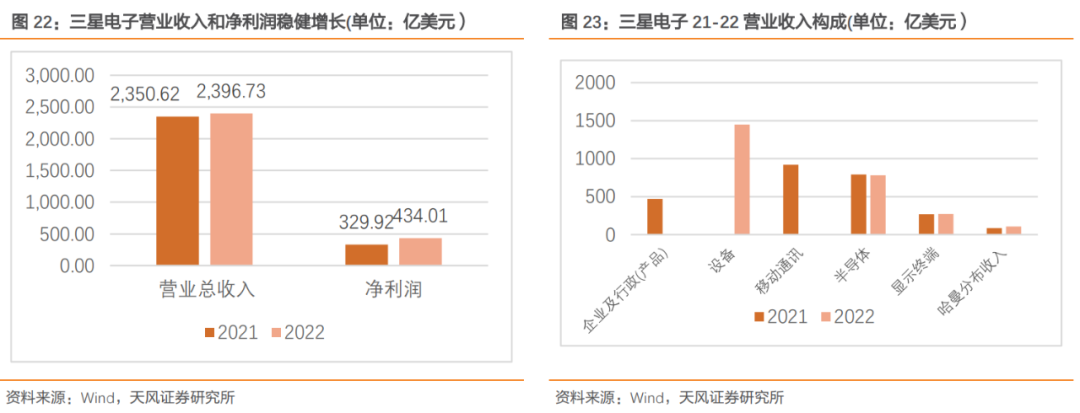

三星电子 005930.KS:全球最大的半导体厂商

1969年1月,三星电子成立,隶属于韩国最大的跨国企业三星集团。1992年三星电子成为全球最大DRAM存储产品制造商,1993年成为最大存储芯片厂商,优势地位保持至今。2022年全球前十名半导体厂商中,三星以655.85亿美元营收位居第一名,市场份额达10.9%。2022年三星电子营业收入和净利润稳健增长。我们认为随着存储大周期复苏,叠加AI产业机遇,三星电子作为全球第一的半导体&存储公司,有望迎来业绩增长。

1.2.4. 韩国半导体设备、材料及零部件公司:政策加持国产替代,强者愈强

政府和企业均加大芯片行业投资,建设系统半导体产业集群,利好上游设备零部件环节的产业建设:政府方面,日本宣布对韩出口管制后,韩国大力构建产学研体系,出台一系列政策措施明确材料、零部件和设备产业至2030年的发展目标。韩国政府于2022年表示,未来五年将向芯片行业投资 340 万亿韩元(2590 亿美元),并在该领域培养超过 150,000 名技术工人,计划到2030年实现芯片产业50%的关键材料、零部件和设备国产化。公司方面,三星建设Fab吸引投资设备、材料、零部件公司,SK海力士计划在美国建设存储器半导体尖端封装制造设备和研发中心。

韩国在半导体设备领域崭露头角:2022年第一季度,韩国设备销售额以 51.5 亿美元排名全球第二。拥有世界装备领先企业SEMES公司。此外,后道领域有“视觉贴装设备”排名第一的HANMI公司,前道设备厂商主要集中在沉积、热处理领域。

全球半导体设备厂商加速入驻:AMAT、ASML、Lam Research,以及东京电子等全球半导体设备厂商近几年加速入驻韩国。

材料领域国产替代进展显著:光刻胶实现本地化生产。根据韩国贸易协会,2018年韩国 93.2%的光刻胶都依赖日本进口。2022年,三星首次引入韩国本土公司东进世美肯(Dongjin Semichem)研发的EUV光刻胶(EUV PR)进入其量产线,这是三星进行光刻胶本土量产的首次尝试。此外,另外一种曾被日本出口管制的半导体原材料氟化氢的替代进度更快。

1.2.5. 中韩半导体指数国内标的:覆盖半导体全产业链龙头公司,充分受益国产替代+产业复苏+AI需求拉动

中韩半导体指数国内标的覆盖了半导体产业链的龙头公司,22年增速亮眼,其中斯达半导营收增速最高,达到58.53%,净利润增速105.24%。沪硅产业净利润同比增速最高为122.45% ,营收同比增加45.95%。

创新周期:随着AIGC技术与应用的演化迭代,“大模型”和“多模态”逐渐成为AIGC发展的大势所趋。我们认为AIGC有望成为继智能手机、汽车电动化&智能化之后的关键应用,引领基于算法、算力、数据为基石的新一轮科技创新周期。根据Gartner数据显示,Gartner预计2030年AIGC全球市场规模将达1100亿美元。AI产业带来的翻倍存储芯片需求或将大幅利好中韩半导体指数中的存储公司。

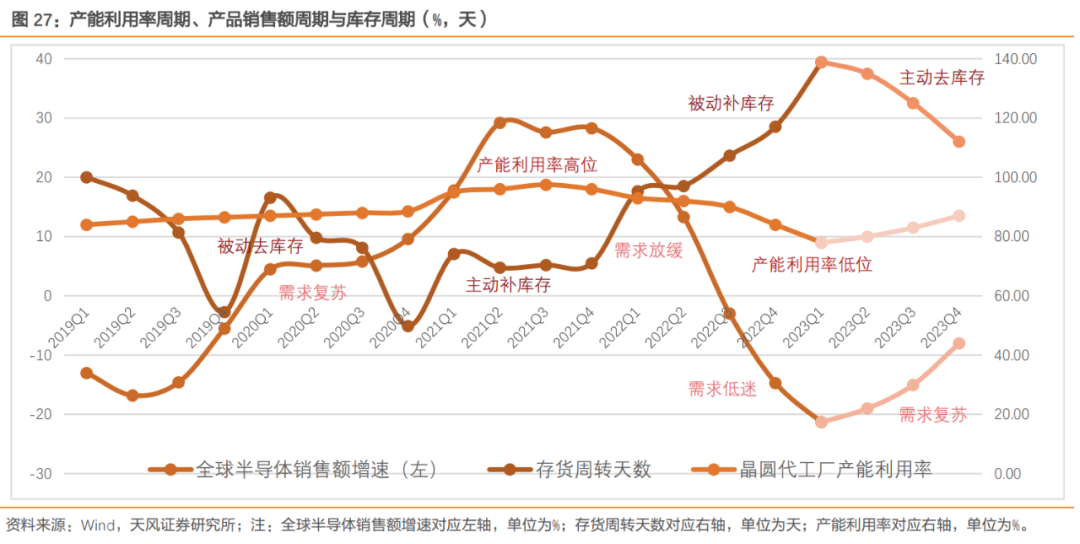

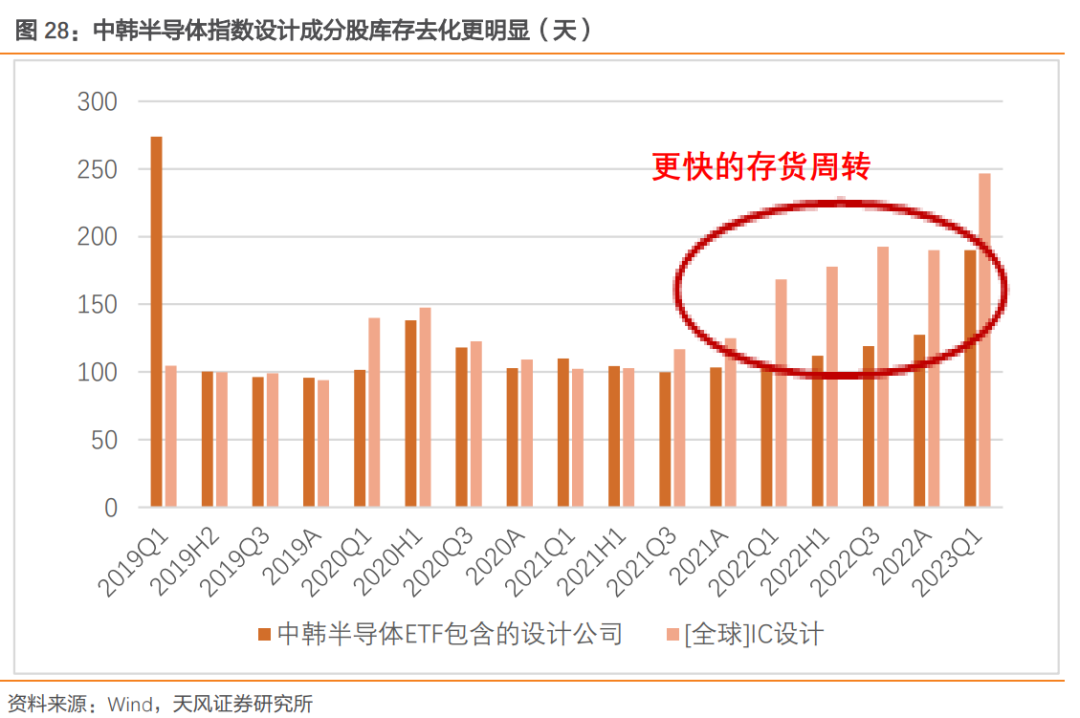

库存周期:1)供给端:晶圆厂产能利用率于2023年Q1达到低点,供给持续收缩。2)需求端:从产品端即半导体销售额来看,受宏观环境好转及新应用刺激影响,终端需求2023年或持续边际改善。3)库存端:供需两端作用下库存迎来转折点,厂商由2022年的被动补库存转向2023H1的主动去库存,2023H2或转向被动去库存,存货周转天数有望持续下降。对比全球设计公司,中韩半导体指数的IC设计成分股(包括兆易创新、韦尔股份、北京君正、卓胜微和圣邦股份等)公司的存货周转速度、库存去化水平有显著优势。

国产替代周期:外部形势趋紧,美国对我国半导体产业限制逐步由设计转移到制造。看好政策引导下中国科技产业依照芯片设计、晶圆制造、设备材料、EDA/IP+零部件次序逐步实现国产替代, 形成软件、硬件、芯片一体化发展格局,打造中国科技新生态。

2. 华泰柏瑞中韩半导体ETF(QDII)

华泰柏瑞基金成立于2004年11月18日,是一家中外合资基金管理公司,曾荣获“量化投资金牛基金公司”、“被动投资金牛基金公司”等。2022年11月2日,华泰柏瑞基金成立华泰柏瑞中韩半导体ETF(QDII) (基金代码“513310”,场内简称“中韩半导体ETF”),基金经理为柳军先生、李沐阳先生。该基金跟踪中韩半导体指数,管理费率为0.80%,托管费率为0.15%。该基金以紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化为投资目标。

关注我们

风险提示:

存储复苏不及预期,行业竞争加剧,技术研发风险,国际政治关系影响等。基于历史数据分析,市场环境、政策变动等因素皆可能使得本报告分析失效。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《大国崛起之重器,中韩半导体掘金》

对外发布时间

2023年7月7日

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)[文]

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

潘暕 SAC 执业证书编号:S1110517070005

点击右下角“赞

本篇文章来源于微信公众号: 量化先行者