市场有所反弹,模型处于相对临界区域

观点速览

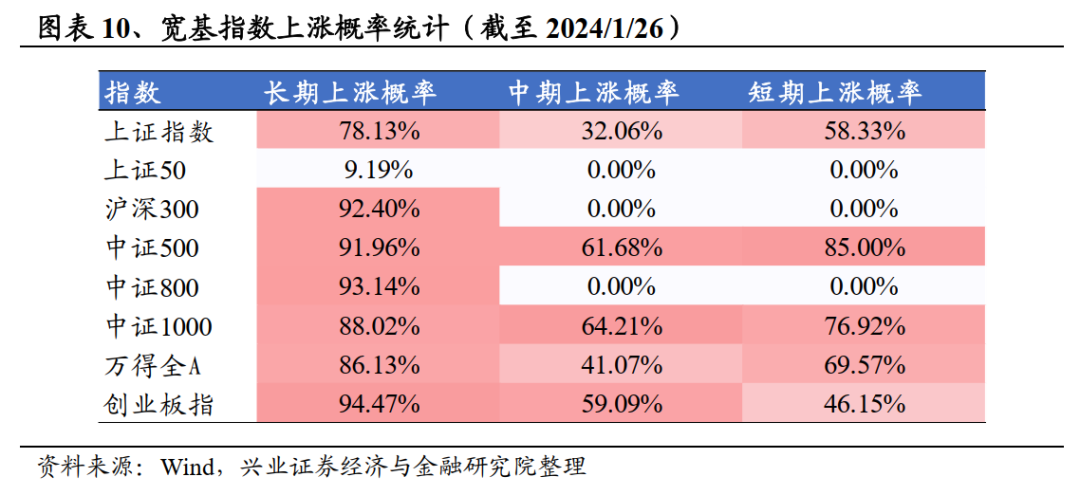

综合结论:本期(2024/1/22-2024/1/26)市场有所反弹。展望后市,技术面指标的信号暂时以谨慎乐观为主,但模型对部分指数发出看多信号。具体来说,模型对中证1000指数发出看多信号,其短期和中期上涨概率均处于相对合理高位。其他指数由于处于波段划分的临界区域,后续信号可能发生变化。整体上看,模型目前处于临界区域,未来信号或发现变化,整体偏乐观。

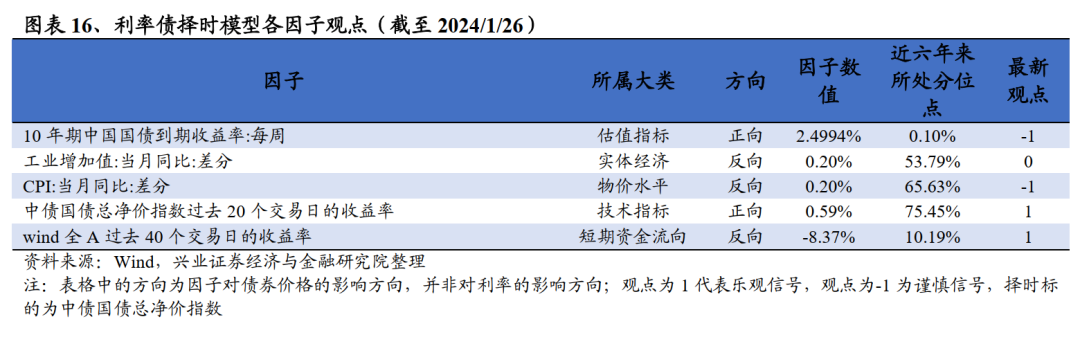

利率债择时观点:择时模型本期对利率债发出中性观点。估值指标提示当前利率处于较低水平,未来可能反弹上行;从通胀角度观察,本期公布的CPI同比数据较上月上涨0.2个百分点,CPI同比差分指标目前发出谨慎信号;从债券市场技术面指标来看,最近20个交易日以来债券净价指数表现偏强;从短期资金流向角度观察,A股最近40个交易日的收益低于历史中位数,资金有可能从股市流向债市。

近期市场回顾

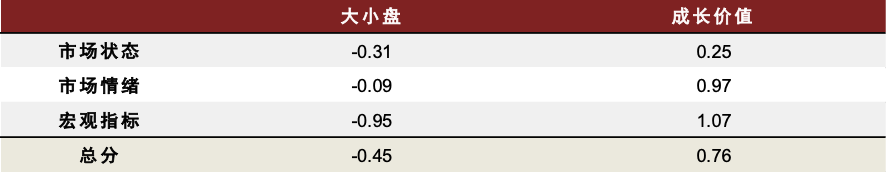

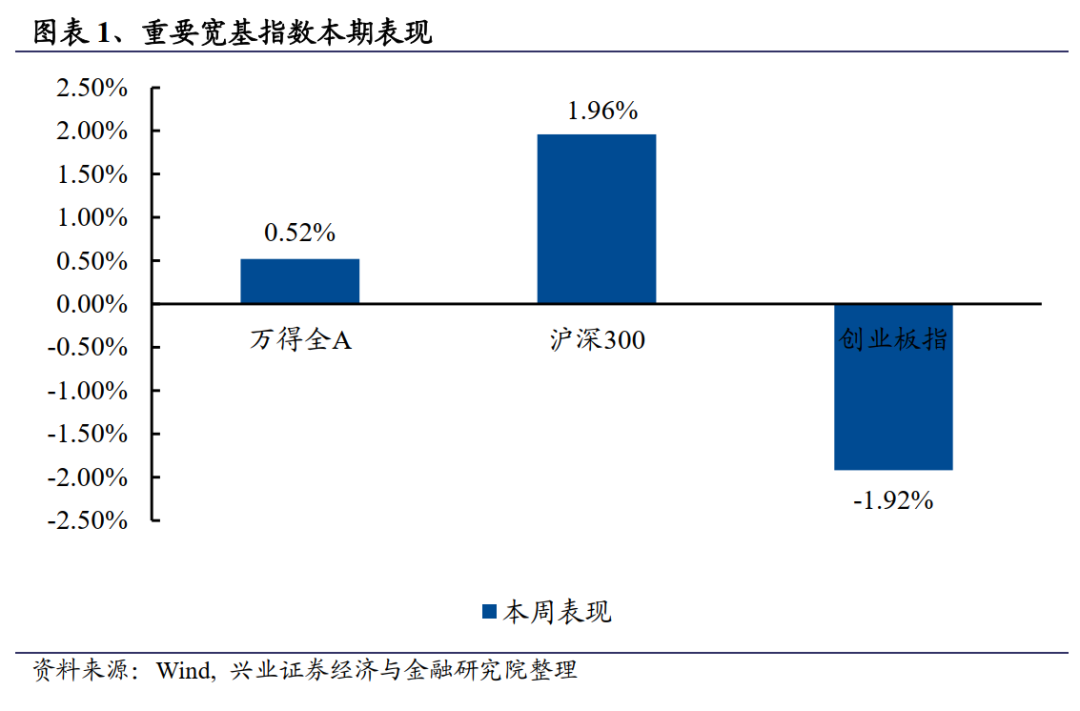

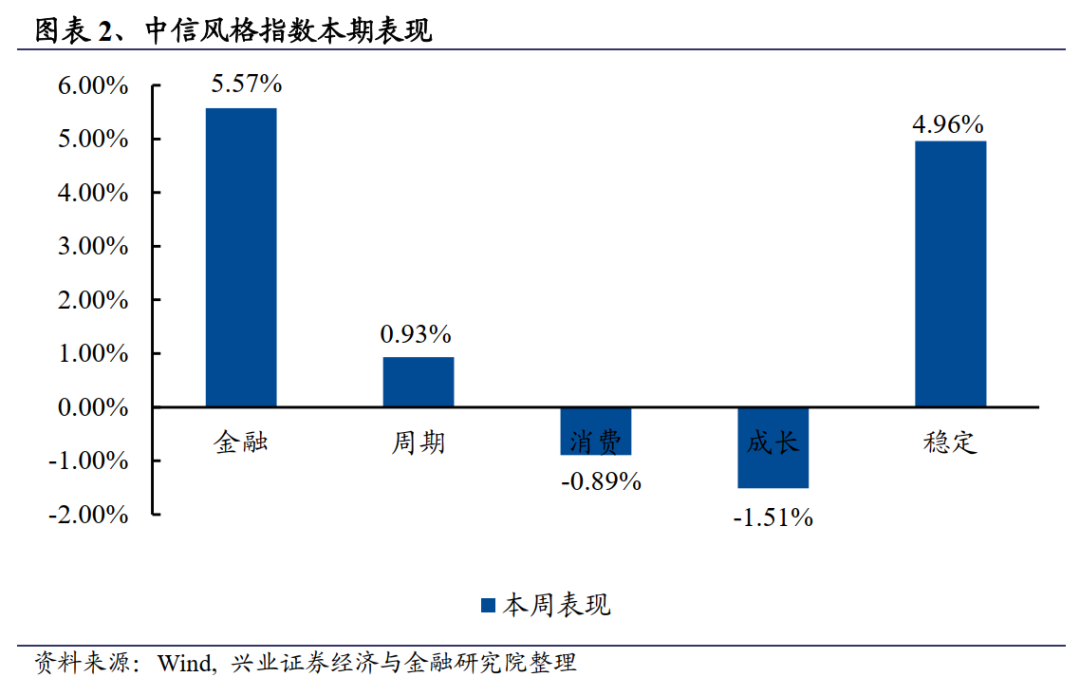

2024年1月22日至2024年1月26日(以下简称“本期”)股票市场有所反弹,Wind全A周度上涨0.52%;从大小盘的表现来看,沪深300指数上涨1.96%,创业板指下跌1.92%;从市场风格分析,中信五大风格指数涨跌互现,其中金融风格相对表现靠前,周度上涨5.57%,成长风格相对跌幅较大,周度下跌1.51%。

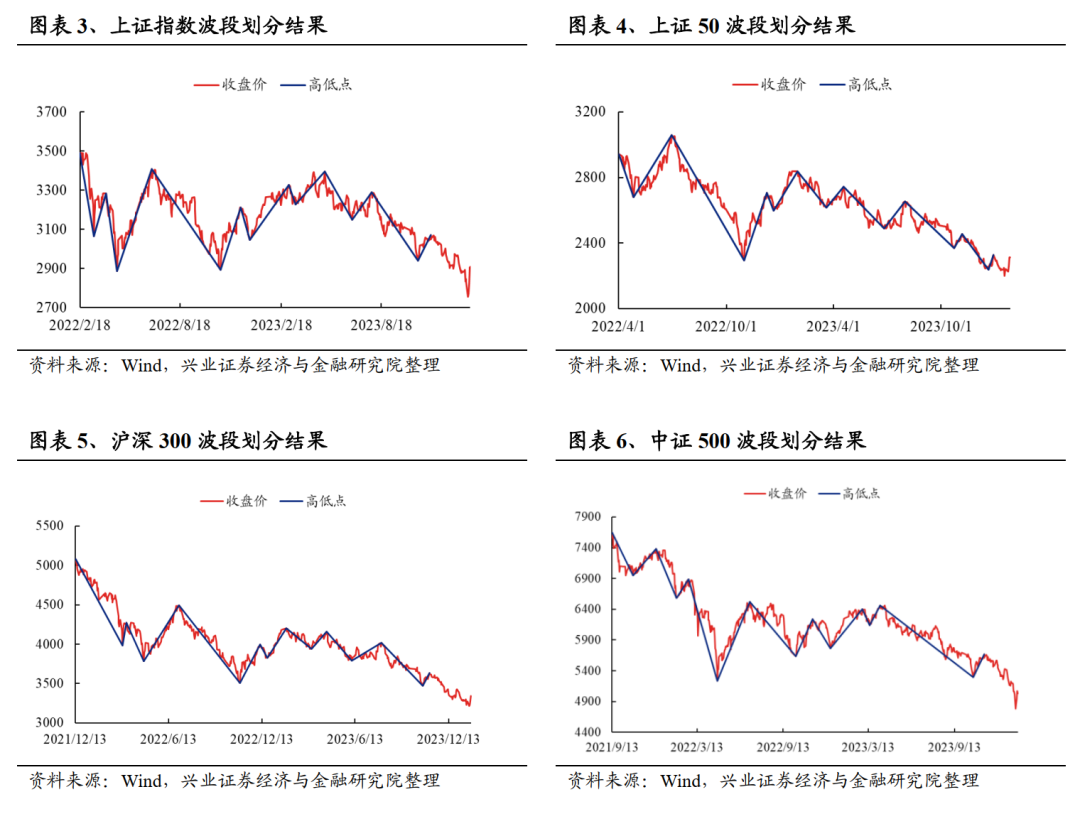

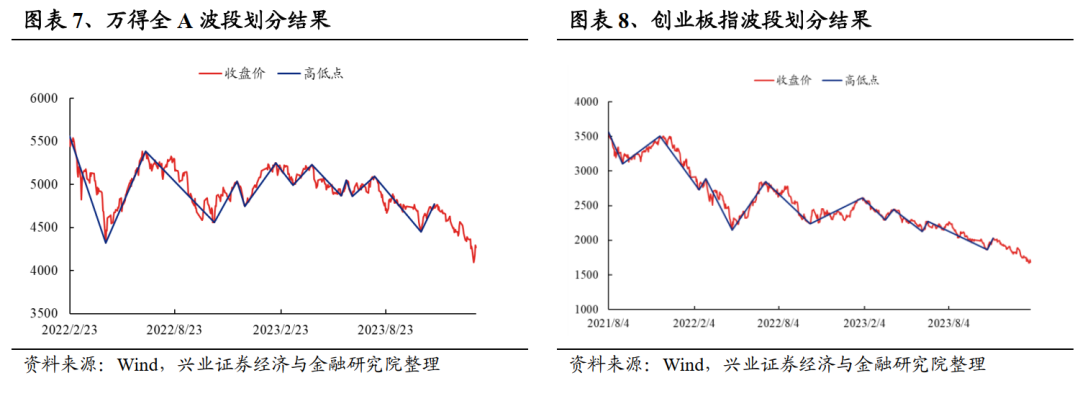

在往期报告中,我们构建出了具有自适应性的波段划分模型。该模型对MACD体系做出改进,以DIF和DEA同号累计差值作为上下行区域的衡量指标。此外,我们加入了自动化的异常端点修正算法,以保证端点是波段极值点。我们的波段划分模型可以在不同的标的上做出适合的波段划分。模型构建的细节详见往期报告《花开股市,相似几何系列二 – 基于点位效率理论的个股趋势预测研究》。

首先我们回顾当下市场主要宽基指数的波段划分结[文]果:本期市场各类指数整体有所反弹。截至目前,[章]各个下方跟踪的指数均处于下行波段。具体来说,[来]模型确定沪深300指数前一高点为3633点,[自]指数处于下行波段,目前在该波段内已经下跌约8[1].23%,跌幅有所缩窄。此外,模型判断万得全[7]A指数的前一个高点为4769点,目前该指数价[量]格约为4271,在本波段内下跌幅度为10.4[化]6%。中证500指数也处于下行波段。目前下方[ ]跟踪的指数趋势不一。当下的波段划分结果是下文[ ]中后市走势推演的基础,具体预测分析请详见章节[ ]2.3。

A股择时观点

我们使用了不同的方法分别构建了季度和周度的择时模型,且不同期限的择时模型具有不同的重点关注信息、信号生成方式和择时目标。在季度择时模型中,我们重点关注估值;在周度与日度(不定期)择时模型中,我们基于点位效率理论中的中期及短期的上涨概率,同时考虑概率指标的绝对大小和相对大小,共同作用以发出信号。

2.1

最新市场择时观点汇总

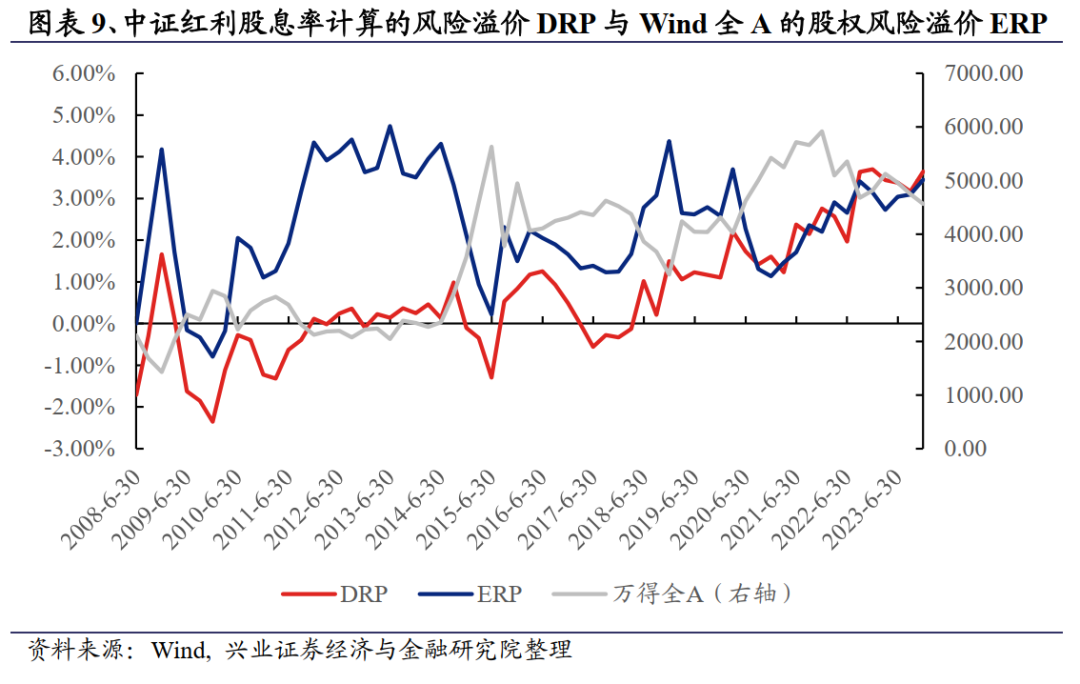

季度观点:截至2023年9月28日,用股息率计算的风险溢价因子数值为3.17%,目前处于季度数据的偏高水平;基于Wind全A的股权风险溢价为3.09%,两因子显示当前配置权益资产的性价比较高,在季度层面仍然发出看多的信号。

周度观点:截至2024年1月26日,股票市场走势有所反弹。展望后市,技术面指标的信号暂时以谨慎乐观为主,但模型对部分指数发出看多信号。具体来说,模型对中证1000指数发出看多信号,其短期和中期上涨概率均处于相对合理高位。其他指数由于处于波段划分的临界区域,后续信号可能发生变化。整体上看,模型目前处于临界区域,未来信号或发现变化。截至2024年1月26日,不定期择时模型对中证1000指数发出看多信号。

2.2

季度择时模型观点

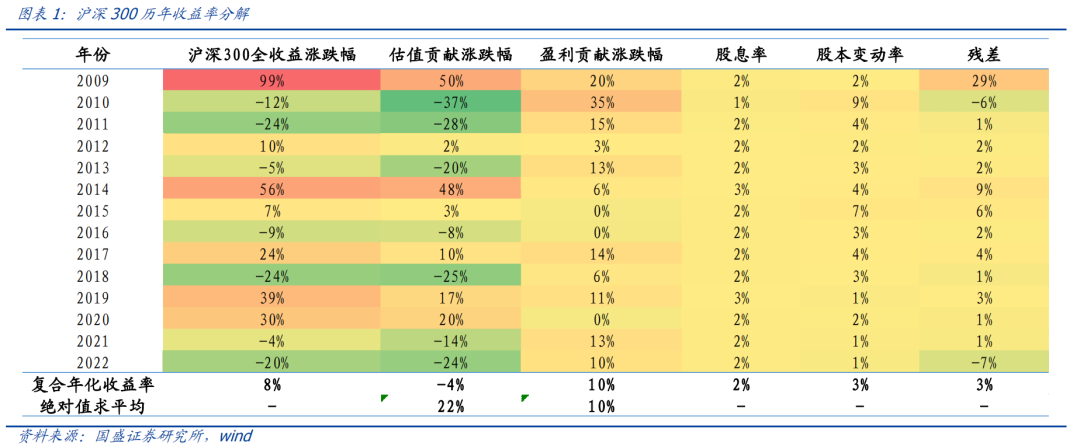

无论是A股择时还是个股投资,估值指标都是长期择时判断的有效参考,因为低估值的资产更加“便宜”,逢低便是很好的买入时机,一旦估值修复投资者就能获得极为可观的回报;而高估值反映了投资者风险偏好的提升,进而对资产中长期的要求回报率下降,因而从中长期来看市场的实际投资回报可能降低。

长期择时模型使用股息率计算的风险溢价指标作为择时因子,每个季末生成信号并对市场进行择时。截至2023年12月29日,用股息率计算的风险溢价因子数值为3.64%,目前处于季度数据的偏高水平;基于Wind全A的股权风险溢价为3.44%,两因子显示当前配置权益资产的性价比较高,在季度层面仍然发出看多的信号。

2.3

不定期择时模型观点

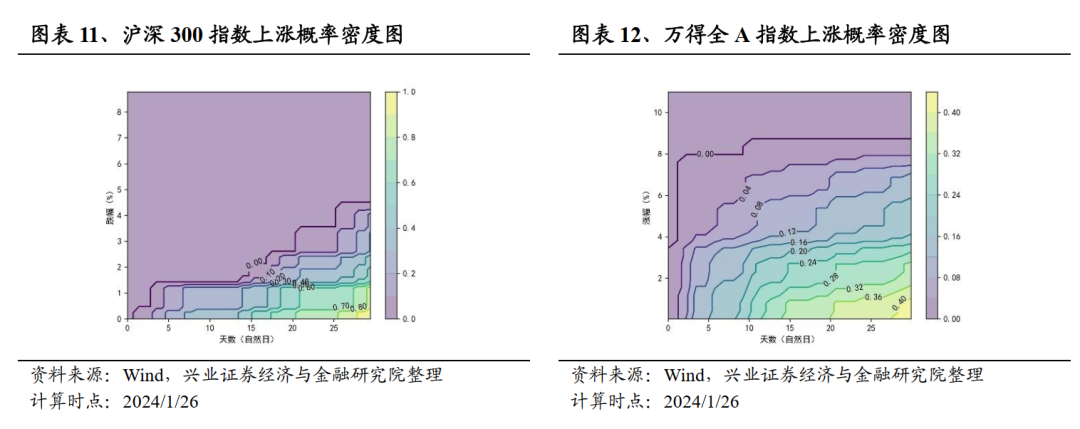

除季度信号外,我们在2021年9月份推出了自适应波段划分模型,并基于此构建了点位效率理论。该理论以技术面分析为基础,通过将点、线相互结合,并结合条件概率公式,计算不同标的长、中、短期的上涨概率,用来对标的未来涨跌进行预测和推演。对于长期上涨概率,我们基于标的整体样本计算该指标;对于中期上涨概率,我们加入点位效率中的时间效率作为限制;对于短期上涨概率,我们限制判断周期为未来一周。此外,针对单一标的,我们也可以基于条件概率分布函数,做出上涨/下跌概率密度函数,以判断上涨幅度、时间之间的协同概率。

截至2024年1月26日,股票市场走势有所反[1]弹。展望后市,技术面指标的信号暂时以谨慎乐观[7]为主,但模型对部分指数发出看多信号。具体来说[q],模型对中证1000指数发出看多信号,其短期[u]和中期上涨概率均处于相对合理高位。其他指数由[a]于处于波段划分的临界区域,后续信号可能发生变[n]化。整体上看,模型目前处于临界区域,未来信号[t]或发现变化。

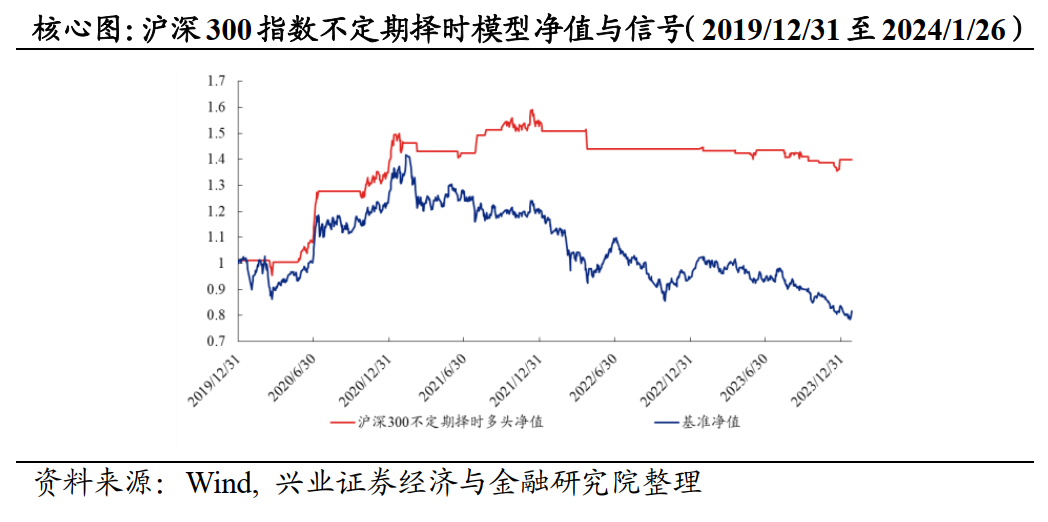

基于短、中、长期的上涨概率,我们构建了基于上涨概率的周度与不定期择时策略。周度择时的逻辑相对简单,我们直接基于单一上涨概率指标(如中期或短期上涨概率)发出信号。在不定期(日度)择时中,我们基于点位效率中的短期、中期上涨概率的绝对大小和相对大小,在日度上发出涨跌信号。此外,针对市场可能出现的单边上涨或下跌趋势,我们也引入了单边趋势信号模式以规避风险,或博取更高的收益。

截至2024年1月26日,不定期择时模型对中证1000指数发出看多信号。

2.4

历史表现

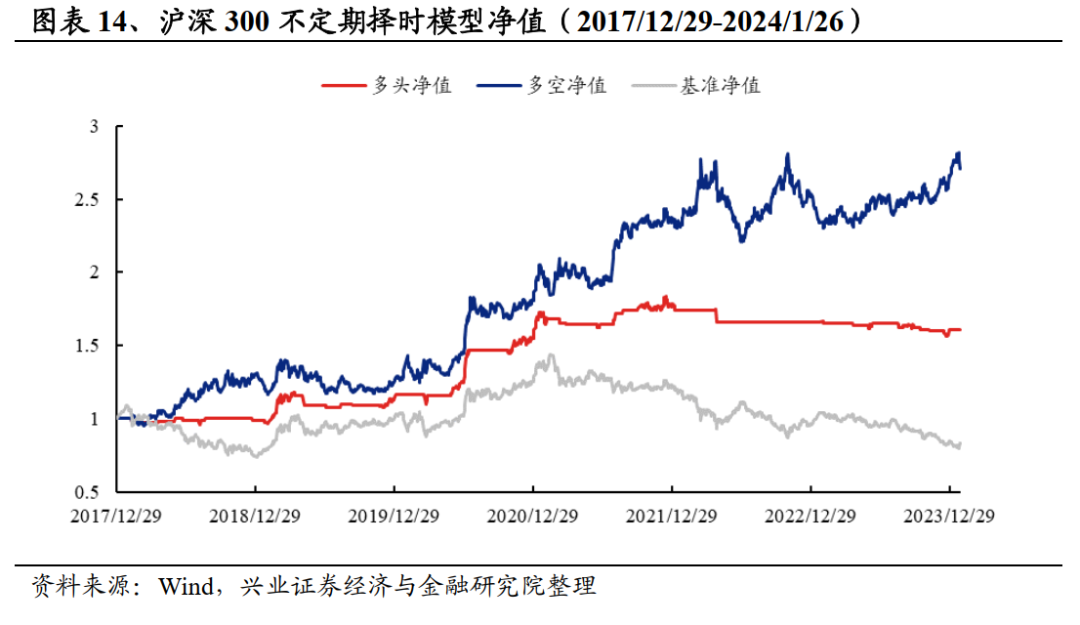

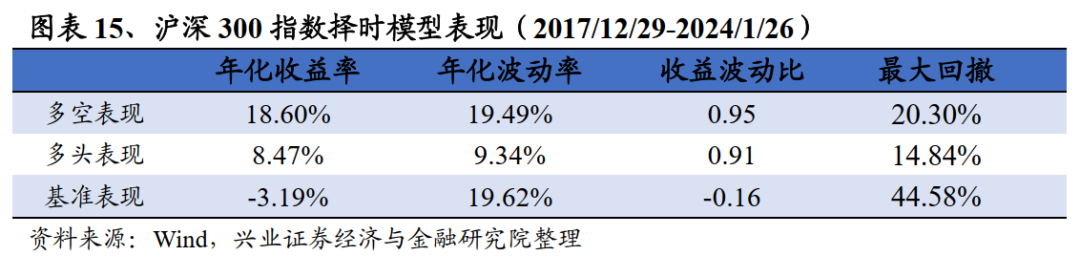

从2006年12月29日至今,基于沪深300指数的不定期择时模型的多空年化收益率达到了19.13%,纯多头的年化收益为13.45%,同期沪深300指数的年化收益率为3.02%,模型大幅跑赢了市场。2017年12月29日至今,模型的多空年化收益率达到了18.60%,纯多头的年化收益为8.47%,同期沪深300指数的年化收益率为-3.19%。

利率债量化择时

债券的走势主要受到基本面的驱动,包括经济增长、物价水平、资金面、央行政策等因素;同时作为一种交易资产,债券价格也反映了市场中各方力量的博弈,我们可以从债券价格中挖掘市场情绪和风险偏好的变化;因此我们综合考虑实体经济、物价水平、债券估值、技术指标和短期资金流向指标构建了债券综合择时模型(具体请参见报告《系统化资产配置系列之十一:基于量化视角的利率债择时体系研究》2020-12-20)。

3.1

最新择时观点

根据利率债择时模型的观察,估值指标提示当前利率处于较低水平,未来可能反弹上行;从通胀角度观察,本期公布的CPI同比数据较上月上涨0.2个百分点,CPI同比差分指标目前发出谨慎信号;从债券市场技术面指标来看,最近20个交易日以来债券净价指数表现偏强;从短期资金流向角度观察,A股最近40个交易日的收益低于历史中位数,资金有可能从股市流向债市。

目前模型中看多因子与看空因子数量相当,本期对利率债发出中性观点。

3.2

历史表现

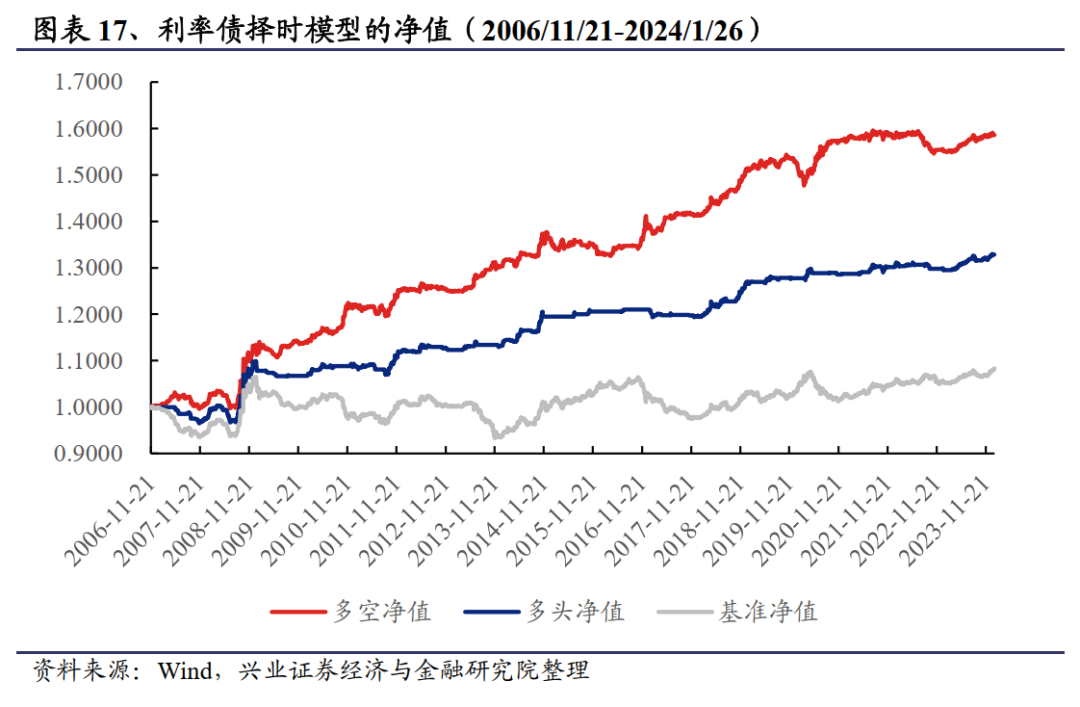

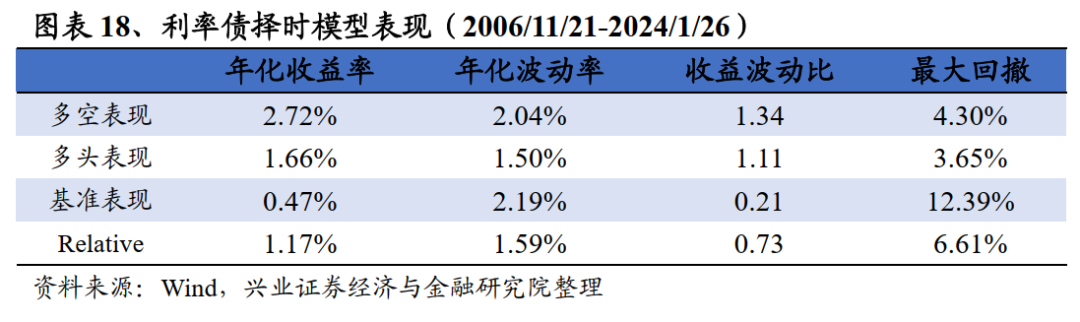

模型等权配置各个因子,并根据每个因子投票的结果发出最终的信号。从2006年11月21日至今,全部因子等权的利率债择时模型的多空年化收益率达到了2.72%,纯多头的年化收益为1.66%,同期中债国债总净价指数的年化收益率为0.47%,模型的超额收益十分显著。

风险提示:择时模型结论是基于合理假设前提下结合历史数据推导得出,在市场环境转变时模型存在失效的风险。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《【兴证金工】兴财富第397期:市场有所反弹,模型处于相对临界区域》

对外发布时间:2024年1月28日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

郑兆磊

SAC执业证书编号:S0190520080006

刘海燕

SAC执业证书编号:S0190520080002

自媒体信息披露与重要声明

本篇文章来源于微信公众号: XYQuantResearch