月历效应叠加有利市场环境,11月看好小盘股

摘要

投资要点

月历效应显示11月小盘股表现相对较好。从绝对收益层面来看,小盘股在11月份具有明显的月历效应。从历史数据来看,10月份小盘股平均上涨幅度有限。而小盘股在过去15年中,11月取得正收益的概率为73.33%。从相对层面来看,11月份小盘股表现优于大盘股,2008年以来平均超额收益为1.74%。

财报真空期小盘成长股表现较好。中证1000在财报真空期的平均收益要优于非财报真空期。财报真空期平均绝对收益为1.38%,平均超沪深300指数0.90%,非财报真空期平均绝对收益为-0.20%,平均超沪深300指数-0.12%。从中证1000/沪深300走势来看,整体上自2021年年初以来,小盘相对大盘占优,当前仍处于小盘相对占优阶段。财报真空期成长风格表现优于非真空期,平均来看,国证成长财报真空期平均收益为0.81%,优于非财报真空期的-0.37%;小盘成长相对小盘价值在财报真空期平均超额收益为1.26%,同样优于非真空期的-0.31%。

宏观政策环境宽松有利于小盘估值修复。自7月中央政治局会议以来,利率下调、减税降费、活跃资本市场、地产刺激等一系列刺激政策密集出台,有利于提振A股市场。当前A股市场投资性价比较高。在政策的积极刺激下,业绩弹性相对较好的小盘股更为受益,有望迎来估值修复。

10月份资金净流入小盘股较多。截止2023年10月27日,今年以来北向累计净流入中证1000和沪深300分别为448.47亿元和-282.50亿元;截止2023年10月26日,融资累计净买入中证1000和沪深300分别为294.16亿元和-6.22亿元,融券累计净卖出中证1000和沪深300分别为16.26亿元和-44.83亿元。当前,资金对中证1000相对乐观。

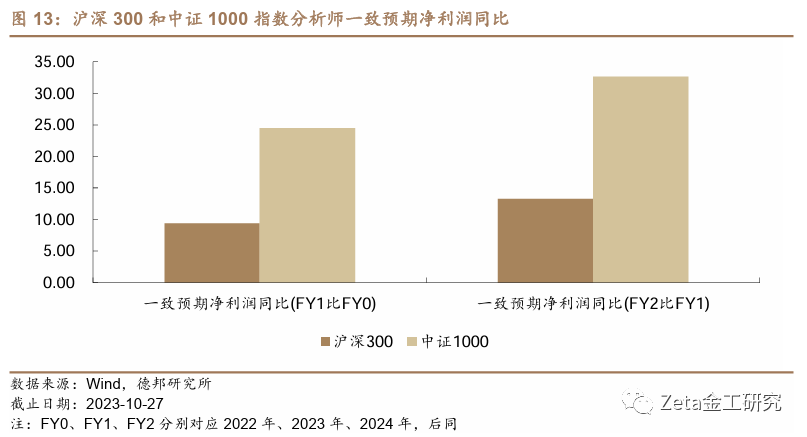

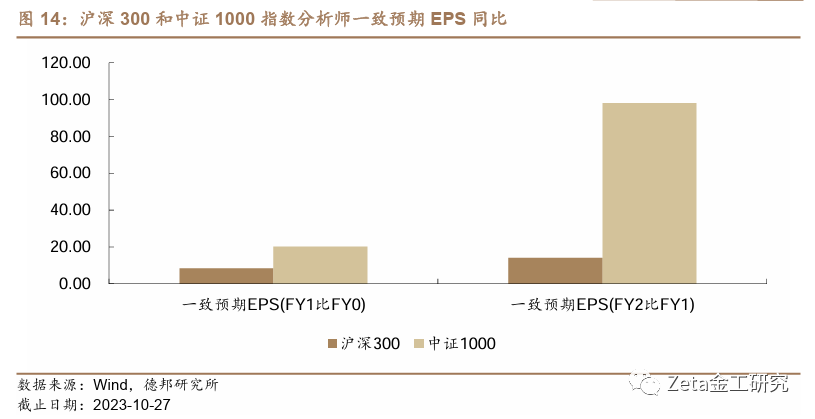

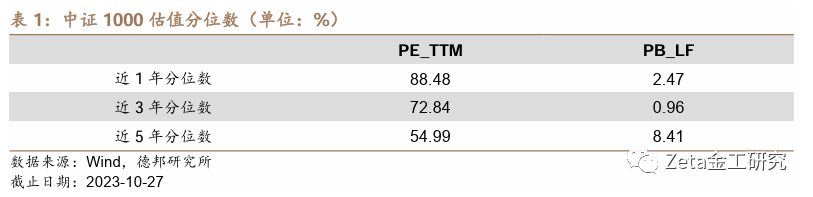

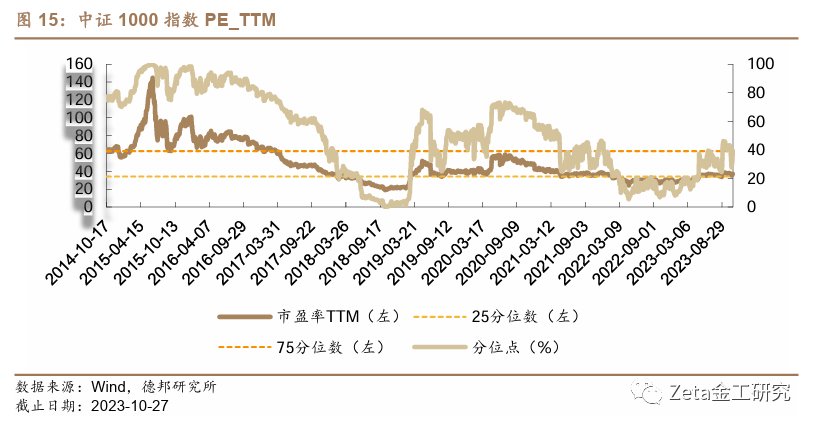

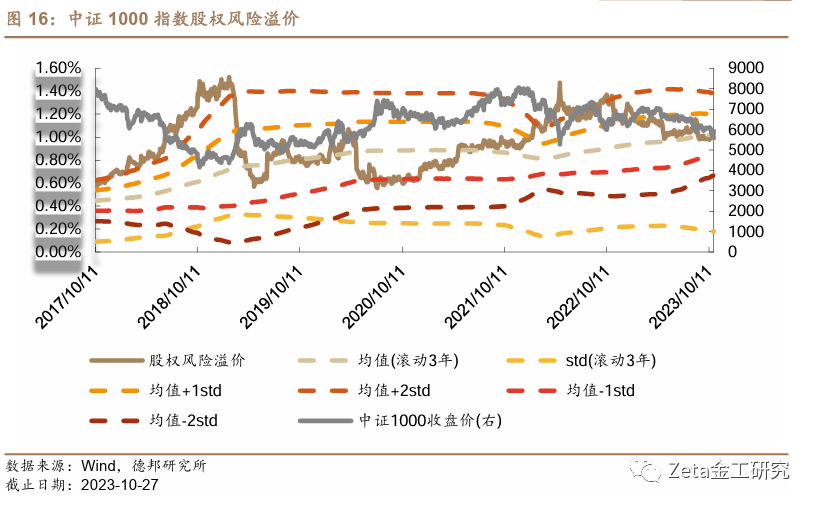

小盘股估值整体处于历史低位,分析师预期乐观。从分析师一致预期净利润同比来看,沪深300和中证1000指数分析师一致预期净利润同比(FY1比FY0)分别为9.37%和24.48%。一致预期净利润同比(FY1比FY0)分别为8.30%和20.12%。分析师对小盘股业绩增长的预期更高。投资性价比方面,当前中证1000指数PE_TTM为37.18,处于历史39.74%分位数水平,长期来看处于历史较低水平。中证1000指数股权风险溢价回落至历史(滚动3年)均值附近,配置性价比较高。

风险提示

宏观经济变化风险;新冠疫情恶化对全球宏观经济带来负面影响;政策环境超预期变动风险,指数系统性下跌风险。

目 录

1. 月历效应显示11月小盘股表现相对较好

2. 财报真空期小盘成长股表现较好

2.1. 小盘V.S.大盘

2.2. 成长V.S.价值

3. 从市场环境来看小盘配置性价比高

3.1. 宏观:政策环境宽松,刺激政策密集出台

3.2. 资金:十月份资金净流入小盘股较多

3.2.1. 北向净买入

3.2.2. 融资净买入

3.2.3. 融券净卖出

3.3. 预期:分析师对小盘预期较高

3.4. 投资性价比:当前小盘风格估值与风险溢价较低

3.4.1. 估值

3.4.2. 股权风险溢价ERP

4. 总结

5. 风险提示

信息披露

正 文

1. 月历效应显示11月小盘股表现相对较好

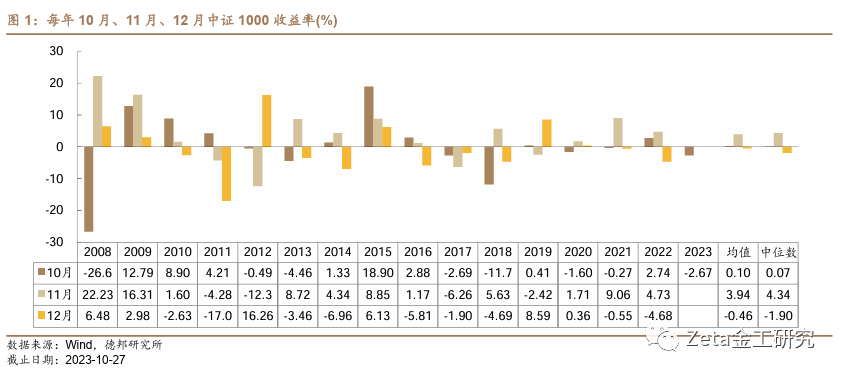

从绝对收益层面来看,小盘股在11月份具有明显的月历效应。以中证1000为代表,回顾2008年以来小盘股在10月、11月、12月的表现。从历史数据来看,10月份小盘股平均上涨幅度有限。而小盘股在过去15年中,11月取得正收益的概率为73.33%,月收益均值为3.94,中位数为4.34%,月历效应明显。

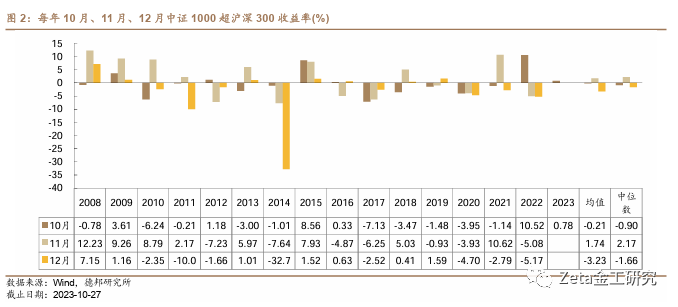

从相对层面来看,11月份小盘股表现优于大盘股。我们统计了2008年以来中证1000相对沪深300的每月超额收益。平均来看,11月份小盘表现优于大盘,平均超额收益为1.74%,中位数为2.17%。

同时,值得注意的是,从历年10月份和12月份中证1000超沪深300的表现来看,中证100在10月份和12月份均有超过50%的概率(62.50%和53.33%)跑输沪深300,中证1000在历史12月份的绝对收益也较大概率为负。因此,11月小盘股占优窗口期可能相对较短。

2. 财报真空期小盘成长股表现较好

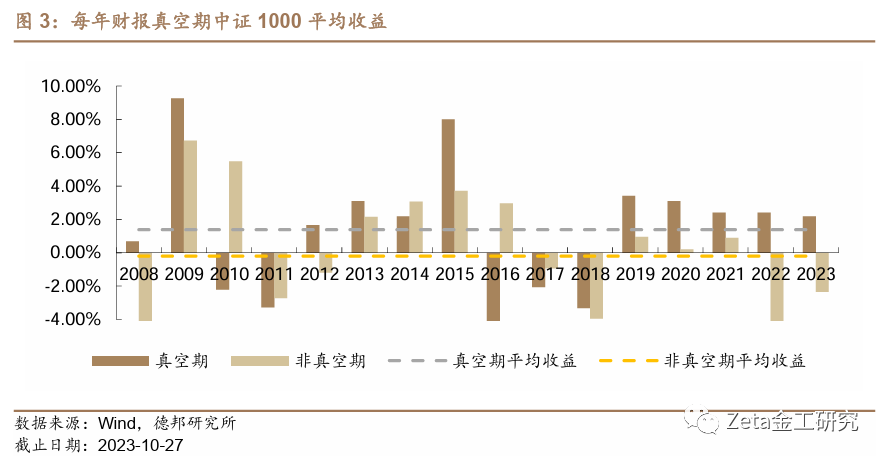

由于小盘股体量相对较小,对财报的反应可能更加敏感。因此,我们统计小盘股在财报真空期和非真空期的表现,观察是否存在差异。我们定义财报真空期为非财报发布截止日当月及其前一个月,即每年1月、2月、5月、6月、11月、12月。通过区分财报真空期和非真空期,观察小盘股在这两类时期中的表现。

2.1. 小盘V.S.大盘

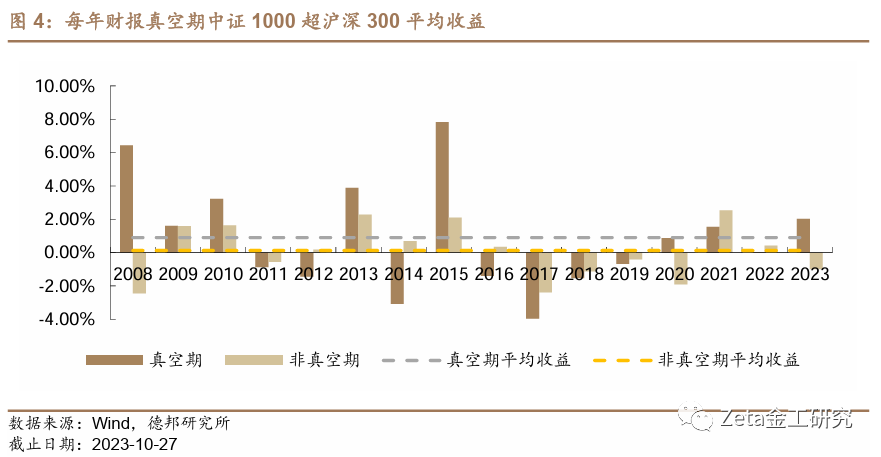

下图统计了每年财报真空期和非真空期中证1000的平均收益率,可以看出,在大部分年份,特别是近几年,中证1000在财报真空期的平均收益要优于非财报真空期。财报真空期平均收益为1.38%,非财报真空期平均收益为-0.20%。

从相对层面来看,中证1000超沪深300收益在财报真空期的平均收益同样要优于非财报真空期,财报真空期平均超额收益为0.90%,优于非真空期的-0.12%。

从中证1000/沪深300走势来看,整体上自2021年年初以来,小盘相对大盘占优,当前仍处于小盘相对占优阶段。

2.2.成长V.S.价值

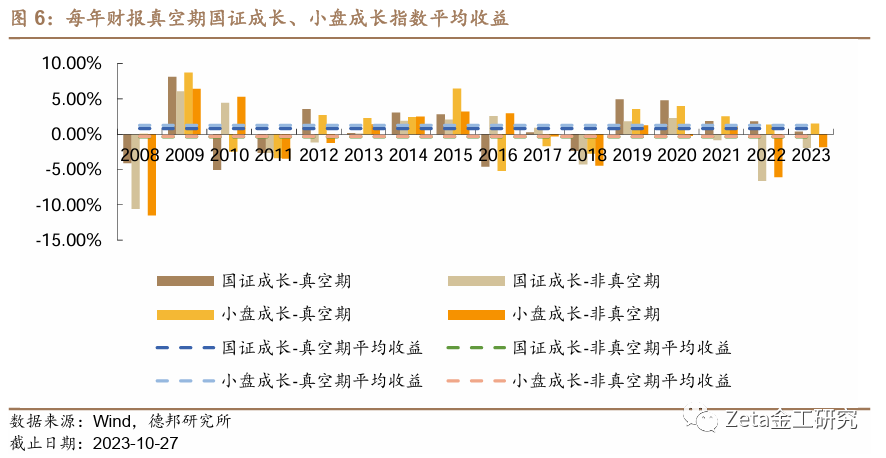

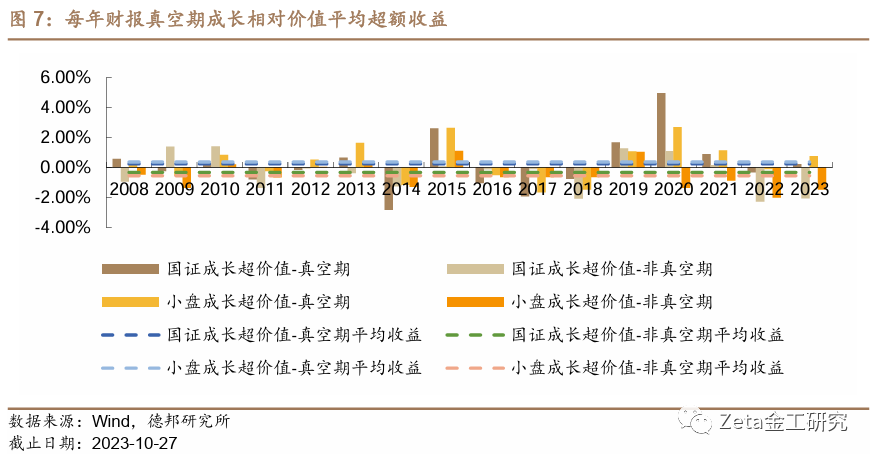

下图统计了每年财报真空期和非真空期国证成长、国证价值、小盘成长和小盘价值的平均收益率。平均来看,财报真空期国证成长平均收益为0.81%,优于非财报真空期的-0.37%;小盘成长财报真空期平均收益为1.26%,优于非财报真空期的-0.31%。

从成长相对价值的超额来看,国证成长相对国证价值在财报真空期平均超额收益为0.24%,优于非真空期1的-0.32%;小盘成长相对小盘价值在财报真空期平均超额收益为0.37%,同样优于非真空期1的-0.54%。

3. 从市场环境来看小盘配置性价比高

3.1. 宏观:政策环境宽松,刺激政策密集出台

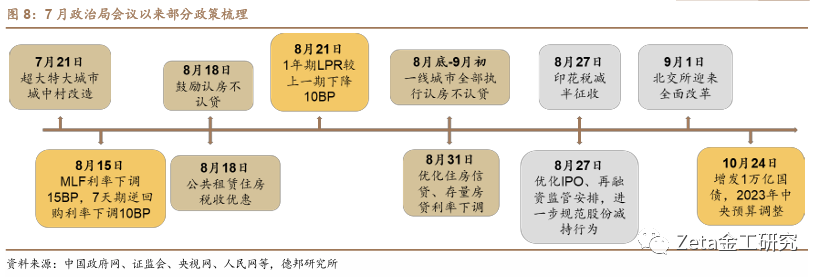

自7月中央政治局会议以来,利率下调、减税降费、活跃资本市场、地产刺激等一系列刺激政策密集出台。

利率方面,8月15 日,人民银行发布公告,MLF利率下调15BP,为2.5%,7天期逆回购利率下调10BP,为1.80%;8月21日,1年期LPR较上一期下降10BP,为3.45%。

资本市场方面,8月27日,为活跃资本市场、提振投资者信心,证券交易印花税减半征收;同日,证监会发布优化IPO、再融资监管安排,进一步规范股份减持行为;9月1日,北交所迎来全面改革,一方面加快高质量上市公司供给,另一方面对已开通科创板交易权限投资者,在申请开通北交所权限时各证券公司不再核验投资者证券资产和交易年限,不再进行知识测评,同时加大力度引入和激励各类专业机构扩大北交所投资。

房地产方面,7月21日,国务院常务会议审议通过《关于在超大特大城市基金稳步推进城中村改造的指导意见》,有利于促进投资,扩大内需;8月18日,住房城乡建设部、中国人民银行、金融监管总局联合发布《关于优化个人住房贷款中住房套数认定标准的通知》,鼓励认房不认贷,8月底至9月初,北上广深陆续执行认房不认贷政策。8月18日,财政部、税务总局联合发布《关于继续实施公共租赁住房税收优惠政策的公告》。8月31日,人民银行和国家金融监督管理总局发布通知,指出优化住房信贷,存量房贷利率下调。

10月24日,十四届全国人大常委会第六次会议表决通过关于批准国务院增发国债和2023年中央预算调整方案的决议,明确中央财政将在今年四季度增发2023年国债10000亿元,增发的国债全部通过转移支付方式安排给地方。此次年中增发国债规模空前,有利于提振A股市场。

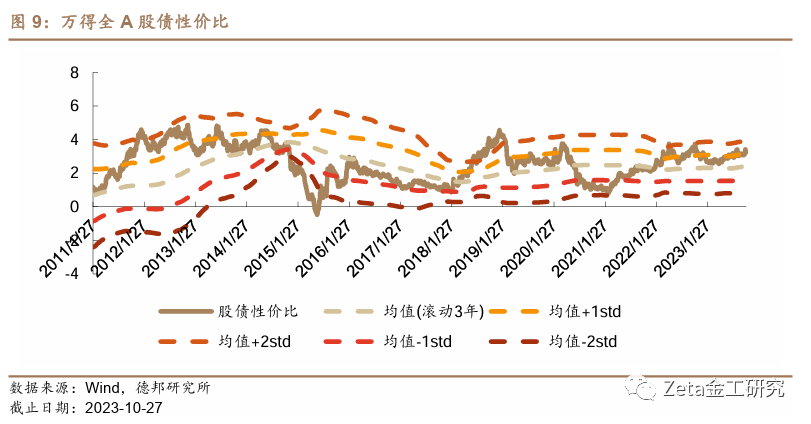

当前,万得全A股债性价比已超过过去3年均值加1倍标准差水平,A股市场投资性价比较高。在政策的积极刺激下,业绩弹性相对较好的小盘股更为受益,有望迎来估值修复。

3.2. 资金:十月份资金净流入小盘股较多

3.2.1. 北向净买入

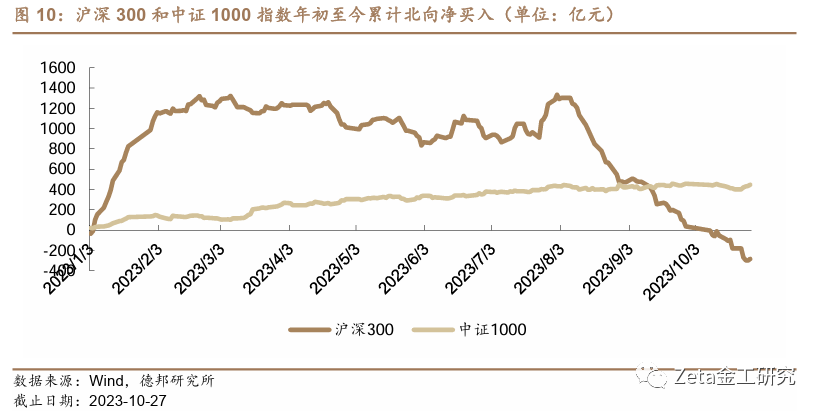

从北向净买入数据来看,今年以来,北向累计净买入沪深300成分股在8月份以前处于较高水平,但8月份以来有所下滑;北向累计净买入中证1000成分股在今年以来稳步上升。10月份以来,北向累计净流入中证1000均高于沪深300。截止2023年10月27日,今年以来北向净流入中证1000和沪深300分别为448.47亿元和-282.50亿元。当前,北向资金对中证1000相对乐观。

3.2.2. 融资净买入

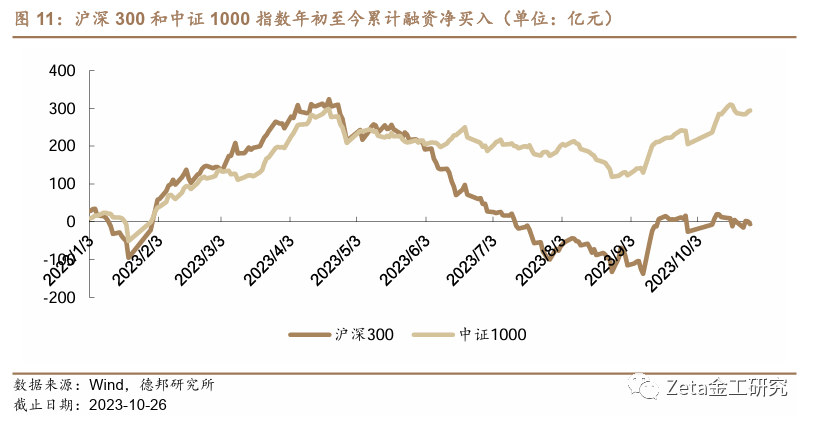

从今年以来融资累计净买入额来看,融资累计净买入中证1000成分股总额整体震荡上行,9月份以来提升明显。相较于沪深300,今年融资累计净买入中证1000成分股总额较高。截止2023年10月26日,今年以来融资净买入中证1000和沪深300分别为294.16亿元和-6.22亿元。

3.2.3. 融券净卖出

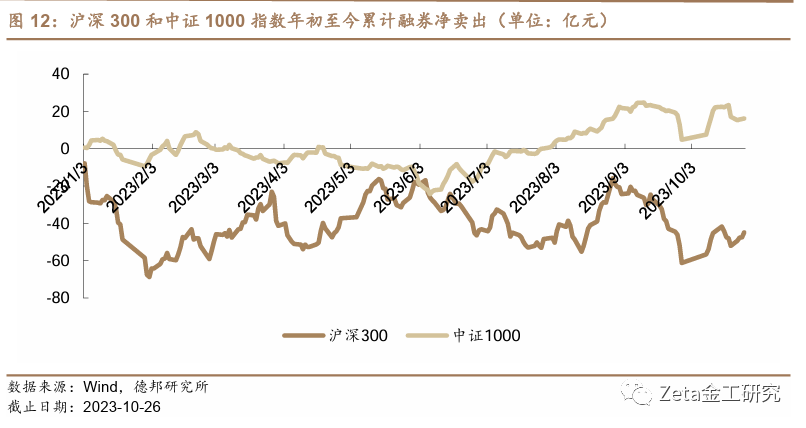

从今年以来融券累计净卖出额来看,融券累计净卖出额中证1000总额在今近下半年以来提升明显。相较于沪深300,今年融券累计净卖出中证1000总额较高。10月份以来中证1000成分股融券累计净卖出额同样高于沪深300成分股。截止2023年10月26日,今年以来融资净买入中证1000和沪深300分别为16.26亿元和-44.83亿元。

3.3. 预期:分析师对小盘预期较高

从分析师一致预期净利润同比来看,沪深300和中证1000指数分析师一致预期净利润同比(FY1比FY0)分别为9.37%和24.48%。

沪深300和中证1000指数分析师一致预期净利润同比(FY1比FY0)分别为8.30%和20.12%。分析师对小盘股业绩增长的预期更高。

3.4. 投资性价比:当前小盘风格估值与风险溢价较低

3.4.1. 估值

截止10月27日,中证1000指数PE_TTM近1年、3年、5年分位数分别为88.48%、72.84%和54.99%、,PB_LF近1年、3年、5年分位数分别为2.47%、0.96%和8.41%。

当前,中证1000指数PE_TTM为37.18,处于历史39.74%分位数水平。长期来看,中证1000指数估值处于历史较低水平。

3.4.2. 股权风险溢价ERP

下图为以PE_TTM计算的中证1000指数股权风险溢价。当前中证1000指数股权风险溢价回落至历史(滚动3年)均值附近,配置性价比较高。

4. 总结

综上,11月看好小盘逻辑如下:

月历效应上,小盘股在11月取得正收益的概率相对较高,从相对层面来看,11月份小盘股表现较大概率优于大盘股。

财报发布时间方面,小盘股在财报真空期平均表现优于非财报真空期,从相对层面来看,小盘股在财报真空期平均表现优于大盘股。11月属于财报真空期,看好小盘修复。

市场环境上,宏观方面,近期政策环境宽松,刺激政策密集出台,在政策的积极刺激下,业绩弹性相对较好的小盘股更为收益,有望迎来估值修复;资金方面,10月份以来北向净买入中证1000成分股总额明显高于沪深300成分股,10月份中证1000融资累计净买入额和融券累计净卖出额同样高于沪深300;分析师预期方面,分析师对小盘股业绩增长的预期更高;性价比方面,当前小盘估值处于历史较低水平,股权风险溢价回落至历史均值附近,配置性价比较高。

5. 风险提示

宏观经济变化风险;新冠疫情恶化对全球宏观经济带来负面影响;政策环境超预期变动风险,指数系统性下跌风险。

报告信息

证券研究报告:《月历效应叠加有利市场环境,11月看好小盘股》

对外发布时间:2023年11月1日

分析师:肖承志

资格编号:S0120521080003

邮箱:xiaocz@tebon.com.cn

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

金工团队简介

肖承志,同济大学应用数学本科、硕士,现任德邦证券研究所首席金融工程分析师。具有6年证券研究经历,曾就职于东北证券研究所担任首席金融工程分析师。致力于市场择时、资产配置、量化与基本面选股。撰写独家深度“扩散指标择时”系列报告;擅长各类择时与机器学习模型,对隐马尔可夫模型有深入研究;在因子选股领域撰写多篇因子改进报告,市场独家见解。

林宸星,美国威斯康星大学计量经济学硕士,上海财经大学本科,主要负责大类资产配置、中低频策略开发、FOF策略开发、基金研究、基金经理调研和数据爬虫等工作,2021年9月加入德邦证券。

温瑞鹏,中山大学本科,复旦大学金融学硕士,曾就职于信达证券、东亚前海证券。研究方向:基金研究、基金经理调研。

路景仪,上海财经大学金融专业硕士,吉林大学本科,主要负责基金研究,基金经理调研等工作,2022年6月加入德邦证券。

王治舜,香港中文大学金融科技硕士,电子科技大学金融+计算机双学士,主要负责量化金融、因子选股等工作,2023年1月加入德邦证券。

陈曼莲,华南理工大学金融学硕士,电子商务+计算机双学士,主要负责基金研究、基金经理调研等工作,2023年7月加入德邦证券。

重要说明

本篇文章来源于微信公众号: Zeta金工研究