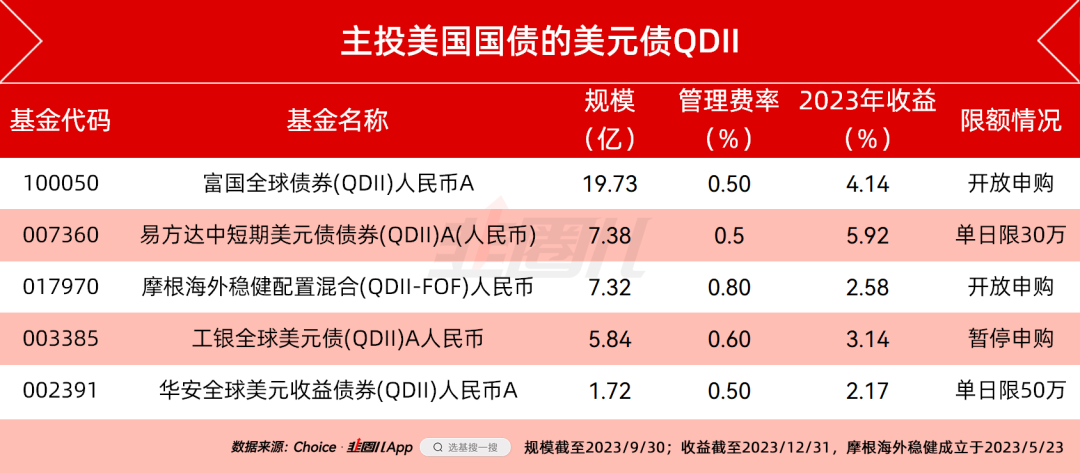

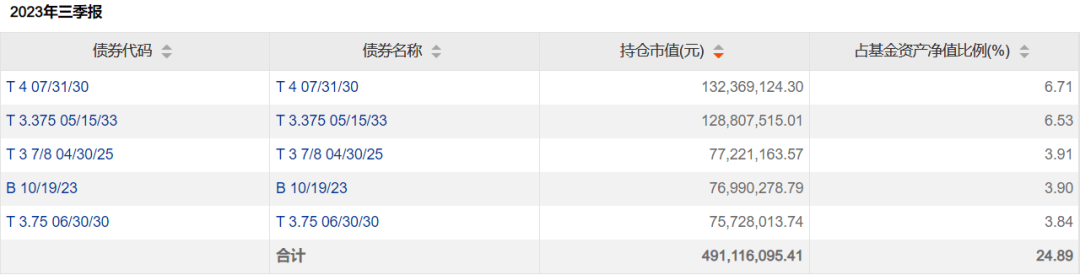

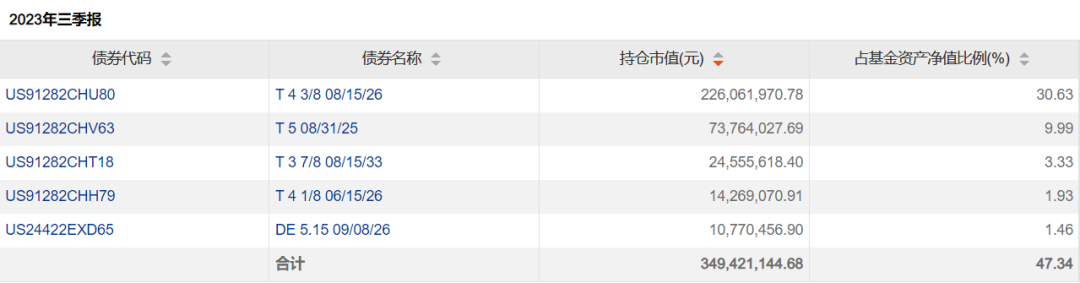

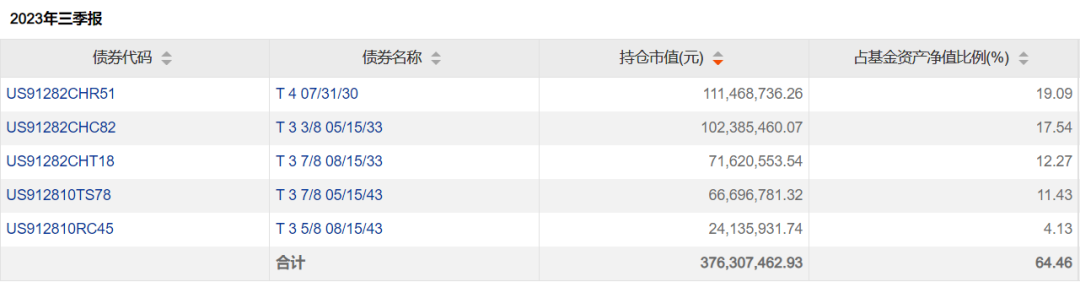

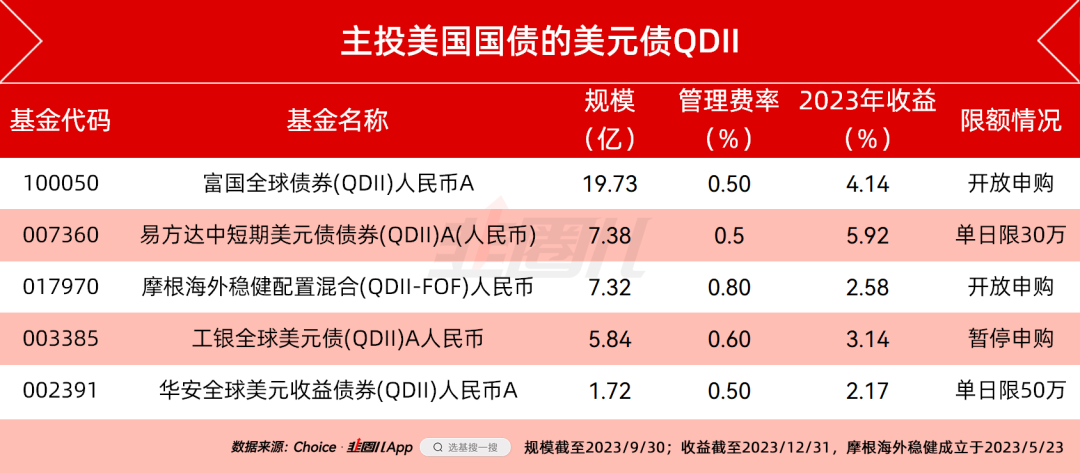

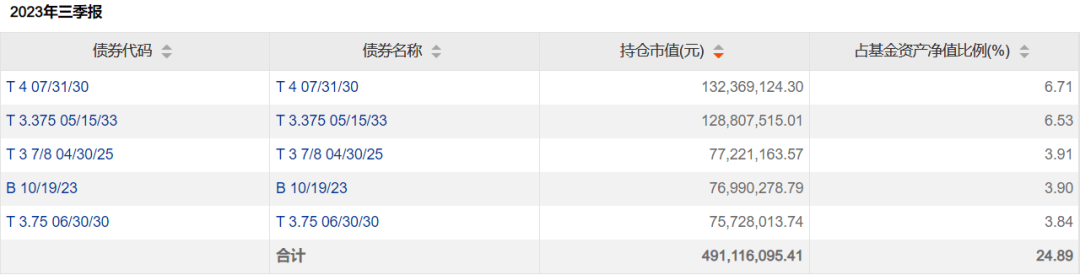

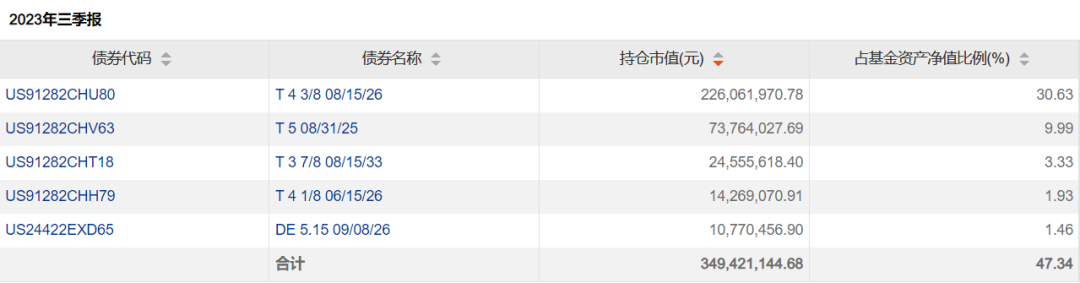

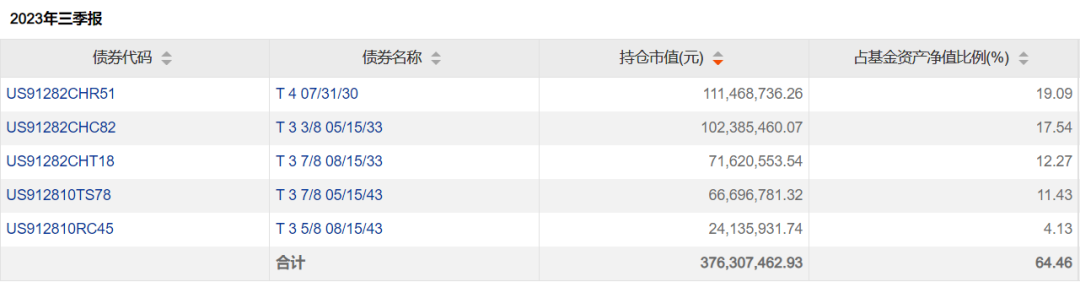

红利+小盘依然在涨,权重+恒科依然在跌,哪怕美股终于众望所归的回调了一天,依然没换来期待中的独立行情,哪怕沪指翻红了。不得不承认,当前A股的无聊,也算无聊出了一种境界。与之相比,美元债基金的讨论度其实还是算高的,毕竟美债收益率还有4%,有不少心动大户想着在美国国债上躺平,实在不行搞点美元债基金也行。但美元债QDII的投资门槛确实比较高,而且因为外汇额度的问题,不少产品限购都限得比较狠,所以目前投顾和FOF对美元债的配置并不太多。目前我知道的在买美元债QDII的投顾有2个,基金教主在且慢的“慢慢变富”和有知有行的海外长钱账户。教主在“慢慢变富”这个组合配了2.8%的摩根海外稳健配置混合(QDII-FOF),他的意思是配一点美元债基薅一点美元高利率的羊毛,权当作为大类资产配置的风险对冲了。而有知有行是专门的海外投顾组合,把美元债基金和标普500、纳指100放在一起做一个配置,选的是富国全球债和摩根国际债券,在投顾备选库里还有易方达中短期美元债。市面上投资美元债的QDII基金其实并不太多,其中还有不少以中资美元债为主,信用风险有点大。所以我也挑选了一下,把最近几个报告期主要投向美国国债的规模在1亿以上的基金找了出来。除了上报列示的,汇添富精选美元债(004419)、长信全球债(004998)、海富通美元收益(501300)的前五大债券持仓也主要投向美国国债,只是去年中报披露的整体头寸的信用等级稍微要激进一些,今天就没做太多讨论。美元债的收益一般来说分三部分,票息收益+资本利得+汇兑损益。目前十年期美债的收益率是3.9%,比10年中债的收益率高,假如单纯考虑持有至到期,这部分收益的性价比其实还可以。第二,美债正在经历百年未有的熊市,差一点三连跌。所以这个位置,向下的空间理论上是要比中债更大的,从10月到现在,不到两个月的时间已经从5%跌回4%了,所以市场对美债资本利得的预期要更高。当然这也只是预期,就算真的三连熊可能也不能说明什么,因为沪深300也三连跌,你觉得它比美股更有性价比了吗?换成债道理也一样,市场只是猜测美债在熊市之后会有反弹,但到底会不会有,程度多高,谁也说不清。但关键还有第三点,投资QDII需要考虑汇率变动风险,这应该是最重要的风险。虽说眼下票息能给你3%-4%的收益,但如果赶上人民币升值这样的正负对冲,最终可能就是赚了收益亏了汇率。因为对人民币份额计价的美元债基金来说,美元兑人民币升值创造收益,贬值造成亏损,你现在担心美元债基金的汇率风险,实际上是预期人民币能升值。这就有意思了,A股这么惨,原因之一就是人民币贬值,如果大家对人民币升值有信心,为啥不在此刻坚定买入人民币计价的权益资产?想明白了这一点,再来区分市场上的几只纯粹的美元债基金,主要差别还剩下两个——久期、是否锁汇。首先我们看美元债的名称,拿规模最大的富国全球债的第一大重仓债举例——T 4 07/31/30的意思是,T(Treasury 美股国债),4(4%的票息收益),07/31/30(2030年7月31日到期)一般来说,久期越长的债券价格对利率变动的越敏感,期限溢价会更高,当然波动也越大。如果赶上债牛,长久期的债基收益率肯定赚嗨了,就像A股的30年国债ETF(511090),跟踪的30年期国债财富综合指数,近一年收益率有10%,两年差不多15%;可如果赶上收益率蹿升,跌起来也会比较狠,像今年8-10月中债收益率有过一波回升,30年国债2个点的下跌也逃不掉。站在现在的位置,如果你觉得明年美国会很快降息,那么工银全球债这种长久期美元债就是合理的,反之,搞点短久期美元债可能更合适。在这批产品里,富国全球债是规模最大,长期业绩比较好的,还不限购。持仓债券的久期偏中长期,尤其是今年8月十年美债收益率突破5%以后,逐步提高了产品久期。三季度进一步增加美国国债比例,降低中资信用债比重,另有少量外资信用债。另外富国全球债会做锁汇的操作,基金经理郭子琨在年初开始阶段性增加外汇套保比例,至3~4月阶段性降低锁汇比例,5月底开始逐步增加锁汇敞口,在年中人民币汇率7.2~7.3区间进一步扩大锁汇敞口。郭子琨觉得,人民币对美元很难有趋势性的贬值或升值,现阶段人民币也不会无边际地贬值,所以用锁汇来平滑波动。但作为对比规模排名第二的易方达中短期美元债和富国全球债却不大一样。第一,易方达久期明显比富国的短,80%不超过3年。第二,易方达中短期美元债完全不做汇率对冲,把对汇率变动的判断交给了投资者。关于不做汇率对冲的原因,基金经理祁广东12月接受渠道路演时是这么讲的。因为目前的会计核算没法把汇率对冲的衍生品计到对应的产品份额里,而是计到整体的基金资产中。假如易方达中短期美元债是五五开的人民币和美元份额,出于汇率对冲的目标,100%的人民币份额部分确实做了锁汇,但会计计量摊到了所有的基金资产上,对人民币份额的持有人,100%的对冲投资者只体验到了50%的对冲效果,更难受的是花美元买美元份额的投资者,本来逻辑很顺畅的投资了一个美元债产品,却因为锁汇的原因承担了50%的对冲,整个产品的投资逻辑就不顺了。然后是排在第三的摩根海外稳健配置混合(QDII-FOF),这个就是基金教主组合里的产品,业绩比较基准是20%的MSCI全球指数以+80%的摩根大通全球债券指数,感觉有点像股债28配置的固收+,当然目前92%的资产还是买了短久期美债。排在第四的是工银全球债,至少现在你可以把它视为长久期美元债基金。虽然今年1季度买过恒力置业、华电集团发行的中资美元债,但最近明显放大了美国国债的比重,三季报前五大债券全部为美国国债占比达64%,当然工银的QDII额度一直都很紧,现在产品已经暂停申购了。

最后,如果你想求稳的话,华安全球美元收益债券(QDII)可能会相对合适,持仓全是美国国库券,波动小,拿起来不至于太刺激。其实现在,咱们比较头疼的问题就是资产荒,以人民币计价的资产,收益率要是超过3%,就得掂量掂量蚀本的风险,这和10年前遍地高收益信托的环境完全不一样。所以最近有人愿意跑到香港开户存银行,也有人忙着买外汇,其实就是想办法找到一些收益率高一点的的安全资产。但咱们每人/每年的美元额度就是5万美元,那QDII基金就是在不占用外汇额度的情况下投资美元资产的可能选项。

无需重复添加,已经有北落微信,直接私聊领取

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

本篇文章来源于微信公众号: 韭圈儿