“帮你投” 获增资背后:面向 “目标” 的基金投顾模式正迈出尝试性一步

在 2023 年的岁末,蚂蚁宣布发力基金投顾。

此前以 “帮你投” 品牌而广为人知的蚂蚁投顾公司宣布,全资股东蚂蚁(杭州)基金销售有限公司将向蚂蚁投顾(上海)投资咨询有限公司增资 1.7 亿元人民币,注册资本将由 1.5 亿增至 3.2 亿元人民币,用于投研投资、智能化投顾服务应用等方面。

在此前股东先锋领航退出之后,显然蚂蚁仍在加码中国方兴未艾的基金投顾业务,这不仅体现在此次注册资本的增资,更悄然体现在 “帮你投” 产品本身的诸多细节上 —— 一种面向 “目标” 的基金投顾的尝试。

基金投顾,朴实名字背后的透明度

今时今日,打开支付宝 APP 中的 “帮你投” 的基金投顾业务,如果你是一个多家基金投顾的用户,也许会直观的感受到一种不太一样。

这种不一样,首先体现在产品名称上。

在中国的基金行业,“取名” 是一门大学问。

高深的,有用星宿起名的,讨口才的,则是类似 “鑫”、“福” 之类堆砌,当然还有更投资味的,则是类似 “成长”、“价值” 等词汇的串联。

相比之下,“帮你投” 的基金投顾产品,名称简直是直白的可以。“股票基金精选”,堪称是一个形容词都没有的 “大白话”,而后面 50、70、90 则代表对应组合的权益中枢。

EarlETF 的老读者都知道,我是 “股债配置 + 动态平衡” 投资理念的长期拥趸,所以我对于这种将权益中枢 “刻” 在名字上的做法,是有先天好感的。

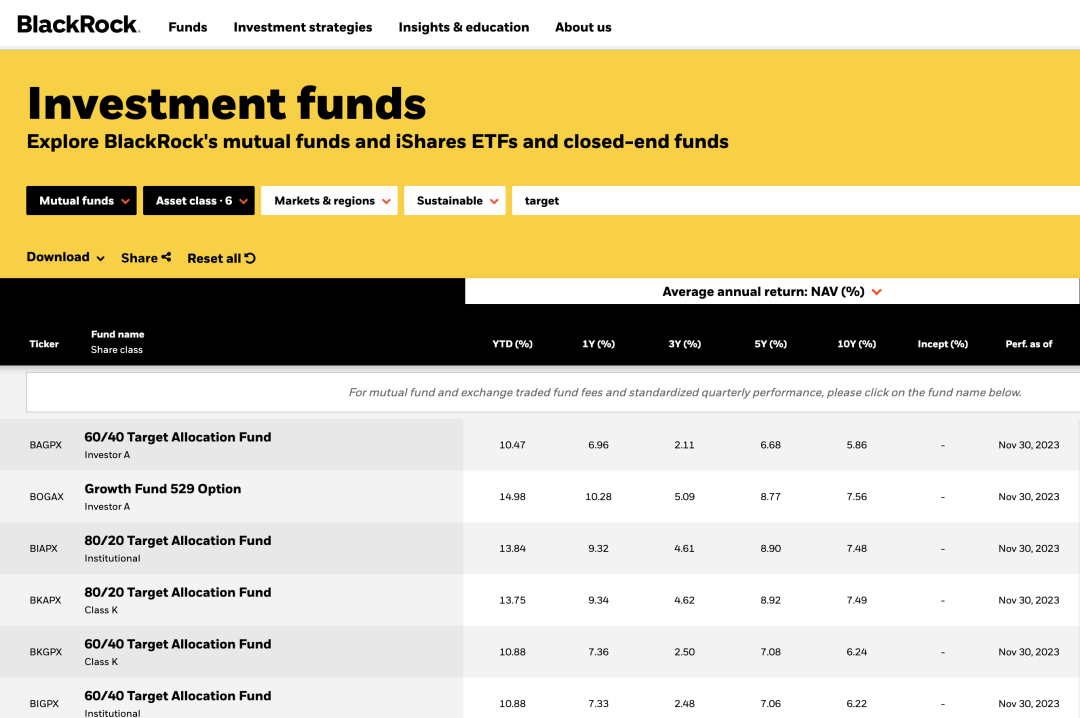

要知道,类似这样股债配置比例写在名字中,在海外是常态,比如下图是美国资管巨头黑石的官网,可以看到大量类似 6040、8020 这样的股债目标配置基金或组合。

所以相比各种花哨的基金投顾名称,我是挺喜欢这样平实,将权益中枢直接强化的命名法则,对股债配置理念,是一种无时无刻的 “普及”。

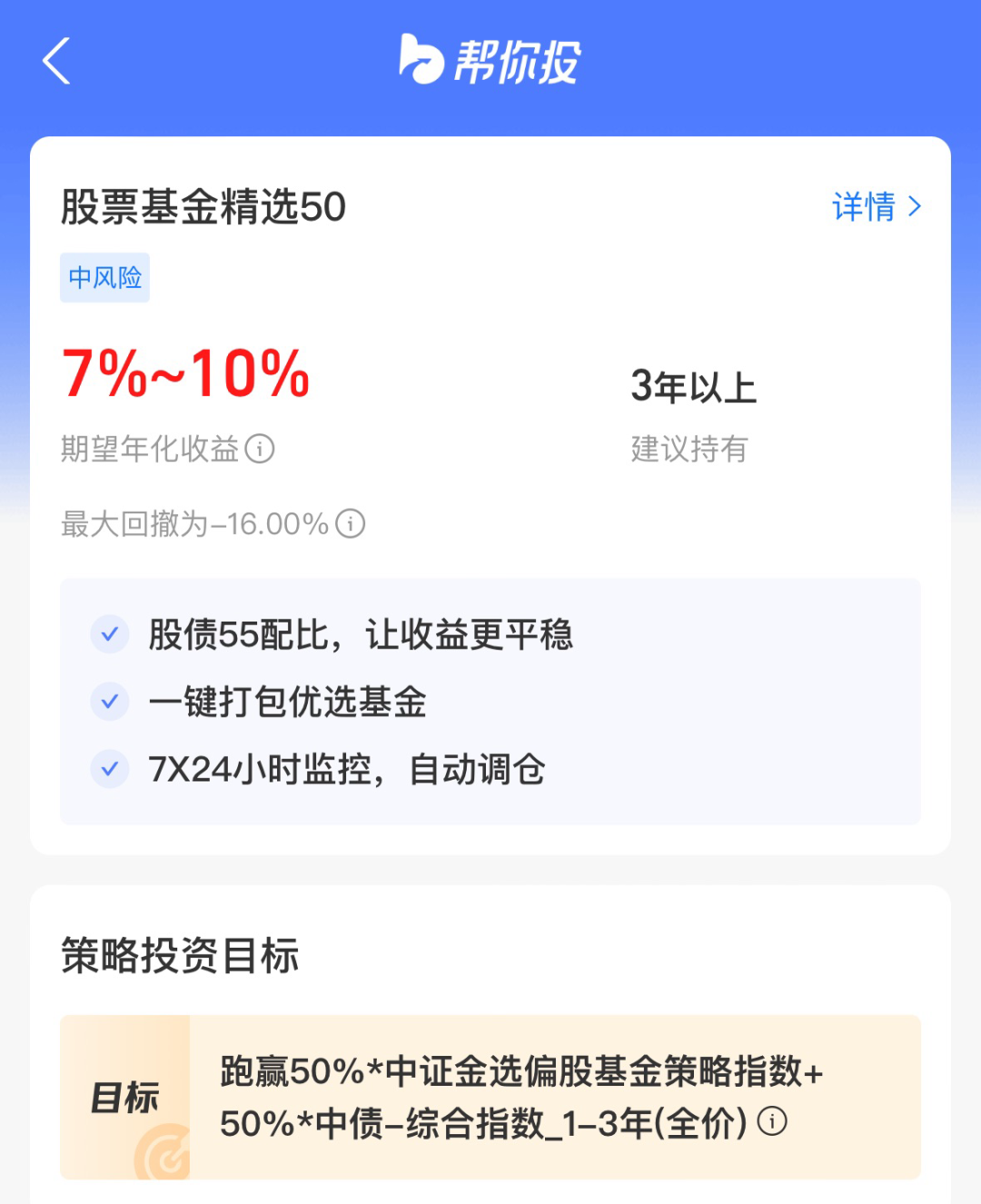

随便点开一个组合,比如股票基金精选 50,在组合信息页一开始,你会看到几个醒目的信息:

预期年化收益率

建议持有期

预期最大回撤

目标基准指数

如果说预期年化收益和建议持有期是在大多数基金投顾组合上常见的,那么将最大回撤预期和目标基准在那么显眼的地方亮出,无疑是一种进步。

尤其是最大回撤,这个东西没有人会喜欢,但是却又难以逃避。2021 年迄今核心资产类基金的泡沫破裂,更是让许多基民意识到了 “最大回撤” 的可怕所在。相比传统引入风险评价基金的指标,比如波动率或者夏普比率这样不那么直观的指标,“最大回撤” 无疑在风险提示上,有着更明显的作用。

这种透明度,放在当下的基金投顾发展角度,很重要。

基金投顾的目标之旅

转眼间,基金投顾已经 4 周年了。

这四周年,基金投顾包括它的前身 “基金投顾” 经历了百花齐放的开端,但逐步凝聚了一些共识。

在早年,基金投顾是什么?在许多基金组合主理人和基民的心中,基金投顾更像是一个 “基金经理精选” 服务。

在那个时代,许多对主动型基金经理熟悉的大 V、机构纷纷推出各类基金组合,看看组合内的基金经理,可谓是群英荟萃。但这样的基金组合,用高情商的话来说,过于偏向 “MOM”(Managerof Mangers) 管理风格,成败也往往寄托在所谓 “顶尖人士” 的表现。因此,近年来震荡的市场行情下,很多过度迷信基金经理的基民也遭遇了一定的收益损伤。

再加上基金投顾在信息披露上有诸多限制 (比如 1 年后才能披露业绩),从某种程度上而言,基金投顾诞生没多久,就始终在直面 “信任危机”。

如何破局?

笔者此前在《从小盘风格基金 9 年年化 13%,看指数化或许才是基金投顾破局之道》曾经探讨过这个问题。

一种道路,是大 V 化,主理人反复讲,把自己的理念掰碎了反复讲,来建立一种 “投前” 的信任,或许是一种思路,业内类似银行螺丝钉、E 大、有知有行孟岩,都是个中翘楚。

但这条道路,不太适合机构化的投顾产品。

所以指数化,或许是机构型基金投顾可取的一条道路。

何为指数化?就是让一个基金投顾产品 “锚定” 某个特定的基准指数,那么就可以将基民对这个基准指数的了解、信任转化为对投顾产品的信任。

在 2022 年,我们看到了许多基金投顾产品和 FOF,宣布将业绩基准从原本的沪深 300 指数或中证 800 指数,改为锚定中证偏股基金指数。这其实并不仅仅是基准的改变。以往许多基金投顾产品,基准只是一个 “体现超额” 的工具,实际走势相关度并不高。但许多基金投顾,已经开始采取了紧跟基准的策略。

比如笔者之前介绍过的兴证全球的基金投顾,应该算是比较早宣布锚定中证偏股基金指数的投顾主理人,他们一直强调是以指数增强的心态,用金融工程的技术去对标,控制好跟踪误差后努力追求超额收益,对持有人而言,了解偏股基金指数的风格,就明白自己持有的基金投顾是什么风格。

当然,锚定基准,另一个好处就是,让 “预期年化”、“最大回撤” 等业绩估算,不再是拍脑袋。

当一个基金组合运作是锚定特定的指数基准,那么就可以通过历史业绩来计算可能得预期收益和最大回撤,给出更客观、有价值的预期指引。

我也发现,蚂蚁基金的 “帮你投” 是近期才开始强化面向 “目标” 的投顾模式,但笔者作为持有人的直观感觉,其实它们在这块探索了已有相当时日。

比如下面是笔者从 “帮你投” 上线就跟投的 “锐意进取” 组合(权益仓位 80%/ 固收仓位 20%),它锚定了 “中证偏股基金指数 ×80%+ 中债综合指数 3-5 年 (全价)×20%” 的组合指数,以投顾策略的配置构成来编译指数基准,且可以看到基金投顾组合的业绩对指数的跟踪很紧密,并在这个基础上有一定的超额。

这种 “指数增强” 风格的基金投顾,追求 “目标导向”,对基民而言,显然可以提升透明度和信任度,也更容易实时监督投资表现。

当然,锚定基准,是基金投顾的第一步。在指数花投顾的前提之下,能不能实现 “指数增强”,获得更多的超额收益,这是 “帮你投” 的之类组合未来面对的重要考验。

目标之下期待千人千面

锚定指数,目标导向,是包括帮你投、兴全投顾等一众投顾基金在过去一年多里面共同做出的选择。

当然,在此基础上,其实还有更多值得期待。

在之前和 “帮你投” 的交流中,感觉到他们更希望将类似 “股票基金精选 50” 不再视为一个简单的持仓清单,而是视为投顾机构对持有人的一种股债配置风险配置的选择 / 判断,在此基础上,营造一种 “殊途同归” 的个性化组合管理之路。

依托蚂蚁基金庞大的历史交易行为和线上化的运作方式,在持有人 “授权” 下,“帮你投” 有更大的潜力,对持有人的风险偏好和交易行为有更详尽和个性化的了解,并运用在投顾服务上,进行精细化的管理。比如,哪怕同样是权益中枢 50% 的投顾策略,对于实际风险承受更低的用户,可以进行更严格的控制回撤,而对于风险偏好相对高者,则可以适度宽容以提升潜在收益,甚至可以基于持有人过去对于主动基金、指数增强等不同基金类别的偏好,通过持有人熟悉的基金风格去锚定基准,这或许能更好的提升对基金投顾产品的信任度。

如果真的能做到这一步,就意味着基金投顾从一份基金组合的持仓清单,向股债配比固定下千人千面的投资目标解决方案的进化,这或许才是基金投顾相比单只基金、相比 FOF 真正的异质性价值所在。

本篇文章来源于微信公众号: EarlETF