ETF期权上新,搭配科创50ETF可以擦出怎样的火花?

6月5日,两个科创50ETF期权合约品种上市交易,国内ETF期权产品随之增至9只。

科创50ETF期权赋予了买入者在指定日期,按双方约定价格买入或卖出标的ETF的权利,投资者可以借助期权更好地管理投资风险、有效地进行风险转移。当ETF搭配期权,可以形成什么投资交易策略、碰撞出哪些“玩法”呢?

保护性看跌策略,为资产“买保险”

简单来说,保护性看跌策略就是持有ETF现货+买入看跌期权。

当投资者判断市场未来仍有上涨空间、但担心存在下跌风险,希望控制最大亏损程度且保留潜在上行收益时,可以借助保护性看跌策略,为现货提供保护。

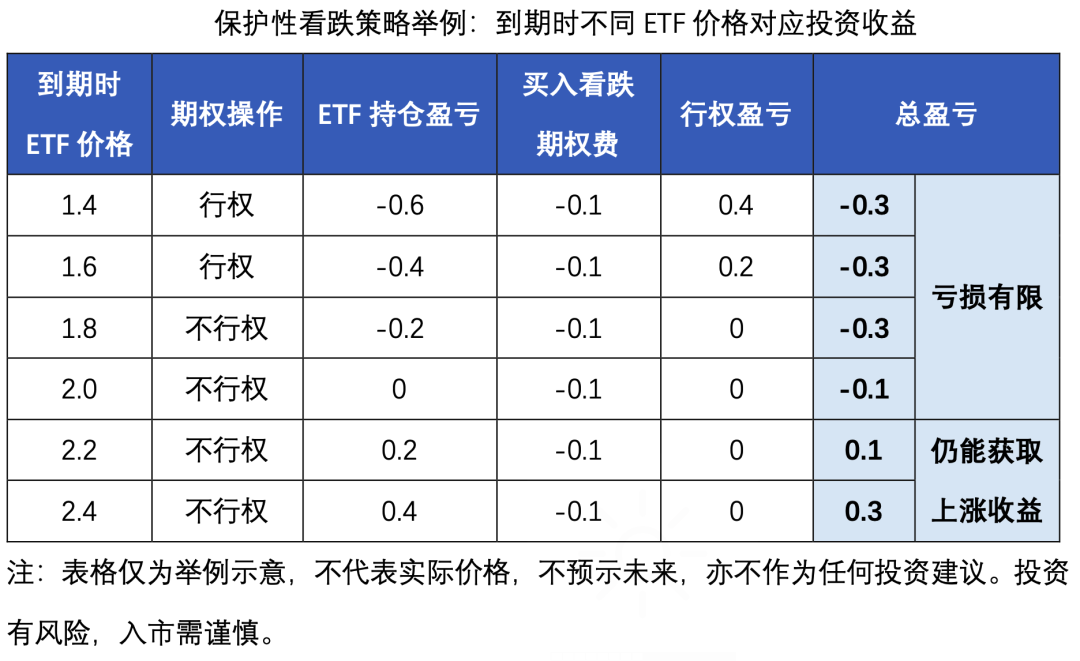

为了便于大家理解,我们通过简化的例子,来看看保护性看跌策略保留上行潜力、同时锁定下行风险的效果。

假设以2元的价格买入科创50ETF,买入的看跌期权行权价为1.8元、期权费为0.1元,到期时投资损益如何呢?

如下表所示,当ETF价格上行,例如到期时ETF价格上涨到2.4元、高于看跌期权行权价格,期权不行权,此时依然可以享受ETF现货价格上涨带来的收益,但会损失买入看跌期权所支付的期权费,最后投资收益为0.3元(即2.4-2-0.1=0.3)。

当ETF价格下行,例如到期时ETF价格跌至1.4元,此时ETF价格低于看跌期权行权价格、期权行权,投资者可以按1.8元的行权价卖出ETF现货,最后投资仅亏损0.3元(1.8-2-0.1=-0.3),会比没有期权保护的情况下少亏损0.3元。通过买入看跌期权,投资者可以锁定最大亏损。

总的来说,借助保护性看跌策略,ETF价格上行时,投资者仍可获取上涨带来的收益、仅付出买入期权的费用;当ETF价格低于看跌期权行权价格时,投资者可按行权价卖出ETF现货,从而锁定最大亏损为ETF成本价与期权行权价差、以及支付的期权费用,有效控制住了下行风险。

备兑开仓策略,震荡期增厚收益

备兑开仓策略,是持有ETF+卖出看涨期权。

当ETF价格持续震荡、投资者预期市场不会大幅上涨时,可以借助备兑开仓策略,通过卖出看涨期权赚取期权费、增厚收益。

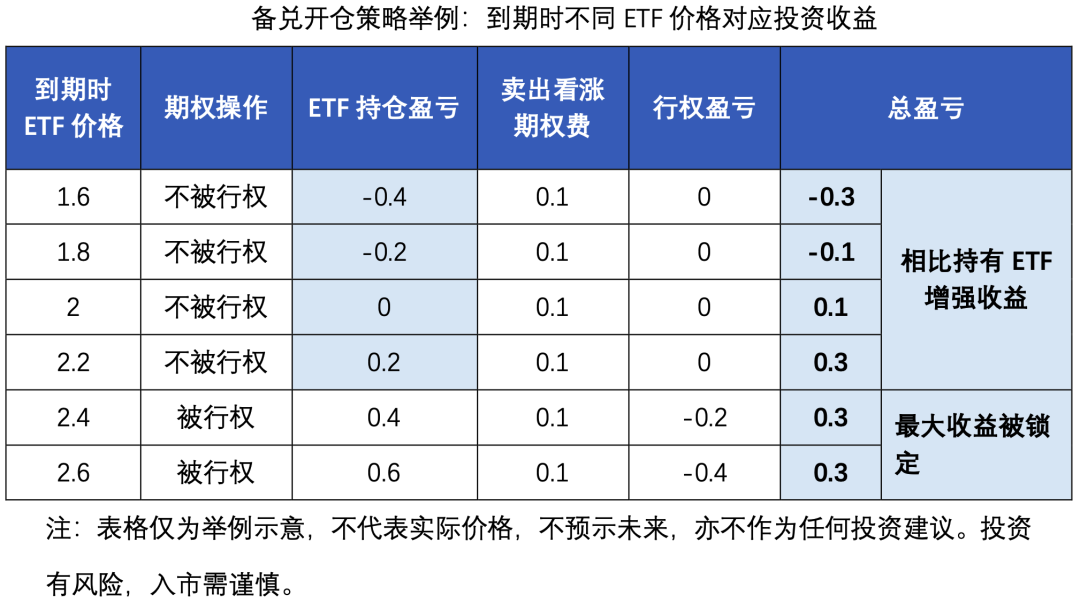

假设以2元的价格买入科创50ETF,卖出的看涨期权行权价为2.2元、获得的期权费为0.1元。

如下表所示,到期时,若ETF价格仍为2元、低于看涨期权行权价,期权不会被行权,此时投资者持有的ETF现货不赚不亏,但因为获得了0.1元的期权费,最终投资收益为0.1元,相比仅持有ETF多头增强了收益。

若ETF价格到期时跌至1.6元、看涨期权不被行权,此时虽然ETF现货亏损了0.4元,但因为获得了0.1元的期权费,投资最终亏损0.3元,相比仅持有ETF多头降低了现货损失。

需要注意的是,如果判断错误,市场从震荡转为一路上行,例如到期时ETF价格上行至2.6元、高于看涨期权行权价,此时买入看涨期权的投资者会选择行权,而作为期权卖出方,虽然赚取了期权费,但会错失ETF大幅上涨带来的收益,最终只能获得0.3元的收益,此时相比仅持有ETF多头少赚了0.3元。

投资者借助备兑开仓策略,卖出看涨期权收取期权费,可在ETF价格震荡下跌时增强收益;当ETF价格高于看涨期权行权价时,期权被行权,最大收益被锁定为看涨期权行权价与ETF现货成本价差、以及卖出期权获取的收益,此时投资者可能会错过后续大幅上涨的上行收益。

投资者借助备兑开仓策略,卖出看涨期权收取期权费,可在ETF价格震荡下跌时增强收益;当ETF价格高于看涨期权行权价时,期权被行权,最大收益被锁定为看涨期权行权价与ETF现货成本价差、以及卖出期权获取的收益,此时投资者可能会错过后续大幅上涨的上行收益。

领口策略,为资产买保险同时降低“保费”

领口策略是持有ETF现货+买入看跌期权+卖出看涨期权。

当市场波动较大、变动方向不明朗时,投资者可借助领口策略,以较低成本锁定持仓风险和收益。领口策略结合了保护性看跌策略和备兑开仓策略,在保护性看跌策略的基础上、通过卖出看涨期权降低了成本,在备兑策略的基础上、通过买入看跌期权锁定了下行的风险。

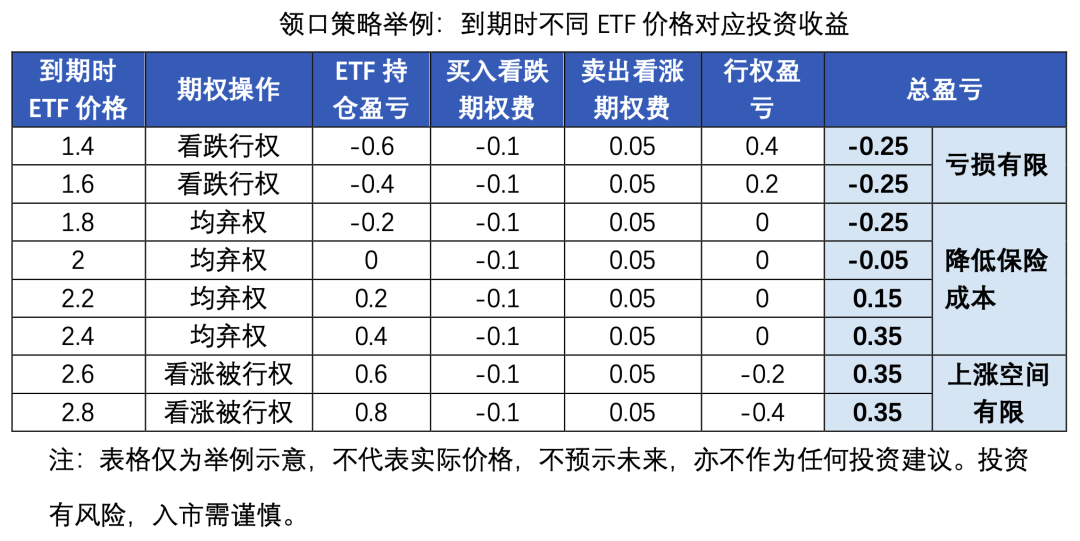

我们仍假设以2元买入科创50ETF,买入的看跌期权行权价为1.8元、支付的期权费为0.1元,卖出的看涨期权行权价为2.4元、获得的期权费为0.05元。

如下表所示,到期时,如果ETF价格在1.8-2.4元之间、即处于两个期权行权价间,看涨与看跌期权都不会行权。此时,投资收益会比仅持有ETF多头少0.05元、即买入看跌期权与卖出看涨期权的费用差,但相比持有ETF+买入看跌期权会多赚0.05元。

当ETF价格下跌至1.4元,低于看跌期权1.8元行权价,此时看跌期权行权、看涨期权不会被行权,投资者可以按1.8元的行权价卖出ETF现货,最后投资仅亏损0.25元(1.8-2-0.1+0.05=-0.25),相比仅持有ETF多头可少亏0.35元、锁定了最大亏损。

当ETF价格上涨至2.8元、高于看涨期权行权价格2.4元,此时看涨期权被行权,投资者的最大收益被锁定为0.35元(2.4-2-0.1+0.05=0.35),相比仅持有ETF多头会少赚0.45元、错失ETF大幅上涨带来的收益。

简单而言,领口策略将风险和收益控制在了一定的区间内。当ETF价格下行,投资最大亏损被锁定为看跌期权行权价与ETF成本价差、以及买入看跌期权与卖出看涨期权的费用差;当ETF价格上涨,投资最大收益被锁定为看涨期权行权价与ETF现货成本价差、以及买入看跌期权与卖出看涨期权的费用差。

简单而言,领口策略将风险和收益控制在了一定的区间内。当ETF价格下行,投资最大亏损被锁定为看跌期权行权价与ETF成本价差、以及买入看跌期权与卖出看涨期权的费用差;当ETF价格上涨,投资最大收益被锁定为看涨期权行权价与ETF现货成本价差、以及买入看跌期权与卖出看涨期权的费用差。

当然,上面这些例子只是几个期权策略应用的简化展现,具体执行时还需要结合期权成本、到期期限、交易成本等多个因素考虑,在适合的场景使用相应的期权策略,才能更好地满足不同的风险管理需求。

科创50ETF期权合约标的

<右滑可查看更多>

本篇文章来源于微信公众号: EarlETF