量化投资中的几个问题

我自己做量化投资16年了,总遇到很多人问这样或者那样的问题。我把实际中遇到的最多的问题再次总结一下。

我们现在做的量化投资,主要是低频轮动,最多的是以周、双周或者月为单位的轮动,而不是部分人心目中的高频轮动。高频轮动最典型的是美国的西蒙斯的大奖章基金,1秒钟交易十几次甚至几十次。这种高频交易肯定不是我们个人投资者的菜,光服务器的投资,可能就是一个巨大的天文数字。

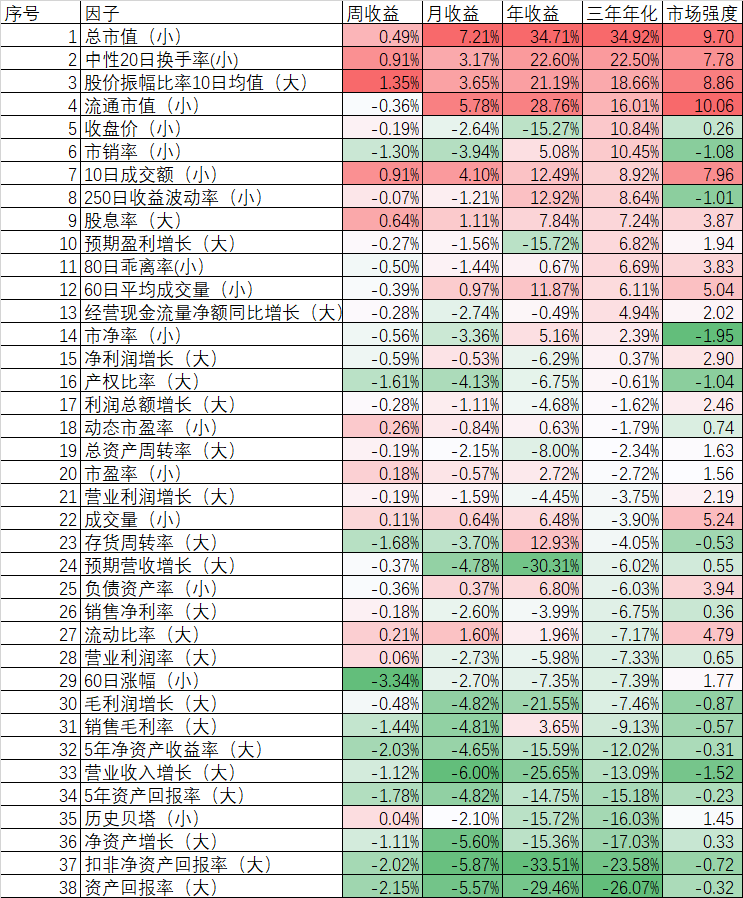

低频量化轮动说起来简单,实际上也不简单,首先是遇到因子的选择。有两类因子,即排除因子和打分因子。排除因子顾名思义是剔除满足某些条件的因子,譬如PE>0,就把过去亏损的股票给剔除了。打分因子,目前最简单的是把两个以上的因子排名赋予不同的权重,相加后作为排名的依据。这里把多个因子和最终的收益率看作是单调线性的,是简化了因子和最终收益率的关系。实际上既不单调也不线性,甚至不是唯一的,而是符合某种概率。

但对很多初学者来说,这些问题可能还没真正涉及,首先面临的是不习惯量化轮动的买入排名前面,卖出排名后面的最基本策略。因为按照轮动策略,卖出的品种是不看亏损或者盈利多少钱的,也就是说和普通的所谓止盈止损是相背的。量化轮动最基本的出发点是忘记成本,而很多人一旦某个品种亏损,是非要盈利后才卖出的。甚至有了一个“保本出”的名词,但实际上这样长期做下来,并不会使得你的收益最大化,账面上留下来的可能是一堆套住的亏损品种,而盈利被卖出的品种,很少有大的盈利,因为“保本出”的思想导致了操作的结果最多就是微利,账户合计一算,几年甚至十几年下来最多就是微利,甚至还可能是亏损的。

还有人过度的怀疑历史回测的数据,学了量化后知道了“过度拟合”这个名词,总对历史数据疑神疑鬼。当然过分相信历史回测的数据是不可取的,但走到另一个极端,总觉得历史数据是过度拟合来的,不相信历史数据也是不可取的。举个例子,长期回测下来可转债的策略年化能到40%,很难说没有一点拟合,但按照我的经验,实盘的底线大概是一半,也就是20%左右,其实10年以上实盘的年化收益率能达到20%以上就是非常出色的了。即使有一点过度拟合也是可以接受的。

今天周日,随便想起一点就瞎写了。实盘离开历史新高也只有0.44%了,希望下周能继续创新高。

本篇文章来源于微信公众号: 持有封基