本文来自方正证券研究所于2023年2月24日发布的报告《云上未来:乘数字经济浪潮,扬人工智能之帆—中证云计算与大数据指数投资价值分析》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005;刘洋 S1220522100001,联系人:邓璐1、云计算产业发展现状:全球逐步回暖,中国高速增长。

随着经济回暖,全球云计算产业规模增速触底反弹,2021年全球云计算市场规模达到3307亿美元,增速32.4%,近年来在政策、产业等推动下,我国云计算市场规模也迎来爆发式增长,2017年-2021年公有云/私有云规模增速均高于20%。

2、云计算产业投资前景:政策支持、成本优势、赛道空间。

(1)十四五规划将数字中国建设提到新的高度,云计算成为重点发展产业。在国家和地方政策的不断加码下,越来越多的企业开启数字化转型之路,而云计算是数字转型的关键计算。(2)云计算独特的商业模式给企业带来的降本增效显著。(3)全球数据量出现爆发式增长,巨大的数据量增长对信息存储、处理能力有了更高的要求,带动云计算产业链景气度进一步提升。

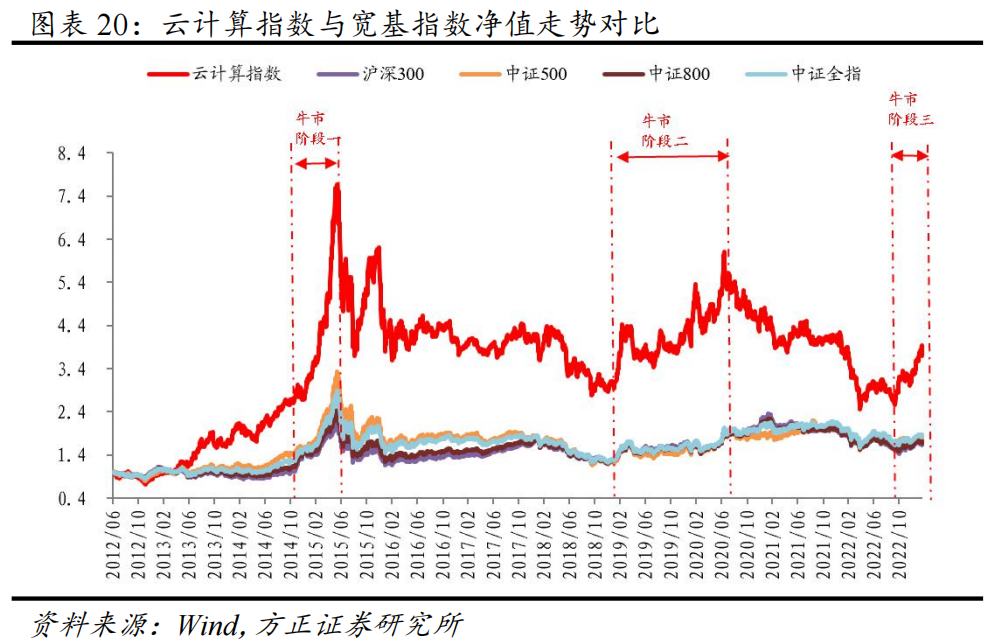

3、云计算指数汇聚云计算、大数据等领域软硬件龙头企业,长期业绩及牛市行情收益弹性较好。

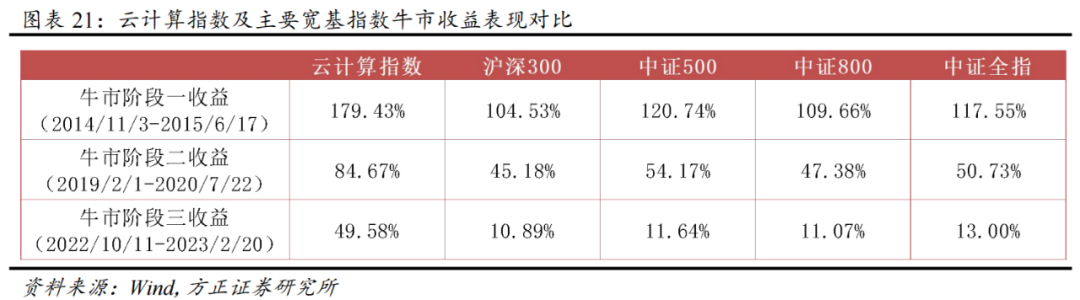

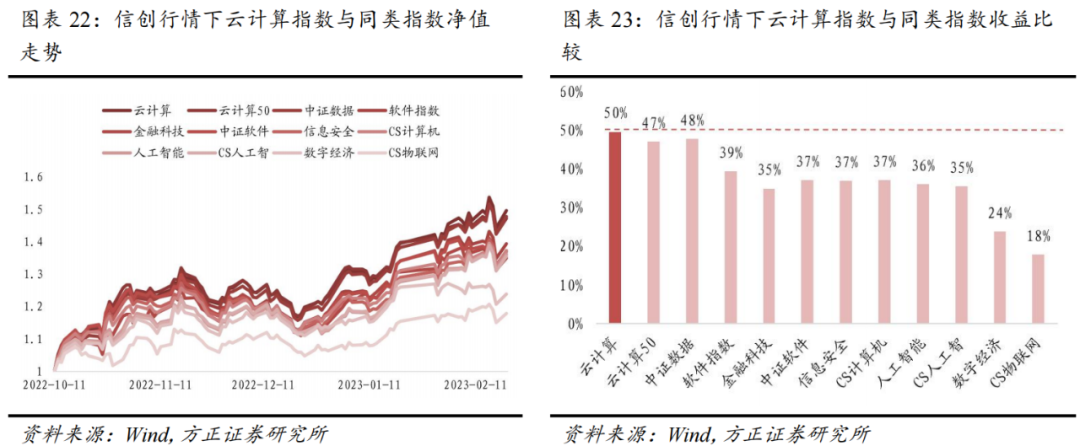

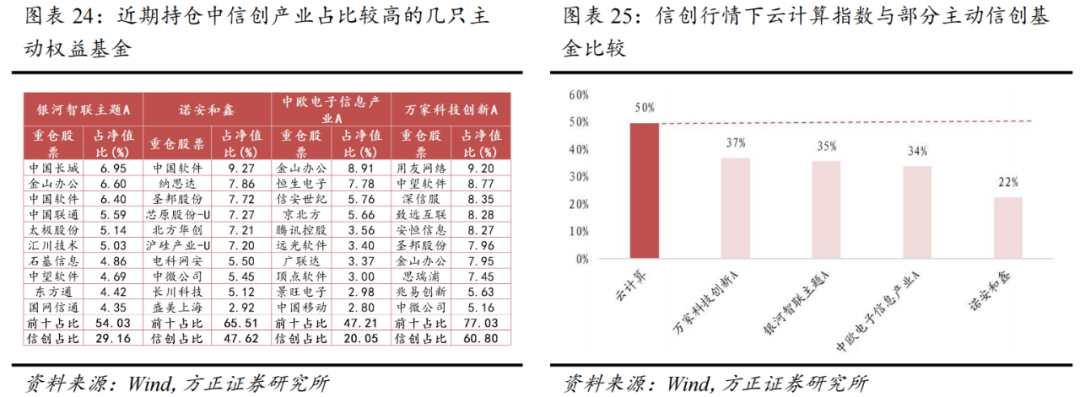

中证云计算与大数据主题指数从沪深市场选取50只涉及提供云计算服务、大数据服务以及相关硬件设备的上市公司;指数行业集中度高,主题风格鲜明,研发创新投入高;前十大权重股涵盖科大讯飞、恒生电子、广联达、金山办公等公司,覆盖软件开发、IT服务和计算机硬件等相关细分赛道;自基日以来,指数累计上涨283.90%,长期业绩优于宽基指数,牛市行情收益弹性高,信创行情下收益近50%,同类收益第一。

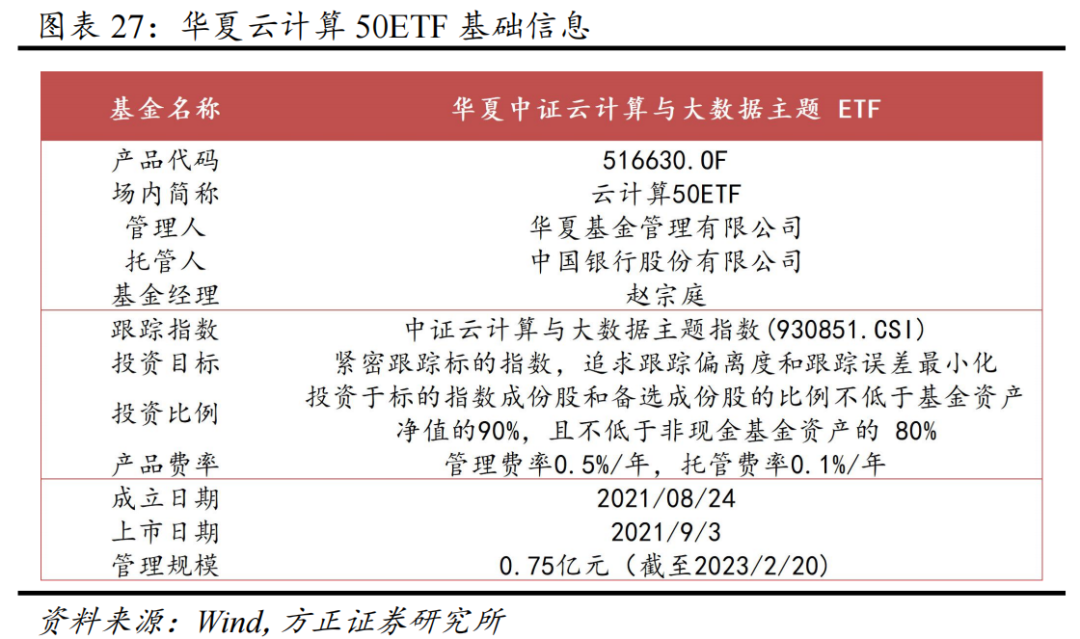

4、华夏云计算50ETF(516630)是一只跟踪中证云计算与大数据主题指数的ETF基金。

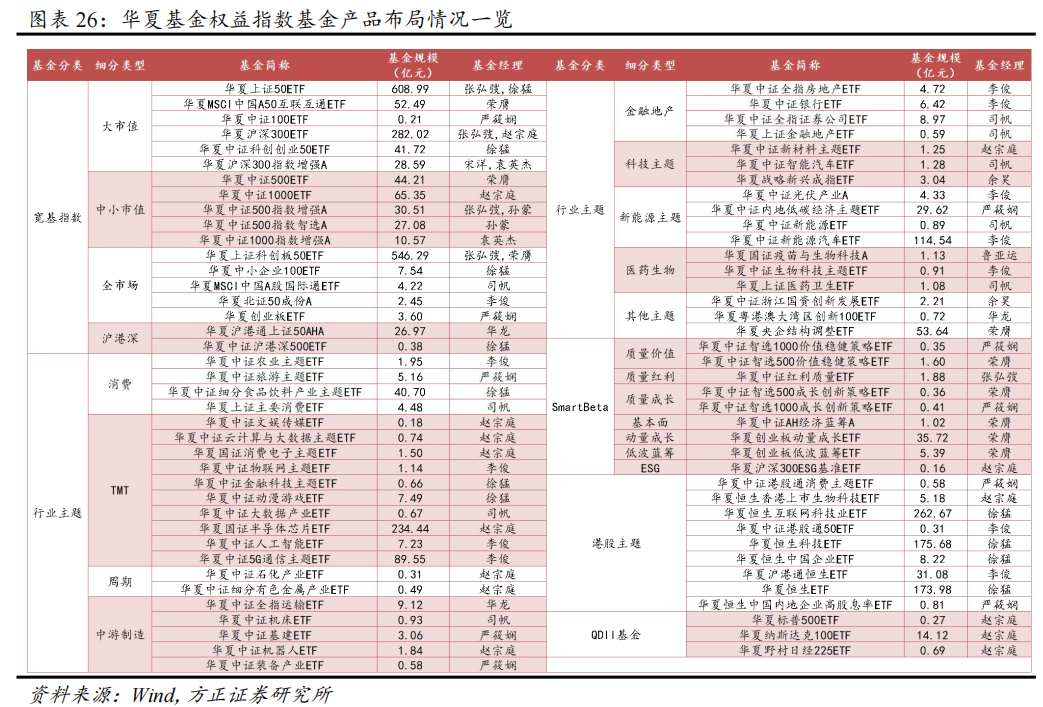

该基金由基金经理赵宗庭管理,为市场投资者提供布局云计算和大数据的便利工具。华夏基金指数团队产品规模行业领先,布局多元主题矩阵。截至2023年1月底,公司共发行管理了123只指数产品,涵盖股票指数、债券指数、QDII指数、商品指数、增强指数五大资产或策略方向,合计管理规模3352.79亿元,指数团队管理经验丰富。

风险提示

华夏中证云计算与大数据主题 ETF是华夏基金旗下的产品,华夏基金管理有限公司目前是方正证券研究业务的签约客户。本报告基于基金产品的历史数据进行分析,不构成任何投资建议。

宏观经济不及预期、海外市场大幅波动、历史经验不代表未来。

1.1 云计算产业发展现状:全球逐步回暖,中国高速增长2006年Google席执行官埃里克·施密特在搜索引擎大会上首次提出“云计算” 的概念。发展至今,云计算已经成为新型基础设施的关键支撑技术。云计算(Cloud Computing)是指通过计算机网络形成的计算能力极强的系统,可储存、集合相关资源并可按需配置,向用户提供个性化服务。其中,提供储存、集合相关资源的共享池叫做“云”,用户通过网络访问“云”,不受时间和空间限制快速获取所需资源。

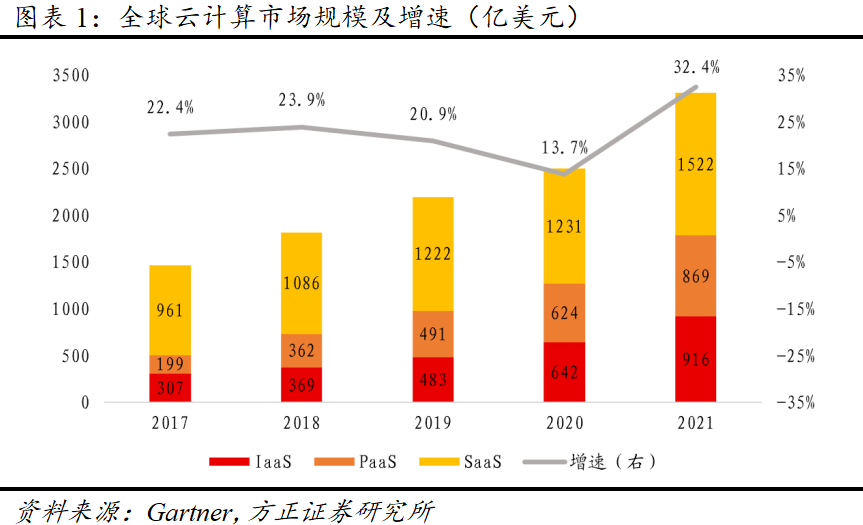

云计算包括三个层次的服务:基础设施即服务(IaaS),平台即服务(PaaS)和软件即服务(SaaS)。1)基础设施即服务IaaS:主要提供计算基础设施服务,主要包括CPU、内存、存储、网络、虚拟化软件、分布式系统,企业无需担心基础资源供给只要专注部署自己的业务应用软件即可。2)平台即服务PaaS:主要提供软件研发平台服务,客户可以在PaaS平台进行软件开发、测试、在线部署等工作。3)软件即服务SaaS:主要提供互联网软件服务。从产业结构来看,云计算产业上游为核心硬件(芯片、内存等)、IT基础设备(服务器、存储设备、网络设备等),中游为IaaS、PaaS、SaaS运营,下游为各类使用云的企业或组织。目前全球云计算市场规模逐步回暖,增速实现触底反弹。2017年-2019年,全球云计算市场规模分别为1467亿、1817亿和2196亿美元,年增速均维持在20%以上;2020年,受疫情影响全球云计算市场增速有所下滑;但随着经济回暖,2021年已恢复到疫情前增长水平,以IaaS、PaaS、SaaS为代表的全球云计算市场规模达到3307亿美元,增速32.4%。

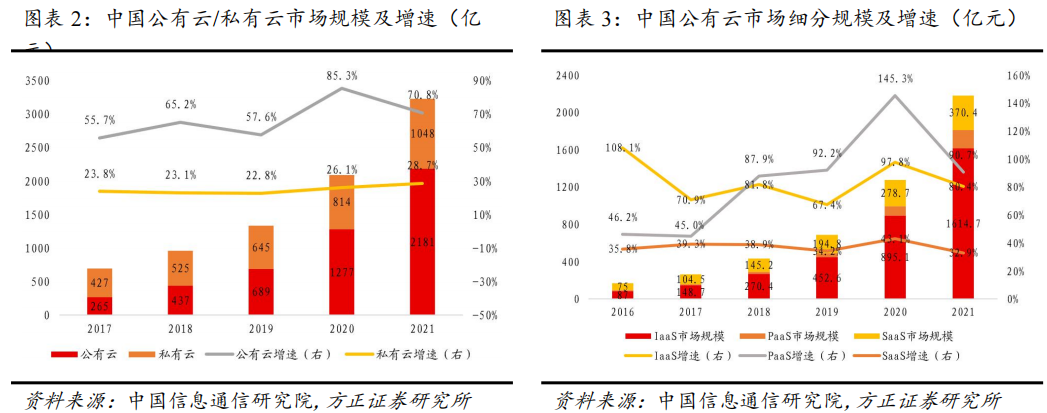

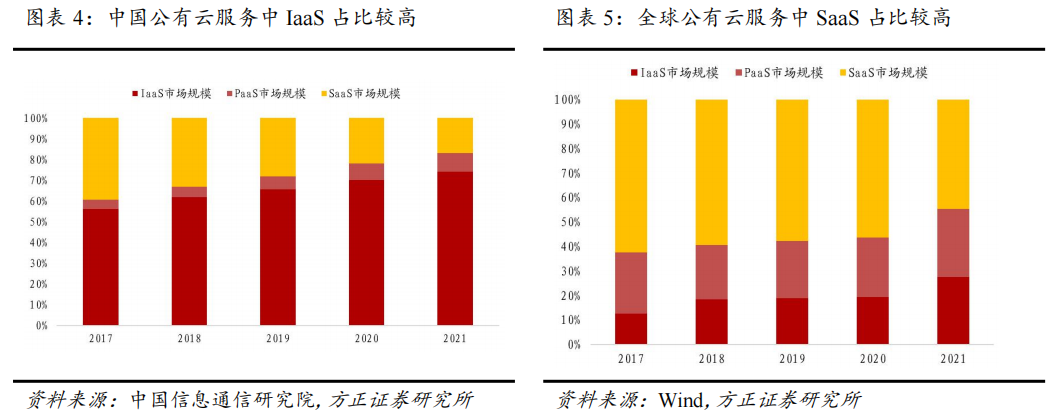

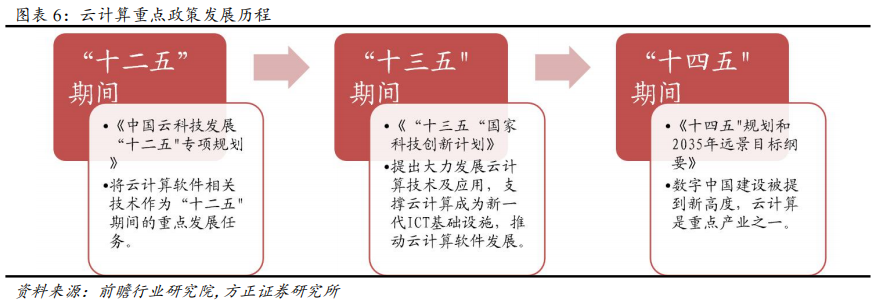

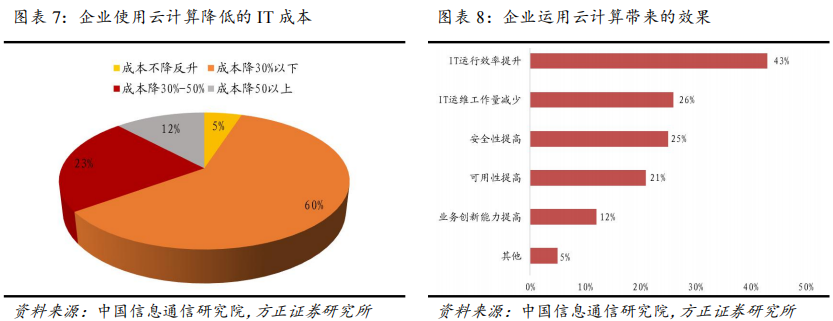

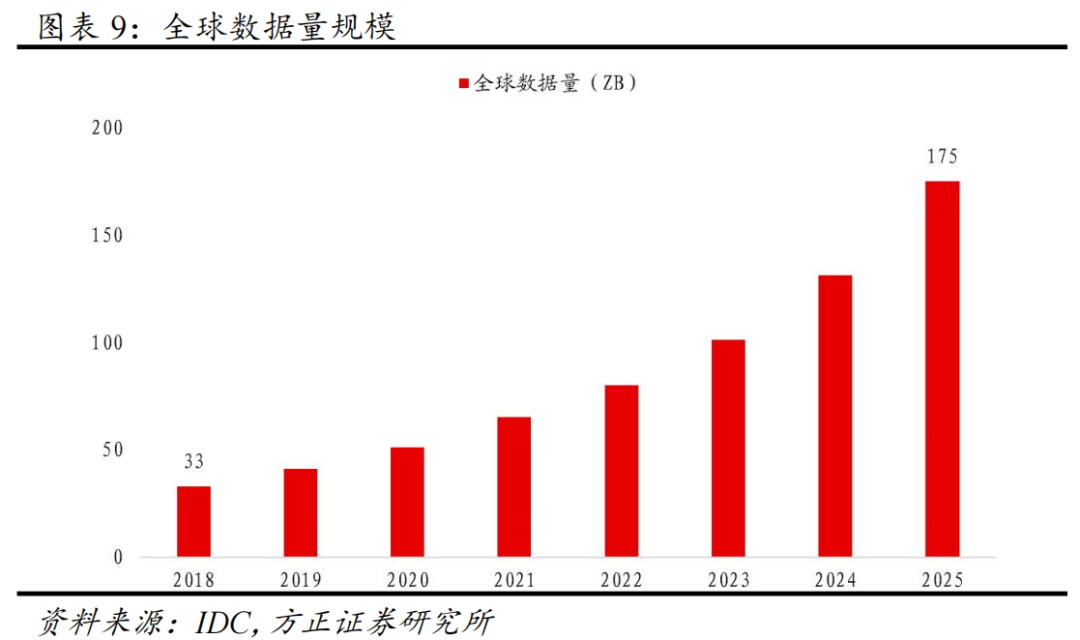

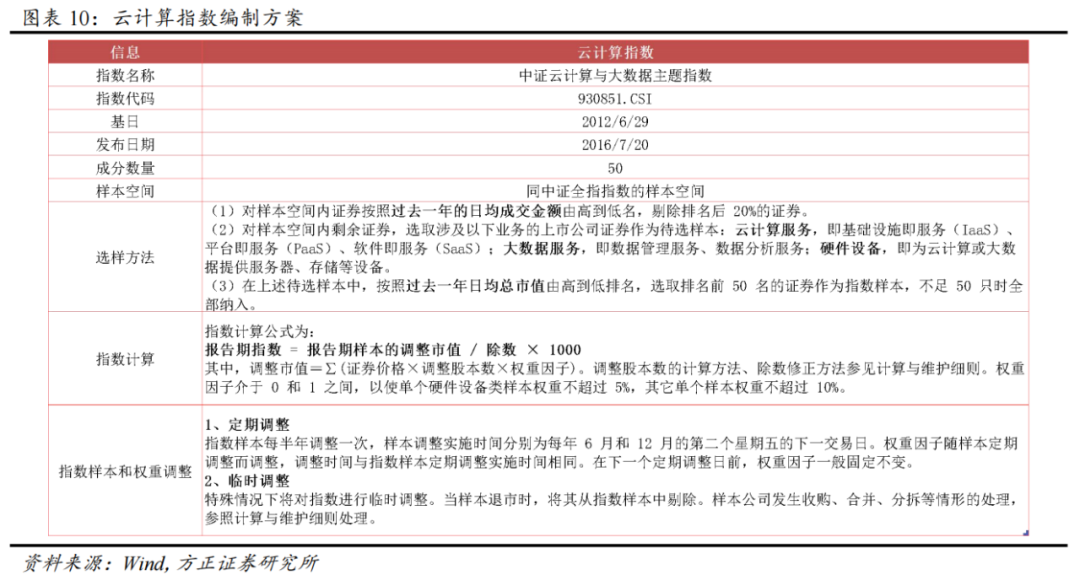

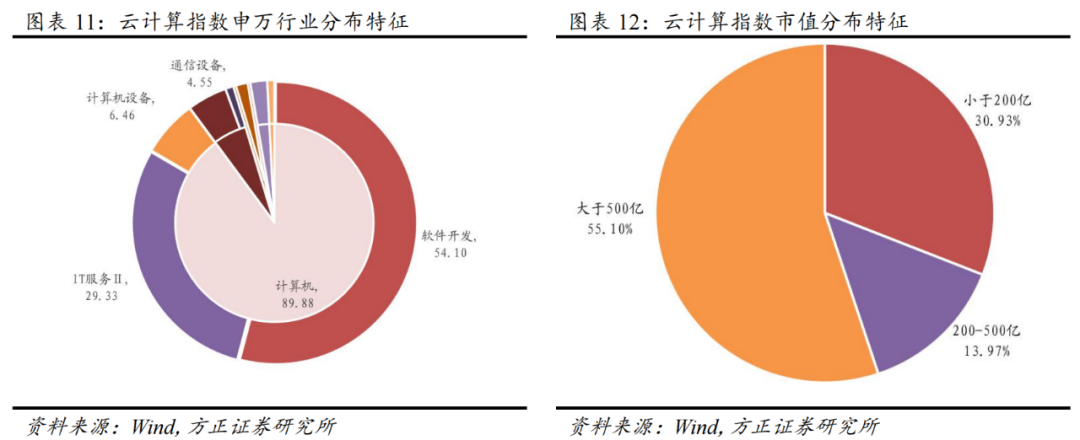

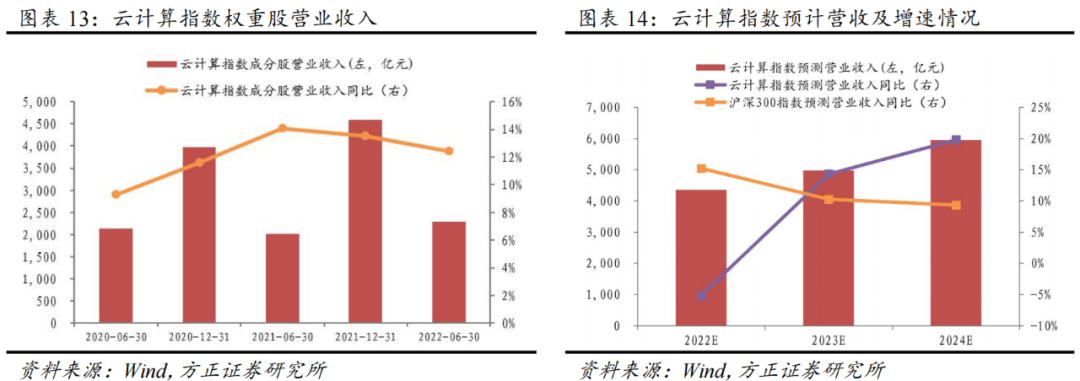

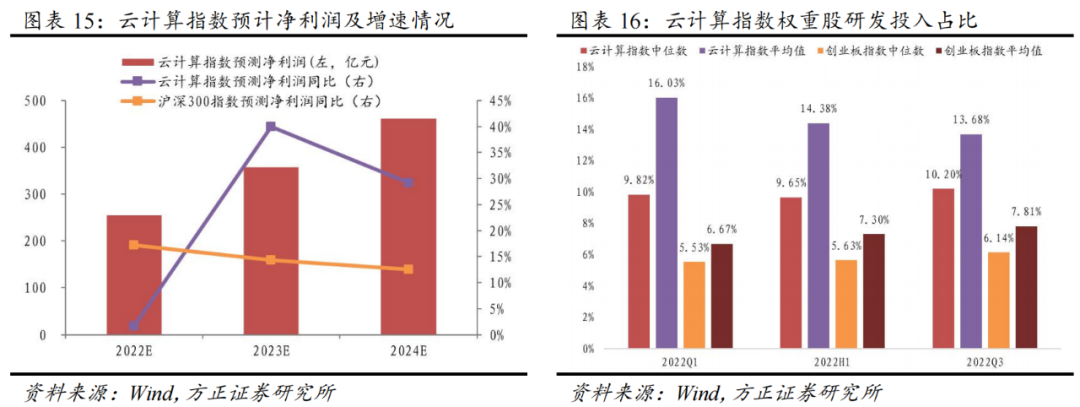

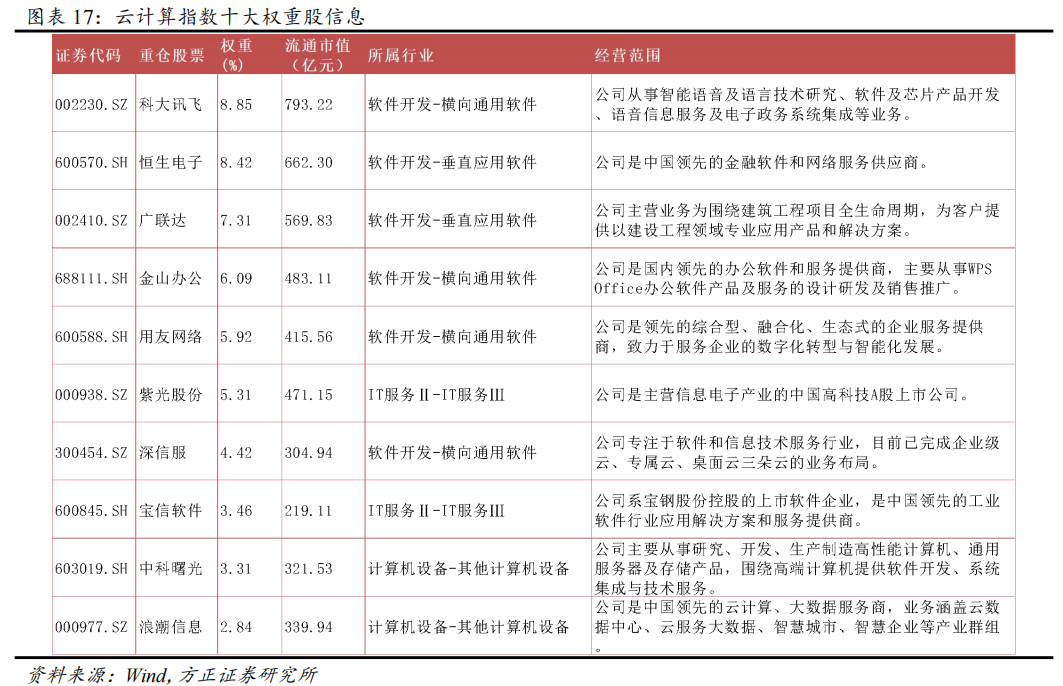

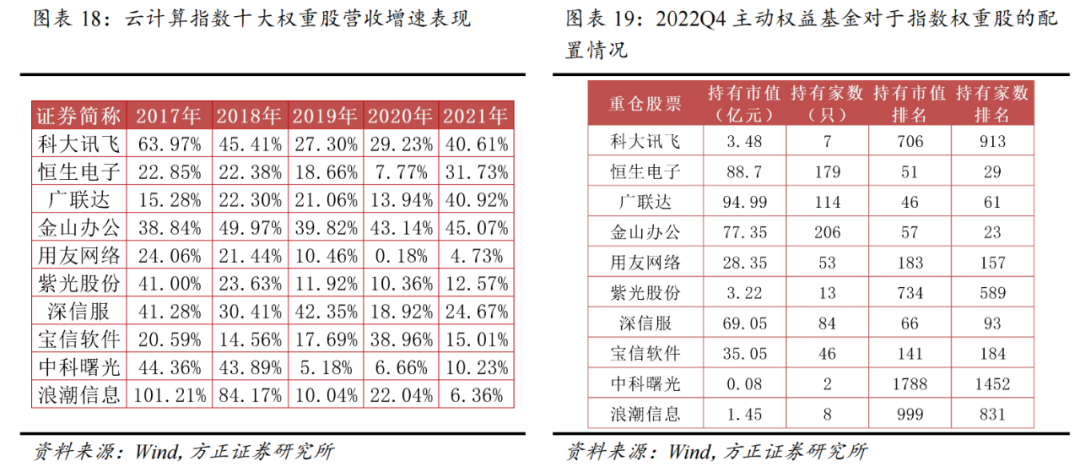

近年来在政策、产业等推动下,我国云计算市场规模也迎来爆发式增长,2017年-2021年,我国云计算市场(公有云/私有云)规模增速均高于20%。2017年我国云计算市场规模仅为692亿元,此后逐年提升,于2019年首次突破1000亿元关口,2020年再次突破2000亿元大关,2021年市场规模达3229亿元,较2020年增长54.4%;分类来看,公有云市场是我国云计算市场增长的主要动力,2021年规模达2181亿元,私有云市场突破千亿,达1048亿元。从公有云的细分市场来看,IaaS市场2021年规模达1614.7亿元,占总体规模的比例接近四分之三。同比增长80.4%;PaaS保持着各细分市场中最高的增长速度,同比增长90.7%至196亿元;SaaS市场规模370.4亿元,同比增长32.9%。根据麦肯锡《云端中国,展望2025》的研究报告,中国公有云市场有望在未来几年再增长一倍以上,从2021年的320亿美元增长到2025年的900亿美元。相比于美国等其他国家,我国云计算市场仍具有发展潜力。对比中国和全球市场的云服务模式,可以发现:中国公有云市场中IaaS占比较高,全球公有云市场中SaaS占比较高。中国与全球公有云市场结构差异的主要原因有:1)国外 SaaS领先中国数十年,相关概念的出现可追溯到上个世纪 80 年代,且在上世纪九十年代对IT基础设施就进行了大规模投入。因此,在云时代来临时,美国等发达国家已经完成IT基础设施及自动化铺垫,而中国目前仍处于信息基础设施投入期。2)我国国有企业对软件安全性要求高,对软件服务的个性化需求多,而SaaS公司又较缺乏创新,无法用较低的成本满足大企业的需求,因此尚未突破发展的阈值。1.2 云计算产业投资前景:政策支持、成本优势、行业空间近年来,我国云计算行业受到国家产业政策的重点支持。从“十二五”开始,云计算软件相关技术成为国家重点发展任务;“十三五”期间提出大力发展云计算技术及应用;“十四五”期间,我国发布了《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》,“加快数字化发展,建设数字中国”作为单独篇章提出,数字中国建设被提到新的高度,云计算作为七大数字经济重点产业之首。此外,工信部等部门出台一系列法规标准及相关政策,促进云计算产业发展和创新。作为数字化转型的核心技术,在国家和地方政策的不断加码下,云计算产业迎来高景气发展,越来越多的企业通过上云,开启数字化转型之路。1.2.2 成本优势:商业模式提升企业数字转型效率云计算采用虚拟化技术大幅提高服务器、存储的利用率,具有弹性配置、按需服务、价格低廉、运维简单等优势。云计算独特的商业模式给企业带来的降本增效显著,IT入云成为越来越多的企业的选择。一方面,因为云计算是采用以租代购、按需服务、订阅式收费模式,相比于自建机房或传统的IDC模式,企业前期不需要一次性投入大量资金去采购硬件设施,从而节省IT基础设施成本。另一方面,由于云计算无需购买硬件设备,不需要专业的运维团队,极低的维护成本使得企业可以腾出更多资源投入核心业务的数字化转型。据中国通信研究院的云计算白皮书(2020年)显示,95%的企业认为使用云计算可以降低企业的IT成本,其中超过10%的用户成本节省在一半以上。从企业运用云计算带来的效果来看,超过40%的企业认为云计算提升了IT的运行效率,此外有26%和25%的企业认为在IT运维效率和安全性上有所提升。1.2.3 赛道空间:海量数据和丰富场景支撑产业应用空间近年来,全球数据量出现爆发式增长,巨大的数据量增长对信息存储、处理能力有了更高的要求,带动云计算产业链景气度进一步提升。据互联网数据中心(IDC)预测,全球数据量将从2018年的33ZB增至2025年的175ZB,增长超过5倍;中国预计到2025年将增至48.6ZB,平均增速快于全球3%,是全球数据量增长最快的区域之一。数据需要经过IT基础架构的计算、存储等处理才能发挥价值成为生产要素,而云计算已是IT基础架构的主流模式,快速增长的数据量将支撑中国云计算市场的发展。此外,5G时代各类应用场景如云视频、云游戏、云AR/VR将带来更大的数据流量以及相应的数据计算、存储需求。未来如物联网、人工智能、智能家居、智能驾驶、工业互联网等应用和场景也需要云计算的支持。1.3 云计算产业回顾与展望:远程劳动、东数西算与AIGC加快发展新冠疫情的爆发,给诸多行业带来巨大冲击和挑战。在疫情进入常态化阶段,远程劳动力和数字交互迫切的需求下,云计算业务走向发展的风口:1)新的消费习惯是疫情带来的最为直观的变化之一,疫情催化下在线消费已经成为云生活时代的新模式。2)疫情的聚集性传播直接导致线下活动急剧减少,尤其是导致大量企业因停工而业绩承压,但这却意外地加速了国内云计算的渗透。3)各地在利用新技术做好疫情防控的同时,云服务、在线教育、视频办公等新业态十分活跃。尽管疫情对各行业造成一定的压力,但随着技术的进一步发展,云计算将会在更多的领域得到应用。“东数西算”指通过构建数据中心、云计算、大数据一体化的新型算力网络体系,将东部算力需求有序引导到西部,优化数据中心建设布局,促进东西部协同联动。2022年2月17日,国家发展改革委、网信办、工信部、新能源局联合印发文件,在京津冀、长三角、粤港澳大湾区、成渝、内蒙古、贵州、甘肃、宁夏启动建设国家算力枢纽节点,并规划了张家口集群等10个国家数据中心集群。伴随着全国一体化大数据中心协同创新体系算力枢纽圈定,我国“东数西算”工程也正式全面启动。“东数西算”正式启动一年来,各级政府立体化推进“东数西算”工程,算力产业上市公司积极布局,算力集聚效应初步显现,数据中心过度集中在东部的局面获得一定改善。作为中国数字经济发展的重要引擎,“东数西算”工程对算力资源配置的优化,为数据中心下游的云计算产业提供了可持续的增长动能。2022年11月OpenAI的现象级应用ChatGPT问世,在全球范围内引发轰动,谷歌等海外巨头纷纷布局对标 ChatGPT 的大模型,国内如阿里、腾讯、百度、360等均跑步进场,传统电信运营商如中国电信也在积极关注相关技术研发基础。ChatGPT的浪潮也给其背后的AIGC技术带来了巨大的行业增量。算力作为AIGC技术的重要支撑之一,是影响技术发展和应用的核心因素。面对AIGC大时代, 以光模块、ICT设备和IDC为代表的云计算基础设施成为了目前行业亟需布局的资源,配置价值凸显。2.1 指数编制:覆盖云计算、大数据及硬件设备等领域龙头中证云计算与大数据主题指数(930851.CSI,以下简称云计算指数)从沪深市场中选取50只业务涉及提供云计算服务、大数据服务以及上述服务相关硬件设备的上市公司证券作为指数样本,以反映沪深市场云计算与大数据主题上市公司证券的整体表现。编制规则方面,指数优先选择日均成交金额大、云计算与大数据业务相关且日均总市值较高的上市公司作为指数样本股,指数样本每半年调整一次,权重因子随样本定期调整而调整,依据公式计算得到价格,指数样本每半年调整一次。覆盖软件开发和IT服务等计算机领域,云计算和大数据主题属性鲜明。参照申万行业一级分类,指数权重股集中布局于计算机行业,权重占比高达89.9%。细分行业方面,样本股重点覆盖软件开发、IT服务Ⅱ和计算机设备等申万二级行业,前三行业权重占比分别为54.10%,29.33%和6.46%,行业集中度高,云计算与大数据主题特征鲜明。优选不同市值风格成长标的。云计算指数成分股中,总市值小于200亿的小盘股数量最多,共计33只,市值占比30.93%;市值介于200-500亿的中盘股共计7只,市值占比13.97%;市值超过500亿的大盘股共计10只,市值占比55.10%,其中包括科大讯飞和金山办公2只市值超过1000亿元的行业龙头公司。指数权重股历史营收增速稳健,未来盈利成长空间较大。2020年以来,受益于疫情所带动的远程居家办公需求,以及元宇宙、AIGC等新型需求场景的爆发,云计算相关公司业绩稳步增长,营收增速稳步提升至10%以上。根据Wind一致预测,云计算指数权重股2023年预计营收增速和净利润增速分别为14.32%和40%,2024年预计增速分别为19.80%和29.12%,均超越沪深300指数,表现出较大的成长潜力。研究创新投入高于同期创业板指数,成长空间较为广阔。2022年Q1、H1、Q3,云计算指数权重股的研发投入占比中位数分别为9.82%、9.65%和10.20%,皆大幅高于同期创业板指权重股的中位水平;平均值分别为16.03%、14.38%和13.68%,同样高于创业板指的均值水平。更高的研发投入水平,有助于云计算权重股上市公司提高研究质量和创新水平,带来更广阔的成长空间。2.3 指数权重股:指数权重股:聚集软件和IT龙头企业,盈收增长稳健聚集软件和IT龙头企业,汇聚云计算、大数据领域优质公司。指数前十大权重股包括科大讯飞、恒生电子、广联达、金山办公等公司,覆盖软件开发(6家)、IT服务(2家)和计算机设备(2家)等细分赛道。前十大权重股权重合计占比为55.91%,其中科大讯飞和恒生电子两大权重股占比超过8%。指数十大权重股聚集软件和IT龙头企业,涵盖丰富的云计算、大数据等业务:科大讯飞:开放平台利用AI云计算、物联网、大数据和地理信息等技术,积极布局智慧教育、智慧城市、智慧政法、智能客服、智慧医疗等多领域的发展与变革。恒生电子:内部横向打通各事业部,整合全业务数据,外部成立多家云计算子公司,探索核心业务的云化和智能化,逐渐向平台公司转型。广联达:在前沿的BIM、大数据分析、云计算、物联网、智能化等领域做出了积极实践,认为“用科技将建筑行业提升到现代工业级精细化水平”是产业转型的方向,“数字建筑”是行业战略、企业战略,积极探索数字科技,引领建筑产业转型升级。金山办公:积极构建云服务技术体系,涉及数据同步及安全存储技术、基于云端的移动共享技术、办公文档多端网络分享实现技术、多平台协同编辑技术等多项技术,致力打造云服务基建,能够针对不同需求提供办公云服务及安全协作的全方位解决方案。用友网络:以云服务为核心,软件、金融服务协同融合发展,全面服务企业、政府及其他公共组织数智化,加快推动大企业数智化转型升级,规模化推进成长型企业云用数赋智,普及化和低成本帮助小微企业获取云上价值。紫光股份:围绕网络、安全、计算、存储、云计算、智能终端等产品领域和维度持续开展研发攻关,并在多个领域取得关键性突破和进展,已建立起宽广的技术护城河。深信服:在信创领域积极布局,已经基本完成了信创主流CPU芯片、信创主流操作系统、部分信创数据库及信创中间件的兼容性适配,并参与编制了二十多项信创团体标准与行业标准。宝信软件:战略聚焦“自动化+工业互联网+信息化+IDC 云计算”四大智能制造成长赛道,具备和海外工业软件巨头在高端智能制造领域竞争的实力,承担着高端智能制造国产替代的历史使命。中科曙光:在高端计算、存储、安全、数据中心等领域拥有深厚的技术积淀和领先的市场份额,并将充分发挥优势打造集通用计算、异构计算、智能计算于一体的先进数据中心,构建计算产业生态。浪潮信息:业务覆盖计算、储存、网络三大关键领域,提供云计算、大数据、人工智能等数字化服务方案,是领先的IT基础架构产品和服务提供商,且目前已从算力、算法和应用三个方面在AIGC进行布局和长期研发投入。指数权重股盈收稳健,成长性较好。从前十大权重股的营收增速来看,2017年-2021年,前十大权重股营业收入均实现稳定正增长;特别是科大讯飞、恒生电子、广联达、金山办公四大权重股,业绩成长表现突出,2021年营收增速均超过30%。云计算指数权重股备受市场投资者青睐,获得了公募基金的重仓配置。截至2022年4季末,恒生电子、广联达、金山办公重仓配置次数分别高达179次、114次和206次,持仓市值分别为88.70亿元、94.99亿元、77.35亿元,分列主动权益基金重仓持仓市值的第51名、第46名和第57名;用友网络、深信服、宝信软件三家公司也在主动权益基金重仓持仓市值排名的前200名以内。2.4 指数业绩表现:长期业绩优于宽基指数,牛市收益弹性优云计算指数长期跑赢宽基指数。2012年6月29日至2023年2月20日,云计算指数累计上涨283.90%,同期沪深300和中证500收益分别67.92%和82.83%,获得较高超额收益,长期业绩优于宽基指数。牛市行情收益弹性高。自指数发布以来,云计算指数先后经历三波牛市行情。分阶段来看,牛市阶段一(2014年11月3日-2015年6月17日),云计算指数涨幅达179.43%,高于沪深300等宽基指数;牛市阶段二(2019年2月1日-2020年7月22日),云计算指数涨幅为84.67%,大幅跑赢市场指数;牛市阶段三(2022年10月11日-至今),云计算指数涨幅为49.58%,领先于宽基指数。相较于宽基指数,云计算指数在不同牛市行情阶段也均稳定实现超额收益,表现出较高弹性。信创行情下收益同类指数第一。2022年10月信创行情启动以来,计算机主题ETF收益表现优秀。根据已上市的计算机主题ETF,筛选其跟踪指数的集合,将这些跟踪指数与云计算指数进行比较,分析在目前阶段信创行情阶段(2022年10月11日-2023年2月20日)云计算与同类指数的收益表现。从指数涨跌幅来看,云计算指数表现优秀,截至2023年2月20日,指数区间收益近50%,跑赢云计算50、中证数据、软件指数、金融科技等同类指数,收益排名同类第一。信创行情下相对主动基金仍具有超额收益。通过Wind信创概念指数,根据主动权益基金2022Q4的持仓,找到近期持仓中信创概念股票占比较高的几只主动基金(银河智联主题A、诺安和鑫、中欧电子信息产业A和万家科技创新A)。与这些主动信创基金相比,该指数在去年10月以来信创行情的收益表现也同样领先,具有较好的超额收益。3 华夏基金指数团队:布局多元主题矩阵,产品规模行业领先3.1 管理产品情况: 产品矩阵多元全面,明星产品规模领先华夏基金管理有限公司成立于1998年4月9日,是经中国证监会批准成立的全国性基金管理公司之一。截至2023年1月底,公司公募产品管理规模超万亿元,非货币公募产品管理规模超过7000亿元,均位于市场前列。截至2023年1月底,公司共发行管理了123只指数(含联接基金)产品,涵盖了股票指数、债券指数、QDII指数、商品指数、增强指数五大资产或策略方向,合计管理规模(剔除联接基金)达3352.79元,市场排名居前。股票指数产品方面,华夏基金指数团队共管理92只被动(含联接)指数型基金,合计管理规模(剔除联接基金)2380.89亿元。公司在行业主题赛道布局完备,旗下产品覆盖消费、TMT、医药生物、中游制造、周期、金融地产、新能源主题、科技主题七大行业板块和两大投资主题,芯片、新能源汽车、光伏等热门概念主题均有布局,其中华夏国证半导体芯片ETF、华夏中证5G通信主题ETF两只产品2023年1月末规模分别为234.44亿元和89.55亿元,为全市场同类基金中规模最大的产品。除此之外,公司对于宽基指数也进行了全面布局,沪深300、中证500、中证1000等不同主流市值风格指数,以及创业板、科创板、北证50等不同市场代表指数均有产品布局。海外指数产品方面,公司通过港股通渠道和QDII渠道,对港股、美股及跨市场进行了全面布局,跟踪指数同时涵盖宽基指数和行业主题指数,覆盖科技、生物技术多个投资主题方向,为市场投资者进行海外市场投资提供了诸多便利工具。华夏恒生互联网科技业ETF和华夏恒生科技ETF 2023年1月末规模高达262.67亿元和175.68亿元,是全市场跟踪港股科技板块规模较大的基金产品。2004年,华夏基金推出国内首只ETF产品华夏上证50ETF,推动中国公募基金行业发展进入ETF时代。截至2023年1月底,华夏基金旗下管理的权益ETF产品数量达56只,规模超2344.99亿元,是境内首家旗下管理权益类ETF突破两千亿规模的基金公司。经过18年的实战,华夏基金不断创新并积累了丰富的经验,指数基金管理能力获海内外机构认可,连续七年获评“被动投资金牛基金公司”奖。3.2 华夏云计算50ETF:把握互联网科技浪潮,聚焦云计算核心资产华夏中证云计算与大数据主题 ETF(516630)简称“云计算50ETF”,为华夏基金管理有限公司发行管理的科技主题ETF产品,其紧密追踪中证云计算与大数据主题指数,为投资者提供布局云计算和大数据的配置工具。该产品成立于2021年8月24日,截至2023年2月20日,管理规模为0.75亿元,2023年以来获得21.38%收益,同类排名11/1811。该基金由基金经理赵宗庭管理。赵宗庭具有14年的证券投资经历、近6年的公募基金管理经验,目前在管公募基金规模超720亿元,现任华夏沪深300ETF(在管规模249.09亿)、华夏芯片ETF(全市场规模最大的芯片ETF)、华夏中证1000ETF、华夏纳斯达克100ETF基金经理等职务,具备丰富的权益类ETF管理经验。华夏中证云计算与大数据主题 ETF是华夏基金旗下的产品,华夏基金管理有限公司目前是方正证券研究业务的签约客户。本报告基于基金产品的历史数据进行分析,不构成任何投资建议。宏观经济不及预期、海外市场大幅波动、历史经验不代表未来。

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

本篇文章来源于微信公众号: 春晓量化