【方正金工】小盘配置立足风口,盈利成长空间广阔

本文来自方正证券研究所于2022年7月16日发布的报告《小盘配置立足风口,盈利成长空间广阔——中证1000指数投资价值分析》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005。

摘要

一、小盘风格:立足市场风口,配置正当时

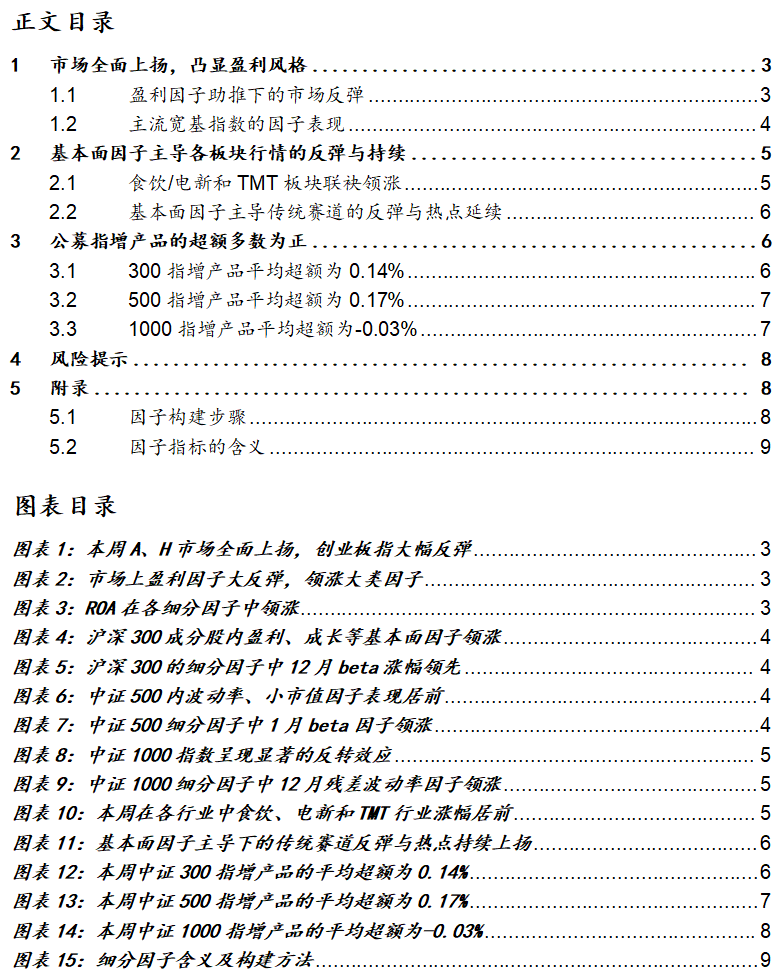

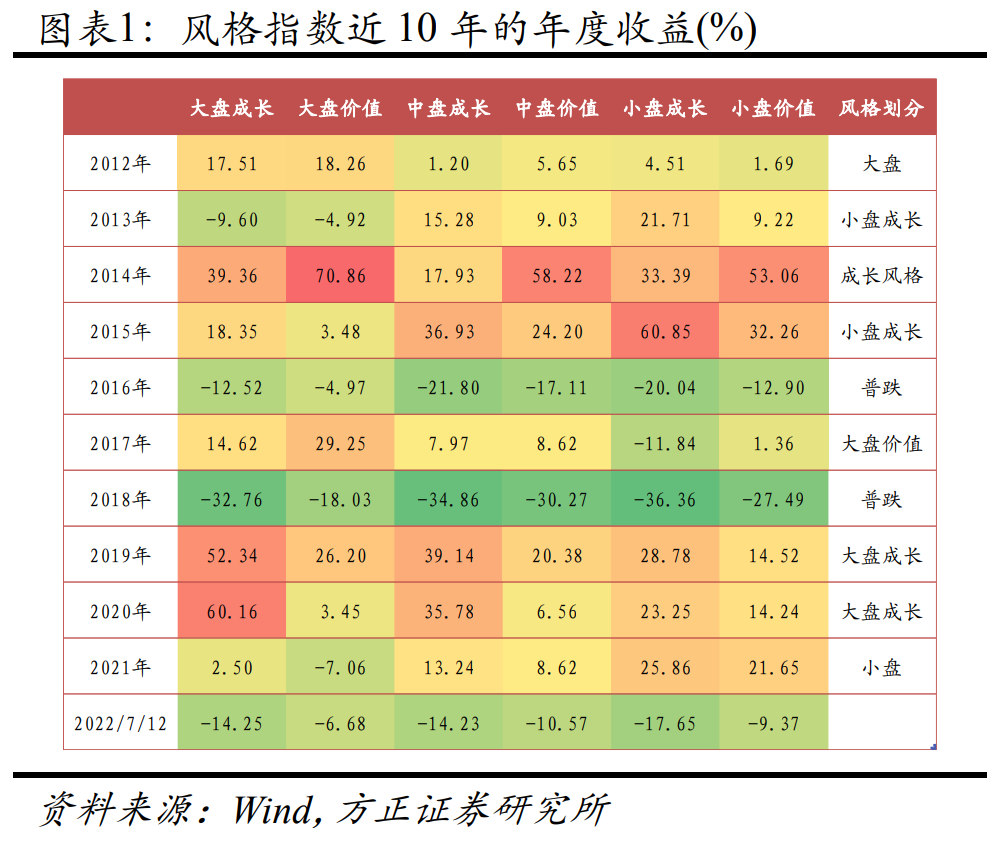

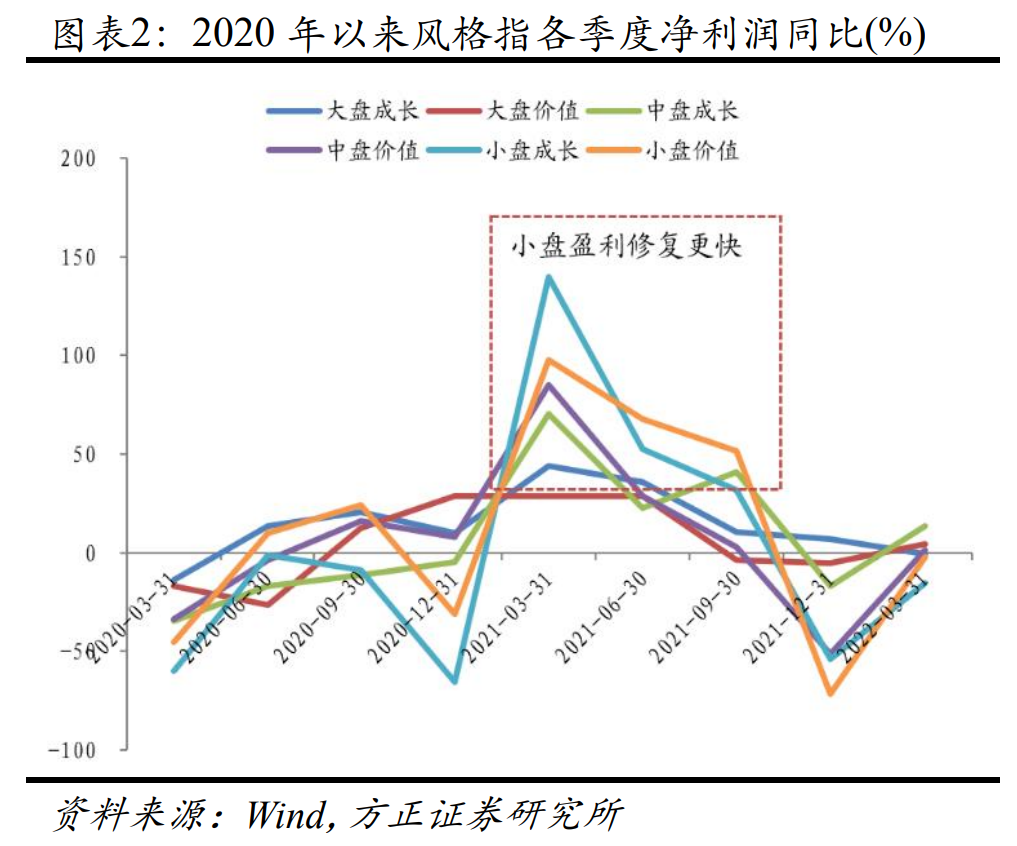

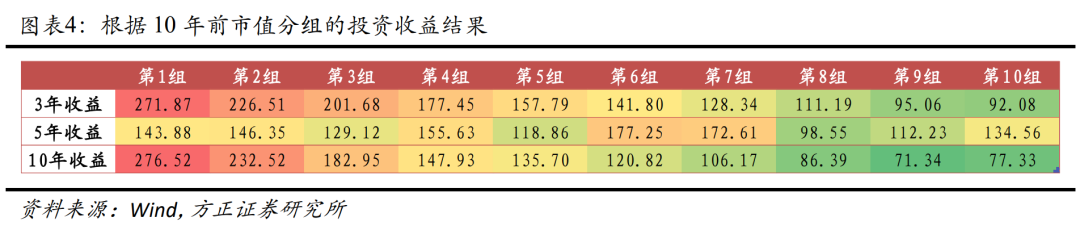

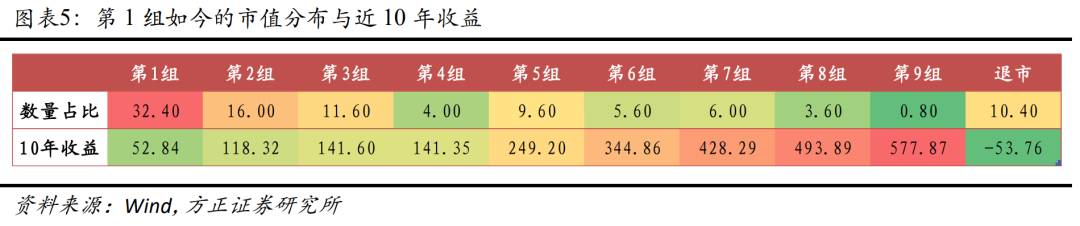

(1)2019年-2020年大盘成长风格占优,2021年小盘风格持续回暖,市场风格或开启新周期,小盘配置值得关注。(2)中证1000指数与沪深300、上证50的相关性较低,小市值指数有利于补齐宽基配置布局。(3)A股市场存在小市值效应。光启技术和分众传媒如今成为细分赛道龙头,投资回报较高。

二、中证1000指数定位:小盘股代表,与300、500形成互补

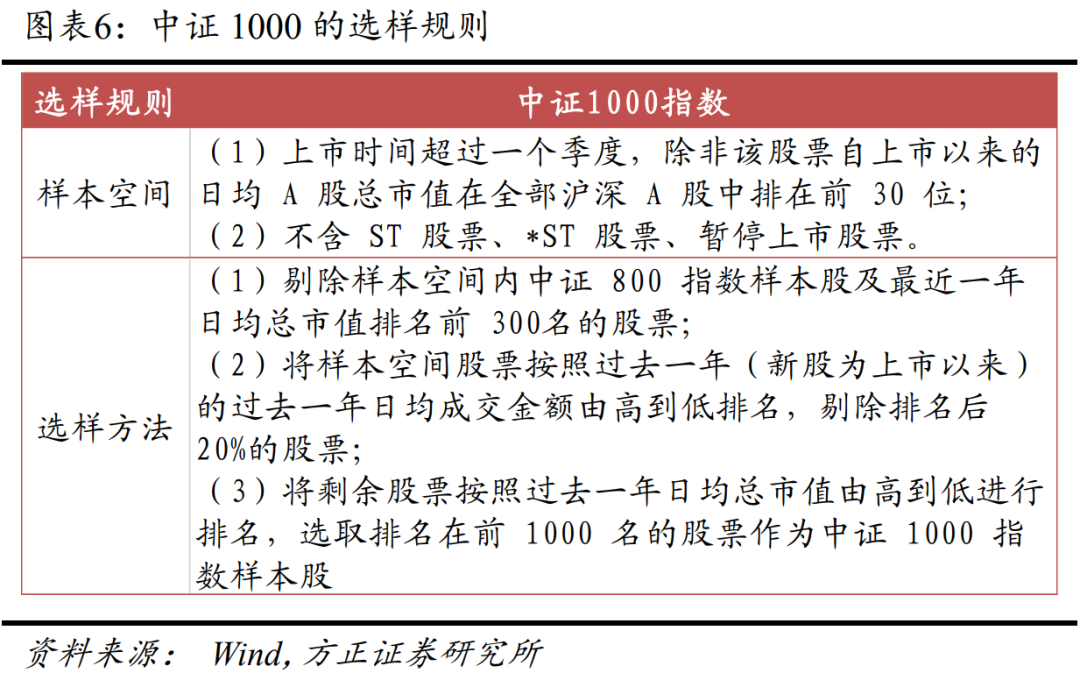

中证1000指数反映A股市场中小市值公司的股票价格表现,与沪深 300 和中证 500 等指数形成互补。

三、风格特征:倾向新经济领域,小市值高成长

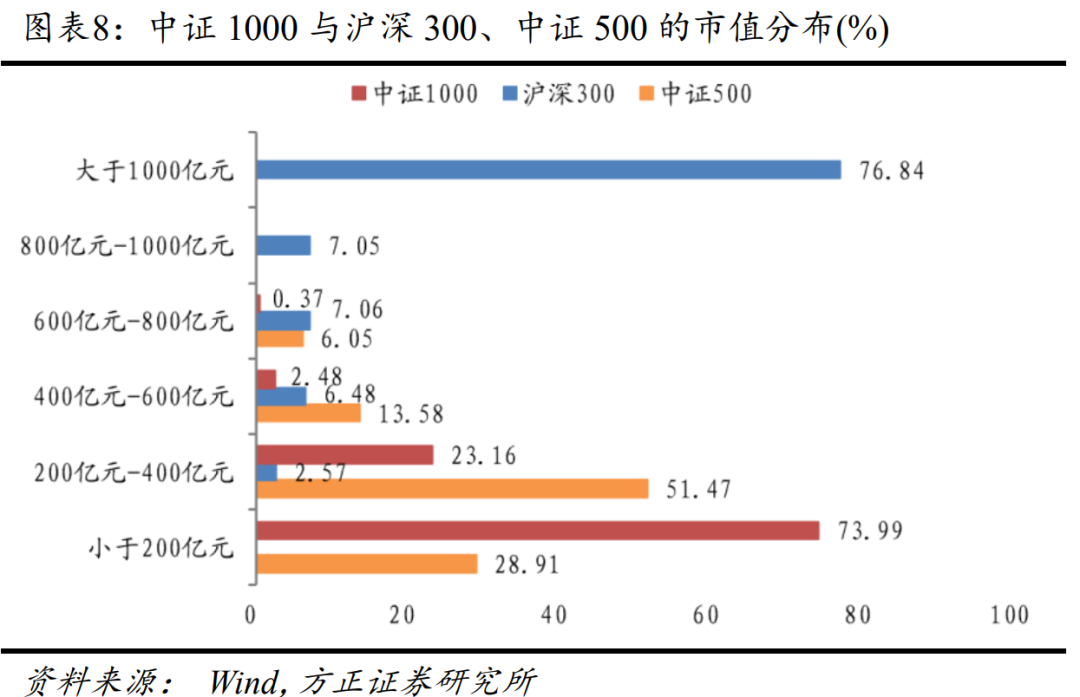

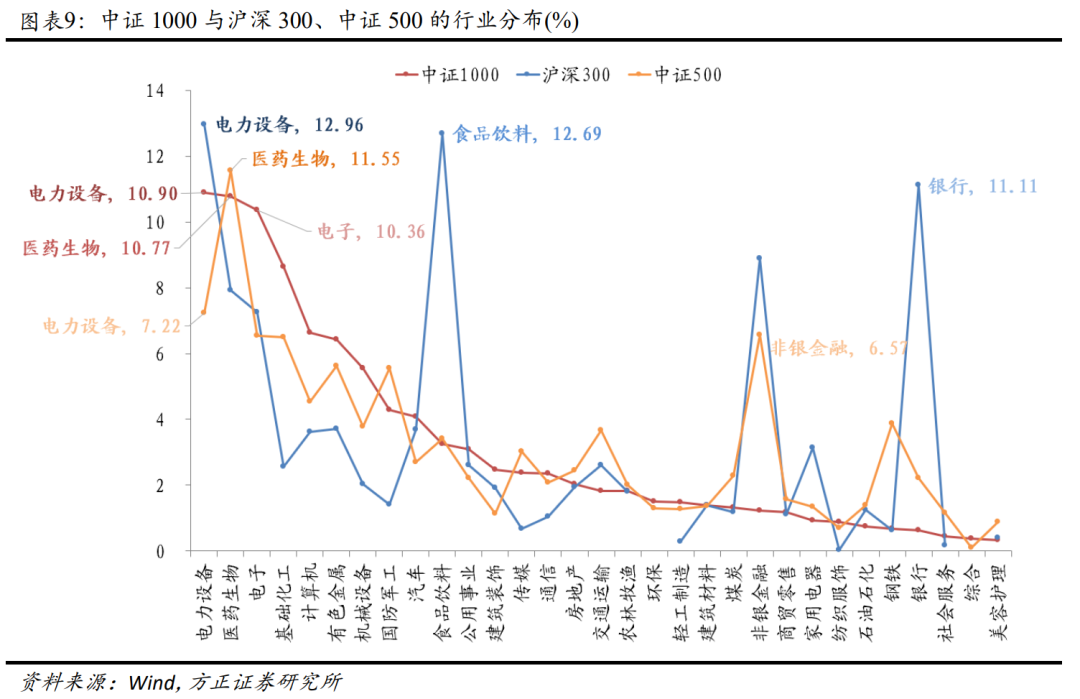

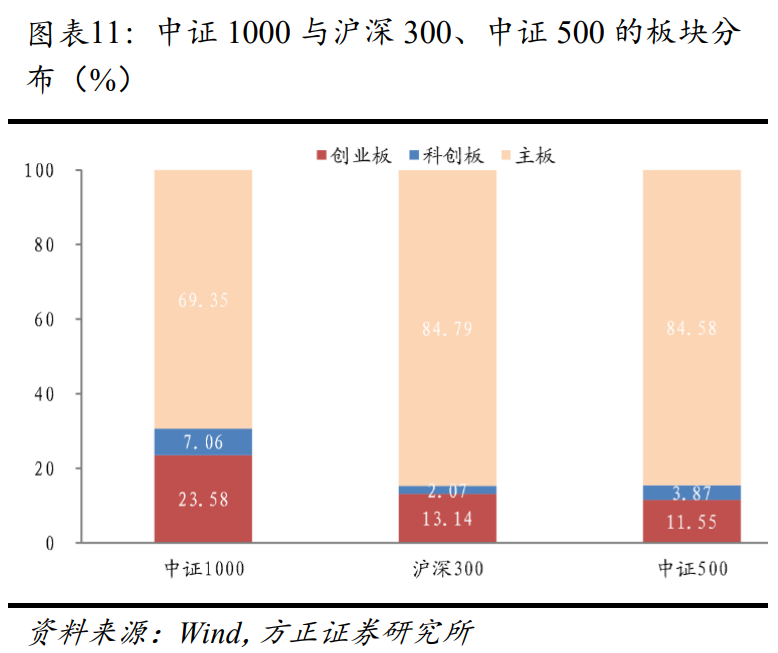

(1)聚焦新兴产业,小市值企业占比高。200亿元市值以下成份股占比为73.99%。前三大行业为电力设备、医药生物和电子。

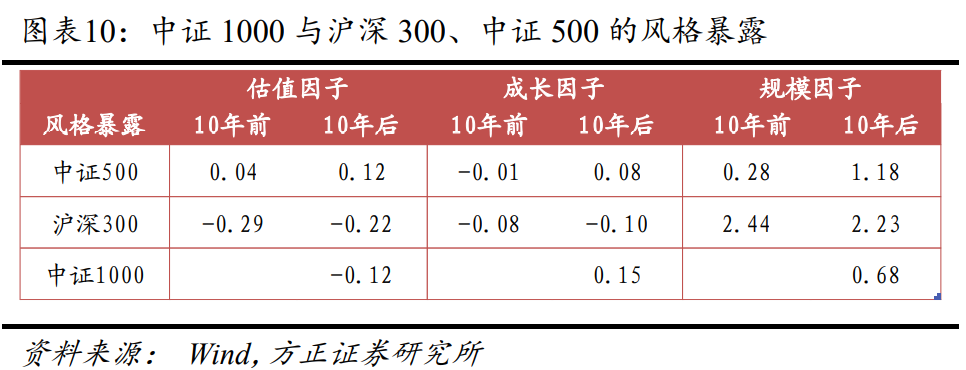

(2)随着A股扩容,中证1000具有比中证500更高的成长暴露和更低的规模暴露,逐渐成为小盘成长风格的代表指数。

四、配置优势:静态估值回落低位,盈利成长属性较强

(1)科技成色更足,研发投入更高,汇集更多专精特新企业。

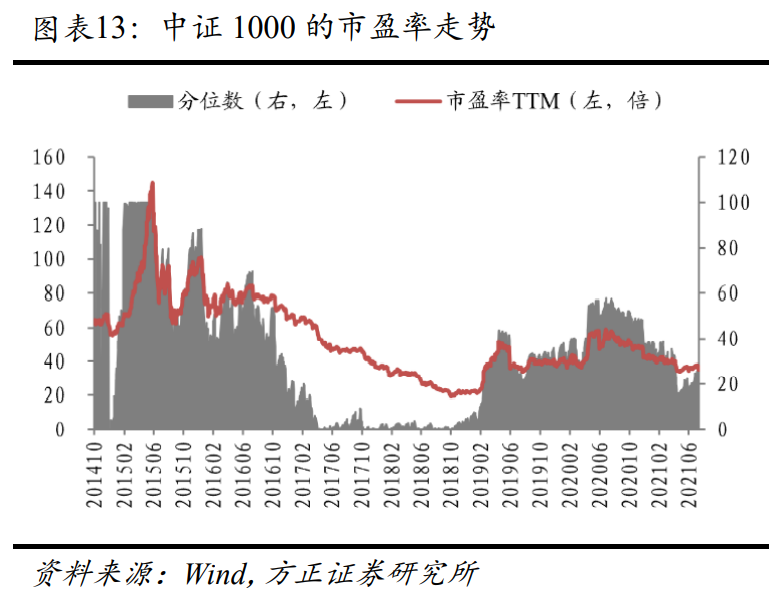

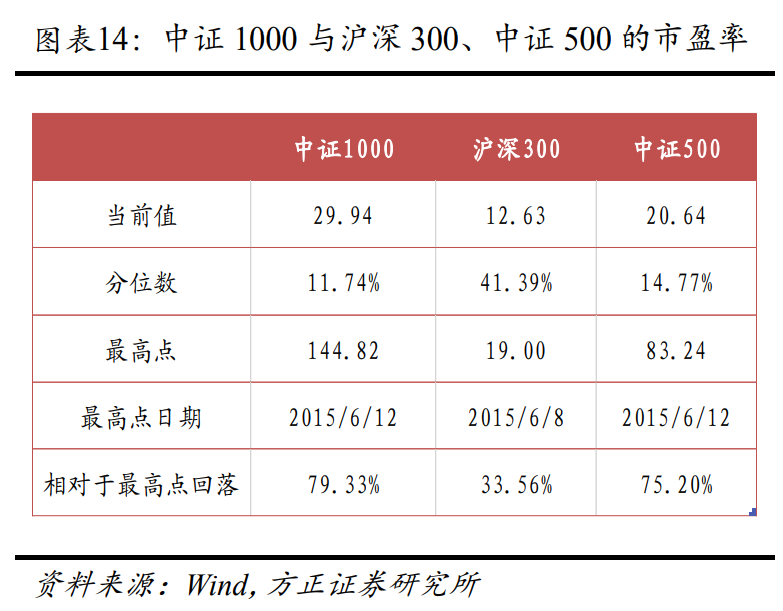

(2)估值回落历史低位,位于11.74%分位数,更具有上升空间。

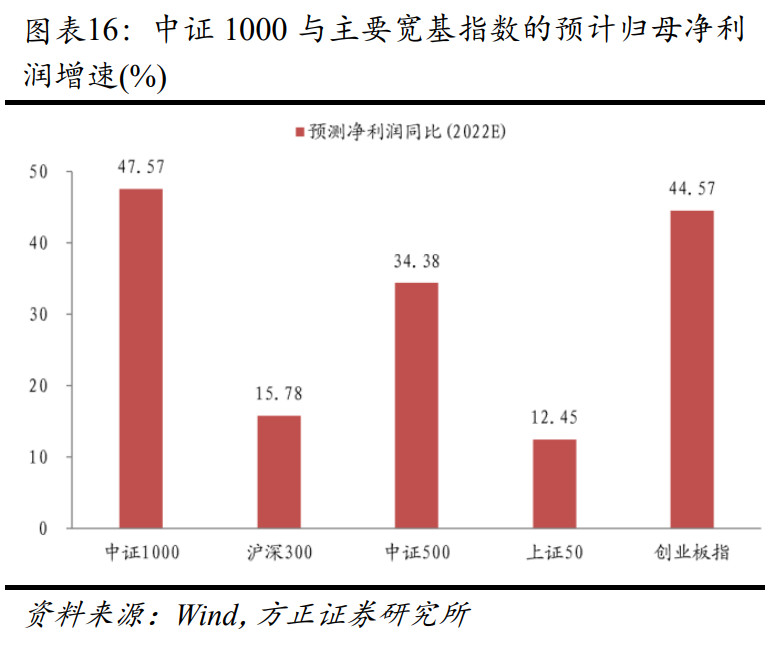

(3)盈利成长属性较强,预计2022年净利润增速达到47.57%。

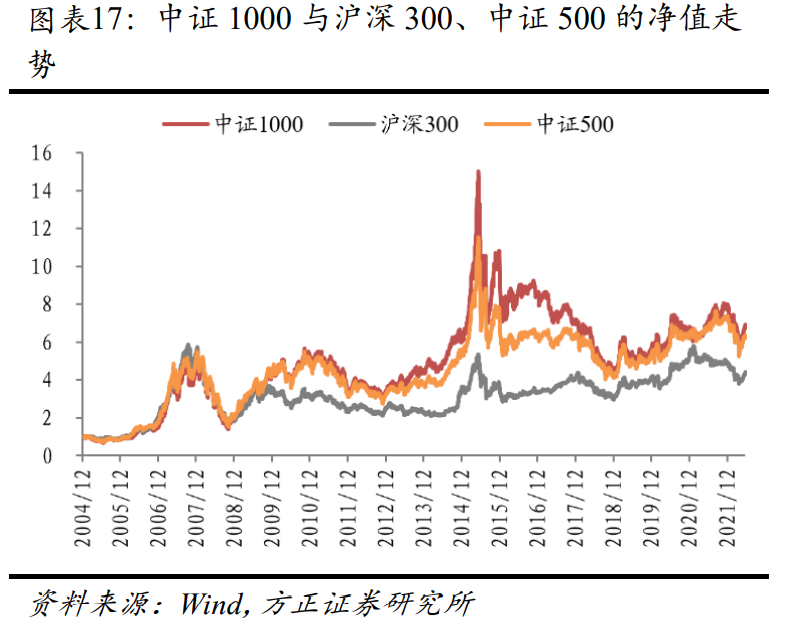

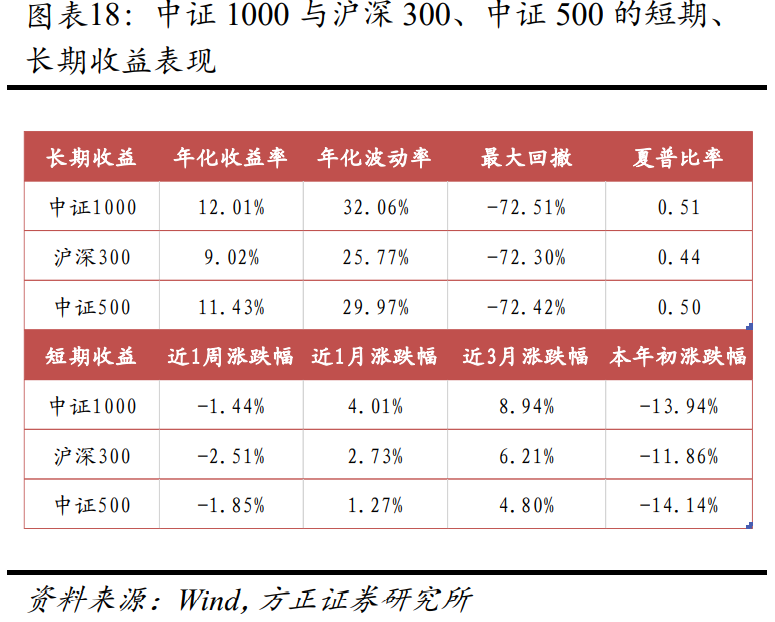

(4)收益弹性更大,短期和长期收益表现均优于其他宽基指数。

五、产品布局:品种丰富,投资吸引力不断提升

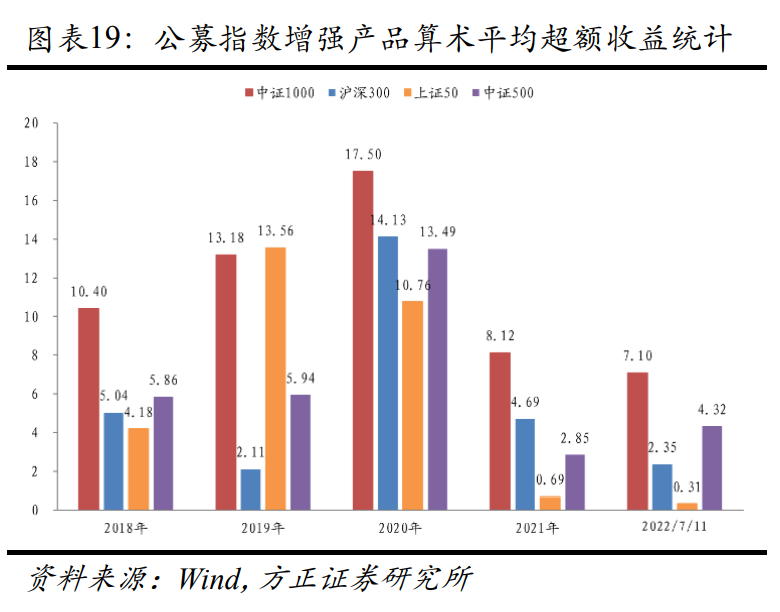

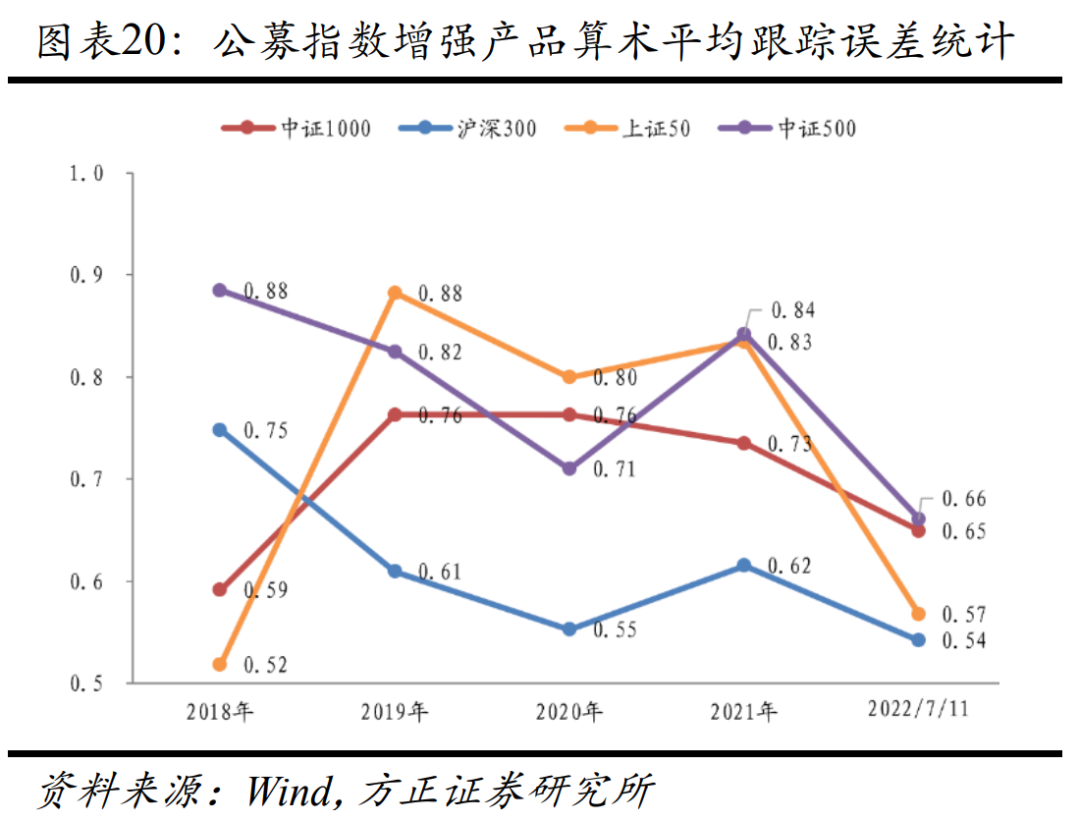

(1)中证1000指数增强产品平均超额收益高于其他指增产品。

(2)中证1000指数的期货、期权合约有望于近期上市,带动指数成为下一个布局风口。

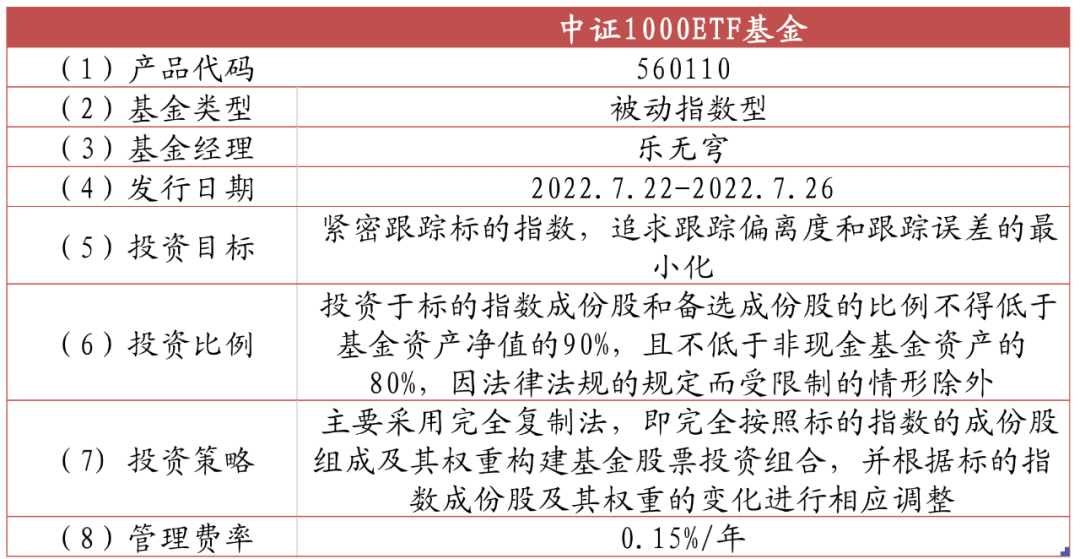

六、中证1000ETF基金将于近期发行,投资小盘成长

(1)产品信息:中证1000ETF基金(560110) 将于2022.7.22-2022.7.26发行,拟任基金经理为乐无穹。该产品紧跟中证1000指数,为投资者分享小市值企业所带来的收益。

(2)汇添富指数产品线:截至2022年6月30日,汇添富已成立52只指数产品,合计管理规模超700亿元。指数产品种类丰富,跟踪指数涵盖行业指数、宽基指数、主题指数等。

风险提示

报告基于历史数据分析,不构成任何投资建议;市场可能发生超预期变化。

中证1000ETF基金(560110)是汇添富基金旗下的产品,汇添富基金管理股份有限公司目前是方正证券研究业务的签约客户。

报告正文

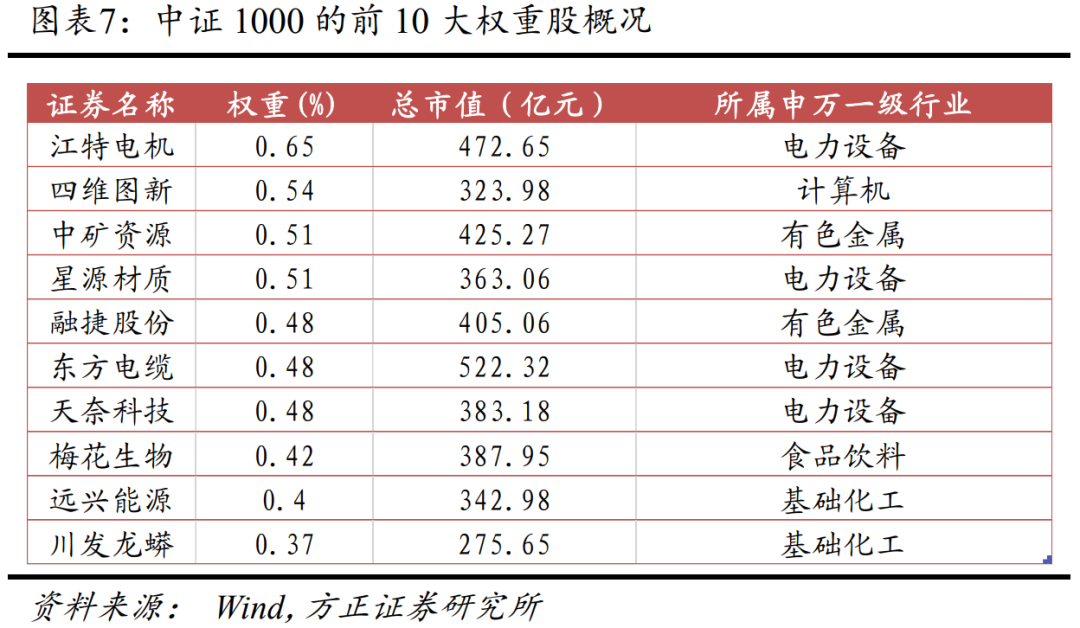

2.2 权重分散:覆盖数量多,前10权重占比低

中证1000指数由1000只小市值股票组成,[文]单只股票的权重占比较低,最高权重股江特电机也[章]仅占0.65%,整个指数受到个股影响的程度较[来]低。

前10权重股市值在200亿元-500亿元之间,合计权重占所有权重股的4.85%。排名前三的权重股分别为江特电机、四维图新和中矿资源,所占权重为0.65%、0.54%和0.51%,所属行业分别为电力设备、计算机和有色金属。

从研发指标来看,中证1000研发投入更高。2022Q1中证1000成份股的研发支出占比中位数达12.95%,研发人员占比中位数达3.41%,均领先于其他宽基指数。

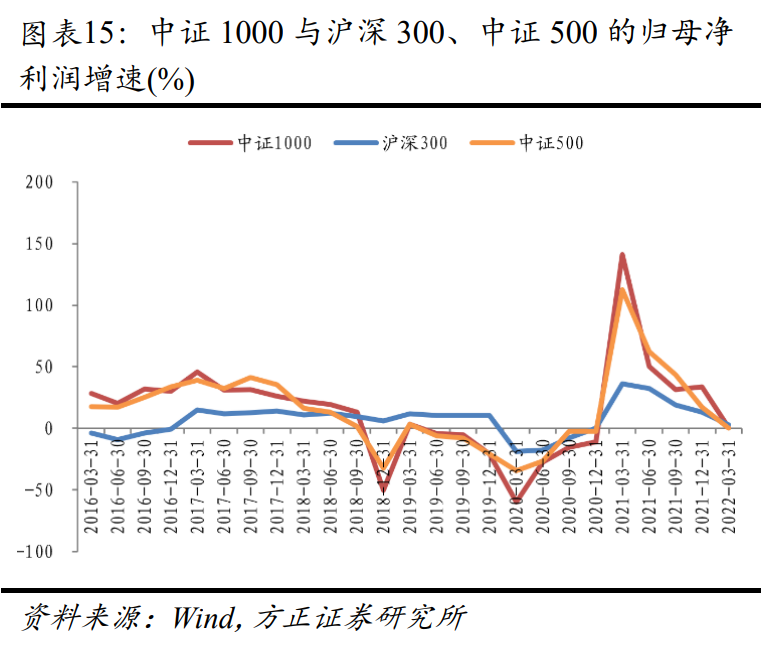

4.3 基本面:盈利成长属性较强,预计2022年净利润增速领先

近期报告

**因子选股**

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**指数基金资产配置系列**

【方正金工】6月组合战胜沪深300指数1.63%,7月建议关注上证50ETF、180ESGETF、消费服务ETF、央企ETF等

【方正金工】六月组合上涨11.49%,七月建议关注食品ETF、银行ETF、消费龙头LOF、红利基金LOF、医疗ETF等产品

【方正金工】工银瑞信ETF轮动月报:6月建议关注锂电池ETF、科创ETF、180ESGETF、工银上证50ETF等产品

【方正金工】六月份建议关注食品ETF、医疗ETF、国防军工ETF、红利基金LOF等产品——华宝指数产品月报202206

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正金工】五月份建议关注物流ETF、消费50ETF、银行ETF、价值100ETF、国货ETF等产品——富国ETF轮动策略月报

【方正金工】五月份建议关注食品ETF、红利基金LOF、银行ETF、消费龙头LOF等产品——华宝指数产品配置月报202205

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**行业轮动**

【方正金工】六月组合战胜基准0.66%,七月建议关注煤炭、银行、食品饮料、公用事业等行业——行业轮动月报202207

【方正金工】五月组合战胜基准0.89%,六月建议关注煤炭、公用事业、美容护理、电力设备等行业——行业轮动策略月报202206

【方正金工】五月份建议关注煤炭、石油石化、食品饮料、银行、电力设备、交通运输等行业——行业轮动策略月报202205

【方正金工】四月份建议关注煤炭、有色金属、电力设备、基础化工、综合、银行等行业——行业轮动策略月报

**基金研究**

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

【方正金工】指数基金逆势净申购,港股科技及同业存单基金受青睐——指数基金季报分析2022Q1

【方正金工】权益类基金整体仓位下降明显,抱团程度持续下降——主动基金季报分析2022Q1

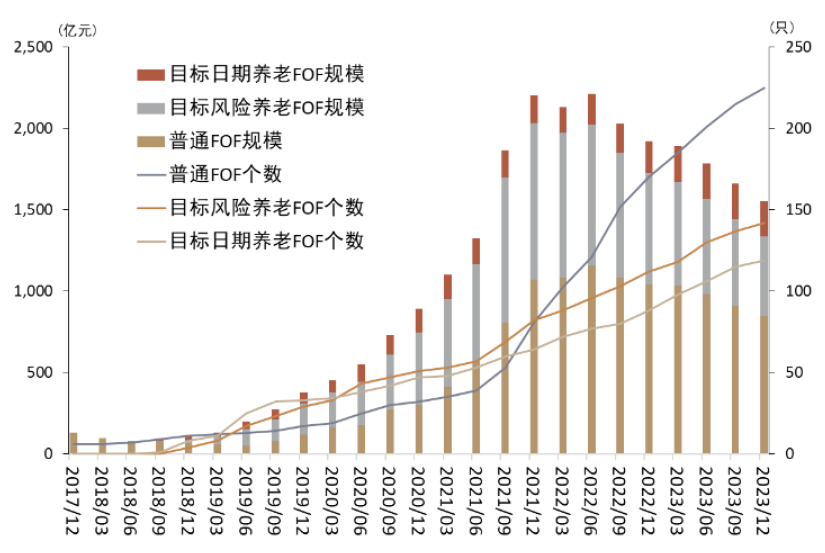

【方正金工】FOF基金2022年一季报分析:新发规模下降,债券配置仓位上升

**事件研究**

【方正金工】2022年6月沪深300与中证500指数样本调整预测

**专家会议**

【方正金工|专家会议纪要】程大龙:参数统计模型在CTA买卖信号中的探索

【方正金工|专家会议纪要】周东:动态神经网络与市场多分布建模

【方正金工|猫头鹰基金研究院】国内FOF投资流派及发展趋势电话会议邀请

**周报跟踪**

【方正金工】北向资金年内转为净流入,6月建议关注煤炭、公用事业、美容护理、电力设备等行业——金融工程周报20220605

【方正金工】上周行业组合战胜基准1.67%,沪深300、中证500等指数年中调样名单披露——金融工程周报20220527

【方正金工】上周行业组合战胜基准1.15%,北向资金净流入142亿元——金融工程周报20220522

【方正金工】普通股票型基金上周平均收益3.67%,基金发行仍然低迷——基金市场周报20220515

【方正金工】两融交易占比继续下降,北向资金净流出73亿元——金融工程周报20220515

【方正金工】近期基金业绩整体承压,军工主题基金表现亮眼——基金市场周报20220508

【方正金工】一季报业绩披露完毕,哪些行业业绩在环比改善?——金融工程周报20220507

【方正金工】一季报业绩预告中煤炭、有色金属行业预喜率相对较高——金融工程周报20220416

【方正金工】四月行业组合小幅战胜基准,北上资金流入银行等行业——金融工程周报20220410

【方正金工】北向资金连续三周大幅净流出,基金发行陷入相对冰点——金融工程周报20220327

【方正金工】中证500指数股债收益差接近其历史最大值——金融工程周报20220320

本篇文章来源于微信公众号: 春晓量化