量化专题 | 偏股基金的交易模式刻画与交易能力评价

文:国盛金融工程团队

联系人:林志朋/刘富兵/张国安

报告摘要

本文从基金的交易行为特征出发,主要做了以下3件事情:1)刻画基金的交易模式;2)评价基金的交易能力;3)构建FOF策略与交易画像。

一、研究意义:基金本质上是随交易而变化着的动态组合

研究基金的交易行为特征是一个重要的命题,因为基金本质上可看作随着基金经理交易而不断变化着的动态组合,而不仅是股票的一个静态组合,所以研究基金的交易行为是基金研究的一个重要落脚点。基金经理投资理念反映在基金的交易行为之中,而基金的交易行为除了定性调研以外,大多数时候更需要从基金的公开信息中定量刻画,本文主要通过深挖基金历史持仓信息,同时结合市场信息,对公募偏股基金的左右侧交易模式进行刻画并对交易能力评价进行研究。

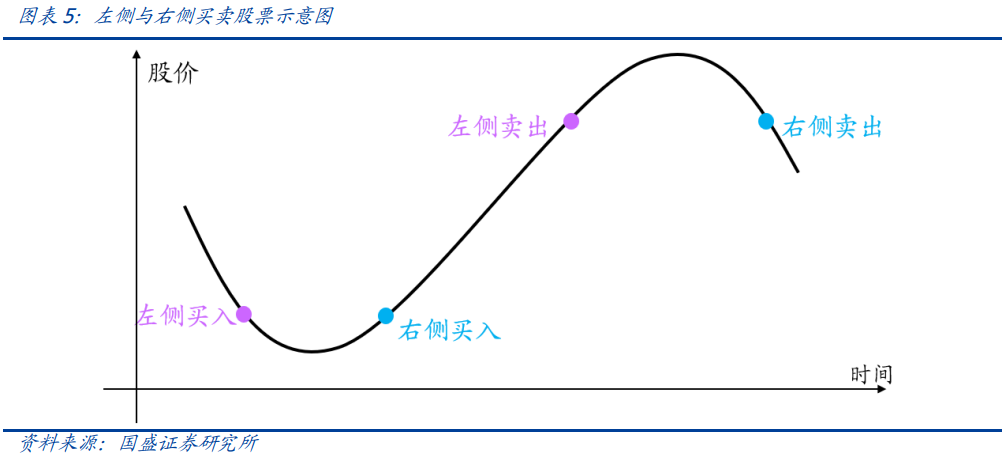

左侧交易与右侧交易的概念:左侧交易常常也称为逆向交易,简单理解就是倾向于在股价开始上涨之前买入、开始下跌之前卖出,基本特征是交易操作方向与股价走势相反;左侧交易者相比右侧交易者往往反应更早,左侧强调的是人弃我取的逆势投资,较低的筹码为其提供了较高的赔率。而右侧交易也称为顺势交易,往往在股票已形成确定性的趋势之后才介入交易,介入的时间点比左侧更晚,基本特征是交易操作方向与股价走势相同。右侧强调顺势而为,等待右侧信号确认后才入场,虽然吃不到股价谷底反转的收益,但右侧信号的确立为其提供了较高的胜率。左侧交易和右侧交易是我们对基金交易模式的一种划分,并不代表基金的优劣。左侧交易对基金经理的预判能力和研究能力要求很高,难度也更大,因此市场上该种交易风格的基金经理比较稀缺;而右侧交易考验的更多是趋势跟踪能力和应变能力,交易难度相对小一些,属于目前公募基金经理的主流交易模式。

左侧交易或右侧交易的投资大师有哪些?其实历史上很多知名投资者都是左侧交易者,比如安东尼·波顿、沃伦·巴菲特等。波顿在其名著《Invest Against the Tide》(《逆势出击》)中专门阐述了左侧投资的策略,而价值投资大师巴菲特在投资实践中也强调左侧交易,巴菲特那句名言“要在别人贪婪的时候恐惧,在别人恐惧的时候贪婪”体现的就是左侧交易思维。例如在2008年9月雷曼破产前后,当时美股仍处于下跌过程还远远没有见底,但巴菲特逆势投入巨资,左侧买入高盛、GE等股票,事后看来,巴菲特的这笔投资是非常典型的左侧买入交易。右侧投资的大师也有很多,代表人物是威廉·江恩,是美国的一位技术分析大师,他认为投资者应当学会判断市场的趋势并根据趋势做投资。

基金交易模式的刻画是研究基金交易行为特征的第一步,第二步便是评价研究基金的交易能力,下面我们梳理了学术和业界在这一块已有的部分研究成果。

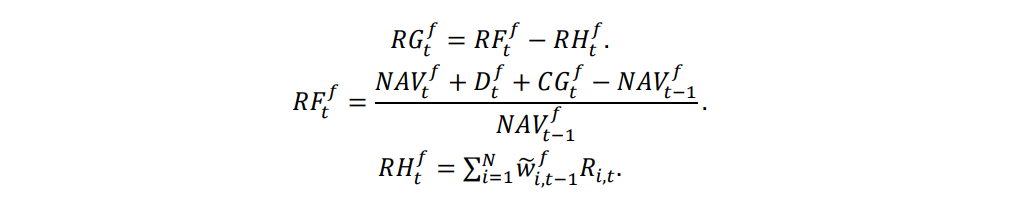

(1)学界的研究:Return gap

早在2008年,Kacperczyk等人在《Unobserved Actions of Mutual Funds》论文中研究了Return gap方法,用于评价美国共同基金的交易能力,该指标是基金当期真实净值收益率与基于前一期公告持仓组合收益率间的差值,相当于是区间内基金真实收益减去假设期初持仓保持不变组合的模拟收益。

上式中的RF是基金t期的真实净值收益率,RH是基于假设t-1期末基金持仓股票不变的模拟组合在t期的收益率。Kacperczyk等人研究了1984~2003年美国共同基金的数据,研究发现Return gap的延续性较好,指标有更好的延续性,即过去较高的Return gap,未来大概率能够保持,而且过去高Return gap的基金在未来大概率收益也更高。

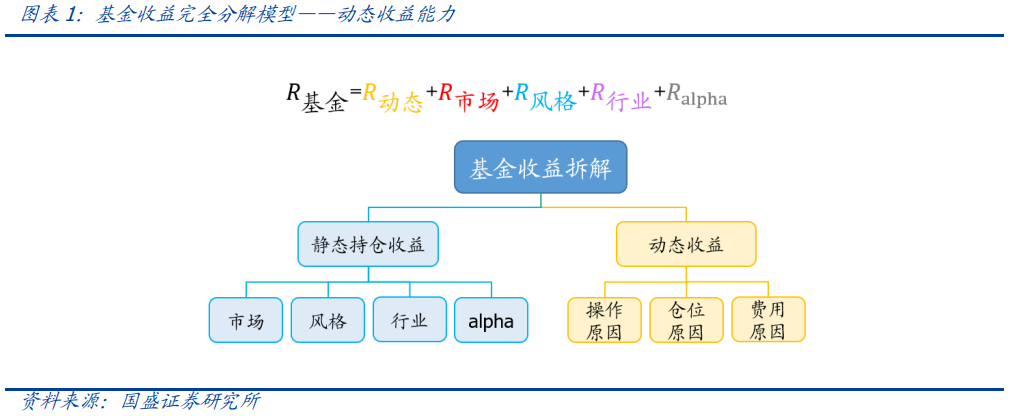

(2)业界的研究:动态收益能力

国盛金工在2021年的专题报告《基金ALPHA进化史:公募基金投资能力分类全解析》中构建了基金收益的完全分解模型,专门研究了基金的动态收益能力,该报告将基金净值相对其上期末重仓股扩展组合的收益之差视作基金的动态收益能力,该指标能在一定程度上刻画基金的交易能力。但该动态收益能力成分比较杂,并不完全都来自于股票交易能力,还包含了基金持仓所不能解释的其他因素,例如债券收益、仓位择时、打新、非重仓股贡献等其他各种杂质成分,将模拟持仓“不可解释的部分”都归因到动态交易能力之中。

已有研究的缺陷与本文研究出发点:上述已有的研究刻画的因子,不论是Return gap还是动态收益能力,基本逻辑都是计算基金真实收益率与假设持仓保持不变情况下的模拟收益率之差,已有的这些能力评价方式都存在一个共同的问题:成分比较杂,将持仓所不能解释的部分全部归到了交易能力之中。因此,本文想将因子做得更“纯净”一些,希望构建的因子能尽可能地诠释基金的股票交易模式以及股票交易能力,既然是刻画股票交易能力那我们就只从股票交易层面进行刻画,并且将研究样本限定为偏股型基金,这样的方式构建出来的基金因子延续性可能会更强,由于受到其它杂质因素的影响较小,所以刻画出的基金特征或许更准确。

本文预览:接下来主要从最基本的基金持股数据出发,结合股票市场的信息,尝试对主动股基的交易行为特征进行探索。研究样本是公募偏股型基金,聚焦于基金的股票交易模式刻画和交易能力评价,刻画出的因子相比于已有研究而言更纯粹、更稳定,且因子具有不错的选基效果。全文主要做了以下3件事情:

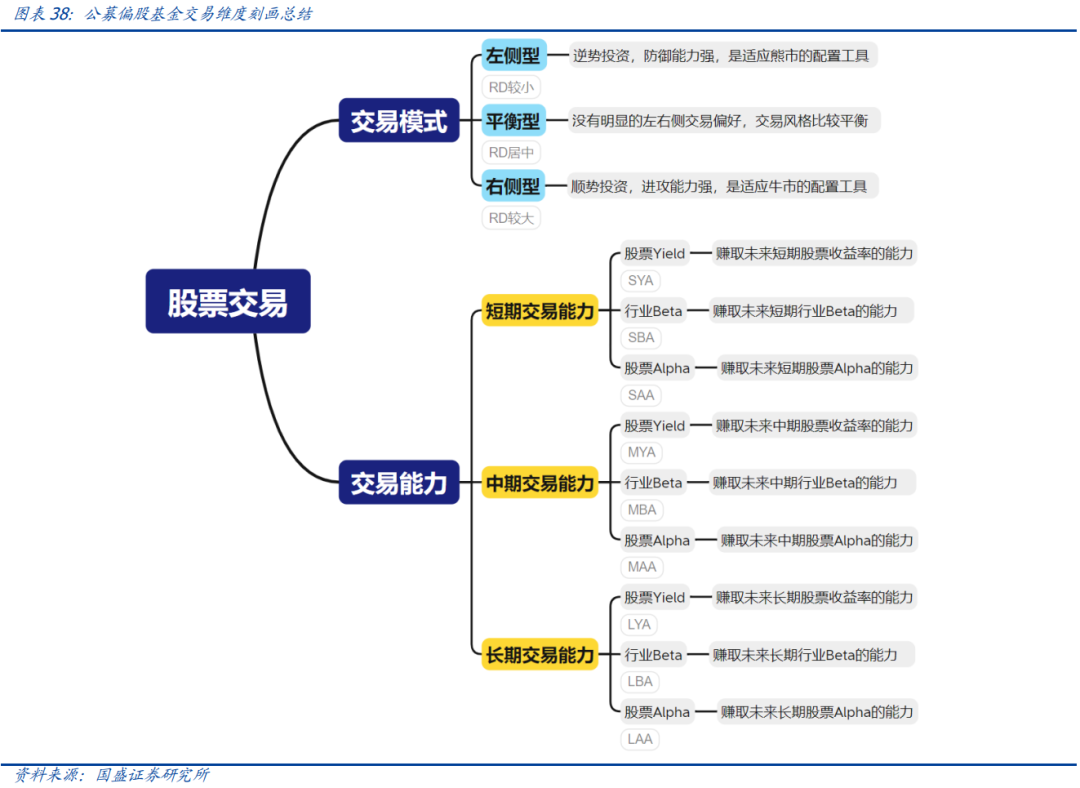

1) 刻画基金的交易模式。首先对基金季报未知持仓股进行了拟合补全,识别基金在季度内的股票主动交易操作,构建了因子定量刻画基金的股票右侧交易程度。

2) 评价基金的交易能力。将基金的股票交易区间与能力验证区间分离开,构建了评价基金交易能力的因子,能够从多个维度解析基金交易能力。

3) 构建FOF策略与交易画像。结合本文研究成果构建了2个有效的FOF策略供投资者参考,并且对所有公募偏股基金做了交易维度画像。

二、因子构建:交易模式&交易能力

2.1 季报持仓补全法&主动交易权重

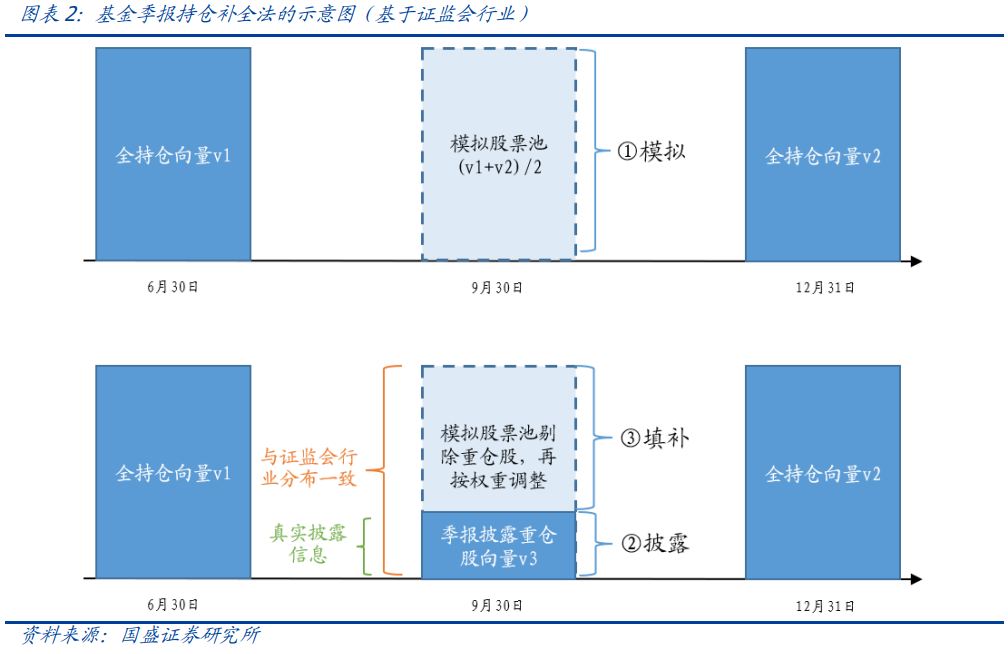

为什么需要将基金的季报持仓补全?公募基金每年会披露6份定期报告,分别是一季报、二季报、半年报、三季报、四季报、年报。基金季报持仓披露时点是在每个季度结束之日起15个工作日内,半年报持仓是在上半年结束之日起60日内,年报持仓是每年结束之日起90日内。基金季报只披露前十大重仓股信息,从基金季报看不到基金重仓股以外的其他持仓股,这使得通过基金持仓股的季度变化去识别基金的股票交易操作有较大的困难。为了在一定程度上缓解基金季报持仓信息缺失的问题,本节我们设计了简单有效的基金季报持仓补全法,并检验了其合理性。

基金季报持仓补全法:

一、重仓股部分使用季报真实信息:基金在季报中已披露的股票权重,这部分信息是准确的,后续不需要再做修改。

二、未知持仓股部分需要进行模拟:我们根据中报/年报全持仓信息构建模拟股票池,用于拟合基金季报的未知持仓股部分。模拟股票池:取出基金在该季报前后最临近的2个基金全持仓报告期(中报/年报)的持股明细,将各股票在这2期权重的平均值作为模拟股票权重,再剔除季报真实披露了的重仓股得到模拟股票池及权重。

三、补全基金季报的未知持仓股,这一部分我们尝试了如下3种不同的方法:

1) 基于重仓股扩充补全法:不使用模拟股票池信息,直接将重仓股扩充至股票仓位。

2) 基于股票总仓位补全法:使用模拟股票池对基金非重仓股进行补全,按照各股票在股票池中的权重进行加权,使得模拟未知股权重之和与真实重仓股权重之和加起来要与季报披露的真实股票总仓位一致。

3) 基于证监会行业仓位补全法:使用模拟股票池对基金非重仓股进行补全,按照各股票在股票池中的权重进行加权,使得模拟未知股权重之和与真实重仓股权重之和加起来要与季报披露的真实证监会行业配置仓位一致。

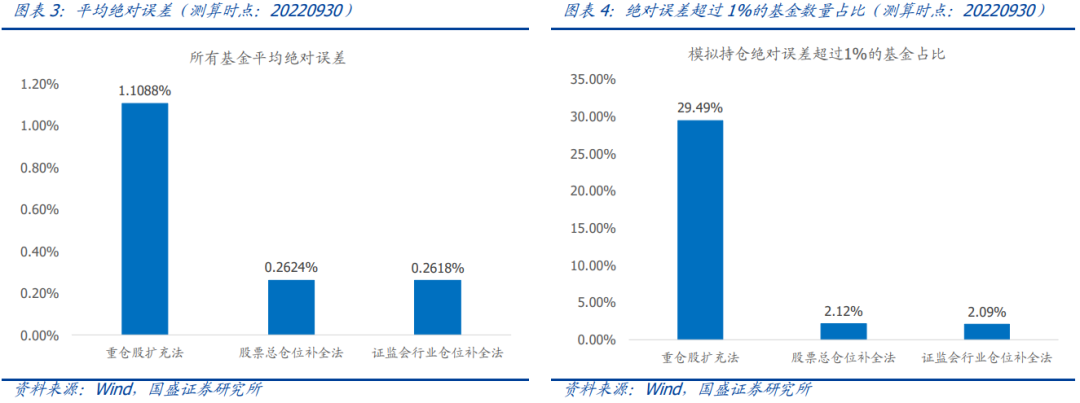

接下来验证三种不同补全方法的误差情况。根据补全后的基金季报全持仓信息,可以计算每只基金在季末这一天的模拟持仓收益率与真实净值收益率之间的绝对误差,误差越小代表补全方法越准确。我们分别使用上述3种方法进行补全,然后计算了各个补全季报对应时点的基金平均绝对误差,发现相比于仅使用季报重仓股信息进行扩充而言,基于中报/年报对基金季报信息进行补全的方法误差小很多。例如20220930这个时间节点上的测算结果如下图所示。另外,从基于证监会行业仓位补全法与股票总仓位补全法对比来看,在精确度上没有非常显著的改善,所以我们认为基于证监会行业仓位补全法与基于股票总仓位补全法都是补全基金季报未知持仓股的有效方案,本文最终选择的是基于证监会行业仓位补全法。

基于补全的基金持仓信息,可识别在每个季度内各基金所有持仓股票的权重变化,从而可以更加细致地刻画基金的交易维度特征,通过补全的季频持仓刻画出的基金特征或标签具有更高频、更精确等优点。

如何计算基金在各个季度内的股票主动交易权重?

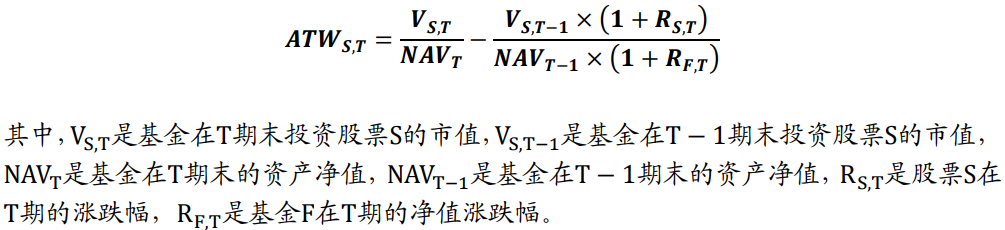

为了能更贴切地表达基金的主动股票交易决策,需要在季度间股票权重变化的基础上,剔除股价自身涨跌带来的影响,我们将剔除股价涨跌影响之后的权重变化定义为主动交易权重ATW (Active Trading Weight),该指标刻画的是基金F在季度T内对某股票S的主动交易权重:

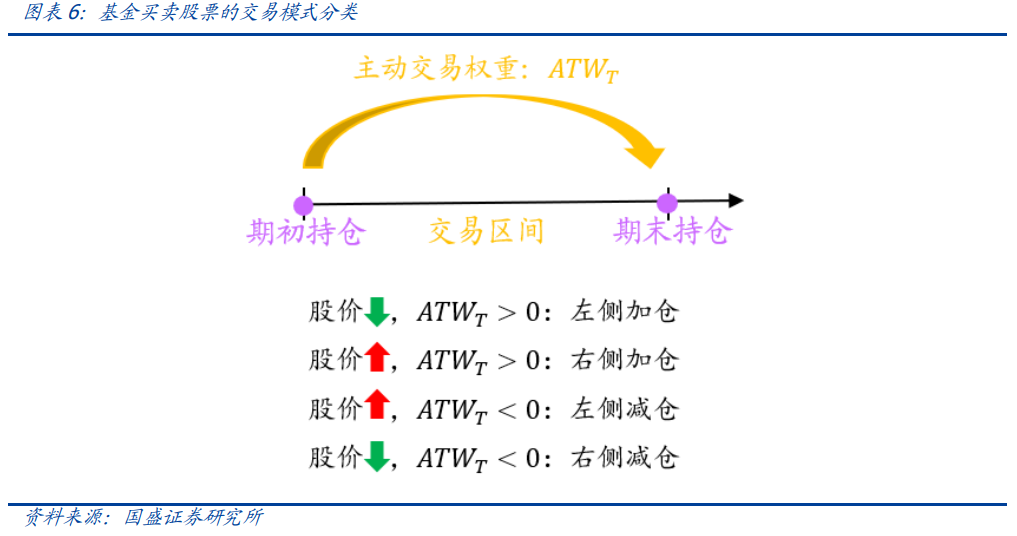

基金在各个季度交易区间内可能会进行一系列股票主动交易操作,但这些交易操作具体发生在哪个时间点难以识别,好在我们可以通过上述方法站在季度维度去计算基金对股票的主动交易权重,而不必要知道交易具体发生在哪个时间点。那么基金的这些主动交易操作具备什么样的特征(交易模式),是否可以给基金带来正向贡献(交易能力),下文将重点解决这2个问题。

2.2 交易模式刻画

基金的股票交易模式有哪些?我们将基金的股票交易模式划分为左侧交易和右侧交易,左侧交易简单理解是在股价下跌过程中买入、股价上涨过程中卖出,强调的是人弃我取的逆势投资,较低的筹码为其提供了较高的赔率。右侧交易往往在股票已形成确定性的趋势之后才介入,强调顺势而为,等待右侧信号确认后才入场,虽然吃不到股价谷底反转的收益,但右侧信号的确立为其提供了较高的胜率。当然,也存在一类左右侧平衡型基金,这类基金可能不是用左右侧的思路去交易股票,表现出来的特征就是有些股票交易是左侧、有些股票交易是右侧,左、右侧偏好不明显。

如何刻画基金的左右侧交易模式?可以发现左侧交易对应的特征是基金主动加减仓的方向与股价涨跌方向相反,右侧交易对应的特征是基金主动加减仓操作的方向与股票价格涨跌方向一致。于是可以根据基金在交易区间内的买卖股票方向与相应股价涨跌方向之间的关系刻画基金的股票交易模式:

左侧加仓:股价处于下跌过程,基金买入股票。

右侧加仓:股价处于上涨过程,基金买入股票。

左侧减仓:股价处于上涨过程,基金卖出股票。

右侧减仓:股价处于下跌过程,基金卖出股票。

如何构建因子定量刻画基金的右侧交易程度呢?具体步骤如下:

1) 补全季报未知持仓股:基于前面的季报持仓补全法得到基金各季度全持仓股信息。

2) 识别股票主动交易操作:基金在季度内对各股票的加减仓交易操作可以通过主动交易权重ATW刻画,ATW代表的是基金对股票的主动加减仓幅度。

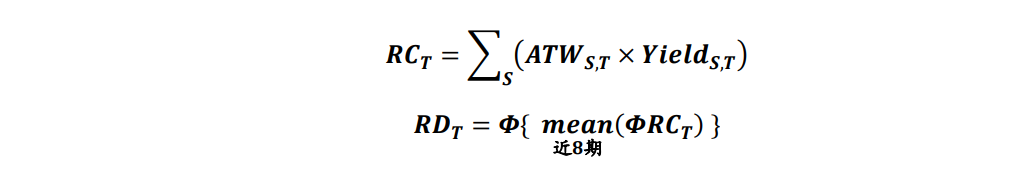

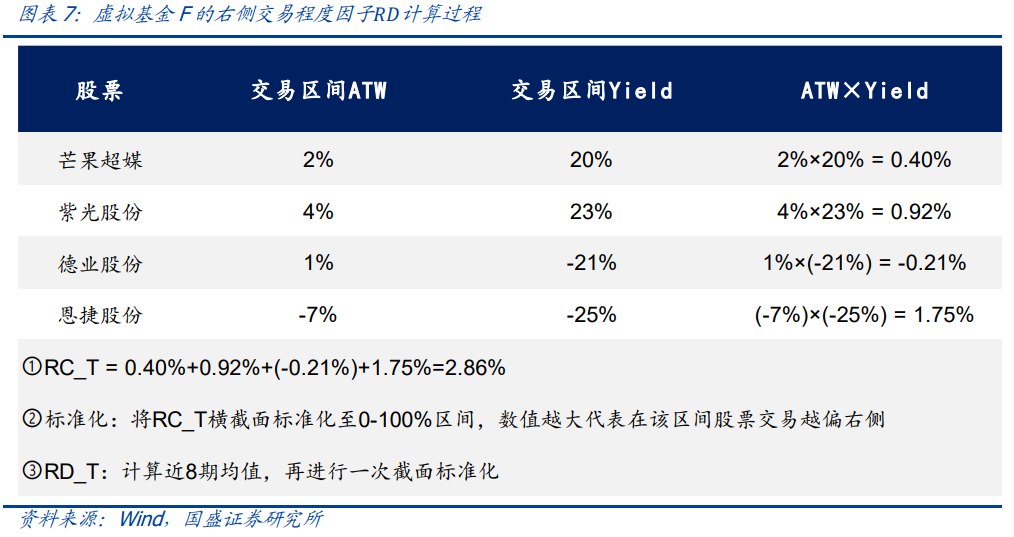

3) 计算基金右侧交易程度因子:设某个季度为交易区间T,计算股票S在交易区间涨跌幅与基金主动加仓幅度的乘积,得到股票S对基金右侧程度的贡献,将所有持仓股票的贡献都计算出来,加总得到RC_T,对RC_T进行截面标准化之后计算近8期移动平均值,并且对移动平均值再进行一次截面标准化,得到基金右侧交易程度因子RD(Right_Degree)。(备注:本文多次用到截面标准化的方法,我们用符号Φ表示对其后的数据进行截面标准化操作。)

因子构建的逻辑:基金在交易区间T内进行了若干次主动股票交易操作,这些交易操作最终会反映在主动交易权重ATW之中。如果基金偏好右侧交易股票,则区间内的股价涨跌方向与ATW的正负号倾向于一致,计算出的RC_T和RD_T则较大;如果基金偏好左侧交易股票,则区间内的股价涨跌方向与ATW的正负号倾向相反,计算出的RC_T和RD_T则较小。因此RD_T能够度量基金近2年整体的股票右侧交易程度。其中,通过截面标准化的方式主要是为了消除市场整体行情的影响,增强不同基金之间可比性;取近8期移动平均的方式增强了基金因子的稳定性,并且能刻画基金近2年的右侧交易程度。

简单计算案例:为了更直观地理解基金右侧交易程度因子具体计算方式,我们以一个简单的虚拟基金F为例进行展示。假设有一只虚拟基金F仅持有如下4只股票,在T交易区间基金主动加仓芒果超媒的幅度为2%,而芒果超媒在交易区间上涨20%,则芒果超媒这只股票的右侧程度贡献ATW×Yield为0.40%,将区间内所有股票的贡献加总得到基金F的RC_T为2.61%,同样的方式计算出其他所有基金的RC_T,将所有基金的RC_T截面标准化至0-100%,越接近100%代表基金的右侧程度越高,然后计算近8期移动平均值,最后再截面标准化一次,得到基金的右侧交易程度因子RD_T。

2.3 交易能力评价

上一小节刻画了基金的左右侧交易模式,这一节主要来评价基金的股票交易能力。基金在交易区间完成的这一系列的股票交易操作是否做得正确,我们可以结合交易区间结束之后的一段验证区间的股票表现进行评价,让市场告诉我们答案。

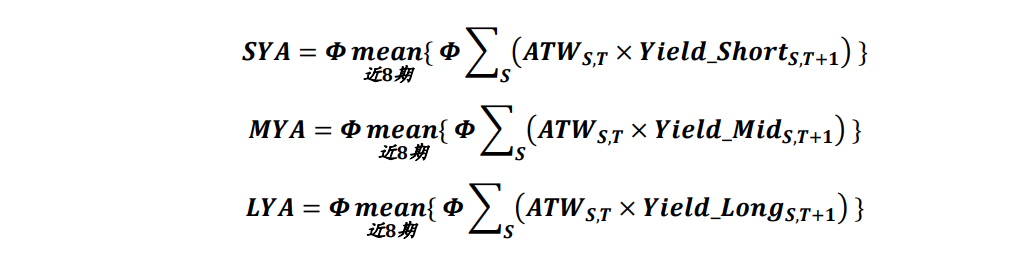

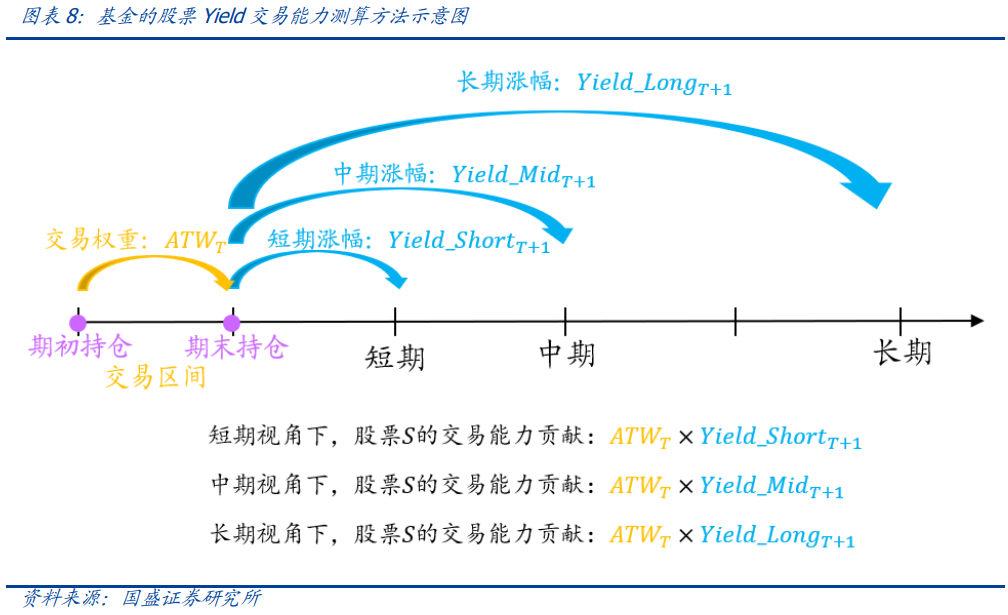

如何构建因子定量评价基金的股票交易能力?评价的基本逻辑是使用基金完成股票交易之后一段时间区间的市场行情去验证,考虑到不同基金的持股周期有所区别,可以取不同长度的验证区间构建因子,根据验证区间长度的不同定义如下不同类型的股票交易能力:短期股票Yield交易能力(SYA,Short Yield Ability),中期股票Yield交易能力(MYA,Mid Yield Ability),长期股票Yield交易能力(LYA,Long Yield Ability):

其中,ATW_(S,T)代表基金在T交易区间的对股票S主动加减仓幅度,而Yield_Short_(S,T+1)、Yield_Mid_(S,T+1)和Yield_Long_(S,T+1)分别是T交易区间结束之后1个季度、半年、1年长度的验证区间所对应的股票涨跌幅,计算得到的SYA、MYA和LYA分别代表基金的短期、中期、长期股票Yield交易能力。在计算过程中,需要分别对所有持仓股交易贡献和最后的移动8期均值进行截面标准化。

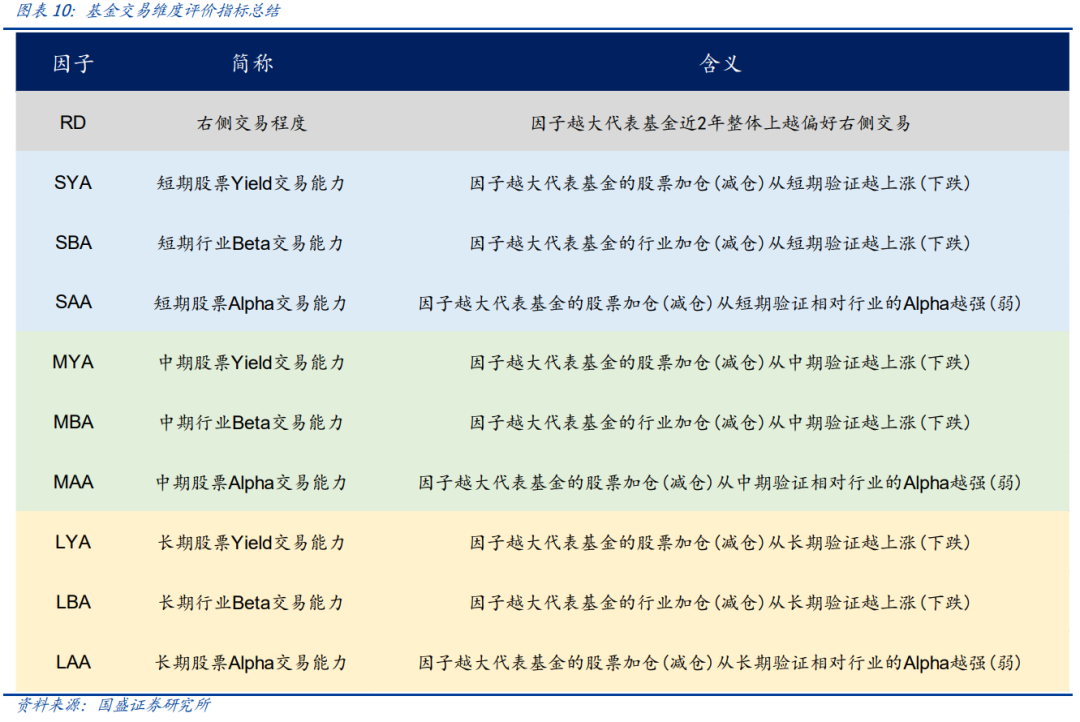

根据公式Yield = Beta + Alpha,股票涨跌幅可以拆解为行业收益率Beta与超额收益率Alpha,于是,将上述交易能力计算公式中的股票Yield替换成Beta、Alpha,则相应地可以得到基金的行业Beta交易能力和股票Alpha交易能力。同理根据验证区间长度的不同划分为短期、中期、长期行业Beta交易能力SBA、MBA、LBA,短期、中期、长期股票Alpha交易能力SAA、MAA、LAA。

因子构建的逻辑:如果基金在交易区间内主动加仓(或减仓)了某股票,而该股票在之后的验证区间确实上涨(或下跌)较多,则该股票对基金交易能力是正向贡献。如果基金在交易区间的正确股票交易操作的频率和幅度越大,则基金预判股票未来收益率的前瞻交易能力越强,我们把基金的这种交易能力定义为股票Yield交易能力。同理,如果基金加仓(或减仓)的股票,在之后的验证区间该股票所处的行业上涨(或下跌)了,则基金预判行业未来表现的前瞻交易能力越强,把基金的这种交易能力定义为行业Beta交易能力。如果基金加仓(或减仓)的股票,在之后的验证区间里面股票相对行业的超额收益率越大(或越小),则基金交易股票未来Alpha的前瞻交易能力越强,把基金的这种交易能力定义为股票Alpha交易能力。

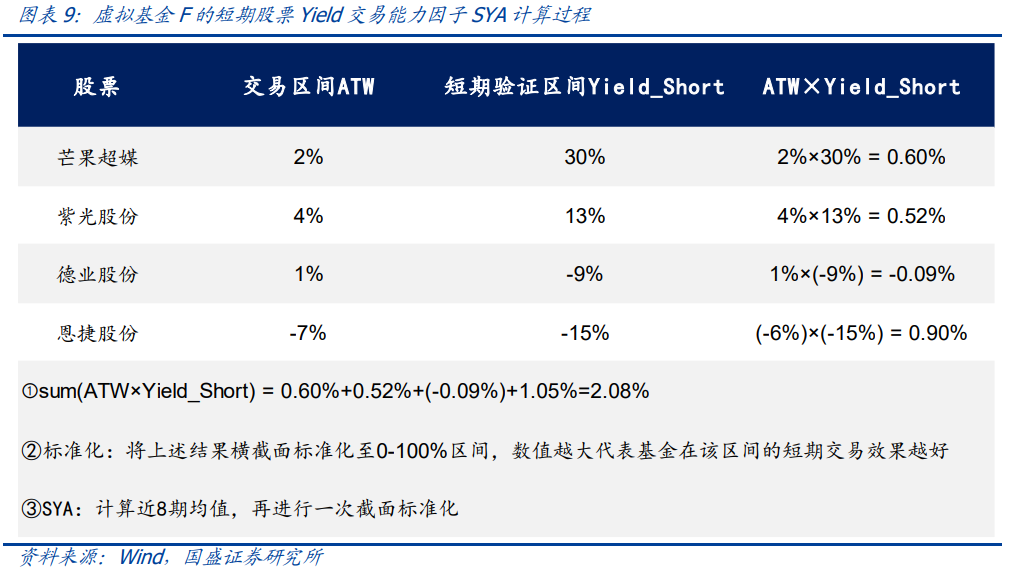

简单计算案例:为了更直观地理解基金交易能力因子计算方式,我们仍以一个简单的虚拟基金F为例,展示该基金的短期股票Yield交易能力因子SYA的计算过程和能力贡献拆解过程。假设虚拟基金F仅持有如下4只股票,例如基金主动加仓芒果超媒幅度为2%,该股票在验证区间上涨30%,则芒果超媒这只股票的ATW×Yield_Short为0.60%,将区间内所有持仓股票的计算结果加总得到短期交易贡献之和为1.93%,再将该指标截面标准化至0-100%,越接近100%代表该基金的短期股票Yield交易能力越高,然后取近8期移动平均值,最后再截面标准化一次,得到基金短期股票Yield交易能力因子SYA_T。

之所以要构建不同验证区间长度的交易能力评价因子,主要是因为考虑到不同类型的基金持股周期存在较大的差异,例如有些极度左侧型的基金持股周期天然比较长,而有些极度右侧型的基金持股周期比较短,统一都使用同一个长度的验证区间去进行评价有失公允。另外,其实甚至同一只基金对于自身的不同持仓股也有着不同的持有周期观点,例如一些底仓的“核心”持仓股是站在长周期维度进行配置的,而一些交易频繁的“卫星”持仓股是站在较短的周期维度思考问题的,也应该从相应不同长度的验证区间进行评价。至于如何划分基金的持股周期或者如何识别基金的“核心”持仓股与“卫星”持仓股,在这篇报告中暂不进行深入探讨。

三、基金分析:特征总结&因子检验

3.1 不同交易模式基金特征总结

RD因子刻画的是基金右侧交易程度,若将RD因子小于0.1的基金定义为左侧型,大于0.5为右侧,其余为平衡,则可统计不同交易模式的基金整体上有何区别以及有何规律。

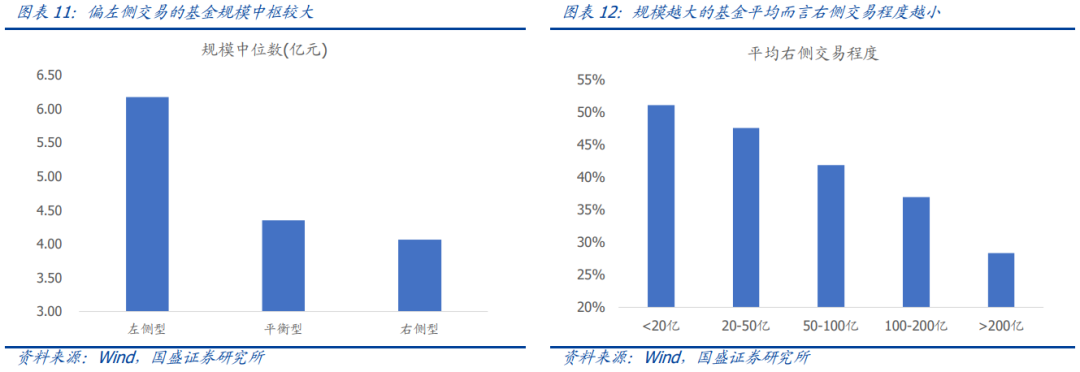

1) 交易模式VS基金规模

大规模的基金更偏左侧交易,右侧交易程度与规模呈现负向关系。从数据上来看,整体而言基金的左侧交易程度越大则基金规模中枢越大。例如基金规模在200亿元以上的大规模基金的右侧交易程度大都不高,RD因子平均值小于0.3,大规模基金更偏向左侧交易,这主要因为大规模基金的交易操作空间有限,做右侧交易难度较大。

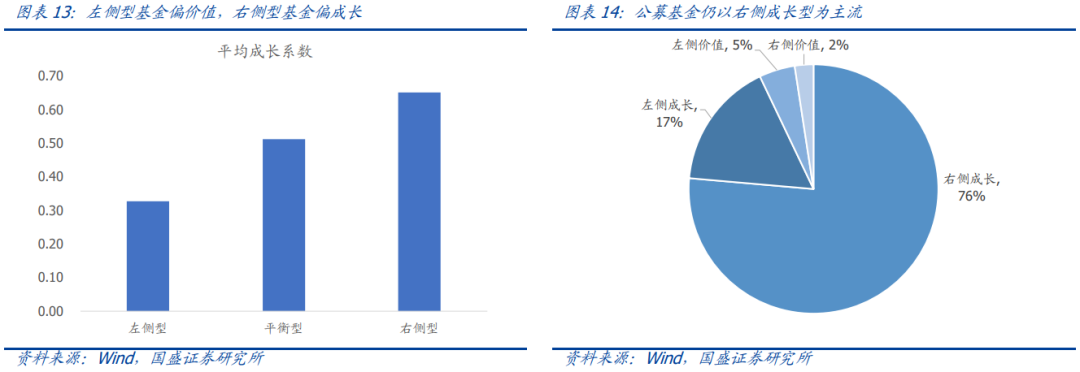

2) 交易模式VS价值成长

右侧型基金成长属性更强,左侧型基金价值属性更强。投资理念上的差异导致价值型与成长型基金在交易模式也存在较大差异,整体而言左侧型基金里面价值投资者较多,而右侧型基金里面成长投资者较多。参考万得提供的基金成长系数(系数越大代表基金持股越偏向成长风格,越小则代表基金持股越偏向价值风格),可以发现平均而言基金右侧程度越高则平均成长系数越大。从右边的不同类型基金数量分布图也可以看到,当前公募主动股基群体中,右侧投资者是主流,其中又以右侧成长型基金为主,左侧投资者比较稀缺,但价值型基金里面还是以左侧投资者为主。

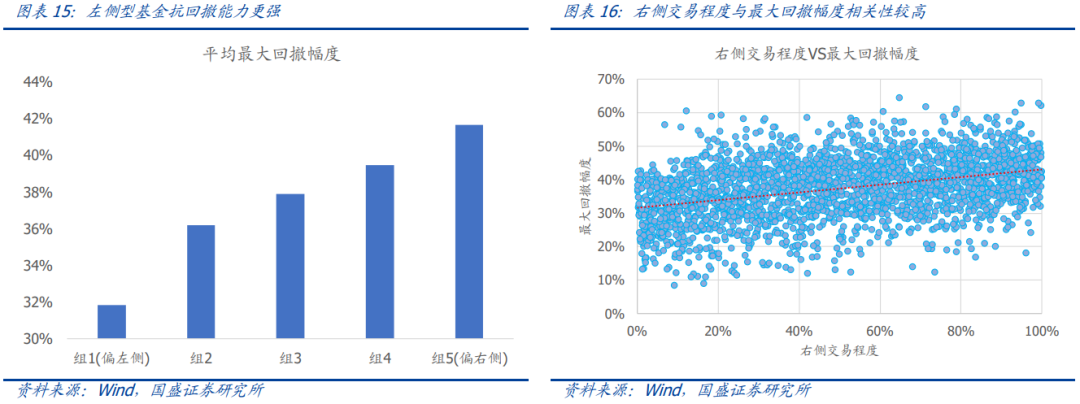

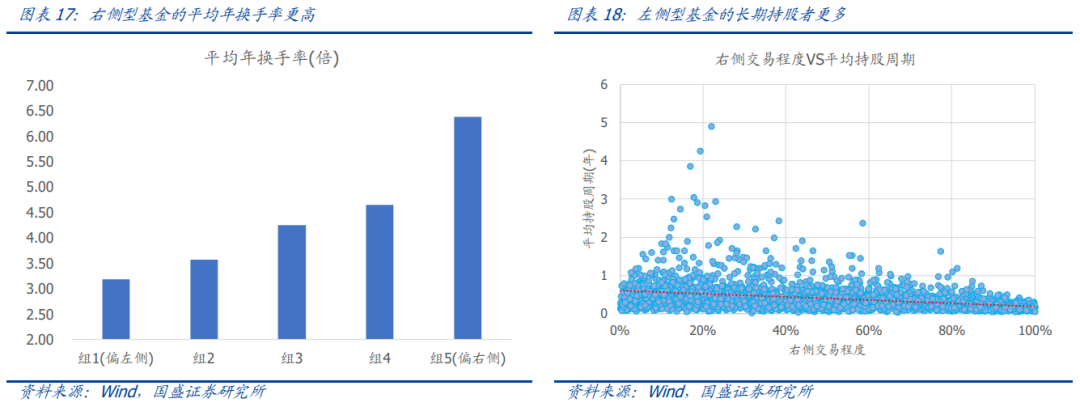

3) 交易模式VS风险控制

左侧型基金整体而言风险控制能力更强,平均最大回撤幅度更小。如果以最大回撤作为风险控制能力的衡量指标,从下图可以看到左侧型基金的风险控制能力更强,如果将最大回撤指标换成波动率等其他风险控制能力的度量指标也有类似的单调性。这可能是因为左侧型基金买入股票往往是在股票下跌一段之后再买入,此时股票的估值通常跌到了比较低的位置,较低的估值为左侧交易模式提供了较高的安全边际,因此左侧型基金的抗回撤、抗波动的能力平均而言会比右侧型基金更强。

4) 交易模式VS持股时长

右侧型基金的股票换手率更高,平均持股周期更短。左侧投资者在买入股票后,等待业绩兑现通常需要较长的时间,因此左侧型基金的持股周期平均而言比右侧型基金更长,左侧型基金里面长期投资者更多。而右侧型投资者往往是在股票上涨的趋势中买入,更注重股票短期的景气度和业绩兑现情况,换手率平均而言也比左侧型基金更高一些,右侧型基金里面短期投资者更多。

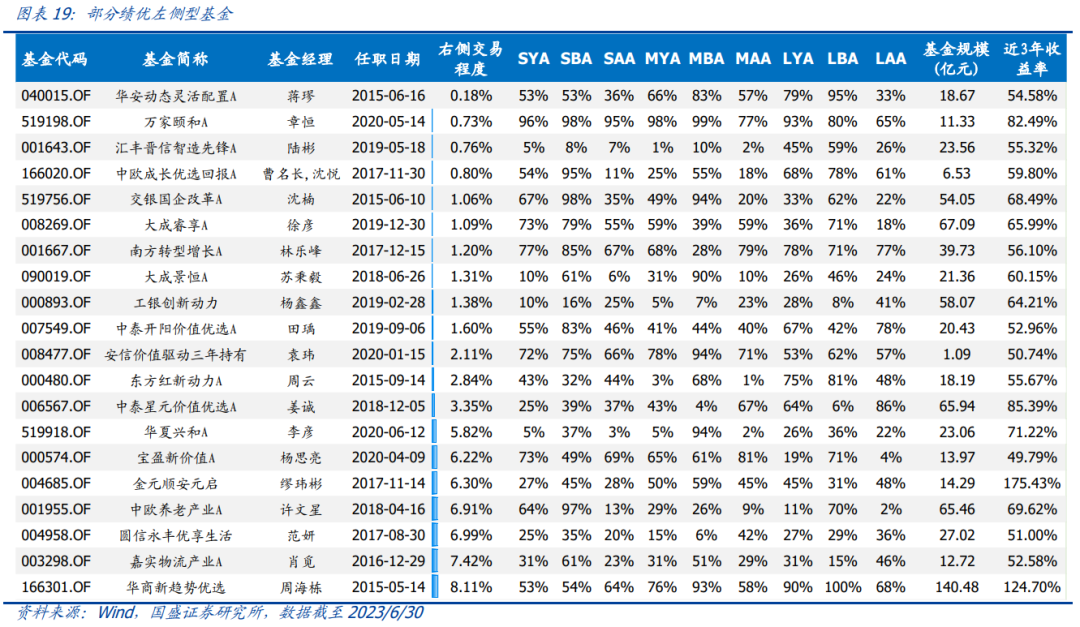

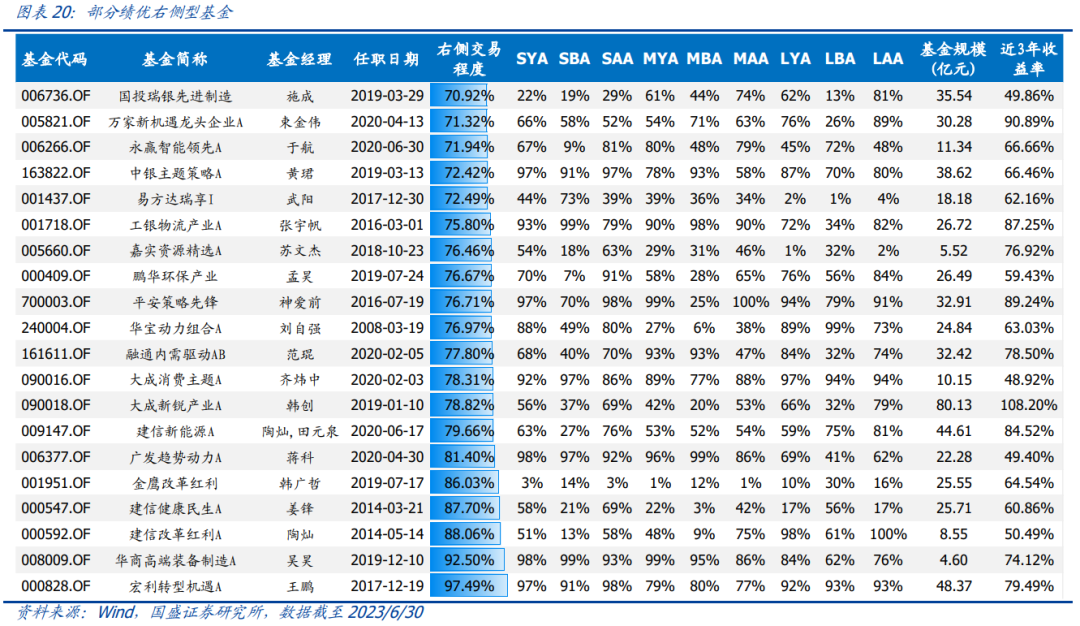

5) 绩优左侧型基金VS绩优右侧型基金

问题:近几年做得好的左侧型基金和右侧型基金有哪些?我们按基金右侧交易程度因子的大小筛选出左侧程度较高和右侧程度较高的基金,再从其中筛出任职满3年且近3年业绩靠前的基金(同一基金经理只展示1只任职最早的产品),筛选结果如下:

3.2 因子标签稳定性

上一小节探讨了左侧型基金和右侧型基金的一些特征,接下来我们检验右侧交易程度因子的稳定性。任何一个基金因子能否作为基金标签使用,除了因子要具备逻辑性、可计算性,还有非常重要的一点就是需要具备稳定性。

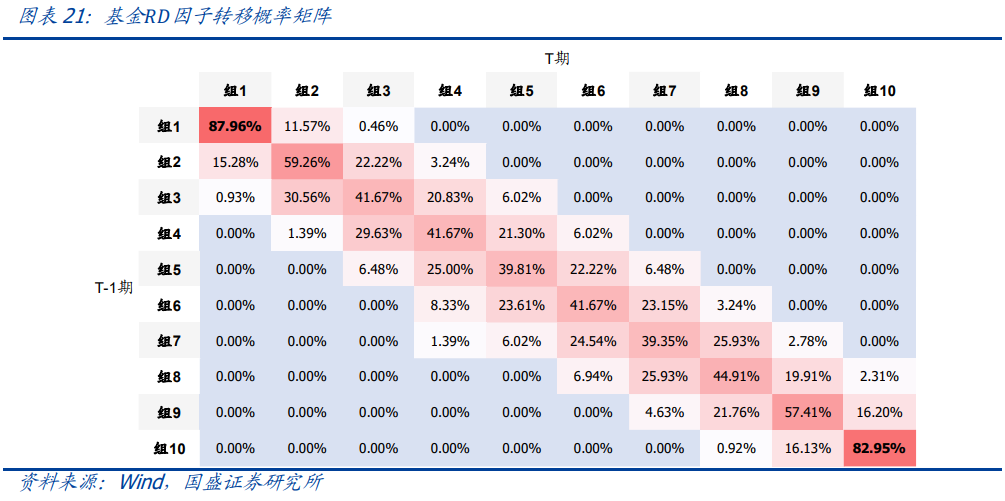

(1)右侧交易程度因子的稳定性检验

从下面测算的基金RD转移概率矩阵来看,呈现显著的类对角特征,转移概率矩阵的最左上角与最右下角元素的均值可以衡量基金因子稳定性的强弱,基金RD因子稳定性达到85%左右,稳定性较强。因此基金RD因子可以用于制作基金标签,据此定义的“左侧/右侧型基金”标签具备较强的稳定性。

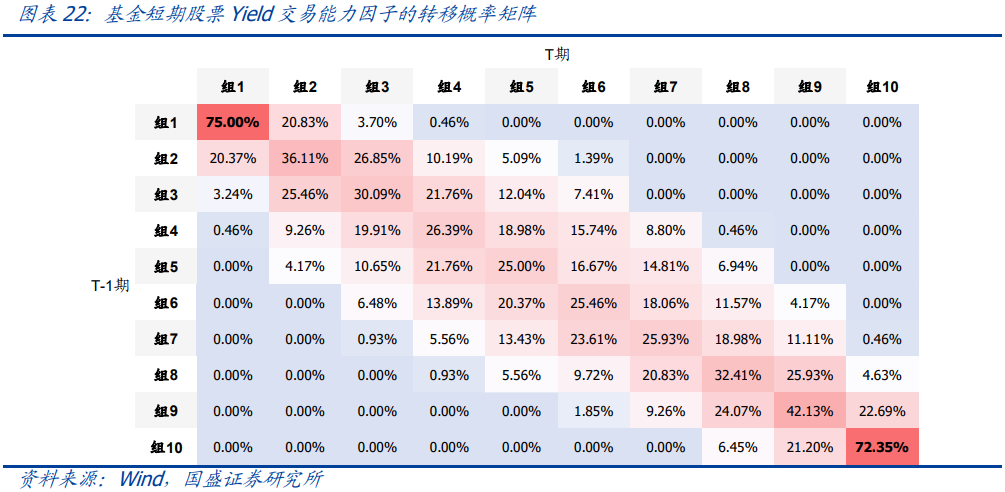

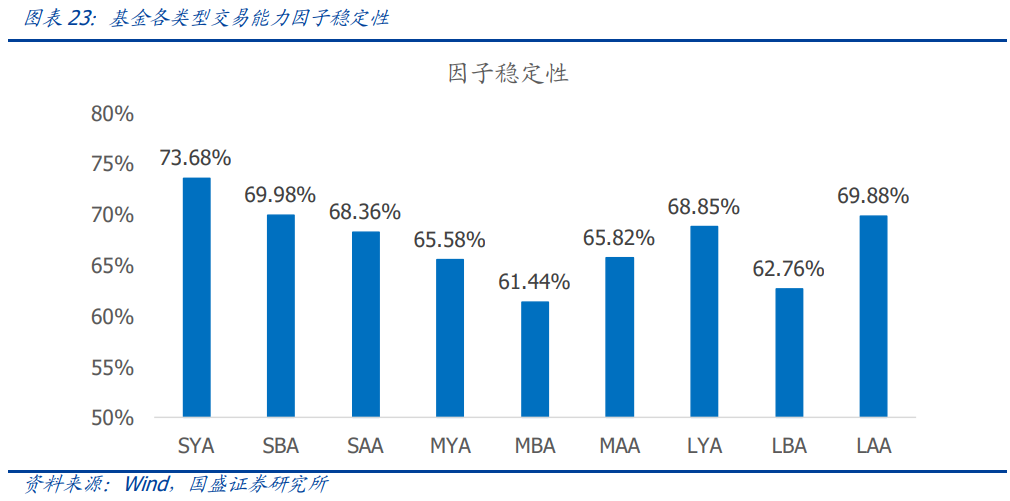

(2)交易能力因子的稳定性检验

同理,通过基金各种交易能力因子的转移概率矩阵,计算得到不同交易能力因子的稳定性。可以看到这些交易能力因子稳定性均超过60%。因此,基金的交易能力因子也具备一定的稳定性。

3.3 因子选基有效性

一个稳定的基金因子构建出来之后,一方面可以应用于给基金打标签,便于投资者使用相应的基金工具,另一方面还可以关注该基金因子能否预测基金未来业绩。通过计算基金因子与基金未来业绩之间的相关系数得到IC,通过历史各期IC均值可以初步验证因子的选基有效性(这里需要注意的细节是:对于基金能力因子,应取相应验证区间结束之后的基金业绩计算IC)。各期基金因子值与基金未来收益率之间的IC计算公式:

IC=corr(factor_T ,FundReturn_future)

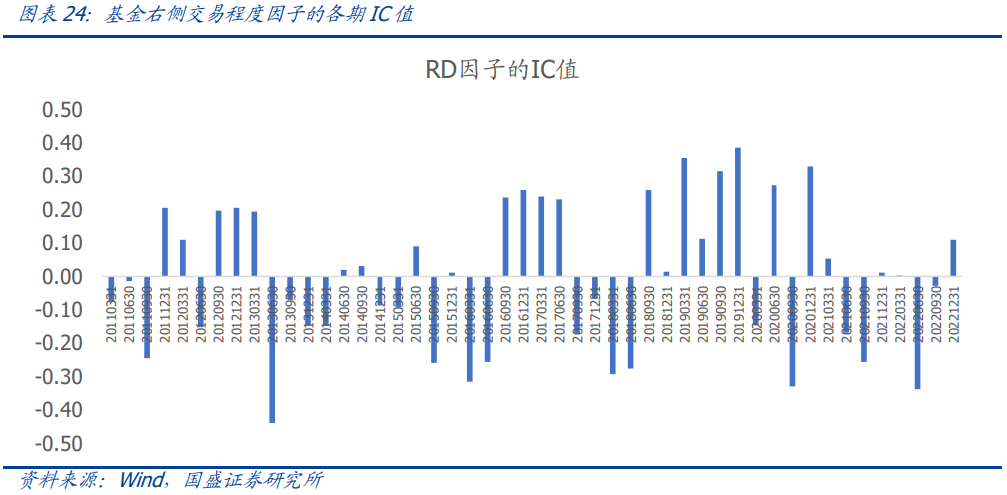

(1)右侧交易程度因子的选基有效性检验

基金的左右侧交易模式与基金未来业绩之间没有必然联系,右侧程度因子RD无法预测基金未来业绩。我们滚动计算了各期右侧交易程度因子与下一期基金收益率之间的IC值,得到结论:右侧交易程度因子的IC值不稳定,无法预测基金未来业绩,不能直接应用于单因子选基。

总结:基金左侧交易模式与右侧交易模式本身没有太大的优劣之分。上面我们测算因子IC结果表明右侧交易程度因子无法预测基金未来业绩,其实这个结论是在预料之中的,因为基金的左侧/右侧交易模式反映的只是基金经理的交易风格或者投资方法,而投资方法论本身是没有显著优劣之分的,不能说左侧未来业绩一定好,也不能说右侧未来业绩一定就不好,左侧和右侧交易模式都有其自身适应的市场环境。

(2)交易能力因子的选基有效性检验

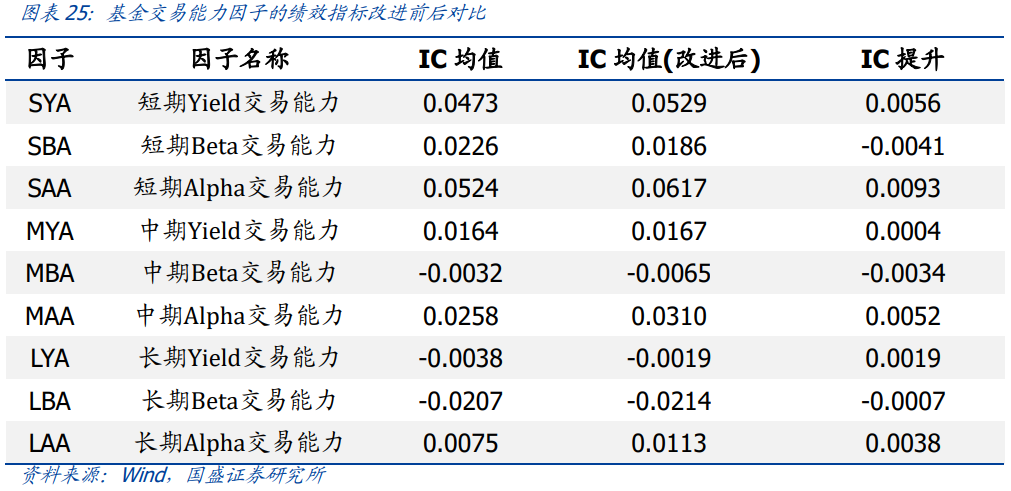

上一小节我们发现交易能力因子的稳定性稍弱于右侧交易程度因子,滚动计算基金各期交易能力因子与相应验证区间结束后下一期基金收益率之间的IC值,发现各交易能力因子的IC均值较小,选基有效性有待增强。问题:如何增强交易能力因子的选基效果?

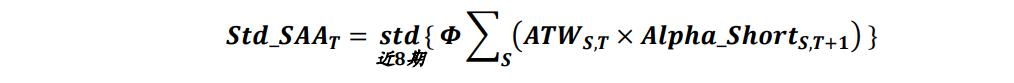

改进方案:剔除交易能力波动太大的小部分基金。上述交易能力因子的IC不够稳定,主要原因是基金样本中存在部分基金的交易能力在不同季度的变化很大,例如一些赌赛道或风格的基金往往呈现的特征是交易能力阶段性很好或很差,或是在基金更换了基金经理之后交易能力发生变化,在剔除部分能力波动性过大的数据之后,交易能力因子选基的有效性有望进一步增强。前文我们定义交易能力因子的时候是滚动计算交易贡献的近8期移动平均值,这边同理滚动计算交易贡献的近8期移动标准差作为衡量能力因子波动性的指标。例如,基金的短期股票Alpha交易能力的波动性计算方式为:

将相应交易能力波动率小于0.3的基金定义为能力稳定型基金,波动率超过0.3的基金定义为能力波动型基金,接下来我们将能力波动型基金予以剔除(这部分能力波动较大的基金数量占比约为30%,剔除后研究样本数量变为原来的70%左右)。

四、投资应用:FOF策略&交易画像

前面2个小节我们检验了因子的标签稳定性和选基有效性,接下来这一章节我们在基金投资层面将前文的研究成果做初步的落地应用探索,例如可以使用左/右侧交易模式的基金完成对市场观点的配置、使用交易能力因子做基金优选策略等。

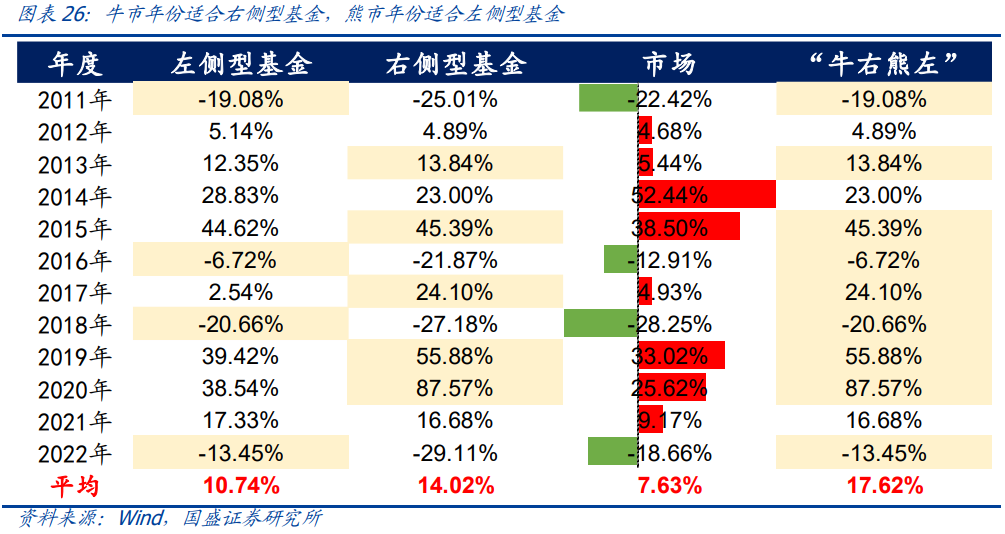

4.1 左右侧标签工具应用

在下面的表格中我们分年度计算了典型的左侧型基金和右侧型基金的年度收益率进行对比,可以发现牛市年份适合右侧型基金,熊市年份适合左侧型基金,即整体而言右侧型基金在股票市场行情较好的年份表现相对更好,而左侧型基金在市场行情较弱的年份表现相对更好。

如果以万得全A指数的年度收益率正负划分当年市场牛熊,简单按照牛市配右侧型基金、熊市配左侧型基金这种“牛右熊左”的方式构建基金组合,在2011年至2022年共12个年度里面有9个年度都做出了正确的选择,年度平均收益率达到17.62%,累计收益率大幅超过只选左侧型基金或只选右侧型基金,因此“牛右熊左”的基金投资方式有较好的轮动效果。

分析:左侧型基金在熊市期间具备较好的抗跌属性,右侧型基金在牛市期间具备较强的进攻能力。左侧交易者强调的是逆势投资,以较低的筹码买入为其提供了较高的赔率,同时可能还存在及时止盈的卖出机制,这样的交易模式安全边际较高,所以左侧型基金在熊市期间通常具备较强的抗跌能力。右侧交易者强调的是顺势而为,往往在股票出现确定性的信号之后再交易,介入的时间点比左侧更晚一些,但这种交易方式胜率较高,往往不会错过大行情,所以右侧型基金在牛市期间具备较强的进攻能力。

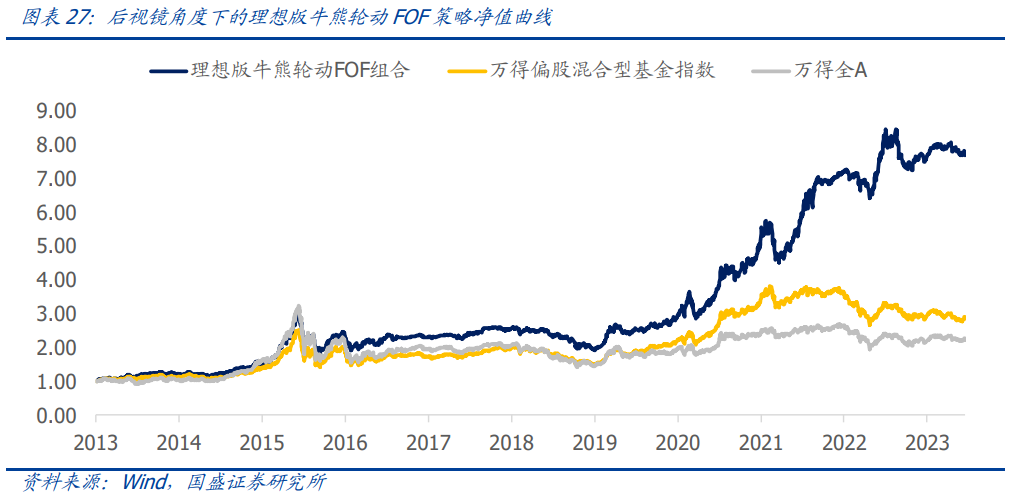

工具应用:根据对未来市场牛熊的判断去选择相应交易模式的基金进行投资。但由于判断市场未来的牛熊十分困难导致这个策略很难落地,所以这里我们暂且站在市场后视镜角度做一个FOF策略,旨在展示左/右侧型基金作为工具产品的使用方式。从下图可以看到,如果能正确判断市场的牛熊并选择对应的交易模式的基金,策略可以兼备右侧型基金的进攻性和左侧型基金的防守性,在市场上涨行情中弹性较高,在市场下跌行情中回撤较小。当然,后视镜角度下构建的理想版牛熊轮动FOF策略很难落地,仅供投资者们参考,如何判断未来市场牛熊值得进一步探索。但这个策略的效果较好说明了左/右侧型基金的工具属性非常优秀,当投资者对权益市场有乐观或悲观的判断观点时,可以考虑配置相应交易模式的基金,这或是一个不错的基金投资思路。

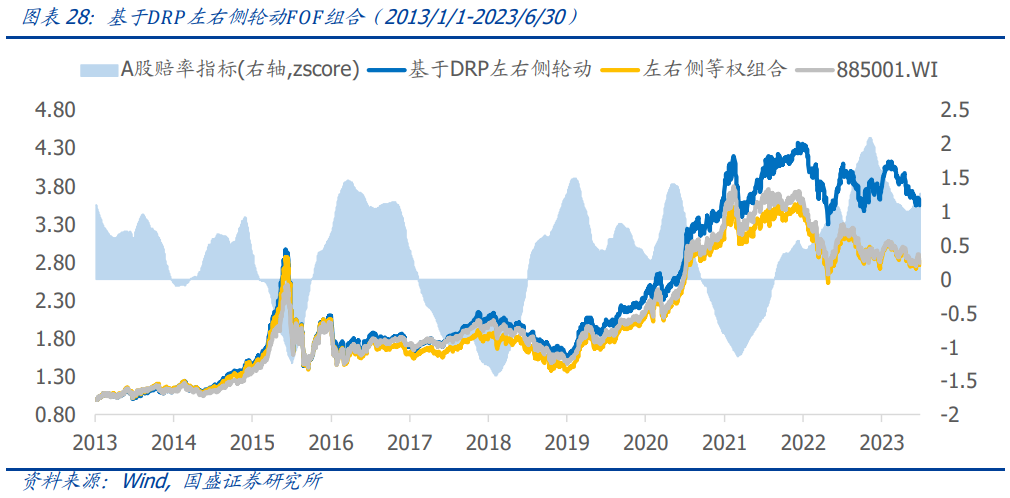

4.2 基于DRP左右侧轮动FOF组合

这一节我们尝试结合其他指标,使用左/右侧型基金构建可落地的FOF策略。通过前文的研究,我们发现基金右侧程度因子RD具备很强的稳定性,该因子可以反映基金的股票交易特征是偏左侧还是偏右侧,为了展示该基金标签工具如何落地应用于基金投资,这一节我们尝试结合其他指标,构建基金组合供大家参考。

国盛金工在2020年的专题报告《资产配置的四种范式:赔率、胜率、趋势与拥挤度》中从大类资产的收益来源出发,梳理出赔率交易、胜率交易、趋势交易和拥挤交易四种基于不同交易理念的投资范式。参考该报告中的DRP赔率指标,在赔率较高的时候配置左侧型基金,在赔率较低的时候配置右侧型基金,构建了如下基金组合:

基于DRP左右侧轮动FOF组合:

1)基金样本:公募偏股型基金(对应万得分类的普通股票型、偏股混合型、灵活配置型,要求成立时间超过1年且近1年平均权益仓位超过60%)。

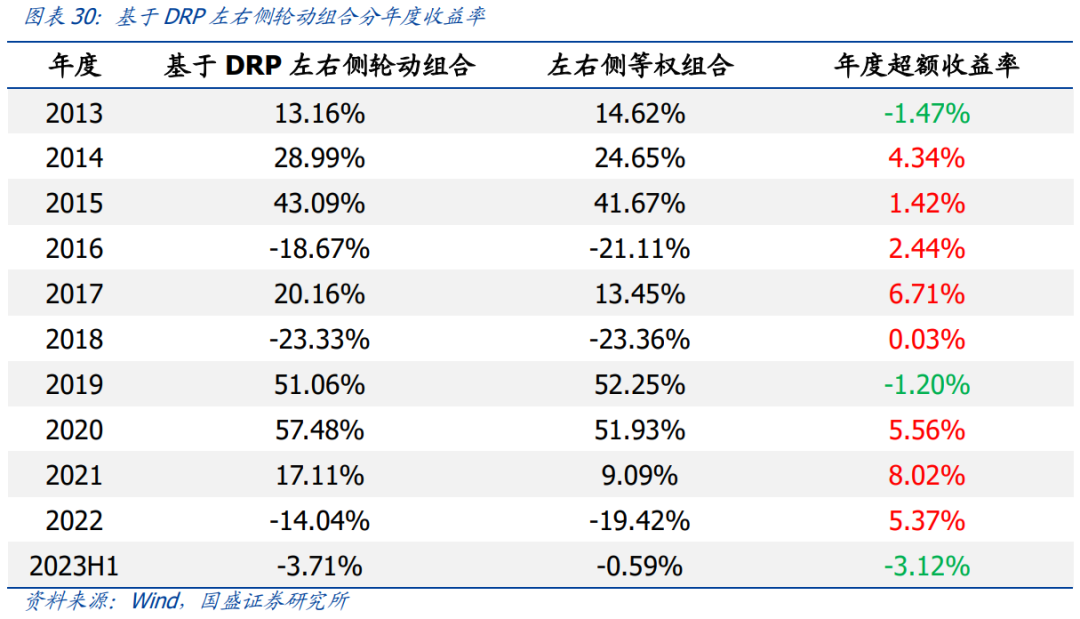

2)调仓方式:滚动地根据当时可获得的数据计算基金RD因子,每期选取RD因子最大的50只基金作为右侧型基金组合,选取RD因子最小的50只基金作为左侧型基金组合。再根据DRP指标的正负进行轮动配置,如果赔率处于0轴以上则配置左侧型基金,如果赔率处于0轴以下则配置右侧型基金,季度调仓,当DRP信号切换时也需要调仓。

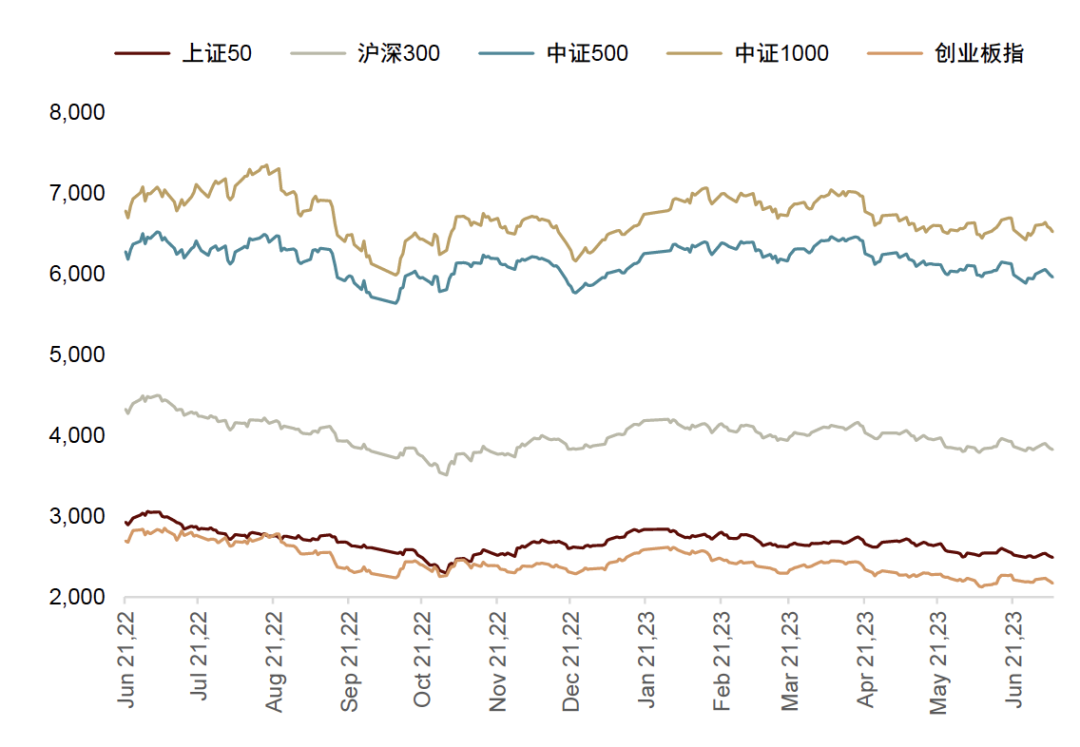

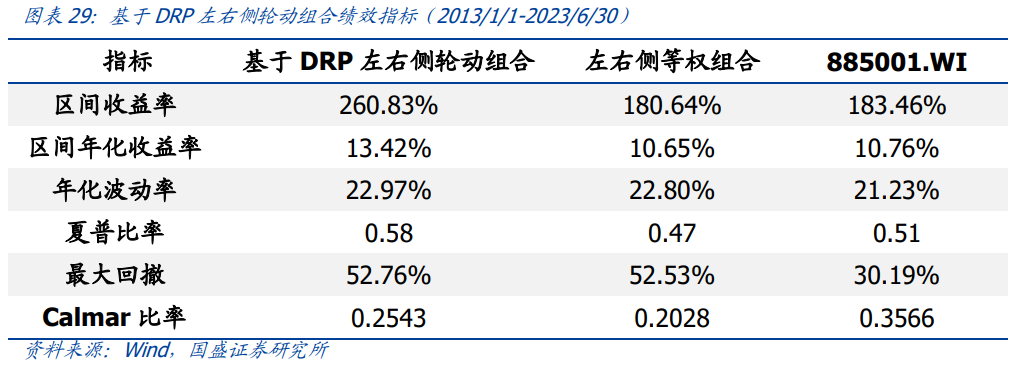

3)组合表现:从2013年1月1日至2023年6月30日获得总收益260.83%,年化收益13.42%,如果将左右侧等权组合作为基准,基于DRP左右侧轮动FOF策略相对于左右侧等权组合的年化超额收益率为2.76%,相对于万得偏股混合型基金指数年化超额收益率为2.65%,月度胜率59%。

总结:

1) 左侧型基金的波动率较小、抗回撤能力更强,更适应高赔率的市场环境;右侧型基金的波动率较高、弹性更强,更适应低赔率的市场环境。

2) 结合DRP赔率指标进行左右侧型基金轮动配置,相比于等权配置左右侧型基金而言有着显著的超额收益。

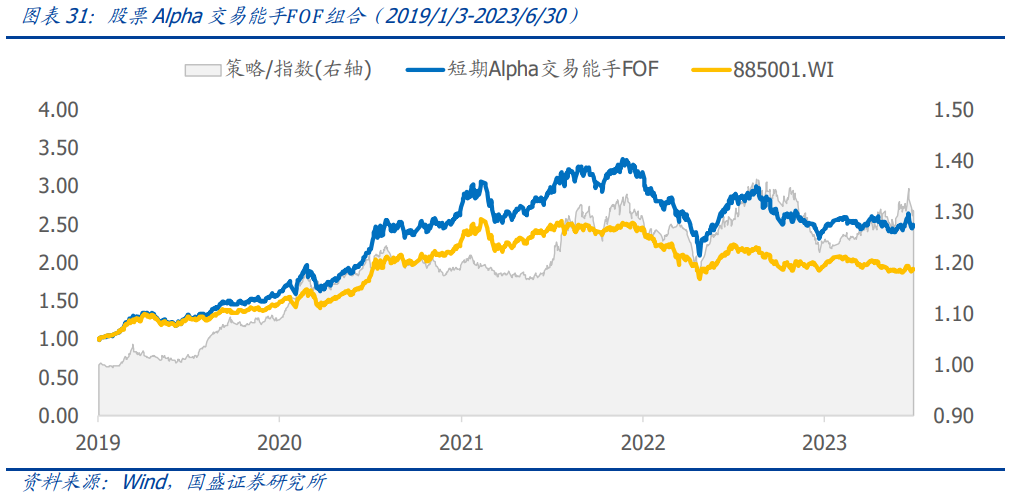

4.3 股票Alpha交易能手FOF策略

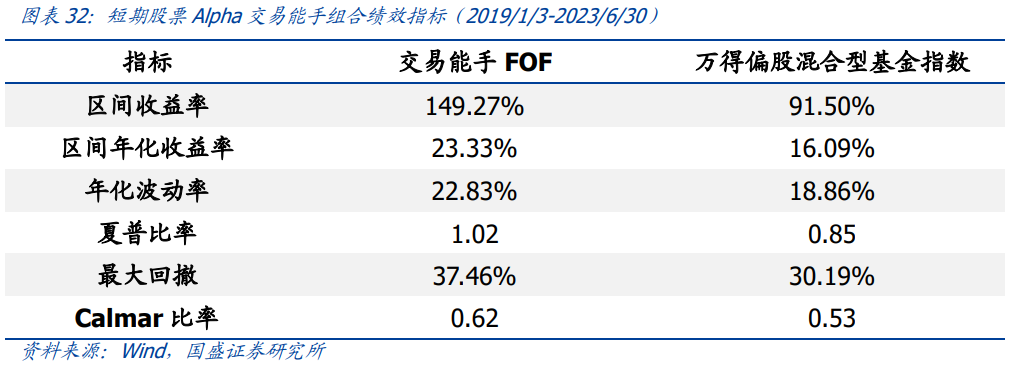

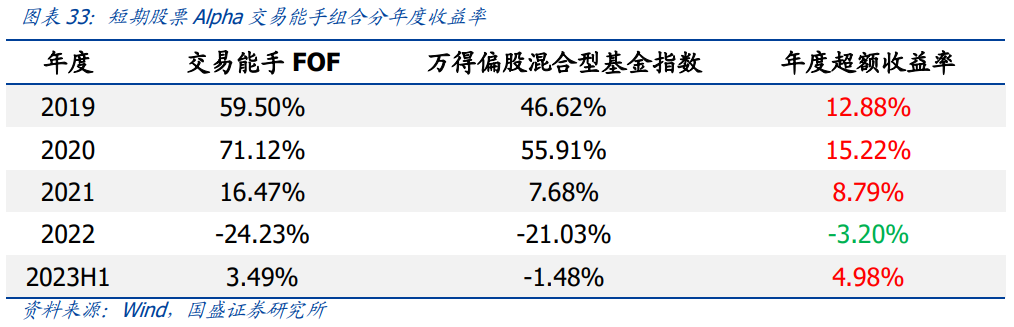

接下来我们使用交易能力因子构建一个交易能手FOF策略。股票交易能力对于主动股基而言是一个较稳定的超额收益贡献来源,通过前文的研究我们发现交易能力具备稳定性和选基有效性,选择交易能力强的基金纳入FOF组合或有较好的效果,那么作为研究成果的基金投资应用案例,我们使用前文构建的多维度交易能力因子之中的一个交易能力因子(短期股票Alpha交易能力因子SAA)构建选基策略供大家参考。

股票Alpha交易能手FOF组合:

1)基金样本:公募偏股型基金(对应万得分类的普通股票型、偏股混合型、灵活配置型,要求成立时间超过1年且近1年平均权益仓位超过60%)。

2)调仓方式:滚动地根据当时可获得的数据计算基金的短期股票Alpha交易能力因子SAA,每期选取SAA因子最大的20只基金(要求因子波动率小于0.3)作为基金组合,季度调仓,每次在验证区间结束的后1日完成调仓。

3)组合表现:从2019年1月3日至2023年6月30日获得总收益149.27%,年化收益23.33%,相对万得偏股混合型基金指数的年化超额收益率7.24%,月度胜率63%。

总结:

基金的短期股票Alpha交易能力因子SAA对于基金优选有一定的启示意义,使用该因子筛选出的基金往往具备出色的股票交易能力,这些基金在交易区间主动加仓的股票在验证区间通常具备更高的Alpha,而且这些基金的未来业绩表现也通常更优秀。

4.4 基金交易画像

为了便于投资者快速了解基金的交易维度特征,我们从多个维度构建了基金交易画像,涵盖了基金的左右侧交易模式、右侧交易程度、收益能力、多维度交易能力、交易因子稳定性、交易贡献拆解等多个维度。

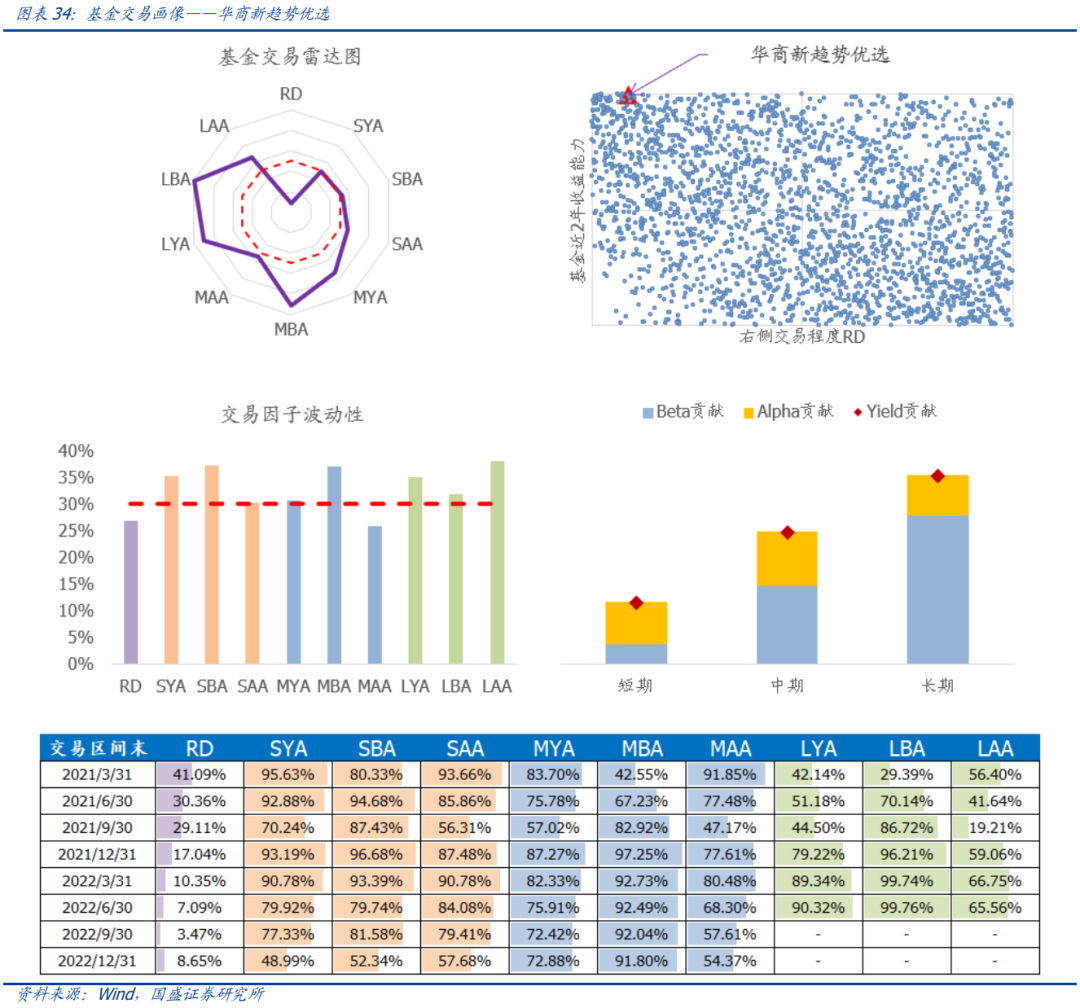

4.4.1 交易画像案例一:华商新趋势优选

华商新趋势优选(代码:166301,基金经理:周海栋),交易模式是左侧,各方面交易能力较优秀。从交易维度画像的雷达图可以看到,该基金左侧交易程度很高,各方面的交易能力都较优秀,尤其是长期行业Beta交易能力最为突出。该基金近2年收益能力排名靠前,是业绩优秀的左侧型基金。从交易因子波动性来看,该基金左侧交易风格比较稳定,中短期的Alpha交易能力比较稳定,其他交易能力季度波动性较大。从基金交易贡献拆解来看,该基金的股票Yield交易贡献是长期>中期>短期,短期主要由股票Alpha贡献,中长期由行业Beta层面贡献为主。

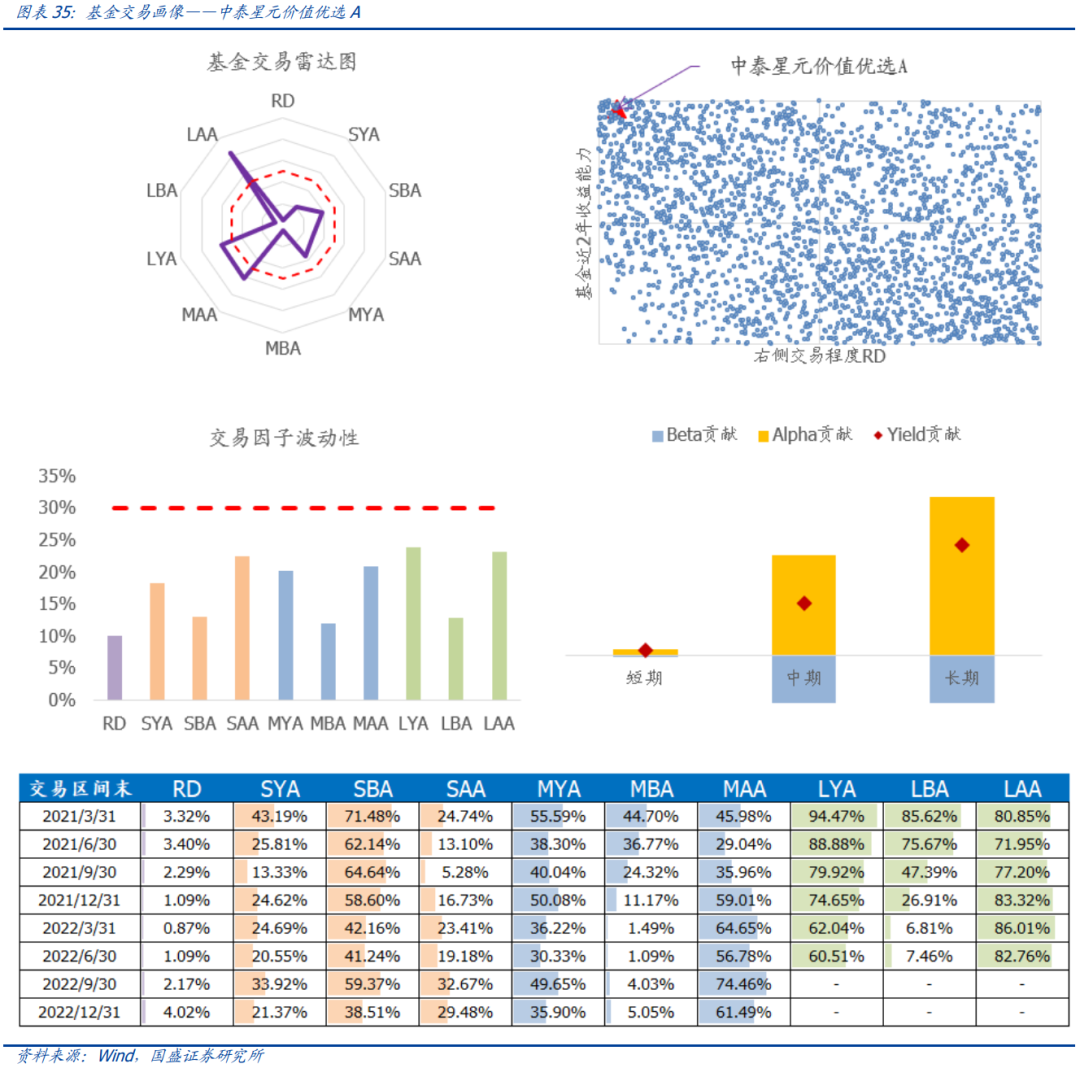

4.4.2 交易画像案例二:中泰星元价值优选A

中泰星元价值优选A(代码:006567,基金经理:姜诚),交易模式是左侧,长期交易能力较好,以股票Alpha交易能力为主。从交易维度画像的雷达图可以看到,该基金左侧交易程度很高,行业Beta交易能力偏弱,但是长期股票Yield交易能力、中长期股票Alpha交易能力较优秀,尤其是长期股票Alpha交易能力最突出。该基金近2年收益能力排名靠前,是业绩优秀的左侧型基金。从交易因子波动性来看,该基金左侧交易风格比较稳定,各方面交易能力季度波动性也较小,交易能力很稳定。从基金交易贡献拆解来看,该基金的股票Yield交易贡献是长期>中期>短期,主要由股票Alpha贡献。

4.4.3 交易画像案例三:华安研究精选A

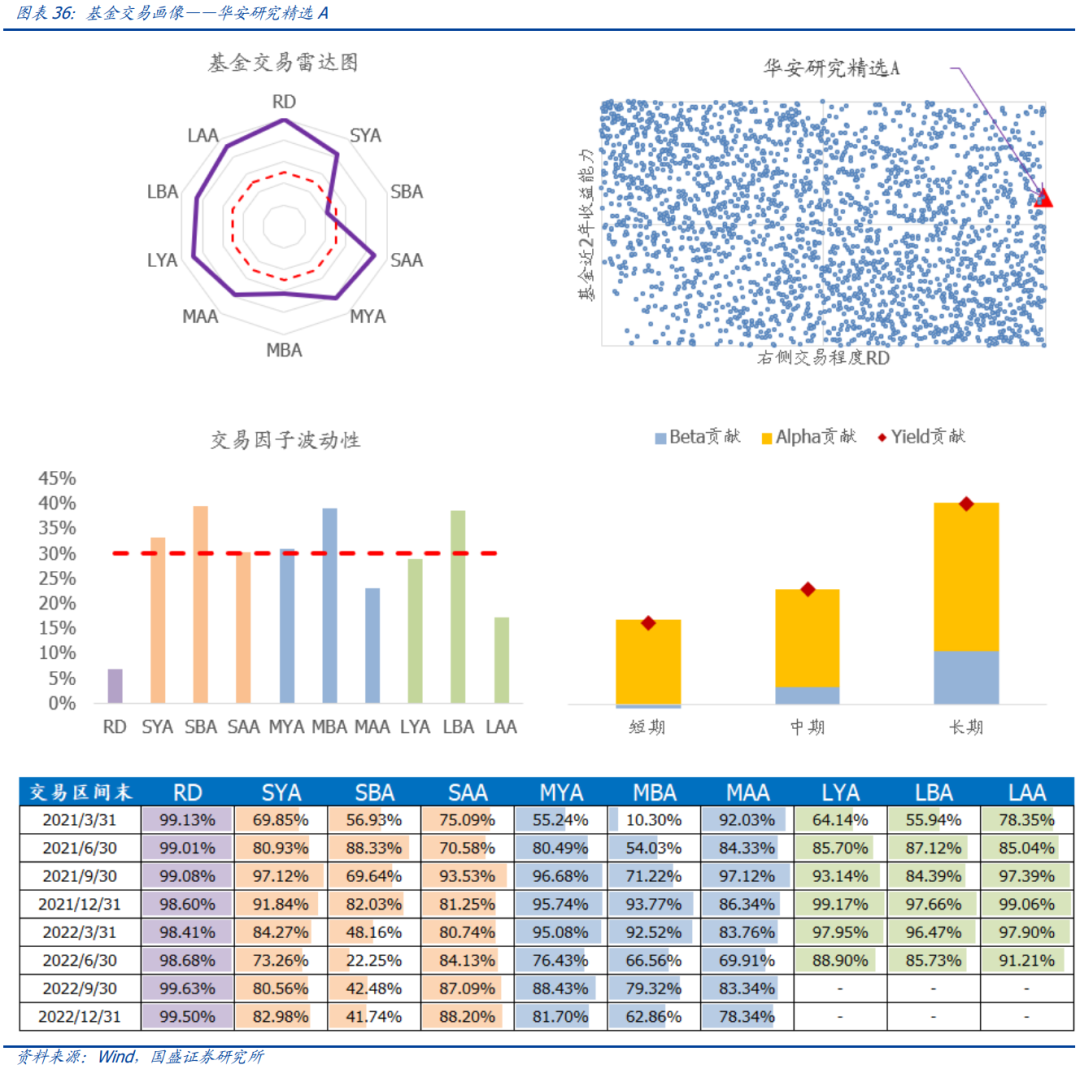

华安研究精选A(代码:005630,基金经理:万建军),交易模式是右侧,各方面交易能力较好,以股票Alpha交易能力为主。从交易维度画像的雷达图可以看到,该基金右侧交易程度很高,除了短期行业Beta交易能力中等偏弱以外,其他各方面的交易能力都很优秀。该基金近2年收益能力排名中等偏上,是业绩较好的右侧型基金。从交易因子波动性来看,该基金右侧交易风格比较稳定,各方面交易能力季度波动性总体偏大,但中长期的股票Alpha交易能力波动性较小。从基金交易贡献拆解来看,该基金的股票Yield交易贡献是长期>中期>短期,主要由股票Alpha层面贡献为主。

4.4.4 交易画像案例四:富国中小盘精选A

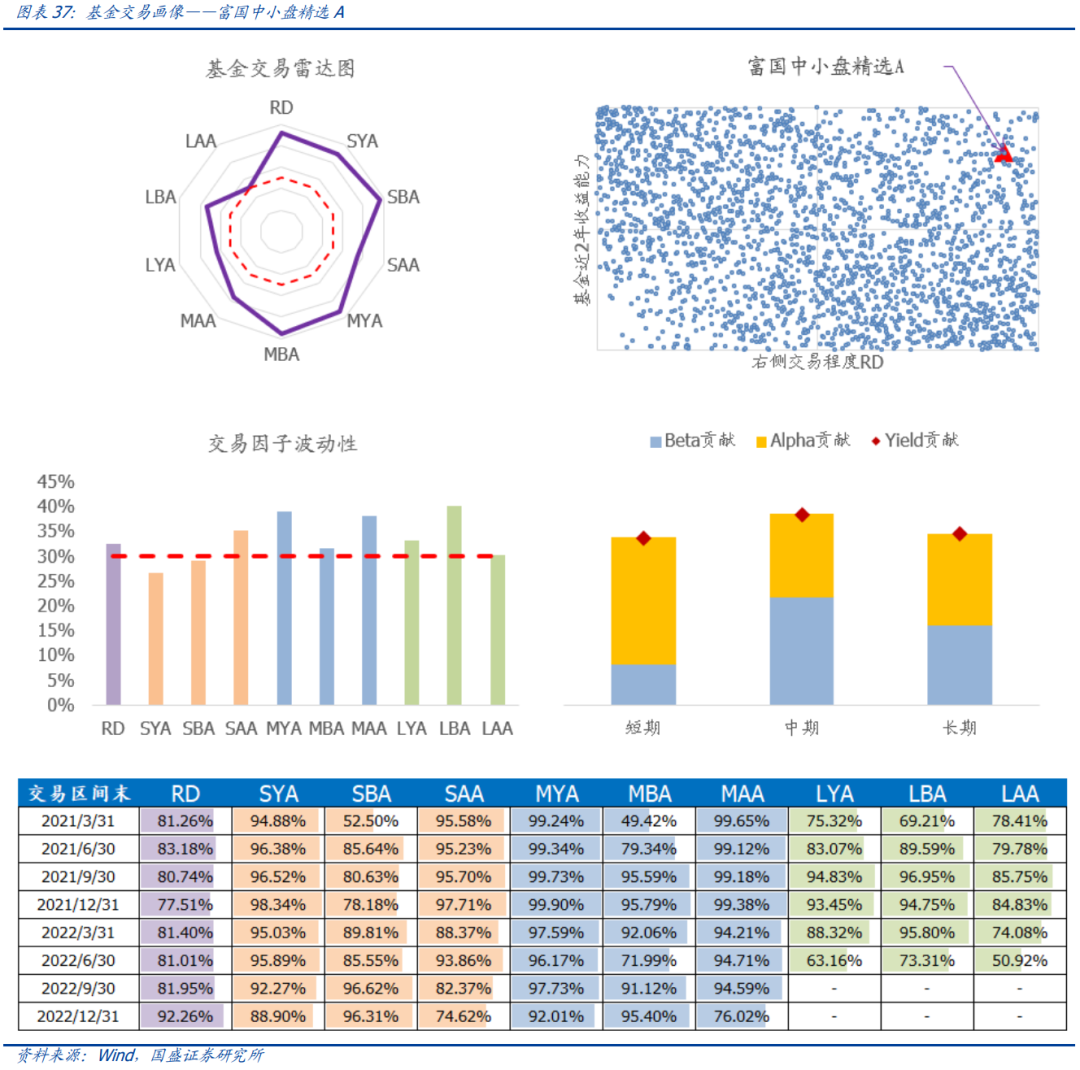

富国中小盘精选A(代码:000940,基金经理:曹晋),交易模式是右侧,各方面交易能力较好,以行业Beta交易能力为主。从交易维度画像的雷达图可以看到,该基金右侧交易程度很高,各方面的交易能力都优秀,尤其是中短期的行业Beta交易能力非常突出。该基金近2年收益能力排名靠前,是业绩优秀的右侧型基金。从交易因子波动性来看,该基金RD因子偏波动,各方面交易能力季度波动性也总体偏大,即交易模式和能力在不同季度间存在一些波动性。从基金交易贡献拆解来看,该基金的股票Yield交易贡献是中期>长期>短期,短期主要由股票Alpha贡献为主,中期由行业Beta贡献为主,长期Alpha贡献与Beta贡献较均衡。

4.5 研究总结

基金研究是一个很大的话题,可以从多个角度出发,有定性也有定量,有评价也有预测,甚至可能涉及关于人性的探讨。本文主要从基金交易维度出发进行探索,通过定量构建因子的方式用客观数据阐述,具体研究了公募偏股基金的股票交易模式与交易能力。本文构建的基金交易因子经检验延续性较强,切入角度和刻画方式比较纯粹,受到其它杂质因素的影响较小,一般而言越纯粹因子刻画方式得到的基金特征也会越准确。研究成果方面,本文构建的交易模式因子可以较准确地识别基金的左右侧股票交易风格,交易能力因子可以有效地评价基金交易操作贡献并且具备较好的量化选基效果。

另外,之所以要构建不同验证区间长度的交易能力评价因子,主要是因为考虑到不同类型的基金持股周期存在较大的差异,例如有些极度左侧型的基金持股周期天然比较长,而有些极度右侧型的基金持股周期比较短,统一都使用同一个长度的验证区间去进行评价有失公允。另外,其实甚至同一只基金对于自身的不同持仓股也有着不同的持有周期观点,例如一些底仓的“核心”持仓股是站在长周期维度进行配置的,而一些交易频繁的“卫星”持仓股是站在较短的周期维度思考问题的,也应该从相应不同长度的验证区间进行评价。至于具体如何划分基金的持股周期或者说如何识别基金的“核心”持仓股与“卫星”持仓股,在这篇报告中我们暂时没有进行深入探讨,未来如果在这方面能够改进的话,交易能力评价体系将更加公允和准确,这也是未来值得进一步探索的问题。

参考文献

1. Sialm C , Kacperczyk M , Lu Z . Unobserved Actions of Mutual Funds[J]. Review of Financial Studies, 2008, 21(6):2379-2416.

2. ROBERT, KOSOWSKI, ALLAN, et al. Can Mutual Fund "Stars" Really Pick Stocks? New Evidence from a Bootstrap Analysis[J]. The Journal of Finance, 2006.

3. 国盛证券-量化专题报告:《基金ALPHA进化史:公募基金投资能力分类全解析》-20210906.

4. 国盛证券-量化专题报告:《资产配置的四种范式:赔率、胜率、趋势与拥挤度》-20200912.

风险提示:本报告从历史统计的角度对指数进行客观分析,当市场环境或者基金投资策略发生变化时,不能保证统计结论的未来延续性。本报告不构成对基金产品的推荐建议。

本文节选自国盛证券研究所已于2023年7月31日发布的报告《偏股基金的交易模式刻画与交易能力评价》,具体内容请详见相关报告。

林志朋 S0680518100004 [email protected]

刘富兵 S0680518030007 [email protected]

本篇文章来源于微信公众号: 留富兵法