【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八

本文来自方正证券研究所于2022年12月13日发布的报告《显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005。

摘要

相反,那些收益率过分低于市场收益率的股票,会导致投资者产生恐慌心理并引起投资者的过度卖出,进而股价会在未来发生补涨。我们将这种心理称为“草木皆兵”心理,投资者认为这种极端偏离市场的低收益(或称为严重亏损)会再次出现,因此纷纷卖出这些股票并远离它们。

本文借鉴了已有文献中对显著因子的构造并加以简化和改进,提出了将显著理论与反转因子相结合的新构造方法。即将股票每日的收益率,视作投资者做出决策权重的依据,将每天收益率偏离市场的程度作为极端收益对投资者决策权重的扭曲程度,使用该偏离程度直接加权每日收益率,来模拟投资者决策过程,构造了“原始惊恐”因子。

然而,关于显著理论的有效性,学术界也存在一些质疑,后续文献研究表明:(1)显著因子很大一部分可以归因于短期的反转效应;(2)显著效应在小市值股票上更为强烈;(3)显著效应在波动率加剧时更加强烈。基于上述结论,本文对“原始惊恐”因子从波动率加剧、个人投资者交易比和注意力衰减的角度来进行改进,最终得到了“草木皆兵”因子。

我们对“草木皆兵”因子在月度频率上的选股效果进行测试,结果显示 “草木皆兵”因子表现非常出色,Rank IC达-8.90%,Rank ICIR为-4.54,多空组合年化收益率达32.50%,信息比3.92,因子月度胜率85.71%。此外,在剔除了常用的风格因子影响后,“草木皆兵”因子仍然具有较强的选股能力,Rank IC均值为-3.59%,Rank ICIR为-1.86,多空组合年化收益率16.40%,信息比率2.03。

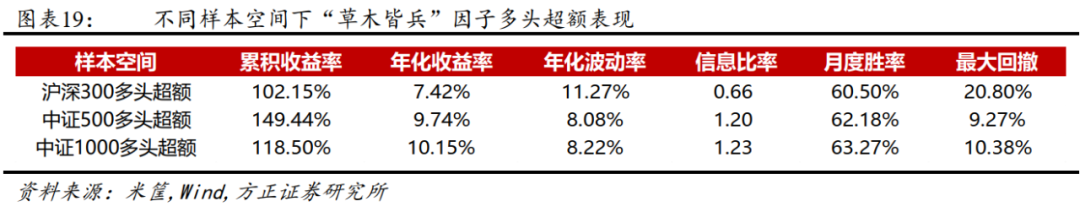

主流宽基指数中,“草木皆兵”因子在沪深300、中证500、中证1000指数成分股内均表现不俗,多头组合年化超额收益分别为7.42、9.74%、10.15%。

风险提示

本报告基于历史数据分析,历史规律未来可能存在失效的风险;市场可能发生超预期变化;各驱动因子受环境影响可能存在阶段性失效的风险。

感谢实习生陈宗伟在资料整理方面对本报告的贡献。

报告正文

1 引言

明知彩票中奖的概率很低,很多人却依然乐此不疲地购买;明知发生灾难或意外的概率很低,很多人却依然愿意购买保险。前景理论认为,是极端的收益或损失扭曲了人们的决策权重,人们在决策时,会赋予发生概率极低,但收益或损失极大的事件以过高的决策权重。而前景理论应用在选股实践中的缺陷是,前景理论中的事件发生概率与相对收益或损失,都是仅仅局限在单一事件范围内的,这使得将5000多只股票放在一起比较,变得较为困难。

显著理论(salience theory)的出现解决了截面上做比较的问题。Cosemans和Frehen(2021)使用显著理论构造了因子,他们认为那些收益率过分高于市场收益的股票,会吸引投资者的注意力,并引起投资者的过度买入,进而股价在未来会发生回落。我们将这种心理称为“守株待兔”心理,投资者认为这种极端偏离市场的高收益会再次出现,因此纷纷买入这些股票开始等待。

相反,那些收益率过分低于市场收益率的股票,会对投资者产生恐慌心理,并引起投资者的过度卖出,进而股价在未来发生补涨。我们将这种心理称为“草木皆兵”心理,投资者认为这种极端偏离市场的低收益(或称为严重亏损)会再次出现,因此纷纷卖出这些股票,小心远离它们。

本文借鉴了Cosemans和Frehen(2021)的部分构造方法,并加以简化和改进,提出了将显著理论与反转因子相结合的新构造方法。即将股票每日的收益率,视作投资者做出决策权重的依据,将每天收益率偏离市场的程度(我们取多头端的逻辑,将其简称为“惊恐度”)作为极端收益对投资者决策权重的扭曲程度,使用“惊恐度”直接加权每日收益率,来模拟投资者决策过程,构造了“原始惊恐”因子。

然而,关于显著理论的有效性,Cakici和Zaremba(2021)提出了质疑,他们在全球49个市场上进行了检验,并指出:(1)显著因子很大一部分可以归因于短期的反转效应;(2)显著效应在小市值股票上更为强烈;(3)显著效应在波动率加剧时更加强烈。

基于上述结论,本文对“原始惊恐”因子从波动率加剧、个人投资者交易占比和注意力衰减的角度来进行改进,最终得到了“草木皆兵”因子。

2 “惊恐度”与“原始惊恐”因子

2.1 “惊恐度”

根据上述逻辑,那些收益率过分偏离市场水平的股票,会吸引人们的关注(导致过度买入,未来可能表现相对较差)或引起人们的恐慌(导致过度卖出,未来可能表现相对较好),我们以多头端的逻辑为代表,将这种偏离市场的程度称为“惊恐度”。

关于“惊恐度”,我们认为投资者在面对如下两种情形时的反应是不一致的:1)情形A,市场收益率为0,而个股S的收益率为-5%;2)情形B,市场收益率为-5%,而个股S的收益率为-10%。我们认为情形A下人们的“惊恐度”要大于情形B下人们的“惊恐度”,这是因为当市场收益率较低(高)时,人们更倾向于认为个股的大跌(大涨)可能是市场带动的;而当市场平静时,人们更倾向于个股的大跌(大涨)是由自身的某种因素或特点导致的。

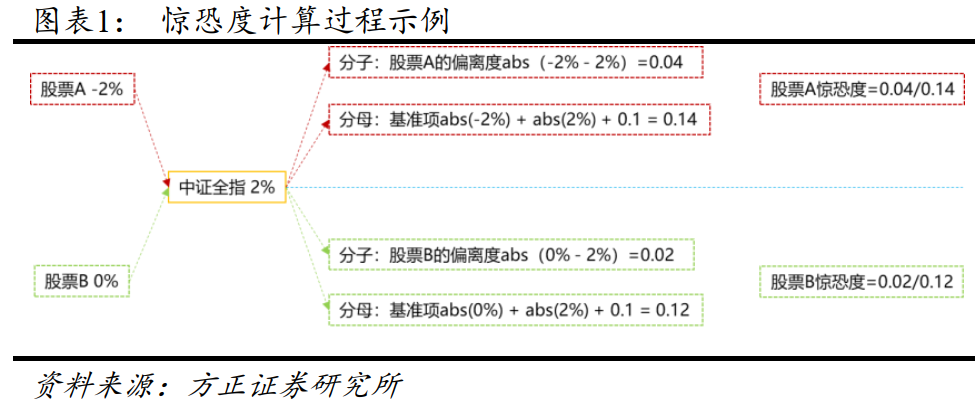

Cosemans和Frehen(2021)给出了衡量“惊恐度”的计算方法,本文借鉴了该构造方式,具体如下:

1)取中证全指(000985.SH)指数收益作为市场水平的代表,将中证全指的每日收益率(今日收盘指数/昨日收盘指数-1)作为今日市场收益率水平。

2)计算个股收益率与市场收益率的差值,再取绝对值,作为个股相对市场收益率的偏离水平,记为“偏离项”;计算个股收益率的绝对值,加市场收益率的绝对值,再加0.1,作为市场总体的收益水平,记为“基准项”。

3)使用“偏离项”除以“基准项”,得到该股票在该日的“惊恐度”。

4)“基准项”中的0.1为Cosemans和Frehen(2021)给出的参数,这里不对其进行优化或调整,仅对上面“基准项”中加0.1的必要性做出解释:首先,如果这一项不存在,那么当个股收益率与市场收益率都是0时,将出现0除以0的情况。其次,如果这一项不存在,将使得当个股收益率为0时,“惊恐度”恒等于1,这将是横截面上的最大值,这显然不是本文想要的结果。例如当个股A收益率为-2%,个股B收益率为0,市场收益率为2%,如果不存在这一项加0.1,那么股票A和股票B的“惊恐度”都是1,这个不符合前面的逻辑;而如果加上0.1,那么股票A的“惊恐度”是0.04/0.14,而股票B的“惊恐度”是0.02/0.12,显然股票A的“惊恐度”更大,这符合前述逻辑。因此在“基准项”中加上0.1是必要的。

2.2 决策与权重——从数据信息到交易行为

在给出了“惊恐度”的构造后,我们来考察一个因子如何帮助投资者完成从数据信息到交易行为的转化。

我们首先考虑一个常见的月度反转策略,即常用的20日收益率因子。该传统反转因子的逻辑认为,过去20天里,收益率相对较高的股票,其未来表现会相对较弱,而收益率相对较低的股票,其未来表现相对较好。因此如果采用20日收益率的传统反转因子来进行选股,投资者会买入过去一个月收益较低的股票。

我们将上述逻辑中用到的“20日收益率”进一步分解为20个交易日每天的收益率,我们认为,从“20日收益率较低”的数据信息到“决定买入这些最近跌得较多的股票”的交易结果,投资者的内心中是通过“决策与权重”来完成从数据信息到交易结果的转化的。

(注:此处的投资者的决策权重,与引言中的极端收益扭曲了投资者的决策权重并非同一含义。从投资者的类别来看:引言中提到的极端收益扭曲了投资者的决策权重中的“投资者”指的是一些情绪化的、不理智的投资者,面对极端低收益时产生了恐慌情绪。而此处提到的投资者,是指那些相对理智的“因子投资者”,是基于一定规则和规律来投资的投资者,此处的决策与权重是指这些因子投资者们,在回顾历史信息时,如何找到更有信息量的交易日。)

我们可以简单粗略地通过打分法来模拟使用“20日收益率传统反转因子”来交易的投资者的决策过程:如果t日A股票的收益率很低,投资者会认为这一天价格低于了合理范围,未来价格会因为这一天的存在而补涨,那么投资者会对这一天打一个较高的决策分;反之如果t+1日A股票的收益率又很高,投资者会认为这一天价格高于了合理范围,未来价格会因为这一天的存在而回落,那投资者会对这一天打一个较低的决策分,最后投资者加总最近20天每天的决策分,选出权重分总和最高的一些股票,进行买入。

在上述做决策过程中,包含了两个步骤——每天打分和每月加总。然而使用“20日收益率传统反转因子”投资隐含了一个默认条件,即按照每天等权加总。然而根据显著理论,即使是同一只个股,相邻前后两个交易日的收益率相同,但由于这两个交易日的市场收益率不同,导致这两天的“惊恐度”是不同的,即这两天的收益率对投资者的吸引或惊恐程度是不同的。

例如某股票A,在k和k+1日的收益率均为-5%,而k日市场收益率为0,k+1日收益率为-3%,那么此时k日的“惊恐度”为0.05/0.15,而k+1日的“惊恐度”为0.02/0.18,即k日里股票A的下跌会给投资者带来更多的恐慌情绪,导致这一天的投资者反应过度的程度更加强烈,即更加容易过度卖出。

因此使用“20日收益率传统反转因子”的投资者在每天打分和每月加总时,会对k日和k+1日打出相同的决策分,并等权加总。然而这种行为并不符合他们最初的逻辑,更加符合逻辑的表述应该为:如果t日A股票的被严重过度卖出,投资者会认为这一天价格低于了合理范围,未来价格会因为这一天的存在而补涨,那么投资者会对这一天打一个较高的决策分。

依照这一逻辑重新进行决策,显然上例中,股票A在k日被过度卖出的程度更加严重,因此应该在每月加总决策分时,相对提高k日的决策分的权重,而相对降低k+1日的决策分的权重。

2.3 “原始惊恐”因子

依据上述逻辑,我们可以看出,对传统反转“20日收益率因子”的一个改进方法即考虑每日投资者过度反应的程度,而“惊恐度”即为一个衡量过度反应的指标。

接下来我们使用股票日度交易数据构造“原始惊恐”因子,具体步骤如下:

1)将每日股票收益率(今收/昨收-1)直接作为当日股票的决策分。

2)将每日的“惊恐度”与每日的收益率相乘,得到加权调整后的决策分,简称“加权决策分”。

3)每月月底,分别计算过去20个交易日的“加权决策分”的均值和标准差,分别作为对“20日收益率因子”和“20日波动率因子”的改进,分别记为“惊恐收益”因子和“惊恐波动”因子,并将二者等权合成为“原始惊恐”因子。

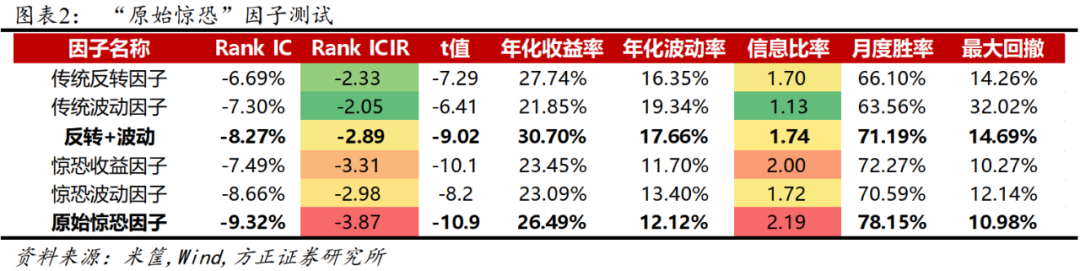

4)为了便于比较改进的效果,我们首先给出“20日收益率因子”和“20日波动率因子”,以及二者等权合成的因子的绩效。

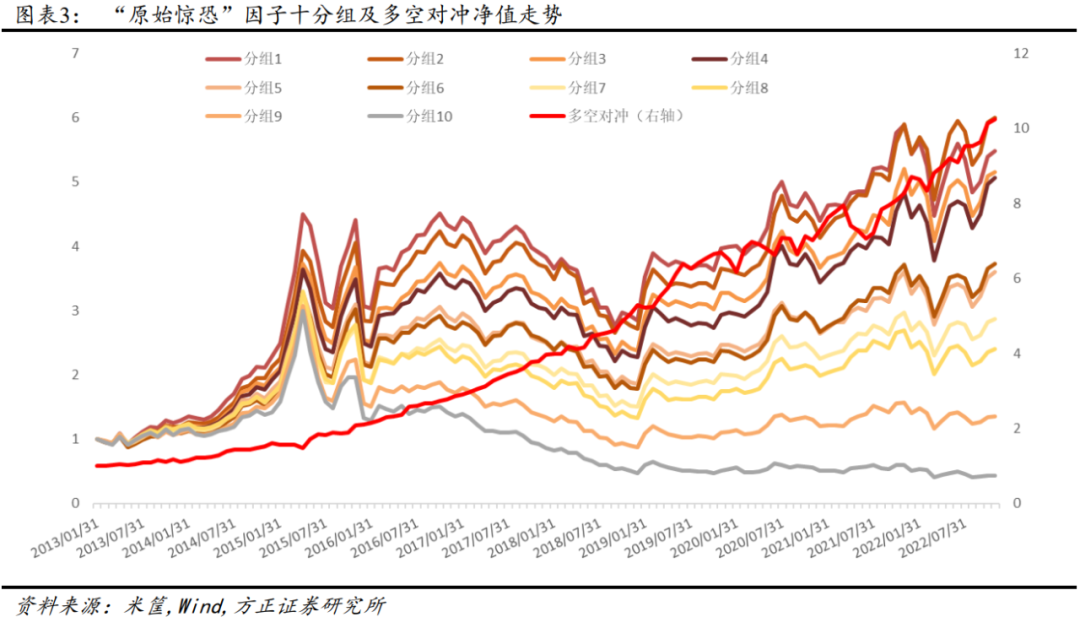

在全A样本中按照月度频率对上述构建的“惊恐收益”因子、“惊恐波动”因子和“原始惊恐”因子进行测试,测试中对因子进行市值和行业正交化处理,测试区间为2013年1月至2022年11月(下同)。

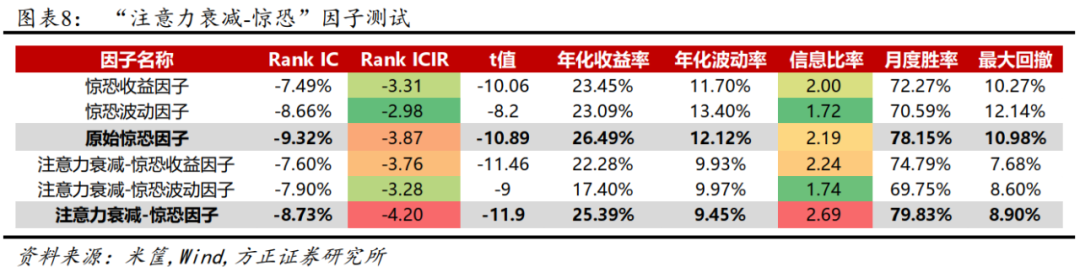

从测试结果来看,上述三个因子Rank IC分别为-7.49%、-8.66%和-9.32%,Rank ICIR位-3.31、-2.98和-3.87,多空组合年化收益率为23.45%、23.09%和26.49%,选股效果较为优秀。并且相较于传统反转因子和波动因子,IC及IR指标均有大幅提高,改进效果较为明显。

3 “草木皆兵”因子

在得到“原始惊恐”因子之后,我们分别从“波动率加剧”、“个人投资者交易占比”、“注意力衰减”三个方向对“原始惊恐”因子进行改进和优化。

3.1 波动率加剧

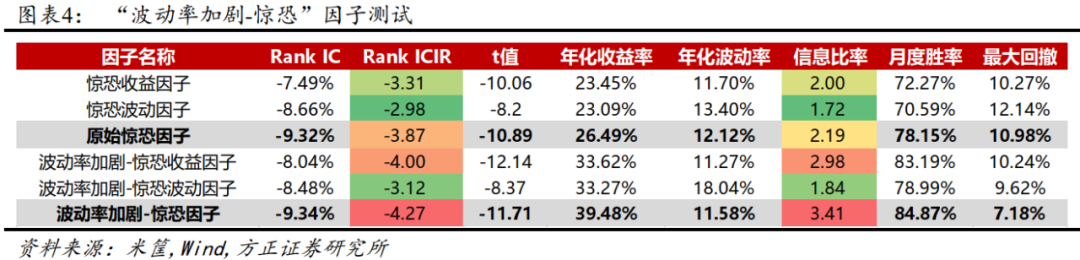

根据前述显著效应在波动率加剧时更加强烈,我们计算每日个股的波动率,并将其加入权重的部分,构造“波动率加剧-惊恐”因子。具体步骤如下:

1)取股票1分钟频率的行情数据,计算每分钟收盘价相对上一分钟收盘价的涨跌幅,将全天每分钟收益率求标准差,得到这一天该个股的波动率。

2)计算每天每只股票的收益率和“惊恐度”。

3)将每天的波动率、“惊恐度”和收益率相乘,作为当日的加权决策分。

每月月底,分别计算过去20日的加权决策分的均值和标准差,记为“波动率加剧-惊恐收益”因子和“波动率加剧-惊恐波动”因子,并将二者等权合成为“波动率加剧-惊恐”因子。

从测试结果来看,上述三个因子Rank IC分别为-8.04%、-8.48%和-9.34%,Rank ICIR达到-4.00、-3.12和-4.27,多空组合年化收益率为33.62%、33.27%和39.48%,选股效果较为优秀。并且相较于“原始惊恐”因子,稳定性和收益率都有大幅提高,改进效果明显。

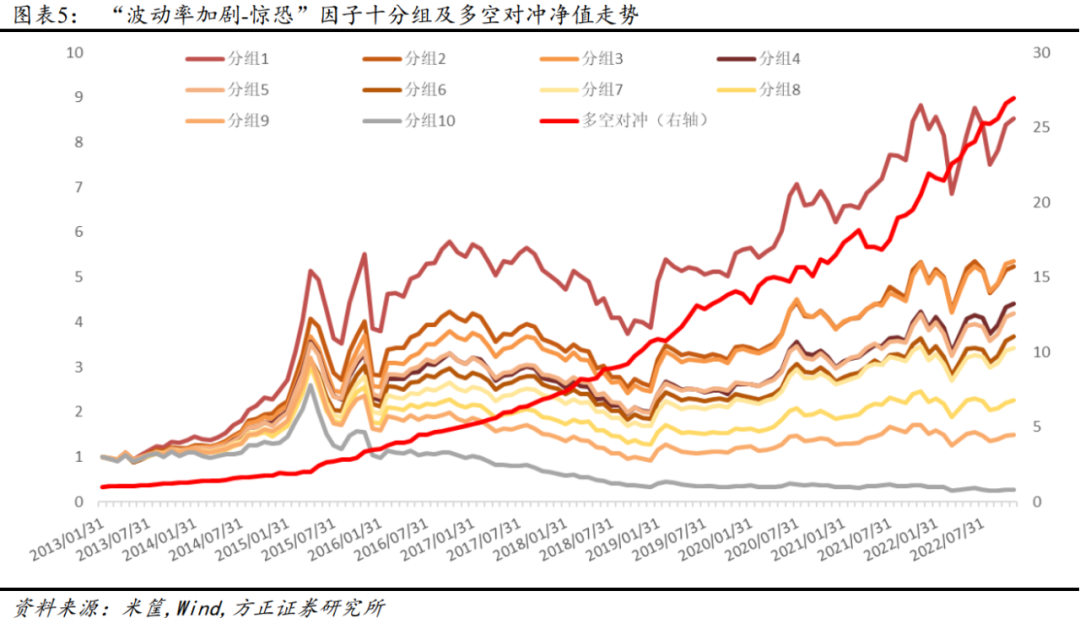

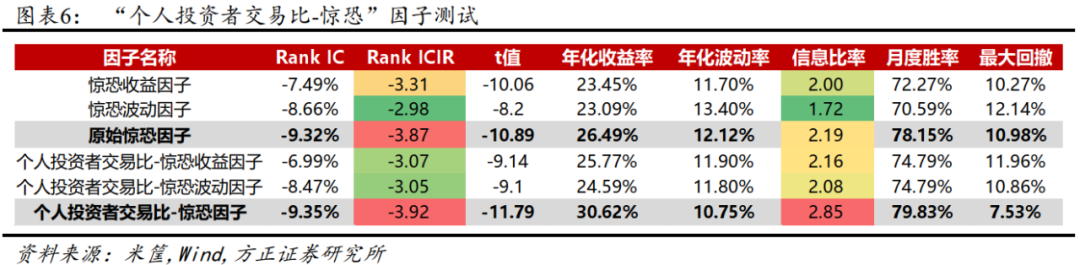

3.2 个人投资者交易占比

此外,从投资者交易占比来看,小市值股票的个人投资交易者占比相对更高,更容易受到情绪影响而出现反应过度的现象。因此我们计算每日个股的个人投资者交易占比,并将其加入权重的部分,构造“个人投资者交易比-惊恐”因子。具体步骤如下:

1)参考wind资金流指标定义,我们将单笔成交金额小于4万元的交易,视为个人投资者交易。我们计算每天个股个人投资者卖出和买入的金额均值,再除以个股的当日总体成交金额,得到当日个股的个人投资者交易比。

2)如上述计算每天的收益率和“惊恐度”。

3)将每天的个人投资者交易比、“惊恐度”和收益率相乘,作为当日的加权决策分。

4)每月月底,分别计算过去20日的加权决策分的均值和标准差,记为“个人投资者交易比-惊恐收益”因子和“个人投资者交易比-惊恐波动”因子,并将二者等权合成为“个人投资者交易比-惊恐”因子。

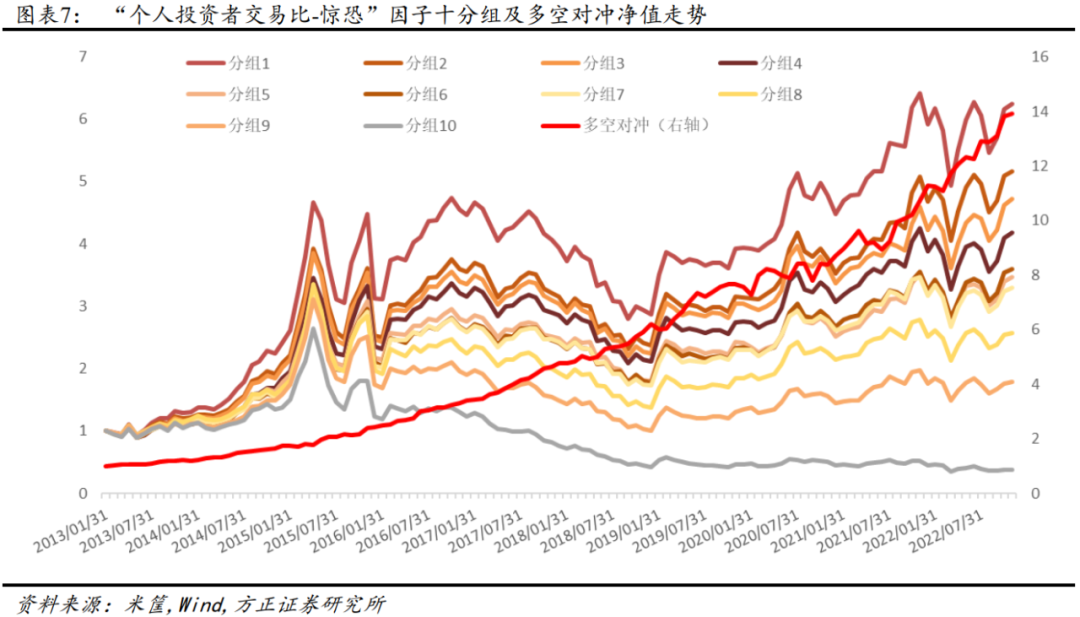

从测试结果来看,上述三个因子Rank IC分别为-6.99%、-8.47%和-9.35%,Rank ICIR达到-3.07、-3.05和-3.92,年化收益率达25.77%、24.59%和30.62%,选股效果较为优秀。相较于“原始惊恐”因子,同样具有一定的改进效果。

3.3 注意力衰减

除了上述两个在文献中提及的改进方向外,本文考虑到短暂的连续异于市场的收益率,会引起投资者注意力的衰减,或恐慌情绪得到了适应和缓解,因此我们考虑将“惊恐度”减去过去两天的均值,构造衰减后的“惊恐度”,并将其加入权重的部分,构造“注意力衰减-惊恐”因子。具体步骤如下:

1)计算每天的“惊恐度”,将t日的惊恐度,减去t-1日和t-2日的“惊恐度”的均值,得到一个差值,由于该差值需要作为权重信息来使用,因此要保证指标为正数,这里将该差值为负的交易日的数据都替换为空值,仅保留将t日的惊恐度大于t-1日和t-2日的“惊恐度”均值的交易日,将其记为衰减后的“惊恐度”。

2)计算每天的收益率。

3)将每天的衰减后的“惊恐度”和收益率相乘,作为当日的加权决策分。

4)每月月底,分别计算过去20日的加权决策分的均值和标准差(由于上述差值为负的日子都替换为了空值,导致衰减后的“惊恐度”覆盖度较低,因此本处为了提高最终因子覆盖率,只要每月加权决策分数据足够5条,就可以计算,下同),记为“注意力衰减-惊恐收益”因子和“注意力衰减-惊恐波动”因子,并将二者等权合成为“注意力衰减-惊恐”因子。

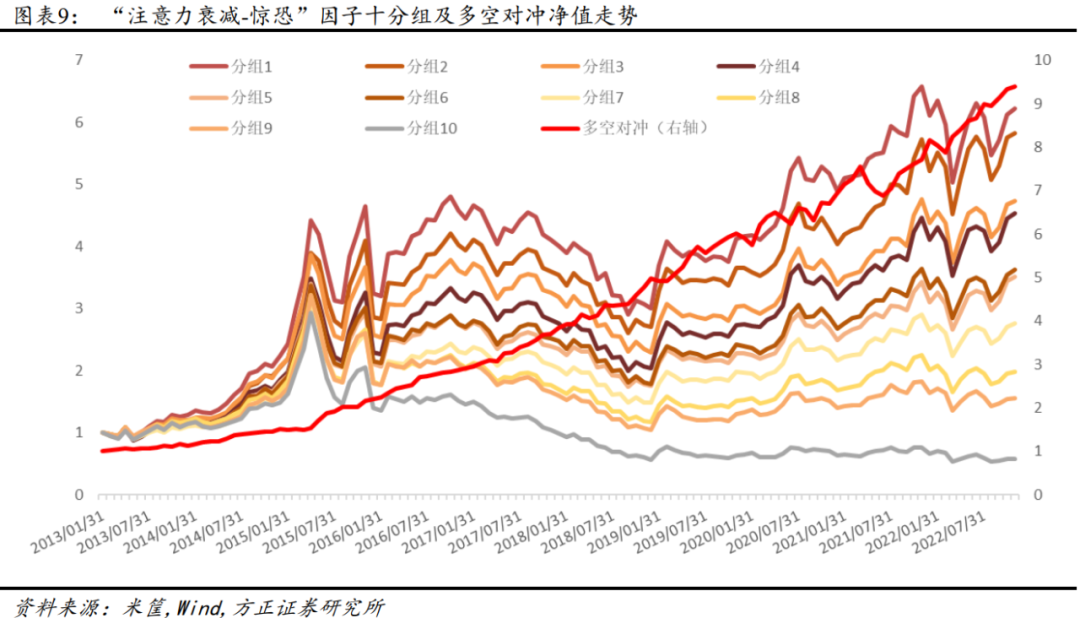

从测试结果来看,上述三个因子Rank IC分别为-7.60%、-7.90%和-8.73%,Rank ICIR达到-3.76、-3.28和-4.20,年化收益率为22.28%、17.40%和25.39%,选股效果较为优秀。相较于“原始惊恐”因子,Rank IC和多空收益有所降低,但稳定性有所提高,有一定的改进效果。

3.4 “草木皆兵”因子

基于上述构造的“原始惊恐”因子和三个改进方向,我们将它们结合在一起,构造“草木皆兵”因子。具体步骤如下:

1)如上述,分别计算每天个股的波动率、个人投资者交易比、衰减后的“惊恐度”、收益率。

2)将每天的衰减后的“惊恐度”、波动率、个人投资者者交易比、收益率相乘,作为当日的加权决策分。

每月月底,分别计算过去20日的加权决策分的均值和标准差,记为“草木皆兵-收益”因子和“草木皆兵-波动”因子,并将二者等权合成为“草木皆兵”因子。

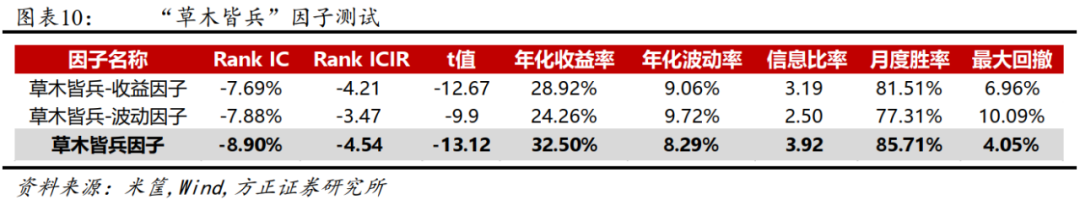

我们对“草木皆兵”因子在月度频率上进行选股效果测试。

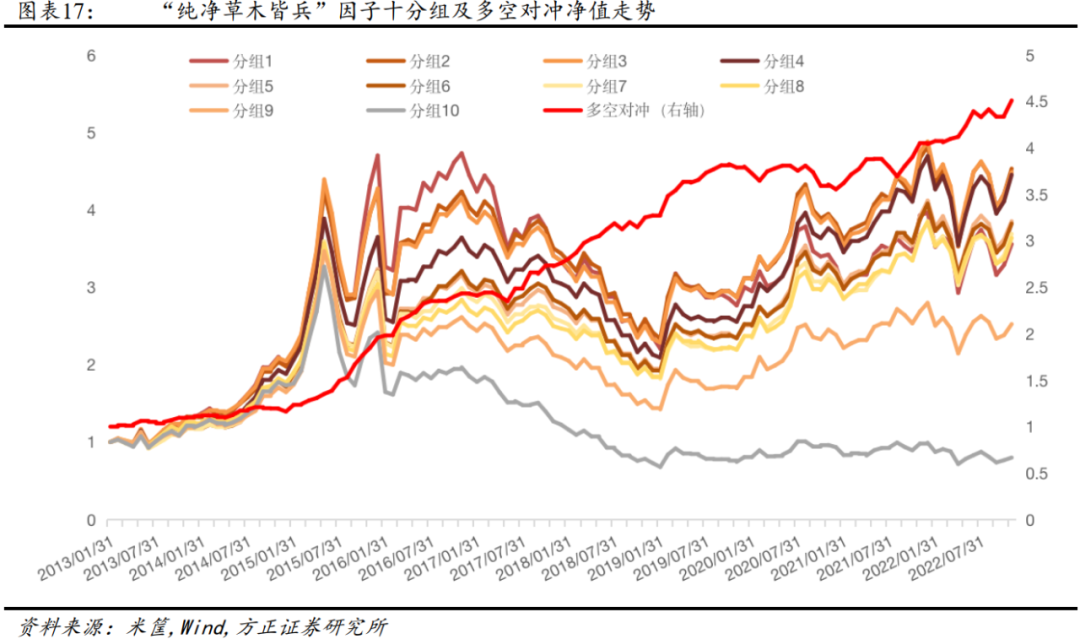

从测试结果来看,上述三个因子Rank IC分别为-7.69%、-7.88%和-8.90%,Rank ICIR达到-4.21、-3.47和-4.54,年化收益率达28.92%、24.26%和32.50%,选股效果非常优秀。并且相较于“20日收益率因子”、“20日波动率因子”、“原始惊恐”因子,效果均提升非常明显。

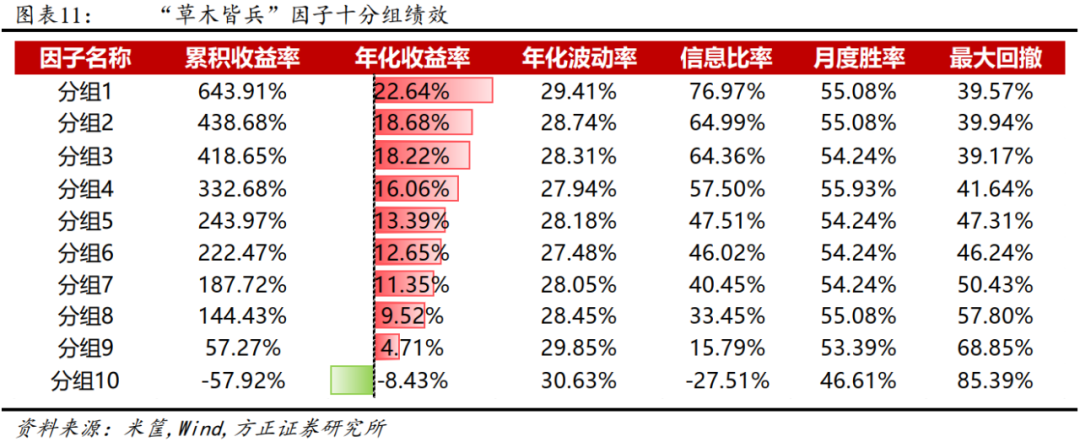

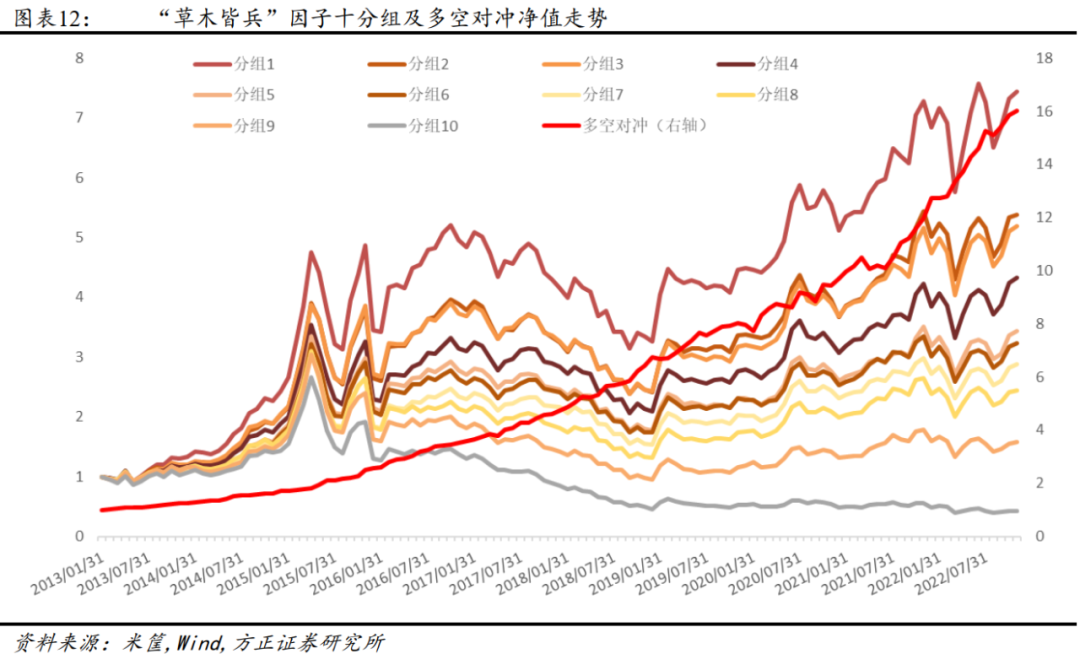

从十分组表现来看,各组保持严格的单调性,多头组合年化收益率22.64%,空头组合年化收益率-8.43%,整体区分能力较佳。

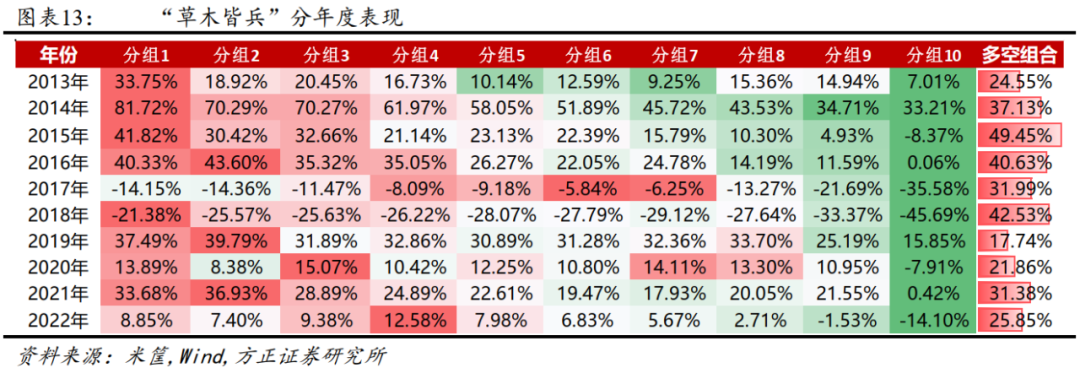

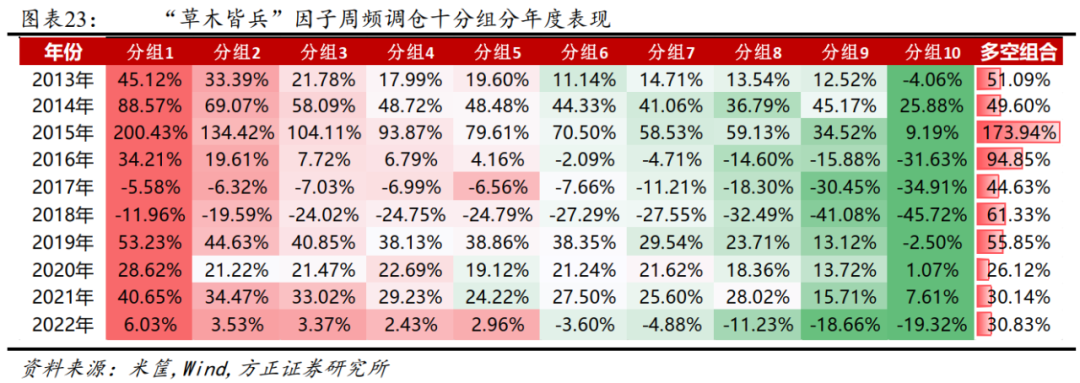

分年度来看,“草木皆兵”因子各年份表现均较为显著,大多数年份各分组表现整体单调性较为明显。

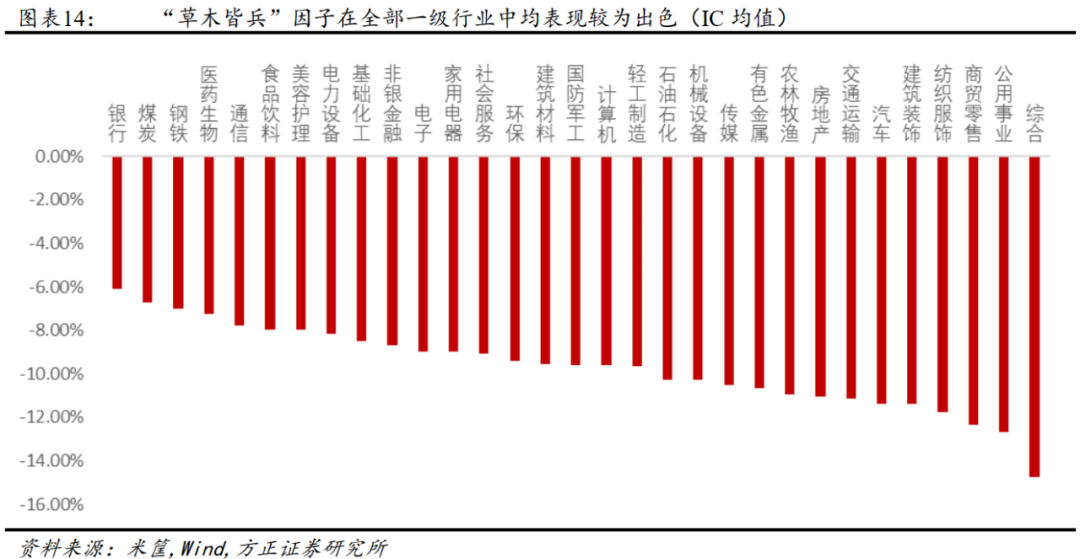

分行业来看,“草木皆兵”因子在全部一级行业内都表现较为出色,大多数行业内IC均值超过-8%,其中综合、公用事业、商贸零售等行业表现相对更好。

3.5 剥离其他风格因子影响后“草木皆兵”因子仍然表现较好

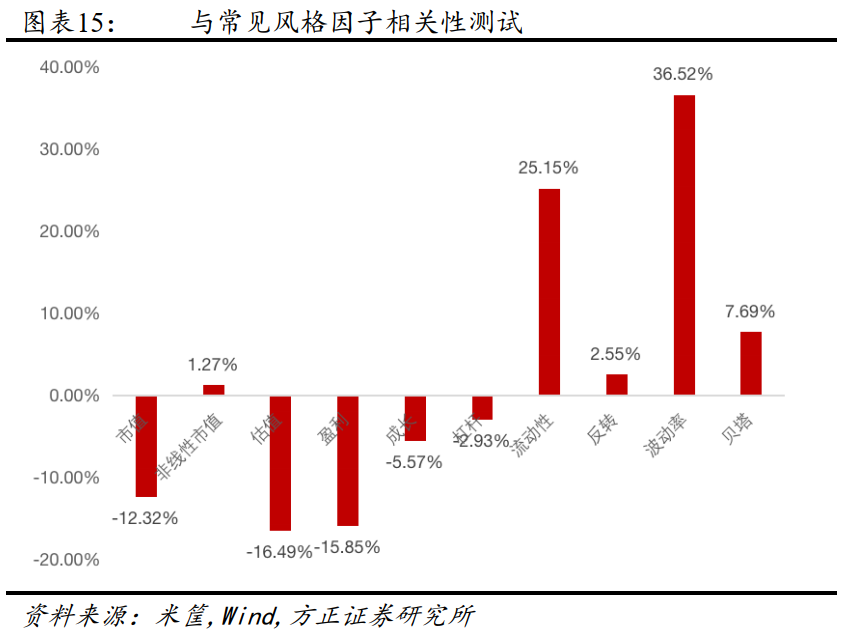

从上述测试结果来看,“草木皆兵”因子选股能力出色,进一步,我们测试其与其他常见风格因子的相关性,如下图所示,“草木皆兵”因子与流动性、波动率因子相关性较高,与其余因子相关性均较低。为进一步验证因子的增量信息,我们使用常用风格因子及行业因子对“草木皆兵”因子进行正交化处理,得到“纯净草木皆兵”因子,再检验其选股能力。

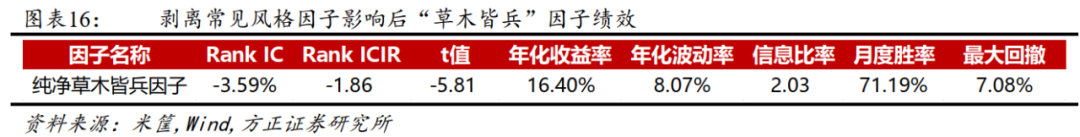

可以看到,在剔除了常用的风格因子影响后,“草木皆兵”因子仍然具有很好的选股能力,Rank IC均值为-3.59%,Rank ICIR为-1.86,多空组合年化收益率16.40%,信息比率2.03。

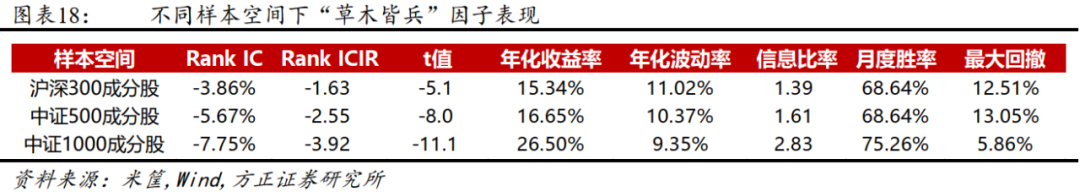

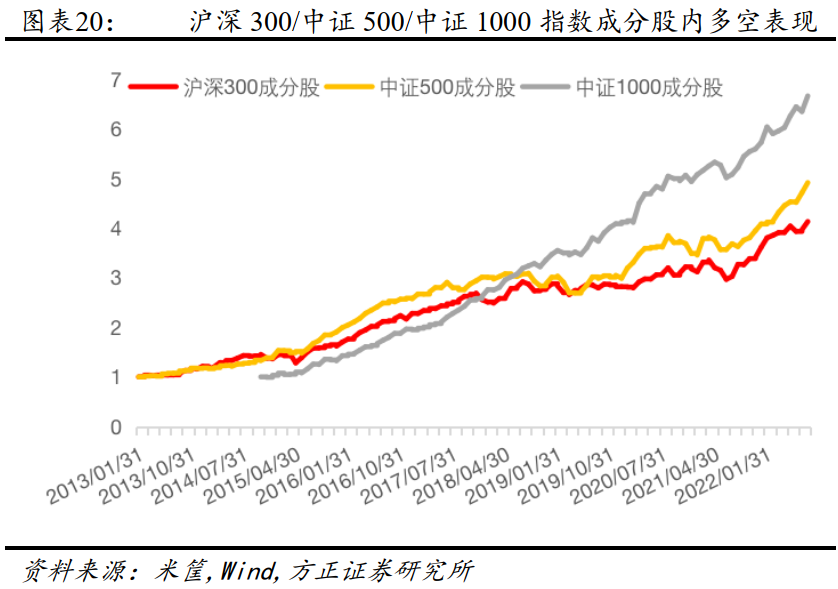

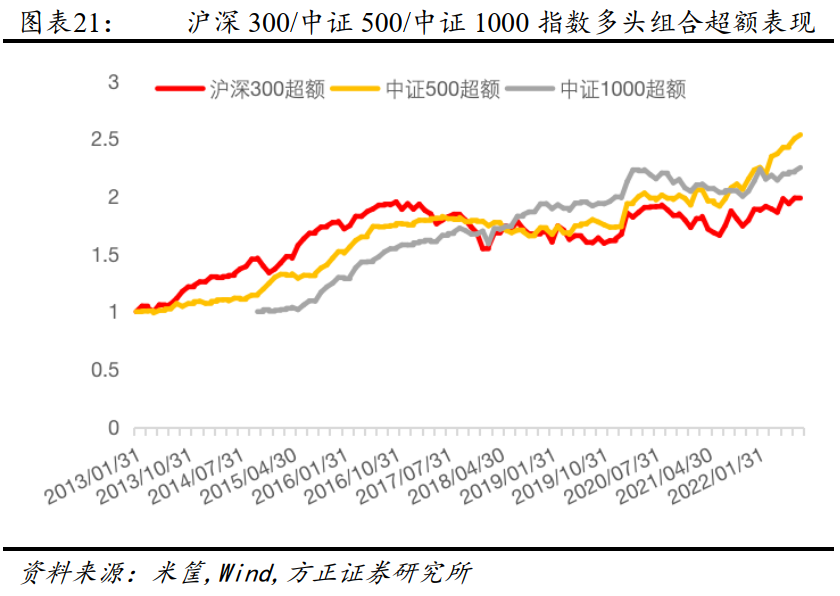

3.6 “草木皆兵”因子在不同样本空间下的表现

为了检验“草木皆兵”因子在其他样本空间下的选股表现,我们分别选取了沪深300成分股、中证500成分股、中证1000成分股作为股票池,测试其选股能力。可以看到,“草木皆兵”因子在沪深300、中证500、中证1000指数成分股内均表现不俗,多头组合年化超额收益分别为7.42%、9.74%和10.15%。

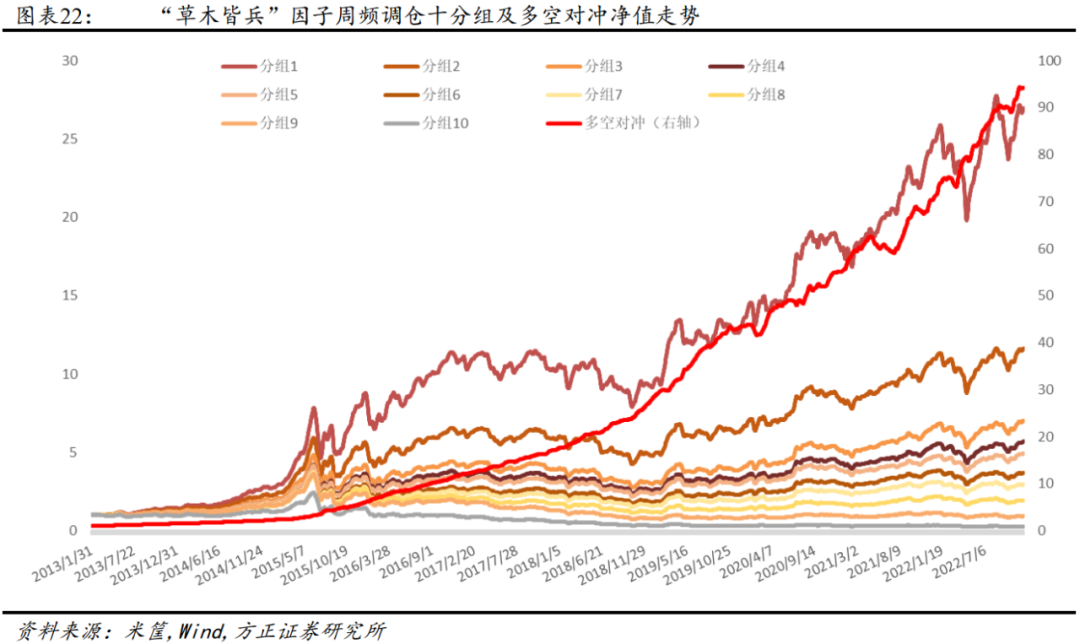

3.7 周频调仓情形下因子表现更佳

本文中“草木皆兵”因子的构建过程中我们综合使用了分钟频与日频交易数据,但在最终测试及使用中将其低频化至月度频率使用,如我们能够在周度频率上应用,因子的表现相对更佳,多头组合年化收益率约为39.81%,多空组合年化收益率为58.79%。

4 风险提示

本报告基于历史数据分析,历史规律未来可能存在失效的风险;市场可能发生超预期变化;各驱动因子受环境影响可能存在阶段性失效的风险。

近期报告

**因子选股**

【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**指数基金资产配置系列**

【方正金工】12月央企ETF、消费服务ETF、锂电池ETF、180ESG ETF等产品综合得分靠前

【方正金工】价值风格有望延续强势,12月建议关注银行ETF、价值100ETF、家电ETF、物流ETF等产品

【方正金工】七月组合战胜沪深300,八月建议关注智能电动车ETF、国防军工ETF、食品ETF、消费龙头LOF等产品

【方正金工】宏观环境偏宽松,8月建议关注锂电池ETF、科创ETF、工银中证500ETF、180ESGETF、工银上证50ETF等

【方正金工】七月组合战胜沪深300 1.61%,双碳ETF、物流ETF、智能汽车ETF、1000ETF、军工龙头ETF等得分靠前

【方正金工】6月组合战胜沪深300指数1.63%,7月建议关注上证50ETF、180ESGETF、消费服务ETF、央企ETF等

【方正金工】六月组合上涨11.49%,七月建议关注食品ETF、银行ETF、消费龙头LOF、红利基金LOF、医疗ETF等产品

【方正金工】工银瑞信ETF轮动月报:6月建议关注锂电池ETF、科创ETF、180ESGETF、工银上证50ETF等产品

【方正金工】六月份建议关注食品ETF、医疗ETF、国防军工ETF、红利基金LOF等产品——华宝指数产品月报202206

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正金工】五月份建议关注物流ETF、消费50ETF、银行ETF、价值100ETF、国货ETF等产品——富国ETF轮动策略月报

【方正金工】五月份建议关注食品ETF、红利基金LOF、银行ETF、消费龙头LOF等产品——华宝指数产品配置月报202205

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**行业轮动**

【方正金工】12月建议关注农林牧渔、公用事业、家用电器、建筑装饰、汽车、银行等行业——行业轮动月报202212

【方正金工】8月份行业组合战胜基准1.15%,9月建议关注电力设备、煤炭、农林牧渔等行业——行业轮动月报202209

【方正金工】M2与社融同比同步上行,八月建议关注煤炭、公用事业、石油石化、电力设备等行业——行业轮动月报202208

【方正金工】六月组合战胜基准0.66%,七月建议关注煤炭、银行、食品饮料、公用事业等行业——行业轮动月报202207

【方正金工】五月组合战胜基准0.89%,六月建议关注煤炭、公用事业、美容护理、电力设备等行业——行业轮动策略月报202206

【方正金工】五月份建议关注煤炭、石油石化、食品饮料、银行、电力设备、交通运输等行业——行业轮动策略月报202205

【方正金工】四月份建议关注煤炭、有色金属、电力设备、基础化工、综合、银行等行业——行业轮动策略月报

**基金研究**

【方正金工】科创板配置创新高,绩优基金重仓煤炭军工——主动权益基金季报分析2022Q3

【方正金工】三季度指数基金市场保持净申购,ETF产品发行较为火热——指数基金季报分析2022Q3

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】同业存单指数基金受热捧,消费、新能源指数基金表现出色——指数基金季报分析2022Q2

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

【方正金工】指数基金逆势净申购,港股科技及同业存单基金受青睐——指数基金季报分析2022Q1

【方正金工】权益类基金整体仓位下降明显,抱团程度持续下降——主动基金季报分析2022Q1

【方正金工】FOF基金2022年一季报分析:新发规模下降,债券配置仓位上升

**专家会议**

【方正金工|专家会议纪要】程大龙:参数统计模型在CTA买卖信号中的探索

【方正金工|专家会议纪要】周东:动态神经网络与市场多分布建模

【方正金工|猫头鹰基金研究院】国内FOF投资流派及发展趋势电话会议邀请

本篇文章来源于微信公众号: 春晓量化